Cрок сдачи декларации

Декларацию по ЕНВД, по общему правилу, нужно сдавать в ИФНС не позднее 20-го числа первого месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 апреля, 20 июля, 20 октября и 20 января (п. 3 ст. 346.32 Налогового кодекса РФ). Следовательно, декларацию по ЕНВД за I квартал 2021 году нужно передать в ИФНС не позднее 20 апреля 2021 года.

Кто должен отчитаться

Декларацию по ЕНВД за первый квартал 2021 года должны сдать все плательщики единого налога (п. 3 ст. 346.32 НК РФ). То есть, все организации и ИП, которые состоят в налоговой инспекции в качестве «вмененщика». Декларацию по ЕНВД за I квартал 2021 года нужно сдать, чтобы сообщить налоговикам о сумме «вмененного» налога, о видах деятельности и о месте ведения деятельности. О доходах и расходах в первом квартале сообщать не потребуется, поскольку ЕНВД считают исходя из базовой доходности, а не фактической.

Нюансы определения величины физического показателя

Отдельно при заполнении декларации стоит остановиться на определении величины физического показателя, применяемой для расчета налоговой базы помесячно.

Показатель зависит от вида деятельности и «привязывает» величину налоговой базы к характеристикам осуществляемой деятельности.

Например, в приведенном примере наш ИП самостоятельно осуществляет перевозки на одном грузовом автомобиле. Соответственно, его физический показатель по виду деятельности — 1 (один грузовой автомобиль).

Для сравнения: если бы ИП начал перевозить пассажиров, физическим показателем служил бы уже не автомобиль, а количество посадочных мест в этом автомобиле. Например, 15. И тогда получились бы совсем другой расчет и другая величина налоговой базы по ЕНВД.

Подробнее о том, как определять физический показатель, прочтите: «Расчет физических показателей для ЕНВД 2015-2016».

Форма декларации за 1 квартал

Форма декларации утверждена Приказом ФНС России от 04.07.2014 № ММВ-7-3/353. Именно этот бланк и нужно сдавать за I квартал 2017 года. Однако заметим, что Приказом ФНС России от 19.10.2016 № ММВ-7-3/574 были внесены изменения в декларацию по вмененному налогу (форма КНД 1152016). Декларацию поправили в связи с тем, что с 2021 года индивидуальным предпринимателям на ЕНВД с работниками можно уменьшать «вмененный» налог на фиксированные взносы «за себя». Эти поправки и учли в декларации и получилась новая форма декларации по ЕНВД. Однако состав бланка не изменился и включает в себя:

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Теперь приведем пример заполнения декларации по ЕНВД за 1 квартал 2021 года, который может быть полезен организациям и индивидуальным предпринимателям. Также см. «Бланк декларации по ЕНВД с I квартала 2021 года: что изменилось».

Итоги

Декларацию по ЕНВД в 2017-м можно сформировать и сдать как в бумажном виде, так и онлайн. Несмотря на то что форма декларации была изменена (с учетом изменений законодательства), порядок ее заполнения остался примерно тем же. И в бумажной форме, и в электронном виде следует внимательно подойти к таким моментам, как определение кода по месту учета (от него будет зависеть место сдачи и уплаты налога). А также следует правильно определить физический показатель ЕНВД при расчете налоговой базы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Заполняем титульный лист

На титульном листе декларации за 1 квартал 2021 года покажите основные сведения о компании или ИП. Поясним некоторые особенности заполнение титульного листа.

ИНН И КПП

На титульном листе (и каждом листа декларации) покажите ИНН и КПП компании. Причем вписывать КПП, касающийся организации по месту постановки на учет в качестве плательщика ЕНВД (в пятой и шестой позициях КПП должны быть цифры 35). Предположим, что в ИФНС, куда представляется декларация по ЕНВД за 1 квартал 2021 года, организация состоит на учете по двум основаниям: по местонахождению обособленного подразделения и по месту ведения деятельности, облагаемой ЕНВД. Тогда в декларации покажите не тот КПП, который присвоен организации по местонахождению обособленного подразделения, а тот, который присвоен фирме как плательщику ЕНВД (подп. 1 п. 3.2 Порядка, утв. Приказом ФНС России от 04.07.2014 № ММВ-7-3/353).

Номер корректировки

В строке «Номер корректировки» проставьте одну из цифр:

- «0» – для первичной декларации;

- «1» – для первой уточненной декларации;

- «2» – при втором уточнении и т. д.

Следовательно, если вы сдаете декларацию в первый раз, то нужно поставить код «0».

Налоговый период

В графе «Налоговый период (код)» укажите код «21». Именно он будет означать, что вы представляется декларацию именно за 1 квартал 2021 года (а не за какой-то другой период).

Отчетный год

В строке «Отчетный год» укажите «2017». Это будет означать, что декларация подается именно в 2021 году.

Код месте представления

В поле «по месту учета» покажите код места представления декларации за 1 квартал. Если, к примеру, фирма подает декларацию по своему местонахождению и представляет одну декларацию – укажите код 214. Если декларацию сдается по месту ведения деятельности по ЕНВД – впишите 310 (письмо ФНС России от 5.02.2014 № ГД-4-3/1895). Далее в таблице приведем все коды, которые могут быть указаны в декларации по ЕНВД за 1 квартал 2021 года:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Чему посвящен второй раздел формы?

Это лист, отражающий порядок исчисления вмененного налога. Его нужно заполнять отдельно:

- для каждого ОКВЭД в рамках одного города (района);

- для каждого адреса функционирования коммерческой структуры со своим ОКТМО.

В верхней части страницы указывается стандартная «шапка»: ИНН и КПП, № листа по порядку. Ниже прописывается код, соответствующий направлению деятельности фирмы или ИП, например, «01» – бытовые – ТО автомобилей и т.д.

Далее прописывается полный адрес ведения деятельности с почтовым индексом. Обязательно указывается соответствующий ему ОКТМО.

Ниже составитель декларации заполняет строки:

- 040 – базовая доходность для конкретного ОКВЭД, указанная в НК РФ.

- 050 – К1 – значение, устанавливаемое федеральным властями для всей территории страны на один год. Его можно узнать из прессы, уточнить на сайтах информационно-правовых систем.

- 060 – местный коэффициент, определяемый властями города (района). Его можно уточнить в «своей» ИФНС или посмотреть на сайте местной администрации.

Строки с 070 по 090 – это значения для трех месяцев квартала. Налогоплательщик прописывает:

- величину физпоказателя (например, количество сотрудников, метраж магазинов, число используемых авто и т.д.);

- число дней функционирования (заполняется прочерками, если месяц отработан полностью; значения проставляются для фирм и ИП, снявшихся в конкретном месяце с учета в качестве «вмененщиков»);

- размер налоговой базы, рассчитанной по стандартной формуле ЕНВД.

Далее в строчке №100 суммируется фискальная база по трем месяцам, так получается итог за квартал. Он умножается на ставку (стр. 105) и в поле 110 выводится итог – сумма фискального обязательства для конкретного ОКТМО и направления коммерческой деятельности.

Коды ОКВЭД

В декларации нужно пояснить, какую основную деятельность ведет организация или ИП. В этих целях нужно указать код по ОКВЭД. При этом во всех декларациях, которые сдаются с 1 января 2021 года, нужно указывать коды по новому классификатору ОКВЭД2. Однако если сдаются «уточненки» за периоды, истекшие до 2021 года, то в них указывайте те же коды, которые были проставлены в первичных декларациях (Письмо ФНС России от 09.11.2016 № СД-4-3/21206).

Как узнать новый ОКВЭД

Если вы не знаете ваши новые ОКВЭД, воспользуйтесь переходными ключами. Вы найдете их на сайте Минэкономразвития России по ссылке economy.gov.ru. Скачайте ключ «ОКВЭД 2001 — ОКВЭД2». Напротив – сможете увидеть новый код.

Приведем пример заполоненного титульного листа декларации по ЕНВД за 1 квартал 2021 года.

Бланк декларации 2017 года

Новый бланк декларации ЕНВД 2021 года вступил в силу с первого января текущего года.

При заполнении отчета следует придерживаться определенных правил:

- Все данные нужно записывать, начиная с самой левой ячейки. Если останутся пустые ячейки, в них необходимо проставить прочерки.

- При заполнении текстовых полей можно пользоваться только печатными и заглавными буквами.

- При заполнении отчета вручную можно пользоваться чернилами фиолетового, черного и синего цвета.

- Наложенные штрафные санкции вносить в налоговую декларацию ЕНВД 2017 года нет необходимости.

- При заполнении отчета на компьютере разрешено пользоваться только шрифтом Courier New размера 16-18.

- Физические данные прописывают в целых единицах.

- Прошивать листы отчета не нужно.

- Все страницы должны быть пронумерованы.

- Исправлять ошибки категорически запрещается.

Заполняем раздел 2

Раздел 2 декларации за 1 квартал 2021 года называется «Расчет сумм единого налога на вмененный доход по отдельным видам деятельности». Его заполните отдельно:

- по каждому виду деятельности;

- по каждому муниципальному образованию, в котором ведется «вмененная» деятельность.

Пример.

На территории одного муниципального образования ООО «Лобби» занимается одним видом «вмененной» деятельности. На территории другого муниципального образования – тремя видами «вмененной» деятельности. В такой ситуации раздел 2 нужно сформировать 4 раза (1 + 3).

Если вы ведете одну и ту же «вмененную» деятельность в разном расположении одного муниципального образования, то раздел 2 декларации за 1 квартал 2021 года нужно заполнить один раз (письмо Минфина России от 22.07. 2013 № 03-11-11/28613).

В первой части раздела 2 укажите адрес ведения деятельности и соответствующие коды. Во второй части раздела 2 декларации по ЕНВД за 1 квартал нужно расписать базовую доходность, коэффициенты и физические показатели. Поясним в таблице.

| Строки раздела 2 | |

| Строка | Заполнение |

| 040 | Месячная базовая доходность на единицу физического показателя |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение 1 квартала 2021 года, в графе 3 нужно показать количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| Укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). | |

| 105 | Ставка налога |

| 110 | Сумма налога |

Коды ОКТМО определите по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14.06.2013 № 159-ст. Сведения о коде ОКТМО вписывайте по строке 030 начиная с первой ячейки. В незаполненных ячейках проставьте прочерки.

Приведем пример заполнения раздела 2 декларации по ЕНВД за 1 квартал 2021 года в ситуации, когда после перепланировки у «вмененщика» изменились площадь торгового зала. Тогда рассчитывать единый налог следует исходя из измененного значения площади с того месяца, когда она изменилась (п. 9 ст. 346.29 НК РФ, письмо Минфина России от 11.04.2014 № 03-11-11/16532). Предположим, что площадь торгового зала до 15 марта 2021 года составляла 35 кв. м, а с 16-го числа сократилась до 30 кв. м. Тогда физический показатель за I квартал 2021 года равен:

- 35 кв. м — за январь;

- 35 кв. м — за февраль;

- 30 кв. м. — за март.

Пример.

ООО «Лобби» торгует в розницу продовольственными товарами в г. Мытищи. Площадь торгового зала — 17 кв. м, К1 — 1,798, К2 — 0,9, ставка – 15% (решение Совета депутатов Мытищинского муниципального района Московской области от 22.11.2012 № 61/7). 12 марта компания арендовала дополнительную площадь в том же помещении. Физический показатель увеличился до 36 кв. м. Вот как заполнять декларация по ЕНВД за I квартал 2021 года.

Новое значение площади бухгалтер учел с марта 2021 года. Налоговая база в январе и феврале одинаковая — 49 517 руб. (1800 руб. × 1,798 × 0,9 × 17 кв. м). База за декабрь — 104 859 руб. (1800 руб. × 1,798 × 0,9 × 36 кв. м). Общая налоговая база за IV квартал — 203 893 руб. (49 517 × 2 мес. + 104 859 руб.). ЕНВД за IV квартал — 30 584 руб. (203 893 руб. × 15%).

В случае нулевой декларации

Позиция закона по поводу предоставления нулевых деклараций по “вмененке” однозначна – сдавать нулевые декларации не допускается!

Налоговый сбор на вмененный доход считается не от полученной по факту прибыли, а от вмененного со стороны государства дохода. Поэтому вне зависимости от того, осуществляется ли экономическая деятельность фактически или нет, платить налоговые сборы и подавать декларацию необходимо в любом случае.

Что делать, если в течение отчетного квартала отсутствовали финансовые показатели? К примеру, организация могла пострадать в результате пожара или ответственный работник заболел.

Даже если удастся подать нулевую декларацию, согласно закону, это будет являться нарушением. Устранить ошибки придется путем подачи уточненного документа с доначисленным налоговым сбором.

Получается, что позиция налоговиков относительно нулевых деклараций незатейлива – если деятельность не совершается, нужно писать заявление о снятии с регистрационного учета, а если ведется, то нужно уплачивать налоговые платежи и сдавать “нормальные” декларации.

Заполняем раздел 3

В разделе 3 рассчитайте общую сумму налога к уплате по всем местам и видам деятельности на ЕНВД (строка 040). Этот раздел формируется на основании данных всех разделов 2. Порядок заполнения строк такой:

| Строка | Показатель |

| 005 | По строке 005 укажите признак налогоплательщика: • 1 – для организаций и ИП, выплачивающих доходы физическим лицам; • 2 – для ИП без работников. |

| 010 | Сумма значений строк 110 всех разделов 2 декларации. |

| 020 | Суммы уплаченных страховых взносов и выплаченных пособий по нетрудоспособности (только для признака налогоплательщика – 1). |

| 030 | Заполняется ИП без работников. Нужно вписать сумму страховых взносов «за себя». |

| 040 | Нужно разницу между строками 010 и 030. Полученная сумма налога должна быть больше или равна нулю. |

Перед вами возможный образец раздела 3 декларации за 1 квартал 2017 года.

Пример заполнения

Покажем на примере, как заполнить декларацию по ЕНВД для ИП. Если предприниматель работает один, то он имеет право уменьшить налог, рассчитанный за четвертый квартал, на всю сумму уплаченных в этот же период взносов за себя.

ИП Котов Сергей Иванович осуществляет услуги по перевозке грузов в г. Мытищи Московской области. Основной код ОКВЭД – 49.41 (Деятельность автомобильного грузового транспорта). Наёмные работники отсутствуют.

Исходные данные:

- ФП — количество транспортных средств, используемых в деятельности – 1;

- БД — базовая доходность по данному виду деятельности – 6 000;

- К1 на 2021 год – 1,798;

- К2 (в г. Мытищи по данному виду деятельности) – 1;

- налоговая ставка – 15%;

- сумма фиксированных страховых взносов, уплаченных в 4 квартале 2016 года – 5 788 руб.

Расчёт суммы ЕНВД за 4 квартал 2021 года считаем по формуле: БД * ФП * К1 * К2 * 15% * 3 месяца. Подставим наши значения, получим ((6 000 * 1 * 1,798 * 1 * 15%) * 3) = 4854,6 рублей, округляем до 4855 рублей. Это сумма рассчитанного налога, который мы можем уменьшить на уплаченные взносы. Получаем, что 4855 — 5 788 <0.

В срок до 25 января 2021 года ИП Котов С.И. должен был бы уплатить в бюджет налог, однако в нашем случае он равен 0 руб. Отсутствие налога к уплате связано с тем, что уплаченные страховые взносы за 4 квартал превышают сумму исчисленного налога.

Заполняем раздел 1

В последнюю очередь на основании данных разделов 2 и 3 нужно заполнить раздел 1 декларации по ЕНВД за 1 квартал 2021 года. В разделе 1 укажите:

- по строке 010– код муниципального образования, на территории которого ведется «вмененная» деятельность;

- по строке 020 – сумму ЕНВД к уплате по каждому муниципальному образованию (каждому ОКТМО).

В разделе 1 можно формировать строку 010 несколько раз, если, фирма или ИП занимаются «вмененкой» в нескольких муниципальных образованиях, находящихся в подчинении одной ИФНС.

Если организация ведет деятельность на территории нескольких муниципальных образований, подведомственных одной ИФНС, то единый налог к уплате по каждому ОКТМО рассчитывайте так:

- сложите суммы ЕНВД за 1 квартал 2021 года по всем видам деятельности, которые ведутся на территории каждого муниципального образования (показатели строк 110 по всем разделам 2 декларации за 1 квартал, в которых указан один и тот же ОКТМО);

- разделите общую сумму на суммы налога по всем муниципальным образованиям (показатель строки 010 раздела 3 декларации за 1 квартал);

- итог умножьте на сумму ЕНВД, начисленную к уплате за квартал 1 квартал (строка 040 раздела 3 декларации).

Итоговые показатели в разделе 1 декларации за 1 квартал 2017 года могут выглядеть как на образце:

заполненной декларации по ЕНВД за I квартал 2021 года в формате Excel.

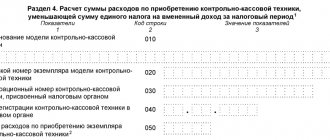

Декларация по ЕНВД с 1 января 2020 года

Еще в 2021 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2021 г. N ММВ-7-3/[email protected]

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2021 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Ответственность

Если декларацию по ЕНВД за 1 квартал 2021 года сдать позднее 20 апреля 2021 года, то организацию или ИП могут оштрафовать (ст. 119 НК РФ). Штраф – 5 % неуплаченной в срок суммы ЕНВД на основании декларации за каждый полный или неполный месяц со дня, установленного для ее представления. То есть, если декларацию за I квартал 2021 года сдать, допустим, на один день позднее и сумма к уплате по этой декларации 125 600 рублей, то штраф – 6280 рублей. Однако штраф не может быть меньше 1000 рублей и не должен превышать 30% суммы налога (ст. 119 НК РФ).

За нарушение сроков представления «вмененной» декларации также предусмотрена и административная ответственность должностных лиц (ИП или директора): предупреждение или штраф от 300 до 500 рублей (ст. 15.5 КоАП РФ).

Читать также

15.03.2017

Сдается ли декларация, если деятельность отсутствовала?

Некоторые налогоплательщики могу ошибочно думать, что если деятельность по ЕНВД не ведется, то и отчетность сдавать не нужно. Но это не так. У вмененного налога нет такого понятия, как отсутствие деятельности и налог начисляется всегда.

При этом для начала ведения деятельности плательщик должен предоставить заявление:

- ИП предоставляют заявление по форме ЕНВД-2.

- ООО подают заявление по форме ЕНВД-1.

Внимание! Не платить налог и не предоставлять отчетность можно только в одном случае – если налогоплательщик предоставил в налоговую заявление о прекращении деятельности.

Для того, чтобы приостановить или закрыть деятельность по единому налогу подается заявление:

- Организации должны предоставить заявление по форме ЕНВД-3.

- Индивидуальные предпринимателя сдают заявление по форме ЕНВД-4.

Во всех остальных случаях необходимо будет производить расчет по налогу по расчетным показателям, оплачивать и сдавать отчетность.