В данной статье мы рассматриваем вопросы заполнения и сдачи нулевой декларации по ЕНВД за 3 квартал 2021 года. Напомним, что каждый обязательный платеж, предусмотренный Налоговым кодексом, имеет свою облагаемую базу, которая отражается в декларации. А если базы по тому или иному налогу нет? Тогда нужно сдавать «нулевую» декларацию, или не сдавать ее вообще, если при отсутствие базы бизнесмен (ИП) не является плательщиком данного налога. Но существует и третий, особый, вариант. Он связан с отчетностью по единому налогу на вмененный доход (ЕНВД). Раcсмотрим, каким образом и в каких случаях следует заполнять нулевую декларацию по ЕНВД за 9 месяцев 2021 года (а вернее – за 3 квартал, ведь налоговый период по ЕНВД – квартальный).

Особенности ЕНВД и нулевая отчетность

ЕНВД взимается с вмененного, т.е. заранее установленного дохода, без учета фактической выручки и вообще вне зависимости от ведения деятельности. Главное – чтобы налогоплательщик в принципе имел возможность вести бизнес. Что для этого необходимо – определяется ст. 346.29 НК РФ. В ней перечислены т.н. «физические показатели» для разных видов деятельности. Это может быть численность персонала, количество транспортных средств, торговая площадь и т.п.

Если бизнесмен прекращает или приостанавливает деятельность, то он, по мнению чиновников, должен сняться с учета, как плательщик ЕНВД. Статья 346.28 НК РФ устанавливает для этого пятидневный срок. Если же налогоплательщик не подал такое заявление, то он должен уплачивать ЕНВД, исходя из физических показателей, отраженных в последней поданной декларации. Это мнение контролирующих органов приведено в письме Минфина от 24.10.2014 № N 03-11-09/53916.

Однако существует позиция Высшего Арбитражного Суда, отличная от подхода Минфина (п. 9 Информационного письма ВАС РФ № 157 от 05.03.2013) По мнению судей ВАС, могут быть ситуации, когда налогоплательщик по объективным причинам не имеет возможности использовать свои активы для получения доходов:

- Транспортное средство передано в аренду другим лицам или находится в ремонте после аварии.

- Часть торгового помещения ремонтируется.

В письме ВАС речь идет о ситуациях, когда предприниматель не использует только часть своих активов, но продолжает работать. Однако такой же подход может быть применен и к ситуации, когда «форс-мажорная» ситуация приводит к полному приостановлению деятельности (например, если попавшая в аварию машина была единственной).

ФНС РФ согласилась с позицией ВАС в своей информации, размещенной на сайте ведомства 19.09.2016.

Однако вопрос продолжает оставаться спорным. Сложно предугадать, каким из разъяснений будут руководствоваться налоговые органы на местах в каждом конкретном случае. Чтобы гарантированно избежать претензий налоговиков, в подобной ситуации все-таки лучше временно сняться с учета по ЕНВД, а затем (например, после завершения ремонта) вновь подать заявление о постановке на него.

Далее рассмотрим, как заполнять нулевую декларацию тем, кто все же решил воспользоваться разъяснениями ВАС и ФНС РФ.

Можно ли подать нулевую декларацию?

Как известно, многие режимы налогообложения предусматривают подачу нулевой декларации. Если ИП на УСН или организация, применяющая ОСНО, по итогам года получили убытки или не вели деятельность в рамках налогового режима, то данные хозяйствующие субъекты подают нулевую декларацию и оплачиваю налог в установленном порядке. В связи с этим возникает вопрос: может ли «вмененщик» подать нулевую декларацию и при каких условиях. Законодательство дает однозначный ответ на данный вопрос: если Вы используете ЕНВД, то Вы не можете подать нулевую декларацию ни при каких условиях. Связано это с тем, что само понятие ЕНВД предполагает, что налог необходимо уплачивать с учетом базовой (предполагаемой) доходности. Иными словами, при расчете налога не учитывается фактически полученная прибыль и понесенные расходы, а, следовательно, данные показатели не влияют на факт уплаты/неуплаты налога и его размер.

Что же предпринимателю делать в ситуации, когда деятельность фактически не осуществлялась? Каким образом подается отчетность и оплачивается налог в данном случае? Эти и другие сложные ситуации с декларацией ЕНВД мы рассмотрим ниже.

ИП ведет деятельность без дохода

Допустим, ИП или организация применяет «вмененку» и по итогам года получает убыток. Если ИП, к примеру, использует УСН по схеме «доходы минус расходы», или фирма работает на ОСНО, то тогда налогоплательщик подает нулевую декларацию. Что же делать «вмененщику»?

Так как налог при ЕНВД рассчитывается не от полученной прибыли, а исходя из базовой доходности, то убыток, полученный предпринимателем-«вмененщиком», не влияет на подачу декларации и уплату налога. Декларация подается ежеквартально в установленном порядке, сумма налога в ней указывается исходя их предполагаемого (а не фактического) дохода.

Пример №1.

ИП Скороходов К.Н. ведет деятельность в сфере розничной торговли хлебобулочными изделиями: в 2021 предприниматель открыл булочную «Крендель» в Санкт-Петербурге и использует ЕНВД. В булочной работает 12 человек (10 работников, 1 предприниматель, 1 бухгалтер). По итогам 2021 года выручка булочной «Крендель» составила 1.241.660 руб., расходы – 1.633.840 руб., таким образом «Крендель» получил убыток 392.180 руб. (1.663.840 руб. – 1.241.660 руб.). Рассчитаем сумму налога и определим порядок подачи декларации.

Так как Скороходов использует «вмененку», на полученный убыток 392.180 руб. на расчет налога не влияет и не позволяет подавать нулевую декларацию. Скороходову придется уплатить налог на основании следующего расчета:

4500 руб. * 12 чел. * 1,798 * 0,2 = 19.418 руб.

Скороходов должен ежеквартально подавать декларацию в ФНС и производить оплату налога в установленном порядке. Данные в декларации должны актуализироваться в каждом отчетном периоде. Например, если в 3 квартале 2021 количество сотрудников уменьшилось до 10, то такая информация должна быть отражена в декларации, налог должен быть рассчитан с учетом новых данных.

По-старому или по-новому?

В первую очередь нужно определиться с формой отчета. На сегодня существует новая форма декларации, утвержденная приказом ФНС РФ от 26.06.18 № ММВ-7-3/ Однако этот документ пока не прошел регистрацию в Минюсте.

Поэтому налоговики в своем письме от 25.07.2018 № СД-4-3/ оставляют за налогоплательщиками право сдавать декларацию по ЕНВД за 3 квартал 2021 года как по новой форме, так и «по-старому», т.е. в соответствии с приказом ФНС РФ от 04.07.2014 № ММВ-7-3/

Суть изменений формы – отразить применение нового налогового вычета. С начала 2021 года налогоплательщики – индивидуальные предприниматели имеют право уменьшить сумму ЕНВД к уплате на свои расходы по приобретению контрольно-кассовой техники (п. 2.2 ст. 346.32 НК РФ).

Казалось бы – если декларация «нулевая», то «кассовый» вычет все равно не понадобится и какой тогда смысл сдавать ее по новой форме? Однако мы говорим о ситуации, когда бизнесмен временно приостановил деятельность, но собирается вести ее в дальнейшем. А значит – он будет обязан сдавать отчетность и в следующих периодах. Поэтому целесообразно сразу сдать новую форму, ведь в дальнейшем все равно придется ее использовать.

Поэтому рассмотрим порядок заполнения «нулевого» отчета на примере именно новой формы, отметив ее отличия от старой.

Образец заполнения нулевой декларации по ЕНВД за 3 квартал 2018 года можно скачать здесь.

Заявление о снятии с учета — решение проблемы

Самый надежный способ избежать конфликта с контролирующими органами — при отсутствии деятельности подать в инспекцию заявление о снятии с учета в качестве плательщика ЕНВД. Тогда не потребуются никакие декларации — ни нулевые, ни с начисленными налогами.

О том, каким образом налогоплательщик снимается с учета, можно прочитать в статье «Каков порядок снятия с учета плательщика ЕНВД, прекратившего деятельность?»

Многие письма чиновников и судебные акты были выпущены до 2013 года, когда налогоплательщики были обязаны применять ЕНВД, если их деятельность соответствовала критериям данного режима (гл. 26.3 НК РФ). Но можно предположить, что сделанные в этих письмах и решениях выводы, касающиеся представления ненулевой или нулевой декларации по ЕНВД при отсутствии деятельности, не потеряли своей актуальности и в настоящее время.

Титульный лист

Этот раздел включает в себя общую информацию о налогоплательщике и самой декларации. Его формат и порядок заполнения не изменились по сравнению с предыдущим отчетом.

- Коды ИНН и КПП берутся из свидетельства, выданного ИФНС. Для предпринимателя КПП не заполняется.

- Номер корректировки указывается в виде «0 – -», «1 – -» и показывает, вносились ли изменения в отчет.

- Период подачи отчета отражается в полях «Отчетный год» (2018) и «Налоговый период» Код налогового периода берется из приложения № 1 к Порядку заполнения, прилагаемому к письму от 25.07.2018 № СД-4-3/ (далее по тексту – Порядок). Для 3 квартала используется код «23».

- Код ИФНС также, как ИНН, заполняется на основе свидетельства.

- Код места сдачи берется из приложения 3 к Порядку. Он показывает, на каком основании отчет подается в данную ИФНС (это может быть место жительства, регистрации, ведения деятельности и т.п.).

- Код формы реорганизации (из приложения 2 к Порядку) и коды реорганизованной компании заполняются только юридическим лицом – правопреемником, сдающим отчет за реорганизованную фирму.

- Номер контактного телефона указывается без пробелов и других «дополнительных» знаков.

- Количество листов самого отчета и подтверждающих документов (если они есть).

- Подтверждение достоверности отчета. Этот блок включает ФИО, подпись ответственного лица и дату заполнения. Если отчет сдает представитель, то указываются сведения о нем и реквизиты доверенности.

- Данные о приемке отчета заполняет налоговый инспектор. Они включают в себя форму подачи, количество листов, регистрационный номер, дату, ФИО и подпись сотрудника ИФНС.

Как и куда сдавать налоговую отчётность

Получателем налоговых деклараций ИП, включая нулевые, в 2018 году остаётся инспекция ФНС по месту жительства предпринимателя.

Под местом жительства ИП подразумевается тот адрес, где он зарегистрирован, или, как говорят по старинке, прописан. Предприниматель может фактически проживать и вести деятельность где угодно, но должен отправлять отчёты в налоговую инспекцию по месту прописки, даже если у него есть регистрация по месту пребывания где-то ещё.

Для подготовки и сдачи отчётности, в том числе и нулевой, бизнесмены нередко пользуются услугами специализированной организации, которые придётся оплатить. Сформировать декларации помогут сервисы онлайн-бухгалтерии (например, «Эльба», «Моё дело», «Сделка 24» и т. п.) или же можно решить эту задачу полностью своими силами.

Как сдать нулевую отчётность ИП самостоятельно

Возможны три варианта:

- лично отвезти документы в налоговую;

- отправить их туда по почте;

- сдать через интернет.

Необходимо принять во внимание, что начиная с 1 января 2014 года, плательщики НДС (в том числе, являющиеся налоговыми агентами) могут подавать налоговые декларации только в электронном виде по телекоммуникационным каналам связи. Бумажные расчёты специалисты ИФНС не принимают уже третий год.

При личном визите в ИФНС нужно будет иметь при себе второй экземпляр или ксерокопию каждого подаваемого документа. Сотрудники инспекции сделают на них отметку о принятии.

Подать документы в ИФНС вместо предпринимателя может его доверенное лицо. Для этого нужно оформить на такого человека нотариальную доверенность, копия которой подаётся в налоговую вместе с декларацией, и отразить факт сдачи отчётности доверенным лицом в соответствующем разделе титульного листа.

По почте документы отправляются заказным письмом с описью вложения и уведомлением о вручении.

Для самостоятельной сдачи документов через интернет предпринимателю потребуется электронная цифровая подпись (ЭЦП), которой заверяется каждый из них, и личный кабинет ИП на портале госуслуг или сайте ФНС России.

«Флешка» с электронно-цифровой подписью избавляет предпринимателей от многих проблем, связанных с подачей отчётности в ИФНС

Раздел 1: нулевая сумма налога у уплате

Эта часть формы также без изменений «перешла» из старой декларации. Она включает в себя сведения о суммах ЕНВД к уплате в бюджет. Структура раздела включает в себя ряд блоков строк 010 и 020.

По строке 010 отражается код ОКТМО по месту осуществления деятельности или месту постановки на учет.

Строка 020 содержит сумму налога к уплате по этому коду ОКТМО. В данном случае в ней указывается ноль.

Показатели раздела 1 нужно заверить подписью ответственного лица.

Декларация по ЕНВД за 3 квартал 2021 года: образец заполнения нового бланка

Действующий бланк(утв.

Чтобы попросту не тратить время и силы на доказывание в суде своей правоты, целесообразней будет в пятидневный срок подать в ФНС по месту регистрации заявление, на снятие плательщика с вмененного налога. Составляя заявление, следует указать дату фактического прекращения детальности по ЕНВД. приказом ФНС России от 04.07.2014 № ММВ-7-3/)Титульный листШтрих-код0291 40150291 6019Раздел 1 «Сумма ЕНВД, подлежащая уплате в бюджет»Штрих-код0291 40220291 6026Стр. 010Код по ОКТМОСтр. 020Сумма ЕНВД, подлежащая уплатеРаздел 2 «Расчет суммы ЕНВД по отдельным видам деятельности»Штрих-код0291 40390291 6033Стр.010Код вида предпринимательской деятельностиСтр. 020Адрес места осуществления предпринимательской деятельностиСтр. 030Код по ОКТМОСтр. 040Базовая доходность на единицу физического показателя в месяцСтр.

050Корректирующий коэффициент К1Стр.

060Корректирующий коэффициент К2Стр.

070Налоговая база в 1 месяце кварталаСтр. 080Налоговая база в 2 месяце кварталаСтр. 090Налоговая база в 3 месяце кварталаСтр.

100Налоговая база всегоСтр. 105Ставка налогаСтр.

110Сумма исчисленного ЕНВДРаздел 3 «Расчет суммы ЕНВД за налоговый периодШтрих-код0291 40460291 6040Стр. 005Признак налогоплательщикаСтр.

Раздел 2: налог и виды деятельности

В нем производится расчет суммы налога по каждому ОКТМО или виду деятельности. Он также не изменился по сравнению с предыдущей формой декларации.

- Строка 010 содержит код вида деятельности. Он выбирается из приложения 5 к Порядку. Например, для оказания автотранспортных услуг по перевозке грузов указывается код 05.

- Строки 020 и 030 включают в себя адрес осуществления деятельности и соответствующий ему код ОКТМО.

- В строке 040 отражается базовая доходность по виду деятельности (ст. 346.29 НК РФ). Для грузовых автоперевозок это – 6 000 руб. на 1 автомобиль в месяц.

- Строки 050 и 060 содержат корректирующие коэффициенты. Коэффициент К1 – дефлятор, общий для всех «вмененщиков». На 2018 год он утвержден в размере 1,868 (приказ Минэкономразвития от 30.10.17 № 579). Коэффициент К2 определяется на местном уровне и учитывает особенности ведения конкретного вида деятельности в данном регионе.

- Строки 070 – 090 содержат расчет налоговой базы по месяцам, а именно:

– графа 2 отражает размер физического показателя, т.е. в данном случае – ноль;

– в графе 4 указывается налоговая база, с учетом коэффициентов К1 и К2, т.е. аналогично – заполняются нули;

– графа 3 используется, если бизнесмен снимался с учета или вставал на учет в течение периода; в данном случае в ней ставятся прочерки.

- Строка 100 отражает налоговую базу за квартал, т.е. сумму строк 070-090 по графе 4, соответственно – тоже содержит нулевой показатель.

- Строка 105 показывает налоговую ставку в %.

- Строка 110 содержит итоговую сумму начисленного налога по этому ОКТМО (виду деятельности), т.е. в данном случае – ноль.

Порядок прекращения ведения деятельности на ЕНВД

Из всего вышесказанного ясно, что если предприниматель решил прекратить деятельность, то это необходимо оформить. Просто перестать сдавать отчетность нельзя. Это приведет к штрафным санкциям со стороны проверяющих органов.

Если вы решили больше не вести деятельность, подпадающую под режим обложения ЕНВД, то, согласно ст. 346.28 НК РФ, необходимо подать в ИФНС заявление. Сделайте это в течение пяти дней со дня прекращения предпринимательской деятельности, которая подпадает под этот режим налогообложения. Форма заявления утверждена Приказом ФНС от 11.12.2012 № ММВ-7-6/[email protected]

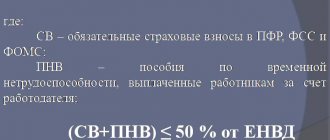

Раздел 3: расчет нулевого налога

В этой части отчета производится расчет общей суммы налога по всем ОКТМО и видам деятельности с учетом вычетов. В раздел 3 в новой форме добавилась строка 040, отражающая «кассовый» вычет.

- По строке 005 указывается признак налогоплательщика. Признак «1» присваивается, если «вмененщик» производит выплаты физическими лицам. Если же налогоплательщик является предпринимателем без наемных работников, то ему соответствует признак «2»

- По строке 010 отражается общая сумма начисленного ЕНВД из всех разделов 2, т.е. в нашем случае – ноль.

- Строки 020 и 030 содержат суммы страховых взносов и других платежей, уплаченных за работников и за себя (для ИП), которые уменьшают сумму ЕНВД к уплате. Если такие выплаты были в течение периода, то их можно справочно указать в этих строках.

- Строка 040 отражает сумму вычета по приобретению ККТ. Вряд ли приостановивший работу бизнесмен будет покупать новую кассу, поэтому в данном случае указываем ноль.

- Строка 050 содержит сумму налога к уплате с учетом вычетов. Даже если в строках 020 – 040 содержатся ненулевые показатели, по строке 050 все равно нужно поставить ноль – значение в ней не может быть отрицательным (пп.6 п. 6.1 Порядка).

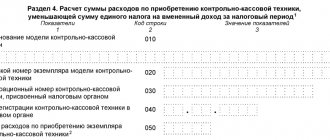

Раздел 4: вычет по ККТ

Этот раздел полностью новый и введен для «расшифровки» вычета по ККТ. Каждый блок строк 010-050 содержит сведения об одном кассовом аппарате:

- Наименование.

- Заводской номер.

- Регистрационный номер в ИФНС.

- Дата регистрации.

- Расходы на приобретение (в пределах установленного лимита 18 000 руб. на единицу ККТ).

В нашем случае во всех строках раздела ставятся прочерки.

Регламент сдачи отчета и санкции за нарушение

Порядок сдачи декларации не зависит от того, «нулевая» она, или нет. Пункт 3 ст. 346.32 НК РФ устанавливает, что отчет по ЕНВД нужно сдать не позднее 20 числа по истечении налогового периода. Т.к. 20.10.2018 – это суббота, то с учетом правила переноса сроков, декларацию по ЕНВД за 3 квартал 2021 нужно сдать не позднее 22.10.2018.

А вот штраф за нарушение сроков сдачи по «нулевому» отчету применяется в особом порядке. Дело в том, что ст. 119 НК РФ связывает сумму штрафа с периодом просрочки и суммой налога к уплате, указанной в декларации. Т.к. в «нулевом» отчете суммы к уплате нет «по определению», то при любой просрочке применяется один и тот же минимальный штраф – 1000 руб.

Также за нарушение сроков подачи декларации могут быть применены и дополнительные санкции.

Во-первых, это – административный штраф в сумме от 300 до 500 руб., налагаемый на ответственных лиц по ст 15.5 КоАП

Также налоговый орган при просрочке свыше 10 дней имеет право заблокировать счета налогоплательщика (п. 3 ст. 76 НК РФ). И в данном случае то, что отчет «нулевой», значения не имеет.

Общие правила заполнения отчетности

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить: Федеральный номер: +7 (800) 511-86-74

Поданные налогоплательщиками отчеты сканируются и автоматически вносятся в спецпрограмму. Для упрощения распознавания программой данных, налоговые госорганы составили рекомендации относительно заполнения бланков отчетности. С ними необходимо ознакомиться перед тем, как заполнить нулевую декларацию для ИП.

Данные правила заключаются в следующем:

- все слова пишутся заглавными печатными буквами, если отчет составляется при помощи компьютерной техники – выбирайте шрифт Courier New (16-18 высота);

- суммы указываются исключительно в полных рублях;

- желательно использовать черную пасту, но подойдет и синяя (фиолетовая);

- помарки, исправления недопустимы, корректором пользоваться нельзя;

- каждая буква пишется в отдельной клеточке;

- в незаполненных клетках ставьте прочерки;

- если сумма равна нулю, то вместо «0» тоже ставьте прочерк «-»;

- отчет прошивать нельзя.

Бланк нулевой декларации для ИП 2021 скачать можно на нашем сайте. В зависимости от системы налогообложения предпринимателями предоставляются:

- декларация по УСН;

- декларация ЕНВД;

- декларация ОСНО;

- декларация НДС.