Декларация по ЕНВД за 3 квартал 2021 года заполняется всеми вмененщиками. Заканчивается 3 квартал и приближается период налоговой отчетности. Недавно ФНС рекомендовала применять обновленный бланк декларации по ЕНВД. Что в нем изменилось? Кому можно применять прежний бланк, а кому лучше воспользоваться рекомендуемой формой? Как заполнить обновленную декларацию? На эти вопросы мы ответим в нашем материале.

Декларация по ЕНВД за 3 квартал 2021 года: какой бланк использовать?

ФНС России в письме от 25.07.2018 № СД-4-3/ разъяснила, что для отчетности за 3 квартал 2021 года можно применять один из 2-х бланков декларации по ЕНВД:

- Действующий в настоящее время (он утвержден приказом ФНС России от 04.07.2014 № ММВ-7-3/) ─ его в прежнем порядке могут применять те компании и ИП, которые не заявляют в отчетном квартале ККТ-вычет.

- Рекомендуемую ФНС форму (бланк ее утвержден приказом от 26.06.2018 № ММВ-7-3/, находящимся на регистрации в Минюсте) ─ эта форма позволяет отразить ККТ-вычет ИП на ЕНВД (п. 2.2 ст. 346.32 НК РФ).

ФНС допускает возможность выбора налогоплательщиком бланка для отчета и поручает нижестоящим налоговым органам корректно выбирать шаблон той или иной декларации во время отчетной компании.

Таким образом, если до начала отчетного периода новый бланк декларации так и не будет официально утвержден, можно отчитаться как на привычном для налогоплательщиков бланке, так и на рекомендуемом ФНС. ИП на ЕНВД, заявляющий вычет по ККТ, лучше использовать рекомендуемый бланк.

25 сентября новый бланк официально опубликован

На портале нормативных-правовых актов официально опубликован новый бланк декларации по ЕНВД.

В обновленном бланке декларации предусмотрена возможность уменьшения предпринимателями «вмененного» налога на сумму расходов на покупку онлайн-ККТ.

Для реализации этой возможности в раздел 3 «Расчет суммы ЕНВД за налоговый период» добавлена строка 040 «Сумма расходов на приобретение ККТ, уменьшающая сумму ЕНВД».

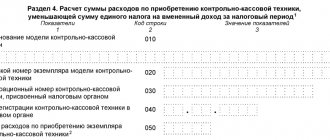

Помимо этого, в декларации появился новый раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму единого налога на вмененный доход за налоговый период». На каждый экземпляр ККТ, в отношении которой предприниматель хочет получить «кассовый» вычет, нужно будет заполнять отдельный раздел 4.

Напомним, что ИП на ЕНВД вправе уменьшить сумму налога на расходы, связанные с приобретением контрольно-кассовой техники, при условии, что купленная касса зарегистрирована в ИФНС в период с 01.02.2017 по 01.07.2018 (для некоторых ИП – до 01.07.2019). Максимальный размер «кассового» вычета – 18 тыс. руб. на один экземпляр ККТ.

Отчитаться по новой форме можно уже за 3 квартал 2021 года. Ведь ранее ФНС рекомендовала использовать именно эту форму декларации, причем еще до того, как она была официально опубликована.

Итоги

Итак, выше мы рассказали о том, у кого есть возможность отчитаться перед налоговиками по ЕУД, а у кого такой возможности нет, обозначили сроки и формат представления этой отчетной формы. Кроме того, мы обсудили, как правильно оформить саму декларацию и привели образец ее заполнения предприятием на общем режиме налогообложения.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Чем новый бланк декларации отличается от прежнего: сравнительная таблица

Сразу успокоим налогоплательщиков ─ много тратить времени на изучение нового бланка и порядка его заполнения не придется. Декларация, к которой уже все привыкли, коренным образом не изменилась. Более того, привычный бланк в полном составе c незначительными корректировками перекочевал в новую форму декларации и дополнился разделом № 4. Но и этот раздел нужно заполнять не всем вмененщикам, а только ИП, которые претендуют на ККТ-вычет.

Отличить старый и новый бланки декларации по КНД (коду налогового документа), указываемого на титульном листе декларации, не получится ─ обе декларации имеют КНД 1152016.

Чем же конкретно новый бланк отличается от прежнего? Кроме нового раздела № 4 бланки имеют следующие отличия:

| Реквизит | Новый бланк (утв. приказом ФНС России от 26.06.2018 № ММВ-7-3/) | Действующий бланк (утв. приказом ФНС России от 04.07.2014 № ММВ-7-3/) |

| Титульный лист | ||

| Штрих-код | 0291 4015 | 0291 6019 |

| Раздел 1 «Сумма ЕНВД, подлежащая уплате в бюджет» | ||

| Штрих-код | 0291 4022 | 0291 6026 |

| Стр. 010 | Код по ОКТМО | |

| Стр. 020 | Сумма ЕНВД, подлежащая уплате | |

| Раздел 2 «Расчет суммы ЕНВД по отдельным видам деятельности» | ||

| Штрих-код | 0291 4039 | 0291 6033 |

| Стр.010 | Код вида предпринимательской деятельности | |

| Стр. 020 | Адрес места осуществления предпринимательской деятельности | |

| Стр. 030 | Код по ОКТМО | |

| Стр. 040 | Базовая доходность на единицу физического показателя в месяц | |

| Стр. 050 | Корректирующий коэффициент К1 | |

| Стр. 060 | Корректирующий коэффициент К2 | |

| Стр. 070 | Налоговая база в 1 месяце квартала | |

| Стр. 080 | Налоговая база в 2 месяце квартала | |

| Стр. 090 | Налоговая база в 3 месяце квартала | |

| Стр. 100 | Налоговая база всего | |

| Стр. 105 | Ставка налога | |

| Стр. 110 | Сумма исчисленного ЕНВД | |

| Раздел 3 «Расчет суммы ЕНВД за налоговый период | ||

| Штрих-код | 0291 4046 | 0291 6040 |

| Стр. 005 | Признак налогоплательщика | |

| Стр. 010 | Сумма исчисленного за налоговый период ЕНВД | |

| Стр. 020 | Сумма страховых взносов, на которые можно уменьшить ЕНВД | |

| Стр. 030 | Сумма страховых взносов, уплаченных ИП в фиксированном размере | |

| Стр. 040 | Общая сумма ЕНВД, подлежащая уплате за налоговый период | Сумма расходов по приобретению ККТ, уменьшающая сумму ЕНВД |

| Стр. 050 | — | Общая сумма ЕНВД, подлежащая уплате за налоговый период |

| Раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму ЕНВД за налоговый период» | ||

Для плательщиков ЕНВД, не применяющих вычет по ККТ в отчетном квартале, новая декларация оформляется с учетом следующего:

- Разделы 1 и 2 заполняются по прежним правилам.

- В разделе 3 итоговая сумма ЕНВД, подлежащая уплате в бюджет, отражается не по стр. 040 (как в предыдущей версии бланка), а по стр. 050 ─ это новая строка, но ее назначение аналогично стр. 040 прежней версии бланка.

- В стр. 040, посвященной сумме ККТ-вычета, нужно проставить прочерк.

- Раздел 4 не заполняется.

ИП на ЕНВД, заявляющий в декларации по ЕНВД ККТ-вычет, заполняют все разделы декларации. Как это сделать, мы расскажем далее.

Образец заполнения титульного листа

Расскажем о порядке заполнения декларации по ЕНВД за 3 квартал 2018 года на примере.

ИП Кулешова Надежда Аркадьевна оказывает парикмахерские услуги (ОКВЭД 96.02). В салоне-парикмахерской у Кулешовой Н.А. по трудовым договорам трудятся 4 сотрудника (общая численность ─ 5 чел. включая ИП). В июле 2021 года она зарегистрировала в налоговых органах кассовый аппарат. Расходы на покупку кассы нового поколения (онлайн-кассы), ее настройку и подключение составили 12 480 руб.

Для оформления декларации по ЕНВД Кулешова Н.А. воспользовалась рекомендуемой ФНС формой.

Основной блок титульного листа она заполнила следующим образом:

Заполнение титульного листа обновленного бланка декларации по ЕНВД происходит по обычным правилам ─ изменений в нем не произошло (за исключением штрих-кода). Оформление разделов происходит по следующей схеме:

- Сначала исчисляется сумма ЕНВД за квартал (Раздел 2).

- Затем определяется сумма расходов, включаемых в ККТ-вычет (Раздел 4).

- Определяется сумма налога, подлежащего перечислению в бюджет, с учетом уплаченных взносов и суммы кассового вычета (Раздел 3).

- Итоговые данные переносятся в Раздел 1.

Можно использовать и иной подход: сначала произвести все необходимые вычисления (подготовить исходные данные), а затем последовательно заполнить ими все разделы декларации.

Способы подачи отчетности

Декларацию по ЕНВД допускается представить в ИФНС несколькими способами:

- Непосредственно в ИФНС на бумажном носителе — предприниматель или представитель организации сдает ее в ИФНС лично в двух экземплярах налоговому инспектору. При этом, если отчет подается не лично предпринимателем, то на доверенное лицо следует оформить нотариально заверенную доверенность.

- Путем отправления заказного письма с описью вложения. Подтверждением подачи в этом случае считается квитанция почтового отделения.

- Электронно путем отправления отчета через спецоператора. Для этого будет необходима электронная цифровая подпись.

Внимание! Для предприятий при сдаче декларации не директором, на иное должностное лицо оформляется на фирменном бланке простая доверенность. Кроме этого, в некоторых ИФНС все равно могут потребовать предоставить вместе с отчетом его электронную форму или же, чтобы на декларации присутствовал специальный штрих код.

Раздел 1 декларации

Этот раздел обычно заполняется в самую последнюю очередь и отражает обязательства налогоплательщика перед бюджетом по ЕНВД-налогу:

Достоверность информации, указанной в Разделе 1, нужно подтвердить подписью налогоплательщика. В остальных разделах декларации подпись не нужна (за исключением подписи, проставляемой на Титульном листе).

Раздел 2 декларации

Его нужно заполнить отдельно:

- по каждому виду деятельности,

- по каждому месту осуществления конкретного вида предпринимательской деятельности (по каждому ОКТМО).

В нашем примере ИП Кулешова Н.А. осуществляет только один вид деятельности в единственном салоне-парикмахерской, поэтому ей необходимо заполнить только один Раздел 2.

Порядк рядок заполнения раздела:

| Номер строки раздела 2 | Что указать? | Откуда взять данные? |

| 010 | Код вида осуществляемой деятельности (для бытовых ) | Приложение № 5 к Порядку заполнения декларации |

| 020 | Полный адрес салона-парикмахерской (места осуществления деятельности) | Код субъекта РФ нужно взять из Приложения № 6 к Порядку заполнения декларации |

| 030 | Код по ОКТМО места осуществления деятельности | ОК 033-2013 Общероссийский классификатор территорий муниципальных образований |

Как заполнить остальные строки Раздела 2 по данным примера, показано на образце:

Графа 3 (по стр. 070-090) для данного примера числовых значений не содержит (проставлены прочерки), так как ИП Кулешова Н. А. в отчетном квартале не вставала на учет/не снималась с учета в налоговом органе. Если бы это произошло в одном из месяцев квартала, в графе 3 мы указывали бы количество календарных дней с даты постановки на учет до конца месяца, в котором ИП (или компания) зарегистрировался как плательщик ЕНВД. В таком случае при расчете ЕНВД будет учтено количество календарных дней фактического осуществления деятельности в месяце постановки налогоплательщика на учет.

Куда предоставляется отчетность и оплачивается налог

В соответствии с действующими правилами предприниматели и организации при осуществлении деятельности на ЕНВД должны представлять и уплачивать данный обязательный платеж в основном по месту ведения бизнеса. Поэтому им перед началом деятельности необходимо подать в соответствующие ИФНС заявление. Декларации и уплата налога будет осуществляться в данные налоговые.

Если у налогоплательщика несколько мест ведения бизнеса на ЕНВД, которые попадают под юрисдикцию разных ИФНС, то отчитываться и уплачивать налог по ЕНВД он должен в каждую из них.

Данное правило следует также учитывать ИП и предприятиям, зарегистрировавшихся в одном муниципалитете, а работу осуществляющих в другом. Декларацию следует сдавать не по месту нахождения (регистрации), а по месту фактического ведения бизнеса. Таким же образом производится и уплата налога.

Внимание! Только для нескольких видов деятельности субъекты бизнеса подают отчетность и уплачивают налог по месту постановке их на регистрационный учет. Это разрешается в связи с невозможностью определения их адреса осуществления деятельности. К таким случаям относится развозная и разносная торговля, размещения на машинах, автотранспортные услуги и т.д.

Раздел 3 декларации

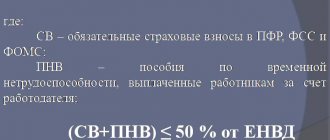

Здесь нужно объединить данные из разделов 2 и 4, чтобы рассчитать итоговую сумму налога, подлежащую перечислению в бюджет. Налог сначала нужно уменьшить на уплаченные страховые взносы (но не более чем на 50%), а затем на ККТ-вычет.

ИП Кулешова Н.А. уплатила страховых взносов в 3 квартале 11 500 руб. Это не превышает 50% от исчисленного ЕНВД-налога (25 218 руб. х 50% = 12 609 руб.), поэтому вся сумма взносов включается в стр. 020 раздела 3. Оставшуюся сумму налога в размере 13 718 руб. (25 218 руб. ─ 11 500 руб.) можно уменьшить на ККТ-вычет:

13 718 руб. ─ 12 480 руб. = 1 238 руб.

Эту сумму необходимо указать в Разделе 1 и перечислить в бюджет.

ВАЖНО!

Показатель стр. 050 может быть нулевым, но не может принимать отрицательное значение. Это означает, что если ККТ-вычет превышает налог после вычета уплаченных страховых взносов, перечислять в бюджет по итогам отчетного квартала ничего не надо. А остаток ККТ-вычета можно перенести на 4 квартал.

Поясним на примере.

Расходы ИП Родыгина С.А. в 3 квартале на приобретение и подключение онлайн-кассы составили 20 180 руб. А исчисленный налог за этот период (с учетом его уменьшения на сумму страховых взносов) составил 12 780 руб. В декларации за 3 квартал ИП Родыгин С.А. отразит:

- по стр. 050 Раздела 4 ─ сумму ККТ-вычета 18 000 руб. (это максимум, который допускается по п. 2.2 ст.346.32 НК РФ для кассового вычета);

- по стр. 050 Раздела 3 будет проставлен ноль (12 780 руб. ─ 18 000 руб. = – 5 220 руб. <0).

Остаток ККТ-вычета в сумме 5 220 руб. предприниматель отразит в декларации за 4 квартал. При этом сумма остатка вычета определяется исходя не из фактических затрат на ККТ (20 180 руб.), а исходя из допустимого максимума (18 000 руб.).

Раздел 4 декларации

Строки 010-050 Раздела 4 нужно заполнить по каждому экземпляру ККТ, приобретенному для ЕНВД-деятельности и поставленному на учет в налоговых органах в установленные сроки.

Продолжим наш первоначальный пример. По его условиям ИП Кулешова Н.А. 17.07.2018 зарегистрировала в налоговых органах кассовый аппарат. Расходы на покупку кассы и ее подключение составили 12 480 руб. В разделе 4 для получения ККТ-вычета предпринимателем был заполнен один блок строк 010-050:

Сумма расходов по приобретению кассы уменьшает ЕНВД-налог и отражается в разделе 2 декларации.

Сроки сдачи декларации по ЕНВД и уплаты налога

И снова волноваться нечего ─ срок сдачи декларации по ЕНВД на новом бланке остался прежним. По общему правилу после окончания квартала у спецрежимников, применяющих ЕНВД (как у ИП, так и у компаний), есть 20 календарных дней на подготовку отчета и представление его налоговикам. Если заглянуть в п. 3 ст. 346.32 НК РФ, там ничего не изменилось, хотя ФНС рекомендовала применять обновленный бланк декларации.

Обращаем внимание на то, что для подготовки отчетности по ЕНВД за 3 квартал 2021 года у налогоплательщиков будет больше, чем 20 календарных дней ─ крайняя отчетная дата 20.10.2018 выпадает на субботу. Это означает, что по п. 7 ст. 6.1 НК РФ декларацию по ЕНВД вполне законно можно сдать в понедельник 22 октября. Опозданием это считаться не будет и штрафа можно не опасаться.

Срок оплаты налога за 3 квартал ─ не позднее 25 октября. В этом вопросе также ничего не поменялось.

Кратко про ЕНВД

Льготный режим ЕНВД хорош тем, что сумма налога не зависит от размера выручки предприятия. В основе его расчета лежат два параметра, установленные законодательно (статья 346.29 НК РФ):

- физический показатель (ФП) – это площадь магазина или кафе, количество работников, например, для сферы бытовых услуг, число транспортных средств для перевозок и другие;

- базовая доходность (БД) – сумма вмененного (теоретического) дохода, которую ежемесячно приносит каждая единица физического показателя.

Для расчета налоговой базы эти параметры перемножаются и корректируются на два коэффициента:

- К1 – коэффициент-дефлятор, он увеличивает сумму налога. Действующий в 2021 году размер К1 – 2,005 (приказ Минэкономразвития от 21.10.2019 № 684, с изменениями, внесенными приказом 10.12.2019 № 793);

- К2 – понижающий коэффициент, который может быть введен местными органами власти для поддержки тех или иных отраслей.

Общая формула расчета базы по ЕНВД выглядит так: ФП * БД * К1 * К2. К полученной сумме применяется ставка налога. В большинстве случаев это 15%. Однако на уровне местного самоуправления она может быть снижена в пределах 7,5% – 15% – такое право закреплено в статье 346.31 НК РФ.

Затем ЕНВД уменьшается на сумму страховых взносов, перечисленных за работников, а также самого ИП, в том же периоде. Иначе говоря, если подается декларация ЕНВД за 3 квартал 2021 года, то нужно учитывать взносы, перечисленные с 1 июля по 30 сентября. При этом действуют правила:

- организация и предприниматель с наемными работниками снижают сумму налога за счет взносов не более, чем наполовину;

- ИП без сотрудников вправе уменьшить ЕНВД до нуля, если размер отчислений это позволяет.

Полученная сумма и будет подлежать уплате.

Сформировать декларацию ЕНВД