Как правильно выдать деньги подотчет

Процедура выдачи подотчетных сумм работникам состоит из этапов:

- Работник составляет заявление подотчетного лица на выдачу денег, в котором указывает целевое назначение средств, сумму и обоснование потребности в их использовании.

- Руководитель изучает письменное обращение сотрудника, принимает решение и визирует заявление.

- Обращение с резолюцией передается в кассу учреждения, где кассир формирует расходный кассовый ордер и выдает деньги в подотчет.

Сотрудник обязан расписаться в расходном кассовом ордере, пересчитать и проверить выданные наличные.

Итоги

Действующее законодательство больше не содержит однозначное требование о необходимости оформления сотрудниками компании заявлений для получения денежных средств под авансовый отчет: выдачу денег можно оформлять и приказом руководителя. Однако если ваша компания определила в локальном нормативном акте, что подотчетные суммы выдаются по заявлению, то данный документ должен быть правильно оформлен и завизирован руководителем.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как правильно составить сотруднику

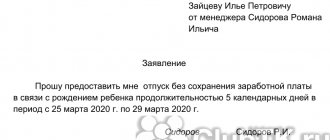

Обращение составляется в единственном экземпляре на имя руководителя организации либо на иное ответственное лицо с соответствующими полномочиями. Унифицированной формы нет. Корректная заявка от имени работника содержит сведения:

- Информация о заявителе: ФИО сотрудника, должность и структурное подразделение.

- Необходимая сумма для осуществления расходов.

- Обоснование получения денег.

- Срок, в который планируется произвести необходимые расходы, мероприятия, поездки.

- Дата и подпись с расшифровкой.

Заявку составляют как в письменной (от руки), так и в электронной форме. Если вы подготовили электронный запрос, распечатайте его, поставьте подпись и передайте на согласование директору.

Вот так выглядит образец заявления на подотчет от работника:

| Директору СДЮСШОР «gosuchetnik.ru» Иванову Ивану Ивановичу от заместителя директора по организационной работе Клубиной Инны Александровны Заявление Прошу выдать мне денежные средства в подотчет на организацию и проведения мероприятия «Юбилей школы», из расчета:

Итого: 19 250,00 (Девятнадцать тысяч двести пятьдесят рублей 00 копеек) рублей. На срок до 16.03.2020 г. Клубина /Клубина И. А./ 10.03.2020 г. Разрешаю Директор СДЮСШОР «gosuchetnik.ru» Иванов /Иванов И.И./ |

Обновленные правила отчета по расходам

Из Указания ЦБ РФ от 11.03.2014 № 3210-У следует, что работники обязаны отчитываться по израсходованным суммам в течение трех дней со дня истечения срока, на который выданы деньги. К заполненному авансовому отчету обязательно прикладываются чеки, подтверждающие расходы. С 01.07.2019 требования к их реквизитам обновились, и бухгалтеры обязаны учитывать эти поправки, чтобы на законном основании учитывать затраты при налогообложении прибыли.

На что надо обратить внимание:

- бланк строгой отчетности (БСО) на бумаге практически никто не выдает, а ИП и организации, оказывающие услуги по ремонту, мойке транспорта, перевозке обязаны выдавать клиентам чеки либо электронные бланки строгой отчетности;

- в чеках для юрлица или индивидуального предпринимателя обязательно уточняют наименование и ИНН покупателя, сумму акциза, страну-производителя товара, номер таможенной декларации;

- в чеках присутствует разбивка по приобретенным товарам и услугам. Такое правило формирования чеков действует в отношении почти всех продавцов, за исключением ИП на патенте или УСН. Но в таком случае работник подробно расписывает, на что потратил подотчетные деньги;

- расходы, чеки по которым прислали в электронном формате, работник вправе распечатать. Исключение – электронный посадочный талон при авиаперелетах. Его следует распечатать и проставить на нем отметку о досмотре, чтобы бухгалтер принял бумагу, как подтверждение расхода (см. Письмо ФНС России от 11.04.2019 N СД-3-3/[email protected]).

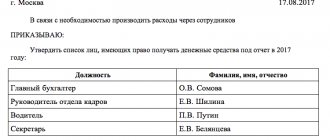

Как составлять руководителю

Директор — это такое же подотчетное лицо, как и другие сотрудники. Он обязан составлять заявку на выдачу наличных денег, но его содержание несущественно отличается.

Запрос пишется не на имя руководителя, а в компанию. То есть, в верхнем правом углу указывается наименование организации, ФИО и должность руководителя. И все. В тексте руководитель не запрашивает средства, а фиксирует факт их выдачи. Затем указываются цель затрат, сумма наличных и дата отчетности.

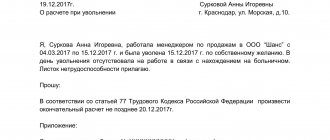

Вот примерный вариант такой заявки на деньги подотчет:

Директор подписывает этот запрос только один раз — дублировать подпись руководителя как ответственного и должностного лица нет необходимости. Затем визу ставит бухгалтер, подтверждая тем самым выдачу наличных из кассы.

Правила выдачи подотчетных сумм в 2021 году

Указание ЦБ РФ от 11.03.2014 № 3210-У регулирует порядок ведения кассовых операций. Суть нововведений 2021 года заключается в следующем:

- Расширились основания выдачи денежных сумм (п. 6.3 Указаний): теперь это не только заявление работника, но и распорядительный документ организации (обычно это приказ).

- Расходные и приходные ордера разрешено оформлять в электронном виде, и в этом случае получатель денег расписывается в расходнике с помощью своей электронной цифровой подписи (при наличии), а приходный ордер получает на свою электронную почту (п. 5.1, 6.2 Указаний).

- Отменен запрет на получение денег из кассы работникам, не отчитавшимся по предыдущим авансам.

Изменения направлены на стимулирование электронного документооборота в компаниях и упрощение правил работы с подотчетными суммами. Возможно, электронные приходники и расходники актуальны для небольшого количества компаний, но выбор между приказом и заявлением и возможность выдавать деньги работникам-должникам доступны любой организации.

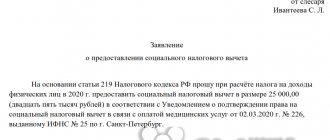

Как составлять, чтобы получить деньги на карту

Когда вы получаете деньги безналичным переводом на банковскую карту, составлять заявку не обязательно. Но и не запрещено (например, бухгалтер требует такой запрос для внутренней отчетности). Форма и содержание официального обращения не изменится: оформляете на имя руководителя с указанием цели и суммы расходов.

Вместо фразы «Прошу выдать наличные» напишите «Прошу перевести деньги на банковскую карту» и подробно укажите ее реквизиты — наименование банка, его ИНН, КПП и БИК, расчетный и корреспондентский счета.

Когда составляется

Для того, чтобы иметь возможность вносить правильные данные в декларацию по оплате НДФЛ, руководитель крупной компании или ИП составляет договор на выдачу подотчетных сумм, при этом нужно руководствоваться некоторыми правилами.

Такая отчетность обязательна и в том случае, если нужно выделить из общей суммы авансовый или любой другой платеж.

В большинстве случаев заявление необходимо дополнить отдельным документом с записью о том, какие расчеты по получаемым подотчетным суммам были произведены.

Данное действие является выполнением требования Банка РФ, изложенного в Указании № 3210, в соответствие с которым подотчетные суммы могут быть выданы только при условии, что работник полностью погасил долги по ранее предоставленным средствам.

Требования к оформлению

Как уже упоминалось выше, для составления подобных документов не существует чётких требований, и предприятия сами устанавливают шаблоны. Однако любая служебная записка должна быть составлена с учётом элементарных правил оформления, например:

- Документ в обязательном порядке должен быть составлен на листе бумаги формата А4.

- При составлении в программе Word нужно использовать шрифт под названием Times New Roman.

- Размер шрифта должен быть 14 пунктов.

- Необходимо установить межстрочный интервал 1,5.

- Дата составления документа должна быть обозначена арабскими цифрами или буквами и числами.

- Название документа может находиться как посередине листа, так и около границы левого поля.

Несоблюдение этих элементарных требований повлечёт за собой проблемы с любым документом. Ещё бумага может быть оформлена в письменном виде. В такой ситуации стоит уделить особое внимание орфографическим ошибкам и общей грамотности текста.

Больше о правилах оформления служебных записок по ГОСТу, а также какие требования применяются к их написанию, читайте тут.

В каких случаях выдавать зарплату наличкой нельзя

Выдавать зарплату наличкой нельзя только при оплате труда иностранцев. Круг наличных расчетов с иностранцами ограничен ч. 2 ст. 14 ФЗ от 10.12.2003 № 173-ФЗ, и зарплата в этот перечень не входит. Позицию о том, что иностранцам зарплату можно выплачивать только в безналичной форме, налоговая закрепила в Письме ФНС от 29.08.2016 № 3Н-4-17/15799.

Выплата зарплаты наличкой иностранному лицу — нарушение валютного законодательства. Штраф по ч. 1 ст. 15.25 КоАП РФ составит 75-100 % от выданной суммы.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В программе можно рассчитывать, начислять и депонировать заработную плату сотрудникам. Кроме того, сервис поможет рассчитать и уплатить все причитающиеся с зарплаты налоги и взносы и вовремя сдать всю отчетность.

Почему работодателю выгоднее выплачивать зарплату безналом

Обычно компаниям выгоднее переводить заработную плату на карты сотрудников в рамках зарплатного проекта. Во-первых, безналичный перевод сделать проще, чем собирать сотрудников и выдавать им наличку. Во-вторых, зарплатный проект дает ряд преимуществ компании, например, за перевод зарплаты не берут комиссию или делают скидку за обслуживание расчетного счета. А при выдаче наличных, работодателю еще придется потратиться на комиссию за снятие денег.

Важно! Недобросовестные предприниматели запрещают сотрудникам даже изменить банк, в котором они получаю свой оклад. Это незаконно. Даже если у компании зарплатный проект в банке А, работник может требовать перечислять зарплату на свою карту в банке Б.

Издержки компании по обналичиванию денег никак не должны влиять на удобство сотрудника в получении зарплаты.

Особенности

Задача руководителя – подготовить все документы для передачи наличных заблаговременно, за несколько дней до планируемой банковской финансовой операции по снятию наличных.

Сроки отчетом по уже выданным средствам остаются теми же – три рабочих дня по истечении того срока, который был заявлен директором в заявлении, составленном подрядчиком.

Авансовый платеж и расходы должны быть сразу же подтверждены соответствующими документами, в соответствие с Постановлением № 55 Госкомстата.

Очень важно, чтобы выбранная дата была закреплена в документации. Наличие всех четко прописанных конкретных моментов позволит избежать необходимости в том, чтобы заполнять ненужной информацией пустые графы отчета, в частности такие, как «Структурное подразделение» и «табельный номер».

Руководитель может обезопасить себя от каких – либо возможных претензий со стороны налоговых органов, сделав в документе и в Положении о подотчетных лицах уточнение касательно сотрудников, осуществляющих трудовую деятельность по гражданско – правовому договору, об установленных сроках.

Что за документ?

Служебная записка – это деловая бумага, предназначенная для использования строго внутри определенного предприятия, которая пишется касательно рабочих моментов и содержит определенные просьбы.

Записка, как правило, предназначается для рассмотрения руководителем того отдела, где числится работник, а решение относительно того, удовлетворять просьбу сотрудника или нет может принимать не только непосредственный начальник, но и лица руководящие другим подразделением.

Не существует окончательно утвержденного образца записки, поэтому по сей день руководствуются стандартами, принятыми в СССР.

Также ссылаются на общероссийский классификатор управленческой деятельности (ОКУД), который находится в свободном доступе для всех желающих. ОКУД одобрен постановлением государственного стандарта под номером 299, вступившего в силу с 30.11.1993 года.

Образцы служебных записок на все случаи жизни найдете в этой статье.

Допускается не только написанная на бумаге служебная записка, но и электронный вид данного документа. Хоть сотрудник и имеет право составить записку в относительно произвольной форме, он все же обязан учесть общие требования и указать необходимую информацию не зависимо от того для каких целей она заключается.

Длительный срок

Как говорилось ранее, законом не оговорен максимальный период использования средств. Нужно только, чтобы срок был указан в самом заявлении. Пометку может сделать директор, бухгалтер или сам сотрудник. Даже если средства на командировочные расходы буду выданы на год, никакие штрафы за такой длительный период для компании не предусмотрены.

Важно помнить, что сотруднику нельзя выдавать новый аванс, пока он не отчитается по старому. Например, работник, получив деньги на полгода, не торопится оформлять отчет. Если срочно нужно будет отправить его в командировку, то оформлять новый подотчет нельзя. Также запрещается требовать досрочный отчет об использовании средств. Исключение — увольнение сотрудника.

Допустим, что, кроме должника, больше некого отправить в командировку. Тогда руководитель может взять на себя ответственность и выдать новый аванс сотруднику. Если такую схему обнаружат инспекторы, они оштрафуют руководителя на сумму 5 000 руб., а компанию — на сумму до 50 тыс. руб. за нарушение кассовой дисциплины. Поэтому таких ситуаций лучше избегать.