Как их составлять? Основные принципы

При ведении бухгалтерского учета специалисты будут использовать три типа счетов: активные, пассивные и активно-пассивные. На активных предприятиями должны отражаться денежные средства, товарно-материальные ценности, основные средства и необоротные активы, товарные остатки и т. д. На пассивных юридические лица отражают все свои обязательства перед государством, деловыми партнерами, наемными работниками, кредиторами.

Активно-пассивные счета также предназначены для отображения хозяйственных операций, но отличаются тем, что на них может быть одновременно остаток как по кредиту, так и по дебету. В качестве примера можно привести задолженность (предоплату), которая возникает у конкретного поставщика перед компанией параллельно с долгом (получен товар без оплаты), который числится у этой же фирмы перед тем же поставщиком.

При составлении бухгалтерских проводок нужно помнить о следующих нюансах:

- на активных счетах может быть только дебетовое сальдо, тогда как на пассивных бывает остаток только по кредиту;

- увеличение пассивных счетов происходит только по кредиту, а активных – по дебету;

- остаток на активно-пассивных счетах может отражаться одновременно как в пассиве, так и в активе баланса;

- при составлении бухгалтерского баланса в его правой стороне выводятся остатки пассивных счетов, а в левой – активных;

- чтобы уменьшить активный счет, нужно сделать записи по его кредиту, а для уменьшения пассивного делаются записи по дебету.

Проводка – способ выражения корреспонденции счетов, основанием для которой является проведенная хозяйственная операция. При их составлении рекомендуется придерживаться следующей схемы:

- Нужно определить, какие счета и объекты учета затрагивает оформляемая операция (учитывается ее экономическое содержание).

- Необходимо установить, какие счета будут задействованы при составлении проводки (пассивные или активные).

- Следует определить кредитуемый или дебетуемый счет. Для этого учитываются источники происхождения операции и все сопутствующие факторы.

При составлении простых проводок затрагиваются два счета, например, при поступлении денег в кассу предприятия с расчетного счета делается следующая запись: Кт 51 Дт 50. При составлении сложных записей задействуются несколько счетов бухучета.

Наглядно порядок составления проводок вы можете посмотреть на следующем видео:

Принцип двойной записи

Отражение хозяйственных операций на счетах бухгалтерского учета специалистами осуществляется при задействовании способа двойной записи.

Суть этого метода заключается в следующем: для каждой операции бухгалтер делает соответствующую запись одновременно по дебету одного и по кредиту другого счета.

Что это за документ и какими нормативными актами он регулируется?

- Основным законом, устанавливающим необходимость составления счетов-фактур (СФ), а также ведения специальной учетной документации является Налоговый Кодекс РФ, а именно ч.3 ст.169.

- Правила ведения бухгалтерских регистров отражены в ст.10 Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 31.12.2017) “О бухгалтерском учете”. Под бухгалтерскими регистрами стоит как раз понимать необходимую учетную документацию, в случае счетов-фактур это будут:

- журнал учета СФ;

- книга продаж;

- книга покупок.

- Правила заполнения документации, применяемой при расчетах налога на добавленную стоимость отражены в Постановлении Правительства РФ от 26.12.2011 N 1137 (в ред. 19.08.2017).

Подробнее о том, для чего нужен счет-фактура и продавцам, и покупателям, читайте тут.

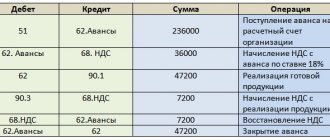

Примеры проводок

В настоящее время для бухгалтеров регулярно издается большое количество методических пособий, в которых указаны наиболее распространенные проводки для того или иного вида деятельности.

Используя существующие примеры, специалисты смогут избежать наиболее распространенных ошибок при составлении корреспонденции счетов и разнесении их по соответствующим регистрам учета.

По заработной плате

При составлении проводок для операций, суть которых заключается в проведении расчетов с наемными работниками, специалисты должны делать следующие корреспонденции счетов:

| Дебет | Содержание хозяйственной операции | Кредит |

| 20, 23, 26, 92 | Начислена заработная плата | 70 |

| 70 | Выдана зарплата из кассы | 50 |

| 68 | Начислены обязательные налоги | 70 |

| 51 | Депонированная оплата (невыплаченная) | 50 |

| 50 | Получены деньги в кассу на выплату зарплаты | 51 |

Аренда помещения

При передаче площади или здания в аренду записи делаются как владельцем основного средства, так и арендатором. Ими составляется корреспонденция счетов при любом действии, связанном с арендованным имуществом.

Основные из них приведены в таблице:

| Дебет | Содержание хозяйственной операции | Кредит |

| 01 (субсчет «ОС, переданные в аренду») | Переданное в аренду помещение | 01 |

| 20 | Начислена амортизация по переданному помещению | 02 |

| 50, 51 | Получена арендная плата | 62 |

| 90 (субсчет 2) | Списана амортизация и другие расходы, связанные с арендой | 20 |

| 001 | Арендатор получил помещение | |

| 76 | Перечислена арендная плата | 51 |

| 44, 29, 26, 25, 23, 20 | Задолженность по аренде | 76 |

Оптовая и розничная торговля

При осуществлении хозяйственной деятельности, связанной с реализацией товаров, готовой продукции, работ или услуг, юридические лица составляют множество проводок.

Для отражения в бухгалтерском учете операций в этой сфере необходимо делать следующие записи:

| Дебет | Содержание хозяйственной операции | Кредит |

| Перечислены деньги: | ||

| 62 | возврат покупателям аванса | 51, 50 |

| 61 | поставщикам | 51, 50 |

| 45 | Отгружен товар покупателям | 41/1 |

| 41/1,41/2 | Получен товар от поставщиков | 60 |

| Отражен НДС | ||

| 19 | по полученным товарам | 60 |

| 41/2 | в рознице | 60 |

| 90/03 | по отгруженным товарам | 68 |

| 90/03 | в рознице | 68/02 |

| 62 | Отражена реализация | 90/01.1 |

| 92.Р | розница | 90/01.1 |

| 91/02.1 | Отражена себестоимость отгруженной продукции | 45 |

| 91/02.1 | в рознице | 41/1 |

Договор цессии

При составлении данного договора бухгалтер любой коммерческой организации, осуществляющей хозяйственную деятельность в статусе юридического лица, должен составить корреспонденцию счетов.

Для таких операций используются следующие проводки:

| Дебет | Содержание хозяйственной операции | Кредит |

| 58 | Отражается стоимость всех приобретенных компанией прав по подписанному ранее между сторонами договору цессии | 76 |

| 76 | Погашается полностью или частично задолженность, которая возникает перед цедентом | 51, 50 |

| 50, 51 | Получена от должника задолженность на расчетный счет или в кассу компании | 76 |

| 76 | Учитывается сумма всей погашенной задолженности в составе доходов | 91/1 |

| 91/2 | Учет приобретенных прав требования в составе расходов | 58 |

Кассовые операции

Кассовые операции субъекты предпринимательской деятельности должны оформлять документально и в соответствии с действующим на территории Российской Федерации ПСУ.

Для составления корреспонденции бухгалтера задействуют следующие счета:

- 50 – касса;

- 51 – расчетный счет;

- 70 – расчеты по заработной плате;

- 73 – прочие расчеты;

- 62 – расчеты с покупателями;

- 75 – пополнение уставного капитала;

- 71 – расчеты с подотчетными лицами;

- 91 – отражение курсовых разниц;

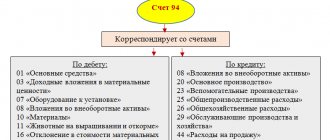

- 94 – отражение недостач;

- 76 – другие выплаты.

| Дебет | Содержание хозяйственной операции | Кредит |

| 71 | Выданы деньги подотчетным лицам | 50 |

| 50 | Возвращены в кассу неиспользованные подотчетные суммы | 71 |

| 70 | Выдана зарплата | 50 |

| 50 | Получены деньги с расчетного счета | 51 |

| 50 | Покупатели оплатили товар | 62 |

| 50 | Учредители пополнили уставный фонд | 75 |

| 94 | Списана недостача | 50 |

| 91 | Отражены курсовые разницы | 50 |

Как осуществляется учет запасов на предприятии – смотрите в этой статье. Всю необходимую информацию о хозяйственных операциях в бухучете вы можете найти здесь.

Оказание услуг

При оказании услуг субъектами предпринимательской деятельности составляются акты приема-передачи. В том случае, если юридическое лицо является плательщиком налога на добавочную стоимость, оно обязано выписывать счет-фактуру, согласно которой осуществляется вычет НДС.

В бухгалтерском учете составляются следующие записи:

| Дебет | Содержание хозяйственной операции | Кредит |

| 26 | Оказана клиенту услуга (без НДС) | 76, 60 |

| 19 | Отражается НДС | 76, 60 |

| 50, 51 | Получена оплата за услуги | 60, 76 |

| 68 | Предъявлена к вычету сумма НДС | 19 |

| 90 | Списываются расходы на себестоимость продаж | 26 |

С основными средствами

Если субъект предпринимательской деятельности имеет на своем балансе основные средства, которые задействует при осуществлении хозяйственной деятельности, он должен составлять корреспонденцию счетов следующим образом:

| Дебет | Содержание хозяйственной операции | Кредит |

| 01 | Поступили на баланс основные средства, полученные от поставщиков | 60 |

| 60 | Оплачены выставленные счета | 51 |

| 07 | Отражены сопутствующие расходы | 60, 76 |

| 07,19/1 | Отражены все налоги и сборы | 68 |

| 91/2 62 | Проданы основные средства | 01 91/1 |

| 51 | Перечислены средства от покупателя | 62 |

| 91/2 | Начислен НДС | 68 |

| 02 | Списана начисленная амортизация | 01 |

Закрытие года

В конце каждого отчетного года бухгалтер обязан сделать специальные проводки, которые позволят закрыть некоторые счета. Эта процедура называется реформация баланса, она представляет собой обнуление некоторых бухгалтерских счетов.

В обязательном порядке специалистам нужно закрывать счета 90, 91, 99 и составлять следующую корреспонденцию:

| Дебет | Содержание хозяйственной операции | Кредит |

| 90/9 90/1 | Закрывается счет №90 | 90/2, 90/4, 90/8 90/9 |

| 84 | Полученный убыток | 99 |

| 99 | Полученная по итогам года прибыль | 84 |

| 91/9 99 | Закрывается счет №91 | 91 91/9 |

Налоги и госпошлины

Каждый субъект предпринимательской деятельности при ведении бизнеса сталкивается с необходимостью начислять и перечислять в бюджет налоги, обязательные платежи и сборы. Также юридическим лицам приходится платить государственную пошлину при оформлении документов или получении любых услуг в государственных инстанциях.

В бухгалтерском учете они обязаны отражать каждую хозяйственную операцию, касающуюся налогов, сборов и пошлин:

| Дебет | Содержание хозяйственной операции | Кредит |

| 68 | Перечисление государственной пошлины | 51 |

| 99 | Начисление налога на прибыль | 68 |

| 70 | Удержан налог на доходы физических лиц | 68 |

| 68 | Перечисление налогов в бюджет | 51 |

| 91/2 | Начислен транспортный налог | 68 |

| 90/3, 91/2 | Начислен НДС при продаже | 68, 76 |

| 68 | Уплачен НДС | 51 |

Выданные займы

При бухгалтерском оформлении займов, которые в последнее время стали активно выдаваться как штатным сотрудникам, так и деловым партнерам, составляются следующие записи:

| Дебет | Содержание хозяйственной операции | Кредит |

| 58 | Выдаются краткосрочные или долгосрочные кредиты | 51 |

| 51 | Получены проценты на расчетный счет | 58 |

| 50 | Получены проценты в кассу компании | 58 |

| 58 | Начислены проценты | 91 |

| 51 | Отражается в бухгалтерском учете возврат займа | 58 |

Эквайринг

В последние годы российские компании стали все чаще использовать в своей работе эквайринг, который позволяет принимать от покупателей (при расчете за проданные товары, работы или услуги) банковские карты. При проведении такого типа расчетов бухгалтера могут столкнуться с различными проблемами, которые касаются процесса составления проводок.

Используя типовые корреспонденции счетов, они смогут минимизировать риск допущения ошибок, которые часто становятся причиной штрафных санкций:

| Дебет | Содержание хозяйственной операции | Кредит |

| 62 | Реализация товара | 90/1 |

| 90/3 | Учитывается сумма НДС | 68/3 |

| 57 | Закрываются расчеты с покупателем (передаются документы банку-эквайеру) | 62 |

| 57 | Отражается полученная выручка от покупателя, оплатившего товар платежной картой | 90/1 |

| 51 | Получены деньги от банка-эквайера | 57 |

| 91 | Списаны сопутствующие расходы | 57 |

| 96 | Возврат товара | 62 |

| 20/1 | Банк получил от покупателя заявление | 57 |

| 57 | Перечислены средства | 51 |

| 57 | Корректируется комиссия, начисленная банком | 91 |

Анализ отгрузки и реализации продукции

Анализ отгрузки и реализации проводится с целью оценки объема продаж, а также дает информацию об остатках товара на складе. Данные формируются ежемесячно, поквартально и за год. Полученные сведения помогают оценить финансовое состояние компании, выявить динамику продаж, а также увидеть реальный непроданный остаток, который при скоропортящемся товаре может привести к убыткам.

Также учет отгрузки и реализации готовой продукции позволяет увидеть объемы проданного товара, динамику оплаты. На производственных предприятиях это основная статья формирования выручки.

Источник правил для отражения реализации в бухгалтерском учете

Принципы, которыми следует руководствоваться при оформлении проводок по продажам, изложены в ПБУ 9/99 (утверждено приказом Минфина России от 06.05.1999 № 32н). Этот документ в качестве основного правила устанавливает деление всех доходов, возникающих у юрлица:

- на обычные, поступающие регулярно от основных видов деятельности;

- прочие, которые не относятся к числу получаемых от основных видов деятельности и, как правило, имеют небольшую долю в общем объеме продаж, даже если возникают регулярно.

Юрлицо самостоятельно (исходя из особенностей своей деятельности, влияющих на отнесение доходов к обычным или прочим) принимает решение о том, как делить свои доходы на два этих вида (п. 4 ПБУ 9/99), закрепляя это в своей учетной политике.

В числе доходов, относимых к обычным, ПБУ 9/99 (п. 5) в качестве основных указывает возникающие от продаж продукции, товаров, работ и услуг. Определять их величину следует без НДС и акцизов (п. 3 ПБУ 9/99).

Момент для признания выручки от продаж наступает при одновременном выполнении таких условий (п. 12 ПБУ 9/99):

- имеется право на ее получение;

- можно определить конкретную сумму;

- выручка признается несущей выгоду ее получателю;

- произошел переход права собственности на предмет продажи;

- можно определить величину расходов, возникающих при продаже.

Проверьте правильно ли вы отражаете реализацию товаров в бухгалтерском и налоговом учете, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Юрлица, использующие возможность упрощения бухучета и бухотчетности, вправе признавать доход от продаж по мере получения оплаты (т. е. без привязки к факту перехода права собственности).

При длительном цикле создания предмета продажи допускается признание доходов не по окончании этого цикла, а по мере готовности отдельных частей (п. 13 ПБУ 9/99).

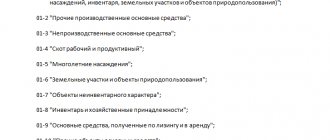

Счета бухучета

Вот мы и подошли к первому важному вопросу, что такое “бухгалтерские счета”? Организация всегда имеет в собственности имущество и обязательства. Имущество, чаще говорят — актив, может быть совершенно разным, начиная от земельных участков и заканчивая товарным знаком и репутацией. Точно так же различны обязательства, или пассивы компании. Чтобы учитывать все многообразие, у нас есть счета бухгалтерского учета.

Разделить счета можно на три группы:

- Для учета имущества или активов — 10, 41, 43, 50, 51 и др.

- Для учета обязательств или пассивов — 60, 70, 68 и др.

- Для учета финансового результата — 90, 91, 99 и др.

Обычно счета носят “говорящие” названия, что облегчает их понимание: например, “02 — Амортизация основных средств”, “60 — Расчеты с поставщиками и подрядчиками”.

Итоги

Доходы от реализации товаров относятся к получаемым от той деятельности, ради которой юрлицо создано, т. е. к обычным для целей бухучета. Финрезультат от таких продаж отражается на счете 90, по кредиту которого показывается доход в полной его сумме, включающей в себя налоги, а по дебету — сумма этих самых налогов, учетная стоимость товаров и расходы по продаже. Для розницы, устанавливающей учетную стоимость товара равной цене продажи, эту стоимость в момент реализации корректируют до фактической путем учета на счете 90 относящейся к ней наценки, выраженной отрицательной величиной.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.