В 2021 году на выбор бухгалтеров предлагаются как минимум три способа направления отчетности в контролирующие органы, чтобы отчитаться с максимальным для себя комфортом.

В 2021 году отчетность принимают ФНС, Росстат, а также внебюджетные фонды. Организации и ИП обязаны сдать следующие виды отчетности:

- в ФНС потребуется сдать налоговые декларации, расчеты по страховым взносам, а также экземпляр бухгалтерской отчетности за 2017 год;

- в ПФР сдают отчеты по формам СЗВ-М (ежемесячно) и СЗВ-СТАЖ за 2017 год, а также при выходе сотрудников на пенсию;

- в ФСС сдают расчеты по взносам на травматизм;

- в Росстат представляют статистическую отчетность, а также один эксземпляр бухгалтерской отчетности за 2021 год.

Законодательство разрешает организациям и ИП пользоваться одним из нижеприведенных способов направления отчетности:

- в электронном виде (например, с помощью сервиса «1С-Отчетность» из программ 1С);

- заказным письмом через Почту России;

- собственноручно на личном приеме в инспекции ФНС, отделения Росстата, ПФР и ФСС.

При выборе того или иного способа направления отчетности обязательно учтите законодательные ограничения на сдачу документов на бумажном носителе.

Так, если численность сотрудников фирмы превышает 25 человек, отчитаться на бумаге не получится и необходимо представлять отчетность в электронной форме. Это касается сдачи 2-НДФЛ

и 6-НДФЛ (п. 2 ст. 230 НК РФ).

СЗВ-М и СЗВ-СТАЖ в ПФР нужно сдавать в электронной форме, если число сотрудников составляет 25 и более человек (п. 2 ст. 8 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

В случае с налоговыми декларациями необходимо обращать внимание на среднесписочную численность сотрудников организации за предшествующий календарный год. Если эта численность превышает 100 человек, сдавать декларации нужно только в электронной форме (п. 3 ст. 80 НК РФ). Декларация по НДС сдается исключительно через систему электронной отчетности, независимо от численности сотрудников фирмы (п. 5 ст. 174 НК РФ).

При этом законодательством предусмотрены штрафы за несоблюдение электронной формы отчетности. Так, например, несоблюдение порядка представления налоговой декларации в электронной форме влечет взыскание штрафа в размере 200 рублей (ст. 119.1 НК РФ). За несоблюдение электронной формы сдачи отчетности в ПФР предусмотрен штраф в размере 1000 рублей (ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ).

Сдача отчётности в ФНС

Сдать отчётность в налоговую можно на бумаге или в электронном виде. Расскажем о плюсах и минусах каждого из способов.

Что сдают в ФНС

ИП и организации сдают в ФНС налоговую и бухгалтерскую отчетность.

С помощью налоговой отчетности организации и ИП сообщают в ФНС о своих доходах, расходах, налоговых льготах и основных источниках получения прибыли. Это нужно для расчёта суммы обязательных налогов и сборов на следующий год.

Существует два вида налоговой отчетности:

- Налоговая декларация;

- Налоговый расчет авансового платежа.

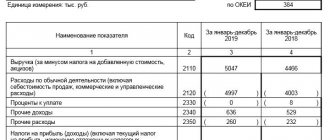

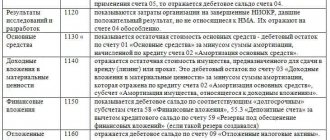

Бухгалтерская отчётность — это сведения об имуществе и финансах организации, а также конечных результатах ее хозяйственной деятельности в отчётном периоде. Кроме того, работодатели отчитываются в налоговую за работников. Они предоставляют:

- Среднесписочную численность работников;

- Справку по форме 2-НДФЛ;

- Расчёт по форме 6-НДФЛ;

- Расчёт по страховым взносам

Важно

: с 2021 года отчёт СЧР отменяется. Информация о численности сотрудников будут включать в расчёт по страховым взносам.

Как сдают отчётность в ФНС

Бумажные отчёты можно отправить по почте или прийти в налоговую инспекцию лично. Электронную отчётность загружают на сайте ФНС или через спецоператора.

Почта

Отправляя отчёты по почте, нужно сделать опись вложения и сохранить чек с информацией об отправлении. При этом датой сдачи отчётности считается день, когда документы были приняты сотрудниками почты. У этого способа есть два минуса: отправление может идти очень долго, а также всегда есть риск, что его могут потерять.

Личный визит

Если не хочется ждать, пока письмо дойдёт до налоговой, можно сходить туда самому или отправить уполномоченного сотрудника. Дата визита будет считаться датой предоставления отчётности. Плюс этого способа в том, что специалисты ИФНС сразу проверят все документы и укажут на возможные ошибки.

Портал ФНС

Отчётность в электронном виде можно сдать в личном кабинете налогоплательщика на сайте ФНС. Как и личный визит в налоговую, этот способ бесплатный и безопасный. Однако для работы на портале пользователю нужна электронная подпись — ЭП — и криптопровайдер. Настраивать ПО для работы пользователь должен сам — на портале нет консультантов и технической поддержки.

Оператор ЭДО

Самый удобный способ сдачи отчётности — через оператора ЭДО. Подключаясь к сервису для сдачи отчетности, вы получаете вшитую в него электронную подпись и всё необходимое ПО. Специалист настраивает ваш рабочий компьютер — вам не придётся устанавливать программы самостоятельно. В сервисе вы отправляете отчёты в налоговую и видите, на каком этапе находятся документы.

Кто сдаёт только электронные отчёты

Организации, которые платят НДС, предоставляют декларацию только в электронном виде. Это касается всех организаций на ОСНО, а также тех спецрежимников, которые указывают НДС в счетах-фактурах.

Также отчитываются перед налоговой через интернет организации, которые:

Имеют статус крупнейшего налогоплательщика;

Имеют в штате более 100 сотрудников.

Ограничение по численности сотрудников касается также вновь созданных и реорганизованных ООО. Все остальные компании могут выбирать между электронной и бумажной отчетностью.

Как происходит сдача отчётности онлайн

Создание отчёта

В сервисах для сдачи отчётности есть все формы отчётов. Они постоянно обновляются и приводятся в соответствие с требованиями законодательства. Эту форму можно заполнить в сервисе или загрузить готовый документ, созданный в другой программе.

Редактор отчётов проверит документ на наличие ошибок и подскажет, что нужно исправить. Готовый отчёт отправляется в налоговую с помощью кнопки «Отправить».

Статусы

В сервисе можно проверить, на каком этапе обработки находится отчёт. В этом помогут статусы:

- Создан

– отчет сформирован или загружен и сохранен в системе. - Отправлен

– отчет отправлен в контролирующий орган. Получено подтверждение даты отправки от оператора электронного документооборота. - Принят

– от контролирующего органа получено извещение о получениидокумента. - Обработан

– получено извещение о вводе или протокол.

Сведения о транзакции, то есть о статусе обработки, можно распечатать или отправить по электронной почте.

«Астрал.Отчёт 5.0» — простой и удобный сервис для сдачи отчётности онлайн. Заполняйте формы быстро и без ошибок, отправляйте отчеты и отвечайте на требования налоговой вовремя. Переходите на электронную отчетность легко и удобно.

Как подключиться к сервису «Астрал Отчет 5.0»

Для работы с защищенным документооборотом необходима квалифицированная электронная подпись — КЭП. Она создается при подключении к сервису и входит в стоимость лицензии. Даже если у вас уже электронная подпись, воспользоваться ею для работы в сервисе не получится — для нее нужны другие настройки.

Для подключения к «Астрал Отчету 5.0»:

Зачем понадобилось изменять бланки бухотчетности

Можно назвать 2 причины, по которым понадобилось изменить бланки:

- Новые формы бланков позволят ФНС своевременно формировать и вести ГИРБО — государственный информационный ресурс бухгалтерской (финансовой) отчетности.

- В новых бланках учтены нормы новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Для решения этих задач Приказом Минфина от 19.04.2019 № 61н внесены изменения в Приказ Минфина от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций».

Что ожидается нового при заполнении декларации 3-НДФЛ?

На сегодня 3-НДФЛ заполняют по форме, которая была введена приказом ФНС 24 декабря 2014 года.

Предположительно, что в законодательный акт будут вноситься корректировки согласно положению проекта от 11.05.2017 № 02/08/05-17/00065969. На сегодняшний день проект находится на стадии принятия.

Будут произведены изменения в следующие пункты:

- Порядок приведения данных (лист Е).

- Порядок приведения сведений (лист 3), касаемо вычета в рамках ценных бумаг.

- В лист К добавятся строки о данных о недвижимости, при реализации которой возникает необходимость выплаты НДФЛ.

Вероятно, что в приказ будут внесены поправки, связанные с обновлёнными положениями о порядке заполнения декларации. Изменения коснутся и штрих кодов документа.

Интересный материал: Повышение НДФЛ в 2018 году для физических лиц.

Подводим итоги

Чтобы оформленную от руки декларацию без проблем приняли в ИФНС, нужно соблюсти правила заполнения этого документа. Они отдельно прописаны в каждой инструкции ФНС по заполнению каждой декларации, которую можно сдать на бумажном носителе.

Правила повторяются в разных инструкциях, поскольку у них одна цель: чтобы поданную декларацию можно было эффективно обработать машинным способом, с минимальными затратами ручного труда.

Заполнение декларации в программах MS Office (Word, Excel и т. п.) приравнивается к заполнению вручную. Пользуясь образцами из Интернета, не забывайте проверять свою получившуюся декларацию на соответствие установленным правилам заполнения.

Читать также

03.01.2020

Как заполнять вручную поля налоговой декларации

При заполнении вручную бумажной декларации:

- Текстовые и числовые поля заполняют слева направо, начиная с крайней левой ячейки (поля). Если показателя нет, во всех ячейках соответствующего поля проставляют прочерк.

Если знаков не хватает на все ячейки соответствующего поля, в незаполненных ячейках в правой части поля проставляют прочерк.

- Числовые значения, в том числе дроби, заполняют по тому же правилу: любое поле оформляют от крайней левой ячейки, а в оставшихся свободными ячейках ставят прочерки. Знаки между ячейками считаются отделяющими одно поле от другого. Рассмотрим это на примере заполнения дроби в декларации 3-НДФЛ:

- Для записи даты используются по порядку 3 поля: день (две ячейки), месяц (две ячейки) и год (четыре ячейки). Поля разделяют точкой.

- Числовые данные, формирующие налоговую базу (доходы, расходы, стоимость чего-либо) допустимо вносить в декларацию в рублях и копейках.

Исключение – это доходы и расходы, полученные или понесенные за пределами РФ в иностранной валюте. Такие суммы положено пересчитывать в рубли по курсу ЦБ РФ, установленному на дату получения доходов или несения расходов.

- Сумму налога прописывают в декларации только в полных рублях. Если расчетная сумма вышла с копейками, то применяют единый метод округления: менее 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

- В случае внесения слишком большого количества показателей, превышающее количество полей на странице, заполнять нужно необходимое число страниц соответствующего листа. Итоговые результаты в таком случае подводят лишь на последнем из добавленных листов.

- После заполнения всех нужных страниц обязательно проставляют сквозную нумерацию от титульного листа (титульник – это первая страница). На номер страницы отведены 3 ячейки вверху каждого листа. И их заполняют по несколько иным правилам, чем прочие числовые значения.

Так, выравнивание числового показателя идет по правому краю. В незаполненных ячейках ставят ноль. Например, первую страницу нумеруют как 001, вторую – 002 и так далее.

- В нижней части каждой страницы (за исключением страницы 001 Титульного листа) в поле “Достоверность и полноту сведений, указанных на данной странице, подтверждаю” проставляют подпись налогоплательщика или его представителя, а также дату подписания.

Новые правила представления исправленной отчетности

Отчетность, отправленная налоговикам, формирует информационный ресурс ГИРБО. Чтобы данные в нем были достоверными, требуется отправлять налоговикам и скорректированную бухгалтерскую отчетность (если возникла необходимость в изменении исходных отчетов).

Запрещено вносить изменения в бухготчетность после ее утверждения, если такое утверждение предусмотрено федеральными законами и (или) учредительными документами организации (Закон от 26.07.2019 № 247-ФЗ «О внесении изменений…»).

К примеру, отчетность АО утверждается общим собранием акционеров (ст. 48 Закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах»), а отчетность ООО ─ общим собранием участников (ст. 33 Закона от 08.02.1998 № 14-ФЗ «Об ООО»).

Как представить исправленную отчетность, смотрите в инструкции:

В зависимости от организационно-правовой формы компании сроки представления скорректированной бухгалтерской отчетности ограничены следующими отрезками времени:

- для ООО ─ 10 рабочих дней после 30 апреля;

- для АО ─ 10 рабочих дней после 30 июня.

Если вы отправите исправленную отчетность позже указанных сроков, в ГИРБО она размещена не будет.

Опись вложения

Если декларация переправляется по почте, должна присутствовать специальная опись вложения. Это прописано в абзацах 1 и 3 п. 4 ст. 80 НК!

Существует несколько правил, как правильно составлять опись:

- Прописывать информацию нужно на фирменном бланке.

- Вверху пишется полное наименование компании или имя предпринимателя, а также коды КПП, ИНН, ОГРН, официальные реквизиты банка и юридический адрес.

- В средней части пишется название бумаги, то есть Опись вложения.

- Далее списком пишутся все декларации и документы, вложенные в заказное письмо.

- После перечня ставят свои подписи ответственные и руководящие лица.

Подобный вариант описи подходит для предприятий. Если декларация сдается физическим лицом, можно использовать стандартные бланки, оформленные по форме 107. Получить образец такого бланка можно на самой почте.

Бумага с описью должна быть сформирована в двух экземплярах. Один вкладывается в конверт с декларацией. Второй отправитель сохраняет у себя. К нему нужно приложить квитанцию, что письмо отправлено и оформлено специальное уведомление с почтовым штампом.