Вы – работодатель, имеющий наемных сотрудников? В таком случае, вам приходится ежемесячно сотрудничать с Пенсионным Фондом. Не миновать тесного общения также, если сотрудники были у вас в том году, за который вы отчитываетесь в государственные органы. ПФР аккумулирует специфические сведения обо всех трудоустроенных гражданах, а обязанность обновлять учетные данные лежит на работодателе.

- В какой форме подавать эти сведения

- Как часто это необходимо делать?

- В какой орган предоставлять информацию?

В новом году в законодательстве вступят в силу серьезные перемены, которые потребуют от предпринимателей и бухгалтеров менять устоявшиеся привычки. Что именно ждет их относительно персонифицированного учета, разбираемся в этом материале.

Как осуществляется персонифицированный учет

Чтобы войти в эту систему, а именно формировать свою будущую пенсию, каждый гражданин должен пройти регистрацию в системе индивидуального учета ПФ России. Весь срок трудовой деятельности каждого человека система фиксирует все данные, которые необходимы для будущей пенсии: стаж, все места работы с конкретными периодами и суммы взносов, направляемых в пенсионный фонд для будущей пенсии, а также заработанные пенсионные баллы.

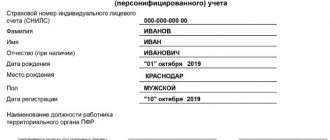

Даже если будущий пенсионер в всю свою трудовую деятельность менял места работы, либо работал по совместительству, все сведения поступали в пенсионный фонд в виде индивидуальных. Хранится вся эта информация строго конфиденциально. В настоящее время ПФР регистрирует абсолютно каждого россиянина, в том числе детей, подростков, иностранных лиц и лиц без гражданства. Каждый зарегистрировавшийся в системе ОПС получает индивидуальный страховой номер с лицевым счетом (СНИЛС).

СНИЛС представляет собой идентификатор сведений о физлице в системе индивидуального персонифицированного учета. Все предоставляемые сведения являются конфиденциальной информацией. Они хранятся с соблюдением всех правил, регламентирующих порядок сбора, хранения, обработки и защиты персональной информации. Получить эту информацию может только само застрахованное лицо и только при обращении в Пенсионный фонд лично.

Коды с расшифровкой

Многие работники организаций и ИП, которые обязаны подавать отчетность по страховым взносам в ПФР, имеют сложности с определением кода застрахованного лица. Кроме этого, часто подобная кодировка рассматривается как излишняя. Однако каждая строчка документов, подаваемых в ФНС, имеет практическое значение для контролирующего органа.

Все дело в том, что ставки страховых взносов не являются одинаковыми для разных категорий работников. К примеру, имеются базовые тарифы, которые едины для всех. Однако отдельные страхователи имеют определенные льготы при оплате взносов.

Кроме этого, в России на постоянной и временной основе трудится довольно большое количество иностранных граждан. Соответственно, для данной категории работников также предусмотрены отличные от базовой ставки.

Соответственно, код категории застрахованного лица позволяет определить гражданство наемного сотрудника, наличие тех или иных льгот при начислении страховых взносов, а также основания для применения отличных от базового тарифа.

Многие лица, ответственные за сдачу отчетности по страховым взносам, задаются вопросом относительного того, где можно узнать, собственно, какие коды следует указывать в форме РСВ. Полный перечень кодов содержится в документах, издаваемых ФНС России.

Актуальная их номенклатуру на середину 2021 года содержит Приказ ФНС России № ММВ-7-11/[email protected] от 18.09.2019 года, а именно Приложение № 7 к Порядку заполнения формы расчета по страховым взносам, утвержденным данным приказом.

Внимание! Ознакомиться с документом заинтересованные лица могут на сайте ФНС, при посещении налоговой инспекции, а также в интернет-версиях справочно-правовых систем, к примеру, в «Консультант Плюс» или «Гарант».

Номенклатура кодов, которая была установлена Постановлениями Правления ПФР в те или иные периоды, признана недействительной, в связи с чем использовать их при заполнении РСВ для ФНС нельзя.

Ниже будут подробно рассмотрены используемые на сегодняшний день кодировки статуса застрахованных лиц в соответствии с последним действующим приказом ФНС.

НР

Данное кодовое обозначение является наиболее распространенным. Расшифровать его можно как «наемный работник». Как следует из расшифровки, НР проставляется за сотрудников, с которыми организация или ИП имеет трудовые отношения.

Кроме этого, это касается как работников, за которых уплачиваются страховые взносы по базовой ставке, так и персонала, который трудится в особых условиях, связанных с повышенными рисками для здоровья. За последних работодатель платит повышенные суммы. Однако в расчете они проходят по коду НР, равно как и сотрудники, работающие в обычных условиях.

Данное буквенное обозначение применяют плательщики взносов, использующих УСН, ЕНВД и общую систему налогообложения.

Код НР проставляется только в том случае, если за наемных работников уплачиваются взносы, рассчитанные по общей тарификации.

ОДИТ

Кодовое сокращение ОДИТ присваивается лицам, которые занимаются деятельностью в сфере современных технологий, касающихся передачи и хранения информации. Здесь нужно некоторое разъяснение.

Компании, к сфере деятельности которых относятся информационные технологии, могут пользоваться услугами физических лиц, выполняющих работы по разработке программ для ЭВМ, баз данных и так далее. Вне зависимости от того, какой характер имеют их договорные отношения, организации обязаны выплачивать страховые взносы с вознаграждений и выплат этим физическим лицам. Соответственно, при подаче РСВ за данных лиц указывается этот код как таковой.

Режим налогообложения, применяемый организациями, не влияет на категорию застрахованного лица. Следует отметить, что код ОДИТ не проставляется за сотрудников, которые не заняты в компании непосредственно работами в сфере информационных технологий.

ИЦС

Расшифровка кода ИЦС звучит как «Инновационный . Данным буквенным обозначением отмечаются физические лица, которые имеют договорные отношения с организациями, являющимися официальными участниками проекта по осуществлению НИОКР, разработок и коммерциализации научно-исследовательской работы «Сколково».

Однако с 2021 года запущена деятельность по созданию иных инновационных научно-технологических центров, перечень которых пополняется. Соответственно, код ИЦС проставляется и организациями – участниками таких проектов при расчете страховых взносов за физических лиц, имеющих с ними договорные отношения.

Важно! Порядок создания инновационных центров и участия организаций в соответствующих проектах регулирует Федеральный закон от 29 июля 2021 года № 216-ФЗ.

АСБ

Код АСБ указывается при подаче отчета за застрахованных физических лиц, которые получают заработную плату и иные вознаграждения за свою деятельность в организациях некоммерческого характера, имеющих соответствующую государственную регистрацию в качестве НКО и ведущих деятельность в сфере социального обслуживания граждан. Кроме этого, данная кодировка используется некоммерческими организациями, занятыми в сфере массового спорта.

Также код АСБ проставляют в отчете благотворительные фонды, в том числе и за лиц, за которых страховые взносы перечисляют с вознаграждений, предусмотренных гражданско-правовыми договорами.

Данный шифр в РСВ указывают только те НКО и благотворительные организации, которые применяют систему налогообложения упрощенного типа вне зависимости от выбранной ее формы.

ЧЭС

Код ЧЭС указывают работодатели, уплачивающие взносы на медицинское, пенсионное и социальное страхование за физических лиц, которые по роду своей деятельности в организации являются членами экипажей плавательных средств (судов) речного и морского флота. При этом специфика деятельности судна или самой организации не имеет значения. Сама аббревиатура расшифровывается как «член экипажа судна».

Под членами экипажа судна следует понимать командный состав и судовую команду. Если судно является пассажирским, то к экипажу относят и лиц, которые заняты непосредственным обслуживанием пассажиров вне зависимости от характера трудовых отношений с его владельцем.

Важно отметить, что код ЧЭС проставляется только за членов экипажа тех судов, которые в соответствии с действующим законодательством зарегистрированы в соответствующем Российском реестре.

КРС

Код КРС присваивается гражданам, которые ведут свою трудовую деятельность в организациях на территории Крыма и города Севастополя.

Здесь следует отметить, что в соответствии с законодательством территория данных субъектов Российской Федерации признана особой экономической зоной, где действуют более благоприятные условия для ведения хозяйственной деятельности.

Так, кроме прочего, это касается и особого порядка исчисления налоговых платежей и страховых взносов. Иными словами, субъекты экономической деятельности, зарегистрированные в Крыму и Севастополе, имеют льготы при расчете базы страховых взносов за своих сотрудников.

Установлено, что режим особой экономической зоны на территории этих двух субъектов Федерации будет действовать до 2040 года. Однако при необходимости он может быть продлен, но такое решение должно найти свое отражение нормах федерального законодательства.

ТОР

Аббревиатура «ТОР» расшифровывается как «территория опережающего социально-экономического развития».

Под ней следует понимать часть территории в пределах того или иного субъекта Российской Федерации, на которой вводится особый правовой режим, благоприятствующий осуществлению экономической деятельности. Сегодня в РФ имеются десятки таких территорий.

Компании, которые заинтересованы в ведении бизнеса в упрощенных условиях, могут стать резидентами той или иной ТОР, что дает им право на определенные льготы и послабления. Так, тариф страховых взносов для них значительно меньше, чем он установлен на общих основаниях.

Соответственно, застрахованные лица, за которых уплачиваются взносы резидентами данных льготных экономических зон, имеют кодовое обозначение ТОР, которое и проставляется в подразделе 3.2 формы расчета страховых взносов.

СПВЛ

Данное кодовое обозначение имеют лица, за которых уплачиваются денежные средства в счет медицинского, пенсионного и социального страхования, работающие в организациях, признанных резидентами свободного порта Владивосток.

На определении последнего следует остановиться более подробно. Под свободной портовой зоной Владивосток в соответствии с федеральным законодательством следует понимать часть территории Приморского края, на которой действует особый режим правоприменения, благоприятствующий ведению экономически активной деятельности.

Впоследствии к территории свободного порта Владивосток были отнесены и отдельные муниципальные образования иных субъектов Федерации, находящихся на Дальнем Востоке России, включая:

- Сахалинскую область;

- Хабаровский край;

- Камчатский край;

- Чукотский автономный округ.

На территориях, относящихся к зоне свободного порта, для его резидентов действуют льготы по фискальным платежам, а также уплате страховых взносов. При этом резидентами в данном случае могут выступать как коммерческие организации в форме юридического лица, так и индивидуальные предприниматели.

КЛН

Под кодовым обозначением КЛН отмечаются в отчете застрахованные лица, которые получают денежные вознаграждения за выполнение работы у плательщиков страховых взносов, являющихся резидентами зоны, имеющий специальный режим правоприменения, на территории самого западного субъекта Федерации – Калининградской области.

Калининградская область – уникальный регион Российской Федерации. В силу того, что он является, по своей сути, единственным эксклавом, то есть не имеет сухопутной границы с другими территориями страны, здесь действует особый правовой режим, предполагающий наличие дополнительных льгот для организаций, предприятий и иных субъектов экономической деятельности. Кроме этого, Калининградская область полностью окружена (кроме моря) территориями стран-членов ЕС, что предполагает активное международное сотрудничество.

Организации и ИП на территории этого балтийского региона имеют определенные налоговые послабления, а также сниженный тариф по уплате страховых взносов. Именно поэтому калининградские их плательщики указывают соответствующий код в форме РСВ за своих сотрудников.

АНМ

Застрахованные лица, которые заняты в изготовлении анимационной аудиовизуальной продукции обозначаются в отчете под кодом АНМ.

Здесь следует остановиться подробнее на том, что из себя представляет аудиовизуальная продукция. Федеральный закон от 29.12.1994 года № 77-ФЗ устанавливает, что аудиовизуальной продукцией признается кино, аудиозаписи, видеоматериалы, фотоматериалы. При этом носитель продукции не имеет значения для ее определения как таковой.

Анимационная аудиовизуальная продукция, по сути, являет собой мультипликацию.

Таким образом, застрахованными лицами, которые обозначаются в отчете кодом АНМ, являются граждане, занятые производством мультфильмов и мультсериалов, а также реализацией своей продукции.

Следует заметить, что страховые взносы платятся организациями за данных лиц вне зависимости от вида и типа договорных отношений между ними.

САР

Код САР можно расшифровать как «специальный административный район». Под ним следует понимать особые зоны территории отдельных регионов.

Федеральный закон от 03 августа 2021 года № 291-ФЗ ввел данное понятие в оборот. Согласно его нормам под специальным административным районом понимаются территории с режимом наибольшего экономического благоприятствования для субъектов экономической деятельности на острове Русский на Дальнем Востоке и на острове Октябрьский в Калининградской области.

При этом под кодом САР указываются не все сотрудники организаций, а только те из них, которые являются членами экипажа судна. Иными словами, моряки.

То есть льготы по страховым взносам распространяются на этих территориях только на членов экипажей судов. Однако следует учитывать, что Приморский край (его значительная часть) и Калининградская область сами по себе являются особыми экономическим зонами. Соответственно, остальным застрахованным лицам также присваивается особый код.

ВЖНР

Код ВНЖР также является крайне распространенным. Им обозначаются работники из числа граждан иностранных государств, которым предоставлено временное убежище, трудящиеся по найму в организациях и у индивидуальных предпринимателей, зарегистрированных.

Плательщики страховых взносов за иностранцев, которые временно находятся на территории нашей страны, могут применять любой налоговый режим – общий, УСН, ЕНВД и так далее.

В соответствии с нормами налогового законодательства страховые взносы за иностранцев платятся только в том случае, если сам наемный работник является застрахованным лицом в системах социального страхования, ОПС и ОМС.

Однако следует учитывать, что иностранные граждане, которые осуществляют свою деятельность дистанционно, находясь за пределами нашей страны, не являются застрахованными лицами, поэтому соответствующие взносы с их доходов не уплачиваются в ФНС, а в самом расчете они не фигурируют.

ВЖИТ

Кодовое обозначение ВЖИТ используется для идентификации в РСВ застрахованных лиц, которые имеют иностранное гражданство, получивших временное убежище на территории РФ, с выплат которым уплачиваются взносы российскими организациями, ведущими свою основную деятельность в сфере информационных технологий.

Под деятельностью в сфере информационных технологий следует понимать разработку и реализацию компьютерных программ, баз данных на любом материальном или электронном носителе.

Внимание! Статус иностранного лица в данном случае не имеет значения.

ВЖЦС

Кодом ВЖЦС обозначаются застрахованные лица из числа иностранцев, находящиеся в России в соответствии с нормами Федерального закона от 19. 02. 1993 года «О беженцах», с дохода которых уплачиваются взносы организациями, принимающих участие в государственном проекте «Сколково».

В соответствии с Федеральным законом от 28. 09. 2010 года инновационный был создан в целях привлечения резидентов, осуществляющих деятельность в сфере инновационных научно-технических разработок и исследований, а также коммерциализации их результатов.

Субъекты экономической деятельности – участники проекта «Сколково» имеют ряд послаблений при налогообложении и уплате иных обязательных платежей, в том числе страховых взносов.

Кроме этого, код ВЖЦС применяется при подаче РСВ за застрахованных лиц из числа иностранцев организациями, которые являются участниками проектов инновационно-технологических центров.

Под последними, в соответствии с Федеральным законом от 29.07.2017 года № 216-ФЗ, понимается совокупность субъектов экономики, работа которых направлена на осуществление научно-технической деятельности.

Данные организации также имеют льготы, связанные с уплатой налогов и иных обязательных платежей.

ВЖСБ

Код ВЖСБ применяется для обозначения иностранных граждан, застрахованных в системе обязательного страхования, находящихся в России на период предоставления временного убежища, за которых уплачиваются обязательные платежи некоммерческими организациями, деятельность которых направлена на медицинское и социальное обслуживание населения, а также на реализацию уставных целей в области искусства, культуры и массового спорта.

Кроме этого, код ВЖСБ в расчете указывают перечисляющие страховые взносы за иностранцев благотворительные организации при наличии доходов, не связанных с уставной деятельностью.

Следует отметить, что указанные НКО при этом должны вносить налоговые платежи в рамках упрощенной системы налогообложения. Это верно для всех типов подобных организаций.

ВЖЭС

Кодовое обозначение ВЖЭС идентифицирует застрахованных в системах ОПС и ОМС граждан, которые, будучи иностранцами или апатридами, являются членами экипажей судов, зарегистрированных в соответствующем российском реестре. Правовое положение иностранных лиц, которых обозначают данным кодом, регулируется Федеральным законом «О беженцах».

Следует отметить, что действующее российское законодательство предполагает довольно жесткие правила касаемо минимального состава экипажа и требований к нему.

Так, ответственные лица из числа командного состава и судовой команды должны иметь соответствующую своей должности квалификацию, а количество членов экипажа должно быть достаточным для того, чтобы на судне строго соблюдался график рабочего времени, и не допускалась их перегрузка теми или иными обязанностями.

Иностранные граждане, входящие в состав экипажей российских судов, имеют те же права и несут те же обязанности, что и граждане РФ в соответствии с Трудовым кодексом РФ, Кодексом торгового мореплавания РФ и иными нормативно-правовыми актами.

ВЖКС

Данное кодовое обозначение имеют застрахованные граждане иностранных государств, получившие временное убежище на территории Российской Федерации, за которых взносы по линии обязательного страхования уплачивают организации и компании, находящиеся и зарегистрированные в установленном порядке на территории города Севастополя и Республики Крым.

В силу Федерального закона от 29.11.2014 № 377-ФЗ на территории данных субъектов Федерации действует особый правовой режим, предполагающий льготное налогообложение, а также экономические льготы для субъектов хозяйственной деятельности. Часть преференций в соответствии с данным нормативным актом предполагает снижение базового тарифа по уплате страховых взносов.

Особый правовой режим на территории Крыма и Севастополя действует в течение 25 лет после вступления правового акта в силу (с 01 января 2015 года).

ВЖТР

Если плательщик страховых взносов, то есть организация или индивидуальный предприниматель является резидентами территории опережающего социально-экономического развития, правовое регулирование которой осуществляется нормами соответствующего федерального закона, то он имеет право на применения льготного тарифа для их исчисления.

Код ВЖТР такими организациями проставляется в расчете за физических лиц, которые получили в Российской Федерации временное убежище. При этом следует отметить, что форма и вид выполняемой работы иностранцем не имеет принципиального значения. Определяющим признаком в данном случае является только факт того, что организация является резидентом ТОР.

ВЖВЛ

Код ВЖВЛ в расчете присваивается гражданам из числа лиц, имеющих иностранное гражданство, находящихся на территории Российской Федерации на основании Федерального закона «О беженцах». При этом в своих расчетах его указывают только те организации, которые в установленном порядке зарегистрированы в качестве резидентов свободного порта Владивосток.

Справка! Свободный порт Владивосток не ограничивается только лишь морским портом города Владивостока. В него входит значительная часть Приморского края РФ, город Петропавловск-Камчатский, Ванинский и Советско-Гаванский районы Хабаровского края, города Корсаков и Углегорск Сахалинской области, а также город Певек Чукотского автономного округа.

Резиденты свободного порта Владивосток, кроме прочего, имеют право на получение налоговых льгот и иных экономических преференций. Это же касается послаблений при оплате обязательных платежей, в том числе и в плане страховых взносов за своих работников.

ВЖКЛ

Кодовое обозначение ВЖКЛ имеют те застрахованные лица из числа иностранцев и лиц без гражданства, имеющие временное убежище на территории Российской Федерации, за которых уплачивают страховые взносы организации, зарегистрированные на территории Калининградской области России.

Калининградская область, в силу своего уникального географического положения, с 2006 года является территорией, на которой действует особый правовой режим, предполагающий максимальное благоприятствование экономической деятельности хозяйствующих субъектов. В первую очередь, создание специальной экономической зоны на территории данного региона необходимо для привлечения иностранных инвесторов, учитывая приграничный статус субъекта Федерации.

Особый правовой режим в Калининградской области предполагает определенные послабления для организаций в плане уплаты налоговых и иных обязательных платежей.

ВЖАН

Код ВЖАН присваивается застрахованным лицам, которые, являясь иностранцами, получили временное убежище на территории Российской Федерации. При этом данное обозначение проставляется в отчете только теми организациями, которые осуществляют производство анимационной аудиовизуальной продукции.

Следует дополнить, что код ВЖАН проставляется за иностранцев, которые находятся в стране на основании Федерального закона «О беженцах», организациями, не только производящими анимированную аудиовизуальную продукцию, но и занимающимися реализацией собственной.

ВЖАР

Обозначение ВЖАР в расчете, подаваемом в налоговую инспекцию в 2020 году, имеют лица из числа иностранных граждан, прибывших в Россию для получения временного убежища, и являющихся членами экипажей судов, за которых уплачиваются страховые взносы организациями, признанными участниками специальных административных образований на территории Калининградской области и Приморского края.

ВПНР

Юридические лица и индивидуальные предприниматели указывают код ВПНР в РСВ при уплате страховых взносов за своих работников, с которыми имеют трудовые отношения. При этом данный код проставляется только в том случае, если сами сотрудники организаций и ИП являются гражданами иностранных государств. Данное кодовое обозначение является одним из наиболее распространенных.

ВПИТ

Код ВПИТ указывается теми организациями, которые ведут свою деятельность в сфере информационных технологий и уплачивают страховые взносы за лиц, находящихся на территории страны временно, не имеющих гражданства Российской Федерации.

ВПЦС

Организации, которые являются участниками проекта «Сколково», а также иных проектов по созданию инновационно-технических центров, уплачивающие страховые взносы за иностранцев, указывают в соответствующем расчете код застрахованного лица ВПЦС.

ВПСБ

Таким образом отмечаются застрахованные лица из числа граждан, находящихся временно на территории РФ, за которых платятся взносы на обязательное страхование некоммерческими организациями с социально-ориентированной направленностью, а также благотворительными фондами при условии, что данные НКО используют такой налоговый режим, как упрощенная система налогообложения.

ВПЭС

Код ВПЭС указывается в расчете за лиц, которые являются иностранными гражданами, входящими в состав экипажей судов, зарегистрированных в соответствующем реестре, при оплате за них взносов на обязательное государственное страхование.

ВПКС

Имеют застрахованные временно находящиеся на территории РФ лица, за которых уплачивают взносы организации, ведущие свою основную деятельность на территории Крыма и города Севастополя.

ВПТР

Код ВПТР указывается организациями, являвшимися резидентами территорий опережающего социально-экономического развития, при подаче расчета за граждан иностранных государств.

ВПВЛ

Данный код присваивается застрахованным лицам из числа иностранцев, за которых уплачиваются взносы резидентами особой экономической зоны свободного порта Владивосток.

ВПКЛ

Код указывается в расчетах при уплате взносов на обязательное страхование иностранных граждан субъектами экономической деятельности, зарегистрированными на территории Калининградской области.

ВПАН

Код ВПАН проставляется в РСВ в качестве обозначения категории плательщиков из числа иностранцев организациями, в сфере деятельности которых находится производство и реализация анимированной аудиовизуальной продукции.

ВПАР

Код ВПАР прописывают в отчетах для обозначения категории временно находящихся на территории РФ граждан иностранных государств из числа членов экипажей морских и речных судов организации, являющиеся резидентами особых административных районов на территории Калининградской области и Приморского края.

Права и обязанности участников системы страхования

Деятельность страховщика регламентирована законом N167-ФЗ, в соответствии с которым права страховщика:

- проводить проверку страхователей, а также требовать устранить выявленные нарушения;

- осуществлять обмен конфиденциальной информацией с налоговой инспекцией;

Обязанностями страховщика является установление факта пенсионных выплат, их перерасчет и выплата. По всем обязательством пенсионных фондов гарантом перед гражданами выступает государство.

В права страхователей входит:

- информационная поддержка от страховщика непосредственно по вопросам пенсионного страхования;

- уплата дополнительных взносов на накопительную часть пенсии по своим сотрудникам;

Обязанности страхователя заключаются в правильном регистрировании граждан, а также в своевременном перечислении пенсионных в пенсионный фонд страховых взносов.

Права застрахованных лиц:

- доступ к данным о перечисленных за него страховых взносах;

- реализацию страхового обеспечения из бюджетных средств пенсионного фонда в достойном виде;

- свободно распоряжаться пенсионными накоплениями.

К обязанностям застрахованных лиц относится своевременное предоставление документов страховщику, в которых содержится верные данные. На основании этих данных назначается и выплачивается пенсионное обеспечение. В случае возникновения у застрахованных лиц любых изменений, которые могут повлиять на пенсионные выплаты, они обязаны сообщить эту информацию страховщику.

Данные в 3 разделе нового расчета

Раздел формы отчета РСВ заполняется сведениями, касающимися персонифицированных данных работников, то есть застрахованных лиц.

Так, в подразделе 3.1 указывается следующее:

- ФИО лица;

- ИНН;

- СНИЛС;

- дата рождения;

- пол;

- реквизиты документа удостоверяющего личность.

Подраздел 3.2 должен содержать информацию о суммах выплат, которые были осуществлены в счет уплаты страховых взносов за конкретное застрахованное лицо.

Так, здесь указывается следующее:

- сумма выплат (за месяц);

- база для исчисления страховых взносов.

Кроме этого, при необходимости заполняются сведения об уплате средств по дополнительному тарифу, если его начисление имеет место быть.

В этом же подразделе в обязательном порядке указываются и коды категории плательщиков. Причем прописываться они должны за каждый период, в который застрахованное лицо получало доход.

Изменения в персонифицированном учете

В обязанности страхователя, как и прежде, входит ежемесячное предоставление индивидуальных сведений по застрахованным лицам в ПФР. Эти сведения формируются, основываясь на данных, которые ведет бухгалтерия организации, а также на основании данных кадрового дела. С 2021 года основные страховые взносы перешли в налоговый орган, однако основной контроль персонифицированного учета продолжает осуществлять Пенсионный фонд РФ. В том числе, ПФР продолжает принимать отчетность.

Т.е. теперь сдавать отчет по страховым взносам придется как в Пенсионный фонд, так и в налоговый орган.

Перемены-2017

В 2021 году ФНС берет под свою юрисдикцию все моменты, имеющие отношение к страховым взносам, естественно, и к пенсионным. Эта смена ответственности инициировала существенные изменения в сроках подачи и форме отражения персонифицированного учета для работодателей. Законодательная основа – вступление в силу с 1 января Федерального закона от 03.07.2016 № 250-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации».

Представление отчета в ПФР и ИФНС

Основные изменения в индивидуальном учете претерпела форма СЗВ-М. Представляется эта форма также в ПФР, ежемесячно, но не до 10 числа месяца, следующего за отчетным, как ранее, а до 15-го. В том числе в ПФР нужно сдавать информацию по страховому стажу застрахованных лиц. Эти сведения сдаются один раз в год, до 1 марта года, следующего за отчетным.

А не позднее 20 дней после окончания квартала сдаются реестры застрахованных лиц, по которым уплачены дополнительные страховые взносы по накопительной части пенсии. Для того чтобы подготовить правильный отчет нужно использовать специально подготовленную программу, которая размещена на сайте ПФР, проверку как и ранее проводить следует с помощью программы CheckPFR последней доступной версии.

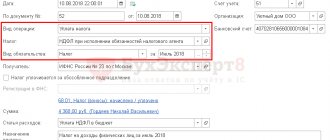

Рассмотрим теперь какую отчетность теперь нужно сдавать в налоговый орган. В ИФНС нужно представлять только ежеквартальный отчет по страховым взносам, в срок до 30 числа месяца, следующего за отчетным периодом.

| Наименование | Орган для представления | Сроки |

| Единый расчет по страховым взносам (в том числе индивидуальные сведения) | ИФНС | До 30 числа месяца, следующего за отчетным периодом |

| СЗВ-М | ПФР | До 15 числа месяца, следующего за отчетным |

| Сведения персонифицированного учета за год | ПФР | До 1 марта года, следующего за отчетным |

Основные формы при заполнении сведений индивидуального учета (постановление NЗП от 11.01.2017г):

- «Сведения о страховом стаже застрахованных лиц (СЗВ – СТАЖ);

- «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1)»;

- «Данные о корректировке сведений, учтенных на индивидуальном лицевом счете застрахованного лица (СЗВ-КОРР)»;

- «Сведения о заработке, доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица (СЗВ-ИСХ)».

Для чего нужен этот тип учета

Все работники организации, получившие страхование в ПФР, обладают в ней индивидуальным лицевым счетом, номер которого (СНИЛС) является постоянным. В общей части этого счета указываются анкетные данные и информация, касающаяся трудового стаж.

В этих данных возможны периодические изменения: человек переезжает, повышает квалификацию, а соответственно, и оклад, иногда меняет личные данные. Поэтому информацию нужно постоянно контролировать и, при необходимости, обновлять.

Поэтому работодатель обязан с оговоренной в законодательных актах периодичностью подавать соответствующую информацию обо всех своих сотрудниках в органы надзора и контроля.

Способы предоставления отчетности

В настоящее время сдать отчет можно как распечатав на бумаге, так и в электронном виде. Однако, существуют некоторые ограничения. Так, если среднесписочная численность организации или ИП составила число, равное 25-ти, либо менее человек, то отчет по страховым взносам можно представить на бумажном носителе, в противном случает отчет сдается только в электронном виде.

Пример заполнения формы СЗВ-М

Нужно обратить внимание на правильность заполнения формы, в настоящее время допустимо не указывать только отчество застрахованного и ИНН, в случае если сотрудник его не предоставил.

В реквизитах страхователя заполняется:

- наименование организации либо ИП (кратко), которые представляют сведения;

- регистрационный номер организации или ИП;

- ИНН и КПП (в случае если он есть) организации иди предпринимателя;

- отчетный период – порядковый номер отчетного месяца и отчетный год;

- тип формы, в зависимости от того впервые подается форма или повторно;

- полностью фамилия, имя и отчество лица, по которому заполняется форма, ИНН (если он имеется) и индивидуальный номер СНИЛС.

Какие разделы следует включить в нулевку по взносам?

При отсутствии выплат в пользу физических лиц по трудовым договорам, договорам ГПХ, авторского права и пр. и, соответственно, при отсутствии цифровых показателей по страховым взносам страхователям в расчет нужно включать следующие разделы:

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3 с нулями и прочерками.

Это прямо указано в порядке заполнения расчета (п. 4.2) и подтверждается Минфином (см. письмо от 09.10.2019 № 03-15-05/77364).

До 2021 года обязательных листов было больше. Требовались также подразделы 1.1 и 1.2 приложения 1 к разделу 1 и приложение 2 к разделу 1 (письма Минфина от 16.04.2019 № 03-15-05/27074, от 13.02.2019 № 03-15-06/10549, ФНС от 16.11.2018 № БС-4-21/[email protected]). Теперь можно обойтись без них.

На титульнике приводятся данные страхователя (ИНН, КПП, наименование/Ф.И.О., код ОКВЭД, телефоны), налогового органа, принимающего расчет (код). Также здесь отражается то, сдается ли исходная форма или корректирующая (в случае необходимости — номер корректировки), отчетный период и год, к которому он относится.

Все данные заверяются подписью уполномоченного лица с указанием даты подготовки или сдачи отчета.

Раздел 1 со всеми указанными нами подразделами и приложениями будет содержать нули по всем строкам с суммовыми и количественными показателями и прочерки по оставшимся знакоместам. КБК лучше всего прописать в отведенных для этого полях во избежание проблем с формированием электронной отчетности.

Образец заполнения нулевого ЕРСВ см. в КонсультантПлюс, получив пробный бесплатный демо-доступ к справочно-правовой системе по ссылке ниже:

О том, какую информацию нужно внести в раздел 3 нулевого расчета, расскажем в следующем разделе.

Образец заполнения

Чтобы определить, какие разделы в отчете заполнить, воспользуйтесь нашей таблицей-шпаргалкой.

Как заполнить отчет ОДВ-1 за 2021:

| Основной отчет | Вид основного отчета | Раздел | ||||

| 1 | 2 | 3 | 4 | 5 | ||

| СЗВ-СТАЖ | Исходная, содержит сведения о лицах, имеющих право на досрочное назначение пенсии | + | + | + | — | + |

| Во всех остальных случаях | + | + | + | — | — | |

| СЗВ-ИСХ | Содержит сведения о лицах, имеющих право на досрочное назначение пенсии | + | + | + | + | + |

| Во всех остальных случаях | + | + | + | + | — | |

| СЗВ-КОРР | Корректирующая | + | + | + | — | — |

| Отменяющая | + | + | + | — | — | |

| Особая | + | + | + | + | — | |

Поскольку отчеты СЗВ-КОРР и СЗВ-ИСХ применяются все реже, приведем образец заполнения описи к форме СЗВ-СТАЖ.

Какая ответственность грозит за непредставление нулевого отчета по страховым взносам?

В общих случаях непредставление или опоздание с отправкой расчета по взносам грозит наложением различных санкций со стороны налоговых органов. Но что будет, если не подать своевременно нулевой расчет? Сможет ли лицо обойтись без штрафа в этом случае, ведь начисления в нем отсутствуют? Ответ: нет, не сможет. Штраф будет обязательно, просто налоговики наложат его в минимальном размере — 1000 рублей, как это предусмотрено п. 1 ст. 119 НК РФ.

Учитывая вышеизложенное, организация, не выплачивающая никаких вознаграждений в пользу физлиц, как и все прочие, должна вовремя отчитываться перед контролерами. Кроме того, если просрочить сдачу отчета больше чем на 10 дней, налоговики заблокируют счет организации — у них есть на это право.