Введена новая форма КНД 1151111 за 4 квартал 2021 года. Что изменилось в документе? Кто и когда должен сдавать РСВ по форме КНД 1151111? С отчетности за какой период необходимо использовать новую форму документа? Где можно скачать бесплатно новую форму КНД 1151111 в excel? Ответ на эти вопросы, образец заполнения формы с пониженными тарифами, а также ссылки для скачивания — в этом материале.

Новая форма по КНД 1151111 – это расчет по страховым взносам, который утвержден Приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] и подлежит сдаче в налоговую инспекцию. Помимо бланка расчета, приказ также содержит Порядок его заполнения, который подробным образом описывает процедуру заполнения расчета. К порядку заполнения приложены необходимые таблицы с кодами для внесения их в поля расчета. В статье приведена

форма кнд 1151111 за 4 квартал 2021 года

.

Документ имеет достаточно большой объём, однако он понятен и прост и содержит листы для отражения различной информации:

- сведений о доходах физических лиц;

- начисленных взносах на обязательное пенсионное страхование ( ОПС ) по всем тарифам;

- взносах на обязательное медицинское страхование ( ОМС );

- начисленных взносах на обязательное социальное страхование ( ОСС );

- выплаченных пособий по больничным листам, «детских» пособий, пособий некоторым лицам, пострадавшим в различных катастрофах, авариях;

- сведения по возможности применять пониженные ставки к взносам;

- данные о выплатах иностранных гражданам, лицам без гражданства, студентам за работу в студенческих отрядах;

- главы крестьянских фермерских хозяйств (КФХ) могут использовать отчет для отражения сведения о взносах за себя на ОПС и ОМС;

- персонифицированные данные о доходам каждого работника.

Новое в расчете

Основные новшества нового расчета по страховым взносам состоят в следующем:

- На титульном листе Расчета появились новые поля, в которых отражаются сведения о среднесписочной численности работников. Эти сведения определяют в порядке, установленном Приказом Росстата от 27.11.2019 № 711.

- В РСВ введены новые коды тарифа плательщика: – кода «20» для МСП, которым разрешено платить взносы по совокупной ставке 15%, и кода «21» – для предприятий, которым было разрешено не платить страховые взносы за 2 квартал 2021 года в соответствии с мерами государственной поддержки в ситуации с коронавирусом. Теперь эти коды определены приложением № 5 к Порядку заполнения РСВ.

- Предусмотрено указание новых кодов категории застрахованного лица работодателями двух указанных категорий – МСП и тех, которые были освобождены от уплаты взносов за 2 квартал 2021 года. «МС» – физлица, с зарплаты которых отчисляются сниженные страховые взносы. Применяется в паре с кодом тарифа 20. «КВ» – физлица, работающие в малых предприятиях пострадавших отраслей. Применяется в паре с кодом тарифа 21.

- Начиная с отчетности за 1 квартал 2021 года, плательщики, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции, будут платить взносы по совокупной ставке 7,6% (в соответствии с обновляемым п. 1 ст. 427 НК РФ). Для них в Расчете предусмотрен специальный код тарифа — «22», а также новый код категории застрахованного лица «ЭКБ».

- Изменены штрих-коды на листах расчета.

Не изменился способ подачи документа.. С этого года, плательщики страховых взносов, где работают более 10 человек, предоставляют расчет только в электронном формате. Если численность равна 10 и менее работников, работодатель может сдавать как в электронном, так и в бумажном формате. Раньше ограничение составляло 25 человек.

Как верно представить расчет по страховым взносам

Изначально отчитываться, пользуясь бланком расчета по страховым взносам КНД 1151111, надо было начиная с 2021 года. Бланк был введен приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected] Но, как мы уже отметили, с начала 2021 года применять нужно новую форму.

Подробнее о новшествах читайте в нашем обзоре.

Расчет сдают ежеквартально в налоговую по месту своей регистрации организации и ИП, производящие выплаты в пользу физлиц. Обособленные подразделения, которые сами производят начисление и выплаты вознаграждений физлицам, должны представлять отчетность по месту своего нахождения. Крайний срок сдачи — 30-е число месяца, идущего после отчетного периода.

Бланк расчета по страховым взносам до 2021 года включительно позволено было сдавать на бумажном носителе только тем, у кого среднесписочная численность физлиц, в чью пользу были произведены выплаты, указанные в расчете, за предшествующий отчетный период составляла 25 человек и меньше.

Обратите внимание! С 2021 года условия сдачи отчетов на бумажных носителях изменились. Теперь отчитываться на бумаге могут только те страхователи, среднесписочная численность работников у которых за 2019 год не превысила 10 человек. Подробности см. здесь.

Если плательщик взносов обнаружил ошибку или недостоверные сведения в заполненной и сданной форме единого расчета по страховым взносам, то:

- если в результате ошибки занижена база для исчисления страховых взносов, плательщик в обязательном порядке подает уточненный расчет;

- если расчет имеет расхождения (недостоверности) в части персонифицированных данных, в числовых показателях раздела 3 или в базовых контрольных соотношениях, перечисленных в п. 7 ст. 431 НК РФ, то такой расчет, скорее всего, не будет принят налоговым органом и его придется переделать и сдать заново; при этом вновь сдаваемый отчет не будет считаться корректировкой, а пойдет как первичный;

- если же отчет содержит иные ошибки, кроме перечисленных выше, то сдача уточненного расчета — право плательщика взносов.

Следует учесть, что уточненный расчет подается на бланке, актуальном на момент представления неверного расчета.

О важности соблюдения сроков

В соответствии с предписаниями п. 1 ст. 126 НК РФ, при нарушении сроков представления расчета по итогам отчетных периодов, предприниматель или фирма будут подвергнуты штрафу в 200 рублей за каждый текущий расчет, сданный не вовремя.

Несколько иначе начисляются штрафные санкции за просрочку отчетности по итогам года. В этом случае штраф вырастет до 5% от суммы рассчитанных страховых взносов, за каждый месяц просрочки. При этом штраф не должен превышать 30% от этой суммы, но и не быть менее 1000 руб. Эта норма зафиксирована в п. 1 ст. 119 НК РФ.

А пп. 1 п. 3 ст. 76 НК РФ содержит добавление: в отдельных случаях налоговики за несвоевременность представления расчета могут даже заблокировать банковские счета компании.

Состав бланка расчета

Что входит в форму расчета по страховым взносам? Как видно из названия, в расчет входят сведения о начисленных взносах на пенсионное, медицинское и социальное страхование.

Важно! Для страховых взносов на НС и ПЗ, оставшихся в ведении ФСС, осталась и отчетная форма 4-ФСС, которую сдают в Фонд социального страхования.

Новый бланк расчета страховых взносов в 2021 году включает в себя общий расчет в целом по всем физлицам, а также индивидуальные сведения по каждому человеку, получившему денежный или иной облагаемый взносами доход от организации или ИП.

В едином расчете по страховым взносам за 2021 год находим следующие разделы:

- первый раздел — в нем собраны суммы начисленных страховых взносов по всей организации или ИП в целом;

- второй раздел нужен для отражения сведений о взносах глав крестьянских (фермерских) хозяйств;

- в третьем разделе показана информация о начислениях в пользу каждого физлица по отдельности.

Некоторые разделы содержат несколько приложений и подразделов. Отметим, что сдавать все листы расчета по страховым взносам КНД 151111 нет необходимости. Нужно представить лишь те разделы и приложения, которые имеют отношение к конкретному плательщику взносов, пусть даже данные в них нулевые. То есть если плательщик взносов не применяет пониженные тарифы, то и включать в отчетность соответствующие разделы не требуется. Однако при представлении нулевого расчета в расчет должны входить:

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

- титульный лист;

- раздел 1 с подразделами 1.1 и 1.2;

- приложение 2 к разделу 1;

- раздел 3.

Новая форма отчетности

Как уже отмечалось выше, новая форма была введена в 2021 году. Отчет – это большой документ, состоящий из трех разделов на 24 листах. В различных онлайн-сервисах есть готовые чистые бланки, подготовленные в виде нулевой отчетности. Наибольшая часть приходится на первый раздел, куда входят следующие расчеты:

- общие сведения об обязательствах плательщика;

- сумма расчетов взносов ПФР;

- сумма расчетов взносов ФСС;

- сумма расчетов взносов ФМС;

- другие особые взносы – больничные листы при наступлении временной или полной нетрудоспособности, а также оплата больничных по беременности и родам;

- информация, касающаяся иных выплат, финансируемых из федерального бюджета.

Чтобы правильно выполнить все расчеты, необходимо владеть информацией о существующих страховых ставках:

- ПФР: 22%;

- ФСС – 2,9%;

- ФМС – 5,1%.

Также в первом разделе есть 10 приложений. Абсолютно все предприниматели попадают только под Приложения 1 и 2.

Второй раздел отчета является обязательным только для фермерских или крестьянских хозяйств. Здесь имеет место ст. 105.3 НК РФ, по которой цена натуральной продукции рассчитывается с учетом рыночных цен. При этом НДС также влияет на такие товары.

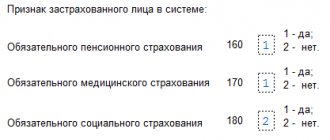

И, наконец, в третьем разделе содержатся данные о каждом работнике, входящим в систему страхования, взносы за которого уплачиваются работодателем. К этому разделу относится 8 отдельных приложений.

Также обязательному заполнению подлежит титульник. С титульного листа и до конца документа на каждой странице проставляется ИНН и КПП. На титульном листе обозначается информация о предприятии, отчетном периоде, за который предоставляются сведения, и количество страниц.

Новый вид отчета сдается всеми предприятиями или ИП, имеющими в штате хотя бы одного сотрудника, оформленного по ТД, или работающего на основании ГПД, получающего вознаграждение в виде заработной платы, облагаемой страховыми взносами.

Как вписывать данные в бланк расчета по страховым взносам

Важный вопрос, часто вызывающий вопросы даже у опытных бухгалтеров, — как заполнять расчет в техническом смысле, то есть как вписывать слова, цифры, адреса, фамилии и прочие данные. А также в случае с представлением расчета на бумажном носителе — как именно надо его распечатать и скрепить.

По ссылке ниже можно увидеть вариант заполненного бланка расчета по страховым взносам и скачать его. Здесь представлены для примера титульный лист расчета и раздел 1 как обязательные для формирования всеми плательщиками страховых взносов.

Одна клетка предназначена для одной цифры, буквы, пробела или синтаксического знака. Текст, число, коды записываются в полях слева направо. Если остаются незаполненные клетки, в них ставится прочерк. Если бланк расчета по страховым взносам в 2021 году заполняется на компьютере, а не вручную, прочерк можно не писать, оставляя поля пустыми.

Дата записывается следующим образом: для дня месяца предназначено две клетки, для месяца — две клетки, для года — четыре клетки. Между полями стоит точка.

Нумерация страниц сквозная, начиная с титульного листа нумеруются подряд все представляемые страницы следующим образом: 001, 002 и так далее.

Все суммы указываются в рублях и копейках. Если какого-либо суммового или количественного показателя нет, в полях, для них предназначенных, проставляют нули.

Для бумажных отчетов не допускаются исправления, печать на обеих сторонах листа и скрепление, приводящее к порче бумаги.

Некоторые нюансы заполнения расчета

Кратко обозначим нюансы внесения данных в форму расчетов страховых взносов в 2021 году.

Титульный лист стандартен и включает в себя информацию о плательщике страховых взносов, а также код расчетного периода и налоговой инспекции, куда расчет необходимо сдать.

Следующий лист заполняют физлица — не ИП, которые делали выплаты, подлежащие страхованию, в пользу физлиц.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Раздел 1 включает общие данные о начисленных взносах за расчетный период суммарно, а также за каждый из трех последних месяцев этого периода. Здесь же находим поля для КБК. Кроме того, по строкам 120–123 отражены суммы превышения произведенных расходов на выплату страховых сумм над начисленными взносами на социальное страхование.

Обращаем внимание, что во всех остальных случаях в расчет вносятся лишь начисленные суммы взносов. Для фактически уплаченных сумм полей не предусмотрено.

Раскрытие информации по разделу 1

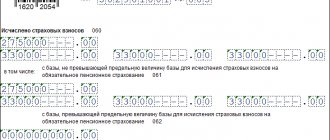

В приложения к разделу 1 вносят суммы всех выплат физлицам суммарно с начала года и отдельно за каждый из трех последних месяцев расчетного периода. Для выплат, которые не подлежат обложению взносами, есть отдельные строки.

Приложения к разделу 1 и их подразделы раскрывают детально происхождение сумм начисленных взносов, указанных в разделе 1.

Подраздел 1.2 предназначен для медицинских взносов.

В подразделах 1.1, 1.3 (1.3.1 и 1.3.2) вносят данные о пенсионных взносах — по обычным ставкам и по доптарифам.

Приложение 1.1 предназначено для расчета сумм взносов на дополнительное соцобеспечение отдельных категорий работников, относящихся к авиации и угольной промышленности.

Приложения 5–7 используют для обобщения информации о взносах по пониженным тарифам.

Приложение 8 — для взносов с выплат иностранным гражданам за исключением высококвалифицированных специалистов.

Приложение 9 — выплаты и взносы в пользу учащихся.

Приложения 2–4 отражают выплаты и взносы на социальное страхование в связи с болезнями и материнством.

Отметим графу 002 в прил. 2, где раскрывается информация о взносах на социальное страхование. Признак выплат, то есть принадлежность к пилотному проекту ФСС, проставляется именно здесь:

- 1 — прямые выплаты;

- 2 — зачетная система.

Если организация участвует в пилотном проекте ФСС и пособия по нетрудоспособности выплачиваются напрямую из ФСС, то необходимо поставить 1. Если же плательщик не относится к региону, где запущен этот проект, ставим 2.

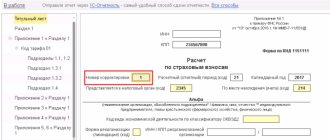

Образец заполнения формы по КНД 1151111

Ниже представляем образцы заполнения листов по некоторым разделам. Более подробно о порядке заполнения расчетной формы по КНД 1151111 читайте в статье: «РСВ за 2 квартал 2021 г. (образец заполнения)«.

Титульный лист

Раздел 1

Приложение 1 Раздела 1

Подраздел 1.2

В видео-материале представлена информация об особенностях заполнения РСВ в 2021 году:

Второй и третий разделы

Бланк единого расчета по страховым взносам за 2021 год содержит еще два раздела.

Раздел 2 заполняет глава КФХ об общих суммах начисленных взносов на пенсионное и медицинское страхование и на каждого человека — члена крестьянского хозяйства в отдельности.

Если в хозяйстве нет наемных работников, расчет сдается один раз в год, до 30 января года, следующего за отчетным. В противном случае расчет сдается по общим правилам.

Раздел 3 заполняется на каждое физлицо, получившее выплаты в отчетном периоде от плательщика взносов и содержит не только информацию о сумме выплат и начисленных взносов, но и личные данные: Ф. И. О., ИНН, СНИЛС, дату рождения и реквизиты документа, удостоверяющего личность.

Коды в разделе 3

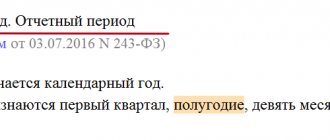

Раздел 3 – это персонифицированные сведения по каждому физическому лицу. В этом разделе также нужно показать код расчетного (отчетного) периода:

- 21 – за I квартал;

- 31 – за полугодие;

- 33 – за девять месяцев;

- 34 – за год.

Если расчет формируется при реорганизации или ликвидации организации, коды будут такие:

- 51 – за I квартал;

- 52 – за полугодие;

- 53 – за девять месяцев;

- 90 – за год.

Значение поля 020 раздела 3 должно соответствовать значению поля «Расчетный (отчетный период (код)» титульного листа расчета.

Читать также

06.02.2017