Как всегда, мы постараемся ответить на вопрос «Командировочные в рсв 2020». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

НК РФ (с учетом положений п. 7 ст. 81 НК РФ в редакции Федерального закона от 03.07.2016 N 243-Ф). При этом, однако, отметим, что в рассматриваемых нами обстоятельствах речи не идет об ошибках или искажениях в начисленных страховых взносах. ФНС в письме от ноября 2021 года. Теперь, если суточные, допустим 100 рублей, в расчете по взносам не отражали, придется представить уточненные расчеты по страховым взносам.

Общее понятие суточных расходов

Суточные расходы – это денежные средства, которые предоставляются сотруднику в качестве дополнительных расходов на оплату жилья, а так же питания вне места питания.

При отправке сотрудника в командировку ему обязательно выплачивают суточные за каждый день, который он проведет в командировке.

Размер суточные не регламентируется законом. Но согласно п. 11 Положения, утвержденного Правительством РФ от 13.10.2008 №749, предприятие должно обеспечить командированного сотрудника средствами, которые он может потратить на проживание и транспорт.

В суточные входят такие расходы как:

- Транспортные расходы;

- Расходы на проживание;

- Расходы на питание

- Затраты на телефонные разговоры по служебной необходимости, интернет, банковские или почтовые услуги и т.д.

В командировке сотрудник может потратить суточные денежные средства на любые цели, и при этом не должен за них отчитываться.

Место командировочных в РСВ-1

1) суточные;

2) фактически произведенные и документально подтвержденные расходы:

- на проезд до места назначения и обратно (включая сборы за услуги аэропортов, комиссионные сборы, расходы на проезд до аэропорта или вокзала (в месте отправления, назначения, пересадки), на провоз багажа);

- по найму жилого помещения;

- на оплату услуг связи;

- по оплате сборов за выдачу служебного загранпаспорта, сборов за выдачу виз;

- на обмен наличной валюты (или чека в банке на наличную иностранную валюту).

Все иные затраты, компенсированные командированному, а также упомянутые расходы, возмещенные ему без подтверждающих документов, включаются в базу для начисления страховых взносовч. 1 ст. 8 Закона № 212-ФЗ.

ПОДРОБНЕЕ: Страховая сумма и страховая стоимость

Возмещенные работнику командировочные расходы отражают:

- в целом по организации в подразделе 2.1 раздела 2;

- отдельно в индивидуальных сведениях на каждого работника, который ездил в командировку.

| Раздел 2. Расчетстраховыхвзносовпо тарифу и по дополнительномутарифу |

2.1. Расчет страховых взносов по тарифу

(руб. коп.)

В индивидуальных сведениях на каждого работника сумму возмещенных ему командировочных расходов (суточных, затрат на проезд, проживание и т. д.) показывают в подразделе 6.4 раздела 6 расчета РСВ-1 в общей сумме выплат, являющихся объектом обложения взносами на обязательное пенсионное страхование.

Заполняя сведения о стаже командированного работника в подразделе 6.8 раздела 6, имейте в виду, что никакого специального кода, проставляемого в графе 7, для периода нахождения в командировке нет. Это обычный период работы.

Раздел 6. Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица

…

6.4. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица

(руб. коп.)

Размер суточных расходов

Размер суточных расходов не устанавливается на законодательном уровне. Предприятие самостоятельно устанавливает суточные расходы в своих внутренних нормативных актах, например это может быть Положение о командировках.

На законодательном уровне установлен максимальный размер суточных выплат и это излагается в абз. 12 п.3 ст. 217 НК РФ, с которых не уплачивается подоходный налог, а именно:

- Командировка по территории РФ – 700 рублей;

- Командировка за территорией РФ – 2500 рублей.

Если предприятие устанавливает размер суточных в своих внутренних нормативных актах 1200 рублей, тогда необходимо заплатить подоходный налог с суммы 500 рублей.

Как рассчитать суточные во время командировки в России и за ее пределами

Формула расчета суточных расходов одна как для поездок по территории России, так и для поездок за границу. А выглядит она вот так:

РС = СД × Д,

Где

РС – расчетный размер суточных;

СД – сумма суточных на один день, которая установлена на предприятии во внутренних нормативных документах;

Д – Длительность командировки, которая выражается в днях, включаются и дни в пути.

Важно!!! Если сотрудник во время командировки не потратил все суточные, то он не обязан их возвращать в кассу предприятия и тем более отчитываться за них.

Бывают так же такие случаи, когда предоставленных суточных не хватает работнику во время командировки. В этом случае можно обратиться к руководителю предприятия для согласования дополнительных суточных или потратить свои денежные средства во время командировки, которые после возвращения с командировки предприятие ему компенсирует затраты, только для этого необходимо сохранить все подтверждающие документы.

Корректировка расчета

Сделайте корректировку РСВ если:

- в предыдущих расчетах была неправильно указана сумма взносов;

- есть расхождения между общей суммой взносов и суммами, начисленными по каждому застрахованному лицу;

- по сотруднику указаны неверные персональные данные. Чтобы избежать отклонения отчета по этой причине, необходимо регулярно проводить сверку персональных данных сотрудников.

То, что расчет является корректирующим, нужно указать в поле “Номер корректировки” титульного листа. Так, при сдаче первичного отчета в этом поле указывается значение “0—”, а при подаче корректировки значение указывается цифрами “1—”, “2—” и так далее по порядку.

Если корректирующий отчет подан в течение 30 дней после отчетного периода, то есть в стандартные сроки для сдачи этого отчета, датой сдачи отчета считается дата подачи корректировки. Если же налоговой инспекцией обнаружены ошибки, то на пересдачу отчета у вас есть 5 рабочих дней после получения извещения по электронной почте или 10 рабочих дней, начиная с даты отправки бумажного уведомления. Отчет считается сданным, если все изменения и корректировка выполнены в указанный срок.

Изменения страховых взносов на суточные расходы в 2017 году

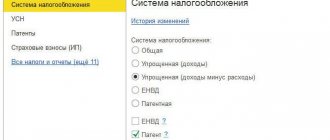

В 2021 году страховые взносы, которые предназначены для ПФР, ФОМС и ФСС, начали контролироваться налоговой службой. Правила перечисления этих взносов описаны в отдельной граве Налогового Кодекса Российской Федерации.

Выше перечисленные взносы до 2021 года необходимо было перечислять согласно федеральному закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ, который уже утратил силу. И в п.2 ст.9 говорилось о том, что суточные ни каким образом не попадают под обложения страховыми взносами в независимости от того, куда отправляется работник или по территории РФ или за границу. И размер суточных не имел ограничений.

В правилах, установленных новым правовым актом (п. 2 ст. 422 НК РФ), аналогичная норма изменена и содержит отсылку к ограничениям, в пределах которых взносы на суточные можно не начислять. Таким образом, превышение установленных пределов автоматически приводит к возникновению обязанности по начислению страховых взносов на суточные в 2017-2021 годах.

Какие суточные считаются выданными сверх нормы

В новых нормативных акта по суточным расходам говорится о том, что суточные, которые предоставляются в рамках ограничения, то с них не удерживается подоходный налог и отчисляются страховые взносы.

Ограничения по суммам вот такие:

- 700 рублей – командировка по территории РФ;

- 2500рублей – командировка за границей.

Суточные, которые выдаются на заграничную командировку могут выдаваться и в иностранной валюте. Только при этом на день выдачи их необходимо перевести по курсу на рубль. Сразу возникает вопрос, на какой день необходимо делать перерасчет валюты в рубль и отсюда будет установлена сумма, которая выдана сотруднику и имеется ли превышение лимита по суточным размерам и необходимо ли с них уплачивать налог и начислять страховые взносы? Согласно письма, Минфина России от 16.03.2017 № 03-15-06/15230, перерасчет необходимо осуществлять на дату, когда утверждается авансовый отчет о командировке.

Таким образом, с 2021 года с величины сверхнормативных суточных следует удерживать не только налог на доходы физлиц, но и начислять страховые взносы на пенсионное, медицинское и социальное страхование (ОПС, ОМС и ОСС (в части страхования по нетрудоспособности и материнству)).

Законодательная база

В рамках данного вопроса имеет смысл упомянуть сразу два кодекса – Трудовой и Налоговый. Оба они имеют в себе общую или подробную информацию о сверхнормативных суточных и том, как данная выплата облагается страховыми взносами. Наглядно рассмотреть этот вопрос поможет следующая таблица:

| Кодекс | Информация о сверхнормативных суточных |

| Трудовой кодекс | 1. Согласно ст. 168, работодатель обязан возместить расходы сотрудника, связанные с проживанием вне места постоянного жительства. 2. Работодатель может самостоятельно определять размер суточных, фиксируя его в местном нормативном акте либо в коллективном договоре. 3. Командировкой является работа, осуществляемая сотрудником на протяжении установленного периода вне места работы и предусматривающая проживание в удаленном от постоянного жилья месте. Если работа официально предусматривает выездную деятельность, то такая поездка не считается командировкой. При этом, находясь в командировке, сотрудник не может потерять установленную зарплату либо лишиться рабочего места: условия его работы должны сохраниться на протяжении всего периода командировки. |

| Налоговый кодекс | 1. Суточные, которые превышают установленную Правительством норму, не делают базу налога на прибыль меньше (ст. 264). 2. Статья №217 ограничивает размер выплачиваемых в пользу сотрудника суточных, которые не облагаются налогом. 3. От обложения налогом полностью освобождаются установленные местным, краевым, районным, федеральным законодательствами компенсационные выплаты, сумма которых не превышает установленных законом норм (ст. 217). 4. В статье №226 указан порядок удержания НДФЛ с суточных, которого рекомендуется придерживаться бухгалтеру. |

Кроме этого, важно обратиться к двум постановлениям Правительства РФ, которые затрагивают вопрос суточных. Первое из них, №93, содержит информацию о норме выплачиваемых суточных и некоторых их особенностях. Второе, №729 включает размеры возмещения командировочных затрат в рамках бюджетных организаций.

Как показывать суточные в едином расчете по страховым взносам

Всю сумму суточных отразите расчете по страховым взносам по строке 030 подраздела 1.1 приложения 1 к разделу 1. Сумма суточных в пределах норматива страховыми взносами не облагается. Поэтому отразите ее по строке 040 подраздела 1.1 приложения 1 к разделу 1. Аналогично отразите по строкам 030 и 040 подраздела 1.2 и по строкам 020 и 030 приложения 2. Таким образом, в облагаемую базу по строке 050 попадет только облагаемая часть суточных (письмо ФНС от 08.08.2017 № ГД-4-11/15569)

В подразделе 3.2.1 раздела 3 сумму суточных отразите:

- по строке 210 укажите всю сумму суточных (в пределах норм и сверх норм);

- в строку 220 включите только облагаемую сумму, то есть сверх норм.

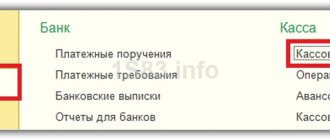

Особенности отражения командировочных в РСВ-1

Традиционно командированному работнику выдаются деньги под отчет для оплаты проезда, проживания, иных санкционированных руководителем расходов и суточныхст. 168 ТК РФ; п. 10 Положения, утв. Постановлением Правительства от 13.10.2008 № 749. Возможна и такая ситуация: все расходы командированный оплачивает из собственных средств.

А потом обращается к работодателю за возмещением этих трат. И в том и в другом случае налицо выплата денег сотруднику для компенсации командировочных расходов, признаваемая объектом обложения взносами. Такие суммы отражаются в общем порядке в индивидуальных сведениях на командированного работника и в подразделе 2.1 раздела 2 расчета РСВ-1.

А вот как заполнять пенсионную отчетность, когда билеты и гостиницу оплачивает не сам работник?