Книга покупок – это документ, в котором регистрируются счета-фактуры полученные, подтверждающие оплату НДС в случае покупки услуг, товаров, материалов, ОС для определения суммы налога, подлежащей к вычету. (Постановление Правительства РФ № 1137). Рассмотрим пошаговую инструкцию как производится формирование записей в Книге покупок в 1С 8.3 Бухгалтерия 3.0.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Поступление товаров

Документ поступления расположен:

Покупки -> Покупки -> Поступление (акт, накладная)

Для отражения поступления номенклатуры товаров заполняем табличную часть «Товары»:

Кроме товарной номенклатуры, нами еще получены услуги по доставке. Для отражения транспортных расходов используем закладку «Услуги», а из справочника «Номенклатура» выбираем нашу услугу:

Теперь документ необходимо провести, результат проведения:

Выписка счета фактуры

После проведения документа необходимо зарегистрировать счет-фактуру — присваиваем ей номер, дату и нажимаем «Зарегистрировать»:

Откроем созданный счет-фактуру:

По регистрам

- НДС покупки (формируется запись в книге покупок)

- НДС предъявленный (факт поступления счета-фактуры формирует расходную часть)

счет-фактура формирует записи:

В журнале учета счетов-фактур регистрируется запись:

2) Отражение в книге покупок таких операций как:

- НДС принят к вычету по основному средству

- НДС принят к вычету по корректировке поступления

в программе производится документом «Формирование записей книги покупок»

Для наглядности рассмотрим следующие ситуации:

- Организацией было закуплено основное средство на сумму — 52 000,00 руб. в том числе НДС — 7 932,20 руб.

- Поставщиком был оформлен и передан в нашу организацию корректировочный счет-фактура на сумму — 33 967,95 руб. в том числе НДС — 5 181,55 руб., (согласно чему, стоимость ранее полученных товаров увеличилась)

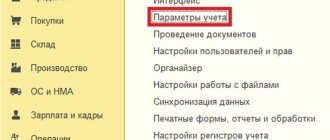

Экспресс-проверка в системе

После того, как рекомендуемые регламентные операции выполнены, предлагается пройти «Экспресс-проверку ведения учета». При нажатии на эту кнопку открывается форма, в которой указано сколько ошибок есть в Положениях учетной политики, ведении Кпп.

Нажатием на значок слева от строки разворачиваются конкретные операции, где присутствует ошибка. Кроме того, разъясняются возможные причины ошибки и способы ее корректировки.

После клика на строку с решением программа предлагает, в данном примере, провести перенумерацию за весь год.

После того, как все ошибки будут исправлены, можно переходить к формированию Книги покупок и Книги продаж. Для этого можно нажать на эти документы в отчет «Отчетность по НДС», либо отдельно из меню «Отчеты» в разделе «НДС» выбрать соответствующие строки.

При формировании Кпп через кнопку «Показать настройки» можно выбрать «Формировать дополнительные листы» за корректируемый или текущий период и поставить галочку «Выводить только доп.листы». Как было рассмотрено выше, доп.листы формируются, если в текущем периоде производилась корректировка документов прошлого периода.

Далее выбирается период и нажатием кнопки «Сформировать» открывается форма Книги покупок (продаж). При проставлении соответствующей галочки формируются и дополнительные листы.

Программа позволяет распечатать данный документ или выгрузить его.

Аналогичным образом формируется Книга продаж. Настраивается формирование дополнительных листов, при этом появляется подсказка о том, как это сделать.

После того, как настройки выполнены и период указан, по кнопке «Сформировать» заполняется Книга продаж и дополнительные листы к ней.

Таким образом, само действие по формированию Книги покупок и Книги продаж не представляет сложности. А сам процесс подготовки и учета операций с налогом на добавленную стоимость является важным элементом формирования отчетов о произведенных покупках и продажах и начисленного с них НДС.

Записи в книге покупок при поступлении ОС

Порядок создания документов при поступлении основного средства:

- документ «Поступление (акт, накладная)»

- регистрация счет-фактура полученный

- оформляется документ «Принятие к учету ОС»

- документ «Формирование записей книги покупок»

ОC и НМА -> Поступление основных средств -> Поступление оборудования

Документ формирует движение по регистрам:

После проведения документа поступления, регистрируем счет-фактуру, аналогично рассмотренному ранее поступлению:

В журнале учета счетов-фактур образовалась запись:

Принимаем к учету основное средство (более подробно о принятии к учету ОС можно посмотреть в отдельной статье):

По регистру «НДС по приобретенным ценностям» формируется расходная запись:

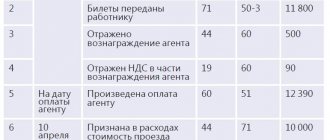

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

Опубликовано 30.05.2016 09:02 Автор: Administrator Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки». Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

При проведении документа формируются движения по счетам 51 и 62.02.

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

Документ заполняется автоматически, нам нужно только проверить корректность данных.

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 — ВИДЕО

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС. Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс — проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара — проводка Дт 90.03 Кт 68.02

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию — предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ «Формирование записей книги покупок». Найти его можно в меню «Операции», пункты «Помощник по учету НДС» или «Регламентные операции НДС». Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ «Формирование записей книги покупок» в программе 1С: Бухгалтерия предприятия 8 — ВИДЕО Создаем новый документ, нажимаем кнопку «Заполнить документ» и переходим на вкладку «Полученные авансы».

Необходимая запись попадает в документ автоматически с событием «Зачет аванса». Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру «НДС покупки», благодаря чему данная сумма попадает в декларацию по НДС.

Конечно, рассказать обо всех нюансах расчета НДС с авансов в одной статье невозможно, поэтому, если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом НДС, я советую Вам наш видеокурс «НДС: от понятия до декларации»! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме «теория + практика в 1С». Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ольга Шулова 22.10.2019 10:32 Цитирую Александр:

Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировала 2 с/ф на аванс,дополнительно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,авансов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированные суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Добрый день! Если авансовые счета-фактуры были выписаны в этом же периоде, то их можно просто удалить, а не сторнировать. После этого заново выполнить регламентные операции. Цитировать

0 Александр 19.10.2019 10:08 Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировал а 2 с/ф на аванс,дополните льно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,аван сов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированны е суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Цитировать

0 Ольга Шулова 13.08.2019 18:42 Цитирую Мария:

Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Добрый день! К вычету может быть принята сумма, не превышающая исчисленный НДС с авансов по документу. Программы 1С работают именно таким образом. В Вашем случае при ведении учета, вероятно, была допущена ошибка. При корректном вводе документов такая ситуация невозможна. Попробуйте перепровести документы и повторить регламентные операции. Цитировать

0 Мария 13.08.2019 12:55 Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Цитировать

Обновить список комментариев

JComments

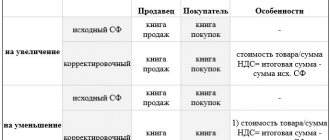

Корректировка поступления товара

На основании ранее созданного поступления товара, имеется возможность создать документ корректировки. Для этого откроем ранее созданный документ №789 от 15.06.2016

Покупки -> Покупки -> Поступление (акт, накладная)

и с помощью кнопки «Создать на основании»

создадим документ корректировки:

У номенклатуры теперь есть две строки:

- до изменения — цена и количество исходного документа

- после изменения — устанавливается новая цена или количество

Также, поставщик нам на 100 руб. повысил стоимость транспортных ):

Формируются записи в регистрах на изменившуюся сумму:

После проведения документа корректировки, зарегистрируем корректировочный счет-фактуру:

Порядок принятия к вычету «авансового» НДС

В соответствии с условиями договора покупатель может выполнять полную или частичную предоплату за товары (работы, услуги), имущественные права.

Согласно подпункту 2 пункта 1 статьи 167 НК РФ на день получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает момент определения налоговой базы по НДС, а налоговая база определяется исходя из суммы полученной оплаты с учетом налога (п. 1 ст. 154 НК РФ).

При получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи164 НК РФ (п. 1 ст. 168 НК РФ).

На сумму полученной предоплаты продавец должен выставить покупателю счет-фактуру не позднее пяти календарных дней (п. 3 ст. 168 НК РФ).

Счет-фактура заполняется в соответствии с Приложением № 1 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137).

| 1С:ИТС Более подробно о правилах оформления счета-фактуры на аванс см. статью «Счет-фактура на аванс» в справочнике «Налог на добавленную стоимость» в разделе «Налоги и взносы». |

Счета-фактуры на полученный аванс регистрируются налогоплательщиком в книге продаж (п. 2 Правил ведения книги продаж, утв. Постановлением № 1137).

НДС, исчисленный с суммы предоплаты, продавец может принять к налоговому вычету с даты отгрузки соответствующих товаров (работ, услуг, имущественных прав) принимается к вычету (п. 8 ст. 171 НК РФ). При этом вычет сумм НДС производится в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ).

Для заявления налогового вычета выставленный при получении предоплаты счет-фактура на аванс регистрируется продавцом в книге покупок на сумму НДС, подлежащую вычету (п. 2 Правил ведения книги покупок, утв. Постановлением № 1137).

Кроме того, НДС, исчисленный и уплаченный продавцом в бюджет с сумм предоплаты, может быть предъявлен к налоговому вычету в случае изменения условий или расторжения договора и возврата соответствующих сумм авансовых платежей (абз. 2 п. 5 ст. 171 НК РФ). Такой вычет производится после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Ключевым условием заявления вычета при расторжении договора (изменении условий договора) является возврат авансовых платежей. При этом нормы ГК РФ предусматривают различные способы прекращения обязательств по возврату. В пункте 23 Постановления Пленума ВАС РФ от 30.05.2014 № 33 указано, что продавец не может быть лишен предусмотренного абзацем 2 пункта 5 статьи 171 НК РФ права на вычет суммы НДС, ранее исчисленной и уплаченной в бюджет на основании подпункта 2 пункта 1 статьи 167 НК РФ при получении авансовых платежей, в случае изменения условий либо расторжения соответствующего договора, если возврат платежей производится в неденежной форме.

Однако Минфин России считает правомерным заявление налогового вычета в случае изменения условий или расторжения договора без фактического возврата авансовых платежей только в некоторых случаях, например, если возврат аванса осуществлен зачетом встречного однородного требования (письма от 01.04.2014 № 03-07-РЗ/1444, от 11.09.2012 № 03-07-08/268). В иных случаях, например, при заключении с покупателем соглашения о новации долга в заемное обязательство (письмо Минфина России от 01.04.2014 № 03-07-РЗ/14444), при списании по истечении строка исковой давности сумм невостребованной кредиторской задолженности (письмо Минфина России от 07.12.2012 № 03-03-06/1/635), такой вычет неправомерен.

Также вычет неправомерен, если денежные средства при расторжении договора (изменений условий договора) зачтены в счет оказания услуг по другому договору с тем же покупателем (заказчиком). Вместе с тем, на основании пункта 8 статьи 171 и пункта 6 статьи 172 НК РФ вычет исчисленной с предоплаты суммы налога может быть произведен с даты отгрузки товаров (работ, услуг, имущественных прав) по другому договору (письма Минфина России от 18.07.2016 № 03-07-11/41972, от 14.10.2015 № 03-07-11/58845, от 01.04.2014 № 03-07-РЗ/14444).

| 1С:ИТС Подробнее о принятии к вычету «авансового» НДС см. статью «Вычет НДС при возврате аванса» в справочнике «Налог на добавленную стоимость» в разделе «Налоги и взносы». |

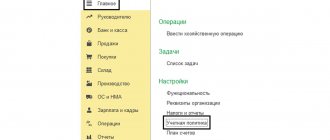

Формирование записей книги покупок в 1С 8.3

Отражение операций

- НДС принят к вычету по основному средству

- НДС принят к вычету по корректировке поступления

делается документом

Операции -> Закрытие периода -> Регламентные операции НДС -> Создать -> Формирование записей книги покупок

По нажатию кнопки «Заполнить» мы видим записи созданных нами ранее в этом разделе документов. После проведения документа получаем записи в регистрах накопления:

И в отчете «Книга покупок»:

Книги как отчеты по НДС

Книга покупок и Книга продаж – это обычные отчеты. Они формируются простым нажатием кнопок в соответствующем разделе программы.

Особенность ведения заключается в том, чтобы в этих книгах данные отражались корректно.

Как проверить те данные, которые хранятся в системе, и как их подкорректировать, чтобы отчетность по НДС была сформирована верно, рассматривается в настоящей статье.

Книга покупок (КП) содержит в себе информацию обо всех приобретениях предприятием, в которых НДС выделяется отдельно и может быть возмещен. Данные в КП попадают из счетов-фактур, выписанных поставщиком.

Книга продаж (КПр) несет информацию обо всех операциях, когда организация реализовывала свою продукцию или имущество, оказывало услуги, при которых контрагенту выставлялся НДС. Данные о таких действиях в КПр поступают также из выставленных счетов-фактур организацией.

Формы и правила ведения перечисленных отчетов и документов утверждены Постановлением Правительства РФ от 26.12.2011 года №1137.