Когда на предприятии начинают функционировать новые материальные активы, их поступление должно быть правильно оформлено, поскольку показатель стоимости введенных на баланс имущественных активов напрямую влияет на многие другие производственные факторы. Процедура оприходования основных средств должна соответствовать нормативным требованиям, подтверждаться документально и быть корректно проведена по бухгалтерским счетам.

Рассмотрим, какими путями могут попадать на предприятие основные имущественные фонды, как их правильно проводить по процедуре учета, в каких документах отображать.

Учет расчетов с поставщиками при покупке ОС

Проводки отражающие приобретение объекта основных средств позволяют, наряду с отражением задолженности перед организациями, обеспечить правильное формирование первоначальной стоимости основного средства. Для целей бухгалтерского учета все затраты относятсящиеся к основному средству отражаются проводками по дебету счета 08 в корреспонденции с соответствующими счетами. Особое внимание следет обратить на порядок отражения НДС в учете:

- если основное средство планируется использовать в деятельности, результаты которой облагаются НДС тогда он подлежит возмещению из бюджета;

- в противном случае суммы НДС выставленные поставщиком следует включить в стоимость объекта основных средств.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки по поступлению ОС производственного назначения, участвующего в деятельности облагаемой НДС | ||||

| 08.4 | 60 | Учтена стоимость объекта ОС. отражена задолженность перед поставщиком | Сумма без НДС | |

| 19.1 | 60 | Учтен НДС предъявленный поставщиком | НДС | |

| Проводки по поступлению основного средства, НЕ участвующего в деятельности облагаемой НДС | ||||

| 08.4 | 60 | Учтена стоимость объекта ОС. отражена задолженность перед поставщиком | Сумма с НДС | |

| Оплачены счета поставщиков за полученные ОС | ||||

| 60 | 50-1 | Наличными денежными средствами из кассы предприятия | ||

| 60 | 51 | Безналичным путем с р/сч предприятия | ||

| 60 | 55 | Безналичным путем со специальных счетов предприятия | ||

| 60 | 71 | Через подотчетное лицо | ||

Безвозмездное поступление основного средства

Это договор дарения или мены. Также взносы в уставной капитал. Стоимость ОС определяется как рыночная, или как оценочная стоимость, определенная акционерами. Проводки:

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| Безвозмездная передача ОС | ||||

| 08.02 | 98.02 | Проводка по безвозмездному поступлению ОС | Рыночная (без НДС) | Договор дарения |

| 08.02 | ,,60,76 | Расходы на доставку, монтаж и тп | Без НДС | банковские выписки, договор подряда и тп |

| 19.01 | 60.01,76.05 | НДС по полученному ОС | Общий НДС от полученного ОС | Счёт-фактура |

| 01.01 | 08.04 | ОС введено в эксплуатацию | Суммарная первоначальная стоимость ОС | Акты о приёмке-передаче |

| Внесение в уставной капитал | ||||

| 08.02 | 75.01 | Получение ОС | Оценочная стоимость | Приходный ордер |

| 19.01 | 75.01 | Восстановление НДС (если требуется) | НДС | Акт приемки-передачи,Счет фактура |

| 01.01 | 08.02 | ОС введено в эксплуатацию | Оценочная стоимость | Акты о приёмке-передаче |

Отражение дополнительных расходов на доведение ОС, до состояния пригодного к использованию

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Отражена стоимость услуг по ОС, участвующему в деятельности облагаемой НДС | ||||

| 08.4 | 60 | Учтена стоимость услуг по объекту ОС и задолженность перед компанией, оказавшей услуги | ||

| 19.1 | 60 | Учтен НДС предъявленный поставщиком | ||

| Стоимость услуг по основному средству, НЕ участвующему в деятельности, облагаемой НДС | ||||

| 08.4 | 60 | Отражена стоимость услуг по объекту ОС и задолженность перед компанией, оказавшей услуги | ||

| Оплачены счета за оказанные услуги | ||||

| 60 | 50-1 | Наличными денежными средствами из кассы предприятия | ||

| 60 | 51 | Безналичным путем с р/сч предприятия | ||

| 60 | 55 | Безналичным путем со специальных счетов предприятия | ||

| 60 | 71 | Через подотчетное лицо | ||

Дополнительные расходы при оприходовании ОС

Все расходы, связанные с доведением ОС до готовности к использованию, включаются в его начальную стоимость. Учет НДС по ним ведется аналогично учету возмещаемого НДС при покупке ОС и в этих проводках не указан. Общее правило — капитализируются все релевантные расходы, понесенные до ввода ОС в эксплуатацию.

Проводки:

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| 08.04 | Передача ОС в монтаж | Стоимость приобретенного ОС без НДС | Банковские выписки, платежные поручения | |

| 08.04 | ,69,10 | Капитализация затрат на монтаж | Стоимость монтажных работ | |

| 08.04 | 60.01,76.05 | Прочие услуги (например доставка) | Стоимость услуг без НДС | Справка-расчет |

| 08.04 | 68 | Учет таможенных, регистрационных сборов и пошлин | Таможенная пошлина без НДС, другие сборы и пошлины | Банковские выписки |

Отражение процентов по кредитам (займам), используемым на приобретение основных средств

При формировании проводок по отражению процентов, начисленных по займам и кредитам, использованным на приобретение объектов ОС следует особое внимание обратить на различие требований по учету этих операций в бухгалтерском и налоговом учете:Бухглатерский учет

— суммы процентов, начисленные до ввода объекта в эксплуатацию, увеличивают стоимость внеоборотного актива (проводка Дт 08 — Кт66, 67). Проценты начисленные после ввода в эксплуатацию относятся на прочие расходы организации (проводка Дт 91 — Кт 66,67).

Налоговый учет

— для целей налогового учета, сумма начисленных процентов включается в расходы отчетного периода, в пределах, установленных статьей 269 Налогового кодекса РФ.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки отражающие начисленние процентов по кредитам и займам, до ввода объекта в эксплуатацию | ||||

| 08.4 | 66 | Учтена стоимость процентов по краткосрочным займам | ||

| 08.4 | 67 | Учтена стоимость процентов по долгосрочным займам | ||

| Проценты по кредитам и займам (используемым на приобритенение объектов ОС) начисленные после ввода объекта в эксплуатацию | ||||

| 91.2 | 66 | Учтена стоимость процентов по краткосрочным займам | ||

| 91.2 | 67 | Учтена стоимость процентов по долгосрочным займам | ||

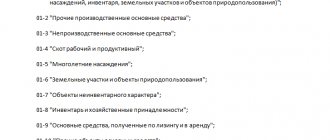

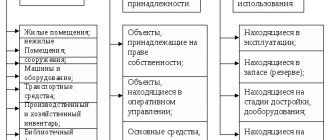

Какие активы относятся к основным средствам

Определение этому понятию дает ПБУ 6/01 «Учет ОС» и налоговое законодательство. К ОС компании относят активы (сооружения, здания, оборудование, коммуникации, машины, станки, оргтехника, мебель и т. п.), многократно используемые в производстве и управлении, отвечающие таким критериям:

- эксплуатируемые более года;

- не перерабатываемые как сырье;

- изначально не предназначаемые для перепродажи;

- приносящие прибыль в процессе работы.

К признакам ОС относится и первоначальная стоимость. В бухучете (п. 5 ПБУ 6/01) минимальной ценой ОС считается 40 тыс. руб., в налоговом учете – 100 тыс. руб. (ст. 257 НК). Отнесение имущества к ОС определяет условия постепенности списания его стоимости посредством начисления износа, а также формирования стоимости при поступлении.

Проводки, отражающие курсовые и суммовые разницы за основные средства

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки, отражающие курсовые разницы за основные средства | ||||

| 91.2 | 60 | Отражены отрицательные курсовые разницы | ||

| 60 | 91.1 | Отражены положительные курсовые разницы | ||

| Проводки, отражающие суммовые разницы за основные средства | ||||

| 91.2 | 60 | Отражены отрицательные суммовые разницы за ОС, после принятия объекта к учету | ||

| 60 | 91.2 | Отражены положительные суммовые разницы за ОС, после принятия объекта к учету | ||

Проводки по поступлению ОС непроизводственного назначения

Они обслуживают прочие потребности организации, не связаны с получением дохода, поэтому их амортизация списывается в «Прочие доходы и расходы». Туда же списывается и НДС к вычету.

Проводки:

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| 91.02 | 60.01 | Задолженность за ОС перед поставщиком | Цена ОС без НДС | отгрузочные документы, документы материального учета |

| 19.01 | 60.01 | Учёт НДС по покупаемому ОС | НДС | счет-фактура |

| 60.01 | Оплата ОС | Цена ОС с НДС | банковские выписки | |

| 91.02 | 19.01 | НДС списана в прочие расходы | НДС | счет-фактура |

Счет 07 «Оборудование к установке»

В инструкции по применению плана счетов (Приказ Минфина РФ от 31.10.2000 N 94н) подробно объясняется, что является оборудованием, требующего монтажа:

- технологическое, энергетическое и производственное оборудование (включая оборудование для мастерских, опытных установок и лабораторий), требующего монтажа и предназначенное для установки в строящихся (реконструируемых) объектах;

- оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно-измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

Не учитывается на 07 счете оборудование, не требующее монтажа: транспортные средства, свободно стоящие станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные приборы, производственный инвентарь и прочее.

Затраты на приобретение оборудования, не требующего монтажа, отражаются непосредственно на счете 08 «Вложения во внеоборотные активы» по мере поступления их на склад или в другое место хранения.

Счет 07 активный, начальное сальдо дебетовое отражает наличие оборудования к установке на начало отчетного периода.

Обороты по дебету отражают поступление оборудования, требующее монтажа. Обороты по кредиту отражают передачу оборудования в монтаж.

Конечное сальдо дебетовое показывает наличие оборудования, требующее монтажа на конец отчетного периода.

Аналитический учет по счету 07 «Оборудование к установке» ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т.д.)

Выбытие оборудования

Существует несколько путей поступления МПЗ в организацию: приобретение за плату, принятие в качестве вклада от учредителей, изготовление материалов, безвозмездное получение и пр.

В зависимости от способа поступления в бухучете появляются следующие проводки по материалам.

| Дебет | Кредит | Содержание операции |

| 10 | 60, 76 | Поступление по накладной от поставщика; осуществление оптовой поставки товара производится по договору продажи |

| 10 | 71 | Приобретение МПЗ подотчетным лицом |

| 10 | 75 | Вклад учредителя; оценочная стоимость МПЗ должна быть согласована с лицом, вносящим данное имущество |

| 10 | 91 | Отражено безвозмездное поступление; в качестве суммы в данном случае принимается рыночная стоимость материала. Аналогичная проводка делается при принятии к учету материалов, полученных при демонтаже основных средств |

Если при поступлении в стоимости материала есть НДС, то его сумма отражается в отдельной строке.

Пример 3

| Дебет | Кредит | Сумма, руб. | Содержание операции |

| 10.6 | 60 | 15 000 | Поступила партия бумаги |

| 19.3 | 60 | 3 000 | Отражена сумма входного НДС |

| 68.2 | 19.3 | 3 000 | Сумма НДС принята к возмещению |

| 60 | 51 | 18 800 | Произведен расчет с поставщиком через расчетный счет |

Подробнее о формировании НДС при покупке МПЗ см. в материале «Как ведется учет НДС по приобретенным ценностям?».

Если организация применяет режим налогообложения, исключающий использование НДС (УСН, ЕНВД), то следует оприходовать на счет 10 всю стоимость материалов. В этом случае НДС к возмещаемым налогам не относится, а учитывается при формировании себестоимости.

| Дебет | Кредит | Содержание операции |

| 20, 23, 25, 26, 29, 44 | 10 | Выдача со склада на производственные или общехозяйственные нужды организации; передача осуществляется по лимитно-заборным картам или требованиям-накладным |

| 94 | 10 | Отражено безвозмездное списание материалов в результате порчи или хищения. Как правило, недостаток МПЗ выявляется в результате проведенной инвентаризации; составляется акт о списании материалов |

| 99 | 10 | Материалы были утрачены вследствие стихийного бедствия; операция отражается при помощи акта о списании |

| 91 | 10 | Отражение передачи (продажи) материалов на сторону; используется фактическая себестоимость |

Выбытие оборудования может осуществляться как путем ликвидации, так и путем продажи.

| Дт | Кт | Описание | Сумма | Документ |

| 01 Выбытие ОС | 01 | Списание первоначальной стоимости | 112 000 руб. | Акт ОС-3 |

| 02 | 01 Выбытие ОС | Списание начисленной амортизации | 34 000 руб. | Акт ОС-3 |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 78 000 руб. | Акт ОС-3 |

| 62 | 91_1 | Начислена выручка | 84 000 руб. | Акт приема-передачи |

| 91_2 | 68 НДС | Начислен НДС от продажи | 12 814 руб. | Счет-фактура |

| Дт | Кт | Описание | Сумма | Документ |

| 02 | 01 Выбытие ОС | Отражение суммы износа | 74 000 руб. | Акт на списание ОС |

| 01 Выбытие ОС | 01 | Отражение первоначальной стоимости | 81 000 руб. | Акт на списание ОС |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 7 000 руб. | Акт на списание ОС |

Первичная стоимость ОС

В данные учетные документы в обязательном порядке заносится первичная стоимость основных производственных фондов, ее составляют затраты, которые по факту понесло предприятие на:

- приобретение;

- доставку;

- монтаж;

- сооружение;

- приобретение сырья для создания;

- уплату госпошлины на получение права и др.

ВАЖНО! В первичную стоимость поступивших основных фондов не входит сумма налога НДС и других сборов, подлежащих возмещению.

Понятие материалов и сырья в бухгалтерском учете

В эти номенклатурные группы включаются активы, которые могут быть использованы как полуфабрикаты, сырье, комплектующие и прочие виды товарно-материальных ценностей для производства продукции и оказания услуг, или используемые для собственных нужд организации или предприятия.

- Контроль их сохранности

- Отражение в бухучете всех хозяйственных операций по движению ТМЦ (для планирования себестоимости и управленческого и финансового учетов)

- Формирование себестоимости (материалов, услуг, продукции).

- Контроль нормативных запасов (для обеспечения непрерывного цикла работ)

- Выявление недостач, потерь, порчи материалов

- Анализ эффективности использования МПЗ.

Учёт ТМЦ в бухгалтерии: проводки и документы

Учёт ТМЦ в бухгалтерии отражается на основании первичной документации и могут быть следующими:

- Приобретение материалов – совершается за наличный или безналичный расчет, подтверждается договором покупки, платежно-расчетными документами или передачей доверенности на получение ТМЦ с последующим расчетом с поставщиком. На склад приходуется на основании товарно-транспортной накладной или приходного ордера. При покупке материалов могут отражены дополнительные транспортно-заготовительные затраты (например, доставка).

- Продажа материалов — передача сырья третьим лицам.

- Передача – от учредителей, контрагентов или спонсоров, приходуется по оценочной стоимости или на основании имеющихся документов: договоров, платежных документов, оценочных актов и др.

- Списание материалов — отражает расходование ТМЦ в производство. Может подразумевать как списание материалов в реальное производство, так и списание на общехозяйственные нужды. Зависит от корр. счета (20, 23, 25, 26). Выбытие может быть отражено по причине порчи или утери ТМЦ.

- Недостача материалов или излишки материалов — фиксируются в результате инвентаризации. Могут быть отражены в рамках нормы или же в результате утери/порчи.

- Операции с давальческим сырьем — особенности бухгалтерского учета материалов полученных от другой организации.

В производство и на собственные нужды материалы отпускаются со склада по требованию-накладной или другим документам (на основании учетной политики); списываются на участок по производству, который включает их затем в себестоимость продукции или услуг.

Ежегодно, согласно ПБУ, собственники обязаны проводить плановые инвентаризации на основании изданного приказа с назначенными ответственными лицами. Помимо них могут быть неплановые (внезапные) ревизии и инвентаризации. Их цель: контроль за сохранностью и правильным использованием и списанием ТМЦ.

Проводки по строительству основных средств

ОС может быть создано собственными силами или с помощью подрядчика.

Проводки:

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| Строительство подрядным способом | ||||

| 08.03 | 60.01, 76.05 | Стоимость услуг подрядчика | Стоимость услуг, материалов и тд без НДС | Договор подряда, акты о выполненных работах, справки о затратах, отчеты о расходах материалов, таможенные декларации, командировочные приказы и тд. |

| 08.03 | Оборудование, переданное подрядчику для работ | |||

| 10.07 | 10.08 | Материалы, переданные подрядчику для работ | ||

| 08.03 | 10.07 | Израсходованные подрядчиком материалы | ||

| 01.01 | 08.03 | Учет созданного ОС | Начальная стоимость ОС | Акты о приёмке-передаче (ОС-1,ОС-1а), ОС-6 Инвентарная карточка учета |

| 19.03 | 60.01,76.05 | Общее НДС по затратам | Общий НДС по | Счёт-фактура |

| Строительство ОС силами организации | ||||

| 08.03 | 10.01 | Материалы на создание ОС | Понесенный расходы без НДС | Накладные, декларации, приказы о командировках, банковские выписки |

| 08.03 | (68,69) | Начислена з/п работникам, строящим ОС | ||

| 08.03 | ,,,60,76 | Прочие затраты | ||

| 19.01 | 60.01,76.05 | Общее НДС по затратам | НДС | |

| 01.01 (03.01) | 08.03 | Учет созданного ОС | Первоначальная стоимость (без НДС) | Акты о приёмке-передаче |

| 68.02 | 19.03 | Вычет НДС по стройматериалам | НДС | Счёт-фактура |

Входной НДС по оборудованию, требующего монтажа

НДС по оборудованию, требующее монтажа, принимают к вычету в полном объеме, после отражения его на счете 07 (не надо дожидаться ввода в эксплуатацию основного средства). НДС по дополнительным расходам (доставка, установка, монтаж) также полностью возмещается.

Для вычета НДС необходимо соблюдение 3-х условий:

- Основное средство будет использоваться в облагаемой НДС деятельности.

- Правильно оформленный счет-фактура.

- Основное средство принято к учету.

Первичные документы – основания для учета вводимых основных фондов

Никакой имущественный актив не может возникнуть на предприятии «из ниоткуда»: его введение обязательно сопровождается рядом документальных подтверждений. На основании первичной документации, соответствующей конкретной группе производственных активов, и происходит оформление каждого объекта или их группы на балансовый учет. В зависимости от принадлежности к группе объектов, введение актива может сопровождать следующая «первичка»:

- акт приема-передачи – для приемки различных объектов предусмотрена определенная его форма (ОС-1а – предусмотрена для сооружений и зданий; ОС-1 – для остальных одиночных объектов; ОС-1б – для групп основных средств, исключая сооружения и здания);

- накладная (акт) приема оборудования – для оборудования, которому не требуется предварительный монтаж (форма ОС-14);

- акт (накладная) приема-передачи оборудования с целью произвести монтажные работы – форма ОС-15.

На каждый новый объект из поступивших в эксплуатацию основных фондов необходимо завести специальную инвентарную карточку по установленному образцу:

- для одиночного объекта ОС – по форме ОС-6;

- для нескольких сгруппированных объектов – по форме ОС-6а.

В ней средству присваивается уникальный инвентарный номер, постоянный на все время эксплуатации актива (обычно это порядковый номер в определенной серии).

В этих карточках впоследствии будет отражена вся «жизнь» основного актива на предприятии:

- поступление;

- амортизация;

- переоценка;

- модернизация;

- консервация-расконсервация;

- восстановление;

- выбытие (списание).

Результаты сводятся в единую инвентарную книгу, где окончательно производится учет основных фондов, которую нужно оформлять по форме ОС-6б.

В конце каждого месяца по инвентарным карточкам составляется учетная ведомость динамики основных фондов.

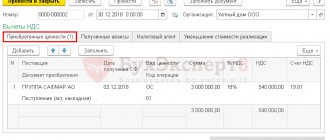

Как отразить поступление ОС в 1С 8.3

Для отражения поступления основного средства в программе 1С Бухгалтерия 8.3 достаточно ввести документ Поступление товаров и услуг с видом операции «Оборудование»:

1С создаст необходимые проводки самостоятельно, например Дт 08.04 — Кт 62.01.