НК РФ устанавливает обязательство всех граждан платить обязательные сборы в казну государства. При нарушении сроков оплаты налоговый орган имеет право принять меры по принудительному возврату средств. Законом определены временные рамки для предъявления неплательщику претензий. Какой срок исковой давности по налогам для физических и юридических лиц, и как происходит взыскание недоимки?

Виды сроков давности по уплате налогов

Уплата начисленных налогов и сборов – это прямая обязанность налогоплательщика. Налоговый кодекс РФ четко регламентирует порядок определения суммы налога и сроков его уплаты.

Пропуская эти сроки, не уплачивая налог или уплачивая его в полном объеме, налогоплательщик совершает налоговое правонарушение. Соответственно, налоговые органы имеют полное право взыскивать эту сумму в рамках действующего законодательства. Однако существуют определенные ограничения по срокам.

В гражданско-правовом законодательстве установлен срок исковой давности – это период (максимум в 3 года), в течение которого можно оспорить нарушение права по иску. Однако гражданское законодательство в части исковой давности не распространяется на налоговые отношения – тут важнее Налоговый кодекс.

Налоговым кодексом РФ устанавливается 2 вида сроков давности для налогоплательщиков:

- срок давности привлечения к ответственности за совершение налогового правонарушения – означает, что если правонарушение произошло более 3 лет назад, то за него привлечь к ответственности уже нельзя;

- срок исковой давности – означает, что налоговая может подать в суд для взыскания долга в течение 6 месяцев или 2 лет (при соблюдении некоторых условиях, о которых речь пойдет дальше) после оповещения должника.

Таким образом, важно понимать разницу между сроком исковой давности и сроком давности привлечения к ответственности.

Эти 2 срока отсчитываются независимо друг от друга. Например, если суд будет длиться больше 3 лет, то дело будет закрыто – суд просто не сможет принять решение о взыскании. При этом обязанность заплатить налог не исчезает даже по истечении 3 лет – долг продолжает числиться за налогоплательщиком, только его не получится взыскать.

Полностью списан долг может быть, например, в случае принятия судом решения о невозможности его взыскать. Тогда задолженность признается безнадежной к взысканию, после чего в соответствии с Налоговым кодексом ее списывают.

Стоит отметить, что срок в 3 года применяется не только к задолженности по уплате налогов, штрафов и пеней. Этот срок применим к ответственности за разные налоговые правонарушения, в том числе:

- нарушения правил регистрации;

- непредставление отчетности;

- подача декларации несоответствующим законодательству способом;

- нарушения правил ведения налогового учета, и т.д.

Срок исковой давности в 6 месяцев или 2 года касается непосредственно взыскания недоимки по налогам.

Способы взыскания

Как правило, ФНС использует внесудебный (бесспорный) порядок. Взыскание производится с банковских счетов либо за счет имущества, принадлежащего плательщику. Территориальное подразделение ФНС формирует требование, в котором указывает размер задолженности и период погашения. Если плательщик не удовлетворит его, то контрольный орган в пределах 2 месяцев:

- Выносит решение о взыскании средств с банковского или электронного счета. В шестидневный срок документ вручается плательщику под расписку. Если передать решение лично не представляется возможным, оно направляется почтой.

- Отправляет в банк поручение о списании средств со счета плательщика с последующим их зачислением в бюджет. Финансовая организация должна осуществить операцию в течение одного дня, идущего за тем, в который было получено распоряжение ФНС.

Вместе с принятием постановления о взыскании инспекция может заморозить р/с плательщика.

Как рассчитывается срок давности привлечения к налоговой ответственности

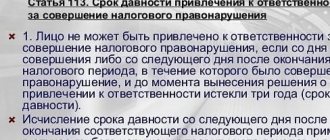

Как уже было сказано выше, статья 113 Налогового кодекса РФ устанавливает, что по истечении 3 лет после совершения налогового правонарушения плательщика больше нельзя привлечь к ответственности за это.

Однако определить момент, с которого отсчитываются эти 3 года, не так просто. НК РФ требует отсчитывать 3 года с такого момента:

- в случае нарушения правил учета доходов и расходов (то есть, при занижении объекта налогообложения) или неуплате (неполной уплате) налога – с первого дня, наступившего после окончания налогового периода, в котором произошло правонарушение;

- во всех остальных случаях – с дня нарушения закона.

Говоря простым языком, при неуплате налога 3 года отсчитываются, начиная со следующего налогового периода.

Рассмотрим это на примере конкретных налогов. Для налогов, которые платят физические лица (не ИП) – земельного, транспортного, на имущество и налога на доходы, который человек платит самостоятельно – периодом является год.

Согласно требованиям законодательства уплатить эти налоги нужно до 1 декабря следующего года. Соответственно, сроки будут рассчитываться так:

- 2018 год – налоговый период;

- до 1 декабря 2021 года нужно заплатить налог за 2021 год;

- при отсутствии оплаты на 1 декабря 2021 года (точнее, 2 декабря, т.к. на 1 число попадает выходной) – возникает налоговое правонарушение. Начинают отсчитываться 3 года;

- 2020 год – первый год;

- 2021 год – второй год;

- 2022 год – третий год;

- с 1 января 2023 года – должника уже нельзя привлечь к ответственности за неуплату налога за 2021 год.

Как видно, за неуплату налога за 2021 год плательщика не смогут наказать только начиная с 1 января 2023 года. Но это касается только суммы за 2021 год, если же и за 2021 год налог не будет уплачен – по нему рассчитывается отдельный срок.

Однако, как указано выше, обязанность заплатить не снимается с должника. Долг будет числиться за ним вплоть до таких моментов, как:

- уплата суммы задолженности;

- ликвидация юридического лица или банкротство физического лица;

- смерть физического лица;

- принятие судом решения, по которому налоговый орган теряет возможность взыскивать долг (то есть, признание задолженности безнадежной).

Тем не менее, взыскать долг налоговая может только 3 года, что в некоторых случаях серьезно снижает сумму требований налоговой службы (например, когда насчитывают налог за квартиру за 5-10 лет, то требовать к уплате могут только налог за 3 года).

Важно, что если налоговой службой или судом было принято решение о привлечении должника к ответственности, и на момент принятия этого решения 3 года не прошли, то исполнить решение придется. Считается, что сам факт принятия решения о привлечении к ответственности прерывает 3-летний срок.

В результате чего выявляется налоговая недоимка?

Налоговая недоимка может быть выявлена налоговыми инспекторами в рамках контрольных мероприятий налогового контроля – камеральной или выездной налоговой проверки. Факт выявленной налоговой недоимки отражается в решениях, принятых налоговым органом по результатам налоговых проверок. Соответственно датой выявления недоимки является дата решения, принятого по результатам той или иной проверки. Налоговые инспекторы могут выявить налоговую недоимку у налогоплательщика и вне рамок мероприятий налогового контроля. Например, инспекторы могут сравнить суммы налога, указанные налогоплательщиком в декларации. В таких случаях днем выявления налоговой недоимки будет являться день, следующий за днем наступления срока уплаты налога (своего рода авансового платежа), а если налогоплательщик представляет декларацию (то есть расчет авансового платежа) с нарушением установленных сроков – днем выявления недоимки будет являться день, следующий за днем представления такой декларации. Также налоговая недоимка может быть выявлена и самим налогоплательщиком, если он обнаружит, что неверно указал в платежном поручении номер счета казначейства и наименование банка получателя, ведь при допущении такой ошибки, уплаченный налогоплательщиком налог в бюджет не поступит, а зависнет как невыясненный платеж. Также недоимка образуется, если налогоплательщик допустит ошибку в исчислении налогооблагаемой базы и суммы налога, подлежащей уплате в бюджет. Установить дату возникновения недоимки налогоплательщик может исходя из сведений, отраженных на его лицевом счете, который ведет налоговый орган, так как они отражаются на нем. Как мы уже отмечали выше, налоговая недоимка может быть образована и вследствие излишне возмещенной ранее суммы налога, в таком случае датой выявления недоимки будет являться дата фактического получения налогоплательщиком денежных средств при возврате налога, или дата принятия решения о зачете суммы, заявленной налогоплательщиком к возмещению при зачете налога (см. абз. 4 п. 8 ст. 101 Налогового кодекса РФ).

Как рассчитывается срок исковой давности по налогам

Срок исковой давности по налогам нужен для того, чтобы сотрудники налоговой службы могли оповестить плательщика о наличии долга, а в случае, если он не отреагирует – подать иск в суд.

Прежде всего стоит учесть, что с организаций или ИП налоговая может взыскать долг, даже не обращаясь в суд – в бесспорном порядке. Считается, что если в ИФНС начислили долг, то предприниматель должен его оплатить без всяких вопросов.

В этом случае после отказа заплатить налоги по требованию, налоговая издает решение о взыскании долга, затем направляет платежное требование в банк, где открыты счета должника. Если на счетах должника есть достаточная сумма, то ее банк обязан ее перечислить на указанный счет бюджетной системы.

С обычных граждан (которые не являются ИП) взыскать долг можно только в судебном порядке. Для этого в ИНФС должны прежде всего выставить требование об уплате налога должнику.

Однако общий процесс сложный и включает в себя несколько этапов:

- сначала налоговая «обнаруживает» недоимку. Происходит это автоматически на следующий день после окончания срока для оплаты (разумеется, если налог не был уплачен);

- затем ИФНС выставляет требование об уплате налога. Выставляют его в течение 3 месяцев после того, как долг обнаружен (для долгов меньше 500 рублей этот срок составляет 1 год). Есть несколько особенностей, связанных с доначислением налогов по итогам проверки, но это относится скорее к организациям.

В требовании об уплате указывается сумма долга, пояснение о его происхождения, реквизиты для уплаты и предельный срок для оплаты (если срок не указан, он равен 8 рабочим дням). - если в течение 2 месяцев после того, требование было направлено должнику, он не оплатил долг, то принимается решение о взыскании. Подать в суд ИФНС может в течение 6 месяцев после даты, указанной в требовании. С учетом 2 месяцев ожидания остается 4 месяца.

Срок в 6 месяцев касается случаев, когда ИФНС взыскивает денежные средства в сумме более 3 000 рублей. Если объектом взыскания будет другое имущество, срок составит до 2 лет.

А при сумме долга меньше 3 000 рублей налоговая будет «ждать», пока сумма превысит это значение, но не больше 3 лет. Если и через 3 года долг будет меньше 3 тысяч, в суд подадут для взыскания накопленной суммы. Но с учетом срока давности привлечения к ответственности (3 года), взыскать долг будет фактически невозможно.

Таким образом, после получения из ИНФС требования об уплате налогов его нужно исполнить обычно в течение 8 рабочих дней. В противном случае, через 2 месяца стоит ждать повестки в суд.

Период взыскания

Законодательство предусматривает временной отрезок, в рамках которого может заявляться к уплате выявленная недоимка. Это 20 дней с момента вступления в действие решения по выполненной проверке. Если невыплаченные средства были обнаружены вне контрольных мероприятий, период выставления требования по погашению задолженности будет зависеть от общей ее величины. Сюда же включаются пени и штрафы, начисленные, но не выплаченные. Если общая сумма 500 и больше рублей, требование можно выставить в трехмесячный срок. Исчисление осуществляется со дня выявления неотчисленных средств. Если сумма меньше 500 р., срок увеличивается до года.

Налоговое требование о предоставлении документов (пояснений)

При проведении налоговых проверок или других мероприятий налогового контроля, налоговые органы вправе запрашивать различную информацию и документы. Налоговые органы направляют требование о предоставлении документов или информации налогоплательщику в следующих случаях:

- необходимые в связи с камеральной или выездной проверкой налогоплательщика (п. 1 ст. 93 НК РФ);

- касающиеся деятельности проверяемого контрагента (п. 1 ст. 93.1 НК РФ);

- относительно конкретной сделки вне рамок проведения налоговых проверок (п. 2 ст. 93.1 НК РФ).

Открыть образец: Требование о представлении документов

В соответствии со статьей 93, пунктом 1 статьи 93.1 Налогового кодекса Российской Федерации необходимо представить в течение пяти рабочих дней со дня получения настоящего Требования

1) документы:

- Главная книга за ХХХХг. (в развернутом виде по всем счетам/субсчетам, с отражением месячных оборотов и раскрытием дебетовой и кредитовой части) — 1шт.;

- карточка счета 41 «Товары» в развернутом виде, раскрывающая приобретение товара у ООО «Организация1» ИНН ХХХХХХ по счетам-фактурам (перечень) и их дальнейшую отгрузку за период 01.07.2017г. — 30.09.2019г.. с отражением конкретных месячных оборотов и раскрытием их содержания;

- карточка счета 60 «Расчеты с поставщиками и подрядчиками» в развернутом виде в отношении контрагента: ООО «Организация1» ИНН ХХХХХХ за период 01.07.2017г. — 30.09.2019г. с отражением конкретных месячных оборотов и раскрытием их содержания;

- оборотно-сальдовые ведомости по счету 60 «Расчеты с поставщиками и подрядчиками» в развернутом виде за период 01.07.2017г. — 30.09.2019г. по субсчетам помесячно в разрезе контрагента ООО «Организация1» ИНН ХХХХХХ;

- карточка счета 62 «Расчеты с покупателями и заказчиками» в развернутом виде в разрезе контрагентов за период 01.07.2017г. — 30.09.2019г. с отражением конкретных месячных оборотов и раскрывающая информацию о дальнейшей отгрузке товара (запчастей), приобретенных ООО «Организация2» ИНН 000000000 у ООО «Организация1» ИНН ХХХХХХ по счетам-фактурам (перечень);

- оборотно-сальдовые ведомости по счету 62 «Расчеты с покупателями и заказчиками» в развернутом виде за период 01.07.2017г. — 30.09.2019г. по субсчетам помесячно в разрезе контрагентов с отражением конкретных месячных оборотов и раскрывающая информацию о дальнейшей отгрузке товара (запчастей), приобретенных ООО «Организация2» ИНН 000000000 у ООО «Организация1» ИНН ХХХХХХ по счетам- фактурам (перечень);

- Ввиду отсутствия в представленных ООО «Организация2» ИНН 000000000 за 4кв. 2021г. счетах-фактурах и товарных накладных на отгрузку товара номенклатуры запчастей, приобретенных ООО «Организация2» ИНН 000000000 у ООО «Организация1» ИНН ХХХХХХ по счетам-фактурам (перечень), предоставить конкретную информацию, а также счета-фактуры, товарные накладные на отгрузку товара, приобретенного ООО «Организация2» ИНН 000000000 у ООО «Организация1» ИНН ХХХХХХ по счетам-фактурам (перечень);

- предоставить конкретную информацию и документы, подтверждающие приобретение ООО «Организация2» ИНН 000000000 у ООО «Организация1» ИНН ХХХХХХ товара по счетам-фактурам (№, дата, сумма, перечень), а также их отсутствие в книгах покупок при наличии у ООО «Организация2» акта сверки, подписанного в двухстороннем порядке.

- предоставить конкретную информацию и документы, подтверждающие дальнейшую отгрузку товара, приобретенного у ООО «Организация1» ИНН ХХХХХХ по счетам- фактурам (перечень).

- Претензионная переписка с ООО «Организация!» ИНН ХХХХХХ.

2) информацию:

2.1 информацию об имуществе, принадлежащем ООО «Организация2» на праве собственности и не находящемся в обременении на дату исполнения требования, а именно:

- Наименование объекта и адрес местонахождения, Количество, Регистрационный номер (кадастровый номер объекта недвижимости), Инвентарный номер, Стоимость в рублях по данным бухгалтерского учёта на первое число месяца, в котором налогоплательщик являлся для дачи пояснений или на дату составления справки, Источник полученной информации и документ, подтверждающий право собственности (договор, акт приема-передачи, накладная и т. д.),

- Недвижимое имущество, в том числе не участвующее в производстве продукции (работ, услуг);

- Ценные бумаги,

- Предметы дизайна служебных помещений,

- Иное имущество, за исключением готовой продукции, сырья и материалов,

- Готовая продукция,

- Сырьё и материалы.

Предоставить информацию о наличии основных средств, в т.ч. в отношении транспортных средств, имеющихся на балансе Общества по состоянию на 01.09.2020г. и их стоимости. 2.2 Убедительная просьба обеспечить Ваше присутствие 30.09.2020г. в 10час. 00мин. для проведения проверки адреса местонахождения ООО «Организация2» ИНН 000000000 и указать Ваше рабочее место, касающиеся деятельности ООО «Организация2» в связи с проведением мероприятий налогового контроля.

Открыть образец: Требование пояснить — низкая налоговая нагрузка

При получении требования в рамках налоговой проверки, касающейся непосредственно самого налогоплательщика, срок предоставления документации (информации) составляет 10 (десять) рабочих дней (п. 1 ст. 93 НК РФ). Если проводится налоговая проверка в отношении другой организации, являющейся контрагентом налогоплательщика, налогоплательщик получает не только требование о предоставлении документов, но и копию поручения налогового органа контрагента. В таком случае срок предоставления документов составляет 5 (пять) рабочих дней. В случае отсутствия запрашиваемой информации об этом также сообщается в налоговые органы в письменной форме в срок до 5 (пяти) дней.

Эти сроки могут продлятся в случае указания причин, по которым необходима отсрочка. К таким причинам можно отнести, например, большие объёмы запрашиваемых документов или отсутствие по уважительной причине должностного лица. Но, к сожалению, налоговая инспекция может отклонить запрос об отсрочке.

В срок до 5 (пяти) рабочих дней налогоплательщик также обязан отвечать на:

- требование пояснений образования убытка организации налогоплательщика;

- требование пояснений при расхождении данных, выявленных ошибках или противоречиях в ходе налоговой проверки организации налогоплательщика.

В таких случаях налоговым органом рекомендуется либо предоставить пояснения, либо внести исправления в те же сроки.

2.2 Порядок предоставления документов по налоговому требованию

Документы по требованию могут быть предоставлены в налоговую инспекцию лично или через представителя, переданы в электронном виде или же высланы почтой заказным письмом. Представление документов на бумажном носителе производится в виде заверенных налогоплательщиком копий, заверять их нотариально не нужно (если только это особо не предусмотрено законодательством РФ).

Особенностью оформления предоставляемых документов на бумажном носителе является то, что копия каждого документа заверяется отдельно, то есть заверяется каждый лист. Лишь для многостраничного документа возможно исключение: заверяется прошивка этого документа целиком. Для этого обязательно проставляется:

- надпись «Верно»;

- должность лица, заверившего копию;

- личная подпись этого лица с расшифровкой (инициалы и фамилия);

- дата заверения;

- печать организации.

Напомним, что при предоставлении копий, налоговый орган имеет право ознакомиться с оригиналами документов. К документам, передаваемым по требованию, прилагается опись, составляющаяся в двух экземплярах, на одном из которых проставляется отметка о получении документов налоговым органом. Бывают ситуации, когда налоговые органы не указывают точный список нужных документов, например, требуют подтверждения определенных показателей. В таких случаях налогоплательщик может самостоятельно определить необходимый перечень документов. Но во избежание недоразумений отсутствие конкретизации в требовании необходимо отразить в сопроводительном письме.

Чаще требования присылают по телекоммуникационным каналам связи. Данное требование изначально формируется на бумажном носителе, и только после в электронном виде. Получив электронное требование либо уведомление из налоговой инспекции, бухгалтер должен отправить в ответ подтверждение (ст. 23 НК РФ). В противном случае у проверяющих появляется законное основание заблокировать банковский счет (ст. 76 НК РФ). Квитанцию о получении требования бухгалтер должен отправить в налоговую инспекцию в течение 6 (шести) рабочих дней после даты получения соответствующего требования. Если после направления электронного требования в течение следующего дня налоговый орган не получает от организации квитанцию о приеме, то он обязан выслать требование в бумажном варианте почтой. Если полученное из налоговой электронное требование не соответствует установленным стандартам, например, не подписано электронной цифровой подписью, то налогоплательщик высылает уведомление об отказе в приеме. Налоговики обязаны исправить указанные ошибки и выслать требование повторно.

Документы по требованию также могут предоставляться в электронном виде. Процедура составления, направления, получения подтверждения или отказа такая же. Также если налоговый орган в течение одного дня не подтвердил получение документов от налогоплательщика, то данные документы предаются на бумажном носителе.

2.3 Повторное истребование ранее предоставленных документов

Особо следует отметить, что зачастую возникают ситуации, при которых налоговый орган запрашивает документацию повторно, вновь направляя требование налогоплательщику. В Налоговом Кодексе указано, что не допускается повторное требование документов, которые были получены налоговыми органами ранее. Но данное ограничение не действует в следующих случаях:

- если до этого документы представлялись в виде подлинников, возвращенных впоследствии проверяемому лицу;

- если документы, были утрачены вследствие непреодолимой силы;

- если требование предоставления документов направлено налогоплательщику в рамках налоговых проверок его контрагентов (в этом случае на каждое требование необходимо предоставлять копии запрашиваемых документов в указанные сроки, независимо от того, какие документы были предоставлены ранее).

2.4 Налоговые требования — штрафные санкции

Налоговые органы вправе оштрафовать налогоплательщика за:

- Непредставление в установленный «срок» налогоплательщиком запрашиваемой информации — 200 (двести) рублей за каждый документ, исключения составляют непредставление налоговой декларации или уведомления о контролируемых сделках (ст. 126 НК РФ);

- Непредставление в установленный срок налоговому органу сведений о налогоплательщике (плательщике страховых взносов), отказ лица представить имеющиеся у него документы со сведениями о налогоплательщике (плательщике страховых взносов) по запросу налогового органа либо представление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушений законодательства о налогах и сборах, предусмотренных статьями 126.1 и 135.1 НК, влечет взыскание штрафа — с организации или индивидуального предпринимателя в размере 10 (десяти) тысяч рублей, с физического лица, не являющегося индивидуальным предпринимателем, — в размере 1 (одной) тысячи рублей (ст. 126 НК РФ);

- Неправомерное несообщение (несвоевременное сообщение) лицом сведений, пояснений в случае непредставления в установленный срок уточненной налоговой декларации, при отсутствии признаков налогового правонарушения, предусмотренного статьей 126 настоящего Кодекса, влечет взыскание штрафа в размере 5 (пять) тысяч рублей (ст. 129.1. НК РФ).

В заключение, обобщим всё вышесказанное. В случае выявления налоговым органом неисполнения налогоплательщиком своих обязанностей, инспекция имеет право выставлять требования. В зависимости от того, в какой части организация не исполняет или исполняет неверно свои обязанности, ей направляется либо требование о погашении задолженности перед бюджетом, любо требование о предоставлении информации, документации или пояснений. Для каждого требования установлены свои формы, сроки выполнения и меры, обеспечивающие их исполнение. При получении таких требований организация обязана исполнить требования налогового органа в полной мере в установленные сроки.

Фирммейкер, июль 2014 (актуализировано в январе 2020) Ольга Анисимова При использовании материала ссылка обязательна

Каковы последствия возникновения недоимки

Перечислять налоги нужно всегда вовремя, иначе возможны последствия — это недоимка по налогам, а также начисление пеней.

Недоимка может быть погашена налогоплательщиком в добровольном порядке. Однако кроме самого налога нужно будет также перечислить пени в бюджет, рассчитанные с учетом количества дней просрочки платежа.

Если налогоплательщик не погасит самостоятельно свою задолженность в виде недоимки по налогу и пеней перед бюджетом, то налоговики будут взыскивать эти суммы уже в принудительном порядке.

В случае невозможности взыскания недоимки по налогам и пеней с налогоплательщика налоговые органы могут списать эту задолженность как безнадежную.

Итоги

Недоимка по налоговым платежам возникает в случае нарушения сроков их оплаты. Признается она с первого дня, наступающего после даты, определенной как крайний день срока платежа. Следствием ее являются пени, начисляемые за каждый день просрочки.

Если налогоплательщик не гасит недоимку и пени добровольно, ИФНС прибегает к процедуре принудительного взыскания. В определенных ситуациях задолженность признают безнадежной.

При выявлении недоимки у налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) (в том числе в случае утраты права на реструктуризацию задолженности по налогам, сборам, страховым взносам и задолженности по начисленным пеням, прекращения действия отсрочки, рассрочки, расторжения договора об инвестиционном налоговом кредите) налоговый орган формирует программными средствами документ о выявлении недоимки, по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/ «Об утверждении форм документа о выявлении недоимки, требования об уплате налога, сбора, страховых взносов, пени, штрафа, процентов, а также документов, используемых налоговыми органами при применении обеспечительных мер и взыскании задолженности по указанным платежам» (зарегистрирован Минюстом России 15.03.2017 № 45958), который хранится в налоговом органе.

Согласно позиции Высшего Арбитражного Суда Российской Федерации, изложенной в Постановлении Пленума от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» под днем выявления недоимки следует понимать следующий день после наступления срока уплаты налога (авансового платежа), а в случае представления налоговой декларации (расчета авансового платежа) с нарушением установленных сроков — следующий день после ее представления.

При этом необходимо учитывать, что информация о денежных средствах, поступивших в бюджетную систему Российской Федерации, представляется органами Федерального казначейства в ФНС России, как правило, по истечении 4 дней

со дня внесения налогоплательщиком денежных средств в банк.

И, соответственно, документ о выявлении недоимки у налогоплательщиков (плательщиков сборов, плательщиков страховых взносов, налоговых агентов) – организаций, индивидуальных предпринимателей или ответственного участника консолидированной группы налогоплательщиков (далее – КГН), физических лиц, не являющихся индивидуальными предпринимателями, формируется не позднее 5 рабочих дней со дня наступления срока уплаты налога, сбора, страховых взносов.

В случае не поступления в срок, установленный законодательством о налогах и сборах, налоговой декларации (расчета) документ о выявлении недоимки формируется не позднее 5 рабочих дней

со дня поступления в налоговый орган налоговой декларации (расчета).

После формирования документа о выявлении недоимки налоговым органом осуществляется анализ данных информационного ресурса местного уровня «Расчеты с бюджетом» о наличии у налогоплательщика переплаты и задолженности по одному виду налогов, а также пеням и штрафам с целью подтверждения наличия сумм излишне уплаченных обязательных платежей и проведения зачетов в соответствии с пунктом 5

Очевидно, что неуплаченный вовремя налог рано или поздно должен перестать висеть дамокловым мечом над налогоплательщиком. Это необходимо, прежде всего, для обеспечения стабильности бизнеса. И такой срок в Налоговом кодексе РФ предусмотрен. Однако тот факт, что инспекция уже не сможет взыскать задолженность, еще не означает, что у налогоплательщика не будет проблем. О том, почему нежелательно иметь на лицевом счете «просроченную» задолженность, в какой момент она возникает и как от нее избавиться — читайте в этой статье.

На практике нередко возникает следующая ситуация: на лицевом счете налогоплательщика числится недоимка, однако срок для ее взыскания истек. Но инспекция не спешит исключить такую недоимку из лицевого счета. Дело в том, что порядок ведения лицевых счетов налогоплательщиков установлен приказом ФНС России от 16.03.07 № ММ-3-10/ И в нем нет положения, согласно которому недоимка, срок взыскания которой пропущен, должна списываться с лицевого счета.

В итоге старый долг продолжает числиться за налогоплательщиком. А это вовсе не безобидная запись в компьютере. Во-первых, недоимка будет фигурировать в справке о состоянии расчетов с бюджетом (форма утверждена приказом ФНС России от 23.05.05 № ММ-3-19/). Эта справка нужна не только при получении банковских кредитов, но и для того, чтобы иметь возможность участвовать в государственных и муниципальных торгах. Во-вторых, опасность «зависшей» недоимки заключается в том, что налоговики могут решить погасить ее за счет переплаты по налогам, образовавшейся позднее.

Как определяется срок, в течение которого контролеры могут взыскать недоимку

Таким образом, очевидно, что оставлять на лицевом счете «просроченную» задолженность невыгодно. Так что же делать? Прежде чем ответить на этот вопрос, давайте разберемся вот с чем: сколько времени есть у инспекции на то, чтобы взыскать недоимку?

Чтобы определить этот период, необходимо знать ряд других сроков. Так, в статье 46 НК РФ предусмотрен срок, по окончании которого налоговики теряют право на бесспорное списание недоимки. Он равен двум месяцам, и отсчитывается со дня, который указан в требовании об уплате налога как крайний срок для добровольного погашения недоимки. Если налоговики пропустили срок на бесспорное списание задолженности налогоплательщика, они могут обратиться в суд. На это им отводится шесть месяцев, отсчитываемых также с момента истечения срока исполнения требования (правда, суд может и восстановить пропущенный срок).

Основная сложность в определении точного «срока жизни» недоимки заключаются в следующем. Главной точкой отсчета указанных выше сроков является дата добровольной уплаты налога, указанная в требовании. При этом само требование направляется налогоплательщику в течение трех месяцев со дня выявления недоимки (п. 1 ст. 70 НК РФ). Дата выявления недоимки фиксируется инспекцией в специальном документе (приложение № 3 к приказу ФНС России от 01.12.06 № САЭ-3-19/). То есть начало течения всех перечисленных сроков зависит от даты выявления недоимки. Это значит, что формально, сверка, проведенная в 2010 году, может стать основанием для взыскания недоимки за любой из вошедших в нее периодов.

Схожая ситуация и с недоимкой, выявленной во время налоговой проверки. Правда, в этом случае срок на выставление требования составляют всего 10 рабочих дней с даты вступления в силу решения по проверке (п. 2 ст. 70 НК РФ). Однако сами проверки, особенно выездные, могут быть весьма растянуты во времени.

Есть и еще один нюанс, который нужно учитывать при подсчете максимального срока, отведенного налоговикам на взыскание недоимки. Необходимым элементом расчета является время, установленное в требовании на добровольную уплату налога. Но нередко налоговики вообще не выставляют данное требование, хотя и должны это делать. В таком случае подсчет ведется следующим образом. От срока, когда инспекция обязана была выставить требование (три месяца или 10 рабочих дней) отсчитывается 10 календарных дней — минимальный срок на добровольное погашение недоимки, указанный в пункте 4 статьи 69 НК РФ. И уже по окончании этих 10 календарных дней определяются сроки на бесспорное, а затем и на судебное взыскание недоимки.

Максимальный срок взыскания недоимки, обнаруженной вне рамок проверки

Дата выявления недоимки + время до выставления требования + срок на добровольную уплату, указанный в требовании (если требование не выставлялось, то 3 месяца + 10 календарных дней) + 2 месяца на бесспорное списание средств + 6 месяцев на обращение в суд.

Максимальный срок взыскания недоимки, обнаруженной при проверке

Дата вступления в силу решения по проверке + время до выставления требования + срок на добровольную уплату, указанный в требовании (если требование не выставлялось, то 10 рабочих дней + 10 календарных дней) + 2 месяца на бесспорное списание средств + 6 месяцев на обращение в суд.

Как видно, «срок жизни» недоимки может быть весьма продолжительный. Поэтому, если в ходе камеральной проверки декларации с ошибками налоговики по какой-либо причине не выявили нарушений, и с момента ее подачи прошло несколько лет, это не значит, что задолженность компании не будет взыскана. Ведь период, за который подана декларация, может попасть и под выездную проверку.

Замечу, что если недоимка уже отражена на лицевом счете налогоплательщика, определить срок, в течение которого налоговики вправе взыскать ее, не составит труда. Ведь дата выявления такой задолженности сразу видна.