На этой странице мы разместили информацию с кодами и наименованиями КБК страховых взносов для уплаты их в 2021 году. Поскольку разобраться в произошедших изменениях довольно трудно, для вашего удобства нами произведена группировка кодов одновременно по разным годам, назначению платежа и администраторам страховых взносов. Администраторов теперь всего два: ФНС РФ и ФСС РФ. Причем фонд администрирует только страховые взносы на «травматизм» (от НС и ПЗ). Все остальные страховые взносы администрирует налоговая служба.

Чтобы вам не пришлось долго прокручивать страницу вниз, мы свернули разделы информации. Разворачивайте нужный вам раздел нажатием на заголовок.

Когда последний раз обновлялись КБК по страховым взносам

С 2021 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2021 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2021 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2021 года и за периоды после января 2021 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2021 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2021 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2021 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2021 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2021 года.

В 2021 году перечень КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по взносам он не изменил. Какие КБК поменялись, узнайте здесь.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2021 году (приказ Минфина от 08.06.2020 № 99н).

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

КБК для специальных налоговых режимов

Для тех, кто применяет спецрежимы, действуют следующие КБК.

ЕНВД

| Сумма налога (недоимки) | 182 1 0500 110 |

| Пеня | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

УСН

| Сумма налога (недоимки) | с доходов (6%) — 182 1 0500 110; с доходов за вычетом расходов (15%), в том числе минимальный налог — 182 1 0500 110 |

| Пеня | с доходов (6%) — 182 1 0500 110; с доходов за вычетом расходов (15%), в том числе минимальный налог — 182 1 0500 110 |

| Штраф | с доходов (6%) — 182 1 0500 110; с доходов за вычетом расходов (15%), в том числе минимальный налог — 182 1 0500 110 |

ЕСХН

| Сумма налога (недоимки) | 182 1 0500 110 |

| Пеня | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

Патент

| Сумма налога (недоимки) | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

| Пеня | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

| Штраф | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

КБК по страховым взносам в 2020–2021 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2020-2021 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2021 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2021 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

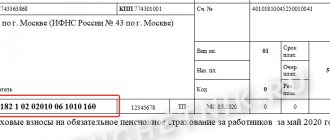

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2021 года).

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Значение цифр в коде

Многие хотят знать, какой налог по КБК 18210202010062100160. Приказ Минфина №65н устанавливает, что классический код классификации состоит из 20 цифр, разделяемых на группы величиной 1-5 знаков.

Какие КБК для ФФОМС по взносам установлены в 2020–2021 годах

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2021 года) и КБК 18210202103081011160 (если связаны с периодом до 2021 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

Образец платежного поручения по взносам на ОМС за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Что такое КБК и его назначение

КБК – это конкретная комбинация цифр (например, КБК 18210202010062100160 какой налог), определяемую различными банковскими и бюджетными учреждениями, а также бухгалтерами. Комбинация определяет разные денежные операции, она позволяет удобно группировать расходы и прибыль, которая поступает в бюджет. Бюджетный кодекс устанавливает список КБК.

Использование КБК предоставляет государственным учреждениям возможность корректно интерпретировать данные о проводимых платежах, другими словами, ввести главную информацию по отношению к тому, для чего нужно проводить платёжную операцию, кому перечисляется сумма и т.п.

КБК 18210202010062100160 какой налог определяет величину пени за просрочку штрафа. Правильное написание кода классификации предоставляет компании такую возможность:

- следить за историей перемещения финансов организации;

- проводить разные платёжные операции без осложнений и ошибок;

- грамотно планировать собственный бюджет и управлять финансовыми потоками компании;

- упростить работу работникам госучреждений;

- следить за долгами по определённой группе платежей.

КБК гарантирует, что требуемая сумма в конце концов поступить на нужный счёт, что позволит ИП либо юридическому лицу избежать оплаты штрафа.

Какие КБК по страховым взносам установлены для ФСС в 2020–2021 годах

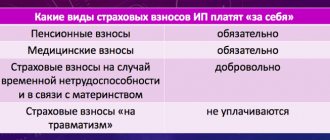

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Образец платежного поручения по взносам на ОСС от ВНиМ за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

КБК на уплату штрафов

| Назначение платежа | КБК |

| за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, 119.1, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1, а также ранее действовавшей статьей 117 НК РФ | 182 1 1600 140 |

| за нарушения законодательства о налогах и сборах, предусмотренные статьями 129.3 и 129.4 НК РФ | 182 1 1600 140 |

| за нарушение порядка регистрации объектов игорного бизнеса, предусмотренные статьей 129.2 НК РФ | 182 1 1600 140 |

| за административные правонарушения в области налогов и сборов, предусмотренные Кодексом РФ об административных правонарушениях | 182 1 1600 140 |

| за нарушение порядка применения ККТ. Например, за нарушение правил технического обслуживания кассовых аппаратов | 182 1 1600 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Пенсионного фонда РФ) | 392 1 1600 140 |

| выставленные Пенсионным фондом РФ в соответствии со статьями 48−51 Закона от 24.07.2009 № 212-ФЗ | 392 1 1600 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета ФСС России) | 393 1 1600 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета ФФОМС России) | 394 1 1600 140 |

| за административные правонарушения в области государственного регулирования производства и оборота этилового спирта, алкогольной, спиртосодержащей и табачной продукции | 141 1 1600 140 (если администратором платежа является Роспотребнадзор) 160 1 1600 140 (если администратором платежа является Росалкогольрегулирование) 188 1 1600 140 (если администратором платежа является МВД России) (Главные администраторы могут передавать свои полномочия по администрированию отдельных доходов бюджета федеральным казенным учреждениям. В таких ситуациях при перечислении платежей в разрядах 14–17 КБК нужно указывать код подвида доходов «7000») |

| за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 |

| за нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей, предусмотренные статьей 14.25 КоАП РФ | 182 1 1600 140 |

| за уклонение от исполнения административного наказания, предусмотренные статьей 20.25 КоАП РФ | 182 1 1600 140 |

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы на 2020–2021 годы при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как узнать код организации

Чтобы узнать КБК, можно воспользоваться официальным сайтом ФНС. Для этого в строку поиска на главной странице достаточно ввести “КБК” и перейти по первому результату в поиске.

Услуга называется “Коды классификации доходов бюджетов…”. Необходимо выбрать категорию плательщика – юрлицо, физлицо или ИП. Наконец, выбрать налог или сбор, по которому будет осуществляться уплата.

Высветится таблица, в 1-м столбце будет содержаться статья доходов, а чуть правее – соответствующий ей код бюджетной классификации.

Налоги на прибыль

КБК для налога на прибыль:

| КБК | Платеж |

| 18210101011011000110 | Кроме консолидированной группы плательщиков, зачисление в фед. бюджет |

| 18210101012021000110 | Кроме консолидированной группы плательщиков, зачисление в рег. бюджет |

| 18210101013011000110 | Консол. группа, зачисление в фед. бюджет |

| 18210101014021000110 | Консол. группа, зачисление в рег. бюджет |

Коды бюджетной классификации на ОСН

Рассмотрим, какие коды нужно указывать бизнесменам и юрлицам при нахождении на ОСНО.

ИП

Если бизнесмен уплачивает подоходный налог за себя, в платежках следует указывать КБК 18210102020011000110.

Организация

Если организация осуществляет деятельность на общем режиме, то в платежках, в поле 104, нужно указывать следующие коды при уплате налогов:

| Какой налог | Код |

| На прибыль в фед. бюджет | 18210101011011000110 |

| На прибыль в рег. бюджет | 18210101012021000110 |

| НДС | 18210301000011000110 |

| На имущество, кроме того, которое входит в ЕСГС | 18210602010021000110 |

| На имущество, которое входит в ЕСГС | 18210602020021000110 |

Правила заполнения в квитанциях

Квитанция представляет собой платежный документ, на основании которого банковская структура производит отчисления. Уплата налоговых сборов и страховых взносов совершается по форме 0401060.

В правилах заполнения платежной квитанции в 2021 году произошли некоторые изменения:

| Строка | Описание |

| 16 | Кто получает платеж |

| 22 | УИН |

| 106 | Основание для совершения платежа |

| 107 | Налог. период |

| 108 | Номер документа |

| 109 | Дата платежного документа |