Когда платить налог

Общий подход

По общему правилу, заплатить в 2021 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2021 года работодатель выплатил 9 февраля 2021 года. Датой получения дохода будет 31 января 2021 года, датой удержания налога – 9 февраля 2021. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 11 февраля 2021 года.

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2017 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 31 марта 2021 года.

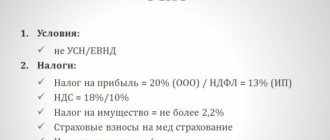

Удержанный НДФЛ в 2021 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

Также см. «Срок уплаты НДФЛ в 2021 году: полезные таблицы».

Возникающие сложности – код налогового периода

Образец платежного поручения содержит поле 107, где нужно указать код налогового периода.

В инструкциях по заполнению платежек не содержится прямого ответа на поставленный вопрос. Что именно нужно ставить в этом поле?

На основании письма ФНС № БС-3-11/[email protected] от 1 сентября 2021 года, сюда следует вводить код месяца.

В большинстве случаев это поле не предусмотрено для конкретной даты получения дохода.

Исключение составляют те ситуации, когда в законодательном порядке установлено несколько точных сроков с определенными датами для платежа.

Приведем несколько примеров.

- При перечислении НДФЛ нужно посмотреть, когда по налоговому законодательству этот платеж будет признан. Скажем, для заработной платы это заключительный день месяца, в котором средства были получены. Тогда для НДФЛ с заработной платы за март нужно поставить код именно этого месяца, даже если средства выдаются на руки в апреле.

- Что касается отпускных, налоговая признает выплату в день ее перечисления. Поэтому в данном случае в поле 107 следует поставить код месяца, в котором средства были переданы сотруднику.

- То же правило распространяется и на больничный, в расчет которого были внесены изменения. Выплата признается налоговой службой в день ее осуществления. А значит и проставить в платежном поручении нужно код месяца, в котором сумма была выдана на руки, даже если больничный листок сотрудник принес в другом месяце.

Еще один вопрос, возникающий в связи с этим – как задокументировать платежи по налогам, перечисляемым в один день?

Здесь все зависит от того, к какому месяцу относятся эти доходы.

Если выплаты за отпуск и по листку нетрудоспособности пришлись на один месяц, достаточно заполнить одно платежное поручение.

Однако если в один день нужно перечислить НДФЛ по доходам, относящимся к разным месяцам, следует заполнить две отдельные платежки.

back to menu ↑

КБК в 2021 году

В связи с изданием приказа Минфина России от 07.12.2016 230н в 2017 году изменились некоторые КБК. Так, к примеру, изменились КБК по страховым взносам. См. «КБК по страховым взносам в 2021 году: таблица с расшифровкой».

Однако КБК по НДФЛ за сотрудников в 2021 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2021 года по подоходному налогу.

| Вид НДФЛ | КБК на 2021 год |

| НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 0100 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 0100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 0100 110 |

Образец платежного поручения 2021 года

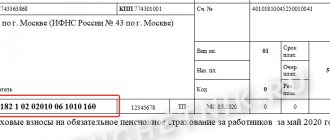

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ.

Соответственно, если в 2021 году налоговый агент перечисляет НДФЛ, то платежное поручение может выглядеть так:

При заполнении платежки (поле 104) имеет смысл внимательно указывать КБК по НДФЛ в 2021 году. Неточность даже в одной цифре приведет к неверному разнесению платежа в бюджете. Платеж придется «искать» и уточнять. Правильный КБК по НДФЛ на 2021 год – очень важный «момент».

Читать также

26.12.2016

НДС: основные понятия

В России налог на добавленную стоимость появился в 1992 году, а сама его история начинается с немецкого экономиста Вильгельма фон Сименсона, который в 1919 году предложил «облагороженный налог с оборота». В налоговой практике первыми стали взимать НДС французы в 1954 году, но не на территории своей страны, а в колонии Кот’д-Ивуар. На сегодняшний день НДС с различными модификациями существует в налоговой практике более 50 стран мира.

В законодательстве РФ НДС посвящена глава 21 НК РФ. Помимо этого, Минфин и ФНС постоянно выпускают письма и разъяснения для неоднозначных ситуаций.

Суть НДС — изъятие в бюджет части стоимости, добавленной на каждой стадии производства продукта или создания услуги. НДС относится к косвенным налогам, в отличие от прямых налогов, которые взимаются непосредственно с финансовых результатов деятельности налогоплательщика или его имущества, НДС закладывается в цену каждого товара. А фактическими плательщиками налога являются граждане, поскольку регулярно покупают товары или пользуются услугами. Бизнесмены, по сути, только передают сумму налога в государственные органы.

Плюс НДС как косвенного налога в том, что поступления от него в бюджет не иссякают: даже в кризисной ситуации населению нужно совершать покупки, пусть самые минимальные, только того, что необходимо для жизни.

Согласно ст. 143 НК РФ НДС обязаны платить организации, предприниматели и лица, перемещающие товары через границы Таможенного союза. От уплаты НДС освобождены налогоплательщики на спецрежимах, а также ряд компаний — организаторов крупных спортивных мероприятий в РФ.

НК РФ предусматривает освобождение от уплаты налога еще в нескольких случаях. Подробнее читайте в материале «Как правильно освободиться от НДС».

Объект обложения налогом — реализация товаров или оказание услуг, выполнение своими силами строительно-монтажных работ, ввоз товаров в РФ, передача товаров или выполнение услуг для собственных нужд компании (ст. 146 НК РФ).

Какие бизнес-процессы не облагаются налогом, читайте в статье «Операции, не подлежащие налогообложению: виды и особенности».

Сумму НДС к уплате в бюджет налогоплательщик рассчитает как разницу между «исходящим» налогом (то есть налогом, предъявленным покупателям его товаров или (то есть тем, который выделили его поставщики в счетах-фактурах).

Основная ставка НДС в 2020-2021 годах равна 20%. Для социально значимых товаров предусмотрены пониженные ставки налога: 10 и 0% (ст. 164 НК РФ). Кроме того, ряд операций освобождены от налогообложения: образование, банковские, ритуальные, религиозные услуги, перевозка пассажиров.

Налоговый период по НДС — квартал. По итогам каждого квартала налогоплательщик сдает декларацию и уплачивает налог в бюджет.

ОБРАТИТЕ ВНИМАНИЕ! Декларация по НДС сдается только в электронном виде.

В 2020-2021 годах сроки сдачи отчетности по НДС (c учетом переносов) следующие:

- за III квартал 2021 года — до 26.10.2020;

- за IV квартал 2021 года — до 25.01.2021;

- за I квартал 2021 года — до 26.04.2021;

- за II квартал 2021 года — до 26.07.2021;

- за III квартал 2021 года — до 25.10.2021;

- за IV квартал 2021 года — до 25.01.2022.

Для того чтобы декларация прошла контроль в ФНС, а платежное поручение было верно исполнено банком, бухгалтер должен указать верные КБК НДС 2020-2021 годов.

Для чего заполняется регистр учета

Регистр налогового учета оформляется для каждого сотрудника.

Это распространяется в равной мере на тех, кто работает по трудовому договору и на тех, кто зарегистрирован на основе гражданско-правового соглашения.

Налоговый регистр содержит следующие сведения:

- доходы, полученные в течение года физическим лицом;

- размер налоговых вычетов;

- сумма взносов по НДФЛ.

Хотя для регистра не установлен единый образец, Налоговый кодекс определяет ряд требований к его содержанию. Перечислим основные:

- Личные данные налогоплательщика (к таковым относятся ФИО, ИНН, реквизиты паспорта).

- Код полученных доходов.

- Налоговые вычеты и их размер.

- Общая сумма дохода с датой их получения.

- Статус (является ли налогоплательщик резидентом РФ).

- Дата удержания и перечисления взноса по НДФЛ, номер платежного поручения.

Информация из регистра используется для оформления справки по форме 2-НДФЛ.

back to menu ↑

Подробнее о видах отчетности по НДФЛ

Каждому работодателю (это относится в равной мере к ИП и к организациям) нужно своевременно предоставлять отчетность.

Рассмотрим 2 бланка – 6-НДФЛ и 2-НДФЛ.

- Ежеквартально работодатель должен предоставлять бланк по форме 6-НДФЛ. Это правило закреплено законом №113-ФЗ от 02.05.2015 года. Заполненный документ предоставляется в срок до последнего числа месяца, идущего за отчетным периодом.

- Ежегодно по каждому работнику составляется справка 2-НДФЛ. С 8 декабря 2015 года действует ее обновленная форма, установленная приказом ФНС № ММВ-7-11/[email protected] от 30.10.2015 года. Крайний срок предоставления справки в общих случаях – до 1 апреля. Если вычесть НДФЛ невозможно, бланк предоставляется до 1 марта. К справке следует приложить Реестр сведений о доходах физических лиц в двух экземплярах.

Документ по форме 2-НДФЛ можно подать как лично, так и по электронной связи.

Распечатанный документ может предоставить работодатель, в штате которого числится менее 25 сотрудников (для расчета среднесписочной численности предусмотрена инструкция).

Его можно непосредственно принести в налоговую инспекцию. Возможна и отправка заказным письмом.

Важно: при личном визите в налоговую, у сотрудника необходимо получить протокол, подтверждающий принятие документа. Один экземпляр остается в инспекции, второй выдается на руки заявителю.

При количестве сотрудников от 25 человек справка 2-НДФЛ предоставляется в электронном виде.

Ее можно принести в инспекцию на съемном носителе либо отправить по интернету.

Если взять последнее, в течение суток налоговая служба должна уведомить заявителя о принятии документа. Протокол направляется в течение 10 дней.

back to menu ↑