Сч. 76 применяют для распределения финансов между кредиторами и дебиторами. Для него предусмотрено более 7 хозяйственных операций. Сч. закрывают «в реальном времени», а не в завершение расчетного периода. Остаток на регистре бывает кредитовым и дебетовым.

Для отражения в бухгалтерском учете взаиморасчетов с должниками и кредиторами применяется одноименный регистр. Он предполагает открытие различных субсчетов в зависимости от совершаемой операции. Рассмотрим процедуру и периодичность закрытия счета 76.

Надо ли восстанавливать налог с авансов полученных

При получении аванса продавец в большинстве случаев обязан исчислить налог по нему к уплате в бюджет (п. 1 ст. 154 НК РФ), а в дальнейшем при выполнении отгрузки в счет этого аванса взять всю или часть суммы уплаченного с аванса налога в вычеты (п. 8 ст. 171 и п. 6 ст. 172 НК РФ). В иных ситуациях (при возврате аванса покупателю или списании просроченной задолженности по нему) восстановление НДС также не потребуется. В 1-м случае его можно будет принять к вычету на дату возврата (п. 5 ст. 171 НК РФ), а во 2-м — нужно списать в расходы, не учитываемые в расчете налога на прибыль.

Таким образом, по авансам полученным картина всегда получается обратной по отношению к основному условию восстановления: сначала налог начисляется к уплате, а потом берется в вычет или списывается. Вот почему ситуации восстановления НДС по этим платежам не будет никогда.

Значение счета 76АВ в бухгалтерском учете

Доброе утро. Субсчет 76.АВ используется для отражения НДС при получении аванса от покупателя (заказчика). Если Вы являетесь плательщиком НДС, то при получении аванса обязаны выставить счет-фактуру на аванс и уплатить налог в бюджет (п.1 ст. 168 НК РФ). При поступлении аванса Вы делаете проводки в учете Д 51 К 62.02 ( на основании выписки банка, отражая свой долг перед покупателем по полученному авансу) и Д 76.АВ К 68.02 (выставив счет-фактуру и отражая свой долг перед бюджетом в части начисления НДС). Далее после отгрузки товаров (выполнения работ, оказания услуг), в счет которых аванс поступил, Вы вправе применить вычет по НДС с ранее выставленной счет-фактуры на аванс (ст. 171, ст. 172 НК РФ) и сделать запись в книгу покупок Д 68.02 К 76.АВ. То есть субсчет 76.АВ служит «накопителем» информации об авансах полученных в аналитике счетов-фактур выставленных. Аналогично используется субсчет 76.ВА (НДС с авансов выданных), когда Вы уплачиваете аванс поставщику,применяете вычет с этого аванса, а впоследствии при отгрузке НДС восстанавливаете. К слову, такую нумерацию (именно 76.АВ и 76.ВА) предлагаю разработчики бухгалтерский программ во встроенных в них планах счетов. На основе Плана счетов (утвержден приказом Минфина РФ от 31 октября 2000 г. N 94н) организации разрабатывают рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических счетов, необходимых для ведения бухгалтерского учета в конкретной данной организации. Поэтому Вы при отражении вышеуказанных операций Вы можете в своем рабочем плане счетов необходимые субсчета с иной нумерацией, например, 76.10, 76.11, если эти номера не заняты, 76.АП (аванс полученный), 76.АВ (аванс выданный) и т.п., главное, чтоб при этом была предусмотрена возможность обеспечения полноты учета.

Условия вычета налога по выданным авансам

Исчисляя налог по полученному авансу, продавец оформляет счет-фактуру на него и направляет 1 его экземпляр покупателю. На основании этого документа покупатель вправе учесть выделенную в нем сумму налога в вычетах (п. 12 ст. 171 НК РФ). Хотя он может этого и не делать, поскольку вычеты не являются обязанностью, а производятся в добровольном порядке (п. 1 ст. 171 НК РФ). Позицию налогоплательщика в отношении вычетов по выданным авансам (будут они применяться или нет) лучше закрепить в каком-либо документе (например, в учетной политике по НДС).

Однако для вычета у покупателя этих 2 обстоятельств (оплаты и счета-фактуры) недостаточно. Дополнительные условия для осуществления такой операции вытекают из других положений НК РФ:

- условие о возможности перечисления аванса должно быть включено в договор поставки (п. 9 ст. 172 НК РФ);

- счет-фактура на аванс должен быть оформлен датой в пределах 5-дневного срока, отведенного для выставления таких документов (п. 3 ст. 168 НК РФ), и иметь все обязательные для него реквизиты (п. 5.1 ст. 169 НК РФ).

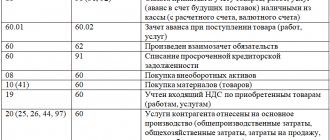

Принятие в вычеты у покупателя отразится следующей проводкой (применительно к каждому отдельному документу):

Дт 68/2 Кт 76/ВА,

Как закрыть 26 счет в 1С 8.3

Счет 26 в 1С закрывается автоматически аналогично счету 20 в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца).

Порядок учета затрат на счете 26 настраивается в Учетной политике организации (раздел Главное – Учетная политика).

Если включено использование 20 счета, доступны варианты отражения затрат по 26 счету:

При втором варианте должны быть настроены Методы распределения косвенных расходов по соответствующей ссылке.

Не закрывается счет 26 в 1C 8.3

Если счет 26 не закрывается, проблема кроется в неверной настройке методов распределения. При закрытии месяца выдается предупреждение с указанием ошибок:

В сообщении указаны:

- проблема;

- правильный вариант;

- пути исправления.

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре:

Дт 76/ВА Кт 68/2,

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых 2 случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

О последних изменениях в документе, отражающем операции восстановления налога, читайте в материале «Книга продаж — 2021: новая форма»

.

Назначение

Ведение расчетов с прочими дебиторами и кредиторами так или иначе осуществляется практически в каждой организации. К регистру можно открывать любые субсчета на усмотрение компании, помимо закрепленных в Плане.

Основные хозяйственные операции, требующие использования сч. 76, таковы:

- Дополнительное страхование сотрудников. Обязательное медицинское отражается на сч. 69.

- Претензии контрагентов.

- Не полученная своевременно (депонированная) заработная плата.

- Исполнительные документы сотрудников.

- Прочие операции. К ним, например, можно отнести расчеты по займам, выданным организацией своему учредителю, по процентам на остаток по счету, начисленным банком.

- Полученные и выданные авансы. В этом случае на сч. 76 АВ и 76 ВА будет аккумулироваться налог на добавленную стоимость от полученной или перечисленной предоплаты

- Лизинговые платежи и т. д.

Сч. 76 является активно-пассивным, поэтому остаток может быть как дебетовым, так и кредитовым.

Плюсы и минусы вычета НДС по выданным авансам

Положительные стороны применения таких вычетов имеют место при значительных суммах выдаваемых авансов и проявляют себя следующим образом:

- Большая сумма вычета может не только существенно уменьшить итог декларации, составляемой за период его применения, но и сделать ее результатом сумму к возмещению налога из бюджета.

- Вычет по авансу в счет нескольких поставок по нему делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности. При этом восстановление НДС происходит частями и может быть растянуто на несколько налоговых периодов.

Положительный момент есть также в наличии условия об оплате за счет перечисленного аванса только части поставки. В этом случае вычеты по выданному авансу и по документу поставки будут происходить раньше и браться в полном объеме, а восстановление НДС будет делаться только в части от этих сумм и растянется во времени.

Отрицательными окажутся следующие моменты:

- увеличение объема учетных операций и документооборота;

- отсутствие смысла в применении вычетов по авансам, если речь идет о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

О правилах выставления счета-фактуры на аванс читайте .

Итоги

Вопрос о восстановлении НДС с авансов, перечисляемых поставщикам, возникает в том случае, если налогоплательщик берет в вычеты налог по счетам-фактурам, выставленным поставщиком на предоплату. Условие об уплате аванса должно присутствовать в договоре поставки. Учет НДС с авансов выданных ведется на отдельном субсчете счета 76.

В данной статье мы поговорим о восстановлении НДС и отражении этой операции в 1С 8.3 на примере конфигурации 1С Бухгалтерия предприятия.

Зачастую сам термин «восстановление НДС»

вызывает вопросы. Попробуем его объяснить. Если коротко, то

восстановление

является операцией, обратной

получению вычета

по НДС, т.е. по уже полученному когда-то вычету делают корректировку, уменьшая этот вычет или полностью отменяя его. Если кому-то будет более понятно, то теоретически можно сказать, что мы сторнируем вычет по НДС полностью или частично в зависимости от ситуации. Но вот только термин

«сторно»

в данном случае не применяется, а говорят, что

«надо восстановить НДС».

Если говорить более подробно, то при поступлении материалов, товаров, ОС и т.д. входящий НДС зачастую является налоговым вычетом, который в период поступления уменьшает сумму налога к уплате. Для того чтобы применить такой вычет, должно совпасть несколько условий, например:

- Правильно оформленный СФ;

- Поступившие ценности используются в деятельности, облагаемой НДС;

- Получатель ценностей является плательщиком НДС и т.д.

Теперь представим ситуацию, когда в момент оприходования ценностей все эти условия выполнялись, и вычет был принят. Через некоторое время условия поменялись, и получилось, что вычет использовать нельзя. Вот в этом случае и делают восстановление НДС.

Другим вариантом, когда надо восстанавливать НДС, является предоплата поставщику покупателем. Делая предоплату, покупатель может использовать вычет по НДС, формируя в учете проводку 68.НДС – 76.ВА. Когда покупатель получит отгрузку по такому авансу, он сделает вычет по поступившим позициям с проводкой 68.НДС – 19. Тогда получается, что по одной отгрузке будет два вычета. Такая ситуация невозможна, поэтому первый вычет необходимо восстановить.

Перечень ситуаций, когда следует восстанавливать НДС, приведен в НК, ст. 170 п.3. И хотя практика судебных решений говорит о том, что этот перечень является закрытым, тем не менее налоговые органы зачастую требуют восстанавливать НДС и в других случаях, например, при хищении имущества. Здесь предприятие само должно решить, будет ли восстанавливать налог или не станет этого делать (в этом случае не обойтись без судебных заседаний).

Поскольку восстановление НДС всегда приводит к увеличению суммы налога к уплате, в проводках Кт всегда будет 68.НДС, а по Дт возможны варианты, в зависимости от ситуации. Отражать такие операции следует в Книге Покупок.

Рассмотрим наиболее распространенные случаи восстановления НДС.

Восстановление НДС на примере конфигурации 1С:Бухгалтерия

Теперь от теории к практике. Рассмотрим два варианта, как отразить восстановление НДС в 1С Бухгалтерии.

Пример 1. Наиболее частый случай восстановления НДС.

Покупателем выполнена предоплата за партию товаров, оба контрагента плательщики НДС. Сумма предоплаты 118000 руб., в т.ч. НДС 18000. Через несколько дней после предоплаты организация получила материальные ценности на сумму 94400 руб., в т.ч. НДС 14400 руб.

Учет авансовых платежей в 1С хорошо автоматизирован. По оплате автоматически сформировались корректные проводки.

Если в этот момент сформировать Книгу покупок,

у нас будет два вычета по одной поставке.

Следует провести восстановление НДС. Для этого в меню Операции

выбираем пункт

Предлагает перепровести документы и сформировать регламентные операции – формирование записей книги покупок и продаж.

Нас интересует Нажимаем кнопку Заполнить документ,

табличная часть сформируется автоматически.

Смотрим проводки. Программа автоматически восстанавливает НДС, анализируя сумму аванса и последующую отгрузки. В нашем случае поставка меньше уплаченных авансовых платежей, восстанавливаем сумму в размере, равной полученной отгрузке от поставщика.

Пример 2.

В 4-м квартале по поступившей партии материалов из примера 1 следует восстановить НДС с суммы 40000 руб., расчетная сумма НДС равна 7200 руб.

В данном случае программа не может автоматически определить, в каком периоде и объеме следует восстанавливать НДС. Поэтому создаем соответствующий документ Восстановление НДС.

Он находится в разделе

Нажимаем кнопку Создать,

из списка вариантов выбираем документ на восстановление НДС.

Чтобы НДС не «завис» на счете 19, его надо списать. Документ можно создать на основании поступления.

По умолчанию предлагается для корректировки вся сумма поступления, нам следует ее скорректировать.

На закладке Счет списания

указываем счет 91.02.

Обратите внимание на значение справочника расходов. Здесь можно установить параметр, принимаются ли расходы в затраты в целях исчисления налога на прибыль или нет.

Если принимаются, проводки будут следующие:

Еще один частый пример, с которым могут столкнуться многие предприятия – изменение суммы поставки из-за корректировки цены и (или) количества отгруженных позиций, в результате чего может возникнуть потребность восстановить НДС. Такие операции приводят к появлению корректировочных счет-фактур, порядок отражения которых мы подробно рассмотрим в другой статье.

Шпаргалка дилетанта, что касается сдачи декларации НДС (ежеквартально). Что в очередном квартале сразу не забыть посмотреть?

Ответы линии консультаций

Навигация по разделам:

- 1С:ИТС — для сотрудников

- ЛК Налоги и взносы — методики в независимости от программ НДФЛ методические вопросы

- СЗВМ

- Онлайн кассы ККТ / 54 ФЗ / ОФД — консультации ЛК

- ФГИС «Меркурий» (учет продукции животного происхождения)

- УНФ Деньги

- УТ-11 Закупки

- ФК:Учет в общепите

- Розница. Нормативно-справочная информация

- Обслуживание БД 1С

- 1С:Предприятие 8. Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК.

- БП Банк и касса

- БПСельхоз ОС и НМА

- ЗУП-3 Кадровый учет

- КА Зарплата

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Управление небольшой фирмой 8

- 1С:Зарплата и кадры государственного учреждения. Ред. 3.1 ЗКГУ 3 Взносы

- ЗКБУ ПФР Зарплата

- БГУ Банк и Касса

- 1С:Fresh / 1С:Фреш

- УПП Управление производственным предприятием

- 1С-Отчетность 1С-Отчетность Перенос ключей

- Такском Отчетность

- 1С-ЭТП

Статистика ЛК

Традиционно немало сложностей у бухгалтеров вызывает закрытие счетов в 1С. Чаще всего — закрытие счета 20 в 1С 8.3. А если организация получает авансы, могут возникнуть трудности с тем, как в 1С 8.3 закрыть счет 76.АВ.

В этой статье мы рассмотрим порядок закрытия основных счетов в 1С и разберем наиболее частые ошибки, связанные с ними.

Поставщики счет 60

60.01 Д остаток = 0 ! 60.02 К остаток = 0 !

76.ВА Д остаток = 0 76.ВА К = 60.02*18/118 — при условии, что все поставщики выдали сч.ф на аванс. Но реально такого не бывает: 76.ВА кредит

Полезно просмотреть статус документов — Счета от поставщиков

60 — см. Покупки- Счета от поставщиков? статус = Не Получен!

19.3 19.4 НДС от поставщиков

19.3 остаток Кредит = Дебет = 0 — все должно закрываться без остатков, все обороты внутри квартала дебетовые равны кредитовым.

Счет 76 – активный или пассивный?

Итоговое сальдо по этим записям может носить дебетовый или кредитовый характер в зависимости от заданных условий. По дебету фиксируется любая задолженность перед фирмой. На кредите собирается информация по долгам самого предприятия перед сторонними лицами. Поэтому счет принадлежит к активно-пассивным.

76 счет в балансе может быть учтен и в активной части, и в пассивной. Для этого анализируется его развернутое сальдо. Дебетовые остатки составляют статью актива «Дебетовая задолженность». Кредитовое сальдо увеличивает пассив баланса по статье «Кредиторская задолженность».

Покупатели 62.01 62.02

62.01 К остаток = 0 62.02 Д остаток = 0

не забываем сделать формирование записей книги продаж и формирование книги покупок

Ищите в «Отчетность по НДС

«. у меня документ 1 раз в конце квартала сама 1С создает.

Тут интересные моменты возникают в бухгалтерии. На самом деле НДС с предоплаты покупателя попадает в документ «формирование книги покупок» . Вот такие вот дела — вы как-буд-то покупаете НДС получается.

не забываем сделать сч.ф. на аванс покупателям!

1С может сделать это автоматически. Ищите в «Отчетность по НДС

«.

76.АВ К остаток = 0 Помним остаток дебет 76.АВ = 62.2*0,18/1,18.

Примечание: в период переход с 18% на 20% эта формула не сработает.

Счет фактура: Отразить вычет НДС в книге покупок датой получения

Если оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения». Т.е. тут мы сразу делаем проводки по возмещению НДС (68.02 У всех отгрузок аналогично о и соответственно есть проводки (90.03

Таким образом в результате документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть, которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том, что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет. Поэтому ищем алгоритмы проверки авансов.

В период перехода на НДС 20% (2018/2019г.)

Делаем анализ счет 90.03 и смотрим не выдавали ли мы счет-фактуры с НДс 18% в 1кв. 2021г. — Исправляем на 20%.

То, что ниже — это старый бред, лучше не читать: Что нам сначала подсказывает логика (или дилетант бредит) — все варианты (где есть 2 периода, в одном оплата, в другом отгрузка) делятся на:

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс (76АВ

- 1.2 отгрузка товара клиенту + счет-фактура обычная (тут проводок нет, но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

- 2.

- 2.1 отгрузка товара клиенту

- 2.2 оплата клиентом

- 3.

- 3.1 предоплата поставщику

- 3.1а поставщик вам счф. на аванс (68.02 Покупки — счет-фактура на аванс

- 3.2 поступление товара от поставщика + счет-фактура обычная (68.02

- 3.2а аннулируем счф. на аванс (76ВА

- 4.

- 4.1 поступление товара от поставщика (19.03

- 4.2 оплата поставщику

Обращаем внимание, что для пп. 2 и 4 не создается счф. на аванс. Они появляются только, если сначала идет оплата.

76АВ Появляется это в результате создания счет-фактуры на аванс. Алгоритм проверки такой: по 62.2 смотрим итоговую сумму на конец периода, выделяем из нее сколько НДС будет и эта сумма и есть итог по 76.АВ. Это при условии конечно, что у всех товаров НДС одинаковый.

Боже как же сверять все эту хрень с контрагентами, ведь с 2015г. каждая счет-фактура должна биться с бухгалтерией контрагента.

Смотрим, что содержит документ «формирование книги покупок». Внимание! : документ можно найти похоже только через такой путь: Операции — Регламентные отчеты по НДС

(в журнале всех операций его нет).

- «Формирование книги покупок» — тут есть разделение:

- приобретенные ценности 68.02

- полученные авансы 68.02

- Смотрим, что содержит документ «формирование книги продаж»:

- восстановление по авансам 76ВА

Первые выводы:

1. Если сделка прошла 2 этапа (отгрузка и оплата) полностью, то по логике это видно по 62 счету (там нет остатков) и как следствие все авансы на сч. 76 данного контрагента должны закрыться, т.е. должны быть тоже без остатков.

2. Если у клиента предоплата (есть остаток на сч. 62.2), то соответственно будет и на сч.76 остаток в соотношении (62.2*0,18/1,18=76.АВ). Вот тут тупо подошел бы отчет по 62 с доп. колонкой по формуле (62.2*0,18/1,18=76.АВ).

3. Если мы сделали предоплату поставщику, то по закону он должен сделать счф. на аванс и прислать нам, но обычно этого не происходит по понятным причинам: поставщик себе сделал счф. на аванс (уплатил НДС), а на вас ему плевать — ваши проблемы, вам надо — приезжайте сами за счф. на аванс. И его тоже можно понять — документы накл, счет-фактуры обычные передаются с поставкой товара, обычно в коробках. Если все-таки есть такая счф. на аванс от поставщика, то ее надо ручками в Покупки — Счет-фактуры полученные — Счет-фактура на аванс

.

4. Если были счф. на аванс от поставщика, то после полного цикла остаток на сч. 60 нашего поставщика пуст и соответственно остаток 76.ВА по нашему поставщику пуст.

5. Если осталась предоплата поставщику на 60.2 есть остаток, то на 76.ВА остаток тоже должен быть, в соотношении (60.2*0,18/1,18=76ВА).

Вот и все, чудес не бывает. Все очень просто! И кстати говоря, потратив спокойно 1 день на то, чтобы воткнуться в смысл начислений НДС и еще 1-2 дня на причесывание взаиморасчетов с поставщиками и покупателями, а также перепроведение документов + перезакрытие месяцев раз 30, у меня появилась заметная уверенность (переходящая в эйфорию), что НДС мы сделали правильно.

Перезакрываем последовательно янв, февр, март через «закрыть месяц». Там же см. формирование книги покупок и продаж, кстати создание данных документов надо контролировать вручную, так как замечено, что автоматом могут и не создаваться.

Формируем декларацию по НДС за 1кв. Она появляется в Отчеты — Регламентированные отчеты — список (Декларация по НДС)

. Последовательность заполнения Разделов имеется — см. справа значок? .

Имеется два варианта восстановления НДС.

- Восстановление НДС, который оплатили ранее. В этом случае осуществляется возврат суммы НДС на счет организации-плательщика.

Восстановление, когда организация – плательщик должна уплатить налог, который бюджет предъявил к возмещению.

Оба варианта имеют один термин, но значение противоположное. Увидеть разницу можно по анализу НДС с авансов, когда получаем и когда перечисляем. При получении аванса от контрагента возникают обязательства по оплате НДС с перечисленной суммы. Также и с продажи товара по реализации возникает обязанность оплаты НДС. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению (восстановление). При перечислении авансового платежа поставщику также имеется возможность возмещения НДС с указанной суммы, на этом основании уменьшается общая сумма налога. Впоследствии, после того как товар получили, нужно будет перечислить НДС в бюджет (чтобы не повторилось возмещение). Предлагаем подробно разобрать, как происходит восстановление НДС с поступившего авансового платежа, который перечислил контрагент-покупатель.

Программа самостоятельно распознает поступивший платеж как авансовый и сформирует необходимые проводки:

Обратите внимание, что проводки по учету НДС создает документ «Счет-фактура». Сформировать его можно либо при поступлении аванса на р/с, либо посредством специальной обработки в конце учетного периода (месяца).

Создадим счет-фактура выданный на основании поступления на расчетный счет:

Проверим проводки:

При создании документа «Реализация», аванс должен автоматически сформироваться. Проверить можно по проводкам реализации:

Сам документ «Счет-фактура», созданный по реализации, никаких проводок не создает, но отражает движение НДС по другим важным регистрам бухгалтерского учета.

Процесс восстановления НДС отражается через документ «Формирование записей книги покупок»:

При этом заполнение закладки «Полученные авансы» в 1С происходит в автоматическом режиме. Здесь отражаются все суммы по поступившим авансовым платежам, которые можно предъявить к восстановлению НДС:

Проверяем проводки:

Отследить итоги по регламентным операциям учета НДС можно через формирование отчетов «Книга продаж» и «Книга покупок»:

Если зайти в отчет «Книга продаж», то по одному контрагенту-покупателю будет отражение двух записей за учетный период (месяц) по поступившему авансу и созданной реализации:

Если просмотреть отчет «Книга покупок», то этот же контрагент будет здесь фигурировать, а запись по нему будет компенсировать авансовый платеж в книге продаж.

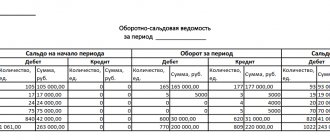

Одна и та же сумма будет отражаться во всех записях. Из этого следует, что оплата НДС в бюджет будет одноразовая. Через формирование отчета «Оборотно-сальдовая ведомость» можно проверить закрытие счета 76. АВ (НДС по авансам и предоплатам):

С авансовых платежей поставщиков восстановление НДС в программе 1С 8.3 происходит аналогичным образом. В данном случае должны быть сформированы документы в порядке:

- Списание с расчетного счета.

Счет-фактура на аванс, полученный от поставщика.

Приходная накладная.

Счет-фактура по накладной.

Отличием от предыдущего варианта является только то, что восстановление НДС происходит по документу «Формирование записей книги продаж».

В документе «Книга покупок» отразятся записи об авансовом платеже и поступлении:

А в «Книге продаж» отобразится запись о восстановлении НДС:

НДС с авансовых платежей поставщикам учитывается по счету 76.ВА (НДС по авансам и предоплатам выданным), движение по которому можно просмотреть в оборотно-сальдовой ведомости:

Еще несколько нюансов, когда НДС можно восстановить:

- При продаже продукции в розницу (без НДС), предназначенной для реализации со ставкой 18%. В данном случае необходимо восстановить (вернуть в бюджет) НДС по материалу, который используется в производстве.

При признании налоговой инспекцией недействительным или утерянным документ «Счет-фактура» поставщика.

Также бывают обратные ситуации, когда организация может восстановить уплаченный ранее НДС. Для отражения в программе 1С имеется типовой документ «Восстановление НДС»:

Данный документ, по сути, является корректирующим для книги покупок и книги продаж, в зависимости от назначения восстановления НДС. К примеру, сумму восстановленного НДС можно списать на счет затрат:

В этом случае восстановленный НДС будет отражаться в документе «Книга продаж» записью на дополнительном листе.

НДС с авансов полученных и авансов выданных является одним из инструментов регулирования расходов организации на налоговые выплаты. Для учета НДС с авансов применяются субсчета 76 счета: 76.ВА — для полученных, 76.АВ — для выданных.

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

Как закрыть 20 счет в 1С 8.3

Счет 20 в 1С закрывается автоматически в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца).

Порядок учета затрат на счете 20 настраивается в Учетной политике организации (раздел Главное – Учетная политика).

Если в Организации требуется вести учет затрат на счете 20, установите флажки на соответствующих видах деятельности:

А также способ списания затрат:

Изучить подробнее настройки учета затрат на 20 счете в бухгалтерском и налоговом учете:

- Учет затрат

Не закрывается счет 20 в 1С 8.3

Если счет 20 не закрылся, это может быть связано:

- с настройками Учетной политики;

- с ошибками учета.

Настройки

Ошибки

Если при закрытии счета 20 обнаружены ошибки, 1С выдаст предупреждение, например:

В этом случае просто перейдите по указанным в сообщении ссылкам и внесите исправления, требуемые программой. После этого повторите процедуру закрытия.

Возможны ситуации, когда ошибку программа не обнаружит, но счет не закроется.

Убедитесь, что:

- нет задвоения номенклатурных групп (раздел Справочники – Номенклатурные группы);

- затраты отражены по тем же номенклатурным группам, что и выручка — сформируйте ОСВ по счету 20 в разрезе номенклатурных групп (раздел Отчеты – Оборотно-сальдовая ведомость по счету).

НДС с полученных авансов

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д.).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Примеры проводок по учету НДС с авансов

Пример операции по авансам полученным

ООО «Гармония» по договору с покупателем ООО «Амальгама» должно поставить партию товара на сумму 212 400 руб., вкл. НДС — 32 400 руб. 10.07.2016г. «Амальгама» перечисляет предоплату 50 % суммы договора: 106 200 руб. НДС с аванса: 106 200 * 18/118 = 16 200 руб.

Отражаем в проводках НДС с авансов полученных от покупателя:

В августе «Гармония» производит «Амальгаме» отгрузку партии товара. Проводки по реализации и вычет НДС с авансов полученных: