Отчетность работодателя

Оксана Лим

Эксперт по налоговым, трудовым правоотношениям

Актуально на 21 февраля 2020

В связи с реорганизацией фирмы зарплата разово выплачена раньше установленного срока: 20-го числа аванс, 28-го расчет в том же месяце. Как удержать налог и заполнить 6-НДФЛ? В связи с финансовыми трудностями в организации зарплату разово выплатили 20-го числа вместо 5-го. Какие особенности в заполнении 6-НДФЛ?

Нормативное регулирование выплат зарплаты

Раздел VI ТК РФ регулирует выплату заработной платы.

Письмо Минтруда России от 03.02.2016 N 14-1/10/В-660 регулирует размеры и сроки выплаты зарплаты.

НК РФ ч.2 регулирует обложение зарплаты НДФЛ.

Приказ ФНС России от 14.10.2015 N ММВ-7-11/[email protected] определяет форму и заполнение 6-НДФЛ.

КоАП РФ Статья 5.27 определяет ответственность работодателя в области трудового законодательства.

Локальные акты организации, не противоречащие законодательству, действующему на данный момент, в которых определена дата (а не период) выплаты зарплаты.

Кто представляет

Форма 6-НДФЛ помимо титульного листа включает два раздела:

- разд. 1 «Обобщенные показатели» — он заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год;

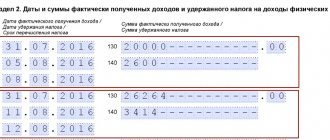

- разд. 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» — в нем отражаются операции, которые произведены за последние три месяца этого отчетного периода.

Однако прежде чем перейти к нюансам заполнения расчета, разберемся, кто его должен сдавать.

Начнем с азов. Так, обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций и индивидуальных предпринимателей возникает в случае, если они в соответствии со ст. 226 и п. 2 ст. 226.1 Кодекса признаются налоговыми агентами. Таким образом, если компания или ИП не производят выплату доходов физлицам, то обязанности по представлению названного расчета у них не возникает. Данный факт признают и контролирующие органы (см., напр., Письмо ФНС от 4 мая 2016 г. N БС-4-11/[email protected]). Однако чиновники также отмечают, что в случае представления указанными лицами «нулевого» расчета по форме 6-НДФЛ такой расчет будет принят налоговым органом в установленном порядке.

Надо сказать, что эта оговорка сделана не просто так. К примеру, ваша компания сдавала в установленном порядке справки 2-НДФЛ за 2015 г., в которой были показаны и налогооблагаемый доход физлиц, и соответствующие суммы налога. Логично предположить, что в этом случае инспекторы будут ожидать от вашей организации и расчет по форме 6-НДФЛ. Ну а если они его не получат, то могут оштрафовать организацию за несвоевременно представленный расчет на основании п. 1.2 ст. 126 НК (на 1000 руб. — за каждый полный или неполный месяц просрочки). Одновременно штрафные санкции в размере от 300 до 500 руб. могут быть выписаны и руководителю компании (ч. 1 ст. 15.6 КоАП).

Плюс ко всему, в соответствии с п. 3.2 ст. 76 Кодекса в случае непредставления налоговым агентом в течение 10 дней по истечении установленного срока расчета по форме 6-НДФЛ налоговый орган вправе приостановить операции по его «расчетникам». Очевидно, что подобного рода «недоразумения» можно избежать двумя способами — либо направить в инспекцию пояснения, почему вы не представляете расчет по форме 6-НДФЛ (например, по той причине, что «деятельность не ведется», «зарплата не начисляется и не выплачивается» и т.п.), либо направить в налоговый орган «нулевку» (в «Количество физических лиц, получивших доход» пишем «0», в «Ставка налога» — «13», а в разд. 2 по строкам 100, 120 ставим или любую дату в интервале отчетного периода, или, как рекомендует ГНИВЦ ФНС (разработчик программы «Налогоплательщик ЮЛ»), в разд. 2 в строках 100, 110, 120 указываем дату «01.01.1900», а строки 130 и 140 оставляем незаполненными).

Представляется, что второй вариант предпочтительнее. Во всяком случае, если в инспекцию будет направлена «нулевка», то счет вам точно не «заморозят».

Обратите внимание! В форме расчета обязательны к заполнению реквизиты и суммовые показатели (п. 1.8 Порядка)

При отсутствии значения по суммовым показателям указывается ноль («0»).

К слову сказать, Минфин в Письме от 10 мая 2021 г. N 03-04-05/26580 подтвердил, что индивидуальные предприниматели, которые не признаются налоговыми агентами по НДФЛ, расчеты по форме 6-НДФЛ сдавать не должны.

Основание для сроков выплаты зарплаты

Согласно ТК РФ зарплату нужно выплачивать не реже 2 раз в месяц, т.е. допускается и чаще, что должно быть урегулировано локальными актами организации. Еще одним важным условием является то, что начисленная зарплата должна быть выплачена не позднее, чем через 15 дней с момента ее начисления, например, начисленная зарплата 1 числа должна быть указана в локальном акте не позднее 16 числа этого же месяца, более поздняя выплата – нарушение трудового законодательства.

В ТК ФР не отражается досрочная выплата зарплаты, например, перед длительными выходными. Так, в локальных актах можно предусмотреть преждевременную выплату перед длительными новогодними праздниками (о выплате зарплаты при совпадении даты выплаты с днем праздника или выходного в ст. 136 ТК РФ оговаривается то, что ее нужно выплатить накануне таких дней), но не выплату по просьбе работника.

Если нормы локальных нормативных актов организации субъекта РФ противоречат действующему трудовому законодательству, то данные нормы считаются недействительными.

Заместитель министра труда и социальной защиты РФ Л.Ю. Ельцова.

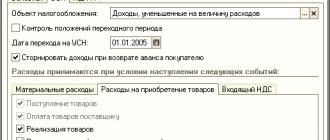

Выплата зарплаты для налогообложения

Важно! Дату выплаты зарплаты (но не период) необходимо зафиксировать в каком-либо из локальных документов, например в трудовом договоре и т.д.

Зарплата является объектом налогообложения, в частности НДФЛ, который уплачивается налоговым агентом в лице организации. День получения вознаграждения в виде зарплаты по ст. 223 НК РФ является последняя дата месяца (кроме случая при увольнении работника). Так, при выплате зарплаты ранее последней даты месяца, она считается досрочно, то есть, авансом, с которого организация исчислять НДФЛ не обязана.

В разъяснениях Минфина РФ от 27 октября 2015 г. № 03-04-07/61550: удержание НДФЛ нужно произвести на последнюю дату месяца или в месяце, следующем за выплатой досрочной зарплаты и до конца месяца зарплата не может считаться полученной налогоплательщиком и налог не может быть исчислен. Таким образом, зарплата, которая выплачена до конца месяца – аванс и на день выплаты организация исчислять НДФЛ и удерживать не должна. Налог рассчитывается только на последнее число месяца, а удерживается он только тогда, когда будет произведена ближайшая выплата сумм. Так, аванс выплачивается с учетом налога, а при следующей выплате будут произведены удержания, например, из аванса, а выплата в бюджет – в следующий рабочий день.

Законодательные акты

Заполнение отчета регламентировано в НК ст. 230 п. 2. Все субъекты хозяйствования, которые выступали в календарном году в качестве налоговых агентов, обязаны сдавать 6 НДФЛ, если хотя бы в одном периоде было начисление заработка и налогов. Отчетными считаются 1, 2, 3, 4 кварталы. При этом четко определены сроки представления деклараций.

Заполнение 1 раздела необходимо производить нарастающим итогом. Во второй — заносится информация в том отчетном периоде, когда были произведены выплаты.

В случае начисления зарплаты в одном квартале, а перечисления в другом, информацию в декларации следует отразить после завершения. Это касается ситуации, когда произошла задержка зарплаты.

Например, оплата труда начислена 5 марта, налог удержан 6 марта. Это следует отразить в отчете за 1 квартал в первом разделе.

Налоговые агенты упускают момент заполнения второго раздела. В данном случае перечисление зарплаты физлицам было произведено во 2 квартале. В форме, во 2-ой части, нужно отразить перечисление ранее начисленных доходов за 1 квартал.

В НК четко определено, что днем получения оплаты труда признается последняя дата месяца, в котором было начисление доходов. Перечисление при этом может быть не произведено.

По НК агенты обязаны удерживать НДФЛ из начисленной оплаты труда в момент перечисления. Налог необходимо перечислить не позднее следующего рабочего дня. Это касается не только зарплаты, но и больничных и отпускных листов.

Отчетность для данной ситуации формировать необходимо, при этом заполнять нужно только данные 1 раздела в отношении начисленной заработной платы. В строках для отражения налогов необходимо ставить нули.

Порядок заполнения 6-НДФЛ при выдаче зарплаты раньше конца месяца

Форма 6-НДФЛ представляется ежеквартально и организации, выдавшие зарплату в последний день месяца, в расчете должны отразить ее как досрочную зарплату. Для такой зарплаты датой удержания НДФЛ будет раньше даты получения дохода, если НДФЛ из зарплаты удержан в день выплаты.

Порядок заполнения

Раздел 1:

020 – зарплата, в том числе досрочно выданную

030 – стандартные, имущественные и социальные вычеты, применительно к зарплате

040 – исчисленный НДФЛ с выплат: обычной зарплаты, и выданной досрочно.

070 – удержанный НДФЛ, при том, что если налог не удержан, его не добавляют, например, если с досрочной зарплаты в сентябре НДФЛ удержан, с аванса в октябре, то этот налог в расчет не включается.

Раздел 2:

Зарплата, выданная досрочно отражается в 2 разделе отдельным блоком.

100 – указывается последний день месяца, за который выдана зарплата

110 – указывается дата, когда налог должен быть удержан, например, выплата ближайшего аванса)

120 – дата рабочего дня после даты из строки 110

130 – начисленная зарплата

140 – удержанный НДФЛ

Срок сдачи 6 НДФЛ за 4 квартал 2021 года за 2021 год

Последний срок сдачи 6 НДФЛ за 4 квартал 2021 года — 2 апреля 2018 года. В случае не предоставления отчетности в срок налоговая инспекция наложит штрафные санкции.

Как уже отмечалось выше, в пункте 7 статьи 6.1 Налогового кодекса РФ приведена норма для случаев, когда срок сдачи отчета приходится на выходные или праздничные дни, в таком случае срок сдачи 6-НДФЛ переносится на первый рабочий день, следующий за выходными или праздничными днями.

Штрафы за непредставление 6 НДФЛ в срок.

Главбух должен знать, что если в срок не сдать 6 НДФЛ, то организация (или ИП) будут оштрафованы на 1000 руб. за каждый полный или неполный месяц задержки. Эта норма предусмотрена в п. 1.2 статьи 125.

В случае непредставления в течении 10 дней после установленного срока расчёта 6 НДФЛ, могут быть применены дополнительные санкции — налоговая инспекция имеет право приостановить операции по банковским счетам .

За допущенные ошибки в отчетности штраф будет наложен на основании статьи 126.1 Налогового кодекса РФ. Размер штрафа составляет 500 руб. Штраф полагается только за ошибки в доходах и суммах налога. За ошибку в форме, допущенную в адресе компании, санкций последовать не должно. Штраф не может быть наложен на тех, кто самостоятельно выявит ошибки в документе и своевременно представит в налоговую уточнённый документ до момента, когда налоговики обнаружат недостоверную информацию.

Надо ли сдавать нулевую форму 6 НДФЛ?

Нулевую форму 6 НДФЛ сдавать не требуется. Это следует из письма ФНС РФ от 23.03.2016 № БС-4-11/4958.

Компании и индивидуальные предприниматели обязаны сдавать 6-НДФЛ только в тех случаях, когда они являются налоговыми агентами — в случае выплат доходов работникам (в соответствии со ст.

226 НК РФ).

Сдачи формы не требуется в случаях:

- В штате нет сотрудников вообще.

- В штате есть сотрудники, но выплаты в отчётном периоде им не производились.

- Отсутствует хозяйственно-финансовая деятельность.

Расчет по страховым взносам за 2021 год

КБК НДФЛ 2021 за сотрудников

Конкретный КБК по НДФЛ в 2021 году зависит от того, кто именно является плательщиком налога. В том случае, если…

Ошибка в датах выплаты зарплаты

Локальными актами организации урегулированы такие сроки выплаты зарплаты: 20 число текущего месяца и 5 число следующего месяца. Необходимо ли учесть 15-дневный промежуток выдачи зарплаты если выплата произведена из-за выходных дней ранее 20-го, например, 18-го, если в месяце 31 день, нужно ли выдать ее 4-го числа?

При установлении дат локальными актами для выплаты зарплаты не играет роли число дней в месяце. И независимо от того, что выплата была произведена 18-го вместо 20-го, расчет должен быть выплачен в установленный день – 5-го числа. 15 календарных дней установлен в качестве срока, в течение которого ее нужно выплатить после ее начисления (ч. 6 ст. 136 ТК РФ).

Досрочное перечисление доходов

Согласно НК ст. 223 п. 2 датой выплаты дохода следует признавать последний день календарного месяца, за который было произведено начисление. Для отражения в расчете не имеет значения, приходится он на выходной либо праздничный день. Данная норма установлена в письме БС 3-11/[email protected] от 16 мая 2021 г.

НК не разъясняет момент налогообложения при отражении досрочной заработной платы. При заполнении стр.100 необходимо придерживаться установленных законодательством норм и указывать дату последнего дня отчетного месяца.

Ошибка при отчетности по заранее выплаченной предновогодней зарплаты

Организации выдают декабрьскую зарплату до наступления нового года: 28 или 29 декабря. В этой ситуации удерживать НДФЛ с декабрьской зарплаты нужно только с январским авансом. Зарплата за декабрь будет являться доходом только 31 декабря, до которой удержать НДФЛ нельзя, а только из аванса в январе, а декабрьскую зарплату выплатить без вычета НДФЛ. При этом зарплата за декабрь учитывается в разделе 1 расчета 6-НДФЛ, строках 020 и 040 за год и в разделе 2 расчета за I квартал 2021 года, строке 070.

Но на практике ФНС не штрафует организации за перечисленный налог до наступление января, поэтому если НДФЛ удержан 29 декабря, то и зарплата, и налог попадут в 6-НДФЛ за год (строки 020, 040 и 070), но уплатить налог нужно в январе и его выплата отразится в 6-НДФЛ за I квартал, в разделе 2.

Как следует отражать налог

Подоходный налог не допускается перечислять до окончания месяца его удержания. Данная уплата будет расценена, как уплата за счет субъекта хозяйствования. Это закреплено в НК ст. 226 п. 9. Исчисление подоходного налога следует выполнить не позже рабочего дня, следующего за днем выплаты заработка, из которого произойдет фактическое удержание(НК ст. 226 п. 6 и ст. 6.1 п. 6-7).

Несмотря на то, что законодательством не допускается авансовое исчисление НДФЛ, налоговики не применяют санкции к организациям в случае, если платежи поступят в казну в текущем месяце раньше срока.

Ответы на распространенные вопросы

Вопрос №1: Зарплата выплачивается 25-го и 10-го числа. Работник уходя в отпуск 9-го просит выплатить заработную плату за отработанные дни до ухода в отпуск. Нужно ли выплатить зарплату за эти дни до начала отпуска?

Ответ: ТК РФ не обязывает организацию выплатить работнику заработную плату за отработанные дни до начала отпуска. Если работодатель выплатит зарплату за отработанные дни до отпуска, до наступления установленного срока выплаты зарплаты, работодателя могут привлечь к административной ответственности по ст. 5.27 КоАП РФ за нарушение сроков выплат зарплаты.

Зарплата начислена, но не выплачена

Каждый работник имеет право своевременно получать оплату произведенного труда.

В ТК РФ установлены жесткие условия выплаты заработной платы и их несоблюдение чревато серьезными последствиями.

Работодатели, которые задерживают выплату заработанных средств (а задержкой считается любой промежуток, начиная от суток и более) привлекаются:

- К добровольному начислению пени в размере 1/300 ставки Нацбанка за каждый день просрочки.

- К административной ответственности в виде штрафов и/или приостановки деятельности организации.

- К уголовной ответственности, которая налагается на виновных лиц.

Кроме указанных мер, сами наемные лица также могут защищать себя от неправомерных действий нанимателя. Статья 142 и 379 ТК РФ позволяет работникам приостанавливать свою трудовую деятельность при условии, что зарплата задержана на срок более 15 суток и с обязательным письменным предупреждением о временном отстранении от работы.

Как отразить в 6-НДФЛ?

В квартальных налоговых отчетах невыплаченный доход отражается в 6-НДФЛ, если он в отчетном квартале все же был погашен, а если нет, то проставляются нули и переходит на следующий квартал. В 6-НДФЛ переходящая зарплата отражается фактическими суммами с указанием реальных дат выплаты.

Отличия в заполнении коснутся следующих строк 1-го раздела:

- 070 – вносится итоговая за год сумма, которая указывает на фактически удержанные налоги.

- 080 – вписывается та сумма, которая не была удержана.

Если речь идет о целом квартале невыплаченной з/п, то проставляются нули, и в 070 и в 080 строке. А вот в последующих полугодовых и далее отчетах проставляются общие итоговые цифры.

Во втором разделе сведения вносятся только при выплате доходов, а если они еще не погашены, то ставятся нули во все строчки кроме 100, где будет информация о датах фактического начисления дохода.

Такие ограничения касаются в 6-НДФЛ как аванса, так и задолженности по зарплате.