Согласно ст. 487 ГК РФ аванс – это полная или частичная оплата товаров/услуг до момента фактической отгрузки продавцом. Предоплата учитывается на специальных субсчетах бухучета и не является доходом поставщика, применяющего метод начисления, до исполнения организацией своих обязательств. Рассмотрим нюансы отражения предоплаты как хозяйственной операции, приведем основные проводки по авансам выданным и полученным.

Обратите внимание! Юридический статус предварительной оплаты закрепляется в условиях договора, нормативное регулирование встречного исполнения обязательств осуществляется в соответствии со ст. 328 ГК.

Различие аванса и задатка

Часто аванс путают с задатком. И аванс, и задаток несут одну функцию — предварительной оплаты за товар или услугу, частичной или полной. В законодательстве нет четкого определения, чтобы разделить эти понятия, но по сложившейся практике авансом считается сумма предоплаты, на перечисление которой не было оформлено отдельного соглашения к договору:

Итоги

Расчеты с поставщиками предполагают использование счета 60 с открытием к нему субсчетов, предусмотренных рабочим планом счетов экономического субъекта. Кроме счета 60 в подобных операциях может быть задействован и счет 76. Оплата поставщикам отражается по дебету этих счетов. Выбор корреспондирующего по кредиту счета будет зависеть от того, как оплата происходила: безналичным путем (с расчетного, валютного или специализированного банковского счета) или наличными денежными средствами.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Авансы выданные

Аванс выданный — это предоплата поставщику в счет будущих поставок, выполненных работ или услуг. Перечисление аванса для поставщика не означает получения экономической выгоды, так как поставщик по разным причинам может не выполнить обязательства по договору: не отгрузить товар, не оказать услугу. В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными.

Обязательства возвратить задаток у поставщика в общем случае нет.

Для учета НДС с авансов в плане счетов существует субсчет на 76 счете, чаще всего его код 76.АВ.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия. Принятие к вычету НДС — это не обязанность, а право организации-покупателя.

Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Пример

Допустим, ООО «Альтависта» перечисляет аванс в размере 23 600 руб. (включая НДС). Затем ООО «Альтависта» получает от этого поставщика товар на сумму 23 600 руб.

Ставка и размер НДС входящего указываются в счете-фактуре поставщика.

Авансы выданные — проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 60.2 | 51 | Перечисление аванса | 23 600 | Платежное поручение исх. |

| 19 | 60.2 | НДС с аванса | 3 600 | Счет-фактура на аванс (полученный) |

| 68 | 76(авансы) | Вычет НДС с аванса | 3 600 | Книга покупок |

| 10 | 60.1 | Полученный товар оприходован | 20 000 | Накладная |

| 19 | 60.1 | Отражен входящий НДС | 3 600 | СФ поставщика |

| 60.1 | 60.2 | Зачет аванса | 23 600 | Бухгалтерская справка |

| 60.2 | 68 | Восстановлен НДС с аванса | 3 600 | Книга продаж |

Авансовые отчеты – проводки в бухгалтерском учете

Помимо расчетов с контрагентами – покупателями и поставщиками предприятие регулярно выдает средства в подотчет своим сотрудникам. Как грамотно выполнить бухгалтерские проводки по авансовым отчетам? И правда ли, что сумма из авансового отчета вычитается из прибыли? Рассмотрим конкретный пример.

Пример расчетов с подотчетными лицами в части выданных авансов:

Предприятие «Пит-стоп» выдало в подотчет работнику Ковалеву Е.И. на командировку 8000 руб. Ковалев потратил 5400 руб., а неиспользованные средства в размере 2600 руб. вернул в кассу. Бухгалтеру потребуется выполнить следующее:

- Выдан аванс на командировочные расходы – проводка Д 71 К 50 на 8000.

- Возвращен остаток неизрасходованных денег – проводка Д 50 К 71 на 2600.

Подотчетное лицо обязано отчитаться о расходовании средств в течение 3 дней после окончания сроков выдачи, а в случае пребывания в командировке – после возвращения работника. Конкретные сроки устанавливает руководитель организации. Если же сотрудник без уважительных оснований потратил больше выданных средств и не в состоянии отчитаться по ним, излишек удерживается из его дохода. Бух. проводки по авансовым отчетам в этой ситуации выглядят так:

- Отражена невозвращенная в срок сумма – Д 94 К 71.

- Удержана недостача из заработка работника – Д 70 К 94, но не более 20 % ежемесячно.

Авансы полученные

При реализации организацией товаров, работ или услуг покупатель может перечислить предоплату до момента реализации.

Согласно требованиям Налогового кодекса, продавец обязан начислить НДС на полученный аванс. НДС рассчитывается по формуле:

НДС на полученный аванс = Сумма реализации *18/100

Пример

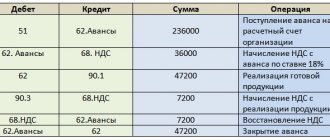

Рассмотрим предыдущий пример с точки зрения организации-продавца, то есть . Начисление НДС с аванса происходит в момент его получения, возмещение суммы такого НДС в бюджет происходит в конце налогового периода — квартала.

НДС по реализации начисляется в момент отгрузки, то есть в момент создания проводки по реализации Дт 62 — Кт 90.1.

Авансы полученные — проводки

Бухгалтер при получении аванса от покупателя делает следующие проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Получен аванс от покупателя (с НДС) | 23 600 | Платежное поручение вх. |

| 76(авансы) | 68 | Начисление НДС с аванса | 3 600 | Счет-фактура выданный, бухгалтерская справка |

| 62.1 | 90.1 | Начислена выручка от реализации | 23 600 | Акт реализации, накладная |

| 90(НДС) | 68 | НДС по реализации | 3 600 | СФ выданный, бухгалтерская справка |

| 68 | 76(авансы) | Принят к вычету НДС по авансам (после реализации) | 3 600 | Книга покупок |

Прочие проводки — оплачен счет поставщика за материалы, работы, услуги

Расчетный счет, проводки с которым мы рассмотрели в предыдущем разделе, чаще всего задействуется при расчетах между экономическими субъектами. Однако оплата может быть произведена не только с него, существуют и другие способы ее осуществления. Корреспонденции счетов могут принять такой вид:

- Дт 60 Кт 50 — оплачено поставщику наличными денежными средствами, к приходным документам должен быть приложен кассовый чек поставщика, если он обязан применять кассовый аппарат;

Важно! Рекомендация от «КонсультантПлюс»:Как оформить оплату поставщику за товар наличными Если товар оплачивает работник вашей организации, сделайте следующее: 1. Выдайте ему наличные деньги под отчет. В РКО по строке «Основание» укажите содержание хозяйственной операции. Например, по данной строке можно указать: …. Все подробности см. в К+.

- Дт 60 Кт 52, 55 — если оплата производится безналичным путем с валютного или специализированного счета в банковском учреждении.

Выбор субсчета к счету 60 в предложенных записях будет также зависеть от того, когда оплата происходила — до оприходования продукции, работ, услуг и пр. или после.

Если покупатель передает собственный вексель в качестве гарантии оплаты матценностей, работ, услуг, то кредиторская задолженность со счета 60 не списывается, а отражается на отдельном субсчете, предназначенном для учета векселей. Проводка — оплачен счет поставщика собственным векселем — может выглядеть следующим образом:

Дт 60.1 Кт 60 «Расчеты по векселям выданным».

Погашая собственный вексель, покупатель запишет:

Дт 60 «Расчеты по векселям выданным» Кт 50, 51, 52, 55.

Все подробности по отражению в бухучете покупателя проводок по приобретению товаров и передаче векселя в счет их оплаты см. в Готовом решении от КонсультантПлюс. Получите пробный доступ бесплатно.

О том, как сформировать оборотно-сальдовую ведомость по счету 60 с учетом всех записей, произведенных в учете, читайте в этом материале.

Выставление счета покупателю

Формирование Счета покупателю в 1С позволяет автоматически отслеживать оплату и отгрузку товаров, а также помогает:

- быстро и автоматически оформить документы оплаты и отгрузки;

- корректно заполнить авансовый счет-фактуру: в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» будут отражаться конкретные позиции товаров, указанные в Счете покупателя.

Изучить Порядок заполнения авансовых счетов-фактур

Счет на оплату покупателя оформляется документом Счет покупателю в разделе Продажи – Продажи – Счета покупателям.

В документе указывается:

- от – дата выставления счета;

- Контрагент – покупатель, которому выставляется счет;

- Договор — документ, по которому будут вестись расчеты с покупателем, Вид договора — С покупателем; PDF

- Статус оплаты – Не оплачен, устанавливается автоматически, при создании счета.

Если при проведении документа поступления оплаты от покупателя будет заполнен Счет на оплату, то Статус оплаты в документе Счет покупателю изменится автоматически на Оплачен или Оплачен частично.

Неоплаченные счета можно контролировать в разделе Руководителю – Расчеты с покупателями – Счета, не оплаченные покупателями.

- на вкладке Товары и услуги указывается перечень товаров, работ, услуг предполагаемой поставки, их стоимость и выделенная сумма НДС.

Документ Счет на оплату не создает проводок и движений по регистрам.

Документальное оформление

Бланк Счет на оплату можно распечатать по кнопке Печать – Счет на оплату документа Счет покупателя. PDF

Узнать подробнее о дополнительных реквизитах печатной формы

Бухгалтерские проводки по авансам от покупателей и поставщикам

При этом группа статей «Дебиторская задолженность» содержится в разделе «Оборотные активы».

Кроме того, необходимо отметить, что согласно пункту 6 ПБУ 4/99 бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету

.

Если при составлении бухгалтерской отчетности исходя из правил данного Положения

организацией

выявляется недостаточность

данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении,

то в бухгалтерскую отчетность организация включает соответствующие дополнительные показатели и пояснения

.

Отступление от данных правил может быть произведено только в исключительных случаях (например, национализация имущества).

Также, в соответствии с пунктом 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФрасчеты с дебиторами

и кредиторами

отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными

.

Исходя из приведенного выше пункта 19 ПБУ 4/99, классификация дебиторской задолженности на долгосрочную и краткосрочную осуществляется на основании сроков погашения такой задолженности (т.е. в данном конкретном случае – срока поставки соответствующего объекта), а не срока функционирования актива, с приобретением которого связано перечисление аванса.

Таким образом, позиция, изложенная в рассматриваемых письмах Минфина РФ, не регламентирована нормативными документами по бухгалтерскому учету в РФ, более того, в настоящее время она им противоречит.

Учитывая изложенное, в силу того, что в настоящее время отсутствует прямой запрет на отражение рассматриваемых авансов в составе группы статей «Дебиторская задолженность», авансы, на наш взгляд, следует отражать по строке 1230 «Дебиторская задолженность»

.

По нашему мнению, порядок представления в балансе таких авансов следует определить в учетной политике.

При этом в пояснительной записке и в пояснениях к бухгалтерскому балансу Организация может привести более подробные сведения о конкретном составе соответствующих активов (дебиторской задолженности).

Коллегия Налоговых Консультантов 26.11.2015 г.

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное Приказом Минфина РФ от 06.07.99 № 43н.

«Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2010 год».

Приказ Минфина РФ от 29.07.1998 № 34н

При этом в соответствии с пунктом 19 ПБУ 4/99 в этой группе целесообразно выделять долгосрочную и краткосрочную дебиторскую задолженность.

Это интересно: Справка сзи 6 через госуслуги

Раскрытие информации о характере дебиторской задолженности, как правило, осуществляется путем введения дополнительных строк, например «в том числе долгосрочная» и «в том числе краткосрочная».

НК РФ об авансовых платежах по налогу на прибыль

Порядок исчисления налога на прибыль и авансовых платежей установлен ст. 286 НК РФ. Налог на прибыль в течение года предполагает регулярные авансовые перечисления в бюджет по результатам отчетных периодов (п. 2 ст. 286, п. 1 ст. 287 НК РФ, п. 2 ст. 285 НК РФ).

Расчет с бюджетом осуществляется:

- либо помесячно нарастающим итогом: 1 месяц, 2 месяца, 3 месяца и так далее до конца года (к примеру, январь, январь — февраль, январь — март и т. д.);

- либо поквартально: 1-й квартал, полугодие, 9 месяцев.

Расчет авансовых платежей по налогу на прибыль схож с определением налога на прибыль по итогам года. Он исчисляется нарастающим итогом в течение календарного года как произведение налоговой базы на налоговую ставку за вычетом предыдущих авансовых платежей этого года (п. 1 ст. 286, п. 1 ст. 287 НК РФ).

Пошаговая инструкция

27 сентября выставлен счет на оплату покупателю ООО «Архитектурная мастерская» за офисную мебель на общую сумму 354 000 руб. (в т. ч. НДС 18%):

- Письменный стол МИККЕ – 15 шт. по цене 5 900 руб.;

- Стул МАРКУС – 15 шт. по цене 11 800 руб.;

- Шкаф для папок ЭРИК — 10 шт. по цене 8 850 руб.

30 сентября на расчетный счет Организации поступила 100% предоплата от покупателя.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выставление счета покупателю | |||||||

| 27 сентября | — | — | 354 000 | Выставление счета покупателю | Счет покупателю | ||

| Поступление предоплаты от покупателя | |||||||

| 30 сентября | 51 | 62.02 | 354 000 | 354 000 | Поступление предоплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

Ежеквартальные и ежемесячные авансовые платежи

Компании, выручка которых за предшествующие четыре квартала в среднем за каждый квартал меньше 15 млн руб. (п. 3 ст. 286 НК РФ), перечисляют авансы по НП поквартально.

Переход на ежемесячные платежи исходя из прибыли предыдущего квартала обязателен, если среднеквартальный доход компании оказался выше указанного лимита, а для вновь созданных организаций — если по истечении полного квартала выручка превысила 5 млн руб. в месяц (п. 5 ст. 287 НК РФ).

Если организация переходит на уплату ежемесячных авансов по НП по прибыли предыдущего квартала (абз. 2 п. 2 ст. 286 НК РФ), отчетность остается квартальной. Компания уплачивает раз в месяц 1/3 по итогам прошлого квартала, а по результатам текущего квартала доплачивает НП.

В добровольном порядке можно перейти на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли, при этом в течение налогового периода налогоплательщик не вправе менять способ уплаты и перейти на него можно с нового календарного года, подав заявление до 31 декабря текущего года. Данное правило не распространяется на вновь созданные организации. Начиная с месяца регистрации они вправе рассчитывать и перечислять ежемесячные авансовые платежи исходя из фактической прибыли. О применении этого способа уплаты НП организация должна уведомить налоговую инспекцию в месяце создания, и по итогам этого же месяца нужно рассчитать первый авансовый платеж и подать первую декларацию по налогу на прибыль.