Услугами банков пользуются все организации и предприниматели, осуществляющие хозяйственную деятельность. Большая часть сервисного обслуживания предоставляется кредитными организациями на платной основе, плата за такие сервисы называется банковской комиссией.

В целях привлечения клиентов финансовые учреждения постоянно расширяют ассортимент обслуживания, предлагая не только финансовое посредничество, но и программные продукты в виде личных кабинетов с набором учетных функций и отчетных форм.

К наиболее востребованным услугам кредитных организаций относятся:

- расчетно-кассовое обслуживание рублевых и валютных счетов;

- удаленное управление расчетными операциями через банк-клиент;

- валютный контроль;

- прием и выдача наличных денежных средств;

- инкассация наличной выручки;

- смс-уведомления о платежных операциях;

- эквайринговые операции по приему платежей картами;

- выпуск и обслуживание платежных карт;

- факторинговые операции;

- предоставление банковских гарантий.

В бухгалтерском учете расходы, связанные с обслуживанием в кредитных организациях, относятся к прочим расходам (п. 11, абзац 6 ПБУ 4/99 «Расходы организации») и отражаются на счет 91.02 «Прочие расходы и доходы».

С точки зрения бухгалтерских проводок, перечень наиболее распространенных сервисов банка можно разделить на два типа операций: не облагаемые НДС и облагаемые НДС.

Рассмотрим бухгалтерские проводки по каждому типу операций.

Банковская комиссия: основания для ее начисления

Основанием для начисления комиссий являются договора на сопровождение текущего счета, обслуживания вклада или выдача кредита. В рамках этих договоров оговариваются условия взаимоотношений между организацией и банком.

Можно выделить следующий перечень услуг, по которым выплачивается комиссионное вознаграждение:

- Текущие сопровождение расчетного счета с последующей установкой и обслуживанием программы «Клиент-банк».

- Инкассация наличных средств.

- Операции купли-продажи иностранной валюты.

- Предоставление и сопровождение кредитной линии.

- Управление имуществом на доверительной основе.

- Аренда депозитных ячеек.

- Пользование лизинговым имуществом.

Относительно каждого вида банковских услуг, которые предоставляются клиенту, составляется отдельный договор, в котором подробно расписаны условия оказания этих услуг, размер и порядок оплаты банковской комиссии.

От чего зависят финансовые отношения с банком

Работая с банковской организацией, юридическое лицо вступает с ней во взаимоотношения с определенными обязательствами обеих сторон. Для того чтобы сотрудничество началось, нужно его документально оформить. Регулирует эти обязательства подписанный между сторонами договор:

- на открытие банковского счета (ст. 845 Гражданского кодекса РФ);

- на размещение вклада (ст. 834 ГК РФ);

- на получение кредитных средств (ст. 819 ГК РФ);

- факторинга (финансирование под уступку требования средств);

- иных финансовых взаимоотношений, разрешенных Уставом кредитной организации и законодательством РФ.

Вопрос: Можно ли застройщику при УСН учесть расходы на услуги банка по отправке договора долевого участия в Росреестр? Посмотреть ответ

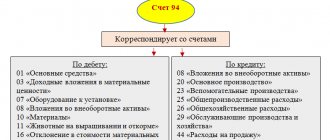

Отражение банковской комиссии на счетах бухгалтерского учета

В бухгалтерском учете банковские комиссии можно отобразить двумя способами:

- Первый способ основан на использовании расчетных счетов 60 или 76 с соответствующим субсчетом «Расчеты с банком». Эти счета оба подходят для учета банковских услуг – порядок их применения может быть регламентирован в учетной политике предприятия.

- Второй способ является более практичным, поскольку отображение комиссии осуществляется без «промежуточных» счетов, а непосредственно на счет 91.

На заметку, согласно инструкции по использованию плана счетов – корреспонденция 91 счета не предусматривает оплату услуг кредитных организаций.

В практике чаще всего используется второй способ учета банковских услуг.

Особенности операций по банку

Все безналичные расчеты, проводимые на территории РФ, осуществляются посредством банков. На основании договора банковского обслуживания предприятие может открыть банковский счет и осуществлять с его помощью все необходимые операции.

К основным банковским операциям, осуществляемым предприятиями, относятся:

- оплата за полученные товары, услуги, работы;

- зачисление средств от покупателей, заказчиков;

- выплата заработной платы сотрудникам;

- выдача средств под отчет на командировочные расходы, хозяйственные нужды;

- размещение средств на депозитном счете;

- обслуживание кредитной линии;

- операции, связанные с использованием чековой книжки.

Следует отметить, что операции с выдачей и зачислением средств могут осуществляться как в наличной форме (через кассу), как и в безналичной.

Все операции по расчетному счету банк осуществляет только после распоряжения или получения согласии организации-владельца счета. Исключением являются случаи, предусмотренные законодательно (взыскание штрафов, пеней, налоговых обязательств).

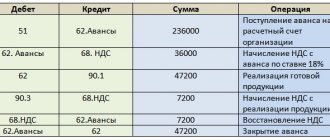

Бухгалтерские проводки по комиссии банка

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Проводки по банку при использовании «промежуточного» счета 60/76 | ||||

| 60 (76) | 51 | 1 450,00 | С расчетного счета предприятия списана банковская комиссия (дата списания со счета) | Банковский договор, банковская выписка |

| 91-2 | 60 (76) | 1 450,00 | Банковская комиссия включена в состав расходов | Банковский договор, банковская выписка |

| Комиссия банка облагается НДС | ||||

| 60 (76) | 51 | 5 000,00 | За кредитное обслуживание списана банковская комиссия (с НДС) | Банковский договор, банковская выписка, счет |

| 19 | 60 (76) | 762,71 | Начислен НДС | Счет |

| 68 | 19 | 762,71 | Отображен НДС | Счет |

| 91-2 | 60 (76) | 4 237,29 | Банковская комиссия включена в состав расходов (без НДС)5000 – 762,71 = 4237,29 | Банковский договор, счет |

| Банковская комиссия – «прямой» метод отображения | ||||

| 91-2 | 51 | 8 700,00 | Списана банковская комиссия | Банковский договор, банковская выписка |

| Равномерное списание банковской комиссии (в четко оговоренные сроки) | ||||

| 60 (76) | 51 | 9 450,00 | Оплачена банковская комиссия (дата перечисления) | Банковский договор, банковская выписка |

| 97 | 60 (76) | 9 450,00 | Включение оплаченной комиссии в состав расходов будущих периодов (по дате перечисления или равномерно) | Банковский договор. Приказ об учетной политике предприятия |

| 91-2 | 97 | 9 450,00 | Банковская комиссия включена в состав расходов | Приказ об учетной политике предприятия |

| Если в налоговом учете данная комиссия признается расходом единовременно, а в бухгалтерском – равномерно в течение указанного периода, то возникает отложенное налоговое обязательство | ||||

| 68 | 77 | 1 890,00 | Начислено отложенное налоговое обязательство9450 * 20% (налог на прибыль) = 1890 руб. | Бухгалтерская справка-расчет |

| 77 | 68 | 1 890,00 | Уменьшение отложенного налогового обязательства (равномерно уменьшаем сумму банковской комиссии, начисленную в текущем периоде по счету 91-2) | Бухгалтерская справка-расчет |

| Удержание банковской выручки, зачисленной через POS-терминал | ||||

| 60 (76) | 90-1 | 35 000,00 | Отображена выручка, внесенная через POS-терминал | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 5 338,98 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 91-2 | 60 (76) | 630,00 | За обслуживание POS-терминала удержана комиссия | Контрольная лента POS-терминала, договор |

| 51 | 60 (76) | 34 370,00 | На расчетный счет предприятия зачислена выручка, полученная через POS-терминал (за минусом комиссии банка)35000 – 630 = 34370 руб. | Электронный журнал, банковская выписка |

Учет расходов на банковские услуги

Плата за услуги банка – обычная статья расходов фирмы. Однако их учет не так прост, как кажется на первый взгляд. Мы поможем вам разобраться.

Т.Н. Ковалева, эксперт АГ «РАДА»

Фирма оплачивает банку услуги по открытию счета, списанию и зачислению средств, выдаче наличных денег и т. д. Стоимость всех видов услуг и их конкретный перечень оговариваются в договоре между фирмой и банком. Например, в договоре банковского счета (договоре на расчетно-кассовое обслуживание).

График оплаты услуг банка также фиксируется в договоре. Банк может каждый день взимать с фирмы плату за проведение операций по счету или списывать установленную сумму раз в месяц.

Классифицировать затраты на оплату банковских услуг на первый взгляд не сложно. Однако на практике для многих бухгалтеров это оказывается серьезной проблемой. Это связано с тем, что бухгалтерский и налоговый учет этих расходов различен.