Существует несколько разновидностей посреднических соглашений, заключаемых между заказчиком (принципалом) и посредником (агентом). Наиболее универсальным считается договор агентский. По его условиям агент, взявший на себя обязательство и выполнивший его от своего имени или имени заказчика (но всегда за счет заказчика), получает вознаграждение. Регулирует взаимоотношения сторон агентского договора глава 52 ГК РФ (статьи 1005 – 1011). Размер оплаты услуги оговаривается в соглашении: это может быть определенная фиксированная сумма, либо сумма, рассчитанная в объеме установленного договором процента от стоимости исполненного поручения. Облагается ли НДС агентский договор и как отразить эти операции в учете обеих сторон сделки – тема этой публикации.

Что такое агентский договор

Агентский договор – это документ для оформления отношений между агентом (посредником) и принципалом (заказчиком), в рамках которого первый обязан совершить определенные действия по поручению второго за вознаграждение. При этом посредник действует от своего имени или от имени заказчика, но всегда за счет последнего. Разница в способах представления интересов сказывается на обязанностях по договору. Если агент действует от своего имени с упоминанием принципала – обязанности по договору ложатся на агента, если же агент участвует от имени заказчика, то обязанности возникают у последнего.

Размер агентского вознаграждения и способ выплаты стороны закрепляют в договоре. Как правило, это определенная сумма или проценты от совершенной сделки.

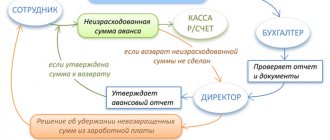

В установленные договором сроки посредник предоставляет принципалу отчет о выполнении поручения и прикладывает к нему подтверждающие документы по расходам в отношении принципала.

Организации привлекают агентов в своей деятельности по разным направлениям. Это могут быть поручения по реализации покупателям товаров принципала, приобретение имущества для заказчика, вопросы юридического характера.

Возникли трудности с оформлением агентского договора?

Воспользуйтесь сервисом «Моё дело» и оформляйте любые договоры в 3 клика

Попробовать бесплатно

Особенности налогового учета

Как видно из приведенных выше данных, коммерческие операции между агентом и заказчиком облагаются НДС. Кроме того, доходы входят в налогооблагаемую базу по налогу на прибыль и упрощенному налогу, как и другие доходы от деятельности фирмы. Расходы подразделяются на включаемые в налоговую базу и не включаемые в нее. Согласно ст. 252 НК РФ (п.1) плательщик налога вправе уменьшить базу по нему на сумму подтвержденных затрат, кроме тех, что перечислены в ст. 270 (9). В частности, здесь упомянуты и расходы агента по договору с принципалом, если они возмещаются последним.

Не включается в доходы агента сумма, которую он по договору перечисляет заказчику. В то же время, если расходы, согласно договору, заказчик не возмещает, то они включаются в базу по налогу, согласно ст. 252 НК РФ.

Главное

- Агент по договору с принципалом может действовать как от его имени, так и от своего, оказывая посреднические услуги.

- Бухгалтерский учет таких сделок и движений по ним строится исходя из учета всех значимых пунктов договора.

- Вознаграждение агента выплачивается на основании его отчета о проделанной работе.

- Суммы по агентскому договору с обеих его сторон облагаются НДС, доходы, аналогично, включаются в расчет прибыли за период и в расчет по УСН.

- Расходы на уменьшение можно включать лишь в той их части, которая не возмещается другой стороной. Агент, чьи расходы возмещает заказчик, не имеет права включать указанные суммы в расчет по налогу.

НДС при агентском договоре

Предпринимательская деятельность без привлечения агента, когда покупатель на ОСНО и продавец на том же режиме налогообложения, не вызывает вопросов по начислению НДС. Такая же ситуация с налогом в агентском договоре. Сложности учета возникают, если одна сторона применяет ОСНО, а другая УСН. Посмотрим, как учесть НДС в зависимости от того, кто платит НДС.

Агент на УСН, принципал на ОСНО

Агент на УСН не платит НДС, поэтому не выставляет принципалу на ОСНО счет-фактуру на свои услуги и не выделяет сумму налога из вознаграждения.

Если агент на УСН ведет деятельность от имени принципала-покупателя, счета-фактуры, полученные от продавца, оформляют на принципала. Задача посредника только передать эти документы принципалу в срок, прописанный в агентском договоре.

Если посреднику поручают продать товары (работы, услуги) от имени принципала сторонним лицам, он передает покупателю счет-фактуру принципала, выписанный на имя этого покупателя.

Если агент на упрощенке действует от своего имени, он выставляет для принципала-покупателя на ОСНО счет-фактуру от имени продавца. Посредник переносит данные из полученного от продавца счета-фактуры и самостоятельно присваивает документу номер с учетом хронологии своего документооборота, но с датой, указанной продавцом.

При реализации товаров принципала на ОСНО от имени агента на УСН посредник оформляет счет-фактуру на имя стороннего покупателя и сообщает принципалу показатели документа для его перевыставления от имени принципала. Затем принципал выписывает счет-фактуру для покупателя от своего имени.

Агент на УСН обязан вести Журнал учета полученных и выставленных счетов-фактур в отношении предпринимательской деятельности в интересах стороннего лица.

Посредник заполняет раздел журнала «Сведения о посреднической деятельности». Журнал нужно сдавать в ИФНС ежеквартально в электронном виде по формату, утвержденному Приказом ФНС России от 04.03.2015 N ММВ-7-6/93, не позднее 20 числа месяца, следующего за истекшим кварталом (п. 5.2 ст. 174 НК РФ).

Если посредник выделит НДС в сумме агентского вознаграждения, согласно п. 5 ст. 173 НК РФ у него возникает обязанность исчислить и уплатить налог, а также представить в ИФНС декларацию по НДС.

При этом права на вычет для упрощенки нет даже в этом случае, потому что организации на УСН не являются плательщиками НДС (п. 5 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Для принципала на ОСНО эта ситуация тоже непростая. Он рассчитывает на получение вычета, но налоговики могут поставить под сомнение вычет от организации на УСН. Судебная практика в вопросе получения вычета от упрощенца встает на сторону налогоплательщика (Определение КС РФ от 29.03.2016 № 460-О). Однако, у Минфина другая позиция: если счет-фактуру выставила организация на УСН, которая не является плательщиком НДС, значит принимать налог к вычету нельзя (Письмо Минфина от 05.10.2015 №03-07-11/56700).

Если принципал на ОСНО решит пойти на риск и принять к вычету НДС по счету-фактуре от упрощенца, нужно быть готовым к судебным разбирательствам с налоговиками.

Для укрепления своих позиций мы рекомендуем обратить внимание на пункт договора о вознаграждении посредника – сумма НДС должна быть выделена, а также храните у себя письменное подтверждение агента об уплате налога в бюджет. Правильно оформленные документы доказывают согласованность сторон в этой ситуации и осознанное намерение возложить на агента уплату НДС.

Налоги слишком дорого обходятся? Знаем 45 способов, как легально их снизить!

Сэкономленные средства можно направить на развитие бизнеса!

Подробнее

Агент на ОСНО, принципал на УСН

Посредник на ОСНО, являясь плательщиком НДС, выставляет счет-фактуру на сумму своего вознаграждения. Если действует от своего имени, агент на ОСНО перевыставляет счет-фактуру продавца на имя покупателя от себя, аналогично порядку, указанному выше для агентов на УСН.

Счет-фактура на агентское вознаграждение в Журнал учета полученных и выставленных счетов-фактур не вносится (п. 3.1 ст. 169 НК РФ).

Обратите внимание, что счета-фактуры, перевыставленные агентом для принципала или принципалом для стороннего покупателя в книге продаж и книге покупок посредника не фиксируются.

Если агент на ОСНО приобретает от своего имени товар для принципала-покупателя и перевыставляет счет-фактуру от продавца на имя покупателя, ее не нужно учитывать в книге продаж агента, поскольку обязанности по начислению НДС у него не возникает (п.3 Правил ведения книги продаж, утв. Постановлением N 1137).

Когда посредник реализует товар заказчика от своего имени, он не делает запись в книге продаж, так как товар принадлежит принципалу, и у посредника не возникает обязанности по начислению НДС (п.20 Правил ведения книги продаж). Получив перевыставленный счет-фактуру от принципала, посредник не делает запись в книге покупок (пп. «в» п.19 Правил ведения книги покупок).

Какие услуги агента не облагаются НДС?

Для посреднических услуг правила освобождения от НДС, прописанные в статье 149 НК РФ, не действуют. Случаи, в которых компания не должна платить налог, указываются в статье 156. К числу относится:

- Сдача в аренду помещений иностранцам или компаниям-резидентам других государств, аккредитованным в России.

- Реализация медицинских изделий и лекарств, признанных по законодательству жизненно необходимыми.

- Продажа протезно-ортопедических изделий и комплектующих к ним.

- Реализация линз и оправ для них.

- Продажа продукции, используемой исключительно для реабилитации людей с ограниченными возможностями здоровья и профилактики инвалидности (список таких товаров приведен в правительственном Перечне).

- Ритуальные услуги и продажа изделий народных промыслов.

Если агент занимается операциями, облагаемыми и не облагаемыми НДС, законодательство обязывает его вести раздельный бухгалтерский учет.

Почему агентский договор привлекает внимание налоговых органов

Давайте посмотрим на сумму налогов к уплате при сделках организации на ОСНО без привлечения посредника и с участием агента на УСН с объектом налогообложения «Доходы».

| Сделка без участия агента | Сделка с участием агента на УСН (6%) |

| ООО «Искра» приобрело товар по цене 300 руб., в т.ч. НДС 20%, затем оно продало этот товар по цене 600 руб. с НДС ООО «Свет». | ООО «Искра» приобрело товар по цене 300 руб., в т.ч. НДС 20%, затем с помощью оно продало этот товар по цене 600 руб. с НДС ООО «Свет». Вознаграждение ООО «Помощник» по условиям договора = 100 руб. |

| Входной НДС: 300 / 1,2 х 0,2 = 50 руб. НДС с продажи: 600 / 1,2 х 0,2 = 100 руб. НДС к уплате: 100 – 50 = 50 руб. | Входной НДС: 300 / 1,2 х 0,2 = 50 руб. НДС с продажи: 600 / 1,2 х 0,2 = 100 руб. НДС к уплате: 100 – 50 = 50 руб. |

| Выручка без учета НДС: 600 – 100 = 500 руб. Расходы без учета НДС: 300 – 50 = 250 руб. Налог на прибыль: (500 – 250) × 0,20 = 50 руб. | Выручка без учета НДС: 600 – 100 = 500 руб. Расходы без учета НДС: 300 – 50 = 250 руб. Налог на прибыль с учетом услуг агента: (500 – 250 – 100) × 0,20 = 30 руб. ООО «Помощник» на УСН (6%) заплатит: 100 х 6% = 6 руб. |

| ИТОГО к уплате в бюджет: 50 + 50 = 100 руб. | ИТОГО к уплате в бюджет: 50 + 30 = 80 руб., и 6 руб. у посредника. |

Налоги при сделке с посредником и без

Сэкономьте время и деньги

Бухгалтерское обслуживание в «Моё дело» всего от 1667 рублей в месяц

Подробнее

Из примера видно, что с появлением посредника в сделке значительно сократилась сумма налога на прибыль.

Налоговые органы часто ставят под сомнение целесообразность участия агентов в предпринимательской деятельности. Логика ИФНС такова, что и без помощи посредника можно справиться с продажей товара и другими операциями.

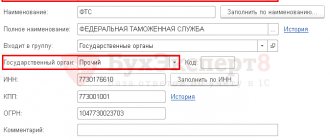

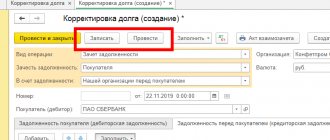

Настройка программы

Откроем раздел «Справочники»/подраздел «Покупки и Продажи»/«Договоры». В карточке договора контрагента с видом договора «С поставщиком» выполним настройку в части «НДС»:

- Установим флаг «Организация выступает в качестве налогового агента по уплате НДС»;

- Выберем вид агентского договора «Реализация товаров» (п. 8 ст. 161 НК РФ).

Рис.17 Настройка программы

Участие в расчетах

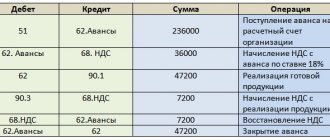

Рассмотрим еще один пример, когда агент продает товары принципала и при этом участвует в расчетах.

Дебет 45 Кредит 41

— 20 000 рублей – товары переданы агенту для реализации (акт или ТОРГ-12);

Дебет 44 Кредит 60

— 1000 рублей – на основании отчета агента отражены расходы на вознаграждение;

Дебет 19 Кредит 60

— 180 рублей – на основании отчета и счета-фактуры отражен НДС по агентскому вознаграждению;

Дебет 90 Кредит 45

— 10 000 рублей – по данным отчета и копий документов на продажу товару отражена себестоимость реализованной продукции;

Дебет 62 Кредит 90

— 17 700 рублей – на основании отчета и копий отражена выручка от продаж;

Дебет 90 Кредит 68.2

— 2700 рублей – начислен НДС от реализации товаров;

Дебет 60 Кредит 51

— 1180 рублей – агенту оплачено вознаграждение;

Дебет 51 Кредит 62

— 17 700 рублей – от агента получены денежные средства за реализованные товары.

Оформление счетов-фактур при продаже агентом товара принципала

Передача товара посреднику не является реализацией, т. к. право собственности на товар не переходит. Счет-фактура в этот момент не составляется. При продаже товаров принципала агент самостоятельно указывает дату и номер счета-фактуры в соответствии со своими данными и себя в качестве продавца. Поскольку фактически происходит так, что принципал выписывает свой счет-фактуру на этот товар позднее, он указывает в своем документе ту же дату, что и агент, и данные фактического покупателя.

Для этого необходим обмен сведениями между сторонами:

- агент передает принципалу копии своих счетов-фактур, выставленных покупателям;

- принципал оформляет для агента счета-фактуры на основании представленной информации.

Целесообразно предусмотреть в агентском договоре порядок обмена информацией и документами между сторонами.