Какие отчеты сдавать за 3 квартал 2021 года? Какие платежи отправить? Какие сроки сдачи отчетности и представления платежных поручений по НДФЛ и НДС? Ответы представлены в виде таблицы для бухгалтера о сроках сдачи отчетности за 3 квартал 2021 года. Также в таблице приводятся пояснения по формам отчетности, актуальным КБК и особенностям формирования платежных поручений.

| Бланк декларации, расчета, сведений | Утвержден | Срок сдачи |

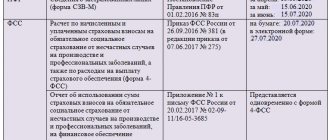

| Фонд социального страхования | ||

| Форма 4 ФСС РФ. Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения | Приказ ФСС № 381 от 26.09.2016 (в редакции приказа от 07.06.2017 № 275) | 22 октября(в бумажном виде) 25 октября(в форме электронного документа) |

| НДФЛ | ||

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) | Приказ ФНС РФ № ММВ-7-11/ от 30.10.15 (ред. от 17.01.2018) | 31 октября |

| Страховые взносы на пенсионное и медицинское страхование | ||

| СЗВ-М Сведения о застрахованных лицах | Постановление Правления ПФ РФ от 01.02.2016 N 83п | 15 августа 17 сентября 15 октября |

| ДСВ-3 Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | Постановление Правления ПФ РФ 09.06.2016 N 482п | 22 октября |

| Расчет по страховым взносам | Приказ ФНС России N ММВ-7-11/ от 10.10.2016 | 30 октября |

| НДС, акцизы и алкоголь | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за I квартал 2021 г. Журнал представляется неналогоплательщиками НДС, налогоплательщиками, освобожденные по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности по посредническим договорам. | Пункт 5.2. статьи 174 Налогового кодекса РФ | 22 октября |

| Представление налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств — членов Евразийского экономического союза | Приказ Минфина РФ № 69н от 07.07.2010 | 20 августа 20 сентября 22 октября |

| Налоговая декларация по налогу на добавленную стоимость | Приказ ФНС РФ № ММВ-7-3/ от 29.10.2014 (ред. от 20.12.2016) | 25 октября |

| Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию | Приказ ФНС РФ № ММВ-7-3/ от 12.01.2016 | 27 августа 25 сентября 25 октября |

| Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы | Приказ ФНС РФ № ММВ-7-3/ от 12.01.2016 | 27 августа 25 сентября 25 октября |

| Представление деклараций по алкоголю (за исключением деклараций по объему винограда) | Постановление Правительства РФ от 09.08.2012 № 815 (ред. от 13.05.2016) | 22 октября |

| ЕНВД | ||

| Налоговая декларация по ЕНВД | Приказ ФНС РФ № ММВ-7-3/ от 04.07.2014 (ред.от 19.10.2016 г.) Может быть новая форма! | 22 октября |

| Единая (упрощенная) налоговая декларация | ||

| Единая (упрощенная) налоговая декларация | Приказ Минфина РФ№ 62н от 10.02.2007 | 22 октября |

| Налог на прибыль | ||

| Налоговая декларация по налогу на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли | Приказ ФНС России от 19.10.2016 № ММВ-7-3/ | 28 августа 28 сентября 29 октября |

| Налоговая декларация по налогу на прибыль организаций, для которых отчетным периодом является первый квартал, полугодие и девять месяцев | Приказ ФНС России от 19.10.2016 № ММВ-7-3/ | 29 октября |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов (при исчислении ежемесячных платежей) | Приказ ФНС России от 02.03.2016 № ММВ-7-3/ | 28 августа 28 сентября 29 октября |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов | Приказ ФНС России от 02.03.2016 № ММВ-7-3/ | 29 октября |

| Налоговая декларация по налогу на прибыль иностранной организации | Приказ МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 29 октября |

| Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации | Приказ МНС РФ от 23 декабря 2003 г. № БГ-3-23/ | 28 августа 28 сентября 29 октября |

| Налог на имущество | ||

| Расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС РФ № ММВ-7-21/ от 31.03.17 | 30 октября |

| НДПИ | ||

| Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС № ММВ-7-3/ от 14.05.2015 (ред. от 17.04.2017) | 31 августа 1 октября 31 октября |

| Водный налог | ||

| Налоговая декларация по водному налогу | Приказ ФНС № ММВ-7-3/ от 09.11.2015 | 22 октября |

| Налог на игорный бизнес | ||

| Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 № ММВ-7-3/ | 20 августа 20 сентября 22 октября |

Читать также

24.01.2018

Кто сдает бух.отчетность в 2019 году

Сдавать бухгалтерскую отчетность в 2021 году должны те, кто обязан вести бухучет. А это все организации независимо от правового статуса и применяемой системы налогообложения (ч. 1 ст. 6, ч. 2 ст. 13 Закона от 06.12.2011 № 402-ФЗ).

Не обязаны составлять бухгалтерскую отчетность лишь индивидуальные предприниматели.

Также см. “Нужно ли в 2021 году сдавать бухгалтерскую отчетность в Росстат”

Порядок заполнения ЕУНД

В большинстве случаев упрощенная декларация состоит из одного листа, содержащего как общие сведения, так и отчетную информацию.

- Коды ИНН и КПП в соответствии со свидетельством о постановке на налоговый учет.

- Номер корректировки. При первичной сдаче отчета проставляется код «1», при сдаче уточненной декларации – код, включающий цифру 3 и номер корректировки через дробь, например «3/1», «3/2» и т.д.

- Отчетный год – 2021.

- Наименование и код подразделения ИФНС, в которое сдается отчет.

- Полное наименование организации или ФИО физического лица.

- Код ОКАТО. Т.к. форма утверждена в 2007 году и с тех пор не корректировалась, то поле «Код ОКТМО» в ней не предусмотрено. Однако налоговики рекомендуют указывать его в поле «код ОКАТО» (письмо ФНС РФ от 17.10.13 N ЕД-4-3/18585).

- Код ОКВЭД.

- Налоги, включенные в декларацию:

– в графе 1 указываются наименования налогов в том порядке, в котором они отражены во 2 части НК РФ;

– в графе 2 – номер главы 2 части НК РФ, регламентирующей данный налог;

– в графах 3 и 4 – налоговый (отчетный период); если налоговый период равен кварталу, то в графе 3 проставляется код «3», а в графе 4 – «03» (третий квартал); для налога с годичным периодом в графе 3 указывается отчетный период «9» (девять месяцев), графа 4 при этом не заполняется.

- Контактный телефон.

- Количество листов самой декларации и подтверждающих документов.

- ФИО и подпись ответственного лица, дата подписания и печать (при наличии). Если декларацию сдает представитель, то нужно указать реквизиты доверенности.

- Информация о приемке отчета заполняется налоговиками. Она включает в себя форму сдачи, количество листов, дату, ФИО и подпись специалиста ИФНС.

Если налогоплательщик – физическое лицо, не указавшее ИНН, то в декларацию нужно включить второй лист, содержащий его персональные данные:

- ФИО.

- Дата и место рождения.

- Гражданство.

- Реквизиты документа, удостоверяющего личность.

- Адрес места жительства (места пребывания) в РФ.

Что делать, если не сдали отчетность?

Нередко бывают ситуации, при которых бухгалтерская отчетность не сдается своевременно. Как правило это заканчивается штрафными санкциями, органы, контролирующие сдачу отчетности высылаю налогоплательщикам решения о назначении штрафных санкций. При не сдаче налоговых деклараций Налоговая инспекция вправе заблокировать расчетный счет компании или предпринимателя. Чтобы избежать подобных неприятностей, в частности в начале ведения хозяйственной деятельности, предпринимателям следует следить за квартальной датой. Отчетность в большинстве случаев сдается каждый квартал до 20 числа на бумаге и 25 числа электронно. Кроме того имеются промежуточные отчеты в Пенсионный фонд. Если отчетность не сдавалась длительный период, то организации может потребоваться восстановление бухгалтерского учета.

В нашей бухгалтерской компании Вы сможете получить консультацию о сроках сдачи налоговой и бухгалтерской отчетности.

Упрощенный порядок бухгалтерской отчетности для малых компаний

Напомним, что еще 20 июня 2021 г. вступил в силу приказ Минфина России от 16.05.2016 г. №64н, изменяющий упрощенные способы ведения бухучета для малых и некоммерческих организаций. Это означает, что малые компании смогут составлять отчетность за 2021 г. по упрощенным формам.

Упрощенный порядок составления отчетности может применяться организациями, которым разрешено вести бухучет упрощенным способом. К таким организациям относятся (ст.7 Закона от 06.12.2011 г. №402-ФЗ «О бухгалтерском учете»):

- субъекты малого предпринимательства;

- НКО;

- организации, получившие статус участников проекта «Сколково».

Критерии, по которым компании относят к субъектам малого бизнеса, установлены Федеральным законом от 29.06.2015 г. №156-ФЗ:

- размер выручки за предыдущий год от реализации товаров, работ или услуг (без учета НДС) не превышает 800 млн. руб.;

- средняя численность работников не более 100 человек;

- доля сторонних организаций в уставном капитале компании не более 49 процентов.

Такие малые компании могут вести бухгалтерский учет упрощенным способом. От выбранного способа ведения учета зависит и показатели статей бухгалтерской отчетности.

Важно!

Но ситуация кардинально меняется, если малая компания подлежит обязательному аудиту. В этом случае компания сталкивается с необходимостью формировать полный комплект бухгалтерской отчетности, обеспечить ведение на счетах различий между бухгалтерским и налоговым учетом (т.е. применять ПБУ 18/02*, утв. Приказом Минфина РФ от 19.11.2002 г. №114н), формировать резерв на оплату отпусков (т.е. применять ПБУ 8/2010, утв. Приказом Минфина РФ от 13.12.2010 г. №167) и т.п.

Примечание*

Отказаться от применения ПБУ 18/02 можно, только если малое предприятие вправе применять упрощенные способы ведения бухгалтерского учета. А «малыши», подлежащие обязательному аудиту, сделать это не вправе (пп.1 п.5 ст.6 Закона №402-ФЗ).

Если компания применяет специальные налоговые режимы (ЕНВД, УСНО, единый сельхозналог), то ПБУ 18/02 можно не применять, прописав об этом в учетной политике.

Как правило, таких упрощенных льгот лишается малое предприятие с организационно-правовой формой АО (пп.1 п.1 ст.5 Федерального закона от 30.12.2008 г. №307-ФЗ «Об аудиторской деятельности», далее по тексту – Закон №307-ФЗ). При этом законодательством РФ предусмотрен особый порядок проведения обязательного аудита в АО, в уставном капитале которого есть определенная доля участия государства (п.4 ст.5 Закона №307-ФЗ).

У «малыша» может объем выручки от продажи продукции (товаров, работ, услуг) за предшествовавший отчетному году составить более 400 млн рублей либо сумма активов бухгалтерского баланса на конец предшествовавшего отчетному года — более 60 млн рублей (пп.5 п.1 ст.5 Закона №307-ФЗ). И в этом случае малое предприятие подлежит обязательному аудиту и об упрощенных формах бухгалтерской отчетности можно забыть.

Какие декларации можно заменить на ЕУНД

Действующий порядок заполнения ЕУНД (далее – Порядок) утвержден приказом Минфина от 10.07.2007 № 62н.

В пп. 9 п. 7 порядка указана периодичность подачи отчета – один раз в квартал. Поэтому сразу же можно «отсечь» платежи с более коротким (месячным) налоговым периодом:

- Акцизы.

- Налог на добычу полезных ископаемых.

Все плательщики этих налогов в любом случае подают по ним отдельную декларацию (при отсутствии объектов налогообложения – нулевую).

Также нельзя заменить на ЕУНД налоги, по которым не бывает «нулевых» деклараций:

- Налог на игорный бизнес.

- ЕНВД.

По этим двум обязательным платежам база рассчитывается на основе физических показателей (количество объектов, работников, площадь помещения и т.п.). Поэтому если экономический субъект в принципе является плательщиком по этим налогам, то база по ним не может быть нулевой.

Что такое декларация?

Налоговая декларация содержит в себе информацию о доходах, источниках их возникновения, имуществе, расходах и прочих фактах хозяйственной жизни юридического лица, которые могут повлиять на величину исчисленного и уплаченного налога. Может предоставляться как на бумажном носителе, так и в электронной форме.

Индивидуальный предприниматель, как и прочие юридические лица, должен своевременно предоставлять в налоговою инспекцию декларации.

Характер декларации будет зависеть от режима налогообложения, на котором будет осуществлять свою деятельность ИП. Выбор режима, в свою очередь, определит периодичность представления отчётности в налоговые органы.

Куда сдается баланс

Закон № 402-ФЗ «О бухучете» и НК РФ определяют инстанции, куда необходимо представить баланс. Это ИФНС и орган Росстата по месту госрегистрации. Срок сдачи баланса в статистику 2021 не отличается от срока представления в ИФНС – это может быль любой рабочий день на протяжении 1 квартала 2021г. вплоть до 1 апреля.

Несмотря на то, что требованием законодательства предусмотрена сдача баланса один раз в год, многие компании формируют промежуточную бухотчетность, например, квартальную или ежемесячную. Это обусловлено нормами законов, заинтересованностью учредителей, иных пользователей, спецификой производства или другими причинами. Периодичность составления баланса фиксируется в учетной политике компании, но промежуточную отчетность не нужно представлять ни в ИФНС, ни в органы статистики

ИП на спецрежимах

В соответствии с Налоговым кодексом РФ специальными налоговыми режимами признаются:

- УСН – упрощённая система налогообложения

- ПСН – патентная система налогообложения

- ЕСХН – единый сельскохозяйственный налог

- ЕНВД – единый налог на вменённый доход

При упрощённой системе налогообложения по общим правилам предусмотрено представление соответствующей декларации по итогам года до 30 апреля.

Декларация по ЕНВД представляется ежеквартально.

Патентная система налогообложения освобождает предпринимателя от представления отчётности в рамках патента.

Если индивидуальный предприниматель, находясь на режиме ЕСХН, планирует прекратить деятельность внутри квартала, то он обязан уведомить об этом инспекцию не позднее 25 числа месяца, следующего за месяцем прекращения деятельности. По итогам деятельности должна быть представлена заключительная декларация. Соответственно, если решение о прекращении сельскохозяйственной деятельности принято в июле, то сообщить об этом инспекцию и подать соответствующую декларацию нужно до 25 августа.

В Пенсионный фонд:

- Отчетность СЗВ-М, предоставляется ежемесячно до 15 числа месяца, следующего за отчетным, за 9 месяцев — до 15 октября 2018 года.

На каких сотрудников предоставлять СЗВ-М:

В соответствии с разделом 4 Сведений по форме СЗВ-М в названной форме указываются данные о застрахованных лицах – работниках страхователя, с которыми в отчетном периоде заключены, продолжают действовать или прекращены следующие договоры:

- трудовые договоры

- гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг

- договоры авторского заказа

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства

- издательские лицензионные договоры

- лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства

Штраф за непредставление СЗВ-М

в срок — 500 руб. за каждое застрахованное лицо, сведения о котором должны были быть отражены в этом отчете (ст. 17 Закона N 27-ФЗ).

Штраф за несоблюдение порядка представления СЗВ-М в электронной форме — 1 000 руб. (ст. 17 Закона N 27-ФЗ).

Раздел 3 бланка ЕНВД за 3 кв. 2021 года

Эта часть декларации позволяет рассчитать сумму налога в целом. В новой форме отчета добавлена строка 040, которая учитывает «кассовый» вычет.

- Строка 005 отражает признак налогоплательщика с точки зрения выплат физическим лицам. Если он производит такие выплаты, то указывается признак 1, если нет (это возможно только для ИП) – признак 2.

- По строке 010 указывается общая сумма налога. Для этого нужно сложить показатели по всем видам деятельности и кодам ОКТМО, т.е. по строкам 110 всех разделов 2.

- По строке 020 отражается налоговый вычет в сумме страховых взносов и прочих расходов, уплаченных за работников (п. 2 ст. 346.32 НК РФ). При этом работники должны быть заняты в сферах деятельности, облагаемых ЕНВД.

- По строке 030 указывается вычет для ИП в сумме фиксированных платежей на пенсионное и медицинское страхование «за себя» (п. 2.1 ст. 346.32 НК РФ).

- Строка 040 – новый показатель, появившийся в измененном отчете. Она содержит сумму вычета по расходам на приобретение ККТ и представляет собой сумму строк 050 раздела 4.

- Строка 050 содержит итоговую сумму налога к уплате с учетом всех вычетов. Она рассчитывается, как разность значений строки 010 и строк 020, 030, 040. Если налогоплательщик производит выплаты физическим лицам (признак 1), то вычет, применяемый из показателей строк 020 и 030 должен составлять не более 50% от «исходной» суммы налога в строке 010. Если налогоплательщик является ИП без наемных работников (признак 2), то вычет по взносам «за себя» применяется в полном объеме. Но в любом случае показатель в строке 050 с учетом всех вычетов не может быть отрицательным.

Уменьшение УСН за счет взносов за ИП и за работников

При определении суммы налога существует легальный способ уменьшить его. Это особенно актуально для предпринимателей, которые используют систему «Доходы». При этом процент уменьшения зависит от наличия либо отсутствия привлеченных сотрудников.

Если ИП использует систему «Доходы», то для уменьшения используются следующие правила:

- Предприниматель без сотрудников может уменьшить всю сумму налога целиком, с привлеченными работниками — не больше чем на 50%.

- Налог можно уменьшить на следующие взносы: Фиксированные платежи ИП за себя (в 2021 году их сумма составит 32385 руб.);

- 1% от полученного дохода больше 300 тыс руб.;

- Перечисленные взносы на наемных работников в ПФ, медстрах, соцстрах и на травматизм;

- Больничные, выплаченные за первые 3 дня;

- Взносы на работников на добровольное медстрахование.

Для оптимального снижения размера налога ИП, которым действуют на системе «УСН доходы», выгоднее перечислять взносы за себя поквартально разными суммами.

Вам будет интересно:

Сведения о среднесписочной численности работников: образец заполнения, бланк

При использовании системы «Доходы уменьшенные на расходы», суммы выплаченных взносов вносятся в состав расходов в фактически перечисленных размерах.

Важно! Взносы, на которые планируется уменьшить налог, должны быть выплачены в том же периоде, за какой выполняется расчет налога. При этом не имеет значения, за какой именно календарный период было это перечисление.

Срок сдачи баланса за 2021 год (ООО и др.) при измененном отчетном периоде

В работе компании возникают различные обстоятельства. Иногда они изменяют длительность отчетного периода. Например, его продолжительность может быть меньше стандартной, равной календарному году, если предприятие создано (что фиксируется записью в ЕГРЮЛ) до 30 сентября. Сдавать баланс в этом случае придется за период с даты госрегистрации по 31 декабря года, в котором фирма образовалась. Так же влияет на продолжительность отчетного периода дата ликвидации предприятия — в таком случае он будет составлять промежуток с 1 января до момента завершения деятельности компании, отраженного в госреестре.

И, наоборот, если компания создана после 30 сентября, то первый отчетный период будет составлять более длительный временной отрезок — с момента регистрации по 31 декабря следующего года, т. е. будет превышать календарный год (ст. закона № 402-ФЗ). Например, фирма, созданная 29.10.2018 г. свой первый баланс сдаст за период с 29.10.2018 по 31.12.2019 г.