Бухгалтерский счет учета 97 используется для отражения обобщенной информации о суммах расходов, фактически понесенных в текущем отчетном периоде, но относящихся к будущим периодам. Как учитывать расходы будущих периодов и какими проводками отражаются операции по счету 97 — ответы на эти вопросы Вы найдете в нашей статье.

Характеристика

По этой статье могут отражаться расходы, касающиеся горно-подготовительных работ, освоения производств, агрегатов, установок, прочего производственного оборудования. Счет 97 в бухгалтерском балансе показывает затраты, связанные с рекультивацией земельных участков и проведением иных природоохранных работ, а также с мероприятиями по подготовке производства к функционированию в сезон. По статье проходят суммы на ремонт объектов, относящихся к категории основных средств, производимый в течение года неравномерно (когда предприятием не формируется соответствующий фонд либо резерв) и так далее. Данные, которые содержит 97 счет бухгалтерского учета по расходам, списываются с дебетов:

- Сч. 20 по основному производству.

- Сч. 26 по общехозяйственным расходам.

- Сч. 23 по вспомогательным производствам.

- Сч. 44 по затратам на продажу.

- Сч. 25 по общепроизводственным расходам и так далее.

Аналитический учет по статье затрат предстоящих периодов осуществляется в соответствии с видами издержек.

Проводки для отражения признания выручки

В бухгалтерском учете для отражения проводок, описывающих формирование финансового результата за период, используется счет 90 с субсчетами для отдельного отражения:

- выручки;

- себестоимости реализованный продукции или услуг;

- НДС;

- акцизов;

- прибыли или убытка.

На данном счете отражается выручка, полученная от основной деятельности компании (виды деятельности, относимые к обычным, прописаны в уставе организации), выручка от прочей деятельности отражается на счете 91 «Прочие доходы и расходы». Так, выручка от продажи основного средства не будет отражена на 90 счете, а попадет на 91.

Д 62 К 90.1 – данная проводка отражает признание выручки от продажи товаров и начисления дебиторской задолженности.

В бухгалтерском учете применяется метод начисления – т.е. выручка признается именно тогда, когда товар переходит к покупателю, а не тогда, когда за операцию поступают денежные средства.

Специфика

В положении о капитализации, приведенном в абзаце выше, следует, однако, сделать существенное дополнение. В частности, к расходам предстоящих отчетных лет относят те понесенные затраты, которые невозможно в будущих периодах вернуть. Из этого следует, что 97 счет бухгалтерского учета входит в категорию финансово-распределительных статей. Его специфика заключается в том, что сумма понесенных в действительности затрат – обычно выплаченных денежных средств – оказывается выше, чем затраты, которые относятся к текущему периоду. Это можно представить так:

А – Б = В, где:

- величина расходов, которые начислены или выплачены – это А;

- затраты, которые относятся к тому отчетному году, когда возникли расходы А – это Б;

- издержки предстоящих периодов – это В.

Что относится к расходам будущих периодов

Под расходами будущих периодов понимают подготовительные затраты, которые несет организация для получения доходов в будущем. Согласно законодательным нормам, по дебету счета 97 могут быть отражены расходы на:

- право использования объектов интеллектуальной собственности;

- подготовительные работы (сезонные, горно-обогатительные, пусковые и прочие расходы);

- обслуживание кредитов;

- проценты, начисленные на вексельную сумму.

Основаниями для отражения сумм в составе расходов будущих периодов являются первичные документы, подтверждающие факт получения доходов в будущем (подрядный договор, лицензионное соглашение и т.п.).

Разъяснение

Во многих учебных изданиях, а также на практике зачастую в качестве примеров приводят случаи, касающиеся выписки журналов и газет, предварительно внесенной арендной платы, аванса за услуги телефонной связи, внесенного за несколько месяцев, выплаты процентов по кредитам вперед и прочие аналогичные ситуации. Все эти расходы не имеют отношения к затратам предстоящих периодов. Это обуславливается тем, что при неисполнении принятых на себя обязательств, к примеру редакцией, выпускающей журналы и газеты, она должна будет вернуть уплаченные суммы. Если арендодатель нарушит договорные условия, тоже обязан возместить часть неиспользованных средств. Таким образом, если расходы были осуществлены, а деньги или прочие активы были внесены контрагенту либо корреспонденту, речь идет не о затратах будущих периодов, а об обычной дебиторской задолженности.

Порядок закрытия счетов бухгалтерского учета

Все хозяйствующие субъекты в конце календарного года подводят итоги своей деятельности. Главный итог работы фирмы — финансовый результат: прибыль или убыток. Чтобы определить, насколько эффективно действовала организация, нужно составить бухотчетность и определить финрезультат. А эта процедура невозможна без закрытия некоторых счетов бухучета.

Ежемесячно бухгалтер проверяет остатки по счетам учета затрат и финрезультатов:

- сч. 25, 26, 28 должны быть закрыты на конец месяца;

Как списать расходы на продажу — читайте в статье «Бухгалтерские проводки на коммерческие расходы».

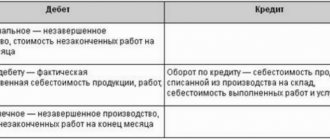

- сч. 20, 23, 29 могут иметь незавершенное производство, а могут быть полностью закрыты — это зависит от специфики хоздеятельности организации; на сч. 44 также может висеть остаток — транспортные расходы компании;

- сч. 90 и 91 не имеют остатков на конец месяца в целом, однако на каждом субсчете накапливаются суммы, которые закрываются итоговыми проводками в конце года.

К концу календарного года бухгалтеру нужно выявить финансовый результат. Он определяется по суммам, накопленным на сч. 99.

О порядке закрытия данных счетов в конце года и расчете размера прибыли/убытка читайте в статье «Как и когда проводить реформацию бухгалтерского баланса?».

Пояснения по Плану

Указанный выше подход лег в основу новых Инструкций. В частности, из пояснений, которыми сопровождается бухгалтерский счет 97, исключено присутствовавшее ранее положение о том, что по данной статье могут отражаться затраты, касающиеся внесения арендной платы за предстоящее время. Многие специалисты считают, что перечень расходов, приведенный в новом Плане, вполне рационален. Кроме того, в ПБУ 10/99 (п. 3) присутствует указание на то, что в качестве расходов предстоящих периодов не могут признаваться предварительная оплата, задаток, аванс и пр. На практике, тем не менее, достаточно часто возникают споры между бухгалтерами и налоговыми агентами, которые нередко заканчиваются в суде.

Закрываем бухсчет 90 «Продажи»

По завершению отчетного месяца компания обязана определить финансовый результат своей деятельности. Данная операция представляет собой сравнение субсчетов сч. 90. То есть бухгалтер сравнивает показатели субсчета 90-1 «Выручка» и значение себестоимости продаж, которое определяется как сумма субсчетов 90-2 «Себестоимость», 90-3 «НДС», 90-4 «Акцизы», 90-5 «Торговые и экспортные пошлины».

Если фирма получила прибыль (выручка превысила совокупные затраты), то бухгалтер формирует проводку:

Дт 90-9 Кт 99 — отражена прибыль от реализации.

Если компания сработала себе в убыток (выручка ниже совокупных затрат), то регистрируется проводка:

Дт 99 Кт 90-9 — отражен месячный убыток по деятельности компании.

Следовательно, субсчета сч. 90 могут иметь сальдо на конец отчетного месяца, но итоговое значение синтетического БСЧ должно быть равно нулю.

Какие счета закрываются при закрытии года? По данному счету по итогам года формируют следующие бухгалтерские проводки:

| Операция | Дебет | Кредит |

| Субсчет «Выручка» закрыт по итогам года | 90-1 | 90-9 |

| Себестоимость производств отнесена на финансовый результат | 90-9 | 90-2 |

| НДС списан в пользу прибылей и убытков | 90-9 | 90-3 |

| Акцизы отнесены на финрезультаты деятельности | 90-9 | 90-4 |

| Экспортные торговые пошлины списаны по итогам года | 90-9 | 90-5 |

Статическая отчетность

В теории в качестве объектов учета выступают обязательства и имущество. На этой концепции основываются международные стандарты для финансовой отчетности. По сути, здесь нет места для категории расходов предстоящих периодов. Это обусловлено тем, что счет 97 в балансе не предполагает ни обязательств, ни имущества. В активе это считается «черной дырой». На самом же деле она способствует более четкому определению финансовых результатов деятельности предприятия. Эта «дыра» выступает как свидетельство превосходства научной теории над здравым смыслом. В учете реально возникающих обязательств и имущества не по расходам предстоящих периодов, а в ходе управления финансовыми показателями данная статья присутствует. Но если осуществляется оценка состояния предприятия, анализ денежных потоков компании, то затраты будущих лет из отчетности следует исключать.

Счет 84 «Нераспределенная прибыль (непокрытый убыток)»

Следствием коммерческой деятельности компании может стать или прибыль (если доходы превышают расходы), или убыток (в обратной ситуации). Для отражения и накопления данных о финрезультате в бухучете принято использовать счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Указанный счет содержит сведения о чистой итоговой сумме, накопленной фирмой на конец соответствующего отчетного периода. Иначе говоря, на счете 84 отражается не только чистая прибыль (ЧП), образовавшаяся в текущем периоде, но вместе с ней и нераспределенная прибыль прошлых лет (НП) или непокрытый убыток (НУ).

ВНИМАНИЕ! ЧП за прошедший год показывается по строке 2400 отчета о финансовых результатах (далее — отчет). Сальдо НП или НУ за вычетом дивидендов можно увидеть в строке 1370 баланса.

В путеводителепо налогам от КонсультантПлюс вы найдете пошаговую инструкцию заполнения строки 1370 бухгалтерского баланса. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как рассчитывается ЧП компании, см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Размер НП за прошлые годы указывается кредитовым оборотом счета 84. В обстоятельствах, когда компания в текущем году получила НУ, компания компенсирует его за счет нераспределенной прибыли, оставшейся с прошлых лет. Если компания не имела НП или НУ в предыдущие годы, финансовый результат, указываемый в строке 1370 баланса (с учетом выплаты дивидендов), будет равен ЧП из отчета.

О нюансах отражения в балансе нераспределенной прибыли читайте в материале «Нераспределенная прибыль в балансе (нюансы)».

Дебет

На основании информации, приведенной выше, возникает вопрос о том, что специалисту относить на Дб сч. 97. Все, что обычно включается, подлежит обложению налогом на имущество. Как выше указано, определенные расходы следует указывать как чистую дебиторскую задолженность. Используя этот подход, специалист выводит соответствующие объекты из обложения. В счет 97 необходимо относить только те затраты, которые понесла компания, и их некому вернуть. В первую очередь, это расходы на геологоразведочные, горно-подготовительные и изыскательские работы, связанные с сезонностью поставок товаров, предоставления отпусков, производства, ремонтом ОС, рекультивацией, приобретением лицензий, набором кадров, уступкой специалистов, хозяйственной деятельностью в отсутствии реализации и так далее. Специфика всех этих трат в том, что предприятие их уже понесло и, как правило, после этого они не могут никем возмещаться.

Расходы будущих периодов при получении лицензии на ПО

Одной из наиболее распространенных операций по счету 97 является отражение расходов будущих периодов, связанных с заключением лицензионных договоров на пользование ПО.

Рассмотрим пример: в августе 2015 ООО «Молния» был заключен лицензионный договор с АО «Компьютерный сервис». По договору ООО «Молния» получает права на пользование ПО сроком на 3 года. Стоимость договора — разовый платеж на сумму 342 500 руб.

В учете ООО» Молния» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| Перечислены средства в пользу ООО «Компьютерный сервис» в счет оплаты по лицензионному договору | 342 500 руб. | Платежное поручение | ||

| 97 | Стоимость договора учтена в составе расходов будущих периодов | 342 500 руб. | Лицензионный договор | |

| 012 | ПО учтена на забалансовом счете | 342 500 руб. | Лицензионный договор | |

| 20 (, 44…) | 97 | Ежемесячное списание расходов на пользование ПО (342 500 руб. / 36 мес.) | 9 514 руб. | Лицензионный договор |

Списание

«Временный капитал» будет включаться в затраты по тем отчетным периодам, к которым их следует относить. Это можно делать либо с привязкой к самим временным промежуткам, если это косвенные затраты, которые приходятся на конкретное время, либо они выступают как прямые издержки, относящиеся к конкретному объему продукции. В процессе списания счет 97 кредитуется. При этом статьи расходов, которые относятся к текущему отчетному времени, дебетуются. В прежней Инструкции к плану по счетам указывалось, что сроки, на протяжении которых необходимо провести списание расходов предстоящих периодов на производственные издержки и прочие источники, регламентируются законодательством и прочими нормативными актами. В новых рекомендациях такое положение отсутствует. Согласно Положению по ведению бухучета и отчетности, срок списания для затрат предстоящих периодов предприятие вправе определить самостоятельно.

Вопросы и ответы по применению счета 97

Вопрос: С чем связаны изменения в учете расходов будущих периодов?

Ответ:Связаны со следующими изменениями:

- новой редакцией п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» (в редакции Приказа Минфина России № 186н от 24 декабря 2010 г.), из которого исключено понятие «расходы будущих периодов»;

- исключением из новой формы бухгалтерского баланса (утв. Приказом Минфина России № 66н от 2 июля 2010 г.) прямого упоминания строки «Расходы будущих периодов».

Вывод: Изменения в порядке применения счета 97 связаны с внесением изменений в ряд нормативных документов по бухгалтерскому учету.

Вопрос: По какой причине внесены изменения в учет расходов будущих периодов и их отражение в бухгалтерской отчетности?

Ответ: Внесены с целью упорядочения бухучета, систематизации отражаемых данных и сближения с международными стандартами финансовой отчетности (МСФО).

Сальдо по счету 97 «Расходы будущих периодов» отражается в активе баланса (п. 20 ПБУ 4/99). Однако до 2011 года далеко не все суммы, учитывавшиеся на этом счете, соответствовали условиям признания активов. В ряде случаев, организации держали на этом счете расходы, никак не связанные с получением доходов в течение нескольких отчетных периодов или имевшие настолько косвенную связь с ними, что нарушался принцип бухучета об осмотрительности, то есть готовности к признанию расходов.

Столь вольно использовать активный счет позволяли положения ранее действовавшей редакции п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности», которая теперь претерпела изменения: «65. Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей, как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся».

Такой порядок приводил к тому, что на счете 97 суммы аккумулировались бессистемно, сгруппировать, классифицировать их было достаточно сложно даже самим бухгалтерам. Это вызывало, например, такие негативные последствия для пользователей отчетности и самой организации, как:

- искусственное завышение суммы актива баланса, а также чистых активов (разницы между стоимостью активов и суммой обязательств) организации;

- возможность сокрытия фактических убытков или завышение прибыли организации путем отнесения текущих расходов к расходам будущих периодов (несвоевременность признания расходов);

- нарушение принципа рациональности ведения бухучета, когда, формально следуя ранее действовавшим нормам, организация относила на счет 97 и распределяла в течение нескольких отчетных периодов суммы, не оказывавшие существенное влияние на результаты финансово-хозяйственной деятельности.

Как следствие всего этого следовало искажение сведений о фактическом состоянии дел. Это является грубым нарушением одной из основных задач бухгалтерского учета и составления бухгалтерской отчетности — формирования полной и достоверной информации о деятельности, имущественном положении организации (ст. 1 Федерального закона № 129-ФЗ от 21 ноября 1996 г.).

Кроме того, не нужно забывать о планируемом переходе на стандарты МСФО. Наличие счета 97 затрудняло этот переход, поскольку международные стандарты не содержат такого понятия как расходы будущих периодов. Поскольку каждая сумма со счета 97 в целях МСФО требовала идентификации и переквалификации, процесс перехода становился трудоемким.

Вывод: Изменения российского законодательства в учете расходов будущих периодов направлены на устранение возможных искажений бухгалтерской отчетности и усовершенствование бухгалтерского учета.

Вопрос: Вправе организация продолжать применять счет 97 «Расходы будущих периодов» после изменений, внесенных в п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности»?

Ответ: Вправе применять. Использование счета 97 законодательно не запрещено и не отменено.

Буквальное толкование п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» в новой редакции Приказа Минфина России № 186н от 24 декабря 2010 г. позволяет сделать вывод о том, что использование данного счета в бухучете не приостанавливается. Данная норма устанавливает общее «отсылочное» правило учета расходов, относящихся к следующим отчетным периодам — учитывать такие расходы нужно в соответствии с документами, регулирующими условия признания, учет и списание тех или иных активов организации.

«65. Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Формирование расходов будущих периодов в настоящее время до сих пор предусматривают, в частности, следующие бухгалтерские нормативно-правовые акты:

- План счетов бухучета и Инструкция по его применению (утв. Приказом Минфина России № 94н от 31 октября 2000 г.);

- ПБУ 14/2007 «Учет нематериальных активов» (при отражении лицензионных платежей за право пользования объектами интеллектуальной собственности);

- ПБУ 2/2008 «Учет договоров строительного подряда» (при отражении предстоящих расходов по договору строительного подряда);

- ПБУ 4/99 «Бухгалтерская отчетность организации» (при формировании бухгалтерского баланса);

- Методические указания (утв. Приказом Минфина России № 119н от 28 декабря 2001 г. (при отражении расходов в виде стоимости материалов, относящихся к подготовительным работам)).

Минфин России в сложившейся ситуации не отрицает, что, например, разовые фиксированные платежи по лицензионным договорам являются расходами будущих периодов (письмо № 07-02-06/64 от 26 апреля 2011 г.).

Кроме того, продолжает действовать п. 19 ПБУ 10/99, который также посредством отсылочной нормы, позволяет бухгалтерам обоснованно распределять расходы между несколькими отчетными периодами.

«19. Расходы признаются в отчете о прибылях и убытках:…путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем; …».

Вывод: Использовать счет 97 «Расходы будущих периодов» целесообразно, если для этого есть основания.

Вопрос: Какие условия должны выполняться для признания затрат расходами будущих периодов?

Ответ: Расходами будущих периодов признаются затраты организации, которые:

- относятся к нескольким отчетным периодам;

- отвечают условиям признания какого-либо вида активов.

Подтверждение: п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

Одно из главных условий признания любого рода актива в бухучете — способность приносить экономические выгоды (доход) в будущем. Поэтому расходами будущих периодов следует признавать только затраты, обуславливающие получение дохода в течение нескольких отчетных периодов (п. 7.2 «Концепции бухгалтерского учета в рыночной экономике России» (одобрена Методологическим советом по бухгалтерскому учету при Минфине России 29.12.1997), п. 19 ПБУ 10/99 «Расходы организации»).

Например, при получении прав на использование компьютерной программы по письменному лицензионному договору, которые отражаются в составе расходов будущих периодов согласно п. 39 ПБУ 14/2007 «Учет нематериальных активов», возникает нематериальный актив, полученный в пользование на срок определенный договором, или гражданским законодательством.

Спорный момент: перечень расходов будущих периодов является закрытым или открытым (см. ниже вопрос «Вправе организация по своему усмотрению признавать затраты расходами будущих периодов?»).

Вопрос: Как учитывать расходы, относящиеся к нескольким отчетным периодам, но не соответствующие условиям признания их расходами будущих периодов?

Ответ: Учитывать нужно в составе:

- текущих расходов организации (например, расходы на выплату отпускных по предстоящим и переходящим отпускам) — если все условия для признания их таковыми выполнены;

- дебиторской задолженности (например, разовые платежи по договорам страхования) — в случае перечисления авансов;

- активов организации (например, расходы на приобретение основных средств) — в случае возникновения расходов, которые формируют стоимость имущества организации.

Подтверждение: п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

Вопрос: Вправе организация по своему усмотрению признавать затраты расходами будущих периодов?

Ответ: Единая точка зрения по этому вопросу не выработана.

Мнение первое: начиная с 2011 года, перечень расходов будущих периодов является закрытым. На счет 97 затраты можно относить только в случаях, прямо поименованных в бухгалтерских нормативных документах:

- при отражении лицензионных платежей за право пользования объектами интеллектуальной собственности (п. 39 ПБУ 14/2007 «Учет нематериальных активов»);

- при отражении предстоящих расходов по договору строительного подряда (п. 16 ПБУ 2/2008 «Учет договоров строительного подряда»);

- при отражении расходов в виде стоимости материалов, относящихся к подготовительным работам (п. 94 Методические указания, утв. Приказом Минфина России № 119н от 28 декабря 2001 г.).

Мнение второе: перечень расходов будущих периодов является открытым. Однако для признания затрат таковыми необходимо, чтобы были выполнены все необходимые условия для этого (принадлежность к нескольким отчетным периодам, соответствие условиям признания какого-либо вида активов).

Например, расходы, связанные с обслуживанием основных средств можно признать расходами будущих периодов, если:

- их суммы превышают лимит стоимости основных средств, установленный организацией для целей бухучета;

- периодичность проведения обслуживания составляет более года, то есть его результаты используются более 12 месяцев).

При данной ситуации выполняются все условия признания подобных расходов основным средством (п. 4 ПБУ 6/01). Однако признать их таковыми нельзя, поскольку они не имеют физической формы, то есть не является инвентарным объектом (п. 6 ПБУ 6/01). При этом все критерии для их включения в состав расходов будущих периодов соблюдены. Аналогичный подход возможно применять для затрат по модернизации нематериальных активов. Такое мнение высказывают в том числе сотрудники Минфина России в неофициальных комментариях.

Оптимальный вариант: принцип осмотрительности учетной политики предполагает, что организация должна быть в большей степени готова признать в учете расходы (п. ПБУ 1/2008 «Учетная политика организации»). Между тем, не нужно забывать, что условие о соответствии длящихся расходов и доходов — как экономическая суть любой хозяйственной операции, содержится и в налоговом учете (п. 1 ст. 272 Налогового кодекса РФ). Поэтому до внесения соответствующих изменений, например, в ПБУ 10/99 и ПБУ 18/02 организации вправе продолжать использовать счет 97 для отражения активов, обоснованно подпадающих под условия признания их расходами будущих периодов. В противном случае (при полном отказе от распределения соответствующих расходов между нескольким отчетными периодами) это может привести к возникновению огромного количества разниц по ПБУ 18/02, трудозатраты на их отражение в бухучете точно нарушат принцип рациональности его ведения.

Вопрос: По какой строке бухгалтерского баланса отражать расходы будущих периодов?

Ответ: Отражать можно:

- в составе строки 1170 «Прочие внеоборотные активы», если формирование расходов будущих периодов связано с активами, отражающимися в разделе Iбухгалтерского баланса (например, так нужно отражать суммы фиксированных разовых платежей по письменным лицензионным договорам, если срок использования данных прав превышает 12 месяцев);

- в составе строки 1210 «Запасы» или строки 1260 «Прочие оборотные активы» — если формирование расходов будущих периодов связано с активами, отражающимися в разделе IIбухгалтерского баланса (например, расходы на приобретение материалов, используемых для подготовительных работ в сезонных производствах).

Подтверждение: п. 19, 20 ПБУ 4/99.

При этом организация вправе вводить в бухгалтерский баланс дополнительные строки, иным образом детализировать отражение данной информации в отчетности (п. 6, 11 ПБУ 4/99, п. 3 Приказа Минфина России № 66н от 2 июля 2010 г.).

Вопрос: Признавать расходами будущих периодов (учитывать на счете 97) единовременный платеж, по договорам страхования, заключенным на срок более одного отчетного периода?

Ответ: Признавать и учитывать на счете 97не нужно.

Страхование различных рисков является для организации-страхователя приобретением услуги, заключающейся в готовности страховщика возместить потери в связи с наступлением страхового случая (гл. 48 Гражданского кодекса РФ).

Такая готовность носит длящийся характер и ограничена страховым периодом. В случае досрочного расторжения договора (при определенных условиях), страховая компания должна вернуть часть страховых платежей пропорциональную оставшемуся сроку действия договора (п. 1 ст. 958 Гражданского кодекса РФ). Поэтому, оплачивая весь страховой период заранее, организация осуществляет предоплату (выдает страховщику аванс).

Предварительная оплата (аванс) расходом организации не признается (п. 3 ПБУ 10/99). Следовательно, в учете необходимо отразить дебиторскую задолженность. Расходы появляются постепенно по мере истечения договора страхования.

В международной практике бухучета, в том числе при подготовке отчетности в соответствии с МСФО, оплата страхования также отражается как предоплата.

Аналогичную точку зрения высказывают многие специалисты бухучета, в том числе такой союз профессиональных бухгалтеров как Комитет по толкованиям.

Вывод: Суммы, уплаченные организацией по договору страхования, не являются расходами будущих периодов организации.

Вопрос: Признавать расходами будущих периодов (учитывать на счете 97)выплату отпускных по отпуску, начинающемуся в одном и заканчивающемся в другом месяце (отчетном периоде)?

Ответ: Признавать и учитывать на счете 97 не нужно.

С 2011 года все организации (за исключением малых предприятий, не являющихся эмитентами публично размещаемых ценных бумаг) обязаны создавать резерв на предстоящую оплату отпусков в обязательном порядке, поскольку такие обязательства организации являются оценочными (п. 4, 5 ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»).

Отчисления в резерв производятся равномерно и признаются текущими расходами организации (п. 8 ПБУ 8/2010).

Суммы отпускных выплачиваются за счет созданного резерва. Следовательно, необходимость в повторном равномерном распределении выплачиваемых отпускных (в том числе путем отнесения на счет 97 «Расходы будущих периодов») у организации отсутствует.

Кроме того расходы на выплату отпускных не соответствуют условиям признания никакого вида активов организации.

Поэтому даже малые, в том числе микропредприятия, не создающие резерв на предстоящую оплату отпусков, затраты на оплату отпускных должны относить сразу на текущие расходы организации (п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности», п. 8 ПБУ 10/99 «Расходы организации»).

Вывод: Суммы отпускных не являются расходами будущих периодов организации.

Вопрос: Признавать расходами будущих периодов (учитывать на счете 97)такие виды затрат как проценты (дисконт), начисленные по векселю организацией-векселедателем (по облигации организацией-эмитентом), дополнительные расходы по займам (например, расходы на информационные консультационные услуги, расходы на экспертизу договоров)? Учетной политикой организации предусмотрено их равномерное списание на расходы в течение предусмотренного векселем (облигацией, договором займа) срока выплаты полученных взаймы денежных средств. Полученные заемные средства не связаны с приобретением (созданием) инвестиционного актива.

Ответ: Признавать расходами будущих периодов и учитывать на счете 97 не нужно.

Расходами будущих периодов признаются затраты организации, которые:

- относятся к нескольким отчетным периодам;

- отвечают условиям признания какого-либо вида активов (например, основных средств, нематериальных активов).

Подтверждение: п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

По выбору организации-векселедателя (эмитента облигаций, заемщика) проценты (дисконт), начисленные по выданному ею векселю (выпущенной облигации), или дополнительные расходы по займу отражаются в учете:

- в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления;

- равномерно в течение предусмотренного векселем (облигацией, договором займа) срока выплаты полученных денежных средств.

Подтверждение: абз. 2 п. 8, абз. 2 п. 15, абз. 2 п. 16 ПБУ 15/2008 «Учет расходов по займам и кредитам».

Таким образом, при выборе второго способа учета данные расходы соответствуют первому условию признания затрат расходами будущих периодов – они относятся к нескольким отчетным периодам.

Однако они являются кредиторской задолженностью организации. Никаким видам активов они не соответствуют, так как не содержат признаков и не отвечают условиям их признания. Они в противоположность активам являются обязательствами организации.

Подтверждение: абз. 1 п. 15, абз. 1 п. 16 ПБУ 15/2008.

Вывод: Поскольку второе условия признания затрат расходами будущих периодов не выполняется, проценты (дисконт), начисленные по векселю организацией-векселедателем (облигации организацией эмитентом), учитывать на счете 97 не нужно.

Вопрос: С чем связаны изменения в учете расходов будущих периодов?

Ответ: Связаны со следующими изменениями:

- новой редакцией п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» (в редакции Приказа Минфина России № 186н от 24 декабря 2010 г.), из которого исключено понятие «расходы будущих периодов»;

- исключением из новой формы бухгалтерского баланса (утв. Приказом Минфина России № 66н от 2 июля 2010 г.) прямого упоминания строки «Расходы будущих периодов».

Вывод: Изменения в порядке применения счета 97 связаны с внесением изменений в ряд нормативных документов по бухгалтерскому учету.

Вопрос: По какой причине внесены изменения в учет расходов будущих периодов и их отражение в бухгалтерской отчетности?

Ответ: Внесены с целью упорядочения бухучета, систематизации отражаемых данных и сближения с международными стандартами финансовой отчетности (МСФО).

Сальдо по счету 97 «Расходы будущих периодов» отражается в активе баланса (п. 20 ПБУ 4/99). Однако до 2011 года далеко не все суммы, учитывавшиеся на этом счете, соответствовали условиям признания активов. В ряде случаев, организации держали на этом счете расходы, никак не связанные с получением доходов в течение нескольких отчетных периодов или имевшие настолько косвенную связь с ними, что нарушался принцип бухучета об осмотрительности, то есть готовности к признанию расходов.

Столь вольно использовать активный счет позволяли положения ранее действовавшей редакции п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности», которая теперь претерпела изменения: «65. Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей, как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся».

Такой порядок приводил к тому, что на счете 97 суммы аккумулировались бессистемно, сгруппировать, классифицировать их было достаточно сложно даже самим бухгалтерам. Это вызывало, например, такие негативные последствия для пользователей отчетности и самой организации, как:

- искусственное завышение суммы актива баланса, а также чистых активов (разницы между стоимостью активов и суммой обязательств) организации;

- возможность сокрытия фактических убытков или завышение прибыли организации путем отнесения текущих расходов к расходам будущих периодов (несвоевременность признания расходов);

- нарушение принципа рациональности ведения бухучета, когда, формально следуя ранее действовавшим нормам, организация относила на счет 97 и распределяла в течение нескольких отчетных периодов суммы, не оказывавшие существенное влияние на результаты финансово-хозяйственной деятельности.

Как следствие всего этого следовало искажение сведений о фактическом состоянии дел. Это является грубым нарушением одной из основных задач бухгалтерского учета и составления бухгалтерской отчетности — формирования полной и достоверной информации о деятельности, имущественном положении организации (ст. 1 Федерального закона № 129-ФЗ от 21 ноября 1996 г.).

Кроме того, не нужно забывать о планируемом переходе на стандарты МСФО. Наличие счета 97 затрудняло этот переход, поскольку международные стандарты не содержат такого понятия как расходы будущих периодов. Поскольку каждая сумма со счета 97 в целях МСФО требовала идентификации и переквалификации, процесс перехода становился трудоемким.

Вывод: Изменения российского законодательства в учете расходов будущих периодов направлены на устранение возможных искажений бухгалтерской отчетности и усовершенствование бухгалтерского учета.

Вопрос: Вправе организация продолжать применять счет 97 «Расходы будущих периодов» после изменений, внесенных в п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности»?

Ответ: Вправе применять. Использование счета 97 законодательно не запрещено и не отменено.

Буквальное толкование п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» в новой редакции Приказа Минфина России № 186н от 24 декабря 2010 г. позволяет сделать вывод о том, что использование данного счета в бухучете не приостанавливается. Данная норма устанавливает общее «отсылочное» правило учета расходов, относящихся к следующим отчетным периодам — учитывать такие расходы нужно в соответствии с документами, регулирующими условия признания, учет и списание тех или иных активов организации.

«65. Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Формирование расходов будущих периодов в настоящее время до сих пор предусматривают, в частности, следующие бухгалтерские нормативно-правовые акты:

- План счетов бухучета и Инструкция по его применению (утв. Приказом Минфина России № 94н от 31 октября 2000 г.);

- ПБУ 14/2007 «Учет нематериальных активов» (при отражении лицензионных платежей за право пользования объектами интеллектуальной собственности);

- ПБУ 2/2008 «Учет договоров строительного подряда» (при отражении предстоящих расходов по договору строительного подряда);

- ПБУ 4/99 «Бухгалтерская отчетность организации» (при формировании бухгалтерского баланса);

- Методические указания (утв. Приказом Минфина России № 119н от 28 декабря 2001 г. (при отражении расходов в виде стоимости материалов, относящихся к подготовительным работам)).

Минфин России в сложившейся ситуации не отрицает, что, например, разовые фиксированные платежи по лицензионным договорам являются расходами будущих периодов (письмо № 07-02-06/64 от 26 апреля 2011 г.).

Кроме того, продолжает действовать п. 19 ПБУ 10/99, который также посредством отсылочной нормы, позволяет бухгалтерам обоснованно распределять расходы между несколькими отчетными периодами.

«19. Расходы признаются в отчете о прибылях и убытках:…путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем; …».

Вывод: Использовать счет 97 «Расходы будущих периодов» целесообразно, если для этого есть основания.

Вопрос: Какие условия должны выполняться для признания затрат расходами будущих периодов?

Расходами будущих периодов признаются затраты организации, которые:

- относятся к нескольким отчетным периодам;

- отвечают условиям признания какого-либо вида активов.

Подтверждение: п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

Одно из главных условий признания любого рода актива в бухучете — способность приносить экономические выгоды (доход) в будущем. Поэтому расходами будущих периодов следует признавать только затраты, обуславливающие получение дохода в течение нескольких отчетных периодов (п. 7.2 «Концепции бухгалтерского учета в рыночной экономике России» (одобрена Методологическим советом по бухгалтерскому учету при Минфине России 29.12.1997), п. 19 ПБУ 10/99 «Расходы организации»).

Например, при получении прав на использование компьютерной программы по письменному лицензионному договору, которые отражаются в составе расходов будущих периодов согласно п. 39 ПБУ 14/2007 «Учет нематериальных активов», возникает нематериальный актив, полученный в пользование на срок определенный договором, или гражданским законодательством.

Спорный момент: перечень расходов будущих периодов является закрытым или открытым (см. ниже вопрос «Вправе организация по своему усмотрению признавать затраты расходами будущих периодов?»).

Вопрос: Как учитывать расходы, относящиеся к нескольким отчетным периодам, но не соответствующие условиям признания их расходами будущих периодов?

Ответ:Учитывать нужно в составе:

- текущих расходов организации (например, расходы на выплату отпускных по предстоящим и переходящим отпускам) — если все условия для признания их таковыми выполнены;

- дебиторской задолженности (например, разовые платежи по договорам страхования) — в случае перечисления авансов;

- активов организации (например, расходы на приобретение основных средств) — в случае возникновения расходов, которые формируют стоимость имущества организации.

Подтверждение: п. 65 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности».

Вопрос: Вправе организация по своему усмотрению признавать затраты расходами будущих периодов?

Ответ: Единая точка зрения по этому вопросу не выработана.

Мнение первое: начиная с 2011 года, перечень расходов будущих периодов является закрытым. На счет 97 затраты можно относить только в случаях, прямо поименованных в бухгалтерских нормативных документах:

- при отражении лицензионных платежей за право пользования объектами интеллектуальной собственности (п. 39 ПБУ 14/2007 «Учет нематериальных активов»);

- при отражении предстоящих расходов по договору строительного подряда (п. 16 ПБУ 2/2008 «Учет договоров строительного подряда»);

- при отражении расходов в виде стоимости материалов, относящихся к подготовительным работам (п. 94 Методические указания, утв. Приказом Минфина России № 119н от 28 декабря 2001 г.).

Мнение второе: перечень расходов будущих периодов является открытым. Однако для признания затрат таковыми необходимо, чтобы были выполнены все необходимые условия для этого (принадлежность к нескольким отчетным периодам, соответствие условиям признания какого-либо вида активов).

Например, расходы, связанные с обслуживанием основных средств можно признать расходами будущих периодов, если:

- их суммы превышают лимит стоимости основных средств, установленный организацией для целей бухучета;

- периодичность проведения обслуживания составляет более года, то есть его результаты используются более 12 месяцев).

При данной ситуации выполняются все условия признания подобных расходов основным средством (п. 4 ПБУ 6/01). Однако признать их таковыми нельзя, поскольку они не имеют физической формы, то есть не является инвентарным объектом (п. 6 ПБУ 6/01). При этом все критерии для их включения в состав расходов будущих периодов соблюдены. Аналогичный подход возможно применять для затрат по модернизации нематериальных активов. Такое мнение высказывают в том числе сотрудники Минфина России в неофициальных комментариях.

Оптимальный вариант: принцип осмотрительности учетной политики предполагает, что организация должна быть в большей степени готова признать в учете расходы (п. ПБУ 1/2008 «Учетная политика организации»). Между тем, не нужно забывать, что условие о соответствии длящихся расходов и доходов — как экономическая суть любой хозяйственной операции, содержится и в налоговом учете (п. 1 ст. 272 Налогового кодекса РФ). Поэтому до внесения соответствующих изменений, например, в ПБУ 10/99 и ПБУ 18/02 организации вправе продолжать использовать счет 97 для отражения активов, обоснованно подпадающих под условия признания их расходами будущих периодов. В противном случае (при полном отказе от распределения соответствующих расходов между нескольким отчетными периодами) это может привести к возникновению огромного количества разниц по ПБУ 18/02, трудозатраты на их отражение в бухучете точно нарушат принцип рациональности его ведения.

Вопрос: По какой строке бухгалтерского баланса отражать расходы будущих периодов?

Ответ: Отражать можно:

- в составе строки 1170 «Прочие внеоборотные активы», если формирование расходов будущих периодов связано с активами, отражающимися в разделе Iбухгалтерского баланса (например, так нужно отражать суммы фиксированных разовых платежей по письменным лицензионным договорам, если срок использования данных прав превышает 12 месяцев);

- в составе строки 1210 «Запасы» или строки 1260 «Прочие оборотные активы» — если формирование расходов будущих периодов связано с активами, отражающимися в разделе IIбухгалтерского баланса (например, расходы на приобретение материалов, используемых для подготовительных работ в сезонных производствах).

Подтверждение: п. 19, 20 ПБУ 4/99.

При этом организация вправе вводить в бухгалтерский баланс дополнительные строки, иным образом детализировать отражение данной информации в отчетности (п. 6, 11 ПБУ 4/99, п. 3 Приказа Минфина России № 66н от 2 июля 2010 г.).

Вопрос: Признавать расходами будущих периодов (учитывать на счете 97) единовременный платеж, по договорам страхования, заключенным на срок более одного отчетного периода?

Ответ: Признавать и учитывать на счете 97не нужно.

Страхование различных рисков является для организации-страхователя приобретением услуги, заключающейся в готовности страховщика возместить потери в связи с наступлением страхового случая (гл. 48 Гражданского кодекса РФ).

Такая готовность носит длящийся характер и ограничена страховым периодом. В случае досрочного расторжения договора (при определенных условиях), страховая компания должна вернуть часть страховых платежей пропорциональную оставшемуся сроку действия договора (п. 1 ст. 958 Гражданского кодекса РФ). Поэтому, оплачивая весь страховой период заранее, организация осуществляет предоплату (выдает страховщику аванс).

Предварительная оплата (аванс) расходом организации не признается (п. 3 ПБУ 10/99). Следовательно, в учете необходимо отразить дебиторскую задолженность. Расходы появляются постепенно по мере истечения договора страхования.

В международной практике бухучета, в том числе при подготовке отчетности в соответствии с МСФО, оплата страхования также отражается как предоплата.

Аналогичную точку зрения высказывают многие специалисты бухучета, в том числе такой союз профессиональных бухгалтеров как Комитет по толкованиям.

Вывод: Суммы, уплаченные организацией по договору страхования, не являются расходами будущих периодов организации.

Вопрос: Признавать расходами будущих периодов (учитывать на счете 97)выплату отпускных по отпуску, начинающему

готова проконсультировать вас по любому вопросу (регистрация ООО, юридические улсуги). Обращайтесь по тел., 8 (831) 437-16-78.

Уступка специалистов

В некоторых случаях в складывающихся рыночных условиях такие операции становятся весьма популярными. Одно предприятие, разрывая трудовой контракт со специалистом, позволяет ему устроиться на работу в другую компанию. Последняя, в свою очередь, компенсирует эту потерю. Операции такого типа широко распространены в сфере спорта. Однако в настоящее время все чаще такие сделки заключаются и в рамках других областей хозяйственной жизни. То предприятие, которое уступает специалиста, делает такую запись: Дб 51 Кд 91.1.

Проводка покупателя такая: Дб 97 Кд 51.

Затем на протяжении срока действия контракта ежемесячно будет делаться следующая запись: Дб 91.2 Кд 97.

Но в этом случае предприятию придется выплачивать налог на имущество.

Проводки для отображения прибыли и убытков на счёте 99

В общем виде бухгалтерская проводка получения прибыли или несения убытков по счёту 99 выглядит следующим образом:

- Дт99 – Кт84 – учтена нераспределённая прибыль;

- Дт84 – Кт99 – перенос суммы чистого убытка;

- Дт99 – Дт90 – списание убытков по ведущему виду деятельности;

- Дт90 – Кт99 – отражение прибыли по ведущему виду деятельности;

- Дт99 – Кт91 – отображение убытков от других видов деятельности;

- Дт91 – Кт99 – получение доходов от иных видов деятельности;

- Дт96 – Кт99 – увеличение прибыли за счёт остатка неиспользованных резервов;

- Дт99 – Кт10 – списание стоимости материалов, повреждённых в результате чрезвычайных ситуаций;

- Дт73 – Кт99 – взыскание понесённых расходов с виновных в чрезвычайных обстоятельствах лиц;

- Дт99 – Кт68 – начисление налога на прибыль.

К прибыли и убыткам от чрезвычайных обстоятельств и ситуаций относят движения денежных средств вследствие пожара, наводнения, национализации предприятия, стихийных бедствий, получения страховой компенсации и т.д.

Хозяйственная деятельность фирмы в отсутствие реализации

Зачастую в начале своей деятельности предприятие терпит убытки. При этом работа компании разворачивается и идет полным ходом, но за отчетный период предприятие ничего не успело сделать или успело, но не смогло реализовать. В такой ситуации все, что было зафиксировано на протяжении года на статьях по основному и вспомогательному производствам, общехозяйственным и общепроизводственным расходам, затратам по обслуживанию, необходимо прокредитовать. Все издержки, которые соберутся, следует отнести в счет 97 (на дебет). По ходу реализации выпущенной продукции с этой статьи уже будут списываться затраты в Дб сч. 90.2.

Проводки по распределению чистой прибыли по итогам года (счет 84)

| Дебет | Кредит | Операция |

| Д84 | К82 | формирование резервного капитала за счет чистой прибыли. |

| Д84 | К84 | отражено погашение убытков прошлых лет. |

| Д84 | К75 (70) | начислены дивиденды к выплате. |

Непокрытый убыток за год может быть покрыт следующим образом: (нажмите для раскрытия)

- За счет добавочного капитала, сформированного на счете 83;

- За счет резервного капитала, сформированного на счете 82;

- За счет дополнительных вкладов участников общества.

Счет 97: закрытие

Приведенный выше вариант можно считать теоретически верным. Но на практике появляется вопрос о том, действительно ли впоследствии будет производство и реализация. В настоящее время работает огромное количество компаний, которые осуществляют расходы каждый день, а доходы ожидают «когда-нибудь». В этой ситуации возникает сложная ситуация. Куда списывать дебетовый оборот, который фиксирует счет 97?

Здесь выбор невелик, и расходы, которые в будущем вряд ли окупятся, придется списать в Дб сч. 99. Но в этой ситуации логично предположить, что можно эти затраты сразу перенести на статью 99. Бухгалтер, таким образом, будет разрешать ту спорную ситуацию исключительно на основании своего профессионального суждения. Он будет решать, сразу осуществлять списание на Дб сч. 99 и отражение расходов тем периодом или показывать затраты по Дб сч. 97 и затем переносить их как выше было показано, если реализация и производство все-таки будут. Специалист может списать их на убытки тех предстоящих периодов, к которым, в связи с отсутствием деятельности, они отношения не имеют. Выбранный вариант целесообразно отразить в учетной политике предприятия.

Проводки по покрытию убытков за год

| Дебет | Кредит | Операция |

| Д83 | К84 | отражено покрытие убытков за счет средств добавочного капитала. |

| Д82 | К84 | отражено покрытие убытков за счет средств резервного капитала. |

| Д75 | К84 | отражено покрытие убытков за счет дополнительных вкладов учредителей. |

Для того чтобы отразить в бухучете прибыль/убыток на конец года вместе со счетом 84 используют Счет 99 – прибыли и убытки, Счет 91 – прочие доходы и расходы, Счет 90 – продажи.

Прибыль может быть направлена на резервный капитал – Счет 82, убыток покрыт за счет добавочного капитала – Счет 83.

Налоги

Вопросы обложения затрат, считающихся расходами предстоящих периодов, являются достаточно сложными и неопределенными. Согласно с п. 1 ст. 272 НК, издержки принимаются в том периоде, к которому они, собственно, относятся. При этом не имеет значения время фактической выплаты средств либо иной оплаты. В качестве даты признания расходов по принятым услугам, работам производственного характера выступает день подписания плательщиком соответствующего акта приемки-передачи.

Однако следует учесть требование законодательства о необходимости сопоставлять расходы и доходы, которые приведут или привели к данной прибыли. Затраты признаются в том налоговом (отчетном) периоде, в котором они возникают в соответствии с условиями сделки (по договорам с конкретными сроками выполнения обязательств) и принципом пропорционального и равномерного формирования расходно-доходных статей (по соглашениям, которые длятся более одного налогового периода), согласно положению действующего Налогового кодекса (в п. 1 ст. 272).

Из этого следует, что многие затраты, которые, согласно правилам по бухгалтерскому учету, переносятся на издержки предстоящих лет, должны быть включены в налогооблагаемую базу. Это должно осуществляться в течение того отчетного периода, когда они фактически имели место. Тем не менее, специалисты говорят о том, что в каждой конкретной ситуации следует анализировать и оценивать возможность сопоставимости понесенных расходов и полученных доходов.

Распоряжение нераспределенной прибылью прошлых лет

Получаемая компанией прибыль может распределяться исключительно по распоряжению собственников компании. Эта норма предусмотрена законами «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и «Об акционерных обществах» от 26.12.1995 № 208-ФЗ.

Но есть и некие рамки распределения, устанавливающие, что при образовании по итогам года у компании НП ее разрешается направить на следующие цели:

- выдачу дивидендов;

- погашение ранее образовавшихся убытков;

- на счет 84 для накопления прибыли с целью ее дальнейшего использования;

- формирование резервного капитала;

- увеличение уставного капитала;

- другие цели, установленные законами № 14-ФЗ и № 208-ФЗ.

Например, руководство компании вправе поощрить сотрудников из распределенной прибыли. Как правильно учесть такие выплаты, узнайте в материале от «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Направление НП на вышеперечисленные цели сопровождается соответствующими проводками в бухгалтерском учете:

| НП текущего года направлена: | Дт | Кт |

| На начисление дивидендов | 84 | 75 |

| Формирование резервного капитала | 84 | 82 |

| Увеличение уставного капитала | 84 | 80 |

В обстоятельствах, когда компания принимает решение направить нераспределенную прибыль на счете 84 на компенсацию убытков прошлых лет, необходимо оформить проводку между внутренними субсчетами. Иначе говоря, сделать внутреннюю проводку.

Когда компания по итогам года получает убыток, погасить его разрешается из следующих ресурсов:

- резервного капитала;

- НП прошлых лет;

- уставного капитала (после изменения в уставе);

- целевых средств, принадлежащих учредителям.

В данном случае требуется выполнить следующие проводки:

| Если убыток гасится за счет: | Дт | Кт |

| Резервного капитала | 82 | 84 |

| Целевых средств учредителей | 75 | 84 |

| Уставного капитала | 80 | 84 |

Кроме того, компания имеет возможность существенно снизить убыток, образовавшийся в текущем периоде, за счет нераспределенной прибыли прошлых лет. В компании, решившей поступить таким образом, бухгалтер сделает внутреннюю запись по счету 84.