Работодатели часто обеспечивают работникам комфортные условия труда, создавая предприятия питания, такие как столовые, или организовывая питание путем заключения договора доставки обедов в офис. В этой связи необходимо четко определиться с порядком предоставления питания, его видами и правовыми особенностями: В каких случаях работодатель обязан предоставлять питание? Как оформить питание сотрудников документально? С уплатой каких налогов будет связано предоставление работникам бесплатного питания? Как отразить бухгалтерскими проводками питание работников?

Питание сотрудникам организации может предоставляться как в соответствии с требованиями законодательства, так и по инициативе работодателя. В последнем случае бесплатное питание представляет собой одну из составляющих социального пакета, предлагаемого работникам предприятия. Поэтому прежде чем рассказывать про сам процесс организации предоставления питания, необходимо понять, к какому виду это питание относится.

Питание сотрудников: организация и налоговые последствия

Работодатели нередко, заботясь о своих сотрудниках, организуют питание на рабочем месте. А для некоторых бизнесменов это — обязанность по закону.

Для сотрудников питание от работодателя – важная часть мотивации. Это позволяет сэкономить не только деньги, но и время на приготовление обеда или же дорогу до дома или кафе. Но для бизнесмена питание сотрудников на рабочих местах может привести к дополнительным налоговым платежам.

Рассмотрим, как сделать обеды на рабочем месте не только удобными для сотрудников, но и выгодными для бизнеса в целом.

Карта питания как инструмент контроля за всеми бизнес-процессами

Любую из выше перечисленных схем можно реализовать с помощью карты. Её выдают отдельно каждому сотруднику, а значит, база карт станет единой клиентской базой. Её используют как электронный пропуск, при оплате обеда, для контроля рабочего времени от питающихся до службы обслуживания. Карточка может быть магнитной, proximity, или не быть вообще пластиковой — виртуальная для личного счёта, браслет с штрих-кодом, электронный ключ, отпечаток пальцев и т.д.

Баланс пополняется предприятием, например вычетом из з.п. или в качестве дотаций, либо самим сотрудником в платёжных терминалах. С помощью такого терминала можно оформить предварительный заказ. Сотрудник вставляет карту в киоск и набирает блюда на сегодня, завтра, на неделю или месяц — как душе угодно. Заказ хранится в системе на его карте и доступен как владельцу карты, так и кассиру. Зная конечное количество блюд, кухня сможет просчитать требуемое количество ингредиентов на конкретный день, и максимально эффективно закупиться. Что это значит? Никаких излишек по салатам и кашам, нехватки любимого рагу или солянки. Так при наличии лицензии «РестАрт: Платёжный киоск» работник сможет самостоятельно управлять счётом и своим обедом в любое время и в любом месте, а предприятие получит сытого = довольного сотрудника и максимально эффективную работу кухни.

Карта так же служит и носителем информации о работниках. Не только для идентификации, но и о данных с оборотом, балансом, кредитом, ограничениями. В чеке может печататься состав заказа, сумма дотаций и сумма оплаты, сумма удержания и период. Отдельно предусмотрена печать отчёта по карте кассиром. Кстати, даже при потере карты расплатиться ей не получится. В «РестАрт: Администратор ДДС» можно задать пароль на карту, при оплате которой он будет запрашиваться.

Варианты организации питания сотрудников

Для двух категорий сотрудников согласно статье 222 ТК РФ работодатель обязан организовать бесплатное питание на рабочем месте.

- Трудящиеся во вредных условиях – им положено выдавать молоко или другие продукты-заменители.

- Трудящиеся в особо вредных условиях – работодатель обязан организовать им лечебно-профилактическое питание.

В этом случае затраты на питание сотрудников в пределах установленных норм уменьшают базу по налогу на прибыль или УСН «Доходы минус расходы» и не облагаются НДФЛ и страховыми взносами. НДС на стоимость такого питания начислять также не нужно.

Организация питания остальных категорий сотрудников остается на усмотрение руководства компании. Но многие специалисты по кадрам считают, что этот вариант мотивации очень эффективен. Поэтому работодателю, если у него есть возможность, стоит пойти на дополнительные затраты, которые окупятся лояльностью сотрудников.

Порядок предоставления питания для всех «обычных» сотрудников, которые не работают во вредных или опасных условиях, законом не установлен. Поэтому работодатели сами вправе выбирать наиболее удобный для них вариант:

- Открыть собственную столовую.

- Выдавать продукты.

- Заказать доставку обедов или полноценное выездное обслуживание — кейтеринг.

- Подготовить помещение для приема пищи.

- Оплачивать сотрудникам расходы на питание.

Однако желание работодателя сделать более комфортным процесс работы для своих сотрудников нередко упирается в требования законодательства. С точки зрения контролирующих органов бизнесмен, предоставляя питание сотрудникам, увеличивает их доход. При этом возникает дополнительный объект для налогообложения. Поэтому нужно внимательно изучить каждый способ и выбрать наиболее подходящий.

Способы бухучета расходов на питание

Возникновение в бухучете информации о стоимости затрат на питание будет зависеть от выбранного способа организации питания.

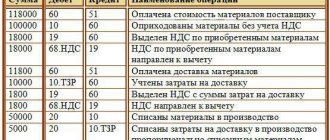

Наличие своей столовой потребует выделения ее в обслуживающее производство, на котором будут формироваться затраты по этому производству: Дт 29 Кт 02 (10, 25, 60, 69, 70).

Если услуги по предоставлению питания оказывает сторонний контрагент или работодатель приобретает продукты, в дальнейшем передаваемые работникам, то возникнет проводка по учету стоимости обедов (продуктов), полученных от поставщика: Дт 10 (41) Кт 60.

Аналогичной будет проводка по оприходованию расходов, уже осуществленных работником на свое питание (если они являются частью оплаты труда): Дт 10 (41) Кт 70.

Выдача питания независимо от того, к какой категории оно относится (спецпитание либо иное льготное или бесплатное питание), будет осуществляться через счет учета расчетов с персоналом. При этом придется на сумму стоимости полученного питания в отношении каждого работника при начислении зарплаты персонально сделать проводку: Дт 70 Кт 10 (29, 41).

Расходы, по которым не организован персональный учет, даже в случае присутствия этих расходов в системе оплаты труда на расчеты с персоналом отнести невозможно, поэтому проводка по ним будет такой: Дт 91 Кт 10 (29, 41).

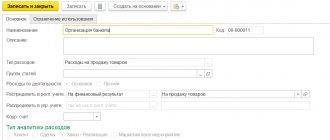

Учет выданного в качестве оплаты труда питания в расходах работодателя произойдет с отнесением его сумм:

- на счета учета затрат, если эти расходы:

- обязательны для работодателя по положениям действующего законодательства (спецпитание) и осуществлены в пределах установленных норм;

- предусмотрены внутренним нормативным документом о системе оплаты труда;

- превышающих нормы выдачи спецпитания;

- не предусмотренных действующей системой оплаты труда.

Подробнее о спецпитании и его учете читайте в материале «Ст. 222 ТК РФ: вопросы и ответы».

Затраты на питание, обязательные для работодателя по законодательству или в силу включения их в систему оплаты труда, при распределении данных по питанию персонально по работникам войдут в состав расходов по оплате труда: Дт 20 (23, 25, 26, 29, 44) Кт 70.

Питание, не соответствующее критериям расходов на оплату труда или обязательного к выдаче, отразится проводкой: Дт 91 Кт 70.

Питание сотрудников в собственной столовой

Нет ничего лучше и вкуснее, чем только что приготовленная еда. Но для организации полноценной столовой нужно учесть множество моментов:

- Помещение должно быть в нежилом фонде.

- Столовая должна быть оборудована канализацией, вытяжкой и местом для сбора пищевых отходов.

- Существуют специальные требования к отделке помещения.

- Необходимо нанять квалифицированный персонал.

- Организация собственной столовой значительно усложнит бухгалтерию.

- Нужно учесть множество СанПинов и готовиться к регулярным проверкам, так как предприятия общественного питания строго контролируют.

Самый главный минус – открыть собственную столовую очень дорого. Поэтому такой вариант подходит, преимущественно, средним и крупным организациям.

Однако при правильном подходе предприятие сможет получать дополнительный доход, предоставляя возможность пользоваться услугами столовой не только сотрудникам, но и сторонним клиентам. В итоге общественное питание может даже стать отдельным видом бизнеса.

У собственной столовой есть и существенные плюсы:

- Можно контролировать качество рациона питания сотрудников.

- Снижается количество больничных листов по причине болезней ЖКТ.

- Возможность дополнительного дохода для компании.

Если сотрудник сам платит за обеды, то никакого дополнительного облагаемого дохода у него не возникает. Затраты на само содержание столовой работодатель может учитывать для налогообложения на общих основаниях.

Если столовая соответствует параметрам для применения ЕНВД по площади зала (до 150 кв. м), то до конца 2021 года она может работать на «вмененке». Но для этого и сама организация должна иметь численность не более 100 человек. А на практике такие компании редко открывают собственные столовые.

Тотальный контроль

Система автоматизации дотационного питания должна контролировать не только сотрудников компании, но и работу обслуживающего персонала. Интеграция системы видеонаблюдения и «РестАрт: Интерфейс интеграции» поможет сравнить каждое событие в программе с действиями кассиров, официантов, менеджеров. Любая отмена, перенос, печать чека, пречека, марки заказа будет отражена, как комментарий, к транслируемому видео.

Обеспечение питания в крупных сетевых компаниях требует оперативного сбора информации со всех удаленных офисов. И не только для анализа данных, а еще и для их хранения, накшталт запасного или единственного сервера хранения. Механизм максимально прост и не требует высокотехничной оснащенности: соединение между узлом и сервером появилось — информация пришла, не появилось — ожидание связи. «РестАрт: Сервер консолидации» как раз и служит для получения данных со всех точек. При чем, любое изменение уже поступившей информации не останется без внимания: просто так удалить чек или изменить его не получится.

Доставка обедов или выдача продуктов сотрудникам

Организация может заключить договор на выездное обслуживание или же доставку обедов.

Преимущества этого способа:

- Не нужно самостоятельно закупать продукты или готовить обеды.

- Возможность предварительного заказа с выбором меню.

- Корпоративные скидки за объем и бесплатная доставка.

- Гарантия качества от поставщика, который специализируется на организации питания.

Выдача продуктов — компромиссный вариант, когда работодатель не хочет тратить большие суммы на питание, но стремится обеспечить сотрудников всем необходимым для перерывов на чай.

Обязанность компании организовывать питание сотрудников тем или иным способом нужно обязательно отразить во внутренних нормативных документах: положении об оплате труда, коллективном договоре и т.п. В документах нужно подробно отразить, кому именно предоставляется питание и в какой форме.

В этом случае работодатель имеет право учесть затраты на питание сотрудников для налога на прибыль (п. 25 ст. 255 НК РФ, письмо Минфина от 23.07.2018 № 03-03-07/51494).

Для УСН «Доходы минус расходы» подход будет аналогичным, т.к. затраты на оплату труда и приравненные к ним учитываются при этом режиме аналогично налогу на прибыль (пп. 6 п. 1 и п. 2 ст. 346.16 НК РФ).

НДС на стоимость выданных обедов или продуктов можно не начислять (письмо Минфина от 06.03.2015 N 03-07-11/12142). Но и взять к вычету входной налог в этом случае не получится. Суммы НДС, выставленные кейтеринговой компанией или поставщиком продуктов, можно включить в затраты для налога на прибыль.

Когда компания закупает готовые обеды или продукты в целях организации питания сотрудников, то возникает вопрос о налогообложении натуральных выплат. Ведь в общем случае эти затраты являются доходом сотрудников в натуральном выражении. Поэтому со стоимости бесплатного питания нужно удержать НДФЛ, а также начислить на них страховые взносы.

Однако указанные платежи являются «персонифицированными», т.е. при расчете должны быть привязаны к конкретному работнику – получателю дохода. Поэтому, если невозможно точно определить, кто именно из сотрудников получал бесплатное питание, то эти расходы можно не облагать НДФЛ и страховыми взносами (письмо Минфина РФ от 03.08.2018 № 03-04-06/55047).

При покупке готовых обедов для невозможности идентификации доходов каждого сотрудника достаточно сделать общий заказ, который не будет подробно расписан. Если организация закупает продукты, то также нельзя выяснить – сколько и какому сотруднику досталось, например, сахара и чая. Поэтому в подобных ситуациях есть основание не начислять обязательные платежи – конкретизировать доход по каждому сотруднику просто невозможно.

Но нельзя дать полной гарантии того, что при такой схеме удастся обойтись без уплаты НДФЛ и взносов. Проверяющие могут начислить эти платежи расчетным путем, например — исходя из общих затрат и численности сотрудников, получающих питание (письмо Минфина от 17.05.2018 № 03-04-06/33350).

Кроме того, если работодатель не начисляет страховые взносы на стоимость питания сотрудников, то он, по мнению налоговиков, не может учесть эти затраты для налога на прибыль (письмо Минфина от 04.03.2008 № 03-03-06/1/133). Существует и противоположная позиция, но отстаивать ее, скорее всего, придется в суде (постановление ФАС Московского округа от 06.04.2012 № А40-65744/11-90-285).

Питание без НДС

Предприятие может и вовсе обойтись без учёта НДС, если питание организовано в рамках норм Трудового кодекса РФ. Сюда относится выдача молока сотрудникам, занятым на вредных производствах, или специальное питание, предусмотренное на особо вредных работах.

Минфин согласен с мнением, что в таких случаях облагать питание НДС не нужно. Министерством по этому поводу было даже выпущено письмо от 23 октября 2021 года № 03-15-06/69405. Стоимость питания не нужно облагать НДС? если:

- такое положение прописано в трудовом или коллективном договоре

- имеют место особые условия труда

Мнение судей, однако, таково, что в данном вопросе нельзя исходить только из понятия вредности труда.

Организация места для приема пищи

Есть вариант и для тех работодателей, которым по каким-либо причинам не подходят все предыдущие. Повысить лояльность сотрудников можно, организовав место для приема пищи. Для этого потребуется пустое помещение, бытовая техника и мебель. Техника может включать в себя холодильник, микроволновую печь, чайник, кофемашину. Некоторые работодатели идут еще дальше и предоставляют не просто кухню, где можно разогреть еду, но и полноценную зону отдыха – с креслами, настольными играми и прочим.

Во-первых, такая мера позволит сотрудникам не тратить время на поход в сторонние кафе и соблюсти технику безопасности на рабочих местах.

Во-вторых, организация места для питания требует лишь одномоментных вложений, так как компания только обустраивает место, не тратя в дальнейшем деньги на питание сотрудников. Следовательно – не возникнет и проблема с «зарплатными налогами», рассмотренная в предыдущем разделе.

Чтобы эти затраты можно было учесть для налогообложения – нужно отразить обязанность работодателя создать условия для приема пищи в локальных нормативных актах.

Популярные ошибки

- Первая ошибка: работодатель кормит сотрудников по типу «шведский стол» и после этого перечисляет работникам компенсацию за питание. Если во время проверки у налоговой инспекции возникнут подозрения о том, что руководство компании просто реализует таким образом свою продукцию, то на компенсационные выплаты будет дополнительно начислен НДС.

- Вторая ошибка: работник требует от своего работодателя выплату надбавки к заработной плате в размере компенсации за свое питание. Если компенсационная выплата в организации предоставляется в виде надбавки к должностному окладу, то данные денежные средства рассматриваются как доход человека и облагаются налогами.

Выплаты сотрудникам

Самый простой способ, который не требует от работодателя специальных мер по организации питания сотрудников. Однако и самый «дорогой» с точки зрения налогообложения. Эти выплаты персонифицированы, поэтому в обязательном порядке облагаются всеми взносами и НДФЛ.

То есть, к сумме затрат на обеды нужно прибавить еще, как минимум, 30 % страховых взносов и удерживать 13% НДФЛ с выплат.

Чтобы учесть доплаты на питание сотрудников при расчете налога на прибыль и УСН их, как и другие виды подобных затрат, нужно отразить во внутренних кадровых документах.

Но этот вариант может быть удобен для многих сотрудников, т.к. они сами выбирают, как и где обедать.

Система отчётов

Каждый модуль РестАрта предполагает свою систему отчётов. Если, например, питание столовых автоматизировано с минимальным набором лицензий, можно пользоваться стандартными отчётами по блюдам, заказам, формам оплат и т.д.

Более глубокая аналитика работы по удалённой точке, отдельно каждому узлу или всех в комплексе ведётся в «РестАрт: Анализ бизнеса». Инновационная система построения отчётов представляет собой конструктор формирования стандартных и не стандартных отчётов. Анализ бизнеса приводит информацию о продажах каждой точки в приемлемый для руководителя формат.

Преимущества:

- оперативные данные о предоставленных компенсациях, дотациях, дисконтах в разрезе компании, подразделении, категории работников, каждого сотрудника и т.д.;

- учёт времени работы, премий и штрафов;

- запуск через браузер в любой точке земли;

- низкая цена программного продукта;

- нет ограничений на количество подключений к конфигурации.

Вывод

Работодатель обязан организовать питание только определенным категориям сотрудников. Во всех остальных случаях – это его добровольное решение. Поэтому, если бизнесмен хочет повысить лояльность и мотивацию сотрудников, то он может выбрать удобный для себя способ.

При любом варианте добровольной организации бесплатного питания сотрудников эту обязанность работодателя нужно отразить во внутренних документах. В противном случае затраты нельзя будет учесть для уменьшения налоговой базы.

Для крупного бизнеса наилучший вариант – собственная столовая. При этом не только не возникает «лишних» налогов, но организация может и получить дополнительный доход.

Если работодатель предоставляет сотрудникам бесплатные обеды или продукты, то их, по мнению налоговиков, нужно облагать НДФЛ и взносами, даже при невозможности персонифицированного учета. Противоположная позиция, скорее всего, приведет к необходимости решать вопрос в суде.

Если просто прибавить доплату на питание сотрудников к зарплате, то налоги придется заплатить в любом случае. Зато при этом варианте не нужно оборудовать помещение, закупать и доставлять продукты и т.п.

В итоге выбор зависит от финансовых возможностей работодателя и его готовности к дополнительным сложностям как при самой организации питания сотрудников, так и в случае проверки.

Персонализация

Ключевая особенность работы корпоративных столовых — идентификация каждого клиента. Система просто обязана связывать поступления и затраты с каждым сотрудником.

Такой подход требует ещё и персонализацию продаж, к примеру:

- организация уникального меню для разных категорий питающихся;

- контроль сумм дотаций, льгот, начислений на расчётный счёт каждого сотрудника;

- использование индивидуальных форм оплат.

Комплексное питание

Предприятие кормит бизнес-ланчами несколько организаций строго по расписанию. Состав меню специфичен для каждого дня недели, но по желанию клиент сможет приобрести что-то из основного меню и по льготной цене.

С помощью АС РестАрт можно обеспечить автоматическое назначение меню в зависимости от дня недели, времени, контролировать уникальность его состава. Но самое главное — настроить индивидуально под каждого сотрудника или группы сотрудников доступность конкретных блюд. При чем их стоимость может отличаться от цены, по которой ведут продажи не резидентам компании или, например, в выходные дни.

Особое внимание уделяют бизнес-ланчам. Основное требование — запретить продажу блюд одинаковой категории. Например, комплексный обед включает салат, первое и второе. Каждого можно взять только по одному и замена не возможна. Для таких случаев предусмотрен контроль минимального и максимального количества блюд в наборе.

Предусмотрено несколько вариантов определения розничной цены комплексного обеда:

- фиксированная стоимость на бизнес-ланч;

- суммарная стоимость всех составляющих.

Гибкость настройки позволяет ограничить доступ к тем или иным типам оплат. Например, Иванов должен рассчитываться талонами, а Сидоров балансом с расчётного счета для командированных. При необходимости можно ввести ограничения даже на сумму или % оплаты для установленного типа платежа.

*Минимальный набор модулей — АРМ Администратор + АРМ Фаст-фуд.

Контроль транзакций

Предприятие планирует компенсировать стоимость обеда ежедневно на 100 р. Если эта сумма не использована, она «сгорает». Руководство питается без ограничений, но в конце каждого месяца сумма питания удерживается из зарплаты.

Вместе с делением сотрудников на категории, принадлежностью к определённым подразделениям или организациям, появляется и необходимость в индивидуальном назначении льгот. При наличии расчётного счета (иначе депозитная карта) можно использовать лимиты на транзакции:

- по времени: день, неделя, месяц, год;

- по сумме чека.

Чтобы система автоматически обнуляла оборот по счёту, например, каждый месяц, необходимо указать начало отчётного периода. Это один из инструментов учёта затраченных денежных средств. Кстати некоторые предприятия используют талоны. При чем существует возможность как использовать остаток по талону, так и блокировать купон сразу после оплаты, даже если была израсходована не вся сумма.

*Набор модулей зависит от используемого учётного решения.

Время обеда

Для снижения нагрузки в «час пик» многие предприятия вводят посменное питание. Это избавляет от бесконечных очередей и лучшим образом влияет на качество обслуживания. Расписание питания как для групп людей (первая смена, вторая и т.д.) так и в индивидуальном порядке (привилегии руководящему составу) легко настраивается для каждого вида меню.

Кейтеринг

Данная схема работы, подразумевающая собой доставку готовых обедов, становится все более популярной в последние годы. Правда, стоит отметить, что наиболее востребованной такая форма обеспечения питания сотрудников является для компаний офисного типа, но мало приспособлена для каких-либо производственных организаций.

Схему взаимодействия между сторонами, а также порядок учета и контроля, прописывают в договоре между заказчиком и поставщиком провизии. При указании в документах момента, что заказчик производит оплату только за предоставление услуг общепита, то такие расходы можно проводить в той же форме, как и оплату комплексных обедов. Если организация-заказчик на регулярной основе предварительно выкупает готовые обеды для последующей перепродажи их собственному персоналу, то отражать финансовые действия по таким операциям следует в графе «Прочие доходы и расходы» или «Продажи». Если обеды передают персоналу бесплатно, то учет ведется в графе «Материалы».

Договоренность с подрядчиком

Этот формат взаимодействия, когда задача предоставления комплексного довольствия сотрудникам предприятия ложится на плечи организации, специализирующейся на деятельности, связанной с общепитом, – кафе, ресторана, столовой, – подразумевает необходимость заключения двухстороннего договора между компаниями. В оном контракте надлежит отразить, каким именно образом будет налажена процедура обеспечения довольствия для представителей компании-заказчика:

- доставка готовой пищи на предприятие;

- организация выдачи по типу полевой кухни;

- посещение работниками пункта общественного питания с предъявлением соответствующих документов, оформленных в виде пропусков, талонов либо в формате регистрации путем росписи в ведомости или специальном журнале.

Учетные схемы, формы отчетности, форматы накладных, счетов-фактур, актов и остальной документации при таком виде взаимодействия выбираются сторонами самостоятельно, с опорой на представления простоты и комфорта взаимной работы, а взаиморасчеты производятся в общем порядке по стандартному счету «Расчет с поставщиками и подрядчиками».