Все статьи

67544

2020-03-12

Одним из обязательных сборов для российских граждан является налог при покупке недвижимости, размер которого рассчитывается на основании алгоритмов, указанных в действующих законодательных документах. Более подробно о том, как рассчитать налог на недвижимость в 2021 году расскажем в данной статье.

Такой сбор обязаны платить владельцы квартир, дач, частных домов, квартир, парковок, гаражей, промышленных и коммерческих помещений, недостроев и прочих строительных объектов, данные о которых внесены в единую базу Федеральной Налоговой службы РФ.

Законодательная база

Налогообложение недвижимого имущества – это обязательный сбор, установленный государственным законодательством. Он обязует физических и юридических лиц, имеющих российское гражданство и достигших восемнадцатилетия, оплачивать обложение сборами имущественных объектов.

Соответственно ФЗ №2003-1, действовавшему до 01.01.2015, чтобы рассчитать налог на недвижимость, нужно было провести инвентаризационную оценку. На базе полученной стоимости высчитывалась ставка налогового обложения.

С 2015 года в НК РФ добавили новые правки, исходя из которых порядки расчета сбора кардинально поменялись, что значительно увеличило нагрузку на граждан. Теперь налог при покупке недвижимости должен определяться на основании цены, указанной в выписке из ЕГРН или справке о кадастровой стоимости.

Важно!

Узнать кадастровую стоимость (инвентаризационную оценку) вы можете заказав, выписку из ЕГРН у нас на сайте.

Согласно статистическим данным, цена объекта по такой выписке примерно равна его цене на рынке недвижимости. Однако если владелец не соглашается с назначенной по кадастру ценой, то он имеет полное право оспорить оценку имущества в судебном порядке.

Как определить налоговую базу

С 1.01.2020 налоговой базой является кадастровая стоимость объекта. Во всех регионах РФ она рассчитана.

Рассмотрим способы, как узнать кадастровую стоимость своей недвижимости.

- Сайт Росреестра

Достаточно заполнить онлайн-заявку и получить все необходимые сведения.

- Личный кабинет налогоплательщика на сайте ФНС

В разделе “Мое имущество” находятся все объекты, которыми вы владеете. В карточке можно сразу увидеть кадастровый номер. Например, если хотите сделать запрос на сайте Росреестра, он понадобится. А если кликнуть по недвижимости мышкой, то попадете в описание, где и находится кадастровая стоимость.

- Калькулятор на сайте ФНС

Последовательно заполняется информация. После введения кадастрового номера высвечивается стоимость объекта. В моем случае это все те же 1 816 986,38 руб.

- Публичная кадастровая карта

На карте нет квартир, только земельные участки и жилые дома.

- Налоговая квитанция

Если у вас нет личного кабинета на сайте ФНС или вы написали заявление о своем желании получать уведомления в бумажном виде по почте, то в присланной в прежние годы квитанции есть кадастровая стоимость.

На окончательную величину налоговой базы влияют льготы: федеральные и местные. Про них будет отдельный раздел в статье.

Какая формула применяется?

Алгоритмы расчета налогового сбора устанавливаются федеральными законодательными документами. Рассчитать сумму налога на недвижимость можно, воспользовавшись следующей формулой:

Налоговый сбор = (Стоимость по выписке из ЕГРН — Налоговый вычет) x Размер доли x Налоговыя ставка

Чтобы полноценно воспользоваться расчетной формулой, необходимо заранее узнать цену по кадастру, которая указывается в специальной выписке из ЕГРН. Помимо этой информации, выписка содержит данные о владельце объекта, чертежи и схемы объекта, а также другие важные сведения о собственности.

Ниже рассмотрим остальные составляющие формы, которые потребуются для проведения подсчетов.

Налоговый вычет

Этот показатель представлен суммой, вычитаемой собственником из общей суммы налогообложения. В пределах РФ это прибыль, облагаемая налоговой ставкой в 13%.

Размер компенсации определяется на основании типа объекта, облагаемого налоговым сбором:

- для частных домов – компенсируется стоимость 50 ;

- для квартир – 20 ;

- для комнат – 10 .

Важно учитывать, что региональное правительство может устанавливать размеры вычетов, отличительные от государственных. Перед оформлением компенсации рекомендуется изучить законодательство региона, в котором вы находитесь.

О налоговых уведомлениях по оплате

Сумму налога самостоятельно определяют инспекторы ФНС. После этого налогоплательщикам передают уведомления. За месяц до оплаты налога – крайний срок, до которого документ должен быть получен.

Платёжные поручения передают несколькими способами:

- В Личном Кабинете Налогоплательщиков.

- Через электронную почту.

- Заказным письмом, по обычной пересылке.

- Лично в руки гражданину, законному представителю его интересов.

Иногда бывает так, что гражданин владеет имуществом, но уведомление в указанный срок не поступает. Для этого существует несколько причин:

- Отсутствие сведений в базе данных из-за того, что покупка недвижимости прошла недавно.

- Документ был утерян.

- К оплате представлена общая сумма меньше ста рублей.

Последний вариант – наименее возможный. В других двух случаях рекомендуется проявлять инициативу, самостоятельно обращаться к службе контроля. Особенно – когда в отчётном году появились другие объекты недвижимости, один или несколько.

Налоговая ставка

Этот показатель является одним из наиболее значимых компонентов формулы. Муниципальные власти каждого из регионов устанавливают свои размеры ставки. Узнать ее размер можно, обратившись в локальное отделение ФНС или посетив официальный сайт ФНС, выбрав регион, в котором вы находитесь.

Важно учитывать, что рассчитанная ставка не может быть более чем:

- 0.1% – для парковочных мест, гаражей, недостроев и жилых объектов;

- 0.1-0.3% – недвижимость по цене от 300 до 500 млн. руб.;

- 0.3-2.0% – для собственности, превышающей цену в 500 млн. руб.

Определение стоимости из кадастра

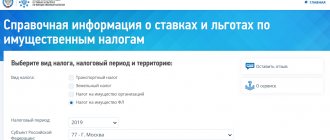

Допустимо использовать интернет-технологии для получения подробных отчётов из кадастровых реестров. На руках важно иметь адрес расположения объекта, либо номер согласно действующему перечню. В случае с номером достаточно пройти несколько этапов:

- Переход на сайт ФНС.

- Выбор варианта имущественного налога.

- Определение региона.

- Ввод номера.

- Получение сведений относительно цены.

Допустимо уточнение суммы, набранной на текущий период. Можно узнать, какой метод используется при расчётах. При наличии кадастрового номера информацию легко выдаёт официальная страница Росреестра. Достаточно ввести адрес, по которому прошла регистрация.

Кто должен платить налог на имущество?

Обязательство ежегодной оплаты налогового сбора возлагается на физических лиц, на которых оформлены такие объекты:

- частные дома;

- парковочные места или гаражи;

- комнаты;

- квартиры;

- недвижимые комплексы;

- недострои;

- другие типы недвижимости.

Обратите внимание! Объекты общего пользования (лифты, подвальные и чердачные помещения, крыши и лестничные клетки) сборами не облагаются, так как они не приписываются к какому-то конкретному владельцу, а являются общественной собственностью. Право пользования этими объектами предоставляется всем жильцам.

Налогообложение действует на постройки, возведенные на земельных наделах, выделенных под сады и огороды, а также некоммерческое подсобное хозяйство и ИЖС. Это значит, что такие собственники обязуются оплатить сбор, сумма которого равняется стандартному обложению налогами жилых объектов.

Объекты налогообложения

Исчерпывающий список объектов недвижимости, с которых владелец должен уплатить имущественный налог, дан в статье 401 НК РФ:

- жилой дом, в том числе постройки, которые находятся на земле личных подсобных хозяйств, ИЖС, огородничества и садоводства (дачи, садовые домики);

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- другие объекты.

По объектам, которые не подлежат государственной регистрации, ничего платить не надо, как и по имуществу многоквартирного дома, относящегося к общедомовому (лифты, лестничные клетки и пр.).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Если объект принадлежит нескольким собственникам, то каждый платит пропорционально своей доле. А за детей, владельцев имущества, расплачиваются родители, опекуны и другие законные представители.

Расчёт налога на имущество по кадастровой стоимости

Обязательство рассчитать налог на недвижимость физических лиц и донести информацию до плательщиков налогов – это прямая обязанность ФНС. Оповещения рассылаются на адреса собственников имущества.

Согласно последним поправкам к действующему законодательству, расчет сбора выполняется по кадастровой стоимости, определяемой региональными властями. Окончательный переход на обновленную систему налогового обложения планируется с 01.01.2021. Этот период отводится для комфортного перехода на новую технологию оценки имущества для всех владельцев недвижимости.

Примеры расчетов

При исчислении размера обязательного платежа необходимо учитывать все нюансы, предусмотренные законодательством РФ.

Действие понижающего коэффициента

В результате принципа действия понижающего коэффициента, налоговое бремя для граждан увеличивается каждый год на 20%, и в итоге на конец периода оно составит 100%.

Как будет меняться ситуация, если, например, переход начался в регионе в 2021 году:

| Год | Расчет | Сумма (руб) |

| 2016 | H = (2000 – 800) × 0,2 + 800 | 1040 |

| 2017 | H = (2000 – 800) × 0,4 + 800 | 1280 |

| 2018 | H = (2000 – 800) × 0,6 + 800 | 1520 |

В четвертом налоговом периоде собственникам имущества придется платить взнос без учета Kд.

Расчет для региона, где с момента перехода на метод кадастровой оценки прошло менее 3 лет

Исходные данные:

- жилое помещение – квартира, площадью 64 м²;

- КС – 2 800 000 руб.;

- ИС – 250 000 руб.;

- налог рассчитывается за 2021 год;

- исчисление по кадастровой стоимости – с 2021 г.;

- налоговые льготы не предусмотрены;

- территория проживания – г. Оренбург.

В соответствии с решением Городского Совета депутатов, ставка налога приравнивается к 0,1%, в соответствии с НК РФ, для жилых помещений.

Так как стоимость имущества ниже 500 тыс. р., для ИС используется ставка 0,1%, в соответствии с НК РФ. ст. 406.

За 2015 г. Kд = 1,147 (Пр. № 685 от 29.10.2014) – в соответствии с законодательством при исчислении применяется Kд последнего года применения ИС. То есть в расчете налога на имущество в 2021 году применяется расчет инвентаризационной стоимости за 2015 год.

Считаем площадь, не облагаемую налогом для квартир равна 20 м², в соответствии с НК РФ ст. 403, так как региональными властями не предусмотрен иной параметр.

Значение понижающего коэффициента K = 0,6, так как 2021 год – третий отчетный период.

Применяем формулу: H = (H1 – H2) × K + H2

- Находим H1 (вычисляем налогооблагаемую базу с учетом положенного вычета):

- определяем стоимость 1 м²: 2800000/64=43750 р.;

- находим цену 20 м², необлагаемые платежом: 43750 × 20 = 875000 р.;

- определяем налогооблагаемую базу: 2800000 – 875000 = 1925000 р.;

- рассчитываем H1, с учетом процентной ставки:

1925000 × 0,1% = 1925 р.

- Находим значение H2 (H2 = ИС × %ставка × Kд):

250000 × 0,1% × 1,147 = 286,75 р.

- Вычисляем величину налога H (по формуле: H = (H1 – H2) × K + H2):

(1925 – 286,75) × 0,6 + 286,75 = 1269,70 р.

Ответ:

1269,70 р., необходимо оплатить в ФНС за квартиру площадью 64 м², находящуюся в собственности.

Пример вычисления налога по кадастровой стоимости

Чтобы понять, как правильно рассчитать налог на недвижимость 2020 году, рассмотрим процедуру налогообложения на конкретном примере.

Например, гражданин Н. является долевым владельцем в квартире. Его доля составляет 50%. Недвижимость площадью 100 оценивается по кадастровому паспорту в 6 000 000 рублей. Согласно действующими федеральным законам, налоговый вычет для такого жилья составит 2 400 000. Муниципальными властями установлена ставка в размере 0.1%.

Определить размер налогового сбора можно, подставив имеющиеся данные в формулу:

Налог = (6 000 000 — 2 400 000) x 0,001x 0,5

Поведя подсчеты, можно определить, что сумма сбора в ФНС составит 1800 рублей.

Чтобы провести расчеты с максимальной точностью, выполните просчет несколько раз. При работе с формулой важно использоваться только те данные, которые актуальны на сегодняшний день.

Обратите внимание! Оценочный показатель по кадастровой стоимости нужно учитывать перед тем, как рассчитать налог от продажи недвижимости.

Таблица уплаты налогов за 2-й квартал 2021 года

| Дата | Налог | Платеж | ОСНО | УСН |

| 14.04.2021 | Экологичес-кий сбор | Экологический сбор | + | + |

| 15.04.2021 | Страховые взносы | Платежи за март 2021 года | + | + |

| Акцизы | Аванс за апрель 2021 года | + | + | |

| 20.04.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за март 2021 года | + | + |

| Вода | Налог за 1-й квартал 2021 года | + | + | |

| Негативное воздействие | Платеж за 1-й квартал 2021 года | + | + | |

| 26.04.2021 | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| УСН | Аванс за 1-й квартал 2021 года | — | + | |

| Акцизы | Налог за март 2021 года | + | + | |

| Налог (спирт) за январь 2021 года | + | + | ||

| Налог (бензин) за октябрь 2021 года | + | + | ||

| НДПИ | Налог за март 2021 года | + | + | |

| Торговый сбор | Платеж за 1-й квартал 2021 года | + | + | |

| 28.04.2021 | Прибыль | Налог за 1-й квартал 2021 года | + | — |

| Аванс (1/3) за 2-й квартал 2021 года | + | — | ||

| Аванс (факт) за март 2021 года | + | — | ||

| Пользование недрами | Платеж за 1-й квартал 2021 года | + | + | |

| 30.04.2021 | НДФЛ | Налог с отпускных и больничных за апрель 2021 года | + | + |

| 17.05.2021 | Страховые взносы | Платежи за апрель 2021 года | + | + |

| Акцизы | Аванс за май 2021 года | + | + | |

| 20.05.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за апрель 2021 | + | + |

| 25.05.2021 | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| Акцизы | Налог за апрель 2021 года | + | + | |

| Налог (спирт) за февраль 2021 года | + | + | ||

| Налог (бензин) за ноябрь 2021 года | + | + | ||

| НДПИ | Налог за апрель 2021 года | + | + | |

| 28.05.2021 | Прибыль | Аванс (1/3) за 2-й квартал 2021 года | + | — |

| Аванс (факт) за апрель 2021 года | + | — | ||

| 31.05.2021 | НДФЛ | Налог с отпускных и больничных за май 2021 года | + | + |

| 15.06.2021 | Страховые взносы | Платежи за май 2021 года | + | + |

| Акцизы | Аванс за июнь 2021 года | + | + | |

| 21.06.2021 | Косвенные налоги | НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за май 2021 года | + | + |

| 25.06.2021 | НДС | Налог (1/3) за 1-й квартал 2021 года | + | — |

| Акцизы | Налог за май 2021 года | + | + | |

| Налог (спирт) за март 2021 года | + | + | ||

| Налог (бензин) за декабрь 2021 года | + | + | ||

| НДПИ | Налог за май 2021 года | + | + | |

| 28.06.2021 | Прибыль | Аванс (1/3) за 2-й квартал 2021 года | + | — |

| Аванс (факт) за май 2021 года | + | — | ||

| 30.06.2021 | НДФЛ | Налог с отпускных и больничных за июнь 2021 года | + | + |

Особенности расчета налога на имущество в переходный период

Еще не все регионы РФ перешли на такую форму расчета налогового сбора. Согласно планам ФНС рассчитывать налог на недвижимость в 2020 году

по новой системе будут еще 7 новых областей.

Так как государственная система испытывает сейчас переходный процесс, то законодательством официально разрешено использовать сдерживающий коэффициент. На текущий год размер упомянутого коэффициента составляет 0.8, что равняется прошлогоднему показателю. Такие правила действуют исключительно на этот год и применить их для того, чтобы рассчитать налог на недвижимость по кадастровой стоимости в 2021 и следующих годах не получится. С начала 2021 года собственники обязаны будут вносить оплату по полной сумме ставки.

Сведения об имуществе и его владельце

Ежегодно до 15 февраля в налоговую инспекцию по местонахождению имущества поступают сведения:

- об объекте налогообложения и его собственнике по состоянию на 1 января. Данные передает территориальное отделение Росреестра в муниципальном образовании (например, городе, районе, области), где расположена недвижимость;

- о кадастровой стоимости объекта налогообложения.

Эти данные передает территориальное отделение Росреестра в муниципальном образовании (например, городе, районе, области), где расположена недвижимость по состоянию на 1 января текущего года.

Если в течение года происходит смена собственника или регистрируется право собственности на недавно построенный объект, территориальное отделение Росреестра (которому подведомственна территория, на которой расположен объект) должно передать эту информацию в инспекцию в течение 10 дней со дня регистрации. При этом кадастровую стоимость по новым объектам отделение определит на дату постановки такого объекта на государственный кадастровый учет.

Это следует из положений пункта 4 статьи 85, пунктов 1 и 3 статьи 402, пункта 1 и абзаца 1 пункта 2 статьи 403, пункта 2 статьи 408 Налогового кодекса РФ и пункта 5.1 Положения, утвержденного постановлением Правительства РФ от 1 июня 2009 г. № 457.

Сведения об объектах недвижимости в Республике Крым и городе федерального значения Севастополе и их правообладателях поступят в налоговые инспекции по местонахождению такого имущества до 1 марта 2015 года. Эти сведения предоставят территориальные отделения Росреестра по состоянию на 1 января 2015 года. Такой порядок предусмотрен пунктом 9.3 статьи 85 Налогового кодекса РФ.

Сведения об инвентаризационной стоимости имущества больше в налоговую инспекцию ежегодно не поступают. Поэтому инспекция рассчитает налог на имущество физических лиц исходя из последних полученных данных. А таковыми являются данные, которые БТИ предоставила инспекции до 1 марта 2013 года.

Это следует из положений пункта 2 статьи 402, статьи 404 Налогового кодекса РФ, пункта 2 статьи 1 Закона от 4 октября 2014 г. № 284-ФЗ, Закона от 24 июля 2007 г. № 221-ФЗ.

Ситуация: нужно ли представлять в налоговую инспекцию для расчета налога на имущество физических лиц документы, подтверждающие приобретение, продажу объектов недвижимости?

Ответ: нет, не нужно.

Все необходимые сведения в налоговую инспекцию передают территориальные отделения Росреестра (п. 4 ст. 85, п. 2 ст. 408 НК РФ). Однако в случае возникновения спора (например, из-за задержки передачи сведений) документы на приобретение или продажу имущества предоставьте. Например, договор купли-продажи, свидетельство о регистрации права собственности (п. 1 ст. 14 Закона от 21 июля 1997 г. № 122-ФЗ). В частности, чтобы подтвердить дату, с которой человек не должен больше платить налог (например, если имущество было продано).

Расчет по новым правилам в течение первых 4 лет

Для ситуаций, когда сумма по кадастровому паспорту (КП) больше, чем инвентаризационная стоимость (ИС), правительство разработало специальную форму подсчета, помогающую снизить стремительное повышение налоговой нагрузки. Просчеты выполняются путем подстановки данных в формулу:

Налоговая нагрузка = (Сумма по КП — Сумма по ИС) x коэфициент + Сумма КП

Такие правила будут актуальны вплоть до 2021года. С начала следующего года все расчеты будут выполняться исключительно по данным кадастра.

Начало и прекращение начислений

Дата, с которой человек становится плательщиком на имущество физических лиц, зависит от способа получения имущества.

Если имущество получено в наследство, то со дня смерти наследодателя (п. 7 ст. 408 НК РФ). В остальных случаях – с даты регистрации права собственности (п. 5 ст. 408 НК РФ).

Но в любом случае дату, с которой надо начислять налог, инспекция определит по следующим правилам.

Если имущество оформлено в собственность (открыто наследство) до 15-го числа месяца включительно, инспекция рассчитает налог с начала этого месяца.

Когда же человек оформил собственность (открыл наследство) после 15-го числа месяца, то налог рассчитают с начала следующего месяца.

Дату, с которой инспекция прекратит начислять налог на имущество, определяют по аналогичным правилам. А именно.

Если право собственности на объект человек утратил до 15-го числа месяца включительно, то платить налог за этот месяц он не обязан. А вот если после 15-го числа, то этот месяц полностью учтут при расчете налога.

Это следует из положений пункта 5 статьи 408 Налогового кодекса РФ.

Пример определения момента, с которого нужно платить налог на имущество граждан. Дом построен в текущем году

А.В. Львов строит дом на земельном участке. Строительство завершено в феврале 2015 года. Право собственности на дом зарегистрировано 20 марта 2015 года. И в этом же месяце Росреестр произвел оценку имущества.

До 1 апреля 2015 года Росреестр направит в налоговую инспекцию сведения о собственнике этого дома и о кадастровой стоимости объекта. А поскольку право собственности на дом получено 20 марта 2015 года, налог на имущество за 2015 год инспекция рассчитает за период с апреля по декабрь 2015 года.

Расчет налога при дарении недвижимости

Это одна из наиболее сложных процедур, которые встречаются в юридической сфере. Важно осознавать, что она понадобится не всем гражданам, так как от налоговых сборов освобождаются лица, на которых оформлена дарственная:

- несовершеннолетние;

- братья и сестры;

- родители;

- дедушки и бабушки;

- внуки;

- опекуны.

Если при дарении недвижимого имущества вы не попадаете ни под одну из перечисленных выше категорий, то вам потребуется заплатить налоговый сбор за подаренную недвижимость в полном объеме.

Согласно действующему законодательству, расчет при оформлении дарения может выполняться и по кадастровой стоимости, и по сумме, которая прописана в дарственной. При проведении такой процедуры важно знать следующие моменты:

- в дарственной может прописываться оценочная сумма недвижимости, либо ее доля. В такой ситуации эксперты будут проводить сравнение цены по кадастру и предложенной в договоре дарения;

- если цена по дарственной составляет менее 70% от указанной в кадастровом ведомстве, просчеты выполняются на основании 70% от кадастровой цены;

- гражданин, получающий имущество по дарственной, должен не позже 30 апреля следующего года предоставить ФНС декларацию 3-НДФЛ. В отдельных случаях подача декларации не связана с оплатой налога. Такие особенности устанавливаются муниципальными властями, а узнать их можно непосредственно в ФНС по месту жительства.

По поводу назначения льгот

Обычно право на скидку получают граждане, для которых необходима социальная поддержка. Речь идёт об инвалидах с пенсионерами, участниках военных действий, ликвидаторах аварий, сиротах, многодетных семьях и так далее.

Льготы устанавливают местные органы власти. На сайте местной администрации стараются вывешивать как можно более полную информацию относительно вопроса.

Скидки касаются в равной степени квартир и домов, специальных помещений, где занимаются творчеством. Правило касается и участков земли, занятых строениями общей площадью до 50 квадратов. Гараж или место для машины в собственности тоже относятся к субъектам, на которые распространяются субсидии.

Стандартный вид льготы – полное освобождение от уплаты сборов. Но схему применяют только к объекту одного конкретного вида. Если имущества есть больше – гражданин сам выбирает, по какой части из него устанавливать скидку.

Чтобы получить льготу, надо подтвердить право на неё. Для этого сотрудникам ФНС передаются документы, среди которых:

- Бумаги, подтверждающие социальный статус.

- Документы по объекту.

- Копия паспорта.

Расчет налога на недвижимость физических лиц

Алгоритмы и формулы, по которым можно рассчитать налог на нежилую недвижимость и жилые объекты собственности физических лиц, прописаны в федеральном законодательстве. Детальная информация о методах подсчетов и подробные формулы были изложены выше.

Однако, некоторые категории граждан освобождаются от уплаты налогового сбора на недвижимое имущество. Это право закрепляется в государственных законах и распространяется на всех лиц, имеющих российское гражданство, которые относятся к определенным категориям граждан.

Есть ли разница в оплате: приватизировано жильё или нет

Налог на имущество оплачивают только собственники, официально прошедшие регистрацию в Росреестре и имеющие свидетельство, подтверждающее их права. Если же квартира не является приватизированной, то и проживающие в ней граждане не считаются её владельцами. Следовательно, ежегодно вносить платежи за имущество, они не должны. Вместо этой суммы жильцы муниципальных квартир оплачивают стоимость найма за проживание.

Имущественный налог оплачивают владельцы только приватизированной недвижимости

Льготы для физических лиц

Внесенные в федеральные законы поправки практически не коснулись льготных категорий граждан, которые освобождаются от уплаты налога на имущество. Правом на льготу можно воспользоваться только на один объект в каждой из групп недвижимости.

С 01.03.2015 от имущественного налога были освобождены:

- граждане, потерявшие кормильца, несшего службу;

- члены семей военных, погибших при исполнении воинского долга;

- творческие деятели, трудящиеся в оборудованных помещениях (студии, галереи, библиотеки, выставки и т. д.);

- владельцы жилплощади до 50 , построенной на участках, выделенных под организацию садов, огородов и другого подсобного хозяйства (только если результаты таких хозяйств используются в личных целях);

- пенсионеры (60 лет – для мужчин, и 55 лет – для женщин), получающие пособие от государства;

- лица, пострадавшие от Семипалатинской радиационной катастрофы;

- ветераны боевых действий;

- граждане, принимавшие участие в ВОВ и Гражданских войнах, а также лица, пережившие другие военные действия по защите Советского Союза (работники штабов, разведчики и т. д.);

- Герои Советского Союза и РФ, имеющие орден Славы трех степеней;

- военнослужащие, которые прошли Афганские боевые действия;

- военные, отслужившие не менее 20 лет, уволенные в запас по возрасту;

- лица, защищавшие населенные пункты в период ВОВ (перечень указан в законодательстве).

Льготные преимущества предоставляются исключительно после подачи заявления и рассмотрения кандидатуры. Подать заявку на оформление льгот можно в ФНС по месту проживания. Для подтверждения права претендовать на освобождение от налогового сбора, потребуется предоставить определенный перечень документации.

Сроки и способы уплаты

Срок уплаты налога на имущество – до 1 декабря года, следующего за отчетным. Например, до 1 декабря 2021 г. владельцы недвижимости платят за 2021 год. А за 2021 г. – до 1 декабря 2021 г.

Ежегодно налоговый орган рассылает каждому налогоплательщику уведомление со всей необходимой информацией по объекту, сумме и сроках уплаты. Если у вас есть на сайте ФНС личный кабинет, то документ поступит туда. Если нет, то по почте России.

Способы уплаты:

- Онлайн на сайте ФНС России через сервис “Уплата налогов и пошлин”.

- Онлайн через личный кабинет непосредственно после получения уведомления.

- В банке по квитанции. В уведомлении уже есть квитанция, ее просто надо отнести в банк и оплатить наличными или картой необходимую сумму.

- Через портал Госуслуги (вкладка “Оплата”).

Расчет налога на коммерческую недвижимость

Недвижимое имущество, используемое владельцем для коммерческих целей, которые приносят собственнику доход, также облагается налоговыми сборами. К категории коммерческого имущества относят:

- жилые помещения, сдающиеся в аренду;

- торгово-развлекательные центры;

- офисные и административные помещения;

- рестораны, бары и кафе;

- столовые общественного питания;

- склады;

- цеха и т. д.

Рассчитать налог на коммерческую недвижимость нужно при учете ее среднегодовой стоимости, либо по цене, указанной в кадастровом паспорте. Для подсчетов по кадастру берется налоговая ставка, размер которой, как и сроки уплаты, определяется муниципальными властями. Такая же схема применяется и для ответа на вопрос, как рассчитать налог с продажи коммерческой недвижимости. При реализации учитывается стоимость по кадастровому паспорту.