- Ставки налога на имущество физических лиц в Москве в 2015 — 2019 году

- Ставки налога на имущество физлиц в Москве в 2014 году

- Как расчитать налог

- Льготы по налогу на имущество физлиц в Москве

- Почему вырос налог на имущество физлиц в Москве и области

- Порядок взыскания недоимки по налогам (пеням, штрафам)

- Полезные ссылки по теме

Почему с 2021 года вырос налог на недвижимое имущество физических лиц?

С 01 января 2015 года в налоговое законодательство РФ, в Главу 32 НК РФ («Налог на имущество физических лиц») были внесены поправки. Если раньше собственники жилья – физлица – уплачивали налог на недвижимое имущество (на владение квартирой), исходя из ее инвентаризационной стоимости по оценке БТИ, то после изменений, тот же налог исчисляется уже с кадастровой стоимости квартиры (ст. 402 НК РФ). А кадастровая стоимость максимально приближена к реальной рыночной стоимости квартиры, и в разы превышает прежнюю оценку БТИ.

Уплата налога на квартиру для собственников происходит раз в году – в текущем году (до 01 декабря) за предыдущий год. То есть, налог, например, за 2021 год уплачивается осенью 2021 года.

Налог на имущество физлиц на квартиру уплачивается по месту нахождения этой квартиры, на основании налогового уведомления, которое собственник получает по почте от местной инспекции ФНС (в бумажном виде), или в электронном виде в личном кабинете налогоплательщика на сайте ФНС..

Как происходит сделка купли-продажи квартиры, и нужен ли для этого риэлтор – смотри в этой заметке.

Расчет суммы

Юридические лица, в отличие от ИП и физических лиц, налог на имущество организации рассчитывают самостоятельно.

По кадастровой стоимости налог за квартал рассчитывается так:

Стоимость имущества по кадастру * ставка налога / 4.

Для получения информации о кадастровой стоимости объекта, следует обратиться в местные отделения Кадастровой палаты или на сайт Росреестра. В случае, если стоимость слишком завышена, можно оставить заявление на пересмотр суммы.

Для физических лиц и предпринимателей налог рассчитывает ФНС, после чего высылает квитанцию для уплаты.

Расчет величины налога на торгово-офисную недвижимость, включенную в перечень в статье 378.2 НК РФ, производится так:

Стоимость имущества по кадастру * ставка налога с учетом условий, отраженных в статье 408 НК РФ.

Налоговая ставка на имущество физических лиц

Базовая ставка налога на имущество физлиц для квартир осталась прежней, то есть равной 0,1% (п.2, ст. 406 НК РФ). Изменилась только сама налогооблагаемая база.

При этом, закон позволяет местным властям в муниципальных образованиях субъектов РФ самостоятельно устанавливать налоговые ставки для своих подведомственных территорий, но в рамках, заданных Налоговым кодексом. Если местные власти не приняли никакого решения в отношении местных налоговых ставок, то применяется базовая налоговая ставка, указанная в кодексе (см. выше).

Для Москвы, например, налоговые ставки для квартир определены местной властью следующим образом:

- если кадастровая стоимость квартиры не превышает 10 млн. руб. (включительно), то применяется налоговая ставка 0,1%;

- от 10 до 20 млн. руб. (включительно) – налоговая ставка 0,15%;

- от 20 до 50 млн. руб. (включительно) – налоговая ставка 0,2%;

- свыше 50 млн. руб. – налоговая ставка 0,3%.

Актуальные ставки налога на недвижимость и льготы по налогу на имущество физических лиц для Москвы можно проверить на сайте Правительства Москвы – здесь.

Для других субъектов РФ и муниципальных образований в их составе, ставки налога на имущество физлиц, установленные местной исполнительной властью, а также местные налоговые льготы можно узнать из специального справочника на сайте ФНС России – здесь.

Калькулятор для расчета налога на имущество физических лиц (квартиру) – см. ниже в статье, по ссылке.

В каких случаях при продаже квартиры можно не платить налог – смотри здесь.

Налогообложение

Собственник объекта недвижимости обязан оплачивать налог на принадлежащее ему имущество. Понятие «коммерческая недвижимость» не вводится законодательством РФ как отдельная категория, подлежащая определенному типу налогообложения. Расчет суммы налога и величины ставки определяется несколькими критериями.

- Статус собственника объекта недвижимости. Лицо, владеющее недвижимостью, может выступать как физическое лицо, индивидуальный предприниматель или юридическое лицо.

- Гражданство либо место регистрации. В случае, если собственник не является гражданином России, ставки налога будут выше.

- При продаже объекта или передачи в пользование – от вида соглашения, заключенного между собственником и арендатором или покупателем.

Как начисляется налог на недвижимость для собственников квартир?

Введенные новшества предусматривают, что увеличение налога в связи с изменением налогооблагаемой базы будет происходить постепенно, а не сразу. Другими словами, законодатели дали нам четырехлетний «переходный период», в течение которого сумма нового налога на имущество постепенно вырастет до своего максимального значения (ст.408, НК РФ). Как это выглядит?

Буквально – так:

- в 2021 году мы платим только 20% от суммы налога (за 2015 год), рассчитанного по кадастровой стоимости квартиры, плюс 80% от суммы налога, рассчитанного по старинке (по оценке БТИ).

- в 2021 году мы платим (за 2021 год) уже 40% – от кадастра, и 60% – от оценки БТИ;

- в 2021 году мы платим (за 2021 год) 60% – от кадастра, и 40% – от оценки БТИ;

- в 2021 году мы платим (за 2021 год) 80% – от кадастра, и 20% – от оценки БТИ.

И только с 2021 года налог на имущество физлиц будет начисляться в полном объеме с суммы кадастровой стоимости квартиры. Правда, в 2021 году кое-что в этих правилах уже поменяли (см. ниже).

В чем риск покупки приватизированной квартиры? Нюансы приватизации. Что нужно знать Покупателю – см. по ссылке в Глоссарии.

Поправки в закон!

Опять сюрприз! В августе 2021 введен в действие закон, который сокращает растущую налоговую нагрузку на граждан. Наши думные дьяки подумали-подумали и решили, что это все-таки многовато для обычного человека – платить такие суммы налога за свою квартиру. И отказались от применения очередного коэффициента в 80%, начиная с 4-го года (см. выше список) применения кадастровой стоимости для уплаты налога на имущество (квартиру) для физических лиц. Подтверждение – здесь.

Таким образом, с 2021 года указанные выше коэффициент больше не применяются.

Одновременно закон ввел ограничение в 10% на ежегодный рост суммы налога, исчисленного по кадастровой стоимости. То есть если сумма налога за определенный налоговый период (год) превышает сумму налога за предыдущий год более, чем на 10%, то к уплате положена сумма предыдущего налога + 10% (п.8.1, ст.408, НК РФ).

И еще одно приятное новшество в этом же законе. Если, например, налог на имущество (квартиру) исчислялся в предыдущие годы по ошибочной кадастровой стоимости, которая потом была оспорена, то перерасчет происходит не с момента подачи заявления об оспаривании, а с даты начала применения ошибочной кадастровой стоимости.

Как Покупателю квартиры вернуть НДФЛ? Какой здесь порядок действий? Смотри по ссылке.

В каких документах необходимо отразить и как именно?

Так как предприниматели и физические лица получают расчет напрямую от ФНС, они не сдают отчетность по налогу и не должны отражать его размер в каких-либо документах. Организациям необходимо отразить налог на имущество:

- По авансовым платежам – в ежеквартальном расчете.

- По итогам года – в декларации по налогу на имущество.

Следует обратить внимание, что формы расчета и имущества в 2021 году изменятся в соответствии с Приказом ФНС от 04.10.2018.

А есть ли какие-нибудь льготы по налогу на недвижимое имущество?

Есть! Для всех владельцев квартир и комнат законодатели предусмотрели приятную льготу (ст. 403 НК РФ). В пункте 3 указанной статьи говорится, что при определении налоговой базы для квартиры, 20 квадратных метров общей площади квартиры налогом НЕ облагаются (т.е. вычитаются из налогооблагаемой базы). Для комнаты этот вычет составляет 10 кв. м.

Причем, местным властям даны полномочия по своему усмотрению увеличивать размер этой льготы (уменьшать нельзя).

Другими словами, при расчете налога на недвижимое имущество в виде квартиры или комнаты, кадастровая стоимость 20 кв. м. для квартиры или 10 кв. м. для комнаты – не учитывается.

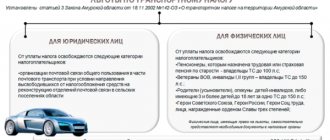

Кроме того, сохранены все существующие налоговые льготы для отдельных категорий граждан, к которым относятся ветераны Великой Отечественной войны и других боевых действий, инвалиды 1-й и 2-й групп, некоторые категории военнослужащих и членов их семей, пенсионеры и некоторые категории других граждан. Полный перечень категорий льготников перечислен в статье 407 НК РФ.

Эта льгота для них состоит в том, что они полностью освобождаются от уплаты налога на имущество физических лиц, при условии, что они не используют свою квартиру в предпринимательских целях (п.2 ст. 407 НК РФ). И эту льготу они могут применить в отношении только одной квартиры, которая находится у них в собственности.

Для получения налоговой льготы, нужно предоставить в местную налоговую соответствующее заявление и документы, подтверждающие право на льготу. Подробнее об оформлении льгот для пенсионеров можно почитать по указанной ссылке.

Если у человека в собственности две или несколько квартир и комнат, то налоговый вычет в 20 и 10 кв. м., соответственно, применяется к каждому объекту недвижимости (см. разъяснения по этому поводу на сайте ФНС – здесь).

При этом один и тот же вычет (например, 20 кв. м.) применяется к одному объекту недвижимости, независимо от количества собственников этого объекта.

Можно ли получить налоговый вычет за ребенка при покупке квартиры, если ребенок имеет в ней долю собственности – смотри в этой заметке.

Кто имеет право на льготы и как их получить?

Кроме организаций, освобожденных от уплаты налога, юридические лица, ведущие деятельность в определенных сферах, вправе оплачивать имущественный налог частично.

Организации, оплачивающие 25% от рассчитанной суммы, должны вести деятельность в сфере:

- Медицинской помощи и обслуживании населения.

- Научных исследований или образовательных услуг.

Для получения имущественных льгот необходимо указать специальный семизначный код, отражающий право на льготные условия, в бланке декларации.

В 2021 году были утверждены новый вид декларации и авансового расчета. Кодированный номер налоговой льготы можно найти в Приказе ФНС России № ММВ-7-21/271 от 31 марта 2021 года. Коды отражены в Приложении 6 к Порядку заполнения налоговой декларации по налогу на имущество организаций.

Физические лица после сбора подтверждающих документов должны обратиться с заявлением в налоговый орган. В заявлении необходимо указать:

- Номер налогового органа.

- ФИО, ИНН и контакты налогоплательщика.

- Технический или кадастровый паспорт помещения.

- Реквизиты подтверждающего льготу документа.

- Срок действия льготы и дату, когда она была предоставлена.

Кроме заявления, налогоплательщик должен предоставить уведомление о выборе налогообложения, в отношении которого планируется употребить льготу, до 1 ноября отчетного года.

Кто является плательщиком?

Обязанность аккуратно вносить платежи за имущество возложена на всех физических лиц, имеющих недвижимость в России, то есть, это не только граждане страны, но и иностранцы. Отметим, что сбор уплачивается только за объекты, находящиеся в нашей стране. Если россиянин приобретёт недвижимость на территории другого государства, в казну РФ налоги он платить не должен.

Налог установлен для тех, кто обладает правом собственности на имущество. Получается, что человек, купивший, к примеру, жильё, но ещё не ставший собственником, от налогового бремени освобождён. Теперь рассмотрим, что же является те самым имуществом, которое государство облагает сбором.