Основное средство, то есть имущество, которое вы используете как средство труда в хозяйственной деятельности организации, со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб., вы можете учесть в расходах через амортизацию. Исключение касается ОС, которые не амортизируются в силу норм Налогового кодекса РФ. Если имущество отвечает всем критериям ОС, за исключением стоимости (то есть его стоимость 100 000 руб. и ниже), то для целей налогового учета оно ОС не признается. Его можно учесть в составе материальных расходов. Если вы произвели переоценку ОС, которая привела к увеличению (уменьшению) его стоимости, учесть это в налоговом учете нельзя.

Проводки, формулы, образцы документов

В бухгалтерском учете к основным средствам относятся активы со стоимостью от 40 000 р. В налоговом – от 100 000 р.

Навигация по статье

- Бухгалтерский учет основных средств

- На что указывает МСФО-16

- Проводки бухгалтерского учета основных средств

- Учет износа основных средств и амортизация

- Определение первоначальной стоимости

- Чем определяется срок эксплуатации

- Виды износа основных средств

- Методы амортизации основных средств в бухгалтерском учете

- Оформление аренды основных средств

- Какие проводки делать арендодателю основного средства

- Проводки ОС с позиции арендатора

- Что такое балансовая стоимость основных средств

- Как рассчитать среднегодовую стоимость основных фондов

- Задачи и методы аудита учета ОС

- Чем отличается налоговый учет от бухгалтерского

- Налогообложение основных средств

- Документальное оформление операций с основными средствами

- Бухгалтерская отчетность по основным средствам

- Приказы, касающиеся основных средств

- Правоустанавливающие документы

- Методические указания по учету основных средств

- Заключение

По сложившейся практике и в силу требований российского законодательства, предприятия должны вести двойной учет основных средств – налоговый и бухгалтерский. Разница между ними существует объективно, и проявляется во многих признаках. Задачи у бухгалтерского и налогового учета разные.

Последние годы государство много сделало для сближения налогового и бухгалтерского видов отчетности, но слить эти формы в одно целое пока не удалось. Статья об общих чертах и различиях налогового и бухгалтерского подходов к учету основных средств.

Понятие амортизационной премии

При принятии ОС к налоговому учету у хозяйствующего субъекта есть возможность сразу списать часть денежных средств, которые были израсходованы на покупку ОС. Какую сумму можно списать сразу в расходы зависит от амортизационной группы, в которой состоит ОС. Для разных групп она разная, но как правило не превышает размера в 30%. Применение амортизационной премии осуществляется на добровольной основе и не является обязательным для всех. Амортизационная премия применяется только в налоговом учете ОС.

Бухгалтерский учет основных средств

Положение ПСБУ 6/01 в 2021 году продолжает действовать. Именно на основе этого документа следует относить те или иные активы к основным средствам (ОС). Определение термина опирается на следующие критерии:

- Использование учитываемого объекта в производственных или управленческих целях. Возможна также сдача в аренду, лизинг или передача на основе иных договорных форм временного использования сторонними субъектами.

- Срок полезного использования актива составляет период продолжительностью в год или более.

- Объект способен приносить прибыль в будущем.

- Имущество приобретено не для перепродажи.

Стоимость объекта ОС определяет принятая на предприятии учетная политика, однако нижний предел установлен пунктом 5 ПБУ 6/01. Все активы, стоящие до 40000 тыс. руб., в балансе отражаются как материально-производственные запасы (МПЗ).

Пользоваться другими перечисленными признаками основных средств для отнесения к ним объектов теоретически возможно, однако это в бухгалтерском учете, как правило, не практикуется. Предприятие может быть заинтересовано в искусственном увеличении стоимости основных фондов, если есть необходимость в получении кредита или привлечении инвесторов. В других же случаях 1150-я строка в бухгалтерском балансе задает размер налога на имущество, что повышает фискальную нагрузку, испытываемую фирмой.

Таким образом, действующее положение ПБУ 6/01 предоставляет определенную свободу при выработке учетной политики предприятия в части отнесения того или иного актива к основным средствам.

На что указывает МСФО-16

Кроме ПБУ 6/01, при составлении структуры основных средств бухгалтер может руководствоваться еще одним официальным документом.

Стандарт МСФО-16 предусматривает классификацию ОС на следующие виды объектов:

- земельные ресурсы;

- здания и прочие сооружения;

- машины и оборудование;

- транспортные средства (автомобили, суда, самолеты и пр.);

- мебель и другие предметы интерьера;

- офисная техника.

Расшифровка аббревиатуры МСФО – Международные стандарты финансовой отчетности.

Проводки бухгалтерского учета основных средств

Все действия, производимые с ОС от момента их поступления на предприятие и заканчивая ликвидацией (списанием с баланса), должны находить документальное отражение. О том, какой счет участвует в каждой конкретной операции, будет рассказано ниже.

Действующий в настоящее время план счетов предусматривает проводки по основным средствам в бухгалтерском учете. Для удобства они сведены в таблицу. Учет движения предполагает следующие действия в программе 1С (можно также делать это в балансе на бумажном носителе).

| Счета учета и субсчета | Описание действия | Подтверждающий документ | |

| Дебет | Кредит | ||

| Постановка на учет (приобретение, строительство, изготовление ОС) | |||

| 08 | 60 | Приобретение (покупка) | Накладная от поставщика |

| 08 | 68 | Оплата госпошлины и регистрационных сборов | Банковская выписка |

| 08 | 60 (76) | Оплата доставки, монтажа, услуг посредников и прочих сопутствующих издержек | Договоры, акты |

| 19 | 60 | Отражение НДС | Входящие счета-фактуры |

| 68.2 | 19 | Предъявление НДС к налоговому вычету | |

| 01 | 08 | Оприходование основного средства. Вычет НДС при покупке. | Акт по форме ОС-1 |

| 60 (76) | 51 | Оплата ОС | Платежное поручение |

| Постановка на учет (внесение в уставной капитал) | |||

| 08 | 75 | Отражение поступления в уставной капитал | Протокол собрания учредителей (решение), справка бухгалтерии |

| 01 | 08 | Оприходование основного средства | Акт по форме ОС-1 |

| 20 (23, 25, 26, 29, 44) | 02 | Начисление амортизации | Справка бухгалтерии |

| Постановка на баланс (безвозмездное поступление) | |||

| 01 | 08 | Отражаются основные средства, полученные безвозмездно | Справка с бухгалтерии, договор дарения |

| 01 | 08 | Оприходование основного средства | Акт по форме ОС-1 |

| 20 (23, 25, 26, 29, 44) | 02 | Начисление амортизации | Справка бухгалтерии |

| 98 | 91.1 | Ежемесячное списание стоимости на доходы (в соответствии с амортизацией) | Справка бухгалтерии |

| Постановка на учет (мена или взаимозачет) | |||

| 08 | 60 | Отражение задолженности | Протокол взаимного зачета, договор мены, накладная |

| 19 | 60 | Отражение НДС | Входящие счета-фактуры |

| 01 | 08 | Поступление основного средства и постановка его на учет | Акт по форме ОС-1 |

| 62 | 90.1(91.1) | Отражение задолженности поставщика | Договор мены, акт (для услуг), накладная (для товара) |

| 60 | 62 | Отражение мены | Справка бухгалтерии |

| 68.2 | 19 | Предъявление НДС к вычету | |

| Переоценка основных средств – дооценка | |||

| 01 | 83 | Увеличение стоимости основного средства | Акт переоценки (дооценки) |

| 83 | 02 | Коррекция суммы амортизации | Справка бухгалтерии |

| Переоценка основных средств – уценка | |||

| 91.2 | 01 | Отражена уценка | Акт осмотра (уценки) |

| 02 | 91.1 | Коррекция суммы амортизации | Справка бухгалтерии |

| Ликвидация основного средства по износу | |||

| 01 (выбытие) | 01 | Списание первоначальной стоимости | Акт по форме ОС-4, приказ руководителя |

| 02 | 01 (выбытие) | Списание начисленной амортизации | |

| 91.2 | 01 (выбытие) | Отражение остаточной стоимости | |

| Снятие с учета – реализация основного средства | |||

| 01 (выбытие) | 01 | Списание (первоначальная стоимость) | Акт по форме ОС-1, договор купли-продажи |

| 02 | 01 (выбытие) | Списание начисленной амортизации | |

| 91.2 | 01 (выбытие) | Списание (остаточная стоимость) | |

| 62 | 91.1 | Отражение выручки | Договор купли-продажи, накладная |

| 91.2 | 68.2 | Начислен НДС при продаже основного средства | Исходящий счет-фактура |

| Продажа с убытком | |||

| 99 | 91 | Проводка на сумму отрицательного финансового результата | |

Как правило, доход, который принесла продажа основного средства, не включается в выручку от реализации (его относят к внереализационным).

Формы учета ОС на складе, приобретенных, но в эксплуатацию не введенных, отражаются на субсчете «Основные средства на складе (в запасе)» счета 01 «Основные средства».

Учет ОС с нулевой налоговой стоимостью

Под налоговой стоимостью основного средства будем понимать стоимость объекта, которую впоследствии можно будет учесть в расходах для целей налогообложения прибыли через амортизацию, при продаже или ином выбытии.

Критерии признания имущества амортизируемым поименованы в статье 256 НК РФ, а порядок определения его стоимости – в статье 257 НК РФ.

В соответствии с пунктом 1 статьи 256 НК РФ имущество, которое не используется для извлечения дохода, амортизируемым не признается. Согласно официальной позиции контролирующих органов расходы на оформление офиса (например, цветами и картинами) нельзя учесть при расчете налога на прибыль, поскольку такие расходы не направлены на получение дохода, а также не связаны с осуществлением деятельности организации (п. 1 ст. 252 НК РФ, письмо Минфина России от 25.05.2007 № 03-03-06/1/311). По этой же причине при расчете налога на прибыль нельзя учесть затраты по благоустройству территории (п. 49 ст. 270 НК РФ, письма Минфина России от 10.12.2019 № 03-03-06/1/96105, от 01.04.2016 № 03-03-06/1/18575).

В то же время есть судебные решения, согласно которым затраты на аквариумы и другие предметы интерьера могут быть включены в состав расходов, уменьшающих налоговую базу по налогу на прибыль (Постановления ФАС Московского округа от 16.06.2009 № КА-А40/5111-09, от 23.05.2011 № КА-А40/4090-11). Подробнее — в материале «Расходы на благоустройство офиса: особенности обоснования, мнение судов».

Затраты по озеленению производственного объекта, в результате чего создаются многолетние насаждения, по мнению судов, можно учитывать в расходах по налогу на прибыль через амортизацию (постановление Арбитражного суда Московского округа от 24.02.2015 № Ф05-413/2015 по делу № А40-59510/13).

Предположим, организация не хочет претензий со стороны налоговых органов и не включает «спорное» основное средство в состав амортизируемого имущества как не соответствующее критериям статьи 256 НК РФ. Рассмотрим на примере, как можно отразить такую ситуацию в «1С:Бухгалтерии 8» (ред. 3.0).

Пример 1

Организация ООО «ТРЕУГОЛЬНИК» применяет ОСНО, ПБУ 18/02 (учет в программе ведется балансовым методом без отражения ПР и ВР), уплачивает НДС. Ставка налога на прибыль — 20 %.

В феврале 2021 года организация приобрела аквариум стоимостью 144 000,00 руб. (в т. ч. НДС 20 %) и установила его в приемной директора.

Выручка от реализации услуг в феврале составила 240 000,00 руб. (в т. ч. НДС 20 %), других доходов и расходов в январе-феврале 2020 года не было.

Поскольку организация никогда не сможет возместить в налоговых расходах стоимость аквариума, то его налоговая стоимость будет нулевой (маловероятно, что организация планирует продавать такой объект в будущем). Для учета ОС, не признающихся амортизируемыми по статье 256 НК РФ, в программе можно использовать следующие действия:

- отразить поступление внеоборотного актива;

- отразить принятие объекта ОС только в бухгалтерском учете, а налоговую стоимость основного средства списать.

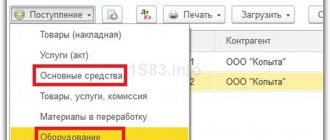

Поступление оборудования отражается стандартным документом учетной системы Поступление (акт, накладная)

с видом операции

Оборудование (раздел ОС и НМА).

При проведении документа сформируются бухгалтерские проводки:

Дебет 08.04.1 Кредит 60.01

— на стоимость поступившего в организацию аквариума (120 000,00 руб.);

Дебет 19.01 Кредит 60.01

— на сумму НДС (24 000,00 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт

и

Сумма НУ Кт

для счетов, где поддерживается налоговый учет (кроме счета 19 «НДС по приобретенным ценностям»).

Принятие к учету и ввод в эксплуатацию аквариума регистрируются документом Принятие к учету ОС

из раздела

ОС и НМА

.

На закладке Налоговый учет

в поле

Порядок включения стоимости в состав расходов

следует выбрать значение

Включение в расходы при принятии к учету

. При этом в поле

Отражение расходов

можно выбрать одно из двух значений:

- Аналогично амортизации

— в этом случае стоимость ОС в налоговом учете будет списана на счет и статью затрат, указанные для отражения расходов по амортизации в бухгалтерском учете.

Способ отражения расходов

выбирается из одноименного справочника и указывается в поле

Способ отражения расходов по амортизации

на закладке

Бухгалтерский учет

. Чтобы стоимость ОС не учитывалась в налоговом учете, в

Способе отражения расходов

нужно указать статью затрат (или статью прочих доходов и расходов), не учитываемых для целей налогообложения прибыли; - Другой способ

— в этом случае в поле

Способ

следует указать отдельный

Способ отражения расходов

, используемый только в налоговом учете (рис. 1). В данном

Способе отражения расходов

следует указать отдельный счет и аналитику затрат, не учитываемых в налоговом учете (например, счет 91.02 «Прочие расходы»), и статью прочих доходов и расходов с отключенным флагом

Принимается к налоговому учету

.

Рис. 1. Принятие к учету ОС с нулевой налоговой стоимостью

При проведении документа формируются записи регистра бухгалтерии:

Дебет 01.01 Кредит 08.04.1

— на первоначальную стоимость объекта ОС (120 000,00 руб.);

Дебет 91.02 Кредит 01.01

— с незаполненной суммой в бухгалтерском учете.

Для целей налогового учета стоимость принятого к учету и сразу списанного аквариума в сумме 120 000,00 руб. отражается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 01.01

и

Сумма Кт НУ: 08.04.1

;

Сумма Кт НУ: 01.01

.

Сформируем отчет Оборотно-сальдовая ведомость

по счету 01.01 для получения информации о первоначальной стоимости объекта основных средств. Используя панель настроек отчета, выведем одновременно данные бухгалтерского и налогового учета (рис. 2).

Рис. 2. ОСВ по счету 01

Как видим, разница между балансовой и налоговой стоимостью аквариума составляет 120 000,00 руб., и она является временной в силу требований МСФО (IAS) 12, пункта 8 новой редакции ПБУ 18/02, а также Рекомендации № Р-102/2019-КпР.

В феврале 2021 года при выполнении регламентной операции Расчет налога на прибыль

сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Дебет 99.02.Т Кредит 68.04.1

— на сумму текущего налога 40 000,00 руб. (200 000,00 х 20 %).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18

за январь, входящей в обработку

Закрытие месяца

, по виду актива

Основные средства

признается отложенное налоговое обязательство (ОНО):

Дебет 99.02.О Кредит 77

— на сумму 24 000,00 руб. (120 000,00 руб. х 20 %).

Детальный расчет ОНО представлен в Справке-расчете отложенного налога

за январь 2021 года (рис. 3).

Рис. 3. Расчет ОНО

На 01.01.2020:

- установлена налоговая ставка 20 %;

- вычитаемых и налогооблагаемых временных разниц по данным учета не выявлено;

- отложенные налоги не признаны.

На конец февраля (на 01.03.2020):

- балансовая стоимость активов составляет 120 000 руб. (графа А), налоговая стоимость активов — нулевая (графа Б). Это означает, что в будущем организация не сможет учесть в расходах стоимость объекта ОС;

- разница между балансовой и налоговой стоимостью основного средства составляет 120 000 руб. (120 000 руб. – 0 руб.) и отражена в графе 7. Это налогооблагаемая временная разница, поскольку она приведет к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 11 ПБУ 18);

- признано ОНО в сумме 24 000 руб. (120 000 руб. х 20 %), который отражен в графе 9.

В феврале 2021 года:

- произошло увеличение налогооблагаемой временной разницы на 120 000 руб. (120 000 руб. – 0 руб.), что отражено в графе 11;

- признано ОНО в сумме 24 000 руб. (графа 11а).

Соответственно, расход по налогу на прибыль за январь-февраль 2020 года составляет 64 000,00 руб. (24 000,00 руб. + 40 000,00 руб.). При этом условный налог на прибыль (налог, рассчитанный по данным бухгалтерского учета) за указанный период составляет 40 000 руб. (200 000 руб. х 20 %).

Данные показатели отражаются в справке-расчете Расход по налогу на прибыль

, сформированной за январь (рис. 4).

Рис. 4. Расход по налогу на прибыль за январь 2020 года

Одновременно с этим в справке-расчете отражается постоянный налоговый расход в сумме 24 000,00 руб., который в соответствии с пунктом 9 Рекомендации № Р-109/2019-КпР определяется как числовая сверка между расходом по налогу на прибыль и условным расходом по налогу на прибыль (64 000,00 руб. — 40 000,00 руб.).

Таким образом, разница в 120 000,00 руб., образовавшаяся по условиям Примера 1, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

В марте 2021 года аквариум начинает амортизироваться в бухгалтерском учете. По мере амортизации ОС будет погашаться ОНО.

Как в «1С:Бухгалтерии 8» редакции 3.0 в соответствии с новой редакцией ПБУ 18/02 учитывать основные средства, которые не используются для извлечения дохода (например, аквариум или музыкальный центр)

Учет износа основных средств и амортизация

В процессе эксплуатации основные средства в своем большинстве стареют. Исключение составляют земельные ресурсы, срок службы которых ничем не ограничен.

Ежемесячные отчисления в специальный фонд, предназначенный для обновления ОС, производятся на начальную стоимость и называются амортизацией. Расчет износа выполняется на основании двух основных параметров:

- первоначальной стоимости;

- срока полезного использования объекта.

Определение первоначальной стоимости

Основанием для первоначальной оценки актива, относящегося к основным средствам, является документально подтвержденная фактическая сумма, израсходованная на введение его в эксплуатацию. Кроме покупной цены, в это понятие включаются прямые издержки:

- на доставку;

- подготовку установочной площади;

- разгрузку;

- наладку;

- накладные расходы;

- прочие возможные действия, связанные с достижением эксплуатационной пригодности.

Если основное средство приобреталось в кредит, то в большинстве случаев его следует учитывать только по основной сумме (телу), без уплаченных процентов. Исключение составляют ситуации, предусмотренные МСФО 23.

Чем определяется срок эксплуатации

Нормативный срок службы ОС не может быть менее года, но для каждого объекта он определяется индивидуально с учетом нескольких факторов:

- паспортных данных и рекомендаций предприятия-изготовителя;

- предполагаемой интенсивности эксплуатации;

- спецификой технического обслуживания;

- ожидаемого морального устаревания;

- правовых и прочих нормативных ограничений.

Виды износа основных средств

Полная или частичная утрата основным средством своих полезных эксплуатационных свойств, а, следовательно, его обесценение, может происходить по двум основным причинам:

Физический износ

Происходит в результате воздействия вредоносных факторов, действующих на объект в процессе его использования или хранения. Это понятие включает совокупность процессов трения, окисления и других физико-химических явлений, сопровождающих все материальные предметы. На интенсивность этого вида износа влияют:

- темпы эксплуатации;

- качественные показатели объекта, задающие его долговечность;

- качество основных фондов;

- внешние условия работы и технологические особенности среды;

- квалификация персонала;

- тщательность и своевременность профилактики, техобслуживания.

Степень физической изношенности определяется двумя методами:

- Экспертным, при котором состояние объекта оценивается специалистами, сравнивающими объективные параметры с эталонными.

- Аналитическим, предусматривающим учет нормативного срока эксплуатации.

Моральный износ

Выражается критическим снижением эффективности использования ОС в коммерческих целях по причине концептуального устаревания. Понятным примером может служить лучший компьютер, произведенный в середине 90-х годов. Даже еcли он лежал все прошедшее время на складе в упакованном виде, он не соответствует сегодняшним требованиям, предъявляемым к вычислительной технике.

Принято деление морального износа на две разновидности. Первая форма связана с удешевлением заменяющих аналогов. Иными словами, такой же объект сейчас можно купить дешевле. Определить степень морального износа первой формы можно по формуле:

Где: МИ1 – показатель морального износа первой формы; ОСБ – стоимость, по которой единица учета числится на балансе; ОСВ – сумма, в которую обойдется восстановление или обновление основного средства в актуальных рыночных условиях.

Возникновение морального износа второй формы обусловлено появлением более прогрессивных производственных методов и технологий. Работать «по старинке» теоретически можно, но воспроизводство коммерческого продукта становится менее рентабельным, а его реализация составляет проблему по причине конкуренции.

Степень морального износа основного средства второй формы вычисляется по формуле, выражающей относительное повышение эффективности новых средств производства:

Где: МИ2 – моральный износ второй формы; ПНС – производительность нового средства производства в принятых на предприятии единицах измерения (например, штук в час); ПСС – производительность старого основного средства в тех же единицах.

Внутри второй формы морального износа также есть деление на подкатегории. Он может быть:

- Частичным – если утрачена не вся его производственная ценность. В некоторых случаях устаревший объект можно применять на второстепенных технологических участках или операциях с приемлемой эффективностью.

- Полным – когда дальнейшая эксплуатация влечет убытки. Устаревшее ОС ждет разукомплектация и утилизация.

- Скрытым. Новых, более производительных основных средств еще нет, но известно, что ведется их разработка.

- Внешним. Этот подвид морального старения второй формы проявляется при воздействии факторов, не зависящих от внутренней политики предприятия. Например, производство выпускаемой продукции может быть ограничено или запрещено решением органов власти.

Независимо от формы морального износа, его причиной является технологический прогресс. Ему подвержены также некоторые нематериальные активы (программное обеспечение, техническая документация и прочее).

Методы амортизации основных средств в бухгалтерском учете

Бухучет использует четыре основных метода начисления амортизации в зависимости от характера объекта ОС, законодательных регламентирующих норм и собственных интересов.

При линейном методе стоимость ОС списывается равномерно, в течение срока полезной эксплуатации. Например, если станок рассчитан на пятилетнюю работу, то каждый год будет амортизироваться 20% его начальной стоимости.

Методом уменьшаемого остатка предусмотрено начисление годовой амортизации на тот же процент, что и при линейном, но на сумму не первоначальной, а остаточной стоимости. Если взять пример с тем же станком, то в первый год его стоимость точно так же уменьшится на 20%, но потом процесс пойдет медленней (во втором году будет списано 16%, то есть пятая часть от 80% и т. д.). Этот нелинейный метод позволяет быстрее амортизировать основные средства в начальный период его эксплуатации, а затем снижать его долю в себестоимости продукта.

Третий метод называется «по сумме чисел», и основан на сложении цифр натурального ряда, образующих срок эксплуатации объекта. Несмотря на длинное название, он довольно прост. Если взять тот же пример со станком, то его амортизация будет происходит ускоренными темпами в первые годы использования:

Это означает, что в первый год амортизация составит треть начальной стоимости. Во второй год будет списано 40%:

Этот метод позволяет производить ускоренную амортизацию.

И, наконец, четвертый способ состоит в том, что стоимость основного средства переходит в цену производимого продукта пропорционально объему его выпуска. Например, известно, что на упомянутом станке можно за срок его полезного использования (5 лет) без ущерба для качества изготовить 10 миллионов изделий. Если на нем уже сделали 5 млн шт., то он должен быть амортизирован наполовину.

Пункт 5 ПБУ 6/01 и статья 256 Налогового кодекса РФ однозначно указывают на то, что объекты, стоящие менее 40000 рублей не подлежат амортизации.

Амортизация

Начиная с 1-го числа месяца, следующего за месяцем ввода ОС в эксплуатацию, бухгалтеру следует начинать начислять амортизацию, то есть регулярно списывать на текущие расходы часть стоимости объекта. Амортизация временно приостанавливается в случае передачи объекта в безвозмездное пользование, консервации продолжительностью свыше 3-х месяцев, а также реконструкции и модернизации продолжительностью более 12-ти месяцев.

В налоговом учете предусмотрено два метода начисления амортизации: линейный и нелинейный. Для объектов, принадлежащих к первой-седьмой амортизационным группам, организация может выбрать любой из двух методов и применять его ко всем без исключения объектам независимо от даты их приобретения. Для объектов восьмой-десятой группы выбора нет, для них обязателен линейный метод.

По правилам налогового учета компания вправе с начала нового года поменять метод. При этом переходить с линейного метод на нелинейный, равно как и с нелинейного на линейный, можно не чаще одного раза в пять лет.

Линейный метод применяется в отношении каждого объекта в отдельности, а нелинейный — в отношении целой амортизационной группы.

Вне зависимости от метода налогоплательщики при соблюдении определенных условий могут применять повышающие коэффициенты к норме амортизации. В частности, если основные средства эксплуатируются в условиях агрессивной среды или повышенной сменности, норму амортизации можно умножить на коэффициент, не превышающий 2 (см. «Как применять повышающие коэффициенты: судебные споры по ОС в агрессивной среде»).

Разница между первоначальной стоимостью и начисленной амортизацией называется остаточной стоимостью объекта.

К слову, в бухгалтерском учете существует не два, а четыре метода амортизации, а повышающие коэффициенты в общем случае не предусмотрены.

Бесплатно вести учет амортизируемого имущества по новым правилам

Линейный метод в налоговом учете

Для его применения необходимо вычислить норму амортизации для объекта ОС. Эта норма равна единице, деленной на срок полезного использования (выраженный в месяцах), и умноженной на 100%.

Ежемесячная сумма амортизации равна первоначальной стоимости, умноженной на норму амортизации.

Пример

Допустим, срок полезного использования равен 5 годам (что соответствует 60 месяцам), первоначальная стоимость составляет 200 000 руб. Тогда норма амортизации составит 1,67% (1: 60 мес. х 100%), а ежемесячная амортизация — 3 340 руб.(200 000 руб. х 1,67%).

Прекращать амортизацию нужно с 1-го числа месяца, следующего за месяцем, когда стоимость ОС была полностью списана, либо когда основное средство выбыло из организации.

Нелинейный метод в налоговом учете

Для его применения необходимо для каждой амортизационной группы определить суммарный баланс. Чтобы его найти, нужно сложить остаточную стоимость всех объектов, входящих в данную группу. Определять суммарный баланс нужно на 1-е число месяца, за который начисляется амортизация. Если компания ввела в эксплуатацию новый объект, то со следующего месяца его стоимость будет включена в суммарный баланс соответствующей группы. При выбытии объекта суммарный баланс уменьшается на его остаточную стоимость.

Сумма ежемесячной амортизации для группы равна суммарному балансу, умноженному на норму амортизации для данной группы, и деленному на 100. Нормы амортизации установлены Налоговым кодексом: для первой группы 14,3; для второй — 8,8; для третьей — 5,6 и т д.

Пример

Допустим, суммарный баланс для первой амортизационной группы равен 1 000 000 руб. Тогда амортизация составит 143 000 руб.(1 000 000 руб. х 14,3: 100). Если суммарный баланс амортизационной группы достиг нуля, такая группа ликвидируется. Если суммарный баланс менее 20 000 руб., компания также вправе ликвидировать группу, а значение баланса списать на внереализационные расходы.

Оформление аренды основных средств

В России правовые аспекты аренды регламентированы главой 34 ГК РФ. Хозяйствующие субъекты могут передавать во временное пользование на коммерческой основе различные объекты, в том числе и основные средства. При этом арендодатель остается собственником имущества, а арендатор пользуется активом в период, указанный в договоре. Исключение составляет лизинг, условия которого предусматривают поэтапный выкуп.

Какие проводки делать арендодателю основного средства

Как и при других хозяйственных операциях, в данном случае отношения между сторонами отражает бухгалтерский учет. Арендованные объекты переходят в разряд доходных вложений, на что, в соответствии с действующим планом счетов, указывает проводка Дт01 – Кт03.

На счете 03, согласно ПБУ 6/01, аккумулируются доходные вложения.

Доходы, приносимые арендой основных средств, учитываются на счетах 90 и 91 («Продажи» и «Прочие доходы и расходы» соответственно). При этом следует учитывать некоторые особенности:

- Если аренда основных средств составляет главный доход предприятия, то она, на основании пункта 5 ПБУ 9/99, считается выручкой и учитывается на счете 90.

- Счет 91 («Прочие доходы») используется, если у хозяйственной структуры есть другой главный источник прибыли (пункт 7 того же ПБУ).

Проводки, отражающие сдачу ОС в аренду, выглядят следующим образом:

| Счета учета | Описание действия | |

| Дебет | Кредит | |

| Если аренда составляет основной доход | ||

| 03 | 08 | Ввод объекта в эксплуатацию. Проводится первоначальная стоимость. |

| 03 | 03 | Передача ОС арендатору |

| 62 | 90 (91) | Поступление платежей за аренду. |

| 90 | 68 | Начисление НДС |

| 20 | 02 | Начисление амортизации |

| Если аренда – «прочий вид деятельности» | ||

| 01 | 08 | Ввод объекта в эксплуатацию. Проводится первоначальная стоимость |

| 20-26 | 02 | Амортизация в период эксплуатации собственником |

| 01 | 01 | Передача ОС арендатору |

| 76 | 91 | Арендные поступления средств («прочие доходы») |

| 91 | 68 | Начисление НДС |

| 91 | 02 | Амортизация сданных в аренду ОС |

Примечания. Амортизация сданных в аренду ОС накапливается на счете 91, то есть, ее относят к доходам, за счет которых в дальнейшем возможно будет восстанавливаться данный актив. На сумму поступлений начисляется налог на прибыль.

Сданный в аренду объект по-прежнему числится на сч.01 как основное средство. На счет 03 он не переносится, потому что аренда предусматривает временное пользование. После завершения срока договора актив вновь можно использовать для собственных нужд.

Проводки ОС с позиции арендатора

Арендованные основные средства учитываются на забалансовом счете 001. Стоимость объекта указывается в соответствии с договором аренды.

Оприходование арендованного ОС проводится на Дт001. При возврате имущества проводка завершается на Кт001.

Оплата аренды учитывается в расходах, входит в себестоимость производимого арендатором продукта и влияет на начисление налога на прибыль.

Нереализованные моменты

Концепция налогового учета, заложенная в основу расчетов амортизации в программах «1С:Бухгалтерия 8» и «1С:Управление производственным предприятием 8», позволяет посчитать амортизацию во всех указанных выше примерах. Причем все проводки будут сформированы автоматически, пользователю достаточно лишь описать хозяйственные операции в документах учета ОС.

Тем не менее существуют особенности расчета постоянных и отложенных налоговых активов и обязательств, которые приводят к любопытным результатам.

Временные разницы

Расчет ОНО и ОНА в программе 1С производится по таблице, приведенной в описании концепции налогового учета.

Рассмотрим пример 4, а именно определение ОНА и ОНО в первый месяц амортизации. Мы видим, что сумма временных разниц составила 125 000 руб. Какие должны быть сделаны проводки по счетам 09 и 77?

1. В типовой конфигурации «Бухгалтерия предприятия» расчет будет произведен по таблице соответствия:

Сводное сальдо начальное = 100 000 руб (по дебету 01 счета)

Сводное сальдо конечное = -25 000 руб (100 000 по Дт 01, 125 000 по Кт 02)

Сводный оборот = -125 000 руб

По таблице получаем, что следует сделать проводки:

Дт 77 Кт 68.04.2 на сумму 100 000*0.24 = 24 000 рублей

Дт 09 Кт 68.04.2 на сумму 25 000*0.24 = 6 000 рублей

2. Теперь давайте определим проводки исходя из того, что временные разницы образуются из разниц в первоначальной стоимости и в методе расчета амортизации.

Для ВР из-за разниц в стоимости:

Сводное сальдо начальное = 100 000 руб

Сводное сальдо конечное = 75 000 руб

Сводный оборот = -25 000 руб

Проводка: Дт 77 Кт 68.04.2 на сумму 25 000*0.24 = 6 000 рублей

Для ВР из-за разниц в амортизации:

Сводное сальдо начальное = 0 руб

Сводное сальдо конечное = -100 000 руб

Сводный оборот = -100 000 руб

Проводка: Дт 09 Кт 68.04.2 на сумму 100 000*0.24 = 24 000 рублей

Заметим, что в следующем месяце проводки получатся такие:

- Дт 09 Кт 68.04.2 на сумму 125 000*0.24 = 30 000 рублей

- Дт 77 Кт 68.04.2 на сумму 25 000*0.24 = 6 000 рублей

Дт 09 Кт 68.04.2 на сумму 100 000*0.24 = 24 000 рублей

Т.о. хотя не изменяется налоговая база, искажается бухгалтерская отчетность. Это происходит из-за того, что временные разницы по ОС, возникающие по различным причинам, учитываются для целей ПБУ 18/02 сводно по счетам учета.

Постоянные разницы

Аналогичная проблема возникает в учете постоянных разниц. Для расчета ПНО и ПНА используются обороты по счетам 90 и 91 по виду учета ПР. Так для расчета ПНО используется дебетовый оборот по счетам 90 и 91, а для расчета ПНА – кредитовый. Это неверно, т.к. постоянные разницы берутся сводно, а, например, в проводки по дебету 91 счета могут попадать отрицательные суммы. Такие суммы следует трактовать аналогично кредитовому обороту по 91 счету.

Т.е., если мы имеем проводку по дебету 91 счета по виду учета ПР на сумму -10 000 рублей, то следует формировать не ПНО на сумму -2 400 рублей, а ПНА на сумму +2 400 рублей.

Отрицательные суммы в проводках стали появляться в 2008 году в связи с изменениями в ПБУ 3/2006. Например, если основное средство покупается у иностранного поставщика с выплатой аванса, то возникающие в НУ курсовые разницы трактуются как постоянные и включаются в первоначальную стоимость ОС. Курсовые разницы могут принимать любой знак, поэтому и постоянные разницы могут оказаться отрицательными. При амортизации такого ОС эти постоянные разницы попадут на 90 или 91 счет со знаком «минус».

Что такое балансовая стоимость основных средств

Основные средства отражаются в балансе по стоимости, называемой остаточной. Формула расчета проста:

Где: O – остаточная стоимость; F – первоначальная стоимость; S – сумма начисленной амортизации.

В большинстве случаев, в процессе эксплуатации происходит уменьшение балансовой стоимости. После налогового возмещения из нее также производится вычет НДС.

Изменения первоначальной балансовой стоимости ОС возможны в следующих случаях:

- достройка или реконструкция недвижимости, повлекшие увеличение цены объекта;

- усовершенствование средства производства;

- частичная ликвидация ОС;

- переоценка.

Дооценку или уценку основных средств на предприятии можно производить раз в год или реже. Обоснованием этих действий служат подтверждающие документы или приведение стоимости в соответствие с рыночными реалиями (индексации).

Модернизация и реконструкция основных средств на предприятии в 2021 году отличаются от ремонта по критерию изменений технико-экономических показателей амортизируемого имущества. В случаях, когда они повышаются, это модернизация. Если ставится цель восстановления прежних характеристик и свойств, утраченных в процессе эксплуатации, то имеет место ремонт.

Федеральный закон «Об оценочной деятельности» устанавливает следующие виды стоимости основных средств:

- Рыночная – представляет собой сумму, необходимую для приобретения аналога, или цену, по которой его можно беспроблемно продать.

- Восстановительная – сумма издержек, нужных для приведения объекта в то состояние, в котором он пребывал в момент последней оценки.

- Заместительная – то же, что и восстановительная, но с применением современных удешевляющих технологических достижений и тоже с учетом фактического износа.

- Инвестиционная – сумма, выведенная с целью привлечения акционеров с поправкой на максимальную доходность финансовых вложений.

- Ликвидационная – приблизительно соответствует рыночной, но несколько ниже. По такой цене актив можно гарантированно и быстро реализовать.

- Утилизационная – составляется из стоимости полезных материалов и ликвидных комплектующих, образующихся при демонтаже объекта минус затраты на разборку, сортировку и т. д.

Первоначальная стоимость ОС

Важной характеристикой объекта ОС выступает его первоначальная стоимость. Она исходит из суммы затрат компании на покупку данного имущества. Складывается эта стоимость путем суммирования непосредственных затрат на покупку ОС, а также расходов на его монтаж, доставку, оформление, регистрацию и т. д.

Формируется она на основе сведений первичной документации, поступающей при покупке объекта. Источники поступления основных средств влияют на процесс формирования первоначальной цены объекта.

Если объект поступает по договору купли-продажи, то основная для первоначальной стоимости исходит из цены покупки объекта и услуг по его доставке.

Если средство создается в организации (например, постройка здания), первоначальная стоимость отражает вложения компании на создание объекта. Когда ОС создается за счет своих сил, то это прежде всего цена материалов и выплаты на оплату труда. При привлечении подрядчиков — больший объем первоначальной стоимости приходится на цену услуг по договорам подряда.

ОС может поступить в организацию в форме вклада одного из собственников компании. Тогда первоначальная стоимость назначается путем денежной оценки объекта согласованной учредителями.

При приходе ОС на безвозмездной основе, его первоначальная цена рассчитывается как текущая рыночная стоимость похожего имущества на день оприходования.

Возможно, что за ОС компания расплачивается не денежными средствами, а какими-то иными материальными ценностями (например, договор мены), тогда первоначальная цена такого рода имущества равна стоимости переданных за него объектов.

Внимание! Первоначальная цена ОС сохраняется за ним до факта его выбытия.

Как рассчитать среднегодовую стоимость основных фондов

Этот показатель нужен для заполнения формы 11 и других статистических документов, а также для внутреннего анализа динамики развития предприятия. Определить среднегодовую стоимость ОС можно двумя основными методами: упрощенным и точным.

Как правило, решение этой задачи для ИП на УСН не составляет большого труда. У индивидуального предпринимателя ценные активы наперечет и все на виду. Для него это средняя цифра между значениями на начало и конец года. Разница между стоимостями обусловлена начислением амортизации. Если ОС в какой-то месяц продано, то и это легко учесть, если нужно.

В случае с крупной фирмой, ООО или ЗАО, все не так просто. Сложная и дорогая техника может списываться или закупаться, причем происходит это неравномерно. Наиболее точный результат получится, если производить вычисления с помощью формулы:

Где: СГС – среднегодовая стоимость основных средств; CHi – стоимость ОС на начало каждого месяца; CKi – стоимость ОС на конец каждого месяца; i – порядковый номер месяца.

Расчет среднегодовой стоимости активной части производится аналогично, однако, чтобы выделить ее из общей суммы основных средств, необходим синтетический и аналитический учет.

Задачи и методы аудита учета ОС

Для того чтобы избежать возможных штрафов за нарушение требований нормативных актов, действующих в России, предприятия проводят аудит учета основных средств. Это мероприятие подразумевает контроль следующих фактов:

- Числящиеся по балансу ОС есть в наличии, а их состояние соответствует указанному.

- Документальное обеспечение операций с основными средствами (приход, выбытие, переоценка и пр.) ведется правильно.

- Амортизация производится надлежащим образом.

- Все налоги начислены и уплачены.

- Объекты отнесены к ОС обосновано.

Если выявляется недостача, аудитор отражает ее в сличительной ведомости. Результат в виде акта служит руководством для устранения нарушений. Если их обнаружит ревизия, проводимая государственными органами, неизбежно будут приняты штрафные санкции, возможно очень суровые.

Чем отличается налоговый учет от бухгалтерского

Различия налогового и бухгалтерского учета обусловлены тем, что их регламентируют разные нормативные документы.

Налоговый кодекс РФ определяет свои критерии отнесения к основным средствам. В НК РФ минимальная стоимость в 2021 году установлена в размере ста тысяч рублей (по ПБУ 6/01 – 40 тыс. руб.)

Таким образом, неамортизируемое имущество относится на материальные расходы в момент ввода в эксплуатацию, а время его списания налогоплательщик устанавливает самостоятельно, исходя из предположительного срока использования или иных соображений.

Но не только лимит в 2021 году определяет различия. Они проявляются в целях каждой из систем учета:

- Налоговый учет определяет базу налогообложения.

- Бухгалтерский учет позволяет судить об эффективности деятельности коммерческой организации.

Расхождения налогового и бухгалтерского подходов к учету – тема отдельного подробного исследования. Полностью их устранить в ближайшее время вряд ли удастся, однако работа в направлении сближения постоянно ведется.

Налогообложение основных средств

В статье уже рассказано о том, как оприходовать основное средство, как продать его, однако остается еще один важный вопрос – налогообложение.

Начать следует с одного из главных фискальных обязательств любого субъекта коммерческой деятельности – НДС.

Налогом на добавленную стоимость облагаются все без исключения операции по приобретению, продаже, ремонту и аренде основных средств. Он начисляется при одновременном наличии трех необходимых условий:

- ОС приобретено для деятельности, облагаемой НДС.

- Основное средство введено в эксплуатацию.

- Приобретение ОС подтверждено корректно оформленным счетом-фактурой.

Если основное средство приобретено на безвозмездной основе, то его стоимость включается в доходную часть. На эту сумму, как и на реализацию продукции, произведенной посредством этого ОС, начисляется налог на прибыль.

Продажа основного средства в бухучете трактуется как реализация, с выручки отчисляется 20% НДС, если в момент его приобретения продавец принял налог к вычету. В противном случае, если стоимость ОС «висит» на счете 01 вместе с входящим НДС, то налог следует считать иначе:

Где: S – сумма остаточной стоимости с расходами на ввод в эксплуатацию

Расчет налога на имущество производится на основании счетов 01 («Основные средства») и 03 («Доходные вложения»), на основании статей Налогового кодекса РФ и прочих нормативных документов.

Базой налогообложения служит остаточная стоимость объекта, равная первоначальной стоимости плюс расходы на введение в эксплуатацию за вычетом амортизации, произведенной действительным владельцем (не бывшим).

С начала 2013 года учет налогов на имущество предполагает начисление исключительно на объекты недвижимости, относящиеся к основным средствам.

Сравнение данных ВР и БУ

Часто в организациях возникает проблема сверки данных временных разниц и проводок по 09 и 77 счету. Могут задаваться следующие вопросы, касающиеся соответствия ВР и БУ:

- Бухгалтер: как проверить, правильно ли посчитались временные разницы и проводки по БУ?

- Налоговый инспектор: каким образом посчитаны проводки по 09 и 77 счету? дайте обоснования.

- Финансовый директор: разбейте остатки по 09 и 77 счету на краткосрочные (<1 года) и долгосрочные (> 1 года).

В рамках типового учета в программах 1С не всегда возможно полноценно ответить на эти вопросы. Давайте рассмотрим, почему:

1. На первый вопрос можно ответить так.

«Если исходные данные по ОС занесены верно, то программа рассчитывает и временные разницы и проводки по 09 и 77 счету корректно. Для проверки можно посмотреть следующее соответствие. Если взять сводный остаток по счетам учета ОС по виду учета ВР и умножить на 0.24, то он должен совпадать со сводным остатком по счетам 09 и 77 по виду активов «основные средства». Если в исходных данных по ОС была допущена ошибка, то она обязательно проявится либо в нарушении этого соответствия, либо не закроется счет 68.04.2 (Расчет налога на прибыль) в конце налогового периода.»

В программе в документах «Закрытие месяца» («1С:Бухгалтерия 8») и «Расчеты по налогу на прибыль» («1С:Управление производственным предприятием 8») есть справка-расчет по формированию проводок по 09 и 77 счету в разрезе объектов учета. В нем можно посмотреть как сведения о разницах, так и сведения о расчете ОНА и ОНО.

Как описано выше, в некоторых случаях программа неправильно определяет счета 09 и 77, хотя проводки по 68.04.2 делает правильно. Такие случаи практически невозможно выявить при обычной проверке, поэтому можно считать, что на первый вопрос ответ дан.

2. На этот вопрос ответить сложнее. Во-первых, можно привести описание методологии налогового учета, распространяемое в статьях на дисках ИТС. С 2008 года описание методологии ведения учета по ПБУ 18/02 можно фиксировать в учетной политике организации и имеет смысл сформировать учетную политику, соответствующую методологии 1С.

Во-вторых, можно рассмотреть несколько типичных примеров ОС с временными разницами, проверить их вручную и сверить со справкой-расчетом по разницам. Эту же справку можно приложить как обоснование корректности расчета.

3. В текущей реализации учета ОС в программах 1С такое разделение сделать невозможно по ряду причин. Во-первых, 09 и 77 счета не разбиты по отдельным объектам ОС, а определить за какой период времени будет списан налоговый актив (обязательство) возможно только по учетным данным конкретного основного средства. Во-вторых, даже если мы знаем, к какому объекту ОС относится данная сумма, скажем, на 77 счете, срок ее погашения зависит не просто от остатка срока амортизации объекта ОС, но от соотношения между параметрами амортизации ОС в бухгалтерском и налоговом учетах.

Документальное оформление операций с основными средствами

Учет основных средств опирается на первичные документы и акты. Они могут выполняться на электронных или бумажных носителях в произвольной форме, с соблюдением обязательных реквизитов. Инструкция по учету — Постановление Госкомитета по статистике РФ №7 от 21 января 2003 года.

Утвержденные бланки для первичного учета, в которые можно вносить дополнения, перечислены в таблице:

| Обозначение формы | Описание действия, подтверждаемого актом |

| ОС-1 | Прием или передача ОС, исключая недвижимость |

| ОС-1а | Прием или передача недвижимости |

| ОС-1б | Прием или передача нескольких ОС, исключая недвижимость |

| ОС-2 | Внутреннее перемещение ОС |

| ОС-3 | Сдача и прием ОС после ремонта, модернизации или реконструкции |

| ОС-4 | Списание ОС, кроме автотранспорта |

| ОС-4а | Списание автотранспорта |

| ОС-4б | Списание нескольких ОС, кроме автотранспорта |

| 0С-6 | Инвентарная карточка ОС |

| ОС-6а | Инвентарная карточка на группу однотипных ОС |

| ОС-6б | Книга учета инвентаризации ОС |

| ОС-14 | Поступление оборудования |

| ОС-15 | Прием и передача монтируемого оборудования |

| ОС-16 | Акт осмотра и дефектации оборудования |

Бухгалтерская отчетность по основным средствам

В течение всего периода использования ОС, все действия, производимые с ним, охватываются отчетностью. Документы по учету, в которых она ведется, перечислены в таблице:

| Форма документа | Назначение |

| Отчет по основным средствам | Объект характеризуется по группе амортизации, расчетной амортизации, первоначальной и остаточной стоимости, дате оприходования. Позволяет проводить аналитический и синтетический анализ состояния ОС на предприятии. |

| Журнал учета ОС | Отчет о движении ОС, с момента постановки на учет до выбытия. |

| Книга учета ОС | Для предприятий, работающих по упрощенной системе учета, заменяет инвентарные карточки ОС-6 и ОС-6б. Заполняется так же, как и они. |

| Сличительная ведомость ОС (форма ИНВ-18) | Фиксация различий результатов инвентаризаций и данных бухучета. Недостача обозначается знаком «-», излишки «+». |

| Справка о балансовой стоимости ОС | Содержит информацию о балансовой стоимости основных средств на момент последнего отчета. Может предназначаться для сторонней организации или представлять собой внутренний образец. Балансовая справка ОС запрашивается банками при рассмотрении заявки на кредитование. |

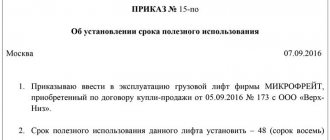

Приказы, касающиеся основных средств

По причине важности основных средств для каждого предприятия (они составляют основу его финансовой состоятельности) все действия с ними (списание, консервация, инвентаризация, модернизация и т. д.) оформляются приказами высшего руководителя организации. Выполняются они на стандартных бланках (допускаются дополнения). Обязательно указание причины того или иного действия (обоснование) и другие реквизиты, предусмотренные формой.

Каждый из приказов регистрируется в журнале ИНВ-23.

Образец приказа на основные средства, в данном случае их инвентаризации:

Скачать

Члены инвентаризационной комиссии могут быть перечислены в тексте документа с указанием их ФИО и должностей или назначаться отдельным приказом.

Образец приказа по созданию комиссии для инвентаризации ОС можно скачать по ссылке:

Скачать

Правоустанавливающие документы

Документы на покупку основных средств хранятся, как правило, не в бухгалтерии, а у главного юриста, но к учету они также имеют отношение. Это – подтверждение законности права собственности на ОС.

Например, договор купли-продажи выглядит следующим образом:

Скачать

Предприятие может владеть имуществом также на основе договоров безвозмездной передачи, мены и других правоустанавливающих документов.

Как производству перейти на упрощенную систему налогообложения

По умолчанию все новые ИП и ООО применяют ОСНО, если при регистрации или в течение 30 дней с момента подачи документов не заявили о желании перейти на УСН. Позже изменить систему налогообложения тоже получится, но переход будет осуществлен только с 1 января следующего года.

Применять УСН можно, если:

- род деятельности это позволяет. Список тех, кто не имеет права перейти на «упрощенку», приведен в ;

- у вас не больше 100 сотрудников.

Право на применение УСН будет утрачено, если годовой оборот превысит 150 миллионов рублей или сотрудников станет больше ста ( ).

Условия перехода на УСН для действующих ИП и ООО:

- доход за 9 месяцев года, в котором подается заявление, не превысил 112,5 миллионов рублей ( ). ИП это ограничение не касается ( );

- остаточная стоимость оборотных средств не превышает 150 миллионов рублей;

- для ООО: нет филиалов и доля других организаций в уставном капитале не превышает 25%.

Методические указания по учету основных средств

Порядок учета ОС регламентируется основополагающим документом – «Методическими указаниями по бухучету основных средств», утвержденными приказом № 91н Минфина РФ от 13.10.2003.

Кроме этого, практикуются и внутренние нормативы предприятия, устанавливаемые в пределах законодательных ограничений. В частности, учетная политика определяется особым приказом, в котором раз и навсегда (пока существует организация) указываются правила бухгалтерской, налоговой и финансовой отчетности.

Согласно статье 1 Закона о бухгалтерском учете, учетной политикой называются принципы, методы и процедуры, используемые предприятием в процессе формирования финансовой отчетности.

В приказе об учетной политике отражается не только организация учета, но также и правила учетной оценки.

Ко внутренним регламентам относится также должностная инструкция бухгалтера по учету основных фондов (если такая должность предусмотрена штатным расписанием) или главбуха.