Какие налоги уплачиваются с зарплаты

С заработной платы в бюджет необходимо уплачивать ряд налогов, одна часть оплачивается за счет самого работника, а другая часть за счет работодателя.

За счет работника

Актуальное законодательство определяет, что в данный период налоги с зарплаты сотрудников представлены одним единственным платежом в бюджет — НДФЛ или его еще называют подоходный налог с зарплаты.

Обязанность осуществлять налогообложение заработной платы возложено на работодателя потому, что он выступает источником возникновения дохода работника. По существующей процедуре организация сначала удерживает налоги с зарплаты, а потом за их исключением производит выплату причитающихся сумм своим работникам.

В определенное время после этого работодатель, выступающий налоговым агентом, должен отправить эти средства в бюджет. Несмотря на то что они перечисляются предприятием, производятся они за счет начислений работника. Фирме запрещается производить перечисление НДФЛ из личных средств.

При исчислении этого налога надо учитывать, что в данной момент используется несколько ставок налога:

- 13% – этот НДФЛ исчисляется с доходов резидентов, то есть лиц, какие находятся на территории государства больше 183 дней. В эту категорию включаются почти все сотрудники хозяйствующих субъектов.

- 30% – этот размер налога, нужно удерживать с доходов лиц, которые на территории России были менее 183 дней. Их называют нерезидентами. В эту группу в основном входят работники, являющиеся иностранными гражданами.

- 35% – данная ставка обязательного платежа действует в организации в отношении доходов работников в виде материальной выгоды, выигрышей и т.д.

Внимание! При этом налоги нужно исчислять, даже если у работника минимальный размер оплаты труда. В этой ситуации он фактически получает на руки суммы меньше МРОТ. Но это не запрещено законом, ведь требование о размере минимальной зарплаты действует в отношении ее начисления.

За счет работодателя

Компания должна на основании нормам закона производить обязательное страхование своих работников из собственных средств. Прежде всего это пенсионное, медицинское, социальные виды страхования. В текущий момент вопросами администрирования исчисления и уплаты этих страховых сумм ведают налоговые органы.

Кроме этого, существует еще один вид страхования — от несчастных случаев, которые находится в юрисдикции ФСС.

Хозяйствующий субъект должен помнить, что взносы на травматизм следует исчислять только с зарплаты. Когда с исполнителями оформляются договора гражданского характера, то эти отчисления производятся фирмой, если в договоре существует подобная обязанность.

Почти все работодатели производят исчисления страховых отчислений в бюджет в размере 30%. Это процентное соотношение предусмотрено общими правилами и действует в отношении большинства работодателей.

На определенных режимах налогообложения и при определенных видах деятельности она может значительно снижаться. К примеру, на упрощенке субъекты, осуществляющие льготные виды деятельности, имеют право применять ставку в отношении ФСС и ФОМС в размере 0%, а по взносам в ПФР — 20%.

Внимание! Кроме данных платежей существуют дополнительные взносы в ПФР за наличие на местах вредных для здоровья факторов воздействия по результатам СОУТ. Их размер составляет от 2 – 8 % от зарплаты соответствующих сотрудников. В отношении этих обязательных платежей не действуют предельные величины баз.

Ставка транспортного налога на 2018 год

Размер налога на транспорт рассчитывается по ставке в рублях. Исчислить можно самому с помощью онлайн-калькулятора. Для этого введите:

- регион;

- вид ТС;

- мощность двигателя в л/с.

Калькулятор сразу выдаст сумму, необходимую к уплате.

Внимание! Изменения ставок налога на авто дорогих моделей уже действуют. Расчет ведет налоговая. Поэтому самому можно не считать. Если владелец ТС не получил уведомление от ИФНС, то должен сам внести платеж. Но до этого нужно уведомить ФНС о том, что письмо не получили.

Налоговые вычеты по НДФЛ – как уменьшить налоги физлицу?

НК РФ предусматривает для работников, в отношении доходов которых действуют ставка НДФЛ в размере 13% использовать льготы в виде стандартных, имущественных, инвестиционных и социальных вычетов.

Вам будет интересно:

Платежная ведомость форма Т-53: в каком случае применяется, кто заполняет, образец заполнения

Первая группа льгот включает в себя стандартный налоговый вычет на детей, а также для определенных категорий вычет на себя. Эти льготы предоставляются при предъявлении бланков, подтверждающих право сотрудника на льготу, а также направленной в письменном виде просьбы об этом. Например, на вычет на детей нужно составлять заявление на налоговый вычет на детей.

Существуют такие значения вычетов на детей:

- 1400 р. на первого;

- 1400 р. — на второго;

- 3000 р. – на третьего и всех дальнейших;

- 12000 р. – на каждого ребенка-инвалида до достижения им возраста 18 лет или 24 года при обучении.

Размер на всех детей после второго сохраняется даже когда старшие уже достигли установленного возраста и льгота на них закрыта.

Внимание! Однако, при использовании этой льготы существует максимальная сумма дохода, которая дает право на такой вычет — размер дохода ФЛ до 350000 рублей. При ее превышении вычеты на детей не действуют.

Стандартную льготу на себя имеют право получить физлица:

- В размере 500 рублей — участникам боевых операций, героям России и СССР, ликвидаторы последствий на ЧАЭС, ПО «Маяк», эвакуированные люди из зон отчуждения и т. д.

- В размере 3000 рублей — у которых в результате ЧС была установлена лучевая болезнь, инвалиды ВОВ и т.д.

При использовании социального вычета работающие предприятия могут снизить базу налогообложения по НДФЛ на размеры своих расходов социального характера (лечение, обучение и т.д).

Право на имущественный вычет появляется у сотрудника при приобретении или продаже жилья. Он может обратиться к своему работодателю за такого типа льготой, если он приобрел недвижимость (дом, квартиру и т. д.).

Инвестиционный вычет действует в отношении операций с ценными бумагами.

Виды налоговых и страховых отчислений

Налог, удерживаемый с заработной платы – налог на доходы физических лиц (НДФЛ), или подоходный налог. Это основной вид сбора, который отражен в сумме зарплаты. Считается, что работник платит его сам, а работодатель выступает при этом лишь налоговым агентом, который перечисляет деньги в налоговую службу. Однако роль работника является номинальной, ведь отчисление НДФЛ не зависит от его воли.

Размер НДФЛ зависит от статуса налогоплательщика (ст.224 НК РФ):

- Резиденты РФ – граждане, которые за последний год находились в стране не менее 183 дней. Они отчисляют со своего дохода 13%.

- Нерезиденты РФ – граждане, которые пребывали в России меньше указанного количества дней. Сумма НДФЛ для нерезидентов составляет 30%.

Вышеперечисленные суммы являются базовыми (стандартными) тарифами, применяемыми на общих основаниях. Они могут меняться для отдельных категорий лиц.

Не облагаются подоходным налогом следующие виды дохода (ст.217 НК РФ):

- пособия по беременности и родам, по безработице;

- выходное пособие на период трудоустройства при увольнении сотрудника;

- компенсационные выплаты (за неиспользованный отпуск, за возмещение материального ущерба и вреда здоровью, и т.д.).

Страховые взносы

Этот вид отчислений оплачивается работодателем самостоятельно и не отражен в зарплатной ведомости работника. Данные взносы направляются на пенсионное, социальное и медицинское страхование. Они рассчитываются исходя из суммы оклада (куда включен НДФЛ). Базовые ставки по страховым отчислениям приведены в таблице.

Предельная величина по страховым взносам

Положениями НК РФ также предусмотрено существование предельной базы по пенсионному и социальному страхованию, при достижении которой происходит снижение ставки исчисления платежей. При этом организации ежегодно должны подавать подтверждать основной вид деятельности, предоставив соответствующие заявления.

Предельная величина базы для начисления страховых взносов каждый год корректируются с учетом принятых коэффициентов. Рассмотрим подробнее налоги предприятия за счет его на сотрудников в таблице.

Налоги с зарплаты в 2021 году в процентах таблица:

| Обязательные платежи | Основной процент взноса | Предельный лимит в 2021 году | Ставка более предельной базы |

| Пенсионный фонд | 22,0% | 1 150 000 руб. | 10% |

| Фонд соцстрахования | 2,9% | 865 000 руб. | 0% |

| Фонд медстрахования | 5,1% | Не определен | 5,1% |

| Травматизм | 0,2% – 8,5% (зависит от деятельности) | Не определен | 0,2% – 8,5% (зависит от деятельности) |

Действует правило, согласно которому исчисление предельных баз ведется в отношении каждого работающего на предприятии. Учет начислений поэтому нужно производить в специальных регистрах, которые включают большинство программ по бухучету.

Какие платежи обязаны платить работодатели

Обязанность по уплате таких взносов с налогами возлагается на каждого руководителя:

- Налог на прибыль.

- Обязательные взносы по социальному страхованию от несчастных случаев, социальному страхованию, медицинскому и пенсионному страхованию (см. Безопасность жизни и здоровья: какие страховки сегодня самые необходимые?).

- Накопительные части пенсионных отчислений. Требуются только на работников, подавших специальные заявления.

- Взносы по пенсионным выплатам для вредных условий труда. Перечисляются при наличии работников на пенсии и вредных условий трудовой деятельности.

- Социальное страхование тех, кто состоит в лётных экипажах. Правило касается и некоторых представителей угольной промышленности.

Если у руководителя имеются определённые разновидности льгот – он освобождается от некоторых видов компенсаций. Это поможет точнее подсчитать, сколько налогов платит работодатель за работника 2018 года.

Аванс и зарплата – с какой части взимаются налоги?

Аванс и зарплата — это две части дохода работника, который он получает за свою деятельность по итогам месяца. Аванс должен выдаваться по результатам первых 15 дней работы, а остальная часть — это оплата за вторую половину месяца, и он выдается до 15 числа месяца, идущего за ним. При выдаче окончательной части организация рассчитывается с сотрудником, в этот же момент происходит удержание налога.

В законе сказано, что датой получения дохода работникам считается заключительный день месяца. Поскольку аванс обычно выплачивается раньше этой даты, то и удерживать налоги с него не нужно. Сумма НДФЛ, подлежащая удержанию, определяется при расчете зарплаты и удерживается с сотрудника в момент выдачи второй части заработка. На следующий день после этого налог нужно отправить в бюджет.

Из этого правила есть исключение. Если решение о выдаче аванса принимается в последний день месяца, и по закону в этот же день происходит получение работником дохода, то с выплаченной суммы нужно удержать и перечислить налог. Такую позицию занимает и суд при спорах между компаниями и ФНС.

Вам будет интересно:

Расчетно-платежная ведомость форма Т-49: когда применяется, образец заполнения, основные ошибки, проводки

Внимание! Суммы взносов в фонды рассчитываются в момент начисления зарплаты на всю ее сумму, а перечисляют до 15 дня следующего месяца. Поэтому, дата выплаты аванса никак на них не влияет.

КБК для перечисления взносов

Если речь идёт о пенсионном страховании, то в качестве КБК используется номер 182 1 0210 160. У медицинского страхования показатель немного изменяется:

182 1 0213 160.

У социального страхования две разновидности кодов:

- 393 1 0200 160 – это для несчастных случаев.

- 182 1 02010 160. Этот номер для потери трудоспособности временного характера.

Инспекция по месту жительства, территориальное отделение ФСС – учреждения, где можно ознакомиться с другими реквизитами. Там же расскажут, сколько компания платит налогов за сотрудника.

Сроки уплаты налогов с зарплаты

С 2021 года действует единая дата, в которую нужно перечислять подоходный налог. Так, производить его удержание работодатель обязан в момент выдачи зарплаты, а перечислять в бюджет его необходимо уже на следующий день. Не имеет значения, каким именно образом производилась выдача средств — наличными из кассы, на расчетный счет или зарплатную карту, или любым другим способом.

Из данного правила есть исключение. Если налог удерживается с отпускной либо больничной выплаты, то его можно перечислить в завершающий день месяца. При этом такое перечисление можно выполнить единой суммой по всем удержаниям с данного типа в течение этого месяца.

Соцвзносы, какие были начислены на зарплату сотрудников, нужно выплатить до 15 дня месяца, который идет за месяцем начисления. Если эта дата приходится на выходной либо праздник, то срок выплаты разрешено передвинуть вперед на ближайший рабочий день.

Пример расчётов и перечислений — расчёт ФОТ и всех обязательных платежей

Разберём, как происходит расчёт объёмов налогов и обязательных платежей с фонда оплаты труда в 2021 году на примере вымышленной организации ООО «Цветы». Предположим, что в организации трудоустроены 18 сотрудников, 16 из которых — налоговые резиденты России (то есть уплачивают НДФЛ 13%), а 2 других — нерезиденты (то есть НДФЛ для них — 30%).

Зарплата 5 сотрудников составляет 15 000 рублей (среди них двое иностранных граждан), 5 других — 18 000 рублей, 3 — 25 000 рублей, 4 — 30 000 рублей и 1 — 40 000 рублей. Никаких других начислений кроме заработной платы работникам в этом месяце не проводилось. Для начала считаем размер фонда оплаты труда за этот месяц:

(5 * 15 000) + (5 * 18 000) + (3 * 25 000) + (4* 30 000) + 40 000 = 400 000 рублей.

При этом суммарное значение заработной платы налоговых резидентов составляет 370 000 рублей, а нерезидентов — 30 000 рублей. Теперь посчитаем что и в каком объёме будет уплачивать работодатель в бюджет и страховые фонды:

- НДФЛ налоговых резидентов. 370 000 * 13% = 48 100 рублей.

- НДФЛ нерезидентов. 30 000 * 30% = 9 000 рублей.

- Пенсионные взносы. 400 000 * 22% = 88 000 рублей.

- Взносы на медицинское страхование. 400 000 * 5,1% = 20 400 рублей.

- Взносы на социальное страхование. 400 000 * 2,9% = 11 600 рублей.

Таким образом, суммарное значение всех обязательных платежей в бюджет и страховые взносы для организации, чей ежемесячный фонд оплаты труда составил 400 000 рублей, составит 177 100 рублей. То есть затраты на оплату труда сотрудников и сопутствующих им начислений будут равны 577 100 рублей.

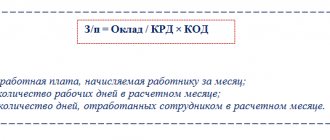

Пример исчисления зарплаты

Жданов А. Г. работает менеджером по продажам. Это основное место работы, вычеты предоставляются здесь. Ему установлен оклад 25000 рублей. По итогам месяца, если он выполняет план по продажам, ему начисляется премия в размере 25% от оклада. У работника двое детей.

В расчетном месяце 20 рабочих дней, их них 9 дней приходится на авансовую часть, 11 дней — на основную.

Произведем расчет аванса. Поскольку премия выплачивается по результатам месяца, она в его определении участия не принимает.

Сумма аванса будет составлять: 25000 / 20 х 9 = 11250 руб.

Налоги с аванса не удерживаются, поэтому данная сумма подлежит выдаче на руки.

План по продажам был выполнен. Заработная плата за месяц составила: 25000 х 1,25 = 31250 руб.

Сумма налога к удержанию (учитывается налоговый вычет на детей): (31250 — 1400 — 1400) х 13% = 3699 руб.

Оставшаяся часть зарплаты к выдаче (корректируется на ранее выданный аванс): 31250 — 3699 — 11250 = 16301 руб.

Отчетность работодателя

Обязанностью работодателя является составление и сдача в госорганы целого пакета отчетов, данными для которых служат суммы начисленной зарплаты.

- 2-НДФЛ — по итогам года на каждого сотрудника оформляется отдельный бланк, который включает в себя данные о начисленной зарплате, вычетах, удержанном и перечисленном налоге.

- 6-НДФЛ — оформляется каждый квартал. Включает в себя два раздела — в первом указываются суммы зарплаты и налогов с начала года, во втором — в разрезе отчетного квартала;

- Единый расчет по страховым взносам — форма, которая была введена с 2021 года вместо РСВ-1. Сдается каждый квартал на всех работников компании;

- 4-ФСС — отправляется в соцстрах каждый квартал, содержит сведения о начислении и выплате взносов работодателя на травматизм;

- СЗВ-М — составляется на всех работников фирмы каждый месяц. Его основная цель — контроль за пенсионерами, которые продолжают трудиться, и при этом получают трудовую пенсию.

- СЗВ-СТАЖ — новый отчет, который первый раз начали сдавать еще с 2021 года. Содержит данные о стаже всех сотрудников за прошедший год, включая договора подряда.

Отдельные категории налогоплательщиков

Налогообложение доходов некоторых категорий граждан рассчитываются по другим тарифам. К таким относятся индивидуальные предприниматели (ИП), иностранцы, лица без гражданства, беженцы.

ИП, не производящие выплат другим физическим лицам (пп.2 п.1 ст.419 НК), стали платить обязательные государственные сборы по новому принципу. Если раньше ставка рассчитывалась, исходя из размера МРОТ, то теперь данная категория граждан обязана платить фиксированные суммы, которые надо оплатить по итогам календарного года. Они определены в ст.430 НК РФ, п.1. и составляют:

- на пенсионное страхование – 26545 руб., если годовая сумма дохода не превышает 300 тыс.руб;

- на ОМС 5 840 руб.

Работники, не имеющие гражданства РФ, делятся на несколько категорий налогоплательщиков, выплачивающих НДФЛ в зависимости от своего статуса. К таковым относятся:

- Высококвалифицированные иностранные работники. Они платят подоходный сбор в размере 13%.

- Иностранные граждане, работающие на патенте. Платят налог самостоятельно в фиксированном размере.

- Работники-граждане ЕАЭС. Специалисты, приехавшие из стран Евразийского экономического союза, платят подоходный сбор по ставке 13%.

- Граждане, имеющие официальный статус беженцев, платят НДФЛ в размере 13%.

Во всех остальных случаях иностранные граждане, как нерезиденты РФ, платят налог в размере 30%.

Льготные ставки по страховым взносам

Рассчитывать на пониженные суммы страховых сборов могут работодатели в некоторых организациях, полный список которых приведен в ст.427 НК РФ. К ним относятся:

Не пропустите: Повторная медицинская комиссия для призывников в России

- Индивидуальные предприниматели, применяющие патентную систему налогообложения, некоммерческие и благотворительные организации, использующие упрощенную систему налогообложения, фармацевтические компании, пользующиеся ЕНВД, – не производят страховых отчислений вообще.

- Хозяйственные общества, применяющие УСН, деятельность которых относится к категориям, зафиксированным в ст.427 НК, п.1, пп5, отчисляют 20% на пенсионное страхование и освобождены от других выплат.

- Резиденты особых хозяйственных зон (ст. 427 НК, п.1, пп.2) отчисляют в пенсионный фонд 13%, в ФСС 2,9%, на ОМС 5,1%.

- Льготные тарифы применяются к резидентам определенных экономических зон (Республика Крым, Владивосток, Калининградская область).

Бухгалтерские проводки

Проводки на налоги с зарплаты делятся на два типа — по НДФЛ и по страховым отчислениям:

| Дебет | Кредит | Описание |

| 68 | Произведено удержание налога | |

| 68 | 51 | Налог НДФЛ перечислен в бюджет |

| 69 | Начислены взносы на зарплату основных работников | |

| 23 | 69 | Начислены взносы на зарплату вспомогательных работников |

| 25 | 69 | Начислены взносы на зарплату общепроизводственных рабочих |

| 26 | 69 | Начислены взносы на зарплату административного персонала |

| 29 | 69 | Начислены взносы на зарплату вспомогательного персонала |

| 44 | 69 | Начислены взносы на зарплату торгового персонала и работников общепита |

| 91 | 69 | Начислены взносы на зарплату работников, которые не заняты напрямую в производственной деятельности |

| 69 | 51 | Перечислены взносы в бюджет |

НДФЛ в других странах

Если суммировать налог на доходы и страховые отчисления в РФ (по стандартным тарифам), то выходит, что работодатель платит 43% сверх оклада работника. Какова же ситуация в других государствах?

Лидером по величине НДФЛ, взимаемого с граждан, является Швеция – там этот взнос может составлять до 60% от заработка. Недалеко ушли Финляндия, Бельгия, Франция и Нидерланды – налог на доходы превышает 50%. Но надо учитывать, что в этих странах действует прогрессивное налогообложение (когда сумма налога увеличивается пропорционально росту дохода). Аналогичная система применяется в США, там подоходный сбор колеблется от 10% до 40%. Россия же находится в первой десятке стран с наиболее низким НДФЛ.

Что касается страховых взносов, в Европе, например, принято «делить» эту нагрузку между работодателем и работником. В Германии половину страховых отчислений платит компания, а половину – работник. Высокие страховые сборы на медицину и социальное обеспечение уплачиваются и гражданами США. Социальная поддержка в странах Европы и США находится на высоком уровне: на пособие по безработице за рубежом можно прожить, тогда как в России оно почти в два раза меньше прожиточного минимума.