В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о финансовых результатах, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о финансовых результатах, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Кто должен сдавать отчет о финансовых результатах

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

При этом никаких исключений не делается и не учитываются организационная форма предприятия, используемая система налогообложения и т. д. Бухгалтерская отчетность, а в ее составе и отчет о финансовых результатах, должны направляться в органы Ростата и ИНФС в обязательном порядке.

Организации некоммерческой сферы и коллегии адвокатов также должны представлять отчет о прибылях и убытках форма 2, так как этот бланк обязателен к заполнению всеми субъектами.

Освобождены от такой обязанности только граждане, которые зарегистрировали ИП в качестве организационно-правовой формы. Такое же право существует и у подразделений иностранных компаний. Отчетность все эти субъекты могут составлять и направлять в органы на добровольной основе. Ранее отчетность не надо было составлять и сдавать в соответствующие органы только применяющим УСН компаниям.

Фирма может относится к предприятиям малого бизнеса. В этом случае положениями законов для подобных компаний предусмотрен упрощенный порядок формирования отчетности.

Внимание! Даже, если использовать данную льготу, фирма должна составлять и сдавать бухгалтерские формы отчетности, но в упрощенном виде. Компании обязаны помнить, что этот состав отчетности включает в себя и отчет о финансовых результатах форму 2 и бухгалтерский баланс форму 1.

Что такое финансовая отчетность

Стандартный пакет финотчетности коммерческой организации включает бухбаланс, отчет о финрезультатах, отчет о движении денежных средств и об изменениях капитала. Эти формы составлены на основе бухгалтерского учета и нужны для анализа информации о деятельности организации и планирования дальнейшего развития. В них отражается информация о финансовом положении компании, прибыльности или убыточности ее деятельности, о направлениях расходов и источниках доходов, а также о движении капитала.

Дополнительно организации готовят пояснения, а также вместе с отчетностью сдают аудиторское заключение, если подлежат обязательному аудиту.

Какую форму использовать – упрощенную или полную

Предприятие, не соответствующее критериям отнесения к малому бизнесу, должно сдавать бухгалтерский баланс форма 1 и отчет о финансовых результатах форма 2 в полном объеме по предусмотренным бланкам отчетности.

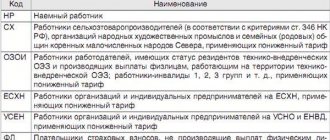

Организации, имеющие право использовать упрощенные отчеты, определяются законодательством «О бухучете», к ним относятся:

- Компании, отнесенные к малому бизнесу.

- Организации некоммерческой сферы.

- Участники проектов исследования, разработок по законодательству о Сколково.

Только эти субъекта дано право составлять бухгалтерскую упрощенную отчетность. Они самостоятельно на основании сложившихся обстоятельств и особенностей предприятия могу принимать решение о применении форм отчетности. Данное решение они должны закрепить в учетной политике компании.

Однако, использование упрощенной отчетности недопустимо для таких хозяйствующих субъектов как:

- Фирмы, отчетность которых должна обязательно проверяться обязательным аудитом. Они определяются соответствующим законодательством.

- Компании, относящихся к жилищным и жилищно-строительным кооперативам.

- Кредитные потребительские кооперативы.

- Микрофинансовые компании.

- Государственным организациям.

- Партии и их отделения в регионах.

- Коллегии адвокатов, адвокатскими бюро, адвокатскими палатами, юридическими консультациям.

- Нотариусам.

- Предприятиям некоммерческой сферы.

Структура документа

Общий принцип структурирования отчета — в отражении показателей, которые позволяют получить представление о том, убыточна фирма или прибыльна. Ключевые сведения, имеющие к этому отношение, фиксируются в самом начале документа (это выручка, данные по продажам, расходы — включая управленческие).

После того как основная информация, отражающая эффективность работы предприятия, зафиксирована в документе, в отчет вписываются дополнительные показатели, имеющие отношение к формированию доходов или расходов — например, проценты от вкладов (или, наоборот, долговые обязательства), цифры, отражающие результаты бизнес-активностей фирмы до налогообложения. Затем вычисляется прибыльность компании после уплаты необходимых сборов в бюджет и также фиксируется в отчете. Формируется, таким образом, конечный финансовый результат — чистая прибыль (либо, наоборот, убыток) за налоговый период.

Сроки сдачи отчета

Бухгалтерская отчетность, включающая в себя бухгалтерский баланс форма 1, отчет о финансовых результатах форма 2 и т.д., должна направлять в налоговые органы и Росстат не позднее 31 марта последующего года. Данное временное ограничение существует только для выше перечисленных органов.

Однако, для статистики возможно при наступлении определенных событий потребуется приложить к стандартному пакету еще и аудиторское заключение в отношении составленного годового отчета. Компания должна сдать его в Росстат в течение десяти дней с момента издания заключения аудиторами, но не позднее 31 декабря последующего после отчетного года.

Кроме того, отчетность может подавать и в другие компетентные органы, а также публиковаться в силу особенностей осуществляемого вида деятельности в соответствии с нормами законодательства. К примеру, компании, являющиеся туроператорами, должны представлять формы бухотчета в Ростуризм в течение трех месяцев с момента ее утверждения.

Нормами права устанавливается иной порядок представления отчетности для оформленных с 1 октября компаний. Они могут воспользоваться правом и сдавать отчетность не до 31 марта последующего года, а через год.

Например, ООО «Рассвет» было зарегистрировано в ИФНС 23 октября. По решению руководства годовой отчет фирма сдаст до 31 марта 2019 года, включив сведения за весь данный период деятельности в один отчет.

Внимание! Компании должны оформлять отчетность ежегодно. Отчетность, особенно отчет о финансовых результатах форма 2, может представляться кроме как за год, еще и помесячно или поквартально.

Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т. д. Такая бухгалтерская отчетность называется промежуточной.

Вам будет интересно:

Отчетность в 2021 году для ООО и ИП: сроки сдачи, общая таблица для ООО, УСН, ЕНВД, ЕСХН

Инструменты для работы с отчетностью

Чтобы сделать работу с отчетностью проще, создано множество специальных сервисов и программ. Они автоматизируют расчеты, помогают оптимизировать задачи и тратить на отчетность меньше времени.

Самый базовый инструмент — учетная программа. Сейчас осталось мало компаний, которые ведут учет и формируют отчетность вручную. Крупные предприятия уже давно перешли на специальные программы, которые позволяют нескольким бухгалтерам работать вместе и выполнять все свои задачи: вести учет первичных документов, сводить данные по подразделениям, формировать отчетность, готовить аналитику по любым параметрам и многое другое. К таким программам относится Контур.Бухгалтерия Актив.

Малый бизнес часто выбирает онлайн-сервисы, которые помогают выполнять базовые бухгалтерские операции и сдавать отчетность: Контур.Бухгалтерия или Контур.Эльба.

Еще один незаменимый инструмент — пакет программ Microsoft Office. Например, Excel часто используют финансовые директоры и экономисты для формирования внутренней аналитики, нестандартных подсчетов, составления специальных таблиц. Все это помогает руководству принимать верные управленческие решения.

Сдавать бухгалтерскую отчетность теперь можно только в электронном формате. Для этого можно использовать электронный сервис ФНС или подключить специальную систему для онлайн-сдачи отчетности — Контур.Экстерн.

Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы — подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата — направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы — отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить кредит на развитие или открытие бизнеса.

Правила подготовки финансовой отчетности

Правила составления отчетности утверждены в ПБУ 4/99. Из основных требований:

- русский язык;

- валюта РФ;

- данные в тысячах рублей без десятичных знаков;

- нет подчисток и помарок;

- показатели с отрицательным значением указываются в скобках;

- отсутствующие показатели заменяются прочерком;

- баланс включает показатели в нетто-оценке, то есть за вычетом регулирующих величин;

- данные отчетности за отчетный период должны быть сопоставимы с данными отчетности за прошлые периоды.

По каждому числовому показателю отчетности, кроме отчета за первый год, должны приводиться данные минимум за два года — отчетный и предыдущий.

Отчетность считается составленной после того, как ее подпишет руководитель, главбух или иное должностное лицо, ответственное за ее подписание.

Годовую отчетность нужно утвердить на общем собрании участников (акционеров). Срок для проведения собрания определяется в уставе. Он должен попадать в период:

- для ООО — с 1 марта по 30 апреля;

- для АО — с 1 марта по 30 июня.

Решение об утверждении отчетности оформляется протоколом общего собрания. В нем должны быть указаны номер, дата, место проведения, повестка, сведения об участниках и результатах голосования.

Если в ООО один участник, для утверждения отчетности достаточно его решения, оформленного в произвольном порядке.

Так как срок для утверждения отчетности больше, чем срок для ее подготовки. В ФНС можно сдавать и не утвержденную отчетность.

Способы предоставления

Отчет о финансовых результатах форма 2, входящий в годовой отчет, можно отправить в компетентные органы используя следующие способы:

- Прийти в учреждения и сдать бухгалтерскую отчетность ответственному лицу лично на бумажном носителе в двух экземплярах. Иногда могут попросить еще предоставить ее электронный файл. Данный способ не доступен для компаний, с числом работников более ста человек.

- Отправить ценным письмом через почтовые отделения или курьерскую службу. Почта запросит в обязательном порядке опись данного письма.

- С помощью электронного документооборота можно сдать годовой отчетность во все указанные органы, если есть квалифицированная электронная цифровая подпись (ЭЦП). С этой целью может использоваться специализированная программа, сайт налоговых органов и т.д.

Назначение

Отчет о финансовых результатах сообщает о сумме доходов и расходах компании. Эта информация необходима, чтобы:

- выявить причины появления убытков и найти решение для их устранения;

- проанализировать прибыль и найти способы ее увеличить;

- проанализировать валовый и чистый доход и правильно его распределить;

- сравнить данные с другими периодами;

- оценить эффективность компании и ее перспективы на рынке;

- запланировать дальнейшее экономическое развитие.

- выявить кредитный потенциал.

Часто ОФР изучают следующие специалисты:

- Фондовые аналитики. Если владелец фирмы захочет разместить свои акции на бирже, чтобы привлечь небольших частных инвесторов, то ему придется выставить отчет о финансах на всеобщее обозрение. С помощью анализа этих данных люди будут решать, стоит вкладывать деньги в компанию или нет.

- Инвестиционные аналитики. Если речь идет об одном крупном акционере, то ему нужно будет предоставить все данные в частном порядке. Полученные сведения помогут инвестору определить, насколько перспективна организация.

- Сотрудники кредитных учреждений. Если компания планирует расширение или ей необходим займ от банка для другой цели, ее документы тщательно изучат перед принятием решения.

- Контрагенты. Прежде чем заключить договорные отношения с организацией, они, как правило, тщательно изучают всю документацию.

Однако компании обязаны отчитываться о финансовых результатах только налоговой. Всем остальным о текущем состоянии дел можно не говорить, поскольку это личное дело частной организации.

Важно! Если была найдена неточность, то форму нужно заполнить заново.

Бланк и образец заполнения отчета о финансовых результатах по форме 2 в 2021 году

Отчет о финансовых результатах бланк 2021 скачать бесплатно в формате Word.

Скачать бланк отчета о финансовых результатах 2021 в формате Excel.

Скачать бланк отчета о прибылях и убытка формы 2 с кодами строк в формате Excel.

Скачать упрощенную форму отчета от прибылях и убытках в формате Excel.

Отчет о прибылях и убытках форма 2 образец заполненный cкачать бесплатно в формате Pdf.

Зачем нужен показатель чистой прибыли

В нашей стране давно принято разделять заработок на два вида: «чистыми» и «грязными» деньгами. Вторым типом будет считаться официальный оклад, указанный в трудовом договоре, а первым – сумма, которую специалист на самом деле получает на руки за вычетом налога на доходы физических лиц и иных взносов. Данный принцип кажется неоднозначным, но работает со всеми финансовыми бизнес-реалиями, в том числе и в нашем случае.

Чистая прибыль входит в число ключевых, свидетельствующих об успешности работы фирмы показателей. Это выручка от продаж и иные доходы предприятия за вычетом всех расходов, в том числе налогов. Вполне логично, что любое руководство хочет извлекать из деятельности своей фирмы максимальную выгоду. Такой результат нужен как владельцам и менеджерам высшего звена, так и рядовым специалистам, ведь именно этот показатель сильнее всего сказывается на вероятности выдачи премий персоналу.

Повторим, что размер данного показателя является наиболее точным свидетельством эффективности работы предприятия. Если данная сумма увеличивается по сравнению с прошлым периодом, можно говорить о качественной работе фирмы, тогда как ее снижение свидетельствует об ошибках в выбранной управленческой политике.

Существует целый ряд лиц, использующих для своих нужд показатель чистой прибыли, а также формулу расчета с примерами:

- Собственники, акционеры.

Данные необходимы владельцу, чтобы понимать, насколько успешно идет работа компании и какие результаты приносит выбранная система управления. Кроме того, этот показатель требуется при расчете дивидендов, доли частных лиц в качестве вкладчиков в уставный капитал. - Директор.

Этому человеку формула расчета позволяет понимать, насколько устойчива компания с финансовой точки зрения, правильно ли принимаются управленческие решения, какие еще вводить новые стратегии развития. Данный показатель непосредственно сказывается на рентабельности, поэтому анализ остатка свободных средств играет немаловажную роль. - Поставщики.

Главный вопрос для них: способна ли фирма расплатиться за сырье. Ответить на него позволяет обсуждаемый нами показатель. Если компания не может похвастаться высоким уровнем чистой прибыли, некоторые поставщики точно не согласятся на подписание договора, опасаясь просрочек оплаты. - Вкладчики.

Они оценивают рентабельность вложений средств в предприятие, поэтому чем больше уровень свободного дохода, тем привлекательнее фирма с инвестиционной точки зрения. Ведь каждый, вкладывая деньги, стремится получить от акций дополнительный доход. - Кредиторы.

Им важно представлять себе платежеспособность фирмы. Принято считать, что у денег самая высокая ликвидность. Чем большим объемом средств компания располагает после выплаты налогов и других начислений, тем быстрее она рассчитается по долгам. То есть это необходимое условие для получения кредита в банке.

Для вычисления чистой прибыли по формуле расчета есть несколько причин:

- Прибыль от любого бизнеса распределяют среди всех участников, но сделать это в нужных долях невозможно без расчета по формуле.

- Данный показатель вычисляют, к примеру, если необходимо подсчитать сумму налогов к уплате за отчетный период.

- Если бизнес несет убытки, важно знать, какой объем придется компенсировать.

- Таким образом производится оценка итогов хозяйственной деятельности – это требуется для дальнейшей рационализации процессов, к примеру, сокращения производственных затрат.

- Это свидетельство рентабельности продаж и эффективности выбранной на предприятии ценовой политики.

Благодаря обсуждаемому показателю компании способны развивать материальную базу, вкладываться в расширение производства, совершенствование технологий и освоение наиболее современных методов в своей работе. В результате фирмы выходят на новые рынки сбыта, наращивают объемы продаж, а значит, увеличивают доходы.

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

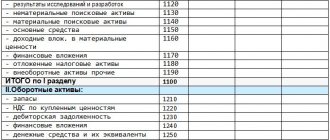

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

Вам будет интересно:

СЗВ-СТАЖ: кто должен сдавать, в какие сроки, образец заполнения

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Определение показателя в справочнике «Структура целей»

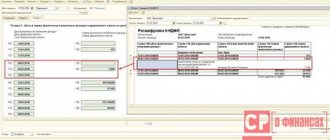

Способ формирования значения самого показателя определяется в типовом справочнике 1С:ERP «Структура целей».

Рис.9 Справочник «Структура целей»

Тут же, по кнопке «Редактировать», можно внести изменение в правила формирования данного показателя.

Рис.10 Редактирование показателя

При нажатии открывается стандартное окно системы компоновки данных платформы 1С:ERP.

Рис.11 Окно системы компоновки данных

Программист 1С, используя встроенные возможности платформы 1С:Предприятия, сможет настроить любой необходимый финансовый коэффициент:

Рис.12 Конструктор схемы компоновки

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Упрощенная форма по окуд 0710002 отличается от основной, тем что в табличной части у нее значительно снижено число отражаемых показателей деятельности.

В ней указываются:

- Выручка предприятия (строка 2000).

- Расходы фирмы по обычным направления деятельности.

- Проценты, уплачиваемые компанией за использование заемными средствами (строка 2330).

- Прочие доходы.

- Прочие расходы (2350).

- Налоги на прибыль с учетом всех отложенных и постоянных активов и обязательств.

- Чистая прибыль (2400).

Внимание! Показатели считаются в аналогичном порядке, как и при стандартном отчете. Просто, как правило, у организаций, применяющих данную форму, все иные сведения отсутствуют.

Вариант реализации автоматизированного расчета финансовых показателей в 1С:ERP

В 1С:ERP предусмотрен механизм Целевых показателей, для использования которого необходимо включить опцию «Мониторинг целевых показателей».

Рис.6 Механизм Целевых показателей

С типовой конфигурацией 1С:ERP поставляется преднастроенная модель финансовых показателей.

Рис.7 Таблица с перечислением показателей

Из представленного перечня показателей «Срочная ликвидность» в наибольшей степени соответствует представленному ранее коэффициенту автономии (или коэффициенту финансовой независимости).

1С:ERP — инновационное решение для эффективного анализа финансовых результатов

Коэффициент срочной ликвидности отражает способность компании погасить кредиторскую задолженность за счет собственных ликвидных активов.

Рис.8 Описание показателя

В общем виде формула по расчету срочной ликвидности имеет следующий вид:

КЛср=(КрДЗ+ДСр+КрФВл)/(КрКр+КрКз+ПрО)

где:

- KЛср – коэффициент срочной ликвидности;

- KрДЗ – краткосрочная задолженность дебиторов;

- ДСр – величина денежных средств;

- KрФВл – краткосрочные финвложения;

- KрKр – величина краткосрочных заемных средств;

- KрKЗ – краткосрочная задолженность кредиторам;

- ПрО – прочие краткосрочные обязательства.

На нашем сайте вы также можете найти статьи о других направлениях финансового анализа и возможностях программ 1С в части оценки объема продаж, определения удельного веса показателей, проведения структурного анализа и трендового анализа, а также определения ликвидности отчета.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Многие ошибки при заполнении данной формы вызваны арифметическими неточностями. Поэтому заполняя отчет, лучше всего использовать специализированные комплексы, которые все вычисления производят автоматически.

При заполнении чаще всего допускают следующие ошибки:

- Довольно часто при заполнении показателя «Выручка» бухгалтеры забывают из дохода исключить сумму начисленного НДС.

- Также распространенной ошибкой является распределение доходов по видам без учета Положения по бухучету. Некоторые специалисты могут включать проценты или доходы от участия в других организациях в состав прочих доходов.

- При определении текущего налога надо учитывать ПБУ «Учет расчетов по налогу на прибыль», что многие не делают на практике.

- Также нужно производить расшифровку некоторых показателей отчетности, которые приводятся в самом конце форме в виде справки. Специалисты довольно часто игнорируют этот момент.

Правила и порядок заполнения

Отчет заполняется по строгой схеме и содержит следующие компоненты:

- Валовая прибыль. Этот параметр позволяет выделить наиболее перспективные направления деятельности и рационализировать финансовые потоки. Является одним из основных показателей, характеризующих результаты работы компании.

- Доходы. Сюда входят дивиденды от инвестиций, проценты от любого рода вкладов и денег на счету, которые увеличивают бюджет. Но основной статьей является выручка, которая состоит не только из дохода от продаж, но и выплат за оказание услуг, платежей за аренду, дивидендов и прибыли другого рода.

- Расходы. В эту категорию относятся убытки от продаж или неверных экономических решений, проценты к уплате, а также расходы любого рода (аренда помещений, трата на материалы, заработные выплаты и т.д.).

Расчет чистой прибыли

Данные за прошедшие периоды нужно брать из прошлогодних отчетов. Если данные отсутствуют, то в соответствующих строках нужно поставить прочерки.

Обратите внимание! Форма отчета утверждена Минфином, поэтому изменять ее ни в коем случае нельзя. Можно только дополнять пояснениями, которые расшифровывают содержание отдельных пунктов.