Что платит ИП без работников Индивидуальный предприниматель (ИП) – это физическое лицо, прошедшее государственную регистрацию на право заниматься предпринимательством в соответствии с требованиями законодательства.

Что дает статус индивидуального предпринимателя

В первую очередь он позволяет законно вести бизнес, что немаловажно для получения стабильного дохода. Ведь наказание за нарушения может иметь необратимые последствия, начиная с огромных штрафов, которые сведут на нет все предыдущие усилия по зарабатыванию денег, и заканчивая потерей свободы за какого-либо рода махинации.

Во-вторых, спать спокойно и знать, что в ряде вопросов ты защищен своим вновь обретенным статусом, важно для сохранения жизни и здоровья.

Для того чтобы получить государственную регистрацию в качестве индивидуального предпринимателя, жителю Российской Федерации необходимо иметь:

- Оригинал и копию паспорта.

- Копию свидетельства о рождении.

- Заявление с нотариально заверенной подписью будущего предпринимателя.

- Документ, подтверждающий место регистрации.

- Квитанцию об оплате государственной пошлины, которая в 2019 году составляет 800 рублей.

Подготовленный пакет документов необходимо сдать в налоговую инспекцию. Можно посетить отделение ФНС лично, а можно направить собранные бумаги в электронном виде или по почте, предварительно заверив их у нотариуса. На этом ваши действия по оформлению ИП завершены. После рассмотрения документов, а по закону по истечении 5 рабочих дней, вы становитесь индивидуальным предпринимателем. Что дальше?

Должны или нет отчитываться

Расчёт по страховым взносам за работников ещё обозначается как РСВ. Документ стал обязательным для оформления, начиная с 2017 года. Была добавлена соответствующая глава в Налоговый Кодекс, где описывают начисление и оплату, другие важные нюансы.

Правила по подаче отчётности и её оформлению гласит, что эти действия стали обязательными для граждан следующих категорий:

- Физические лица, которые выплачивают вознаграждение другим лицами, но сами не относятся к .

- Индивидуальные предприниматели.

- Граждане со статусом юридических лиц.

Немного другая ситуация складывается у индивидуальных предпринимателей, которые не нанимают сотрудников вообще. Согласно действующему закону, всех подобных граждан можно разделить на две категории. Это те, кто начисляет выплаты работникам, либо те, кто всё делает только на себя. В первом случае речь идёт о категории страхователей, поэтому заполнение расчётов становится обязательным требованием.

Вторые тоже будут страхователями, но только для самих себя. При отсутствии работников расчёты по страховым взносам должны отсутствовать. Но бывают ситуации, когда требование всё же вступает в силу.

Выбор налогообложения

Несомненно, законность вашей деятельности важна. Однако оплата налогов – это еще один обязательный пункт деятельности бизнесмена.

Выбор предпочтительного вида налогообложения ложится на плечи индивидуального предпринимателя.

В России в 2021 году законодательство предлагает пять режимов:

- УСН – упрощенная система налогообложения. В этом случае действует минимальная отчетность. ИП на УСН без работников, нанятых для выполнения любых функций, наиболее легкий вид ведения бизнеса с точки зрения сдачи декларации и иных ежеквартальных форм в бюджетные и во внебюджетные фонды.

- ЕСХН – единый сельскохозяйственный налог. Такая система подходит только для определенного рода деятельности. Она актуальна для тех бизнесменов, которые даже в случае выбора формы отчетности ИП без работников на УСН рассчитывать не могут. Тем не менее этот режим позволяет платить 6% налогов, рассчитываемых путем разницы доходов и расходов.

- ПСН – патентная система налогообложения. Достаточно простой режим для предпринимателя. Он предусматривает оплату за патент и возможность работы без контрольно-кассовой техники.

- ЕНВД – единый налог на вмененный доход. Такая система освобождает плательщика от налога на добавленную стоимость, на имущество, на доходы физических лиц и позволяет оплачивать 15% от ставки, утвержденной государством. Вмененная законодательно сумма учитывает вид деятельности бизнесмена. Здесь не имеет никакого значения тот факт, ведется ли бизнес посредством дополнительно нанятых людей или совсем без работников. Отчетность ИП на УСН для некоторых бизнесменов будет выгоднее, чем этот вариант, поскольку здесь налог оплачивается даже при убыточной деятельности.

- ОСНО – общая система налогообложения, является достаточно сложным режимом. Она предусматривает наличие в штате бухгалтера и включает целый ряд деклараций, сдаваемых в соответствие с регламентом отчетности. ИП на УСН без работников для любого бизнесмена проще, поскольку не обязывает вникать в сложности бухгалтерского учета и налогообложения.

Таким образом, каждый предприниматель выбирает подходящий для него вариант с учетом всевозможных факторов, влияющих на его род деятельности.

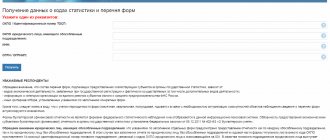

Куда сдавать декларацию?

Декларацию по «упрощенке» индивидуальный предприниматель должен представить в налоговый орган по месту жительства одним из удобных способов (п. 3 ст. 80 НК):

- в бумажном виде (лично в налоговую инспекцию, через представителя или по почте). Если декларация направляется по почте, то отправление должно быть заказным письмом с уведомлением и описью вложений;

- в форме электронного документа с обязательным подписанием усиленной квалифицированной электронной подписью. Декларация заполняется в режиме онлайн и направляется в ФНС. Бумажного подтверждения не нужно.

Кто может выбирать УСН и кому это запрещено

Чтобы обозначить для себя наиболее подходящий режим налогообложения, если вы не планируете привлекать людей в штат, нужно понимать, как отчитывается ИП на УСН без работников. Ведь, как утверждает большинство специалистов, эта категория является самым выгодным вариантом. Однако есть целый ряд условий, при которых перейти на упрощенку не представляется возможным:

- Численность более 100 работников.

- Годовой доход более 150 млн рублей.

- Остаточная стоимость имущества более 150 млн рублей.

Кроме того, в некоторых видах деятельности такой режим также недопустим и не разрешается сдавать упрощенные отчеты. ИП без работников на УСН не может претендовать, если он занимается:

- Производством акцизных товаров.

- Деятельностью в банковской сфере.

- Полезными ископаемыми.

- Адвокатской деятельностью.

- Страхованием.

- Оказанием услуг нотариального характера.

- Азартными играми.

- Деятельностью в сфере инвестиций и ценных бумаг.

- Микрозаймами.

- Оказанием услуг по подбору персонала.

- Государственной деятельностью.

- Иностранными операциями.

Никому ничего не платили — нужна ли отчетность по взносам?

Если ваша компания не ведет фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД (гражданско-правовым договорам), у нее не возникает необходимости оплачивать физлицам выполненную работу. В такой ситуации заполнить расчет нечем — отсутствуют необходимые данные.

Как оформить нулевую декларацию по НДС, узнайте здесь.

Совсем отказаться от оформления отчета не получится — в этом случае необходимо заполнить нулевой расчет по страховым взносам.

ВНИМАНИЕ! С отчета за 2021 год отчет оформяйте на обновленном бланке, в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/[email protected] .

Какие изменения внесены в формуляр, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

Не игнорируйте мнение контролеров, так как может последовать:

- блокировка счета (ст. 76 НК РФ);

- штраф 1000 руб. (ст. 119 НК РФ).

Если избежать штрафа не удалось, при его уплате используйте следующий алгоритм:

- распределите его сумму в бюджеты трех государственных внебюджетных фондов;

- оформите 3 платежных поручения;

- перечислите каждую часть штрафа на свой КБК (письмо ФНС от 05.05.2017 № ПА-4-11/8641).

Подробности о порядке перечисления штрафа узнайте по ссылке.

Заполнять в нулевом расчете нужно только обязательные листы:

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3.

Подробнее см. здесь.

При этом применяйте следующий алгоритм:

- заполните нулями ячейки для суммовых и количественных значений;

- оставшиеся незаполненными знакоместа прочеркните.

Более подробные разъяснения по заполнению нулевого ЕРСВ привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к указаниям прямо сейчас.

Для избежания технических сложностей с формированием файла расчета и его отправкой по электронным каналам связи ячейки для КБК лучше заполнить.

О нюансах подключения к системе электронной отчетности говорится в материале «Как подключить электронную отчетность для ООО?».

Привлекательность УСН для ИП без работников

Бухгалтерия в данном случае имеет достаточно простой вид. С этим справится и сам предприниматель, не привлекая специалистов со стороны. В исключительных случаях можно обратиться в фирму, консультирующую физических и юридических лиц. За незначительную сумму вам помогут составить декларацию, а при необходимости направят ее в электронном виде в ФНС и иные фонды. Преимущество УСН заключается как в небольшой финансовой нагрузке, так и в простоте ведения учета.

Единый налог позволяет не уплачивать НДС, НДФЛ и налог на имущество. Здесь стоит отметить, что ИП не освобождается от платежей на объекты движимого и недвижимого имущества, приобретенные до начала предпринимательской деятельности и не участвующие в ней. Это означает, что он продолжает нести налоговое бремя по всем квартирам, машинам и т. д., не использующимся в его бизнесе.

Различают два вида налогообложения внутри упрощенной системы. Первый имеет сокращенное название «УСН Доходы», а второй именуется «УСН Доходы минус расходы». И в том, и в другом случае, а именно когда ИП на УСН без работников, квартальную отчетность сдавать не требуется. Это является, несомненно, еще одним преимуществом этого вида налогообложения. Далее рассмотрим конкретные даты формирования отчетов и оплаты налогов.

Почему бухгалтерия требует подтверждающие документы

В п. 6.3 указания ЦБ РФ №3210-У от 11.03.2014 сказано, что подотчетные лица обязаны сдавать авансовые отчеты вместе с подтверждающей документацией, но какой чек нужен для отчета в бухгалтерию, в указаниях Центробанка не сказано. По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

Повсеместный переход на онлайн-кассы внес существенные изменения в порядок ведения расчетов с подотчетными лицами. Практически все продавцы товара, работ или услуг обязаны проводить покупку через онлайн-ККМ. Покупателю выдается фискальный кассовый чек (далее ФКЧ) или БСО нового образца. Закон №54-ФЗ четко определил, какой чек можно принять к авансовому отчету, и принятие к учету формуляров, не соответствующих новому регламенту по применению онлайн-касс, несет для компании налоговые риски.

Есть всего три дня, чтобы отчитаться! Сделать это помогут образцы и инструкции КонсультантПлюс. Получите бесплатно доступ на 2 дня, чтобы воспользоваться.

Сроки сдачи декларации и внесения платежей

Налоговая отчетность ИП на УСН без работников обеспечивается следующим образом:

- До 30 апреля года, следующего за отчетным, нужно подать декларацию по налогу УСН за предыдущий год и оплатить оставшуюся часть налога, за вычетом авансовых платежей, совершенных в прошлом году.

- До 25 числа первого месяца нового квартала необходимо производить ежеквартальный авансовый налоговый платеж в ФНС.

- До первого числа месяца, следующего за отчетным кварталом, следует вносить суммы на пенсионное и медицинское страхование.

Важно знать, что просрочка авансовых платежей влечет за собой начисление пеней. Они определяются расчетным путем. Применяется цифра, равная 1/300 действующей ставки за каждый день просрочки от общей суммы недоимки.

Следует отметить, что такая простая система платежей и сдачи декларации действует только в случае предпринимательской деятельности на УСН без работников. Квартальная отчетность ИП при таком налогообложении не сдается.

Предприниматель должен учитывать, что нарушение сроков оплаты итоговой суммы за год может привести не только к пеням, но и к штрафу.

Как правильно заполнить нулевой расчет по страховым взносам

Расчёт по страховым взносам относят к ежеквартальному виду документов. Обычно речь идёт о следующих промежутках времени:

- Год.

- 9 месяцев.

- Полугодие.

- 1 квартал. В этом случае передавать документы всегда обязательно.

До 30 числа месяца, следующего за периодом отчётности – максимальный период, за который контролирующие органы должны получить информацию. Если день сдачи выпадает на праздники или выходные – можно перенести момент до ближайшего рабочего дня. Допустимо в равной степени использовать бумажные и электронные носители.

Справка! Информацию передают при личном визите, либо через электронную почту. Оба варианты допустимы. Ответственный сотрудник может пострадать, если хотя бы часть сведений окажется утерянной.

Раньше такие расчёты опирались только на информацию относительно прибыли. Сейчас речь о полученном доходе. Главное – не перепутать понятия друг с другом. К доходам можно отнести следующие разновидности поступлений в зависимости от выбранных режимов налогообложения:

- Сумма прибыли, действующая на основе соответствующего документа, когда применяют патентную систему. Все поступления опираются на имеющееся документальное оформление.

- При ЕНВД суммируют доход, ранее вменённый за год. Показатели из строк 100 складывают за последние несколько отчётных периодов.

- При УСН в сумму включают и так называемую внереализационную прибыль. Например, когда поступают платежи за аренду помещений. Такие показатели запрещено уменьшать на сумму затрат. Это касается и случаев с применением соответствующего режима. Такая схема не применяется только в случае с социальными платежами.

- Для ОСНО учитывают всё, что входит в стандартные документы.

Если есть единственный учредитель – то он считается и генеральным директором. Именно он получает зарплату вместе с другими формами вознаграждения. И в этом случае он числится в системе обязательного страхования. Данные работникам ФНС всё равно передаются, пусть в минимальном виде.

Важно! В документе заполняются все строки, просто получателем расчёта будет только один человек.

При оформлении нулевых расчётов заполнению подлежат следующие компоненты:

- Титульный лист.

- Первый раздел, где свои данные описывает компания-плательщик страховых взносов.

- Второе приложение.

- Третий раздел.

Во всех строках указывают цифру 0, когда числовые показатели отсутствуют.

После получения документов налоговая служба организует камеральную проверку. Пояснения запрашивают при выявлении каких-либо ошибок и неточностей. Ответ нужно отправить максимум на протяжении 5 рабочих дней.

При отсутствии какой-то реакции грозит применение штрафа размером до 5 тысяч рублей. Повторные нарушения приводят к тому, что штраф увеличивается до 20 тысяч рублей.

- отчитаться о своих доходах, представив по итогам года декларацию 3-НДФЛ, причем по новой форме (). 3-НДФЛ за 2021 год ИП на ОСН должен подать не позднее 30.04.2020 ();

- подавать ежеквартально декларацию по НДС ().

В 2021 году декларацию по НДС нужно сдать в следующие сроки:

Компании и предприниматели, у которых есть хотя бы одно физлицо, с которым заключен трудовой договор или договор ГПХ, обязаны сдать расчет по страховым взносам 2021 (нулевой), даже если они не начисляли вознаграждения.

- при временной приостановке деятельности;

- уже завершившейся деятельности подлежащего дальнейшей ликвидации работодателя.

- сезонно возникающей загруженности;

- еще фактически не начатой работе недавно зарегистрировавшегося будущего плательщика взносов;

Попробуйте бесплатно: Плательщиками обязательных страховых взносов, то есть страхователями, являются компании и их обособленные подразделения, индивидуальные предприниматели, главы фермерских крестьянских хозяйств:

Общая система налогообложения предусматривает уплату налога на доходы физических лиц в размере 13% от суммы полученного дохода, скорректированного на величину подтвержденных расходов или на 20% от дохода, если расходы нечем подтвердить. Также ИП имеет право использовать другие виды вычетов, предусмотренных законодательством.

Фиксированные страховые взносы оплачиваются ИП в любом случае, независимо от наличия деятельности. Предприниматель может получить отсрочку, если в отчетном году он служил в армии, ухаживал за ребенком до 1,5 лет, пожилым человеком старше 80 лет, инвалидом.

Если в течение года ИП попеременно нанимал работников, то есть после расторжения договора с одним из сотрудников ИП заключал договор с новым, то в отчете СЗВ-Стаж предприниматель обязан отразить данных по всем работником, с которым у ИП были трудовые (гражданско-правовые) отношения в течение года.

По факту заключения договора Шумов приобрел обязательсва по ведению индивидуального персонифицированного учета застрахованного лица, в связи с чем Шумов ежемесячно подавал в ПФР отчеты СЗВ-М за отчетные периоды август и сентябрь в следующей форме:

Какую УСН предпочесть

При варианте «УСН Доходы» налог рассчитывается в размере 6% от всех финансовых поступлений, включая внереализационные. Сумма авансового платежа, обязательная к оплате после получения первой выручки, отражается в декларации и в финансовом отчете ИП на УСН 6. Без работников предприниматель осуществляет свою деятельность или имея штатных сотрудников, у него все равно есть несколько преимуществ. Если имеется наемный персонал, то можно уменьшить уплату налога на сумму перечисленных страховых взносов, платежей по временной нетрудоспособности и добровольного страхования. Если кадров нет, то снизить размер налога позволяют взносы за себя в ПФ и Федеральный фонд ОМС.

Из минусов такого варианта стоит отметить, что большие расходы могут обернуться убытками.

При выборе «УСН Доходы минус расходы» налоговая ставка составляет 15% и рассчитывается исходя из разницы выручки и затрат. Здесь следует отметить, что не все расходы можно включать при определении базы. Они обязательно должны быть обозначены в статье 346.16 Налогового кодекса и необходимы для деятельности предпринимателя. Затраты по таким расходам следует подтверждать первичными документами, они должны иметь место в реальной деятельности, то есть ИП может предъявить накладные, акты выполненных работ и предоставленных услуг. При такой системе нет риска уйти в минус.

Особенностью является обязательный контроль итоговой суммы уплаты налога за год. Если она составит менее 0,01 части от всего дохода, то следует доплатить налог до размера 1%.

Минусом в этом случае является тот факт, что не все затраты можно подтвердить двумя видами документов, одни из которых заявляют об оплате, а другие – о получении товара или услуги. При таком раскладе включать эти суммы в расход нельзя.

Требуемые документы

Декларация – это самый важный документ. Отчетность о доходах, полученных за предпринимательскую деятельность, Министерство финансов России требует предоставлять до апреля, следующего за отчетным годом. Состоит декларация из двух частей, поэтому подробно остановимся на заполнении каждой.

В первой части указываются данные самого предпринимателя. К ним относится, опять же, номер идентификационного кода. В случае исправлений, внесенных в ранее поданные данные, проставляется порядковый номер декларации. Если исправлений нет, то просто ставите цифру 0 в соответствующей графе. Нужно указать, за какой год подается документ, код инспекции, ФИО и вид предпринимаемой деятельности, определенный по классу, прописанному в выданных ему ранее документах. Заполнять нужно внимательно, чтобы не ошибиться. Отчетность принимается только в чистом виде, без исправлений и помарок, чтобы все данные можно было легко прочитать.

Второй раздел посвящен объекту, который облагается налогом. Существует разделение, которое в документе обозначается цифрами 1 и 2, то есть если прописаны доходы или доход-расход, нужно обязательно это отметить.

Обязательно вписывается код ОКАТО. По сути, это номер, который указывает принадлежность предпринимателя к определенному административному пункту. Расшифровка проста – общероссийский классификатор административных территориальных объектов. В России каждый населенный пункт, вне зависимости от размера, внесен в эту классификацию.

Правило введено после образования и вхождения в состав страны суверенных объектов и республик. Предназначен для удобства определения, к какому субъекту принадлежит тот или иной город. Система обозначена цифрами от 8 знаков до 11.

Также обязательно для ИП, находящегося на УСН, вписывать КБК. Это код, предназначенный для учета расходов, доходов для всех бюджетов в стране. Структура кода 20-значная, посмотреть его можно на сайтах налоговой инспекции.

Далее необходимо указать полученные доходы, для чего предусмотрены три строки, в которых указаны цифры вычисленных налогов:

- строка 030 – с указанием налога за квартал;

- строка 040 – за полугодие, то есть сумма сложения первого и второго квартала;

- строка 050 – за 9 месяцев, сумма сложения за три последовательных квартала.

Также нужно заполнить строку под номером 060, где требуется указать разницу между начисленным за год налогом, реально уплаченными налогами и строкой, в которой вычислен налог за 9 месяцев. Можно оставить незаполненной только в том случае, если полученное значение оказалось со знаком минус.

В 210-ой строке нужно указать сумму общегодового дохода. В случае если УСН учитывает только доход, нет надобности заполнять строку 220-ую и 230-ую. В строке 280-ой прописаны суммы, которые идут на уплату страховых взносов. Но если ИП работает по УСН и не имеет сотрудников, то можно сократить размер налога на эту сумму.

Перепроверив правильность вписанных данных, поставив подпись и дату, можно сдавать документ. Это и будет годовая декларация. В случае когда предпринимательская деятельность не велась и доходов не получено, сдается в налоговую нулевая отчетность – декларация.

Как рассчитать авансовые платежи

Налоговым периодом признается полный календарный год в случае осуществления деятельности и представления отчетности ИП на УСН без работников. Пример, представленный далее, поможет лучше понять такую систему налогообложения изнутри.

Если у вас появился первый доход, например, в феврале, который составил 10 тысяч рублей, то до 25 апреля вы должны оплатить аванс в размере 6%, то есть 600 рублей при «УСН Доходы». Предположим, что за апрель, май и июнь вы заработали еще тридцать тысяч рублей. Тогда до 25 июля вы обязаны заплатить еще 1800 рублей. В следующие 3 месяца ваш доход также составил 30 тысяч рублей и авансовый платеж, внесенный до 25 октября, должен равняться 1800 рублям. Представим, что за последний период года вы заработали еще 20 тысяч. Теперь до 30 апреля вы подаете декларацию на сумму дохода, равную 90 тысячам рублей, и доплачиваете сумму, чтобы получилось 6% со всего дохода.

Таким образом, итоговая годовая сумма налога рассчитывается по формуле:

90000/100*6 = 5400 рублей.

Однако вы уже внесли авансовые платежи в размере:

600 + 1800 + 1800 = 4200 рублей.

Значит, должны доплатить:

5400 – 4200 = 1200 рублей.

Такой расчет действует в случае, когда выбрана система для отчетности ИП без работников УСН 6 %, то есть учитывается только доход.

Если же вы предпочли «УСН Доходы минус расходы», то согласно налоговому законодательству оплачивается 15%. Приведем конкретный пример.

В I квартале бизнесмен заработал 30 тысяч рублей, а израсходовал на предпринимательскую деятельность 25 тысяч. Тогда расчет авансового платежа осуществляется следующим образом:

(30000 – 25000)/100*15 = 750 рублей оплачиваем до 25 апреля.

Разница между доходом и расходом во II и III кварталах составила 15 и 20 тысяч рублей.

Значит, до 25 июля платим аванс в размере: 15000/100*15 = 2250 руб.

До 25 октября перечисляем сумму: 20000/100*15 = 3000 руб.

За год мы должны будем доплатить сумму исходя из разницы доходов и расходов за IV квартал. Если она составила 5 тысяч рублей, то мы перечисляем налог еще в размере 750 руб.

Что должен платить ИП на упрощенке?

Доходы от предпринимательской деятельности ИП облагаются единым налогом. Получая иные доходы (например, с продажи объекта недвижимости), он обязан, как любое физическое лицо, платить НДФЛ (п. 3 ст. 346.11 НК).

Работая без найма физических лиц, предприниматель дополнительно обязан уплачивать страховые взносы только за себя на:

- обязательное пенсионное;

- медицинское страхование.

Использование труда наемных граждан влечет обязанность уплаты:

- страховых взносов;

- НДФЛ с их заработной платы.

Расчет их производится в общеустановленном порядке.

Как обычное физическое лицо предприниматель платить также следующие налоги:

- транспортный;

- земельный;

- имущественный (по объектам жилой недвижимости).

Освобождению от налога на имущество подлежит недвижимость, которая используется для осуществления предпринимательской деятельности, за исключением объектов, по которым налог исчисляется с применением кадастровой стоимости (п. 3 ст. 346.11 НК).

Ставки налога для УСН и пример расчета

Налоговая ставка для УСН в 2021 году не изменилась и составляет:

- для объекта «Доходы», то есть считаются все полученные доходы — 6 %;

- для объекта «Доходы за вычетом расходов», то есть чистая прибыль — 15%.

Например, предприниматель К. в 2021 году работал по «упрощенке» при обложении только доходов. Его суммарный доход за год составил 3 млн. рублей. Применив ставку 6%, получим размер налога 180 тыс. рублей.

Если бы объектом налогообложения были «доходы минус расходы», то при расчете налога учитывались его затраты в размере 1 млн. рублей, но ставка была бы уже 15%:

(3 000 000 – 1 000 000) × 15% = 300 тыс. рублей.

В видео рассказывают на личном примере как рассчитать и заплатить налог на УСН доходы 6% для ИП без сотрудников в 2020 году.

В ряде регионов для ограниченного перечня предпринимательской деятельности эти предельные ставки могут быть снижены на основании Законов субъектов РФ.

Так утверждены следующие ставки по УСН:

- В Москве УСН «доходы минус расходы» ставка налога 10% до 31.12.2020 года. Ставка 0% применяется для новых ИП и перешедшие на УСН с другой системы налогообложения. Но должны соблюдаться условия: соответствует определенному виду деятельности и количество рабочих не больше 15 человек (закон Москвы от 07.10.2009 № 41).

- Для республики Крым после вхождения в состав РФ установлена ставка для ИП, работающих на УСН с учетом только доходов 4 % и с учетом уменьшения расходов 10%;

В регионах, где власти применяют для вновь зарегистрированных ИП налоговые каникулы – ставка налога по УСН составляет 0 % при соблюдении определенных условий.

Например, согласно закона Свердловской области от 15.06.2009 № 31-ОЗ, не берется налог с тех ИП, кто встал на учет впервые и осуществляет ремонт и монтаж машин и оборудования, а также деятельность по производству:

- одежды;

- пищевой продукции;

- мебели;

- готовых изделий из металла, кроме оборудования и машин.

- и т.д.

Всю информацию о региональных правилах применения УСН можно уточнить на официальном сайте ФНС — nalog.ru.

Страховые взносы на медицинское и пенсионное страхование

Для предпринимателей ежегодно устанавливаются размеры фиксированных взносов на обязательное пенсионное и медицинское страхование. При этом учитывается размер полученного за год дохода. Если сумма не превышает 300 тысяч рублей, то ИП платит только фиксированный платеж.

При использовании труда наемных работников с заработной платы потребуется производить уплату страховых взносов в том же порядке, что и для юридических лиц.

Сколько всего платится взносов «за себя» в 2020 году?

Предпринимателю на УСН только за самого себя в 2021 году нужно заплатить обязательные взносы во внебюджетные фонды:

- на государственное пенсионное страхование (ОПС) – 29 354 рубля + 1 % с суммы, превышающей доход в 300 тысяч рублей, но не более 234 832 рубля в итоге;

- на медицинское страхование (ФФОМС) – 8 426 рубля, независимо от полученного дохода.

В итоге общая сумма составляет 37 780 рублей.

Подробней про увеличение суммы на 1%. Если годовой доход предпринимателя составил более 300 тысяч рублей, то плюс к фиксированному платежу следует исчислить и уплатить дополнительный взнос на пенсионное страхование в размере 1 % с суммы превышающий доход более 300 тысяч рублей.

Например: с дохода 450 000 руб. необходимо дополнительно в ОПС внести:

(450 000 — 300 000) × 1% = 1500 руб.

При этом следует учитывать, что дополнительный взнос ограничен максимальным пределом в восьмикратном количестве. Поэтому на ОПС общий страховой взнос не может превышать:

29 354 × 8 = 234 832 рубля.

Важно! Взносы за себя обязан уплачивать каждый предприниматель независимо от того получает он доход от деятельности или нет. Оплачиваются страховые взносы на протяжении всего периода до снятия ИП с учета.

Сумма фиксированного платежа рассчитывается пропорционально периоду, в котором предприниматель зарегистрирован в качестве ИП. Это значит, что при постановке на учет или снятии с учета в течение календарного периода, он должен произвести расчет и заплатить сумму платежа за то количество месяцев и дней, сколько являлся ИП.

Для примера рассмотрим ситуацию, когда гражданин встал на учет в качестве ИП в налоговый орган 25 октября 2021 года. Взносы следует рассчитать за 2 месяца и 7 дней:

- (29 354 + 8426) / 12 × 2 = 6296,67 руб. за 2 месяца;

- ((29 354 + 8426) / 12) / 31 × 7 = 710,91 руб. за 7 дней.

Итого к оплате за 2021 год: 5397,60 + 609,40 = 7007,58 рублей.

Для быстрого расчета используйте калькулятор расчета фиксированных страховых взносов.

Пошаговая инструкция

Итак, вы должны понимать, что нет абсолютно никакой необходимости вести полноценный бухгалтерский учет предпринимателю. Сдавать бухгалтерскую отчетность в полном понимании этого слова не нужно.

Предлагаем вам семь шагов успешного бизнеса.

Шаг 1. Рассчитайте ожидаемые расходы и доходы.

Шаг 2. Подберите подходящий режим налогообложения.

Шаг 3. Узнайте, какие формы отчетности необходимо сдавать в ФНС при вашей системе уплаты налогов.

Шаг 4. Если вы собираетесь вести бух. отчетность ИП на УСН без работников, то необходимость в этом шаге отпадает. Если же вы решили, что нужны наемные работники, знайте, что сдавать отчеты по кадровому составу нужно в ПФР, ФСС, ФНС, территориальный орган статистики.

Шаг 5. Уделите время изучению налогового календаря, поскольку нарушение сроков отчетности может привести к огромным штрафам.

Шаг 6. Решите, сможете ли вы сами вести упрощенный бухгалтерский учет или следует пригласить человека со стороны.

Обязательно сохраняйте всю документацию, касающуюся бизнеса, например договоры, банковские выписки, первичные документы.

Выдача подотчетных сумм в 1С 8.3 Бухгалтерия по шагам.

Основанием для выдачи аванса может послужить приказ или распоряжение руководителя Организации, заявление от сотрудника. С 2018 года написание заявления от сотрудника не является обязательным. Заявление пишется в произвольной форме, где указывается сумма и на что нужны денежные средства. В этом случае следующим шагом будет подписание директором Организации данного документа.

Выдача авансовой суммы через кассу в программе 1С 8.3 Бухгалтерия.

Формируем в программе 1С 8.3 Бухгалтерия расходный кассовый ордер: 1. Последовательно открываем вкладки: «Банк и касса» — «Касса» – «Кассовые документы» – «Выдача наличных (создание)»

2. Указываем (заполняем документ):

2.1 Вид операции: «выдача подотчетному лицу».

2.2 Номер и дата присваиваются автоматически программой.

2.3 Получатель: выбираем из списка сотрудников.

2.4 Сумма: указываем необходимую сумму, отталкиваясь от основания (приказа или заявления).

2.5 Статья движения денежных средств: «выдача подотчетных сумм».

2.6 Комментарий: удобно указать, что послужило основанием для выдачи аванса, например, «приказ No124А от 11.07.2019 г» или «заявление от сотрудника от 11.07.2019 г.»

2.7 Счет учета: «50.01» (автоматически)

2.8 Организация: выбираем и списка, если в программе ведется отчет по нескольким предприятиям. Если Организация одна, то автоматически она будет выбрана.

2.9 Открываем «Реквизиты печатной формы» — заполняем «основание»: пишем номер и дату приказа от директора или дату заявления от сотрудника.

3. Далее нажимаем «провести».

4. Проверяем сформированные программой проводки. Для этого нажимаем кнопочку «Дт/Кт». Проводки: дебет 71.01, кредит 50.01.

Проверка: если открыть оборотную сальдовую ведомость по 71 счету, то мы увидим, что за сотрудником числится авансовая сумма.

5. Заходим в только созданный расходный кассовый ордер и отправляем на печать (значок с изображением принтера).

6. Поставить подписи подотчетного лица, бухгалтера и руководителя.

7. Следующим шагом последует выдача денег сотруднику.

Перевод денежных средств в программе 1С 8.3 Бухгалтерия со счета Организации на личный счет работника.

Создаем документ в 1С Бухгалтерия 8.3, выдача денежных средств путем перечисления безналичных денежных средств на личный счет сотрудника.

1. Последовательно открываем вкладки: «Банк и касса» — «Банк» — «Банковские выписки» — «Списание с расчетного счета (создание)». Создаём новый документ (платежное поручение).

2. Указываем:

2.1 Вид операции: «перечисление подотчетному лицу»

2.2 Дата и номер документа присваиваются автоматически.

2.3 Получатель: выбираем из списка сотрудников.

2.4 Сумма: вносим необходимую сумму, указанную в основании на выдачу аванса.

2.5 Назначение платежа: «выдача под отчет денежных средств на покупку канцелярских товаров на основании приказа №1020А от 11.07.2019г.».

3. Записать документ и закрыть.

4. Далее потребуется выгрузить файл для отправки в банк, либо сформировать платежное поручение непосредственно в онлайн-банке (в Организациях связь с банком настроена по-разному).

5. После того, как с банка будет получена выписка с фактическим списанием с расчетного счета Организации, бухгалтер разносит ее в программе и снова заходит в документ, созданный при перечислении средств, ставит галочку «подтверждено выпиской банка», и прикрепляет платежное поручение. Провести документ.

6. Программа формирует проводки: дебет 71.01, кредит 51.

Бухгалтерский учет

Кроме оплаты налогов и подачи декларации, предпринимателю рекомендуется вести упрощенную бухгалтерию. Для ИП без работников на УСН подразумевается заполнение книги учета доходов и расходов (КУДиР). Бизнесмен или его бухгалтер должен вносить в нее абсолютно все доходы и расходы, которые дополнительно следует подкреплять документально.

Такая книга заводится на один год и хранится еще четыре после окончания отчетного периода. КУДиР прошивается, пронумеровывается, заверяется подписью и печатью. Книга не сдается в налоговую, но инспектор вправе потребовать ее для проверки. В таком случае ее необходимо предоставить в десятидневный срок, иначе предпринимателю грозит штраф. Если налоговая выявит хотя бы две записи, к которым нет подтверждающих документов, то ИП также ожидают санкции.

КУДиР включает пять разделов:

- Доходы и расходы.

- Суммы на приобретение основных средств.

- Расходы, на основании которых уменьшена сумма налогов.

- Определение суммы убытка.

- Суммы, которые учитываются при исчислении налоговой базы в рублях.

Бизнесмен должен определиться, будет ли он нанимать бухгалтера, обращаться в фирму, занимающуюся аутсорсингом, вести без работников отчетность ИП на «УСН Доходы» или «УСН Доходы минус расходы».

Какими документами нельзя подтвердить расходы

Представители Минфина и ФНС неоднократно указывали бухгалтерам на то, какие чеки нельзя принимать к авансовому отчету:

- документ выцвел, реквизиты нечитаемы;

- ФКЧ не содержит обязательных реквизитов;

- содержание операции по платежке не соответствуют подотчету, например оплата гостиничного номера не совпадает с датами командировки;

- документ поврежден, часть обязательных реквизитов утрачена.

ВАЖНО!

Если подтверждающие документы для авансового отчета оформлены с нарушениями законодательства РФ, то расходы по ним не учитываются для целей налогообложения, так как не имеют надлежащего документального подтверждения (письма Минфина №03-03-06/2/94579 от 05.12.2019, №03-03-06/1/3300 от 22.01.2020, №03-03-06/3/4915, №03-03-06/1/4913 от 28.01.2020).