Отчетность компаний и ИП, применяющих упрощенную систему налогообложения, несколько отличается от отчетов, представляемых предприятиями, работающими на ОСНО. Упрощенцы не уплачивают налога на прибыль, в большинстве ситуаций – НДС и налог на имущество. И эти особенности влияют на пакет обязательных отчетов. Разберемся, какие формы входят в УСН отчетность в 2021 году, сформировав приведенные сведения, для удобства восприятия в таблицу — перечень отчетов, которые должны сдавать упрощенцы контролирующим органам в указанные сроки.

Годовая отчетность, обязательная для работающих на УСН ООО и ИП

Набор обязательных годовых отчетов для лиц, применяющих упрощенку, зависит от того, организация это или ИП. Причем различия в этих наборах достаточно существенны. Определяют их следующие факторы:

- у ИП в отличие от юрлица нет обязанности вести бухучет (подп. 1 п. 2 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ) и, соответственно, сдавать бухотчетность на основе данных бухучета (п. 1 ст. 13 закона № 402-ФЗ);

- ИП, не имеющий наемных работников, не сдает те отчеты, которые оказываются обязательными для лиц, осуществляющих выплаты физлицам;

- ИП, даже если у него есть подлежащие налогообложению объекты, не рассчитывает самостоятельно имущественные налоги (на имущество, не исключаемое из налогообложения при применении УСН, транспортный, земельный).

Вместе с тем имеет место отчетность, которую должны сдавать все без исключения упрощенцы. Это УСН-декларация, формируемая ежегодно по итогам года и отражающая начисление основного для этого спецрежима налога, заменяющего собой (пп. 2, 3 ст. 346.11 НК РФ):

- налог на прибыль у юрлица и НДФЛ у ИП;

- налог на имущество (кроме рассчитываемого от кадастровой стоимости);

- НДС (кроме обязательного к уплате в определенных ситуациях).

Бланк декларации по УСН за 2020-2021 годы ищите здесь.

Однако и для этой обязательной отчетности существует различие, зависящее от того, принадлежит налогоплательщик к юрлицам или ИП. Заключается оно в сроке сдачи декларации, крайняя дата которого, установленная для года, наступающего за отчетным, составит (п. 1 ст. 346.23 НК РФ):

- для юрлица — 31 марта (подп. 1);

- для ИП — 30 апреля (подп. 2).

Какую годовую отчетность и в какие сроки сдают налогоплательщики при УСН, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

УСН-декларация ограничивает перечень отчетов, обязательных для отчетности ИП на УСН за год, если у предпринимателя отсутствуют наемные работники. Если же такие работники есть, то ему придется сдавать и весь комплект отчетности, связанной с их наличием.

Возникли вопросы при расчете упрощенного налога или заполнении декларации? На нашем форуме можно получить ответ на любой из них. Например, в этой ветке можно узнать основные отличия УСН «доходы» и «доходы минус расходы».

Раздел 1.1

Эту часть заполняют на основе данных из раздела 2.1.1 и 2.1.2.

| Строки | Что вписать |

| 010 | ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк. |

| 020 | Аванс к уплате за I квартал. Строка 130 раздела 2.1.1 за минусом страховых взносов из строки 140 того же раздела и торгового сбора (если есть) из строки 160 раздела 2.1.2. Если разница получилась отрицательной, в строке 020 ее не указывайте. |

| 040 | Аванс к уплате за 6 месяцев. Строка 131 раздела 2.1.1 за минусом страховых взносов из строки 141 того же раздела, торгового сбора (если есть) из строки 161 раздела 2.1.2, и уплаченного аванса за первый квартал. Если значение получилось отрицательным, впишите ее в строку 050, а в строке 040 поставьте прочерк. |

| 070 | Аванс к уплате за 9 месяцев. Строка 132 раздела 2.1.1 за минусом страховых взносов из строки 142 того же раздела, торгового сбора (если есть) из строки 162 раздела 2.1.2, и уплаченных авансов за первый квартал и полугодие. Если разница получилась отрицательной, впишите ее в строку 080, а в строке 070 поставьте прочерк. |

| 100 | Налог к уплате за год. Строка 133 раздела 2.1.1 за минусом страховых взносов из строки 143 того же раздела, торгового сбора (если есть) из строки 163 раздела 2.1.2 и уплаченных авансов за 3, 6 и 9 месяцев. Если значение получилось отрицательным, значит у вас налог к доплате, впишите его в строку 110, а в строке 100 поставьте прочерк. |

Если декларация нулевая, во всех числовых полях раздела проставьте прочерки.

Вот так выглядит заполненный раздел 1.1:

Начните заполнение с раздела 2.2, т.к. на его основе заполняются итоговые данные в разделе 2.1.

Отчетность по выплате доходов физлицам

Перечни отчетов и даты их представления для обязательной отчетности, подаваемой в связи с выплатой доходов наемным работникам, одинаковы вне зависимости от того, кем они формируются (юрлицом или ИП). Это отчетность:

- НДФЛ;

- страховым взносам;

- стажу.

ВАЖНО! Отчет о среднесписочной численности до 2021 года сдавался по форме, приведенной в приложении к приказу ФНС РФ от 29.03.2007 № ММ-3-25/[email protected], не позднее 20 января года, наступающего за отчетным (п. 3 ст. 80 НК РФ). С отчетной кампании за 2021 год, сведеня подаются в составе ЕРСВ. Подробности см. здесь.

По НДФЛ годовых отчетов будет два. Сдать их нужно в одно и то же время (не позже 1 апреля года, идущего за отчетным — п. 2 ст. 2340 НК РФ):

- об общих суммах удержанного при выплате доходов налога — по форме 6-НДФЛ (содержится в приказе ФНС России от 14.10.2015 № ММВ-7-11/[email protected]);

- о доходах, выплаченных каждому физлицу, и удержанном с них налоге — по форме 2-НДФЛ (приведена в приказе ФНС России от 02.10.2018 № ММВ-7-11/[email protected]).

ВАЖНО! Если удержать налог с дохода физлица нет возможности, об этом надо уведомить ИФНС не позже 1 марта года, наступившего за годом выплаты такого дохода (п. 5 ст. 226 НК РФ), отразив соответствующие сведения в справке формы 2-НДФЛ.

С отчетности за 1 квартал сведения из справки 2-НДФЛ нужно передавать в составе 6-НДФЛ.

Как будет выглядеть новый формуляр, см.в Обзоре от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

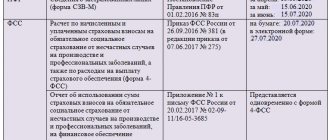

По страховым взносам также потребуется подать 2 отчета:

- в ИФНС — сводный, касающийся взносов в ФСС (по страхованию в связи с материнством и временной нетрудоспособностью), ПФР и ФОМС — по форме, приведенной в приказе ФНС России от 18.09.2019 N ММВ-7-11/[email protected], не позднее 30 января года, начавшегося по завершении отчетного (п. 7 ст. 431 НК РФ);

- в ФСС — посвященный взносам на страхование от несчастных случаев по форме 4-ФСС, утвержденной приказом ФСС РФ от 26.09.2016 № 381, не позднее 20 (для сдающих отчет на бумаге) или 25 (для подающих его электронно) января года, наступившего вслед за отчетным (п. 1 ст. 23 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Еще один отчет — о стаже наемных работников — нужно направить в ПФР не позже 1 марта года, идущего за завершенным отчетным периодом (п. 2 ст. 11 закона «Об индивидуальном (персонифицированном) учете…» от 01.04.1996 № 27-ФЗ), по форме СЗВ-СТАЖ.

Порядок заполнения декларации УСН «доходы»

Порядок оформления декларации прописан в Приложении 3 к приказу ФНС № ММВ-7-3/[email protected]

Напомним общие правила:

- Суммы указываем в полных рублях, округляем по правилам математики: 50 копеек и более округляем до полного рубля.

- Декларация имеет сквозную нумерацию.

- Листы и разделы, на которых показатели отсутствуют, не предоставляем.

- Если декларацию заполняете от руки, чернила должны быть черные, фиолетовые либо синие. Исправлять корректором ошибки нельзя. Мы рекомендуем при обнаружении ошибки переписать начисто лист, где была допущена ошибка.

- Если декларацию заполняете на компьютере, а потом распечатываете, то недопустима двусторонняя печать. Листы декларации скрепляем только скрепкой, не степлером.

- Показатели заполняем слева направо, начиная с крайней левой ячейки. Но если декларацию заполняете с использованием программы для ведения учета и сдачи отчетности, числовые показатели выравнивайте по правому полю отчета.

- Текстовые поля заполняем заглавными печатными буквами.

- Если показатель отсутствует, в соответствующей строке декларации ставим прочерк. Если какая-то строка заполняется не полностью, то в незаполненных ячейках строки тоже поставьте прочерк.

- На каждой странице декларации укажите ИНН (обязательно) и КПП (если есть).

Что еще сдают ООО на УСН за год?

Помимо декларации по упрощенному налогу и отчетов, связанных с выплатой доходов наемным работникам, обязательной отчетностью за год для ООО на УСН окажется:

- бухотчетность;

- декларации по таким налогам, как налог на имущество, рассчитываемый от кадастровой стоимости, земельный, транспортный — при наличии объекта налогообложения (декларации по транспортному и земельному налогу в последний раз сдаются по итогам 2020 года).

ОБРАТИТЕ ВНИМАНИЕ! Здесь мы не говорим о налогах, имеющих в качестве налогового периода квартал (т. е. об НДС и водном налоге), отчетность по которым по завершении года, совпадающего с окончанием очередного квартала, при наличии оснований для этого придется тоже подать.

ООО, работающие на упрощенке, по показателям, характеризующим масштабы их деятельности, обычно соответствуют критериям малого предприятия. И это соответствие дает им возможность выбора между обычной (полной) и упрощенной формами ведения бухучета и составления бухотчетности (подп. 1 п. 4 ст. 6 закона № 402-ФЗ).

Упрощенная форма отчетов предполагает наличие меньшего числа строк в них и включение в эти строки объединенных по определенным принципам показателей, которые в полной отчетности показываются раздельно. Процедура составления упрощенной отчетность не предусматривает оформления пояснений к ней. В отношении составления пояснений к полной отчетности у малых предприятий есть право выбора: пояснения могут быть даны, если они существенны для правильной интерпретации отчетных данных.

Оба варианта форм отчетности с описанием правил заполнения приведены в приложениях к приказу Минфина России от 02.07.2010 № 66н. С учетом того, что пояснения к любому из этих вариантов ООО на УСН могут не оформлять, обязательными для сдачи отчетами оказываются:

- бухбаланс;

- отчет о финрезультатах.

Обе эти формы должны быть сданы в ИФНС в срок, совпадающий со сроком направления юрлицами в налоговый орган УСН-декларации (не позже 31 марта года, наступающего вслед за отчетным — подп. 5 п. 1 ст. 23 НК РФ). С 2021 года сдавать отчетность в Росстат не требуется.

Отчитаться за 2021 год нужно на обновленных бланках. Машиночитаемые формы можно скачать здесь. Если компания относится к СМП, то подать отчетность за 2021 год в последний раз можно на бумаге. Далее баланс будут принимать только в электронном виде по ТКС.

Налоговые декларации (если есть основания для их подачи) нужно будет направить в ИНФС не позднее таких сроков, наступающих в году, идущем после отчетного. 30 марта (п. 3 ст. 386 НК РФ) — по налогу на имущество, составив ее по форме, содержащейся в приказе ФНС России от 14.08.2019 № СА-7-21/[email protected]

По земельному и транспортному налогам отчитываться больше не нужно. Налоговики самостоятельно подсчитают сумму налога и пришлют уведомление.

Получите бесплатный демо-доступ к справочно-правовой системе КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности нововведений.

О том, с каких объектов упрощенцам придется платить налог на имущество, читайте в материале «По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости?».

Порядок заполнения титульного листа декларации УСН «доходы»

При заполнении титульного листа укажите ИНН и КПП. Если отчет сдает организация-правопреемник за реорганизованную фирму, укажите ИНН и КПП правопреемника, а в поле «Налогоплательщик» и «ИНН/КПП реорганизованной организации» — название, ИНН и КПП реорганизованной фирмы.

Если декларацию вы сдаете впервые за отчетный период, в поле «Номер корректировки» укажите «0 – -», если сдаете уточненку — укажите порядковый номер уточненки.

Код налогового периода при сдаче декларации УСН «доходы» за 2018 год — 34.

На титульнике также проставьте:

- год, за который предоставляется декларация;

- код налогового органа;

- полное наименование фирмы или построчно ФИО предпринимателя;

- код деятельности согласно ОКВЭД-2;

- номер телефона налогоплательщика;

- количество страниц в декларации;

- количество дополнительных листов — например, доверенности, подтверждающей полномочия представителя налогоплательщика.

Если отчет сдает руководитель фирмы или ИП лично — в поле «Достоверность и полноту сведений, указанных в настоящей декларации подтверждаю» следует поставить 1, если представитель — 2.

Также на титульнике указывается ФИО руководителя организации, его личная подпись и дата подписания отчета. Предприниматели повторно ФИО не указывают, а только подписываются и ставят дату подписания. Если отчет сдает представитель налогоплательщика, то он указывает построчно свои ФИО, ставит подпись и дату. Также нужно будет указать документ, подтверждающий полномочия представителя налогоплательщика.

В свою очередь, налоговики на титульном листе декларации УСН «доходы» заполняют способ представления декларации, количество страниц в ней, количество листов приложенных документов, дату подачи декларации, ФИО и подпись инспектора, принявшего декларацию.

Итоги

Обязательной годовой отчетностью для любого упрощенца является УСН-декларация. ООО всегда, а ИП при наличии наемных работников должны подавать отчеты, связанные с присутствием таких работников и выплатой им доходов. У ООО, кроме того, есть обязанность сдачи бухотчетности и (при наличии оснований для начисления) — деклараций по налогу на имущество, рассчитываемому от кадастровой стоимости, земельному и транспортному налогам.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Порядок сдачи декларации УСН «доходы»

Декларацию вы можете сдать:

- лично;

- через представителя по доверенности – обратите внимание, что инспекции требуют у представителя ИП нотариальную доверенность;

- отправив по почте — рекомендуем отправлять заказным письмом с описью и уведомлением о вручении: тогда в спорной ситуации вы сможете подтвердить инспекции, что выполнили свою обязанность по сдаче отчета;

- электронно, подписав электронной подписью.

Сдавать отчет нужно:

- предпринимателю — в инспекцию по месту прописки;

- юрлицу — в инспекцию по месту нахождения, то есть по юридическому адресу.

СБИС не даст запутаться в отчетности

Не запутаться в формах и сроках уплаты и отчетности на УСН поможет сервис СБИС Электронная отчетность. С ним вы сможете быть в курсе всех тонкостей этого режима налогообложения, определите наиболее оптимальный для вас вид «упрощенки», минимизируете риск ошибок. У вас под рукой всегда будут актуальные формы отчетности, а также круглосуточная поддержка специалистов, которые пояснять все возникшие вопросы.

Для современной цифровой коммуникации вам понадобится электронная подпись. Она обеспечивает безопасность электронного общения. Заказать ЭЦП под любые задачи вы можете в нашем Центре ЭЦП. Подробнее о всех возможностях системы СБИС при уплате единого налога и работы на «упрощенке» в целом вам готовы рассказать наши специалисты.

Оцените статью: