14.06.2018

Для осуществления перевода с вашего счета в Альфа-Банке в пользу клиента другого банка необходимо указать:

- наименование получателя средств

- номер счета получателя

- ИНН получателя

- БИК банка получателя

- назначение перевода

- счет для списания средств

- сумму перевода в рублях

Рассмотрим правила заполнения некоторых параметров подробнее.

- В поле «Наименование получателя» вы должны ввести название юридического лица или ФИО (полностью) физического лица — получателя платежа. Например, ООО «Название организации» или «Иванов Иван Иванович»;

- В поле «БИК банка получателя» необходимо указать БИК (Банковский Идентификационный Код) банка получателя платежа. По мере того как вы будете набирать код, на экране появится список, из которого вы сможете быстро выбрать нужный банк, кликнув по нему мышью: название банка, город и корреспондентский счет заполнятся автоматически;

- В поле «ИНН получателя» необходимо указать ИНН (Идентификационный Номер Налогоплательщика) получателя платежа.

Наименование получателя платежа что писать

Для осуществления перевода с вашего счета в Альфа-Банке в пользу клиента другого банка необходимо указать:

- наименование получателя средств

- номер счета получателя

- ИНН получателя

- БИК банка получателя

- назначение перевода

- счет для списания средств

- сумму перевода в рублях

Рассмотрим правила заполнения некоторых параметров подробнее.

- В поле «Наименование получателя» вы должны ввести название юридического лица или ФИО (полностью) физического лица — получателя платежа. Например, ООО «Название организации» или «Иванов Иван Иванович»;

- В поле «БИК банка получателя» необходимо указать БИК (Банковский Идентификационный Код) банка получателя платежа.

Москвы Код бюджетной классификации: 182 1 0800 110 Код ОКАТО: 45286555000 Плательщик (Ф.И.О.): Петров Иван Федорович Адрес плательщика: 105425, Москва ул. Знаменская, дом 24, корп. 2., кв. 33 ИНН плательщика: 771908377721 № лицевого счета плательщика: 40101810800000010245 Платежпо сроку Сумма налога (сбора) Пеня Штраф Итого к уплате ТПЛ 3500 руб. 00 коп.

В другой банк

Важно

По мере того как вы будете набирать код, на экране появится список, из которого вы сможете быстро выбрать нужный банк, кликнув по нему мышью: название банка, город и корреспондентский счет заполнятся автоматически;

- В поле «ИНН получателя» необходимо указать ИНН (Идентификационный Номер Налогоплательщика) получателя платежа. Данное поле обязательно для заполнения для юридических лиц.

Для физических лиц, в случае если ИНН получателю не присвоен, поле можно заполнить нулями;

- В поле «Номер перевода» по умолчанию будет автоматически проставлен порядковый номер перевода. Вы можете оставить в этом поле значение по умолчанию или вести собственную нумерацию переводов;

- В поле «Назначение платежа» укажите назначение платежа по согласованию с его получателем.

Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением государственной пошлины по делам, рассматриваемым Верховным Судом Российской Федерации) 182 1 0800 110 Государственная пошлина по делам, рассматриваемым Верховным Судом Российской Федерации 182 1 0800 110 Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей, изменений, вносимых в учредительные документы юридического лица, за государственную регистрацию ликвидации юридического лица и другие юридически значимые действия 182 1 0800 110 Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц.

Наименование получателя платежа

Для переводов в пользу юридических лиц может быть указано наименование товаров, работ, услуг, номера и даты документов: договоров, счетов и пр. (например: «Оплата счета № 85 от 25.03.2011 г.»). Для переводов в пользу физических лиц следует указать причину перевода (например: «Материальная помощь», «Дар», «Возврат долга» и пр.).Кроме того, интернет-банком поддерживается перевод в рублях по реквизитам от резидента (физ.

лица) к нерезиденту — клиенту другого банка. Всегда проверяйте наименование и банковские реквизиты получателя перед отправкой перевода. В случае если вы укажете один из этих параметров неверно, ваши деньги будут временно заблокированы, но как только платеж будет проверен и отклонен, они вновь будут доступны для использования в любых целях.

Назначение платежа: что писать? правила заполнения платежных документов

Внимание

Рекомендуем ознакомиться Проблемы раздела и освоения арктического шельфа ‘Документ’ Первоначально освоение Арктики прошло романтический период – освоение нового, героизм национальных побед на этом поприще. Затем – научный этап (иссле…полностью Ляж тур г. Новокузнецк, ул.

Рокоссовского,3 ‘Документ’ « Большая Петергофская дорога – дорога императоров и президентов» в императорскую резиденцию Петергоф. Посещение Большого Петергофского дворца. Прогул…полностью Рекомендовать Мэру Москвы внести указанный проект закон ‘Закон’ В настоящее время в Москве образуется с учетом загрязненных грунтов и осадков очистных сооружений более 18 млн. тонн отходов производства и потреблен…полностью Музыкальный репертуар (1) ‘Урок’ Ф. Шопен. «Полонез». 11 О чем рассказывает музыкальный жанр (продолжение темы). Ф. Шопен. «Вальс». 1 Игротека. П.И.Чайковский.

Вид перевода (за что) ? Ответ от 2 ответа[гуру]Привет! Вот подборка тем с ответами на Ваш вопрос: Что такое Наименование получателя платежа ? Что там писать? Какое наименование платежа указать в платежном поручении. Если я перечисляю подотчетному лицу на карточку сумму на тмц?? метки: Карточки Платежное поручение: как правильно написать в наименовании платежа «оплата по форме КС-2 или КС-3»? Написала КС-2.

Что такое Наименование получателя платежа ? Что там писать? метки: Платежи Сбербанк онлайн. Назначение платежа подскажите договор купли продажи с рассрочкой платежа авто мото транспортного средства Что делать, если в платежке указала неверное наименование получателя(вообще другую фирму), а все остальные реквизиты пр Что есть РЕКВИЗИТЫ ПЛАТЕЖА? в заявлении на возврат средств нужно их указать.

Назначение платежа: что писать

Государственная пошлина за совершение действий, связанных с лицензированием, проведением аттестаций в случаях, когда такая аттестация предусмотрена законодательством Российской Федерации.

182 1 0800 110 Государственная пошлина за государственную регистрацию договоров коммерческой концессии (субконцессии), изменений, вносимых в такие договоры, прочих государственных пошлин за государственную регистрацию, а также за совершение прочих юридически значимых действий.

В поле «Код ОКАТО» — указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

Источник: https://kodeks-alania.ru/naimenovanie-poluchatelya-platezha-chto-pisat/

Оплата ЖКХ и другое

При оплате услуг ЖКХ, мобильной связи, совершении иных платежей по шаблонам, поле можно оставить незаполненным. В этом случае система самостоятельно идентифицирует получателя средств.

Если платеж совершается в пользу юридического лица за приобретенные товары или услуги, потребуется заполнять графу.

Вводятся следующие сведения:

- За что совершается платеж;

- На основании какого договора;

- За какой период.

Например, «оплата услуг по проведению скоростного интернета по договору № 123 от 01.05.1029 года за период с 01.05.2019 года по 15.05.2019 года».

Оплачивая налоги, заполнять графу не потребуется, если используется номер платежа, указанный в квитанции.

При оплате по реквизитам, в назначении платежа указывается вид налога, например, «транспортный налог», «налог на землю». Даже при отсутствии сведений, банки не вернут перевод по платежам в бюджет из-за отсутствия основания.

Реквизиты — это самое важное при любой банковской операции! :

Что же это такое? Конечно, речь пойдет о реквизитах банковских, а не о театральном реквизите. Хотя общее у этих слов не только написание, но и частично значение. Ведь в различных словарях значение слова «реквизиты» — это совокупность чего-либо, что-то необходимое, обязательное.

Банковские реквизиты. Для чего они?

Каждому по службе или в каких-либо жизненных ситуациях приходилось сталкиваться с этим понятием. Реквизиты — это данные банковского счета, которые необходимы для того, чтобы совершить платеж.

Даже не ведя какую-либо предпринимательскую деятельность и не совершая банковских переводов и безналичных платежей, каждый человек указывает их, например, оплачивая коммунальные услуги или какую-либо госпошлину.

Конечно, не всегда это приходится делать вручную, чаще всего в банке или в какой-либо организации вам выдают бланки с уже введенными в них данными. Нередко случаются ситуации, когда вас могут попросить указать свои реквизиты для перечисления вам, например, социального пособия.

Для юридических лиц

Среди данных любой организации или индивидуального предпринимателя банковские реквизиты — один из обязательных пунктов.

Ведь юридическое лицо обязано иметь банковский счет, который в обязательном порядке регистрируется в налоговой инспекции, а реквизиты этого счета, а если он не один — то основного из имеющихся счетов, обязательно указываются во многих документах.

Например, они обязательно фигурируют в любых договорах, а также счетах, выставляемых организацией, накладных, счетах-фактурах и прочих документах. Без их наличия данные организации считаются неполными, и документ может быть лишен юридической силы.

Состав банковских реквизитов

Следующие данные обязательны, именно ими заполняются поля в платежном поручении или в квитанции, составляемых при осуществлении платежей:

Стоит отметить, что при осуществлении платежа в государственный бюджет среди реквизитов будет отсутствовать номер корреспондентского счета.

Вместо него в наименовании банка указывают номер отделения Московского ГТУ Банка России — именно там распределяются налоговые и прочие подобные платежи.

Будьте внимательней с наименованием получателя платежа! Нередко там, среди прочих реквизитов, указан необходимый для правильного направления средств номер лицевого счета.

Как узнать банковские реквизиты

Последние три из перечисленных пунктов (наименование, корреспондентский счет, БИК) — это реквизиты банка. Они одинаковы для всех получателей в пределах одного учреждения. Кроме того, существуют специальные электронные базы, которыми пользуются сотрудники бухгалтерий предприятий, а также банки и прочие учреждения, постоянно обновляющиеся и содержащие необходимые реквизиты для оплаты через все известные банки.

Их можно узнать, обратившись к сотрудникам банка, а также посетив сайт нужного учреждения. Остальные реквизиты — это индивидуальные сведения для каждого получателя.

Для того чтобы узнать свои банковские реквизиты, а именно номер расчетного счета, необходимо обратиться к документации, оформляемой при заключении договора открытия счета в банке, а также к сотрудникам банка, которые, удостоверившись в вашей личности, сообщат вам необходимую информацию.

Все вышесказанное относится и к перечислению денег на банковскую карту. Кроме номера карты, существует и номер счета, к которому она привязана. В некоторых случаях для отправки или получения денег одного только номера карты может оказаться недостаточно, и могут потребоваться банковские реквизиты в полном объеме.

Источник: https://www.syl.ru/article/186408/new_rekvizityi—eto-samoe-vajnoe-pri-lyuboy-bankovskoy-operatsii

Где они указываются?

Перед тем как сделать платёж или перевод, необходимо указать реквизиты банковского счета получателя в платёжном поручении (платёжке). По сути, так вы даёте команду банку на проведение перевода денежных средств с вашего счёта, открытого в банке (возможны переводы и без открытия счёта). Все необходимые сведения вы вносите в письменном виде в предоставляемое банком поручение, оформленное в виде бумажного бланка.

Если вы делаете перевод онлайн без посещения банковского отделения (в онлайн-банке или мобильном приложении), то необходимые реквизиты вы вбиваете в соответствующую форму платежа. После подтверждения платежа банк сформирует для вас платёжное поручение, которое и будет доказательством отправленного вами перевода.

Как правило, при онлайн-переводах процесс заполнения реквизитов значительно упрощается – достаточно в соответствующее поле вбить БИК банка, и программа сама найдёт официальное наименование банка и корреспондентский счёт (смотрите пример реального перевода по вышеуказанной ссылке на обзор межбанковских переводов).

Счет получателя платежа: что это такое и как узнать его номер

Для ежедневного использования банковской карты не нужно знать реквизиты счета.

Реквизитов на поверхности пластика (16-значного и CVC2/CVV2 номеров) достаточно для того, чтобы пополнять ее, совершать покупки и осуществлять онлайн-платежи.

В отдельных случаях может понадобиться PIN-код, например, если необходимо обналичить сумму в банкоматах или при оплате некоторыми терминалами.

Счет получателя (СП) необходимо знать при переводе средств между юридическими и физическими лицами, погашении кредита, переводе денег из зарубежного банка. Также для совершения этих операций может понадобиться номер корреспондентского счета (кор счета) банка получателя.

Что такое счет получателя платежа

СП – это банковский расчетный счет, состоящий из 20-ти цифр. Карта выступает своеобразным доступом к нему, защищая его от взлома и прочих несанкционированных действий.

По истечении срока годности пластика, при его утрате или замене на новый лицевой счет не меняется. Это значит, что он остается неизменным до тех пор, пока клиент сам не захочет его закрыть или открыть другой.

Важно не путать номер СП с номером карты.

Существует три способа узнать реквизиты:

- онлайн;

- посредством звонка;

- обратившись в банковское заведение.

✅ РЕКОМЕНДУЕМ: В чем разница между расчетным и лицевым счетом

Обратиться в банковское учреждение

Для использования первых двух методов необходимо знать всю проверочную информацию, которую запросит банк. Однако случается так, что клиент не помнит ее или же вовсе не указывал.

Самый верный и быстрый способ получить данные в таком случае – посетить ближайший банковский филиал.

Предоставив документы, идентифицирующие личность владельца, он получит всю необходимую информацию.

Персонал банка может предоставить распечатанную на бумаге информацию. Такая распечатка необходима, если другой банк запрашивает данные для перевода средств.

Через онлайн-сервис

Второй способ узнать реквизиты – воспользоваться онлайн-банкингом (например, сервисом Сбербанк-онлайн), если эта функция была подключена при регистрации.

Если окажется, что у пользователя нет доступа к информации в режиме онлайн, он может обратиться с запросом в ближайший филиал банка и подключиться к этой услуге. Ее годовая стоимость определяется банком.

Позвонить в банк

Узнать реквизиты посредством телефонного звонка. Для этого нужно назвать кодовое слово, указанное при регистрации.

Если получатель называет верное слово, то ему предоставляются все данные по телефону или по почте.

Для получения и отправки денежных средств необходимо знать СП. Узнать его можно, обратившись или позвонив в банк, а также при помощи онлайн-сервиса.

Источник: https://rubliplus.com/banki/chto-takoe-schet-poluchatelya-platezha-i-kak-ego-uznat.html

В другой банк

Если Вы обнаружите любые ошибки, пожалуйста сообщите нам об этом.

Благодарим за Ваш выбор ONLINECHANGE.

ВОПРОСЫ И ОТВЕТЫ

Вопрос: К сожалению на страничке ввода данных о платеже не предусмотрено поле ввода основания платежа. Мой банк при переводе средств ориентируется на номер карты физ. лица, который указан в основании платежа, других вариантов платежей он не принимает. Как мне теперь перевести деньги?

Ответ: Используйте вариант заполнения №2. Поставьте галочку в поле 8 «Перевод на Лицевой счет/Банковскую карту», введите Ваши ФИО и номер Вашей карты. Оператор знает как отправлять подобные переводы.

Вопрос: Скажите сколько дней идет перевод в Сбербанк РФ? Ответ: Мы отправляем «день-в-день». Срок зачисления Вы можете узнать в Вашем банке.

Реквизиты банковского счета — как их узнать

Какие сведения входят в состав реквизитов банковского счета

Как узнать реквизиты банковского счета

Как узнать реквизиты счета с помощью интернета

Как узнать реквизиты чужого счета

Какие сведения входят в состав реквизитов банковского счета

Существуют различные виды счетов, открываемых банковской организацией клиентам (см. гл. 2 инструкции Банка России от 30.05.2014 № 153-И). Вместе с тем состав реквизитов всякого счета (в т. ч. карточного) обычно включает:

- Наименование банка получателя (т. е. собственно банка, в котором открыт счет).

- ИНН, КПП и БИК банка получателя (а не самого владельца счета).

- Корреспондентский счет банка получателя.

- Наименование получателя: фамилия, имя, отчество владельца счета — физлица или название, если владельцем счета является организация. Если счет открыт индивидуальному предпринимателю или иному физлицу, занимающемуся в установленном законом порядке частной практикой, указываются Ф. И. О. такого лица и его форма / вид деятельности (например, ИП, нотариус и т. д.).

- Наименование счета (например, текущий счет, расчетный счет, счет доверительного управления и т. д.).

- Собственно номер счета.

Как узнать реквизиты банковского счета

Получить реквизиты счета можно следующими путями:

- Запросить в отделении банка. В этом случае физическому лицу надлежит иметь при себе удостоверяющий личность документ и карту (если речь идет о карточном счете). Представитель юрлица также предъявляет удостоверяющий личность документ и документ, подтверждающий его полномочия (доверенность, приказ и т. д.). Рекомендуем по данному вопросу также ознакомиться с нашей статьей Доверенность в банк от юридического лица — образец.

- Посмотреть в анкете-заявлении на открытие счета или договоре банковского счета. Реквизиты счета (в т. ч. карточного) выдаются кредитной организацией сразу после открытия такого счета, оформленные на отдельном бланке или вписанные в договор банковского счета.

- Позвонить на горячую линию в колл-центр обслуживающего банка. При этом необходимо иметь в виду, что в целях идентификации владельца счета сотрудники колл-центра могут потребовать назвать некоторые персональные данные (например, паспортные данные), кодовое слово, указанное в анкете на открытие счета, или ответ на тайный вопрос, также заранее зафиксированный в анкете.

- Воспользоваться терминалом самообслуживания или банкоматом. Такой способ подходит для держателей пластиковых карт (в т. ч. корпоративных). Пластиковая карта вставляется в банкомат или терминал, далее в меню выбирается соответствующая вкладка (обычно она называется «Мои платежи», «Мой счет» и т. п.), в которой имеется вкладка «Реквизиты счета».

Как узнать реквизиты счета с помощью интернета

Узнать реквизиты можно и с помощью специальных банковских ресурсов в интернете или личного кабинета пользователя счета. Таким образом, для названных целей можно использовать:

- Интернет-банк. Обычно для управления счетом как физического, так и юридического лица производится подключение интернет-банка. В этом случае, открыв специальную вкладку (чаще всего она носит название «Счета и карты», «Мой счет» и т. п.), можно посмотреть реквизиты счета, в т. ч. сохранить их на электронном носителе для дальнейшего использования. Альтернативный вариант — создать любое платежное поручение, в котором автоматически будут проставлены реквизиты отправителя.

- Официальный сайт банка без входа в личный кабинет владельца счета. Этот вариант актуален в том случае, когда владелец счета обладает информацией о номере своего счета, но при этом, например, не помнит общие реквизиты обслуживающего банка (правильное наименование, БИК, корсчет и т. д.).

- Электронную почту. Некоторые банки могут направить владельцу счета его реквизиты в ответ на запрос, присланный на адрес специальной службы в банке по установленной форме.

Как узнать реквизиты чужого счета

Зачастую на практике возникает необходимость узнать реквизиты чужого счета (например, должника, контрагента и т. д.). Для получения этих данных, если установить их с помощью имеющихся документов (договора с контрагентом, карточки предприятия и т. д.) не удается, можно прибегнуть к следующим способам:

- поиску информации о реквизитах субъекта на его официальном сайте в интернете (обычно реализуемо только в отношении хозсубъектов, размещающих на своих страницах в интернете в т. ч. банковские реквизиты);

- запросу информации в органах ФНС РФ (см. п. 8 ст. 69 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ);

- запросу информации в банках или иных кредитных учреждениях.

Источник: https://rusjurist.ru/bank/bankovskie_scheta/kak_uznat_rekvizity_bankovskogo_scheta/

Как правильно заполнить форму на банковский перевод

ВАЖНО! Правильные банковские реквизиты Вашего счета, карты или счета Вашей компании всегда можно получить в Банке. Успешность перевода напрямую связана с правильностью указания реквизитов. Никогда не используйте метод «угадывания» нехватающих реквизитов, и тем более брать первые попавшиеся реквизиты из Интернета — достаточно позвонить в Ваш Банк, или отделение, и всё узнать.

Вопросы и ответы (FAQ) по заполнению формы приведены в конце страницы.

Основополагающий момент любого перевода — это знание счета на который делается перевод. Согласно принятой банковской практики, для следующих карт обязательно открываются лицевые (персональные) счета: Карты VISA Classic (Gold, Platinum), MasterCard Standart (Gold, Platinum). Для карт VISA Electron, MasterCard Maestro лицевые счета не открываются — такие карты привязываются к внутрибанковскому специальному счету «для списаний и зачислений по банковским картам». Естественно, к любому уже открытому Лицевому счету Вы можете прикрепить любую карту, но мы будем рассматривать именно тот вариант, при котором изначально открывается карта, а не счет.

По нашей статистике на конец 2013 года, только Банк «ВТБ24» использует внутрибанковские счета для зачисления на все карты — в этом случае необходимо использовать метод «перевод на карту», а в остальных случаях мы рекомендуем использовать метод «перевод на счет». Важным преимуществом использования метода «перевод на счет» является гарантированное зачисление платежа текущим днем.

Описание используемых терминов и сокращений можно найти в конце этой страницы.

Реквизиты платёжного поручения

Платёжное поручение является документом, который заполняет и передаёт в банк его клиент, с целью инициации перевода средств со своего счёта на счёт другого лица в том же или любом другом банке. Реквизиты платёжного поручения содержат исчерпывающий объём сведений о плательщике, получателе, их банках и назначении платежа.

При этом распоряжение плательщика должно быть оформленным соответствующим образом. В настоящее время все его поля регламентированы отдельными указаниями Центрального банка РФ и официальными письмами Министерства финансов, а характер их расположения на листе бумаги должен соответствовать правилам оформления бланка формы 0401060.

С юридической же точки зрения расчёты с помощью платёжных поручений регулируются статьёй 863 ГК РФ.

Общие принципы

Для того чтобы выполнить поручение клиента банк-исполнитель должен знать о том:

- Кто будет являться получателем денег;

- Какая сумма должна быть перечисленной со счёта на счёт;

- Каково назначение платежа.

Несмотря на то, что в банке-исполнителе осведомлены о своих собственных реквизитах и данных плательщика, они всё равно указываются в отдельных полях поручения. Сам же документ получает определённый номер и фиксируется дата платежа.

Это важно в силу того, что согласно законодательству, если банк плательщика и получателя находятся внутри территории одного субъекта страны, то платёж должен идти не более двух банковских дней, а если в разных, то не более пяти. Данное требование становится особенно актуальным при безналичном расчёте, предусматривающим ответственность плательщика за каждый день просрочки.

Плательщик может быть юридическим или физическим лицом. В последнем случае его основные платёжные реквизиты отличаются лишь тем, что вместо наименования фирмы будут указаны фамилия, имя и отчество, а поле КПП не заполняется вовсе.

Основные поля платёжного поручения

Рассмотрим основные поля, которые содержит бланк. В верхней его части находится графа «Вид платежа». В неё попадают данные о способе осуществления транзакции. Если для этой цели используется БЭСП, то над линией делается соответствующая отметка. К примеру, «электронный». При использовании других способов, ныне практически полностью устаревших, таких как почтовый или телеграфный перевод, обычно ничего не указывается.

Ниже находится вместительное поле для указания суммы прописью. Оно обязательно для заполнения, вне зависимости от способа формирования документа, — вручную или электронным образом. В последнем случае, если используется какое-то специальное программное обеспечение, то цифры превращаются в слова программным образом. Важно, что слова «рублей» и «копеек» пишутся полностью, без сокращений.

После этого следуют наиболее важные графы, которые содержит платёжное поручение — реквизиты плательщика и получателя:

- Наименования организаций для юридических лиц или имена и фамилии для физических;

- Индивидуальный номер налогоплательщика (ИНН), который можно уточнить в налоговой службе, если он неизвестен;

- Код причины постановки (КПП) — комбинация цифр, указывающая регистрационные особенности юридического лица;

- Наименование банка плательщика.

Характерно, что и для плательщика и для получателя банковские реквизиты, которые выражаются цифрами, нужно указывать в правой части. Это БИК и номера счетов — расчетного и корреспондентского. Расчётный открывается для клиента банка, а корреспондентский присваивается Центральным банком самому банку, обслуживающему получателя.

Так же справа от данных о получателе и его банке находятся поля:

- Вид оплаты — всегда указывается шифр 01, что означает перевод денег со счёта на счёт;

- Срок платежа — обычно поле остаётся пустым, заполняется только в том случае, если это установлено правилами банка;

- Назначение платежа — это код назначения, который так же зависит от правил банка;

- очередность платежа — указывается цифрой, в соответствии с законодательством;

- Код — до 31 марта 2021 года не заполнялось, теперь в поле вводится значение кода уникального идентификатора платежа (УИП);

- Резервное поле — остаётся пустым, если какие-то другие правила не установлены банком.

Все эти данные относятся к получателю, а поля заполняются в том случае, если его банк довёл их и свои правила до плательщика.

Общие требования к заполнению

Правильно заполненное поручение гарантирует своевременное исполнение операции. Оно может быть в бумажном или электронном виде. Правила оформления регулируются Центробанком. Бланк платежки состоит из полей, в которых записываются реквизиты. Каждая графа предназначена строго для определенного реквизита. Нас интересует поле 24 “Назначение платежа”.

Центробанк установил ограничение по количеству символов в 24-й графе – 210 знаков (для электронного формата документа). И обозначил, какую информацию она должна содержать:

- назначение платежа (например, плата за оказанные услуги, поставку товара, выполненные работы, пожертвование, заработная плата);

- наименование конкретных товаров, работ и услуг, за которые переводятся деньги (например, за транспортные услуги, монтаж окон, поставку компьютерной техники);

- вид оплаты (окончательная оплата, авансовые платежи, частичная оплата);

- номера договоров с датами их составления, на основании которых производится перечисление денег;

- указание на другие документы (накладные, ведомости, приказы, акты и пр.);

- другие детали оплаты (например, период, за который делается платеж в случаях с арендой, оплатой коммунальных услуг);

- выделение НДС (“Включая НДС”) или информация о том, что налога нет (“Без НДС”, “НДС не облагается”).

Жестких требований к тексту нет. Главный принцип – указать всю необходимую информацию об операции, ее суть, цель перечисления денег: за что, на каком основании, за какой период и т. д.

Когда номера два

При выявлении у налогоплательщика двух и более ИНН только один из них признается действительным, остальные аннулируются и размещаются с указанием даты признания их недействительным на сайтах управлений ФНС России по субъектам РФ. Все действительные ИНН собраны в Едином государственном реестре налогоплательщиков.

Однако, путаница и наложения номеров все же случаются, например из-за запоздалой подачи данных.

Бывает, что налогоплательщику уже без его ведома присвоен ИНН в одном территориальном налоговой органе, а гражданин обращается в другую налоговую с просьбой оформить ему ИНН (например, при переезде или устройстве на работу).

Но это все же редкое исключение.

В ИФНС есть специальные бланки для аннуляции «лишних» ИНН, после заполнения которых оформляется уведомление о признании номера недействительным. Обычно оставляется ИНН, выданный первым, либо тот, по которому выдавалось бумажное свидетельство.

АО Альфа банк: реквизиты

Вы можете зайти в отделение Альфа банка или на официальный сайт — реквизиты банка являются общедоступной информацией, а вот свой р/с вы узнаете только из Интернет банка или договора карты.

Чтобы вам смогли перевести деньги на карту, отправителю необходимо знать Альфа банка реквизиты и расчетный счет получателя (20 знаков, не перепутайте с номером карты). В Альфа банке реквизиты для перевода на карту могут потребоваться в таких случаях: Одних реквизитов банка и ФИО получателя недостаточно – вы должны указать отправителю номер личного счета, который позволит банку идентифицировать вас для зачисления перевода. Номер счета и номер карты – это разные вещи: отправителю необходим именно 20-значный счет. Вы сможете узнать его в личном кабинете «Альфа Клик», выбрав опцию «реквизиты счета» в меню операций с картами или посмотреть на бумажном договоре, выданном банком во время получения карты.

Что такое ИНН?

ИНН (индивидуальный номер налогоплательщика) – это шифр, содержащий в себе данные о его владельце. ИНН обязан иметь каждый гражданин или субъект Российской Федерации. ИНН выдаётся физическим лицам, ИП, организациям, банкам, фондам. Индивидуальный номер позволяет регламентировать процедуру учёта налогов и сборов.

Номер налогоплательщика выдаётся при рождении и остаётся постоянным на протяжении жизни. Он не может меняться при получении паспорта, смене места проживания или фамилии. После смерти человека ИНН считается недействительным и отправляется в архив. Это же касается и организаций — ИНН присваивается при регистрации предприятия и является неизменным.

Что означает последовательность цифр

ИНН физического лица это код, состоящий из 12 цифр:

- 1 и 2 цифры кода определяют разряд субъекта РФ;

- 3 и 4 – порядковый номер налогового органа, который выдал ИНН;

- цифры с 5 по 10 – порядковый номер, под которым в налоговом реестре хранятся все данные о данном налогоплательщике;

- последние две цифры проверочные, рассчитываются по определённому алгоритму и предназначены для предотвращения ошибки при вводе данных.

ИНН юридического лица состоит из 10 цифр:

- 1 и 2 цифры разряд субъекта РФ;

- 3 и 4 порядковый номер налоговой инспекции, выдавшей свидетельство;

- цифры с 5 по 9 — порядковый номер налогоплательщика;

- 10 цифра проверочная.

Где можно взять ИНН

Индивидуальный налоговый номер выдаётся налоговой службой находящейся по месту регистрации физического лица. Согласно пункту 7.

1 статьи 83 НК РФ, гражданин, не имеющий места постоянной регистрации, также может, иметь свидетельство о взятии его на учёт в ФНС.

Для этого нужно обратиться в налоговую службу по месту, где фактически проживает гражданин, и подать заявление о взятии его на учёт в налоговых органах.

Читать далее: При покупке квартиры когда отдаются деньги

Как выглядит ИНН и как его получить физическому лицу

ИНН физического лица выглядит следующим образом — это бланк строгой отчётности с определёнными степенями защиты. В нём указывается Ф.И.О., пол, дата и место рождения, место проживания, дата постановки на учёт и дата выдачи свидетельства, инспекция, которая выдала свидетельство и сам индивидуальный номер.

Для того чтобы сделать ИНН гражданину следует обратиться в Федеральную Налоговую Службу (ФНС) и оформить заявку на получение ИНН. Список документов, которые нужны при получении ИНН:

- оригинал паспорта;

- ксерокопия паспорта;

- заявление установленного образца (образец можно взять непосредственно в налоговой).

Срок присвоения налогового свидетельства обычно не превышает 5 дней. Если есть желание или необходимость чтобы данные об индивидуальном налоговом номере были указаны в паспорте, тогда следует также обратиться в налоговую службу, предъявить паспорт гражданина РФ и ИНН, и данные о нём будут указаны в паспорте на станице 18.

С развитием прогресса процедура получения ИНН тоже намного упростилась. Теперь нет надобности, тратить своё личное время, чтобы попасть в ФНС. Обращение на получение ИНН также можно оформить, не выходя из дома, или без отрыва от рабочего места. Для этого нужно на официальном сайте ФНС оформить онлайн-заявку:

- активировать строку «заполнить новое заявление»;

- ввести подборку цифр указанных на картинке;

- заполнить каждый пункт заявления;

- нажать кнопку «сохранить»;

- распечатать заявление.

Данный вид подачи заявления очень удобен, так как позволяет не толкаться в очередях и сэкономит массу времени. Также можно онлайн контролировать на какой стадии обработки находится Ваше заявление.

Срок оформления и получения ИНН, таким образом, немного увеличивается и может составить 15 дней.

Впрочем, следует учесть, после того как ИНН будет готов получить ИНН на руки можно самолично при посещении налоговой инспекции.

Как получить ИНН юридическому лицу

Юридическому лицу независимо от формы собственности или способов налогообложения присваивается ИНН. Для постановки на учёт, в течение 10 дней с числа, когда предприятие было зарегистрировано в государственных органах, в ФНС по адресу регистрации предприятия подаётся заявка.

Для присвоения ИНН заполняется бланк заявления, к которому прилагаются «Свидетельство о регистрации» и все уставные документы.

Заявление в ФНС подаётся и подписывается только руководителем предприятия либо лицом, имеющим право подписи документов предприятия, с предоставлением юридически заверенных документов на право подписи.

При внесении дополнений или изменений в уставные документы, смене места регистрации предприятия или налоговой службы, ИНН предприятия остаётся неизменным. Только после процедуры банкротства предприятия ИНН считается недействительным и подлежит архивированию.

Если утерян ИНН

Фактически потерять ИНН невозможно, так как данные о нём хранятся в базе данных ФНС. Утерянным может быть свидетельство о взятии на учёт в ФНС. Процесс восстановления ИНН также довольно прост. Для этого нужно обратиться в налоговую инспекцию и предоставить пакет документов необходимый для восстановления свидетельства:

- оригинал паспорта;

- ксерокопию паспорта;

- заявления установленного образца, о восстановлении утерянного ИНН;

- чек об оплате гос. пошлины, в сумме 200 рублей.

Также можно отправить документы для восстановления ИНН по почте письмом (заказным), или воспользоваться интернет-сайтом налоговой службы. Но получить дубликат свидетельства можно только лично в налоговой службе.

Как узнать ИНН

Узнать номер свидетельства можно на сайте налоговой службы. Для этого нужно зайти на сайте ФНС в раздел «Узнай свой ИНН» и заполнить форму заявки, указав свои данные (Ф.И.О., дату и место рождения и пр.).

-инструкция:

Нельзя узнать ИНН только по Ф.И.О. Во избежание ошибки и для того чтобы сведения о налогоплательщике не могли быть доступны любому желающему, ввод данных паспорта является обязательным условием.

Также на сайте ФНС с помощью сервиса «Проверь себя и контрагента» зная номер плательщика налогов можно узнать его Ф.И.О. и адрес проживания, но при условии, что данное лицо зарегистрировано в налоговых органах как ИП (при взятии на учёт ИП, ему автоматически присваивается его ИНН выданный при рождении).

Можно ли сменить ИНН

Бывают ситуации, когда есть необходимость смены номера, например, при желании сменить фамилию после заключения брака. В этом случае будет выдано новое свидетельство на новую фамилию о взятии на учёт в ФНС. Документы необходимые для смены свидетельства:

- ксерокопия и оригинал паспорта;

- ксерокопия и оригинал свидетельства о браке;

- старое свидетельство ИНН;

- заявление установленного образца о смене свидетельства и выдаче нового.

Заявка будет обработана в течение нескольких дней, после чего нужно будет самолично прийти в налоговую инспекцию и получить новое свидетельство.

Что такое ИНН банка

ИНН банка – это банковский идентификационный код (БИК), который присваивается банку или его подразделению при регистрации и является неотъемлемым реквизитом.

Код банка представляет собой набор из 9 цифр, которые несут в себе всю информацию об учреждении:

- 1 и 2 определяют код страны (для банков России применяется код 04);

- 3 и 4 обозначают территориальное расположение банка;

- 5 и 6 номер подразделения, филиала в сети «Банк России»;

- 7 и 9 непосредственно номер банка.

Все банки РФ, а также их филиалы, подразделения, отделения вносятся в реестр ЦБ РФ. Повторное использование БИК после удаления из справочника возможно только по прошествии одного года со дня удаления. БИК указывается во всех документах или операциях связанных с деятельностью данного банка.

Что можно узнать по ИНН, и зачем он нужен

Индивидуальный номер налогоплательщика предоставляет полную информацию о гражданине – Ф.И.О., регион проживания, адрес прописки, где и каким органом взят на учёт налоговой службой.

ИНН обязательно указывается в отчётах, декларациях, заявлениях или любых других документах, которые подаются в налоговую службу.

Он также применяется не только в экономической плоскости или для повышения качества контроля налогов, но и практически во всех социальных сферах жизни общества.

Существование индивидуального номера ускоряет обработку любых персональных данных и предотвращает факт повторения сведений и ошибок, которые может допустить заявитель.

ИНН позволяет исключить путаницу при определении лиц с одинаковыми фамилиями, именами, отчествами, адресами проживания.

ИНН организаций также предотвращает ошибку при нахождении организаций с одинаковыми названиями или родом деятельности.

Источник:

Реквизиты получателя, юридического лица

Доллар США. Перевод в иностранной валюте имеет свои особенности. Указывайте реквизиты следующим образом: в графе «Получатель» вписывайте название банка латинскими буквами: «ALFA-BANK». Адрес банка тоже укажите по-английски: 27 Kalanchevskaya, Moscow. SWIFT-код — ALFARUMM. В поле «Банк корреспондент» необходимо указать одну из этих финансовых организаций: THE BANK OF NEW YORK MELLON (SWIFT — IRVTUS3N), Bank of America N.A. (SWIFT — BOFAUS3N), CITIBANK NA (SWIFT — CITIUS33), DEUTSCHE BANK TRUST COMPANY AMERICAS (SWIFT — BKTRUS33). Фамилию, имя, отчество получателя заполняем латиницей. Евро. Чтобы отправить перевод в евро, укажите получателем банк, при этом впишите наименование латиницей: «ALFA-BANK», далее юридический адрес латиницей: 27 Kalanchevskaya str., Moscow, и SWIFT-код ALFARUMM. В качестве банка-корреспондента нужно назвать одну из следующих организаций: DEUTSCHE BANK AG (SWIFT — DEUTDEFF), ING BELGIUM SA/NV (SWIFT — BBRUBEBB), COMMERZBANK AG (SWIFT — COBADEFF), LANDESBANK BADEN-WUERTTEMBERG (SWIFT — SOLADEST), SOCIETE GENERALE SA (SWIFT — SOGEFRPP), RAIFFEISEN BANK INTERNATIONAL (SWIFT — RZBAATWW). Реквизиты получателя, физического лица

- Полное название кредитной организации: АО «Альфа-Банк».

- Корреспондентский счет 3010-1810-2000-0000-0593.

- БИК (Банковский идентификационный код) — 044-525-593.

Виды платежей

В зависимости от того, кто совершает платеж, куда и за что переводятся средства, существуют платежи, когда не требуется заполнять «Назначение платежа» и когда без введения сведений платеж не будет совершен.

Не требуется в обязательном порядке вводить данные при следующих операциях:

- Перевод средств со своего счета на свой счет;

- Перевод средств на счет электронного кошелька;

- Оплата за мобильную связь, услуги ЖКХ;

- Погашение задолженности по кредитному договору, оформленному в Сбербанке;

- Оплата налогов;

- Оплата штрафов ГИБДД.

В этих случаях поле остается незаполненным или заполняется на усмотрение плательщика, по согласованию с получателем средств. В любом случае банк не вернет платежку в связи с неверно заполненными данными.

Обязательным заполнение поля является при осуществлении следующих видов платежей:

- Погашение кредита в другом банке. Потребуется указать номер и дату кредитного договора, Ф.И.О. заемщика. Например: Погашение задолженности по кредитному договору, заключенному с Ивановым Иваном Ивановичем №ХХХ от 01.01.2019 г.;

- Межбанковские переводы. Например: Возврат долга, Дарение;

- Платежи государственным органам, организациям;

- Социальные отчисления;

- Расчет за товары и услуги. Например: Оплата за товар по договору №ХХХ от 01.01.2019 года. Оплата за ремонтные работы по договору №ХХХ от 01.01.2019 года и акту приемки №ХХХ от 01.01.2019 г.

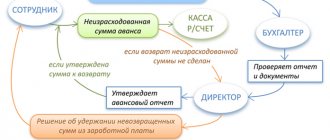

При формировании платежки следует учитывать, что банк вправе запросить документы, указанные в назначении платежа, поэтому вводить неверные сведения не рекомендуется.

Если переводится крупная сумма денежных средств банк может запросить дополнительное подтверждение. Потребуется позвонить по телефону оператору Колл-центра и подтвердить транзакцию.