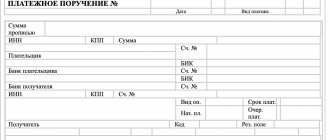

Платежное поручение – распоряжение владельца счета к банку провести операцию по переводу его денежных средств на счет другого лица в этой или другой банковской организации.

Платежное поручение используется при необходимости оплатить с расчетного счета товары и услуги, перевести НДФЛ, взносы, пени, штрафы в бюджетные и внебюджетные фонды, уплатить взносы по кредитам и в других случаях, предусмотренных законодательством.

Заполнить платежное поручение бесплатно в программе КУБ – с автоматическим заполнением полей

С 1 января 2021 года (поля 15 и 17)

При заполнении реквизитов получателя нужно учесть изменения в двух полях. Новшества связаны с переходом на новое казначейское обслуживание и систему казначейских платежей.

- Поле 17: меняется номер счета территориального органа Федерального казначейства (ТОФК);

- Поле 15: начиная с января 2021 года, в нем нужно указывать номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). В 2021 году и ранее при уплате налогов и взносов это поле не заполняли.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами Заполнить бесплатно

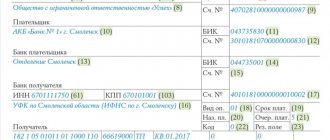

Таблица с новыми реквизитами приведена в письме ФНС от 08.10.20 № КЧ-4-8/[email protected] (см. «Как в 2021 году изменятся реквизиты счетов для уплаты налогов и взносов: смотрите таблицу от ФНС»). Для каждого региона указан БИК и наименование банка-получателя (поля 14 и 13). А для каждого банка-получателя — соответствующий ему новый и устаревший счет ТОФК (поле 17), а также номер счета банка получателя средств (поле 15).

Таблица с реквизитами

XLS, 21 Кб

ВАЖНО

В январе, феврале, марте и апреле 2021 года в поле 17 платежки допустимо поставить как новый, так и устаревший счет ТОФК. Начиная с 1 мая — только новый.

Прочие реквизиты платежного поручения

Реквизиты получателя платежа, помимо указанных выше, включают:

- ИНН, КПП налоговой инспекции;

- наименование территориального УФК, а в скобках – наименование и номер ИФНС, которая является администратором соответствующего платежа.

Обязательны к заполнению поля платежного поручения, в которых отражаются реквизиты плательщика:

- ИНН, КПП для организаций, ИНН для ИП,

- наименование компании, ФИО предпринимателя;

- номер расчетного счета,

- БИК и корсчет банка.

В поручении в соответствующих полях указывается его порядковый номер, дата и сумма (цифрами и прописью).

С 1 января 2021 года (адрес плательщика-физлица)

Предусмотрено изменение для плательщиков-физлиц, не являющихся ИП. Сейчас, чтобы проверяющие могли однозначно определить, от кого пришел платеж, физлицо указывает свой ИНН. Есть и другой вариант — вместо ИНН заполнить поле 108 «Номер документа, который является основанием платежа», либо внести УИН в поле 22 «Код». А при отсутствии УИН допустимо указать адрес проживания или пребывания.

В 2021 году и далее вписывать адрес физлица в платежку не придется. Это следует из обновленной редакции правил, утвержденных приказом Минфина от 12.11.13 № 107н (поправки внесены приказом Минфина от 14.09.20 № 199н; далее — приказ № 199н). Теперь при отсутствии ИНН и УИН достаточно внести иной идентификатор сведений о физлице (например, серию и номер паспорта или СНИЛС).

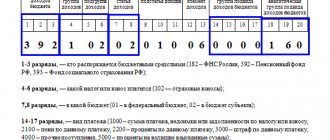

Что означают знаки?

- Первые 2 знака указывают периодичность уплаты денег.

- 4-5 знаки предоставляют информацию относительно номера месяца отчетного периода, если речь идет о квартальных платежах – фиксируется номер квартала, для полугодовых отчислений действует номер полугодия. Что касается месячного обозначения, это может быть показатель от 01 до 12. Номер квартала состоит из значений 01–04. Номер полугодия фиксируется в виде 01–02.

- 3-6 знаки реквизита 107 всегда отделяются точками.

- 7-10 знаки содержат год, в котором производится уплата отчислений.

- Если платеж осуществляется всего один раз в год, тогда 4 и 5 знаки представлены «0».

С 1 января 2021 года (новые КБК для НДФЛ-15%)

Новые коды бюджетной классификации введены для НДФЛ, рассчитанного по повышенной ставке (см. «Новая ставка НДФЛ и другие новшества: что ждет физлиц и налоговых агентов в 2021 году»).

Напомним, что на 2021 год установлены следующие ставки НДФЛ:

- 13%, если доходы за год составляют 5 млн руб. или менее;

- (650 тыс. руб. + 15% от доходов, превышающих 5 млн руб.), если доходы за год составляют более 5 млн руб.

Минфин приказом от 12.10.20 № 236н добавил в перечень КБК новые коды (табл. 1).

Таблица 1

КБК для перечисления НДФЛ с доходов, превышающих 5 млн. руб. в год

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штрафы | 182 1 0100 110 |

Также см. «Как заплатить НДФЛ по ставке 15% и заполнить 6‑НДФЛ: читаем разъяснения налоговиков».

Формировать платежки на уплату НДФЛ с актуальными реквизитами

Кто должен заполнять платежки

По установленным правилам подобные документы заполняют частные предприниматели и компании, совершающие операции, которые обкладываются налогами. Еще одной категорией налогоплательщикам являют физические или юридические лица, занимающиеся поставкой товаров через таможенную границу.

Налогообложению подлежат лица и организации, которые:

- Занимаются выполнением разноплановых работ, продажей товаров и предоставлением услуг, которые облагаются НДС. Например, продают строительные материалы, ремонтируют помещения, проводят консультации.

- Передает товары без необходимости их сплачивания, выполняют поставленные задачи и предоставляют услуги. В таком случае налоговой базой является фактическая рыночная цена на вид предоставляемых услуг и выполняемых работ.

- Распространяют товар по стране, который предназначенный для выполнения собственных нужд. Такое действие обкладывается налогами, если фирма не приняла во внимание величину расходов на осуществления этих операций во время расчета налога на прибыль.

- Занимаются выполнением строительных работ или монтированием конструкций.

Все лица, осуществляющие подобные операции должны платить в государственную казну налог, если сумма вырученных денег за предыдущий триместр является большей, нежели 2 млн. рублей (в сумму не включается размер налога). Для предпринимателей, которые продают товары под акцизом, это правило не действует – они платят налог в обязательном порядке вне зависимости от выручки. Порядок заполнения платежных поручений в 2021 году

Кто может не платить налог

Получить освобождение от уплаты налогов можно путем заполнения специального бланка, который подается в контролирующий орган. К форме необходимо прикрепить документы, подтверждающие финансовые операции, которые производит компания или предприниматель: компаниям требуется приложить выписки из бухгалтерского баланса, лицам занимающиеся предпринимательской деятельностью – книги входов и расходов, продаж, и остальных внутренних хозяйственных операций.

С 1 октября 2021 года (погашение задолженности по истекшим периодам)

До октября 2021 года в платежках, оформленных при погашении задолженности по истекшим периодам, в поле 106 можно при необходимости указать одно из следующих значений:

- «ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

Сформировать платежку на уплату налога (пеней, штрафа) в один клик на основании полученного из ИФНС требования

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ЗД» — добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов, страховых взносов).

Начиная с октября 2021 года, значения «ТР», «ПР», «АП» и «АР» будут упразднены. Вместо них остается значение, единое для всех перечисленных случаев — «ЗД».

Если в поле 106 стоит «ЗД», то поля 108 и 109 нужно заполнить так, как показано в таблице 2. Изменения внесены приказом № 199н.

Таблица 2

Как с октября 2021 года заполнять поля 108 и 109, если основание платежа — «ЗД»

| Документ, по которому переводятся деньги | Поле 108 «Номер документа» (образец заполнения) | Поле «109» «Дата документа основания платежа» |

| Требование налогового органа об уплате налога (сбора, страховых взносов) | ТР0000000000000 | Дата требования |

| Решение о приостановлении взыскания | ПР0000000000000 | Дата решения |

| Решение о привлечении к ответственности (или об отказе в привлечении к ответственности) за совершение налогового правонарушения | АП0000000000000 | Дата решения |

| Исполнительный документ (исполнительное производство) | АР0000000000000 | Дата исполнительного документа (исполнительного производства) |

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Нормативка

Новые правила обусловлены принятием нескольких нормативных актов.

- Федеральный закон № 12-ФЗ от 21.02.2019 «О внесении изменений в Федеральный закон «Об исполнительном производстве»;

- Указание ЦБ № 5286-У от 14.10.2019 «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств», зарегистрированное в Минюсте 14.01.2020;

- Письмо ЦБ № 45-1-2-ОЭ/8224 от 08.06.2020.

Перечисление на счет судебных приставов

Иногда в постановлении об исполнении решения суда указаны в качестве получателя не второй родитель, а Управление Федеральной службы судебных приставов. Такая ситуация может возникнуть, например, при взыскании задолженности, отсутствии возможности получения денежных средств заявителем или ребенком ни наличными деньгами, ни в безналичной форме (нет банковской карты или счета), а также если дети находятся на содержании государства. В этом случае получателем платежа будет УФССП. Но несмотря на то, что денежные средства перечисляются государственному органу, платежное поручение при перечислении алиментов не должно заполнятся в полях, предназначенных для платежей в бюджет. Объясняется это тем, что по сути такой платеж не является перечислением в бюджет (налогом, сбором), а просто аккумулируется службой судебных приставов на специальном счете для дальнейшей выплаты получателю.

Сроки уплаты страховых взносов в 2018 году: даты

В 2021 году страховые взносы нужно перечислять не 15 числа следующего месяца, после начисления. В 2021 г. сроки уплаты страховых взносов такие:

- за декабрь 2021 г. – 15.01.2018

- за январь – 15.02.2018

- за февраль – 15.03.2018

- за март – 16.04.2018

- за апрель – 15.05.2018

- за май – 15.06.2018

- за июнь – 16.07.2018

- за июль – 15.08.2018

- за август – 17.09.2018

- за сентябрь – 15.10.2018

- за октябрь – 15.11.2018

- за ноябрь – 17.12.2018

- за декабрь – 15.01.2019

Обязательства банка и плательщика

Во время совершения платежа с расчетного счета в банковской организации при использовании платежного поручения возникают обязательства как у плательщика, так и у финансовой организации. Существует определенный порядок заполнения реквизитов, их беспрекословно обязан соблюдать плательщик при совершении безналичных расчетов. Если он умышленно или по неосторожности нарушит это правило платежное поручение могут не исполнить. Эта норма регулируется статьей 864 Гражданского кодекса РФ.

Принимая этот документ к исполнению, банк обязуется перевести указанный размер платежа, с счета плательщика на счет получателя по указанным реквизитам. Это обязательство регулируется Гражданским кодексом в статье 863 пункт 1.

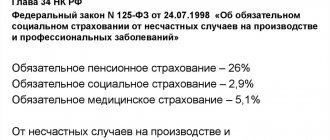

Вводная информация: виды страховых взносов в 2018 году

Страховые взносы – это обязательные платежи, которые организации или ИП уплачивают из собственных средств на социальное страхование своих работников. В некоторых случаях ИП обязаны уплачивать страховые взносы “за себя” (п. 3 ст. 8 НК РФ, ст. 3 Закона № 125-ФЗ). Порядок расчета и уплаты страховых взносов зависит от вида социального страхования. Обязательное социальное страхование может быть следующих видов:

- пенсионное страхование (“пенсионные взносы” или “ОПС”);

- страхование по временной нетрудоспособности и в связи с материнством (“социальные взносы” или “ВНиМ”);

- медицинское страхование (“медицинские взносы” или “ОМС”);

- страхование от несчастных случаев на производстве и профзаболеваний (взносы “на травматизм”).