Формирование оборотно-сальдовой ведомости по 41 счету – важная часть бухгалтерского учета всех торговых организаций, так как она дает возможность оперативного получения информации:

- о наличии закупленной у поставщиков продукции и тары, предназначенной для дальнейшей реализации контрагентам компании;

- о перемещениях товаров для дальнейшей продажи между складами и подразделениями;

- о поступлениях товаров от поставщиков;

- о продаже товаров для оценки спроса покупателей и заказчиков;

- о стоимости закупки товаров (при учете товаров в закупочных ценах).

Оборотно-сальдовая ведомость 41 счета позволяет провести оперативную проверку данных о наличии и движении товаров предприятия, закупленных для дальнейшей перепродажи. Отчет может формироваться ежедневно на общую учетную цену всей продукции на складах, а также в разбивке по складам и номенклатурным группам. Кроме того предусмотрен более детальный мониторинг складов по каждой отдельной номенклатуре.

В бухгалтерском учете компании отображение закупки продукции для ее дальнейшей реализации покупателям и заказчиком, а также всех перемещений товаров между складами организации осуществляется на счете. Данный счет является активным: дебет – информация о полученных от поставщиков товарах и их оприходование на склад компании; по кредиту отображается реализация продукции контрагентам или списание активов (по причине брака, недостач и т.д.).

Следует иметь в виду! Все дополнительные издержки по транспортировке закупаемых активов фиксируются на 44 счете.

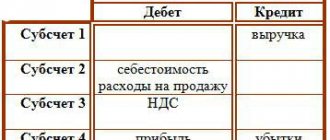

Закупаемые товары оприходуются на склад на основании закрывающей документации от поставщиков в корреспонденции с счетом. При продаже продукции учетная цена списывается в субсчет 90.02, собирающий данные о себестоимости продаж по методике, определенной учетной политики компании: по средней себестоимости или по цене первых закупок.

Учет товаров и материалов

Товары и материалы часто объединяют в одну учетную группу и дают им обобщающее название – товарно-материальные ценности, сокращенно ТМЦ.

ТМЦ в готовом виде, предназначенные для дальнейшей реализации – это товары. А материалы – это ТМЦ, которые приобретают для использования в изготовлении продукции фирмы, либо для собственных нужд, влияющих на общей производственный процесс, оказание услуг или выполнение работ.

Учитывают ТМЦ по фактической себестоимости которая складывается из сумм денежных средств, перечисленных или уплаченных (при наличном расчете) поставщику и прочих расходов, связанных с транспортировкой, комиссионными затратами и т.д.

Документы по стоимости для таможни

На дворе 4й квартал 2014 года, и особенно актуально для таможенного оформления становится вопрос подготовки т.н. «ценового пакета» для таможни. Практически все товары ниже риска. Доллар дорожает, товар купленный в евро дешевеет, таможня сердится. Таможенный представитель рутинно собирает с помощью клиента документы, служащие таможне для оправдания такой низкой цены.

Итак, освежим информацию: когда и что готовить и предоставлять.

Документы по стоимости («ценовой пакет») собираются в следующих случаях:

- ввозимые товары ниже риска (риск спрашивайте у таможенного брокера);

- стоимость товаров сильно меньше среднего уровня по базе, особенно если внешнеэкономическая сделка осуществляется между взаимосвязанными компаниями.

Как товары принимаются к учету

Товары к учету принимаются так же, как и материалы, по фактической себестоимости. Для бухгалтерского учета используют счет 41 и открытые к нему субсчета. При осуществлении розничной торговли необходим еще счет 42 «Торговая наценка». Если вести учет по учетным ценам для отражения разницы между ними и фактическими ценами, тогда понадобятся счета 15 и 16.

Товары реализуются оптом и в розницу. На учет в данном случае влияет и система налогообложения организации, и методы, закрепленные в учетной политике, и автоматизация, либо ее отсутствие у торговой точки, и наличие посредников. При заключении договора поставки нужно четко прописывать все условия, которые касаются предоплаты, полной оплаты и отгрузки, так как от этого зависит списание затрат и момент реализации товаров.

Оптовая торговля может осуществляться на условиях:

- Предоплаты и последующей отгрузки.

- Отгрузке, а затем оплаты товара.

- Оплата в иностранной валюте, а затем отгрузка. И наоборот.

- Продажа товаров с их транспортировкой покупателю.

В розничной торговле также много нюансов:

- Продажа товаров на автоматизированной торговой точке (АТТ) по продажным ценам наличным и безналичным способом.

- Продажа товаров на неавтоматизированной торговой точке (НТТ) по продажным ценам наличным и безналичным способом.

- Продажа товаров по ценам приобретения.

Общая характеристика

«Товары» – инвентарный счет учета материальных средств предприятия. Начинающие аудиторы задаются вопросом: «Счет 41 в бухгалтерском учете актив или пассив организации?» Ответ не так сложен, как может показаться. Необходимо понять, что сам счет не относится к активу или пассиву. А вот товары, учитываемые на счете 41, легко можно определить в средства или источники организации. Актив – это имущественное право фирмы, другими словами, все то, что принадлежит ей. Товары являются материальной собственностью, а, значит, учитываются в активе.

Исходя из полученного ответа, как можно охарактеризовать счет 41 в бухгалтерском учете? Активный или пассивный? А может, активно-пассивный? Сомнений быть не должно, счет 41 в бухгалтерском учете – активный. Поступление товаров отображается в дебете, а их списание и реализация в кредите. На конец отчетного периода формируется только дебетовое конечное сальдо.

Пример проводок по 41 счету

Организация «Альфа» осуществляет оптовую и розничную торговлю. «Омеге» были отгружены товары после получения от нее полной оплаты на сумму 274 520 руб. (НДС 41876 руб.). Через три дня товар был отгружен покупателю.

Себестоимость проданных товаров 129 347 руб. В рознице дневная выручка составила 17542 руб. (НДС 2676 руб.). Продажа осуществлялась с помощью АТТ. Для учета торговой наценки использовали счет 42. Сумма наценки – 6549 руб.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 62.02 | На расчетный счет поступили деньги от «Омеги» | 274 520 | Выписка банка |

| 76.АВ | 68.02 | Выписан счет-фактура на аванс | 41 876 | Исходящий счет-фактура |

| 62.01 | 90.01.1 | Учтена выручка по реализации товаров | 274 520 | Товарная накладная |

| 90.02 | 68.02 | Начислен НДС по реализации | 41 876 | Товарная накладная |

| 90.02.1 | 41.01 | Списаны проданные товары | 129 347 | Товарная накладная |

| 62.02 | 62.01 | Зачтен аванс | 274 520 | Товарная накладная |

| Выписана счет-фактура на реализацию | 274 520 | Счет фактура | ||

| 68.02 | 76.АВ | Вычет НДС по авансу | 41 876 | Книга покупок |

| 50.01 | 90.01.1 | Учтена розничная выручка | 17 542 | Справка-отчет кассира операциониста на основании отчета о розничных продажах |

| 90.03 | 68.02 | Начислен НДС | 2676 | Справка-отчет кассира операциониста на основании отчета о розничных продажах |

| 90.02.1 | 41.11 | Списание товаров по продажной цене | 17 452 | Справка-отчет кассира операциониста на основании отчета о розничных продажах |

| 90.02.1 | 42 | Учет наценки на товар | -6549 | Справка-расчет списания торговой наценки по проданным товарам |

Корреспонденция

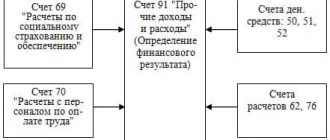

Счет 41 в бухгалтерском учете – это метод контроля и описания процесса закупки и реализации товаров, что обуславливает корреспонденцию с большинством основных счетов. Счет 41 дебетуется в проводке со счетами:

- расчетных операций (60, 63, 68, и 71-78);

- средств капитала (80, 88);

- запасов (14);

- производственного учета (20, 23, 26, 29, 37);

- товара (42);

- учета денежных операций (50).

Счет «Товары» корреспондирует по кредиту со счетами:

- активов (06);

- запасов (10, 13, 14);

- производственного и товарного учета (20, с 43 по 46);

- учета денежных операций (58);

- учета расчетов (62, 63, с 76 по 79 кроме 77);

- средств капитала (80, 84, 87, 89)

В процессе составления котировок не стоит забывать, что счет 41 в бухгалтерском учете – активный.

Перевод товаров в материалы

В производственно-торговых организациях нередко товары переводят в категорию материалов. Такое перемещение оформляется накладной ТОРГ-13.

Пример

«Альфа» приобрела 920 метров кабеля для продажи на сумму 179 412 руб. (НДС 27383 руб.). Для осуществления электромонтажных работ понадобилось 120 метров кабеля, поэтому данное количество товара было переведено в материалы.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 41.01 | 60.01 | Поступили товары | 152 029 | Товарная накладная |

| 19.03 | 60.01 | Учтен НДС | 27 383 | Товарная накладная |

| 68.02 | 19.03 | НДС принят к вычету | 27 383 | Счет-фактура |

| 10.01 | 41.01 | Товары переведены в материалы | 19 830 | Накладная на внутреннее перемещение |

Документами, подтверждающими стоимость по поставкам, являются:

- Экспортная декларация.

- Перевод экспортной декларации.

- Прайс-лист изготовителя, если фирмы имеют между собой взаимосвязь, в прайс-листе не должен быть указан конечный адресат.

- Договоры на поставку товаров между фирмой получателем товаров по ДТ и другими российскими компаниями, и/или товарные накладные на отгрузку этих товаров.

- Карточка 41 счета, если товары в дальнейшем реализуются.

- Данные о стоимости ввозимых товаров на внутреннем рынке, из любых открытых источников (для товаров без пошлины, их стоимость не должна превышать двухкратную таможенную стоимость по ДТ, для товаров с пошлиной трехкратную таможенную стоимость).

- Если товары являются сырьевыми, или их стоимость напрямую зависит от сырьевых котировок, данные по их стоимости на товарных биржах, например Лондонской.

- Заявка на международную перевозку, со стоимостью перевозки, соответствующей счету за транспорт.

- Договор ТЭО.

- Страховка.

- Письмо о нестраховании груза, в зависимости от условий поставки.

- Письмо о наличии погрузочно-разгрузочных работ и их стоимости, при условиях поставки группы E и F.

Данные документы должны относится к текущему кварталу или иметь давность не более 3 месяцев. Надо обновлять «ценовой пакет» не реже 1 раза в квартал.

Статья подготовлена Зиминым Д.А. и Ведуновым К.С.

Если вам есть что добавить по теме или нужна помощь в растаможке груза, звоните 8-800 700 5542… или пишите

Списание товаров с 41 счета на нужды организации

Организации могут потребоваться товары, которая она продает, для общехозяйственных нужд. Списание можно произвести путем перевода товаров в материалы или минуя эту операцию, на основании приказа.

Пример ситуации:

Организация закупила 87 пачек бумаги для розничной продажи на общую сумму 7905 руб. (НДС 1206 руб.) Для нужд офиса понадобилось 5 пачек.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 41.01 | 60.01 | Поступили товары | 6699 | Товарная накладная |

| 19.03 | 60.01 | Учтен НДС | 1206 | Товарная накладная |

| 68.02 | 19.03 | НДС принят к вычету | 1206 | Счет-фактура |

| 41.11 | 41.01 | Товары переместили с оптового склада на розничный | 6699 | Накладная на внутреннее перемещение (ТОРГ-13) |

| 41.11 | 42 | Учли торговую наценку | 2609 | Накладная на внутреннее перемещение (ТОРГ-13) |

| 26 | 41.11 | Списали товары для нужд офиса | 604 | Требование-накладная |

| 26 | 42 | Корректировка стоимости товаров для нужд офиса | 219 | Бухгалтерская справка |

Закрепление знаний

Внимательно изучив всю представленную информацию и подведя итог, можно обозначить ключевые тезисы характеристики и учета сч. 41:

- товары входят в число активов предприятия;

- счет 41 — активный, инвентарный;

- при поступлении товара счет дебетуется без учета НДС;

- реализация товара ведет за собой списание сумм со счета 41;

- торговая наценка отражается проводкой Дт 41 Кт 42.

Независимо от того, как ведется бухгалтерский учет на предприятии (в 1С или письменно), знание свойств счета 41 упростит работу начинающего бухгалтера.

Типовые операции по учету товара

- Отражение дополнительных расходов на товары — например, доставка или хранение товара.

- Возврат товара от покупателя — обратное оприходование товара от покупателя.

- Списание товара — отражение в бухучете порчи или утери товара.

Учет поступления ценностей

Товары могут поступать в фирму от производителей, оптовых компаний. К продукции обязательно прикладывается сопроводительная документация. Если товар транспортируется с помощью ТС, должна быть заполнена товарно-транспортная накладная. Бумага эта подразделяется на два раздела. Товарный раздел включает в себя эти сведения:

- Информацию о поставщике и получателе: название субъекта, адрес, платежные реквизиты.

- Информацию о товаре: его стоимость, масса, отличительные характеристики.

- Размер НДС.

В транспортном разделе указываются эти сведения:

- Номер ТС.

- Обозначение путевого листа.

- Дата доставки.

- Место погрузки и разгрузки.

- Информация о грузе.

Поставщик также должен предоставить документы на сам товар. В частности, это бумаги, подтверждающие безопасность продукции (к примеру, сертификат). Сопроводительным документом является счет-фактура, счет для оплаты продукции.

К СВЕДЕНИЮ! Если товар поступил без документации, эта операция не может быть отражена в учете. Любое действие должно быть задокументировано. Требуемая для учета информация берется именно из бумаг.

Рубрикатор статей по учету товара:

- Учет товаров в бухучете: проводки, примеры, законы

- Переоценка товаров в бухгалтерском учете

- Перемещения товаров по складам: проводки, правила, примеры

- Перепродажа товара между комиссионером и комитентом в бухучете

- Отражение товаров на хранении в бухгалтерских проводках

- Расходы на продажу товара — проводки и примеры

- Примеры проводок по складу

- Бухгалтерские проводки по передаче товара безвозмездно

- Бухгалтерские проводки по оплате товаров и услуг

- Бухгалтерский учет товаров в пути

- Комиссионный товар: отношения комитента и коммисионера

- Проведение инвентаризации: приходование излишков и списание недостач

- Как происходит отгрузка товара с бухгалтерской точки зрения

- Проводки по приобретению товаров и услуг

- Проводки по реализации товаров и услуг

- Возврат товара поставщику: причины, проводки, примеры

- Проводки по оприходованию товара на склад

- Как отразить в бухучете возврат товара от покупателя

- Списание товара при недостаче или порчи в бухгалтерских проводках

- Проводки по доп. расходам на доставку товара

Короткое видео о том, как отразить продажу товара в 1С 8.3:

Основные проводки

Обеспечить полноценный учет ТМЦ можно при помощи проводок. Наиболее часто используемые проводки представлены в таблице:

| Дебет счетов | Кредит счетов | Наименование операции |

| 41 | 60 | Закупка и приходование товаров от поставщиков |

| 62 | 90 | Продажа товаров потребителям |

| 90 | 62 | Возврат товаров |

| 90.02 | 41 | Себестоимость реализованных изделий |

| 60 | 41 | Возврат купленных товаров поставщику |

| 76.01 | 41 | Возврат приобретенных товаров через претензию |

| 41 | 91.01 | Приход излишков, обнаруженных при инвентаризации |

| 94 | 41 | Списание недостачи, обнаруженной при учете |

Счет 41 должен вестись в количественном и денежном выражении. По счету фиксируются остатки и общий объем движения товаров за определенный промежуток времени.

Когда товары нужно учитывать за балансом

Случаются ситуации, когда на территории компании находятся ценности других лиц. Например, при приемке товара выявлен брак — пока товар не заберет поставщик, покупатель обязан обеспечить его сохранность (п. 1 ст. 514 ГК РФ). Или компания оказывает услуги по хранению товара. В таких случаях материальная ценность, не относящаяся к собственному имуществу компании, подлежит забалансовому учету.

Проводки для оприходования товаров за балансом будут следующие:

Можно ли принять к вычету НДС по товарам, учитываемым за балансом, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что нужно учитывать на забалансовых счетах и как накажут компанию, если забалансовый учет не организован, узнайте из этого материала.

Бухучет поступления продукции на склад

Учитывается поступление товара на счете 41. По его дебету отражается поступление, по кредиту – выбытие. Существует несколько методов учета:

- По стоимости реализации.

- По учетной стоимости.

- По себестоимости.

Учет по себестоимости актуален для оптовых и производственных образований. В розничных фирмах учет осуществляется или по себестоимости, или по стоимости реализации.

Учет по фактической себестоимости

Если ведется учет по себестоимости, фиксировать нужно ту стоимость, которая прописана в бумагах от поставщика. Если поставщик рассчитал НДС и предъявил счет-фактуру, размер налоговых отчислений помещается на отдельный субсчет. Оприходование происходит по себестоимости, которая не включает в себя НДС. Однако в стоимость могут входить транспортные расходы. Иногда эти траты отдельно учитываются на дебете счета 44. Рассмотрим используемые проводки:

- ДТ41 КТ60 (76). Оприходование продукции на склад.

- ДТ19 КТ60 (76). Выделение НДС.

- ДТ60 КТ51. Перечисление средств поставщику.

Продукция может покупаться с помощью займа. В этом случае проценты по займу могут входить в себестоимость. В этом случае они фиксируются на дебете счета 41.

Пример учета по фактической себестоимости

Для покупки товара фирма взяла кредит. На заемные средства начисляются проценты, которые входят в структуру операционных расходов. Позже полученный товар был продан. Рассмотрим используемые проводки:

- ДТ51 КТ66. Получение заемных средств.

- ДТ41 КТ60. Оприходование товаров.

- ДТ19 КТ60. Выделение налога.

- ДТ68 КТ19. Налоговый вычет НДС.

- ДТ91/2 КТ66. Начисление процентов по займу.

- ДТ90/2 КТ41. Списание стоимости продукции на реализацию.

- ДТ62 КТ90/1. Выручка от реализации.

- ДТ90/3 КТ68. Начисление НДС по реализованной продукции.

- ДТ51 КТ62. Получение оплаты за проданный товар.

Проводку с получением займа нужно подтвердить соглашением с банковским учреждением.

Учет по стоимости реализации

Если товар учитывается по стоимости их реализации, потребуется счет 42. На нем фиксируется торговая наценка. Она включает в себя НДС. Для фиксации наценки используется данная проводка: ДТ41 КТ42. Когда товар реализуется, наценка сторнируется, для чего нужна эта проводка: ДТ90/2 КТ42.

Продавец может уценивать свою продукцию. При этом размер уценки списывается в счет наценки. Если размер уценки больше наценки, разница входит в структуру прочих расходов. При этом используется эта проводка: ДТ91/2 КТ41.

Если продукция списывается на нужды фирмы, наценку также нужно списывать на нужды. Требуются эти проводки: ДТ44 КТ41, ДТ44 КТ42. Если продукция выбывает из-за порчи, для списания используется эта проводка: ДТ94 КТ41. Наценка будет списана в ДТ счета 94. Корреспондирующим счетом является КТ42.

Пример учета по стоимости реализации

Фирма приобрела продукцию на сумму 12 000, в стоимость включена НДС в размере 2 000 рублей. Ставка НДС при реализации равна 18%. Наценка составляет 30%. Учет предваряют эти расчеты:

- (12 000 – 2 000) * 30% = 3 000 рублей (сумма наценки).

- (10 000 + 3 000) * 18% = 2 340 рублей (НДС при реализации).

- 3 000 + 2 340 = 5 340 рублей (общий размер наценки).

В рамках бухучета используются эти проводки:

- ДТ41 КТ60. Оприходование на сумму 10 000 рублей без учета НДС.

- ДТ19 КТ60. Выделение налога по купленным ценностям в размере 2 000 рублей.

- ДТ68 КТ19. Налоговый вычет НДС в размере 2 000 рублей.

- ДТ60 КТ51. Перечисление средств поставщику в размере 12 000 рублей.

- ДТ41 КТ42. Торговая наценка в объеме 5340 рублей.

- ДТ90/2 КТ41. Списание стоимости ценностей в размере 15 340 рублей.

- ДТ90/2 КТ42. Сторнирование наценки в размере минус 5 340 рублей.

- ДТ62 КТ90/1. Выручка от продажи в объеме 15 340 рублей.

- ДТ90/3 КТ68. Начисление НДС по реализованному товару в размере 2 340 рублей.

- ДТ51 КТ62. Перевод платы за товар от покупателя.

Учет по себестоимости и стоимости от продажи – наиболее распространенные способы учета.