Бухгалтера, чьи организации находятся на УСН, периодически жалуются, что КУДиР в 1С Бухгалтерия 3.0 заполняется неверно. Бывает, что записи из оборотно-сальдовой ведомости попадают в книгу учета доходов и расходов не так, как ожидается. В публикации будут рассмотрены самые распространенные ошибки, возникающие при ведении упрощенной системы налогообложения в 1С Бухгалтерия 3.0 и предложена 1С обработка для исправления учетных УСН ошибок.

При исследовании жалоб пользователей на учет УСН в 1С Предприятие 8, что, например, КУДиР в 1С Бухгалтерия 3.0 заполняется неверно, алгоритм выявления ошибок и поиск исправления принял достаточно стандартизированный вид. Своими наработками хочу поделиться в этой публикации.

Для того, что бы связать терминологию бухгалтеров и программистов для общения на общем языке, внесу несколько ясностей:

- Объект платформы 1С «Регистр бухгалтерии» хранит бухгалтерские проводки, основным отчетом использующим бухгалтерские проводки является «Оборотно-сальдовая ведомость». Поэтому, термины «данные регистра бухгалтерии» и «данные оборотно-сальдовой ведомости» отображают одну суть.

- КУДиР — сокращение от «Книга учета доходов и расходов«, которую ведут организации и предприниматели с упрощенной системой налогообложения для исчисления налоговой базы. По данным Книги уплачиваются налоги, в соответствии с тарифом: 6% от налоговой базы (Только доходы) или 15% от налоговой базы (Доходы — Расходы).

Для однозначного понимания проблемы давайте разберемся в причинах возникновения ошибок УСН в 1С Бухгалтерия 3.0.

Разделы книги

Книга учета доходов и расходов состоит из титульного листа и четырех разделов:

- раздел I «Доходы и расходы»;

- раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»;

- раздел III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за налоговый период»;

- раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу) за отчетный (налоговый) период».

Те, кто платит налог с разницы между доходами и расходами, дополнительно к разделу I заполняют еще и справку с расшифровкой отдельных показателей. Выбранный объект налогообложения инспекторы смогут проверить по титульному листу книги учета доходов и расходов.

Об этом сказано в разделе II Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

При заполнении раздела III ознакомьтесь со статьей про списание убытков прошлых лет при УСН «доходы минус расходы».

Настройка учетной политики по УСН в 1С Бухгалтерия 3.0

Настройки учетной политики по УСН устанавливаются перед началом ведения учета и, по идее, в течении года не меняются.

Для корректного изменения учетной политики по УСН посредине года необходимо после изменения перепровести все документы с начала года.

Для изучения приема исправления учета при УСН, когда КУДиР в 1С Бухгалтерия 3.0 заполняется неверно, создадим в справочнике «Организации» новую организацию — ИП — с упрощенной системой налогообложения 15%. В карточке заполним основные реквизиты вручную или по ИНН, если подключен сервис 1С Контрагент. После заполнения переходим к настройке системы налогообложения, указываем, что организация имеет систему налогообложения Упрощенную (доходы минус расходы)

.

Самые главные настройки упрощенной системы налогообложения в 1С Бухгалтерия 3.0 находятся на второй вкладке «УСН».

В этой вкладке для каждого вида расхода УСН можно задать порядок признания. Галочками, без возможности снятия, заданы события признания расходов, закрепленные Законодательно. Учитывать или нет при признании расходов события с возможностью изменения каждая организация решает самостоятельно, устанавливая или снимая соответствующие галочки. Поэтому,

в случае отсутствия расходов в КУДиР, когда выполнены необходимые условия признания расходов, смотрите в настройки признания расходов УСН

на наличие дополнительных событий признания расходов.

Как заполнять, выбрав объект «доходы»

Те, кто платит единый налог с доходов, обязаны заполнять только раздел I и только в части, касающейся доходов. Из данного правила есть лишь два исключения.

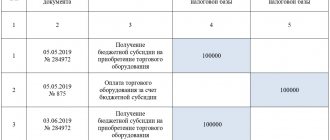

Во-первых, отразить в книге придется расходы на мероприятия, направленные на снижение безработицы и оплаченные за счет бюджетных средств. А во-вторых, расходы за счет субсидий, полученных на поддержку малого и среднего бизнеса в соответствии с Законом от 24 июля 2007 г. № 209-ФЗ. Такие суммы показывайте в графе 5, как это предусмотрено пунктом 1 статьи 346.17 Налогового кодекса РФ.

В частности, сумму полученной субсидии отразите в графе 4 раздела I, а в графе 5 укажите суммы расходов, которые организация осуществила за счет этих средств. Разница между этими показателями должна быть равна нулю.

По желанию, конечно, можно отражать в графе 5 и любые другие расходы, которые связаны с получением доходов. Но на расчет единого налога эти данные влиять не будут.

Об этом сказано в пункте 2.5 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Ситуация: обязана ли организация на упрощенке с объектом «доходы» хранить первичные документы, подтверждающие ее расходы.

Ответ: да, хранить первичку нужно в общем порядке как минимум в течение пяти лет.

Такое правило установлено статьей 29 Закона от 6 декабря 2011 г. № 402-ФЗ. Организации, применяющие упрощенку, должны вести бухучет в полном объеме (ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому на них тоже распространяются требования законодательства о бухучете, в том числе и требование о сроках хранения первичных документов. Исполнять эти требования нужно независимо от выбранного объекта налогообложения. В то же время, если организация платит единый налог с доходов, отражать понесенные расходы в книге учета доходов и расходов она не обязана (за некоторым исключением).

Почему в книгу учета доходов и расходов (КУДиР) не попадают расходы на зарплату

Опубликовано 05.10.2014 17:23 От организаций, работающих на упрощенной системе налогообложения (УСН) с объектом доходы минус расходы, я очень часто слышу вопросы о том, почему какая-то информация не попадает в КУДиР. О затратах на товары и материалы я уже рассказывала в одном из обучающих видео, а в этой статье речь пойдет о заработной плате, которая не попадает в книгу учета доходов и расходов.

На самом деле для того, чтобы затраты отразились в книге, нужно не так уж много. Первым делом, необходимо убедиться, что документы проведены в правильной хронологической последовательности — начисление и выплата зарплаты. И в этой ситуации даже не имеет значение, какой документ будет первым. Должно быть выполнено оба действия, и только после выполнения второго данные попадут в КУДиР. Проблемы могут быть в том случае, когда зарплату сначала выплатили, провели документы, а потом начислили задним числом. Но решается это всё простым перепроведением документов, которое должно обязательно выполняться перед каждым закрытием месяца.

Еще часто встречается такая ситуация, когда в документах выплаты зарплаты неправильно выбирается вид операции. Там обязательно нужно указывать «Выплата заработной платы по ведомостям» или «Выплата заработной платы работнику».

Но некоторые пользователи выбирают вид «Прочий расход», при этом суммы для КУДиР можно указать только вручную, что многие забывают делать, да и содержание операции будет не совсем верным. К тому же, это неправильно с точки зрения методологии ведения учета в программах 1С и приводит к некорректному формированию отчетности.

Также расходы на выплату заработной платы могут не попадать в книгу доходов и расходов из-за неправильных настроек начисления. Рассмотрим на примере программы 1С: Бухгалтерия предприятия 8 редакция 3.0. Откройте документ «Начисление зарплаты» и перейдите на вкладку «Начисления». В табличной части указаны виды расчета, которые получают сотрудники (оклад и пр.). Необходимо посмотреть настройки каждого из таких начислений, открыть их можно непосредственно из документа начисления зарплаты.

В форме настроек обращаем внимание на реквизиты «Отношение к ЕНВД» и «Способ отражения».

С отношением к ЕНВД, я думаю, всё понятно. Если у вас в базе несколько организаций, одна из которых полностью на ЕНВД, другая — на УСН, а в третьей скомбинированы оба режима, то придется делать для них разные начисления с разными настройками.

Теперь открываем выбранный способ отражения.

Поле «Отражение в УСН» должно быть заполнено верно, а статья затрат по деятельности с особым порядком налогообложения не выбирается, если у вас вся зарплата относится к УСН.

Также необходимо зайти в статью затрат по основной системе налогообложения и проверить её настройки.

После изменения каких-либо настроек начислений необходимо перепровести все документы, связанные с заработной платой.

Таким образом, если расходы не попадают в КУДиР, нужно

— перепровести документы

— проверить виды операций в РКО и списаниях с расчетного счета

— разобраться с настройками начислений и при необходимости их откорректировать.

В 90% случаев эти простые действия помогут найти и исправить ошибки. Если в Вашей ситуации методика не сработала, или у Вас есть вопросы по совмещению режимов УСН+ЕНВД, которое не затрагивалось в данной статье, то вы можете написать об этом в комментариях или в разделе «Вопрос-ответ».

Автор статьи: Ольга Шулова

Давайте дружить в Facebook

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 #17 Ирина Плотникова 29.10.2020 08:50 Цитирую Ирина:

У меня немного другая ситуация. Есть организация на УСН, в 1С БП указано, что ЗП ведется в ней, а на самом деле в ЗУП, сменилось около 6 бухгалтеров, которые то делали пустое начисление, то проводили на «список сотрудников» ЗП, то на конкретных сотрудников, потом делали операцию введенную вручную. Как итог у меня два года «Список сотрудников» получает ЗП, но нет начислений, Периодически есть нет начисления, конкретные сотрудники получают то ЗП, то подотчет… перекосы во всех местах, о которых я раньше и не знала. Зато все месяца закрыты и в конце года все бух.справкой перекрыто. Смотрю на этот бред и не знаю с какого конца его раскрутить. Рассматриваю варианты: 1) полностью с начала 2021 года восстановить бух. учет. и продублировать все начисления и пересдать все отчеты. 2) отрезать 31.12.2019 откорректировать сальдо и восстанавливать с 01.01.2020 3) пометить все, что связано с ЗП на удаление, указать, что она ведется в другой программе, внести отражения и ведомости, по людям, а не эфемерному «списку сотрудников», подцепить к банку, заново закрыть месяца, переделать отчетность за 19 год и начать делать за 20. У меня сейчас чувство, что я проваливаюсь в кроличью нору… посоветуйте за что взяться.

Ирина, добрый день. Ох, не повезло Вам. Тяжелая ситуация. Только Вам принимать решение. Если есть силы, возможности и время, можно переделать 2 года. Опять же надо смотреть в ЗУПе коректно ли там велась зарплата. Какие сдавались отчеты. Может пока мораторий на выездные налоговые проверки воспользоваться этим? Переделать все, пересдать постепенно все отчеты, доплатить налоги, пени… Цитировать

0 #16 Ирина 28.10.2020 11:07 У меня немного другая ситуация. Есть организация на УСН, в 1С БП указано, что ЗП ведется в ней, а на самом деле в ЗУП, сменилось около 6 бухгалтеров, которые то делали пустое начисление, то проводили на «список сотрудников» ЗП, то на конкретных сотрудников, потом делали операцию введенную вручную. Как итог у меня два года «Список сотрудников» получает ЗП, но нет начислений, Периодически есть нет начисления, конкретные сотрудники получают то ЗП, то подотчет… перекосы во всех местах, о которых я раньше и не знала. Зато все месяца закрыты и в конце года все бух.справкой перекрыто. Смотрю на этот бред и не знаю с какого конца его раскрутить. Рассматриваю варианты: 1) полностью с начала 2021 года восстановить бух. учет. и продублировать все начисления и пересдать все отчеты. 2) отрезать 31.12.2019 откорректироват ь сальдо и восстанавливать с 01.01.2020 3) пометить все, что связано с ЗП на удаление, указать, что она ведется в другой программе, внести отражения и ведомости, по людям, а не эфемерному «списку сотрудников», подцепить к банку, заново закрыть месяца, переделать отчетность за 19 год и начать делать за 20. У меня сейчас чувство, что я проваливаюсь в кроличью нору… посоветуйте за что взяться.

Цитировать

+6 #15 Светлана 19.07.2019 18:59 Здравствуйте,по дскажите зарплата ведется о внешней программе ,в бухгалтерию загружаем отдельно и выплаты по зарплате не попадает в книгу учета. ПОчему , можете подсказать?

Цитировать

0 #14 Мария 30.03.2019 20:44 Цитирую Мария:

Здравствуйте! Подскажите у меня в Кудир не попал целый месяц, выплата на зарплату, налоги и расходы на бензин, остальные месяца нормально как положено, с чем может быть связано?

Причём ещё вчера все было нормально Цитировать

0 #13 Мария 30.03.2019 17:19 Здравствуйте! Подскажите у меня в Кудир не попал целый месяц, выплата на зарплату, налоги и расходы на бензин, остальные месяца нормально как положено, с чем может быть связано?

Цитировать

+1 #12 Ухова Наталья 17.11.2017 01:44 Цитирую Зина:

Здравствуйте!У меня почему-зарплата не вся ложиться в КУДиР Выплачиваю по сводной ведомоcти 4 человека по 20000 Должно попасть 80000 попадает 60000 Зарплата одного сотрудника не попадает каждый месяц этот же сотрудник не попадает В чем причина Подскажите , пожалуйста, в чем причина

Здравствуйте!Во зможно по этому сотруднику неверно настроен бух.учет зарплаты, посмотрите справочник «Сотрудники» закладка «Выплаты и учет зарплаты». Цитировать

+2 #11 Зина 16.11.2017 02:29 Здравствуйте!У меня почему-зарплата не вся ложиться в КУДиР Выплачиваю по сводной ведомоcти 4 человека по 20000 Должно попасть 80000 попадает 60000 Зарплата одного сотрудника не попадает каждый месяц этот же сотрудник не попадает В чем причина Подскажите , пожалуйста, в чем причина

Цитировать

0 #10 Наталья 22.08.2017 18:25 Здравствуйте! У меня почему-зарплата не вся ложиться в КУДиР. Выплачена из кассы з/п 35 659,33 а в учитываемые расходы 33 973,95? можно ли исправить это в ручную?

Цитировать

+3 Лия 24.06.2016 19:57 Здравствуйте,ск ажите пожалуйста, какую операцию необходимо провести,чтобы в 1 С предприятии 8.3, в КуДИР заносились расходы

Цитировать

+2 Ю л и я 25.05.2016 17:09 Очень хороший сайт, полезные советы. Занесла страницу в закладки. Спасибо большое.

Цитировать

0 Ольга Шулова 09.04.2015 12:18 Цитирую Лютик:

Добрый день! Выгружаем без детализации.

Добрый день! В этом случае зарплата автоматически попадать не будет. Это возможно только при детальной выгрузке по сотрудникам. Также очень важно, чтобы при выплате в документах был выбран соответствующий вид операции, а не прочие. Цитировать

0 Лютик 09.04.2015 09:38 Добрый день! Выгружаем без детализации.

Цитировать

0 Ольга Шулова 01.04.2015 11:29 Цитирую Лютик:

Добрый день! А по 1с 8.2 Бухгалтерия можете подсказать порядок операций для попадания з/пл в КУДИР. Зарплату начисляем в ЗУП и выгружаем в бухгалтерию.

Здравствуйте! Выгружаете сводно или с детализацией по сотрудникам? Цитировать

+3 Лютик 31.03.2015 14:56 А выплачиваем з/плату через кассу и на карточки через банк, сейчас выплаты проводим через прочие операции, в КУДИР проставляем в ручную

Цитировать

+3 Лютик 31.03.2015 14:01 Добрый день! А по 1с 8.2 Бухгалтерия можете подсказать порядок операций для попадания з/пл в КУДИР. Зарплату начисляем в ЗУП и выгружаем в бухгалтерию.

Цитировать

+1 Ольга Шулова 13.03.2015 09:58 Цитирую farsiri:

Добрый день! В 1С 8.3 при формировании КУДиР з/пл попадает не вся, только по 4чел(из 14) в теч.всего года. Все вышеописанные действия проверила. Помогите, пожалуйста!

Здравствуйте! Вы работаете в программе 1С: Бухгалтерия (или 1С: Комплексная, 1С: УПП )? Просто 8.3 — это только номер платформы 1С, на которой могут работать разные программы. Если в Бухгалтерии (статья написана по ней), то зарплату начисляете в этой программе или выгружаете из специальной зарплатной? Выплачиваете зарплату одним документом всем сразу или отдельно каждому человеку? Цитировать

+3 farsiri 12.03.2015 13:17 Добрый день! В 1С 8.3 при формировании КУДиР з/пл попадает не вся, только по 4чел(из 14) в теч.всего года. Все вышеописанные действия проверила. Помогите, пожалуйста!

Цитировать

Обновить список комментариев

JComments

Как заполнять, выбрав объект «доходы минус расходы»

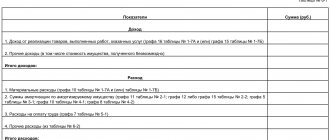

Те, кто платит налог с разницы между доходами и расходами, заполняют все разделы книги, а также справку к разделу I.

При заполнении раздела I укажите следующие данные:

- в графе 1 – порядковый номер регистрируемой операции;

- в графе 2 – дату и номер первичного документа, на основании которого получен доход или осуществлен расход;

- в графе 3 – содержание регистрируемой операции;

- в графе 4 – доходы, учитываемые при расчете единого налога;

- в графе 5 – расходы, учитываемые при расчете единого налога.

- в строке 010 – сумму полученных доходов за год. Ее можно посмотреть в строке «Итого за год» графы 4 раздела I книги учета доходов и расходов;

- в строке 020 – сумму расходов за год. Она равна показателю строки «Итого за год» графы 5 раздела I;

- в строке 030 – сумму, которую можно получить, если вычесть из суммы минимального налога, который был уплачен, сумму рассчитанного в общем порядке налога;

- в строке 040 – итоговую сумму доходов. Ее вы получите, если из показателя строки 010 вычтите показатели строк 020 и 030;

- в строке 041 – итоговую сумму убытков. Ее вы получите, если вычтите из суммы строк 020 и 030 сумму строки 010. Отрицательное значение не указывайте.

Отражение доходов

Если организация перешла на упрощенку с общей системы налогообложения, то отразите в графе 4 в составе доходов и авансы, полученные до перехода на спецрежим. Но только при одновременном выполнении двух условий. Первое: организация прежде рассчитывала налог на прибыль методом начисления. И второе: выполнять обязательства по таким авансам организация начала, уже перейдя на упрощенку.

И напротив, те деньги, которые получили уже после перехода на упрощенку, не придется показывать в составе доходов при соблюдении двух условий. Первое: прежде организация рассчитывала налог на прибыль методом начисления. И второе: деньги поступили в счет погашения дебиторской задолженности, сумму которой уже учли в составе доходов.

Об этом сказано в пункте 2.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Доходы в валюте

Поступления в валюте учтите в совокупности с теми, что получали в рублях. Сумму таких доходов определите по курсу Банка России, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность, стоимость которых выражена в иностранной валюте, надо переоценивать (п. 4 ПБУ 3/2006). Однако возникающие при этом положительные (отрицательные) курсовые разницы в книге доходов и расходов отражать не нужно. Это следует из положений пункта 5 статьи 346.17 Налогового кодекса РФ. Под действие этой нормы не подпадают курсовые разницы, указанные в пункте 2 статьи 250 Налогового кодекса РФ. То есть те, которые возникают, когда курс валюты меняется при ее продаже или покупке. Поэтому положительную разницу между официальным и коммерческим курсами продаваемой валюты нужно включать в состав доходов и отражать в книге учета.

Ручная корректировка

Если все-таки КУДиР заполнился не совсем так, как вы того хотели, его записи можно откорректировать вручную. Для этого в меню «Операции выберите пункт «Записи книги доходов и расходов УСН».

В открывшейся форме списка создайте новый документ. В шапке нового документа заполните организацию (если в программе их несколько).

Данный документ имеет три вкладки. Первая вкладка корректирует записи раздела I. Вторая и третья — раздел II.

При необходимости внесите нужные записи в данный документ. После этого КУДиР сформируется с учетом этих данных.

Доходы по бартерным операциям

Доходы, полученные по бартерным операциям, отражайте в книге учета доходов и расходов в тот момент, когда контрагент выполнил перед организацией свои обязательства по бартерному (товарообменному) договору. То есть когда контрагент передал организации соответствующие товары (другое имущество). Это следует из пункта 1 статьи 346.17 Налогового кодекса РФ.

Ситуация: когда отразить доходы от бартерных операций в книге учета доходов и расходов? Имущество от контрагента получено в одном месяце, имущество организации передано в другом

Доходы по бартерным операциям отражайте в книге учета доходов и расходов после того, как к организации перешло право собственности на полученное имущество.

Объясняется это тем, что имущество, полученное не на праве собственности, доходом организации не является (ст. 41 НК РФ).

В пункте 1 статьи 346.17 Налогового кодекса РФ сказано, что датой получения доходов является момент получения имущества. Из положений данного пункта можно сделать вывод, что доходы по бартерным операциям отражаются в книге учета доходов и расходов в тот день, когда организация получает имущество от контрагента.

Однако при бартере стороны договора получают право собственности на обмениваемое имущество одновременно, после того как исполнят свои обязательства друг перед другом.

Отступить от этого правила можно, если в договоре прописан особый порядок перехода права собственности. Если же специальных оговорок на этот счет нет, все полученное имущество принадлежит контрагенту до тех пор, пока организация не передаст ему свое имущество. Об этом сказано в статье 570 Гражданского кодекса РФ.

Вышеприведенные правила распространяются и на автономные учреждения, поскольку имущество, приобретенное учреждением по договору (иным основаниям), поступает в оперативное управление учреждения в порядке, установленном для приобретения права собственности (п. 2 ст. 299, ст. 570 ГК РФ).

Методологически эта позиция представляется более обоснованной. Однако официальных разъяснений контролирующих ведомств по этому поводу нет.

Доходы при расчетах пластиковыми картами

Ситуация: в какой момент отразить в книге учета доходов и расходов выручку, если покупатели рассчитываются пластиковыми картами? Организация применяет упрощенку

Сумму полученной выручки при оплате с помощью пластиковых карт отразите в момент поступления денег на расчетный счет.

По общим правилам те, кто применяют упрощенку, определяют доходы и расходы кассовым методом (ст. 346.17 НК РФ). Датой получения доходов при кассовом методе признается день:

- поступления денег на счета в банках (в кассу);

- получения иного имущества (работ, услуг, имущественных прав);

- погашения задолженности перед организацией другим способом.

Такой порядок предусмотрен пунктом 1 статьи 346.17 Налогового кодекса РФ.

При расчетах с помощью пластиковых карт средства на расчетный счет продавца (исполнителя) зачисляются позже, чем списываются с карты покупателя (заказчика). Тем не менее доход у продавца (исполнителя) при упрощенке возникает именно в момент поступления средств на расчетный счет. Вот на эту дату выручку, которая поступила на счет, и нужно отразить в книге учета доходов и расходов. Аналогичные разъяснения содержатся в письмах Минфина России от 3 апреля 2009 г. № 03-11-06/2/58, от 21 ноября 2007 г. № 03-11-04/2/280, от 23 мая 2007 г. № 03-11-04/2/138.

Пример отражения в книге учета доходов и расходов выручки от продажи. Организация занимается розничной торговлей и принимает к оплате пластиковые карты

Организация продает товары населению через сеть розничных магазинов. 12 апреля текущего года два покупателя предъявили к оплате пластиковые карты (один приобрел товар на сумму 5000 руб., другой – на сумму 10 000 руб.). Указанные суммы поступили на расчетный счет соответственно 14 и 15 апреля.

В графе 4 книги учета доходов и расходов за II квартал бухгалтер отразил эти суммы по мере их поступления:

- 14 апреля – 5000 руб.;

- 15 апреля – 10 000 руб.

Отражение полученных авансовых платежей

Для того чтобы разобраться в процессе регистрации аванса, смоделируем ситуацию.

Например, вы индивидуальный предприниматель на УСН. Ваш покупатель в феврале перечислил вам на расчётный счёт аванс в размере 300 тысяч рублей, в счёт будущей сделки, которая запланирована на апрель этого же года. В марте вы получили 150 тысяч рублей за отгруженный ранее товар. Никакие другие средства за первый квартал больше не поступали на ваш счёт.

Что мы имеем? 300 тысяч рублей аванс, ещё 150 тысяч рублей – прибыль за совершённую сделку. Всего 450 тысяч рублей – это итоги за первый квартал, которые необходимо записать в строку дохода и отразить в КУДИР.

Это означает, что авансовые платежи включаются в сумму дохода, после чего участвуют:

- в подсчёте аванса и суммы налога по окончании текущего года;

- в подсчёте суммы, допустимой для ведения деятельности по упрощённой системе налогообложения.

Если в связи с непредвиденными обстоятельствами сделка не может быть завершена, предприниматель обязан вернуть авансовый платёж своему клиенту, а доходы предприятия в таком случае должны быть уменьшены в КУДИР на сумму, равную возвращённому авансу.

Немного изменим исход сделки и предположим, что сделка была разорвана и вы вернули всю сумму авансового взноса клиенту. В данной ситуации вам понадобиться отметить в КУДИР следующее:

| № п/п | Номер и дата документа | Операция | Доходы | Расходы | |

| 1 | №12 от 10.02.2018 г. | Получение аванса от ООО «Восток-медиа» по договору №4-41 от 24.01.2018 г. | 300 т.р. | ||

| 2 | № 16 от 6.03.2018 г. | Прибыль от ООО «Макет» за проданные товары по договору №4-14 от 12.01.2018 г. | 150 т.р. | ||

| 3 | № 20 от 15.03.2018 г. | Возврат аванса от ООО «Восток-медиа», поступивший по договору №4-41 от 24.01.2018 г. | 300 т.р. | ||

| ИТОГО за первый квартал | 150 т.р. | ||||

Если сделка была бы разорвана во втором квартале, то операцию следовало бы отразить в соответствующем месяце.

В ряде случаев предприниматель, которому был перечислен авансовый платёж, не может совершить все условия сделки и тогда стороны договариваются о переводе средств из статуса «аванс» в статус «заем». В такой ситуации предприниматель также обязан вычесть авансовый взнос из суммы доходов, так как заем не входит в перечень платежей по УСН. Вместо записи «Возврат аванса» понадобится совершить заметку в КУДИР «Дополнительное соглашение» или «Новация обязательства».

Расходы при взаимозачете

Расходы, понесенные в результате зачета взаимных требований, отразите в книге учета доходов и расходов на дату подписания акта о зачете взаимных требований. Именно в момент подписания акта зачета взаимных требований организация гасит свое обязательство перед продавцом (ст. 410 ГК РФ). Датой осуществления расхода по таким операциям является дата прекращения обязательства (п. 2 ст. 346.17 НК РФ). Основанием для внесения записей в книгу учета доходов и расходов является акт зачета взаимных требований.

Основные причины возникновения ошибок учета УСН в 1С Бухгалтерия 3.0

На самом деле причин не много и все они связаны с недопониманием работы механизма учета затрат 1С. Товарищи пользователи, записи книги учета доходов и расходов формируются не по данным регистра бухгалтерии (оборотно-сальдовой ведомости), а по данным совсем других регистров.

Поэтому хочу написать жирными буквами ещё раз, что

суммы, попадающие в КУДиР берутся не из регистра бухгалтерии или оборотно-сальдовой ведомости, а формируются в отдельных регистрах 1С Бухгалтерии 3.0

Все эти регистры мы рассмотрим ниже. А столько внимания я уделяю этому вопросу потому, что

при ведении УСН в 1С Бухгалтерия 3.0 вводя ручную операцию с корректировкой только регистра бухгалтерии (сумм в оборотно-сальдовой ведомости) без корректировки регистров УСН, вы 100% совершаете ошибку !!!

После ввода ручной операции, данные становятся правильными в оборотно-сальдовой ведомости, но зачеты расходов выполняются неверно! Поэтому если хотите что-то подправить в зарплате, налогах, товарах, консультируйтесь с людьми, которые знают как это сделать правильно в 1С Бухгалтерии 3.0. Этим вы в итоге выиграете в экономии своего времени и нервов в будущем, при сдаче отчетности.

Проблему усугубляет ещё и тот факт, что периоды бухгалтерии закрываются после отчетного периода, а исправление ошибок в закрытом периоде может привести к расхождениям между сданной отчетностью и 1С данными. Поэтому, когда КУДиР в 1С Бухгалтерия 3.0 заполняется неверно, то единственно правильное решение — выправлять данные на начало открытого периода и делать общее перепроведение документов, в результате чего должна сформироваться корректная книга учета доходов и расходов.

Как это сделать самостоятельно, я покажу вам ниже, в этой статье. А сейчас мы рассмотрим настройки учетной политики по УСН, поскольку иногда КУДиР в 1С Бухгалтерия 3.0 заполняется неверно из-за неправильных настроек учетной политики.

Расходы на оплату труда

Расходы на оплату труда отражайте в книге учета доходов и расходов в момент погашения задолженности перед сотрудниками (подп. 1 п. 2 ст. 346.17 НК РФ).

Ситуация: как отразить в книге учета доходов и расходов НДФЛ при выплате зарплаты? Организация (автономное учреждение) применяет упрощенку

Отражайте суммы НДФЛ по мере их перечисления в бюджет.

При кассовом методе расходы уменьшают налоговую базу по мере оплаты. НДФЛ является составной частью зарплаты (п. 4 ст. 226 НК РФ). Поэтому в книге учета доходов и расходов сумму удержанного НДФЛ можно отразить в составе расходов на оплату труда в момент перечисления налога в бюджет (подп. 3 п. 2 ст. 346.17 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 25 июня 2009 г. № 03-11-09/225.

Основанием для внесения записей является платежное поручение на перечисление налога. В тот момент, когда организация выплачивает зарплату, в расходах отражайте только суммы, фактически выданные сотрудникам (подп. 1 п. 2 ст. 346.17 НК РФ).

Ситуация: нужно ли отразить в книге учета доходов и расходов сумму выплаченного аванса по зарплате? Организация применяет упрощенку

Ответ: да, нужно.

Организации, применяющие упрощенку, признают сумму выданной зарплаты в расходах в момент погашения задолженности перед сотрудниками (подп. 1 п. 2 ст. 346.17 НК РФ). Выплатив аванс, организация погашает такой долг за то время, которое сотрудники уже отработали в текущем месяце. Поэтому сумму аванса отразите в книге учета доходов и расходов в том месяце, в котором его выплатили.

Такие разъяснения дает налоговая служба (см., например, письмо УФНС по г. Москве от 31 декабря 2004 г. № 21-14/85240).

Исправление ошибок при признании расходов на товары и материалы

Рассмотрим механизм формирования расходов для КУДиР на приобретенные товары и материалы. Для лучшего понимания действий по выправлению учета УСН, будем создавать простейшую учетную ситуацию.

Первым делом внесем на банковский счет учредительский взнос в уставный капитал 10000 рублей.

Производим оплату товаров и материалов, для этого перечисляем аванс поставщику в размере 4720 рублей (из них 720 руб. НДС). При этом сформируется проводка Дт 60.02 Кт 51 и вся сумма оплаты попадает в графу 6 «Расходы всего» КУДиР.

Делаем приход оплаченных номенклатурных позиций, причем разбиваем поступление на товары в количестве 3 ед. и приходуем на счет 41.01 для перепродажи и материалы в количестве 1 ед. на счет 10.01. для использования в своих целях. 1С Бухгалтерия сформирует проводки поступления, но вот в книгу учета доходов и расходов попадет только оплата за купленный материал.

Полученные позиции товаров не попали в КУДиР, поскольку в настройках по УСН указано, что для признания расходов по купленным товарам необходимы события: покупка товара, его оплата и реализация. Для признания материалов в расходах достаточным условием является покупка материалов и их оплата:

Соответственно, товары попадут в КУДиР после продажи. Сделаем реализацию одной единицы продукции из закупленных трёх, что бы это проверить работу механизма признания расходов при УСН. Оформляем документ реализации купленной продукции (кстати, если нужно выводить записи брутто в ТОРГ 12, то читаем публикацию Брутто в ТОРГ 12 для 1С Бухгалтерия 3.0).

Действительно, после оформления реализации, видим записи расхода одной товарной единицы в записи книги доходов и расходов УСН.

Из примера видно, как первоначальные настройки системы влияют на формирование записей книги учета доходов и расходов УСН. Поэтому,

если записи в КУДИР у вас не сформировались, то смотрите настройки событий признания расходов УСН и проверяйте весь путь движения товара или материала — от закупки до реализации или потребления его в организации.

Это правило будет действовать в случае, если записи вообще не попадают в Книгу после выполненных событий. Но чаще бывают ситуации, когда признание расходов происходит некорректно.

Расходы на приобретение ОС и НМА

Расходы на приобретение (создание) основных средств и нематериальных активов отразите в разделе II книги учета доходов и расходов. Данный раздел представляет собой таблицу, которая состоит из 16 граф.

В графе 1 отразите порядковый номер операции.

В графе 2 укажите наименование объекта основных средств или нематериальных активов. Наименование укажите так же, как и в документах на соответствующий объект (например, в техническом паспорте, инвентарной карточке).

В графе 3 проставьте число, месяц и год оплаты объекта основных средств или нематериальных активов. Данную графу заполните на основании первичных документов: платежных поручений или квитанций к приходным кассовым ордерам.

Графу 4 заполните только в случае, если основное средство подлежит госрегистрации. Укажите дату подачи документов на госрегистрацию.

В графе 5 укажите число, месяц и год ввода в эксплуатацию основного средства или нематериального актива.

В графе 6 отразите первоначальную стоимость основного средства, которое было приобретено или изготовлено в период применения упрощенки. При этом первоначальную стоимость нематериальных активов, которые были изготовлены в период применения упрощенки, отразите в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий:

– принятие объекта на бухучет;

– оплата (завершение оплаты) расходов на приобретение объекта нематериальных активов.

Такие правила установлены в пункте 3.10 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

В графе 7 укажите cрок полезного использования основных средств или нематериальных активов. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 8 отразите остаточную стоимость основных средств и нематериальных активов до перехода на упрощенку.

В графе 9 укажите количество кварталов, в течение которых объект эксплуатируется в данном налоговом периоде.

В графе 10 отразите долю стоимости объекта основных средств или нематериальных активов, которая принимается в расходы в налоговом периоде.

В графе 11 укажите долю стоимости объекта, которая принимается в расходы в каждом квартале отчетного (налогового) периода. Определить ее можно, если разделить данные графы 10 на данные графы 9. Значение этого показателя округлите до второго знака после запятой.

В графе 12 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за каждый квартал налогового периода. Если основное средство или нематериальный актив были приобретены или изготовлены в период применения упрощенки, то такую сумму можно найти, перемножив значения граф 6 и 11 и разделив на 100.

Если же объекты организация приобрела до перехода на упрощенку, то величину для графы 12 определите, перемножив показатели граф 8 и 11 и разделив на 100.

В графе 13 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за весь налоговый период. Для этого нужно умножить показатель графы 12 на показатель графы 9.

В графе 14 укажите сумму расходов, которую учли за предыдущие налоговые периоды. Посмотреть ее можно в графе 13 расчета за предшествующий год. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 15 отразите часть расходов, которые подлежат списанию в последующих налоговых периодах. Определить ее можно, если вычесть из показателя графы 8 показатели граф 13 и 14. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 16 укажите число, месяц и год выбытия (реализации) объекта основных средств или нематериальных активов.

Итоговую строку в данном разделе заполните только по графам 6, 8, 12–15.

О том, как заполнять раздел II, сказано в разделе III Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Ситуация: как отразить в книге учета доходов и расходов реализацию основного средства, ранее списанного в связи с моральным (физическим) износом? Организация применяет упрощенку

В книге учета отразите только выручку от реализации основного средства.

Вся сумма, которую организация получает от покупателя за реализованное основное средство, увеличивает налоговую базу по единому налогу (п. 1 ст. 346.15, п. 1 ст. 249 НК РФ). Поэтому ее нужно отразить в книге учета в составе доходов (п. 2.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

Поскольку вся стоимость основного средства уже была учтена при расчете единого налога, расходы при такой операции не возникают.

Пересчитывать налоговую базу по единому налогу в связи с реализацией основного средства не нужно. В данном случае моменту реализации основного средства предшествовал момент его списания в связи с моральным (физическим) износом. Списание основного средства в связи с его моральным (физическим) износом ни реализацией, ни передачей не признается (п. 1 ст. 39 НК РФ, ст. 224 ГК РФ). Поэтому при реализации такого объекта единый налог при упрощенке не пересчитывайте (абз. 14 п. 3 ст. 346.16 НК РФ).

Убытки прошлых лет

Раздел III книги учета доходов и расходов заполняют налогоплательщики, которые получили убыток по итогам прошлых налоговых периодов (п. 4.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н). Подробнее о переносе убытков на будущее см. Как списать убыток, полученный в период применения УСН.

Страховые взносы, пособия по временной нетрудоспособности

Организации, которые платят единый налог с доходов, могут уменьшить сумму единого налога (авансового платежа за отчетный период) при упрощенке на сумму налогового вычета, который включает в себя три элемента:

1) сумму страховых взносов, уплаченных в пределах начисленных сумм в том периоде, за который начислен единый налог (авансовый платеж);

2) сумму взносов по договорам добровольного личного страхования сотрудников на случай их временной нетрудоспособности. Этот вид расходов включите в состав налогового вычета при выполнении следующих условий:

- договоры заключены со страховыми организациями, имеющими действующие лицензии;

- предусмотренные договорами суммы страховых выплат не превышают размера пособий по временной нетрудоспособности, определенного в соответствии со статьей 7 Закона от 29 декабря 2006 г. № 255-ФЗ;

3) сумму выплаченных за счет средств организации больничных пособий за первые три дня нетрудоспособности. Но только в части, не покрытой страховыми выплатами, и по договорам, указанным в пункте 2.

Такой порядок предусмотрен пунктом 3.1 статьи 346.21 Налогового кодекса РФ.

Для расчета налогового вычета в книге учета доходов и расходов предназначен раздел IV. Правила заполнения этого раздела установлены в разделе V Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Возмещение ущерба

Ситуация: как отразить в книге учета доходов и расходов сумму ущерба, нанесенного в результате кражи, а также сумму возмещения ущерба, полученного от похитителей? Организация применяет упрощенку

Отразите в книге учета только сумму возмещения ущерба.

Сумму возмещения ущерба, полученную от провинившегося, признайте внереализационным доходом и учтите при расчете единого налога (п. 1 ст. 346.15, п. 3 ст. 250 НК РФ). В книге учета доходов и расходов такую сумму отразите в составе доходов на дату поступления денег на счет или в кассу (п. 1 ст. 346.17 НК РФ, п. 2.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

Стоимость украденного имущества учесть при расчете налога не удастся, даже если единый налог платите с разницы между доходами и расходами. Это объясняется тем, что перечень расходов, уменьшающих налоговую базу по единому налогу, закрыт (п. 1 ст. 346.16 НК РФ). А имущественный вред, нанесенный организации в результате кражи, в этот перечень не входит.

Аналогичные разъяснения содержатся в письмах Минфина России от 18 декабря 2007 г. № 03-11-05/303, УФНС России по г. Москве от 30 мая 2005 г. № 18-11/3/38165.