Каждое коммерческое предприятие в своей деятельности стремится заработать. С желанием работать «в плюс», неразрывно связаны два термина – это «бухучет Доходов» и «бухучет Расходов». Сегодня поговорим о бухгалтерских счетах для этих терминов.

Если просмотреть весь план счетов бухгалтерского учета, то можно найти счета, собирающие информацию о деятельности предприятия для понятий Доходы и Расходы.

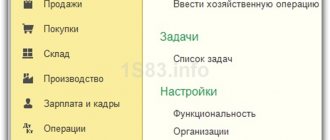

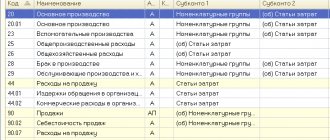

Предлагаю выполнить это задание самостоятельно. Нам потребуется план счетов. Мы возьмем план счетов из программ 1С Бухгалтерия. Будем привыкать к тому, как он выглядит, поскольку на программах 1С мы отработаем навыки. .

Просмотрите план счетов бухучета и выпишите все счета, которые вы могли бы отнести:

- к Доходам

- к Расходам

Из плана счетов бухгалтерского учета выбирайте только счета-группы, конкретные субсчета не надо. Как только вы выполните это задание, читайте дальше. Сравните с тем, что выбрал я.

Доходы и расходы

Все факты хозяйственной жизни предприятия, отражаемые в бухгалтерском учете, складываются из двух групп — это доходы и расходы.

Доходы и расходы — это те факты хозяйственной жизни, которые влияют на финансовый результат хозяйственной деятельности предприятия. Они могут быть рассмотрены и истрактованы с экономической, юридической и чисто бухгалтерской точек зрения.

Экономическая трактовка

С экономической точки зрения, доход — это поступление средств в распоряжение (хозяйственный оборот) предприятия.

Средства — это то, что в бухгалтерском учете входит в понятие активы — имущество, могущее участвовать в хозяйственных операциях предприятия, принося ему прибыль, которая при этом трактуется как увеличение объема средств фирмы. Возможность распоряжения средствами в этом случае означает не вещное право распоряжения, которое создает право собственности, а возможность использовать средства в своей экономической деятельности (хозяйственном обороте). Так, получая оборудование в аренду, предприятие может вырабатывать на нем продукцию точно так же, как и на оборудовании, принадлежащем ей на праве собственности. Отсюда, с этой точки зрения, арендованное оборудование полностью приравнивается к собственному. Иными словами, с экономической точки зрения доход — это любой факт увеличения актива. И первый доход, который получает предприятие — это вклады учредителей в его уставный капитал.

Далее, с экономической точки зрения доходом признается и любое увеличение актива, связанное с ростом кредиторской задолженности. Не случайно Эйген Шмаленбах (1873-1955) определял кредиторскую задолженность как доходы предприятия, которые еще не стали расходами. А еще раньше — Ф.В. Езерский (1836-1916) всю кредиторскую задолженность полностью включал в кредит счета «Капитал», трактуя возникновение долга как рост средств, находящихся в распоряжении фирмы.

Расход — в экономической трактовке — это любое выбытие средств (активов) из распоряжения предприятия, т. е. расход — это уменьшение актива.

При этом здесь абсолютно не важно, в результате каких операций такое уменьшение происходит. Средства выбывают из хозяйственного оборота и этого уже достаточно для того, чтобы признать данный факт расходом. Так, с экономической точки зрения продажа товаров, работ или услуг предприятия и возникновение долга покупателей до его оплаты — это не что иное, как расход. Предприятие передает в собственность покупателя товары (уменьшается объем средств предприятия), а денег взамен до определенного времени не получает. Отсюда, в этой ситуации, с экономической точки зрения это есть расход (товары отданы), но нет дохода (деньги не получены).

Юридическая трактовка

С юридической точки зрения доходом признается поступление вещных активов или нематериального имущества (интеллектуальной собственности), а также возникновение обязательств дебиторов, не связанное с возникновением обязательств перед кредиторами.

Иными словами, с юридической точки зрения, доходы — это возникновение прав предприятия на что-либо, не связанное с утратой аналогичных прав или возникновением обязательств.

Данное определение базируется, прежде всего, на двух таких понятиях как имущество и обязательства. Под имуществом следует понимать объекты гражданских прав, к которым относятся вещи, включая деньги и ценные бумаги, иные объекты, в том числе имущественные права; работы и услуги, информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага (ст. 128 ГК РФ).

По аналогии, с юридической точки зрения расходы определяются как выбытие вещных активов или нематериального имущества (интеллектуальной собственности), а также возникновение обязательств перед кредиторами, не связанное с возникновением обязательств дебиторов перед предприятием.

Таким образом, с юридической точки зрения имеет значение не реальное движение средств, находящихся в хозяйственном обороте предприятия, а динамика его прав и обязательств, связанных с этими средствами.

Отсюда, если с экономической точки зрения продажа товаров до получения оплаты от покупателей — это расходы — отвлечение средств из хозяйственного оборота, то с юридической точки зрения этот факт означает получение дохода в виде обязательства покупателя заплатить деньги.

Бухгалтерская трактовка

Бухгалтерское определение доходов и расходов имеет целью раскрытие способов их отражения в учете и демонстрацию данных о них в бухгалтерской отчетности предприятия. В основе его лежит синтез экономической и юридической трактовок доходов и расходов. Порядок их официального бухгалтерского учета в настоящее время определяется ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Центральным моментом определений доходов и расходов в ПБУ является их влияние на величину капитала компании (собственных источников средств). Изменение капитала предприятия в результате учета фактов хозяйственной жизни, определяемых как доходы и расходы, обусловлено отражаемой в учете суммой прибыли или убытка (разницей между доходами и расходами). Отсюда, так или иначе, бухгалтерский учет доходов и расходов предприятия подчинен цели определения финансового результата его деятельности (прибыли или убытка). Это позволяет дать несколько более упрощенные в сравнении с даваемыми ПБУ бухгалтерские определения доходов и расходов, согласно которым под доходом понимается бухгалтерская оценка фактов хозяйственной жизни, увеличивающих финансовых результат деятельности предприятия, а под расходом — уменьшающих его финансовый результат.

Основная задача бухгалтерского учета доходов и расходов сводится к определению их величин, которые должны быть представлены в бухгалтерской отчетности. Но именно эта задача считается одной из самых трудных в экономической науке. Ее решение проходит три этапа: выбор фактов хозяйственной жизни, идентифицируемых как доходы и расходы, т. е. определение момента возникновения (признания) доходов и расходов; отнесение доходов и расходов к отчетным периодам, за которые исчисляется финансовый результат; оценка доходов и расходов.

Классификация затрат

Основные затраты бухгалтерского учета группируются по экономическому содержанию в соответствии со следующими элементами:

- материальные затраты;

- расходы на зарплату;

- начисление внебюджетных средств;

- амортизация;

- прочие расходы.

Другие расходы включают:

- расходы на заработную плату менеджерам;

- эксплуатация машин и площадей;

- командировочные расходы сотрудников;

- расходы на связь, аудит, информационные услуги, службы безопасности;

- расходы на развлечения;

- расходы по реализации товаров;

- налоги.

Расходы, понесенные предприятием в связи с выпуском товаров, оказанием услуг или производством работ, отражаются и включаются в стоимость товаров, услуг или работ отчетного периода, к которому они относятся, независимо от времени их оплаты.

В отношении стоимости существуют следующие виды затрат:

- Прямые затраты, которые непосредственно связаны с производством определенного продукта.

- Косвенные — затраты на административные зарплаты, общее производство и общий бизнес. Расходы такого типа связаны с производством нескольких видов товаров и должны распределяться между позициями товаров пропорционально определенному показателю.

В отношении процесса:

- основные;

- накладные.

В отношении объема производства:

- постоянные;

- переменные.

Определение момента возникновения (признания) доходов и расходов

Решение первой задачи предполагает ответ на вопрос: в какой момент мы можем говорить о том, что предприятие получило доходы или понесло расходы?

Пример

Предприятие 20 февраля заключает с клиентом договор на выполнение ремонтных работ, 18 марта выполненные работы сдаются, подписывается акт об их приемке клиентом. 19 апреля клиент перечисляет деньги на расчетный счет предприятия. Возникает вопрос: в какой момент возникает доход, то есть в какой момент его можно считать полученным? Ответ на него заключается в том, что любая из трех названных дат имеет основание быть выбранной.

Возникновение (признание) доходов в момент заключения договора. Можно сказать, что доходы возникают уже с момента заключения предприятием договора с клиентом. Во-первых, сам факт заключения договора в общем случае показывает, что вероятность выполнения работ в будущем и получения выручки значительно больше вероятности расторжения сделки. Цены заключенных договоров фактически формируют план продаж предприятия на определенные в них сроки. При этом выполнение такого плана, в отличие от чисто экономических плановых показателей, обеспечивается установленной юридической ответственностью за неисполнение договора. Более того, размер такой ответственности может превышать цену сделки.

Возникновение (признание) доходов в момент исполнения договора. Мы можем признать полученным доход от выполнения работ в момент подписания акта, т. е. в момент исполнения заключенного договора предприятием-подрядчиком. В самом деле, с того момента, когда заказчик подпишет акт, он формально признает, что работы выполнены подрядчиком полностью и в соответствии с договором. Тем самым, его обязательство принимает характер долга, т. е. безусловной обязанности выплатить подрядчику цену сделки. До того момента, как работы были приняты, обязательство заказчика заплатить деньги ставилось в зависимость от исполнения подрядчиком обязательства выполнить работу. Теперь, когда это условие исполнено, оплата долга заказчиком зависит только от его волеизъявления относительно соблюдения условий сделки. Неисполнение заказчиком своей обязанности повлечет его ответственность, в общем случае гораздо более серьезную, чем за расторжение договора, еще не начатого исполнением. Именно здесь возникает право требования подрядчика к покупателю работ, сумму которого есть все основания считать полученным доходом.

Вместе с тем, погашение задолженности заказчика зависит от его волеизъявления, что также делает в данном случае доход от продажи работ в деньгах только величиной вероятностной. От добросовестности заказчика зависит и возможность продать его долг по сделке цессии. Вместе с тем, даже если цессия состоится, вырученная от продажи задолженности сумма будет значимо меньше ее номинала. Отсюда, в соответствии с требованием осмотрительности, мы не можем признать долг покупателя как доход. Более того, с экономической точки зрения дебиторская задолженность предприятия — это не доход, а, наоборот, отвлеченные средства, изъятые из оборота фирмы и отданные в пользование ее контрагентам. И если задолженность не будет погашена, ее сумма из дохода превратится в убытки фирмы.

Возникновение (признание) доходов в момент получения денег. Моментом признания дохода от выполнения работ по договору можно определить и непосредственно момент получения денег от заказчика. Только после того, как заказчик погасит долг, мы можем достоверно сказать, насколько осуществленная сделка увеличила объем средств фирмы-продавца, т. е. каков был доход предприятия. Данный подход полностью соответствует требованию осмотрительности и оправдывается им. Исходя из этого, сам факт выполнения работ не должен признаваться получением дохода. Следует отметить, что такой подход к трактовке расходов существенно сокращает возможности пользователя бухгалтерской информации в части оценки перспектив существования предприятия. Дело в том, что в этом случае из данных бухгалтерского учета мы не можем увидеть не только границ планируемого развития деятельности, но даже и объемов будущих финансовых потоков, обусловленных уже исполненными сделками. Здесь мы сталкиваемся с так называемым «эффектом заклеенного лобового стекла», когда пользователь бухгалтерской отчетности уподобляется водителю автомобиля, у которого заклеено лобовое стекло, и перед ним оставлены только зеркала заднего вида. Водитель в этом случае видит, что было «вчера», но не видит не только того, что предположительно будет «завтра», но и того, что происходит «сейчас».

Аналогично, вопрос признания факта хозяйственной жизни определяющим величину финансового результата относится и к учету расходов.

Возникновение (признание) расходов в момент заключения договора. Например, предприятие заключает договор на приобретение товаров, цена которых представляет собой его расходы по обеспечению своей деятельности. Факт заключения договора, как определяющий объем будущих денежных выплат поставщику, уже можно признать расходом организации. При этом данный подход значительно раздвинет временные рамки бухгалтерской информации, т. к. из данных бухгалтерской отчетности мы сможем узнать юридически подтвержденный план денежных потоков.

Возникновение (признание) расходов в момент исполнения договора. Расходы на приобретение товаров могут быть зафиксированы в бухгалтерском учете после исполнения договора поставщиком, т. е. с того момента, как обязательство покупателя по договору приобретет характер безусловного долга. В этом случае до поступления товаров никаких записей в бухгалтерском учете не составляется.

Возникновение (признание) расходов в момент погашения обязательств. Момент перечисления денег поставщику может считаться моментом возникновения (признания) расходов. Здесь следует отметить, что с экономической точки зрения последний подход не позволяет продемонстрировать с помощью данных бухгалтерского учета объем кредита, который покупатель получает от поставщика на срок с момента приобретения товаров до момента их оплаты.

Каждый из рассмотренных подходов к определению момента возникновения (признания) в учете доходов и расходов содержит как положительные, так и отрицательные стороны. Нормативные документы, регулирующие практику бухгалтерского учета, из всех возможных вариантов выбирают один. Это не означает, что он лучше или хуже остальных, просто на определенный отрезок времени законодатель принимает одно из трех возможных решений, и оно становится бухгалтерской нормой. В управленческом учете такой выбор должен определяться информационными потребностями пользователей отчетности.

Налоговый учет

Когда речь идет о налоговом учете, затраты включают экономически обоснованные и выраженные издержки. Их можно выразить наличными. Учитываются только средства, которые были потрачены на получение дохода от функционирования компании.

Бухгалтерский и налоговый учет затрат тесно взаимосвязаны друг с другом, но и имеют расхождения. Налоговый учет связан с рядом пунктов, которые должны быть известны заранее. Предпринимателю следует заранее обратить внимание на следующие нюансы:

- особенности передачи долга третьей стороне;

- внедрение процедуры взаимозачета;

- расчет с использованием счета;

- расчет принятых обязательств;

- признание дохода при оплате УСН.

В спорных ситуациях предприниматель должен руководствоваться положениями действующего законодательства.

Период, в течение которого материальные затраты отражаются в налоговом учете для метода начисления, указан в пункте 2 ст. 272 НК РФ. Он зависит от типа материальных затрат.

Таким образом, стоимость сырья и материалов, относящихся к промышленным товарам, признается в качестве расходов на дату передачи такого ресурса в производство.

В кассовом методе, чтобы признать материальные затраты, помимо поставки материалов для производства или подписания акта, нужно чтобы такие расходы были выплачены каким-либо образом (денежные или неденежные).

Предписания действующих нормативных документов

Сейчас в нормативных документах признание доходов и расходов связывают с принципом временной определенности фактов хозяйственной жизни. Данный принцип определяется в пункте 6 ПБУ 1/98, согласно которому «факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами». Это второй вариант по нашей классификации. Он означает, что доход возникает (признается) не тогда когда получены деньги, а тогда, когда появилось право их требовать, соответственно, расход образуется не тогда, когда выплачены деньги, а тогда когда возникло обязательство их выплатить.

Согласно пункту 12 ПБУ 9/99, выручка как доходы от основной деятельности возникает (признается) в бухгалтерском учете при наличии следующих условий:

а) предприятие имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом; б) сумма выручки может быть определена; в) имеется уверенность в том, что в результате произойдет увеличение экономических выгод, что имеет место, когда организация получила в оплату актив, либо отсутствует неопределенность в отношении его получения; г) право собственности на продукцию (товар) перешло к покупателю или работа принята заказчиком; д) расходы, связанные с данным фактом хозяйственной жизни могут быть определены.

По аналогии с рассмотренными правилами признания доходов ПБУ 10/99 определяет критерии признания в бухгалтерском учете расходов. Согласно пункту 16 ПБУ 10/99, расходы признаются в бухгалтерском учете при наличии следующих условий:

а) расход возникает в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота; б) сумма расхода может быть определена; в) имеется уверенность в том, что в результате произойдет уменьшение экономических выгод у плательщика. Уверенность эта наступает, когда плательщик передал актив, либо отсутствует неопределенность в отношении его передачи.

Концепция затрат

В отечественных и зарубежных научных журналах в правилах часто используются три понятия, различия которых строго не определены. Это понятия затрат, издержек и расходов.

Современная теория и практика дают множество определений затрат. Таким образом, ряд специалистов представляют затраты как экономическую интерпретацию, выражающую совокупность всех ресурсов в области запасов, труда и финансов, потребление которых связано с производственным процессом.

М. А. Вахрушина характеризует затраты как денежную оценку объема ресурсов, используемых для любых целей. Другие авторы понимают совокупность движений средств, связанных с активами, если они способны генерировать доход в будущем или обязательства. Если этого не происходит, то не распределенная прибыль предприятия определяется как затраты за установленный срок.

В экономической энциклопедии затраты интерпретируются как денежное выражение стоимости экономических ресурсов, израсходованных, когда хозяйствующий субъект выполняет какие-либо действия.

Интерпретация понятия «затраты» также неоднозначна. Чтобы понять, как системы учета рассчитывают затраты и эффективно сообщают бухгалтерскую информацию заинтересованным сторонам, необходимо четко понимать, что означает термин «затраты» в каждом конкретном случае. Он имеет много значений и используется по-разному в разных ситуациях.

Затраты представляют собой оценку в денежном выражении всех ресурсов в отношении финансов, труда и материалов, информации, которые связаны с организацией производственного процесса и реализационными характеристиками за период времени. Основные характеристики затрат следующие:

- монетарная оценка различных типов ресурсов, обеспечивающая принцип их измерения;

- целевая установка, которая связана с производством и продажей продукции в целом или на одном из ее этапов;

- промежуток времени, который должен быть отнесен к производству продукции.

Необходимо заметить, что если затраты не связаны с производством и не списываются (не полностью списываются) на этот продукт, то они становятся запасом на складах в виде сырья, материалов и т. д.

Можно сказать, что затраты имеют свойство резервных мощностей, в данном плане их можно отнести к активам компании. Основными особенностями затрат являются:

- динамизм;

- многообразие;

- трудности измерения и оценки;

- сложность и несогласованность воздействия на экономический результат.

Отнесение доходов и расходов к отчетным периодам

Порядок распределения доходов и расходов по отчетным периодам формируется бухгалтерским принципом соответствия, согласно которому расходы должны уменьшить прибыль того отчетного периода, в котором, благодаря этим расходам, предприятием были получены доходы.

В каждом отчетном периоде имеют место факты хозяйственной жизни, квалифицируемые в бухгалтерском учете как доходы и расходы предприятия. Но далеко не все из этих фактов могут быть определены как расходы и доходы, относящиеся к тому отчетному периоду, в котором они имели место. Это достаточно просто объясняется на примере амортизации. Так, например, завод покупает оборудование. Факт приобретения данного оборудования представляет собой расход, который можно оценить в сумме цены договора поставки. Данный расход будет признан и отражен в бухгалтерском учете того отчетного периода, в котором оборудование перейдет в собственность предприятия. Однако предприятие несет расходы по приобретению оборудования с тем, чтобы в будущем вырабатывать на нем продукцию, продавать ее и получать выручку — доходы. Следовательно, расходы на покупку оборудования предположительно должны окупаться в том отчетном периоде, в котором будет продана продукция, на нем сделанная. Далее, так как продукция будет производиться в течение ряда отчетных периодов, то и расходы в сумме цены приобретения оборудования определенным образом должны быть распределены по отношению к тем периодам, в течение которых они будут окупаться.

Задача соотнесения фактов хозяйственной жизни предприятия с отчетными периодами, финансовый результат которых они формируют, обусловливает методологию бухгалтерского учета доходов и расходов.

Реализуемый в настоящее время подход к отражению доходов и расходов в бухгалтерской отчетности берет начало из теории динамического баланса Э. Шмаленбаха. Бухгалтерский баланс здесь рассматривается как следствие учетной интерпретации доходов и расходов компании. При этом элементы бухгалтерского баланса представляют собой отражение стадий движения капитала предприятия. Актив представляет собой расходы, еще не принявшие участие в формировании финансовых результатов (расходы, которые еще не стали доходами, т. е. не принесли доходов). Пассив демонстрирует полученную предприятием прибыль (доходы за минусом расходов) и кредиторскую задолженность — полученные предприятием средства, кредит, то есть доходы, которые еще не стали расходами (полученные средства, которые в будущем нужно будет отдать).

Как и любая научная теория, теория динамического баланса фальсифицируема, то есть имеет определенные границы. В данную логическую конструкцию не вписываются отражаемые в активе денежные средства и их эквиваленты (дебиторская задолженность), то есть монетарные активы.

Здесь мы сталкиваемся с важнейшим парадоксом содержания бухгалтерского баланса: в нем одновременно отражаются оцениваемые в деньгах статьи и сами денежные средства, то есть объединяется измеряемое и сам измеритель. При этом отражение доходов и расходов в балансе представляет собой трансформацию монетарных статей в немонетарные и обратно. Относительно влияния бухгалтерских записей на содержание баланса организации здесь мы можем выделить три вида проводок:

1) капитализация — первичное отражение сумм доходов и/или расходов в балансе; 2) рекапитализация — формирование за счет отраженных ранее сумм доходов и/или расходов новых статей баланса; 3) декапитализация — списание сумм доходов и/или расходов с баланса.

Данная классификация формирует шесть типов бухгалтерских записей, которые можно обобщить в виде следующей таблицы 1.

Таблица 1

| Расходы | Доходы | |

| Капитализация | 1 | 4 |

| Рекапитализация | 2 | 5 |

| Декапитализация | 3 | 6 |

Квадрат 1 — это капитализация расходов. Капитализация расходов — это трансформация монетарных статей в немонетарные. Так, например, мы покупаем материалы для изготовления продукции. Приобретение материалов — это расход денежных средств, либо реальный — в этом случае приобретение материалов отразится записью:

Дебет 10 «Материалы» Кредит 51 «Расчетные счета»

Либо потенциальный — в виде возникающей кредиторской задолженности:

Дебет 10 «Материалы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками»

Расходы эти предприятие понесло с целью получить доход, но расходы на приобретение материалов принесут предприятию доход и, следовательно, примут участие в исчислении финансового результата в том отчетном периоде, в котором будет продана изготовленная из них продукция. До этого момента расходы капитализируются — отражаются в составе статей актива баланса. Следовательно, если расходы капитализированы, они не уменьшают финансовый результат текущего отчетного периода, это расходы будущих периодов, по терминологии Шмаленбаха — расходы, которые еще не стали доходами.

Квадрат 2 — это рекапитализация расходов. Это трансформация одних немонетарных статей актива в другие. Рекапитализация расходов — это движение их сумм по активу, то есть формирование за счет ранее отраженных расходов новых статей актива. В нашем случае, отражая изготовление и выпуск продукции из приобретенных материалов, мы за счет зафиксированных сумм расходов на приобретение материалов формируем статьи незавершенного производства и готовой продукции на складе. Составляются записи по дебету счета 20 «Основное производство» и кредиту счета 10 «Материалы» и по дебету счета 43 «Готовая продукция» и кредиту счета 20 «Основное производство».

Рекапитализируемые суммы расходов остаются в активе. Они не участвуют в исчислении финансового результата. Отсюда мы можем сделать общий вывод: при сохранении постоянным размера доходов компании, чем большие суммы расходов капитализированы и рекапитализированы, тем больше финансовый результат (больше прибыль и меньше убыток).

Квадраты 3 и 4 следует рассматривать вместе. Это записи по декапитализации расходов, то есть списанию их с баланса, и капитализации доходов, то есть отражению их на балансе. Это факты трансформации немонетарных статей в монетарные, предполагающие получение финансового результата: прибыли или убытка. Так, проданная продукция списывается записью по дебету счета 90 «Продажи» и кредиту счета 43 «Готовая продукция». Этой записью ранее капитализированные суммы расходов на приобретение материалов списываются с баланса и принимают участие в исчислении финансового результата от продаж. Сумма полученного дохода капитализируется записью по дебету счета 51 «Расчетные счета» или счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи». При этом сумма полученного финансового результата записью по дебету счета 90 «Продажи» и кредиту счета 99 «Прибыли и убытки» капитализируется в пассиве баланса*.

Примечание:

* В настоящее время согласно действующим в России нормативным документам сумма полученной прибыли капитализируется в пассиве только после процедуры реформации (прим. авт.).

Чем больше сумма капитализированных в активе доходов, тем больше финансовый результат. Чем больше сумма декапитализированных расходов, тем меньше финансовый результат.

Мы рассмотрели квадраты 3 и 4 совместно. Однако их можно рассматривать и обособленно. Возможна декапитализация расходов без капитализации доходов (квадрат 3), например, при отражении потерь товарно-материальных ценностей (дебет счета 99 «Прибыли и убытки», кредит счета 10 «Материалы»). Это также трансформация немонетарных статей в монетарные только со знаком «0» Возможна капитализация доходов, не предполагающая одновременную декапитализацию расходов, например, отражение торговой наценки записью по дебету счета 41 «Товары» и кредиту счета 42 «Торговая наценка». В данном случае это также трансформация немонетарной статьи в монетарную, так как счет товары в данном случае начинает отражать потенциальную дебиторскую задолженность покупателей — будущую выручку предприятия.

Квадрат 5 — рекапитализация доходов — формирование за счет ранее отраженных сумм доходов новых статей баланса — трансформация одних монетарных статей баланса в другие. Рекапитализация доходов может иметь место как в активе, так и в пассиве баланса. К активной рекапитализации доходов, например, относится отражение погашения своих обязательств дебиторами. Так, получение денег от покупателей продукции отразится записью по дебету счета 51 «Расчетные счета» и кредиту счета 62 «Расчеты с покупателями и заказчиками». Рекапитализация по пассиву имеет место, например, при отражении начисления дивидендов записью по дебету счета 84 «Нераспределенная прибыль, непокрытый убыток» и кредиту счета 75 «Расчеты с учредителями».

Квадрат 6 — это рекапитализация доходов — списание сумм ранее отраженных доходов с баланса. Это уменьшение объема монетарных статей, не предполагающее их трансформации в немонетарные. Сюда, например, можно отнести погашение кредиторской задолженности.

Данный подход предполагает более широкую трактовку понятий «доходы» и «расходы», в рамках которой под доходом понимается любой факт получения денег, а под расходом любой факт выплаты денег.

Отражение доходов и расходов компании по выделенным нами стадиям: капитализации, рекапитализации и декапитализации определяет картину финансового положения предприятия, отражаемую в ее бухгалтерской отчетности. Так, чем больше объем декапитализированных расходов, тем меньше отражаемая в отчетности прибыль. Наоборот, рост капитализации расходов приводит к увеличению бухгалтерской прибыли. Рекапитализация расходов из внеоборотных активов в оборотные (например, путем начисления амортизации) приводит к росту показателей платежеспособности компании. В свою очередь от содержания бухгалтерской информации зависит и ее восприятие пользователями отчетности, и принятие ими управленческих решений.

Возможность влияния на суммы капитализации, рекапитализации и декапитализации расходов бухгалтер получает через учетную и договорную политику. Таким образом, реализуя учетную и договорную политику, мы фактически моделирует бухгалтерскую отчетность, влияя на мнения и управленческие решения ее пользователей. (Подробнее об этом см. статью «Моделирование финансового положения организации».

Организация бухучета затрат на производство

Для сбора затрат на выпуск товаров, оказание услуг или осуществление работ используют раздел «Затраты на производство» плана счетов.

Группировка затрат в этом разделе чаще всего осуществляется с использованием следующих расчетных учетных записей: 20, 23, 25, 26, 28.

Счет 20 и бухгалтерский учет затрат на производство применяется для сбора данных о затратах на производство товаров, услуг или работ, которые, в свою очередь, были целью создания компании.

На этом счете фиксируются как прямые затраты, определяемые производственным процессом, так и включаемые в себестоимость, а также косвенные затраты, связанные с управлением и поддержанием производства.

Аналитический учет на этом счете ведется для отдельных видов продукции.

Косвенные расходы связаны с несколькими видами товаров. Они распределяются пропорционально утвержденному показателю. Затраты оплачиваются по стандартным (запланированным) или фактическим расходам на производство.

На счете 23 «Вспомогательное производство» отражены затраты, являющиеся вспомогательными для основного производства (обслуживание ОС, обеспечение теплом, электричеством и т. д.).

Аналитический учет в этом счете относится к типу производства. Сборы списываются на счет 20 или на стоимость конкретного продукта в виде прямых затрат или распределяются между отдельными типами товаров пропорционально выбранному индикатору.

На счете 25 «Общепроизводственные расходы» сгруппированы затраты на обслуживание основных и вспомогательных производственных предприятий. Среди расходов, которые учитываются на этом счете, могут быть такие как платежи за страхование производственных машин, стоимость обслуживания этих машин, стоимость аренды производственных площадей и оборудования и другие.

Аналитический учет по счету осуществляется отдельными бизнес-единицами и расходными статьями. На предприятиях, где производятся однородные товары, а не распределяются расходы, они подлежат списанию на дебет счета 20. На предприятиях, производящих различные товары, расходы подлежат распределению между типами произведенных товаров. Расходы списываются на дебет счетов 20, 23, 29. Счет 25 сальдо не имеет на конец отчетного периода.

На счету 26 «Общехозяйственные расходы» сгруппированы те расходы, которые напрямую не связаны с производственными процессами и не связаны с потребностями управления. Например, зарплата менеджеров, учет, амортизация имущества, которые администрация использует в своей деятельности, арендные платежи в помещениях для администрации и т. д.

Аналитический учет осуществляется по статьям смет и месту возникновения. Списание расходов, собранных в течение месяца, производится в зависимости от выбранного метода формирования себестоимости продукции. Когда бухгалтер выбирает метод учета полной себестоимости производства, расходы списываются при помощи бухгалтерских записей Дт20-Кт26, Дт23-Кт26, Дт20-Кт26. Если выбран способ записи продуктов по сниженной цене, содержимое счета 26 взимается непосредственно на счет 90-2.

Оценка доходов и расходов

Возможность выбора методов оценки доходов и расходов, прежде всего, зависит от определения момента их возникновения (признания) в бухгалтерском учете. Так, например, договор на выполнение работ заключается на 100 000 руб. В ходе исполнения договора уточняется объем подлежащих выполнению работ. В результате акт подписывается на 90 000 руб. В дальнейшем стороны заключают дополнительное соглашение к договору о предоставлении заказчиком подрядчику коммерческого кредита, в результате чего к моменту погашения задолженности ее сумма возрастает до 105 000 руб. Таким образом, если моментом признания дохода определяется заключение договора, доход будет оценен в 100 000, а последующее изменение этой суммы до 90 000 и 105 000 будут отражены как дополнительные убытки (10 000) и прибыли (15 000). Если доходы будут отражаться (признаваться) в учете после исполнения договора подрядчиком, доход оценивается в 90 000, и в дальнейшем изменение его величины до 105 000 будет зафиксировано как прибыль. И, наконец, в случае, когда единственным основанием признания дохода будет служить получение от заказчика денег, сумма отраженного в бухгалтерском учете дохода составит 105 000 руб.

Существующее в теории многообразие вариантов оценки доходов и расходов в практике официального бухгалтерского учета ограничивается предписаниями нормативных актов, которые из всего спектра возможных решений выбирают какой-либо один способ, либо их оговоренное число.

Рекомендации по учету

Организация бухгалтерского учета затрат в разных отраслях характеризуется своими особенностями. Они связаны с условиями конкретной отрасли. Министерства разработали отраслевые руководящие принципы учета затрат. В этих рекомендациях подробно излагаются и уточняются положения федеральных и отраслевых правил учет затрат в бухгалтерском учете в отношении производства конкретной отрасли.

В рекомендациях по учету затрат в конкретной отрасли производства хозяйствующий субъект находит свою классификацию методов и способов учета затрат, формы исходных документов для их учета, схемы распределения затрат, номенклатуру статей затрат и принципы расчета стоимости разной продукции.

Итоги

Порядок отражения доходов и расходов в официальном бухгалтерском учете задан предписаниями нормативных документов. Но и здесь с помощью учетной политики бухгалтер может, отражая доходы и расходы посредством одного из возможных методов, моделировать картину финансового положения компании, представляемую во внешней финансовой отчетности. В управленческом учете выбор методов оценки доходов и расходов, их признания и распределения по отчетным периодам должен быть задан информационными потребностями пользователей отчетности. При этом выбор этот может отнюдь не ограничиваться одним из возможных вариантов.

Бухучет: необязателен и желателен

Отметим, что ИП, исходя из текущих требований российского законодательства, могут не формировать бухгалтерского учета. Однако на практике многие предприниматели его ведут, так как отмеченные формы бухучета при грамотном их составлении могут быть исключительно ценным источником данных, отражающих эффективность развития предприятия. В свою очередь, для хозяйственных обществ формирование бухгалтерского учета — предопределяемое положениями источников права обязательство. Однако ценность подобных активностей, как мы отметили выше, значима также и с точки зрения развития бизнеса.

Совершенствование бухгалтерского учета

Для получения полезных данных, которые позволяют принимать решения и планировать, затраты на производство следует систематизировать несколькими способами:

- расходы на будущие периоды;

- невозмещаемые расходы;

- вмененные затраты при принятии альтернативных решений;

- дополнительные и предельные издержки;

- динамические затраты по отношению к объему промышленных товаров.

В целях улучшения учета производственных затрат в компаниях целесообразно отдельно разделить учет затрат в бухгалтерском учете, управленческий и финансовый учет. Данные направления деятельности имеют много отличий друг от друга, хотя на первый взгляд касаются одних и тех же вопросов.

Также стоит ввести методы утверждения окончательных финансовых результатов «ввода-вывода» и использование зарубежных классификаций издержек производства. Зарубежные методы классификации носят более точный и понятный характер.

При бухгалтерском учете затрат на услуги следует придерживаться установленных рекомендаций.

Необходимо использовать текущие учетные записи при составлении проводок, а также методы, позволяющие вести учет как можно более в простой форме.