Кассовая дисциплина подразумевает исполнение предпринимателем всех правил осуществления наличных денежных расчетов, установленных законодательством. В этой статье рассмотрим, как вести кассовую дисциплину при онлайн-кассах, как с ее помощью упростить процесс ведения кассы, и какая ответственность грозит предпринимателю в случае нарушений.

Кассовая дисциплина – это соблюдение, установленных российским законодательством, правил осуществления наличных денежных расчетов, которые включают в себя все виды приходно-расходных операций.

В основном кассовая дисциплина при онлайн-кассах затрагивает следующие операции:

- выплата заработной платы;

- инкассация денежных средств;

- возврат или же выдача заёмных денежных средств;

- получение или сдача денег в банк;

- расчеты с подотчетными лицами и т.д.

В 2021 году онлайн-кассы обязаны применять все ООО и ИП, которые осуществляют наличные расчеты. Исключениями являются ИП и ООО на ПСН, ЕНВД (п.2 ст. 346.26 НК РФ), оказывающие услуги и вендинг. Они обязаны выдавать документ, подтверждающий прием денежных средств.

На кого распространяется порядок ведения кассовых операций?

Указанием Центрального банка РФ были введены новые правила ведения кассовых операций. При этом формы ведения кассовых документов не претерпели изменений.

Больше всего изменения коснутся индивидуальных предпринимателей. И, несмотря на то, что ИП придется поменять привычный режим работы, для них это с лихвой окупится упрощением ведения кассовых операций.

Помимо индивидуальных предпринимателей, изменения коснутся предприятий и организаций. В частности, нововведения повлияют на бухгалтерский учет.

Очень важно чтобы индивидуальные предприниматели своевременно ознакомились с обновленными правилами ведения кассовых операций, во избежание штрафных санкций.

Ответственность и штрафные санкции

Если учреждение оперирует денежными средствами, но при этом не ведет кассовую книгу или же заполняет ее с грубыми нарушениями, то такие действия признаются административным правонарушением. Следовательно, административная ответственность ляжет на плечи руководителя (или главного бухгалтера) организации. Действующим законодательством предусматриваются штрафные санкции:

- в отношении юридического лица — в размере от 40 000 до 50 000 рублей;

- в отношении руководящего должностного лица или главного бухгалтера (их ИФНС рассматривает как физлицо) — в размере до 5000 рублей (ст. 15.1 КоАП РФ).

Организация и ведение кассовых операций в 2018 году

Как уже отмечалось выше, с июня 2014 был введен новый порядок ведения кассовых операций. Этот порядок условно можно разделить на две части:

- Обычный (для юридических лиц, кроме банков).

- Упрощенный (для индивидуальных предпринимателей и малых предприятий).

Кассовые операции допустимо производить только в кассе. Ответственным лицом за проведение таких операций является кассир. В случае если на предприятии несколько кассиров, то назначают старшего кассира.

Проводить кассовые операции имеет право лично руководитель организации или индивидуальный предприниматель.

Подписывает кассовые документы бухгалтер (главный бухгалтер). При отсутствии бухгалтера на предприятии документы подписываются кассиром и руководителем.

Кассовые операции, которые проводит лично руководитель предприятия, не нуждаются в дополнительных подписях.

С 2015 года разрешено вести кассовые операции при помощи программно-технических средств.

Изменения произошли в ведении кассовых операций в обособленных подразделениях. Под обособленным подразделением следует понимать любое подразделение фирмы (по местонахождению которого находится не меньше чем одно оборудованное рабочее место).

Для таких подразделений введен лимит остатка наличных средств и ведение собственной кассовой книги. Листы кассовой книги теперь в одном экземпляре. Их не нужно сдавать на следующий день в главный офис.

Как исправлять ошибки

Исправления ошибок в КО-4 допустимы (п. 4.7 Указания ЦБ РФ № 3210-У). Если недочет не влияет на кассовый итог, то неправильное значение аккуратно зачеркивается поперек, а сверху обозначается правильная надпись. Исправление заверяется подписями ответственных лиц.

Если погрешность затронула итоговый результат, то страница с ошибкой полностью аннулируется, а верные данные отражаются на новом листе. По факту исправления составляется специальная справка с указаниями измененных значений. Исправления вносит кассир или другой ответственный за ведение.

Кассовые документы в 2021 году

Существенных преобразований в сфере кассовых документов не произошло. Кассовая книга, приходные и расходные ордера, а также ведомости не изменились. Все ранее унифицированные формы продолжают использоваться. Заполнение этих документов следует производить с учетом нововведений.

Индивидуальные предприниматели, в соответствии с новым порядком ведения кассовых операций, освобождаются от ведения следующего перечня документов:

- кассовая книга;

- приходные кассовые ордера;

- расходные кассовые ордера.

ИП ведут налоговый учет доходов и физических показателей, характеризующих их вид деятельности.

Для ведения кассовой документации теперь можно выбирать электронный или бумажный носитель.

Кассовые документы имеет право оформлять приходящий бухгалтер (физическое лицо, которое работает по договору на оказание услуг).

Обособленные подразделения предприятия теперь по-новому передают листы кассовой книги. Копия листа книги (которая заверяется руководителем подразделения) передается в порядке, который был установлен самим юридическим лицом. То есть, листы кассовой книги можно сдавать один раз в год — при подготовке финансовой или бухгалтерской отчетности.

Ошибки в кассовых документах (на бумажных носителях) теперь можно исправлять, за исключением приходных и расходных кассовых ордеров.

Основные нововведения следующие:

- допускается ведение кассовой документации в электронном виде с использованием электронной подписи;

- бумажные экземпляры кассовой книги и ордеров (приходного и расходного) не требуются при наличии электронных документов;

- исправлять ошибки в электронных документах нельзя (подписанный документ с ошибкой удаляется, а вместо него заполняется новый);

- второй лист кассовой книги больше не актуален;

- единый приходный ордер теперь можно оформлять на бланке строгой отчетности;

- собственная запись руководителя о сроках и суммах не требуется;

- не ведется реестр депонированных сумм (но в зарплатных ведомостях эта графа сохраняется);

- получатель может вписывать сумму прописью по расходному ордеру;

- кассовую книгу не заполняют, если в какой-либо день наличные расчеты не производились.

Кассир ставит штамп и свою подпись на квитанции к приходному кассовому ордеру. Кассиры могут теперь передавать деньги без расходного ордера на основании книги учета наличных средств.

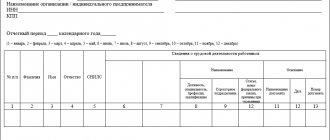

Структура кассовой книги (правила заполнения полей)

Кассовая книга, соответствующая форме № КО-4, содержит 3 типа страниц:

- лицевые (образец обложки или титула);

- внутренние (страницы с 3 по 10);

- завершающая (располагающаяся в конце документа).

На лицевых страницах указываются сведения о фирме, а также год, за который кассовая книга отражает операции с денежными средствами. На внутренних страницах документа присутствуют следующие графы:

- «Касса за» (в ней фиксируются даты тех или иных операций с денежными средствами);

- «Лист» (здесь указывается порядковый номер конкретного листа кассовой книги);

- «Номер документа» (в этой графе фиксируется номер ордера — приходного либо расходного);

- «От кого получено или кому выдано» (инициалы человека или фирмы, которые вносят либо получают наличные средства);

- «Номер корреспондирующего счета, субсчета» (в данной графе фиксируется счет, который корреспондирует в установленном порядке со счетом 50, ИП не заполняют данную область кассовой книги);

- «Приход» (фиксируется сумма средств по приходным ордерам);

- «Расходы» (указывается сумма денежных средств по расчетным ордерам);

- «Итого за день» (суммируются поступления, а также денежные выплаты за рабочую смену кассира);

- «Остаток денежных средств на конец дня» (указывается величина остатка в кассе).

В графе «Перенос» кассовой книги может фиксироваться суммарная величина денежных средств по ордерам обоих типов, отражаемая в конкретной таблице, для того чтобы у кассира была возможность продолжить внесение сведений на следующей странице.

В конце каждой внутренней страницы кассовой книги должны стоять подписи:

- кассира организации, который заполняет основные сведения в кассовой книге;

- бухгалтера (который одновременно указывает количество ПКО и РКО, а также удостоверяет тот факт, что получил и проверил ордера).

На последней (завершающей) странице документа указывается, сколько листов прошито и пронумеровано, дата составления кассовой книги, а также проставляются подписи:

- главного бухгалтера;

- руководителя фирмы.

Лимит остатка кассы в 2021 году

В 2015 году изменен лимит остатка кассы. Новая формула расчета лимита наличных денежных средств не привязывается к поступлениям в кассу. Организация имеет право вести расчет исходя из суммы расходов или выручки.

Лимит кассы является обязательным, кроме малых и микропредприятий. Он устанавливает объем средств, которые могут свободно храниться в кассе. Предприятия и организации имеют право лично вводить определенный лимит. Если лимит не был введен, он считается нулевым. Вся оставшаяся сумма в конце дня вносится на счет в банке.

Формулу расчета лимита в кассе регламентируется новым положением. Предприятие может выбрать одну из двух предлагаемых формул расчета:

- Расчет производится по наличной выручке (по поступлениям от товара, услуги и прочего).

- Расчет производится на основе объема выданных денежных средств.

При наличии обособленных подразделений, общий кассовый лимит определяется с учетом лимита, установленного для подразделения.

То есть, величину лимита можно распределять между обособленными подразделениями.

Лимит кассы обособленного подразделения устанавливается ответственным распорядительным документом.

Первая формула расчета лимита кассы выглядит так:

L = V / P x Nc, где: L — лимит в рублях; V — объем выручки в наличных денежных средствах; Р — расчетный период, количество рабочих дней, за который происходит учет объема поступлений наличных денежных средств (но не более 92 рабочих дней для юр. лиц). Nc — период времени между сдачей в банк выручки: 1–7 рабочих дней (если же банка поблизости нет-то до 14 дней).

Вторая формула расчета лимита кассы — L = R / P x Nc, где:

R — объем выдачи наличных (без учета сумм выплачиваемых зарплаты, стипендий или других выплат работникам).

На что нельзя тратить наличную выручку

Довольно часто у владельцев магазинов или же бухгалтеров возникает вопрос, на какие статьи расходов можно тратить наличную выручку из кассы.

Для начала рассмотрим, на что предприниматель имеет право тратить наличную выручку:

- Выплата заработной платы сотрудникам;

- Расходы на выплаты стипендий;

- Выдача командировочных расходов подотчетным лицам;

- Любые другие выплаты лицам, являющимся подотчетными;

- Расходы на товары или же услуги (за исключением оплаты ценных бумаг);

- Страховые выплаты;

- Оплата возвращенного товара;

- Выдача денежных средств за неоказанные услуги/работы;

- Выдача денежных средств на потребительские нужды владельца организации, в случае, если данные нужды относятся к категории личных;

- Выплаты платежному агенту при осуществлении банковских операций.

Список статей расходов, на которые предприниматель не может тратить наличные денежные средства из кассы предприятия, включает в себя гораздо меньше пунктов, однако их соблюдение является строго обязательным:

- Арендная плата;

- Проценты по займам, а также выдача или же возврат самих займов;

- Любые манипуляции с ценными бумагами;

- Затраты на организацию игр из категории азартных.

Если предпринимателю необходимо осуществить одну из вышеуказанных выплат, денежные средства необходимо будет снять с расчетного счета организации.

Лимит кассы для малых и микропредприятий

В указании Банка РФ № 320-У от 11.03.2014 года сказано, что все малые и микропредприятия освобождены от обязательного установления лимита кассы. А это означает, что данные виды предприятий вправе хранить в кассе любые суммы.

Критерии отнесения к микро и малым предприятиям следующие:

Для микропредпритий:

- предельные значения дохода по налоговой декларации за предшествующий год — 120 млн;

- среднесписочная численность работников за предшествующий год — 15 человек.

Для малых предприятий:

- предельные значения дохода по налоговой декларации за предшествующий год — 800 млн;

- среднесписочная численность работников за предшествующий год — 100 человек.

По этим критериям индивидуальные предприниматели относятся к микро или к малым предприятиям, следовательно для индивидуальных предпринимателей не обязательно вводить лимит кассы.

Применение контрольно-кассовой техники

Производить расчеты без применения ККТ могут ИП, оказывающие услуги физическим лицам. Подробный перечень видов деятельности представлен в п. 2 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ. Отметим некоторые из них:

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- и другие.

ККТ не применяют предприниматели, работающие в отдаленной или труднодоступной местности. К указанным местностям не относятся города, районные центры и поселки городского типа (п. 3 ст. 2 Закона № 54-ФЗ). Перечень отдаленной или труднодоступной местности утверждают субъекты РФ.

Во всех остальных случаях ИП применяют ККТ.

С 01.07.2017 предприниматели обязаны применять ККТ нового образца (онлайн-кассу).

С 01.07.2018 в случае оказания услуг физическим лицам ИП обязаны будут выдавать БСО, распечатанные на специальном устройстве — «автоматизированной системе для БСО». Устройство является прототипом ККТ, с фискальным регистратором для передачи данных в ФНС (Федеральный закон от 03.07.2016 N 290-ФЗ).

Выдача денег из кассы под отчет

Подотчетными лицами называются работники, которым из кассы предприятия выдаются деньги для оплаты каких-либо производственных услуг или покупки товаров для внутренних нужд. С 19 августа 2017 года деньги под отчет выдаются сотруднику на основании внутреннего документа. Причем форма и название этого документа Центробанком никак не регламентируется. Т.е. составлять его надо в произвольной форме, указав в нем, согласно п.6.3 Указаний банка России от 11.03.2014 в новой редакции, следующие данные:

- ФИО лица, которому выдаются наличные средства;

- сумма наличных денег;

- срок, на который выдаются наличные деньги;

- подпись руководителя и дата.

До 19.08.2017 года деньги должны были выдаваться только на основании заявления работника.

Статья отредактирована в соответствии с действующим законодательством 04.06.2018

Как проводится проверка кассовой дисциплины

Кассовая дисциплина проверяется в рамках выездных мероприятий налоговой службы.

Основные аспекты, на которые обращает внимание ФНС:

- Алгоритм оприходования выручки, наличие не оприходованных средств;

- Соблюдение кассового лимита;

- Состояние, исправность и наличие в гос. реестре онлайн-ККТ;

- Соответствие кассовых документов фактическим суммам;

- Факт выдачи/не выдачи кассовых чеков покупателям;

- Наличие крупных сумм, выданных под отчет на необоснованно долгие сроки и т.д.

Тоже может быть полезно:

- Онлайн-кассы в 2021 году

- Личный кабинет налогоплательщика Налог.ру

- План счетов бухгалтерского учета 2019

- Что нужно знать ИП про аудит кассовых операций

- Кассовая дисциплина ИП в 2021 году

- Как ИП вести бухгалтерский учет?

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Какие правила должен соблюдать ИП

На что можно расходовать средства из кассы

Расходовать наличные деньги из кассы можно только на определенные нужды. Их перечень приведен в пункте 2 указания ЦБ РФ от 07.10.13 № 3073-У «Об осуществлении наличных расчетов». В частности, это:

- выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

- выплаты страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

- выдача наличных денег на личные (потребительские) нужды индивидуального предпринимателя;

- оплата товаров (кроме ценных бумаг), работ, услуг;

- выдача наличных денег работникам под отчет;

- возврат за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;

- выдача наличных денег при осуществлении операций банковским платежным агентом (субагентом).

Как видим, индивидуальный предприниматель может брать наличные деньги из кассы для личных нужд безо всяких ограничений. В то же время предприниматель не вправе погашать наличными из кассы займы и кредиты (см. «За какие нарушения кассовой дисциплины налоговики штрафуют предпринимателей и организации»).

Ограничения при расчетах наличными

Допустим, вы заключили сделку на поставку офисной мебели. Клиент — индивидуальный предприниматель или организация— хочет заплатить наличными. Сумма по счёту — 150 000 рублей. Не спешите брать у него деньги.

Дело в том, что указанием № 3073-У установлено ограничение по расчету наличными в рамках одного договора — не более 100 тыс. рублей. Данное ограничение не распространяется на следующие случаи:

- осуществление таможенных платежей;

- выдача зарплаты;

- выдача денег под отчёт;

- расчеты с обычными физлицами (не ИП).

За нарушение лимита расчетов ИП грозит штраф по статье 15.1 КоАП РФ — от 4 000 до 5 000 рублей. Некоторые предприниматели, желая обойти запрет, идут на хитрость. Они разбивают сумму, превышающую 100 000 рублей, на несколько платежей, и для каждой заключают свой отдельный договор. В итоге наличные расчеты по каждому такому договору укладываются в лимит, что позволяет формально соблюсти требования Центробанка. Однако, инспекторы при проверках разоблачают уловку и заявляют, что все «мелкие» договоры с одним и тем же контрагентом нужно рассматривать как единую сделку (см. «За какие нарушения кассовой дисциплины налоговики штрафуют предпринимателей и организации»).

Выдача денег под отчет

Правила выдачи наличных денег работнику (например, для выполнения каких-либо хозяйственных нужд — закупки канцелярии, средств для уборки и т.п.) определены пунктом 6.3 Указания ЦБ РФ № 3210-У. Данные правила распространяются и на индивидуальных предпринимателей

Деньги можно выдать подотчетному лицу по его письменному заявлению. Но если ИП сам берет деньги в кассе, хоть на личные нужды, хоть на осуществление деятельности, он никакого заявления не пишет.

Обратите внимание: недавно зарегистрированные предприниматели (или их бухгалтеры) могут в течение года бесплатно пользоваться специальной бухгалтерской программой для ИП. Это веб-сервис «Контур.Эльба», который позволяет вести учет доходов и расходов, рассчитывать сумму фиксированных взносов и налоги при УСН и ЕНВД, готовить отчетность и сдавать ее через интернет. Бесплатно работать в программе могут те ИП, с даты регистрации которых в качестве предпринимателя до регистрации в «Контур.Эльбе» прошло менее трех месяцев.