Если вы всерьез решили заняться торговлей, то вам придется выбрать, какой метод расчета себестоимости использовать. Такой, казалось бы, простой вопрос — как списывать проданные товары, — может серьезно повлиять на то, как будет развиваться ваша торговля. В этом материале мы рассмотрим все разрешенные законом методы расчета себестоимости, оценим преимущества каждого, а также расскажем, когда какой лучше применять.

Обратите внимание: вести учет и смотреть аналитику удобнее в одной и той же программе. В товароучетном сервисе МойСклад есть встроенные отчеты по оборотам, остаткам, прибыльности, движению товаров. Они формируются автоматически, их можно просмотреть в любой момент — например, в мобильном приложении. Неважно, где вы находитесь: бизнес всегда под контролем. Зарегистрируйтесь и попробуйте прямо сейчас: это бесплатно!

Попробовать МойСклад

Закон разрешает три способа оценки и расчета — по стоимости каждой единицы товара, по средней себестоимости и по методу FIFO (англ. «first in, first out»). Каждый из них будет давать разные показатели по прибыльности бизнеса, а значит, и по налоговому, и по управленческому учету. Разберем, в чем отличие.

По себестоимости каждой единицы

Как понятно из названия, этот метод предполагает, что при расчетах учитывается стоимость каждого конкретного товара. Такую систему применяют при торговле уникальными и дорогими товарами, когда важна точность. Например, она подойдет тем, кто будет продавать автомобили, предметы искусства или ювелирные изделия. Логично, что когда товар штучный, и один не может свободно заменить другой, в учет при списании ТМЦ вносится именно та цена, по которой он был поставлен. Этот метод предполагает также, что всегда понятно, из какой конкретно поставки был проданный товар.

Метод средней себестоимости

Он используется чаще, чем предыдущий, и предполагает ежемесячный расчет себестоимости товаров по среднему арифметическому. При этом не имеет значения, из какой конкретно поставки «ушел» тот или иной товар. Данный метод списания ТМЦ подойдет для компаний, торгующих изделиями, для которых штучный учет не важен. Это могут быть, например, канцтовары, одежда, обувь, игрушки, косметика и любые другие товары широкого потребления. Особенно выгоден метод средней себестоимости для тех товаров, цена на которые постоянно меняется и в большую, и в меньшую сторону.

Этот метод наиболее прост для учета. Средняя стоимость товаров рассчитывается по такой формуле:

[средняя стоимость ТМЦ] = ([стоимость ТМЦ на начало месяца] + [стоимость ТМЦ, поступивших за месяц]) / ([количество ТМЦ на начало месяца] + [количество ТМЦ, поступивших за месяц])

А стоимость списанных за месяц товарно-материальных ценностей вычисляется так:

[стоимость списанных ТМЦ] = [средняя стоимость ТМЦ] X [количество ТМЦ, проданных за месяц]

Пример расчета по методу средней себестоимости

На начало месяца в магазине «Канцтовары» оставалось 370 шариковых ручек по закупочной цене 10 рублей. В течение месяца было поставлено еще 1000 ручек двумя партиями — 500 по 9 рублей 50 копеек и 500 по 9 рублей. Считаем среднюю стоимость.

Стоимость ТМЦ на начало месяца: 370 X 10 = 3700 (руб.) Стоимость 1-й новой поставки ТМЦ: 500 X 9.5 = 4750 (руб.) Стоимость 2-й новой поставки ТМЦ: 500 X 9 = 4500 (руб.) Средняя стоимость ТМЦ: (3700 + 4750 + 4500) : (370 + 1000) = 9.45 (руб.)

По этой средней стоимости и будут считаться списанные товары и высчитываться прибыль. Например, если ручки продаются по 15 рублей, и за месяц было продано 1100 ручек, прибыль конкретно за эти ручки будет считаться так:

1100 X 15 – 1100 X 9.45 = 6105 (руб.)

Преимущества метода расчета по средней себестоимости — в стабильности цены продаваемых материалов и простоте. Однако с точки зрения налогового учета он не является оптимальным в том случае, когда, например, вы закупаете одни и те же ручки у одного и того же поставщика, и он постепенно снижает вам цены. Рассмотрим следующий вариант.

ГЛАВБУХ-ИНФО

Перечень фактических затрат, учитываемых при формировании фактической себестоимости материалов, приобретаемых за плату, изложен в п. 3 настоящей главы.

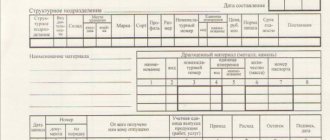

Сначала рассмотрим отражение в учете операций по поступлению материалов, приобретенных за плату у поставщика, без использования счета 15 «Заготовление и приобретение материальных ценностей».

В этом случае материалы принимаются к учету по фактической себестоимости, что отражается записью по дебету счета 10 «Материалы» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

Налоговые аспекты. Для целей налогового учета в соответствии с п. 2 ст. 254 НК РФ стоимость материально-производственных запасов, приобретенных за плату, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов, за исключением случаев, предусмотренных НК РФ).

В стоимость МПЗ могут быть включены комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с их приобретением.

НДС, уплаченный при приобретении материалов, не включается в их фактическую себестоимость и в их учетные цены, если иное не предусмотрено законодательством РФ.

НДС относится к возмещаемым налогам и порядок его учета и вычета при приобретении материалов определяется нормами гл. 21 НК РФ.

НДС, уплаченный при приобретении материалов, учитывается на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» (субсчет 19–3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам») одновременно с принятием к учету поступивших материалов.

В соответствии с п. 4 ст. 168 НК РФ в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, в первичных учетных документах и счетах-фактурах, соответствующая сумма НДС должна выделяться отдельной строкой.

При соблюдении условий, установленных гл. 21 НК РФ, организация-покупатель материалов впоследствии может предъявить указанные выше суммы НДС к вычету.

Суммы НДС, подлежащие налоговому вычету, списываются с кредита счета 19 «Налог на добавленную стоимость по приобретенным ценностям» (субсчет 19–3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»), как правило, в дебет счета 68 «Расчеты по налогам и сборам» (субсчет 68–1 «Расчеты по налогу на добавленную стоимость»).

С 1 января 2006 г. установлено, что вычеты сумм НДС, предъявленных организации при приобретении либо уплаченных при ввозе на таможенную территорию РФ материалов, производятся после принятия на учет указанных материалов.

Кроме того, вычет сумм НДС можно производить при наличии правильно оформленных первичных документов (в том числе счетов-фактур) и при условии, что приобретенные материалы предназначены для осуществления производственной деятельности или иных операций, признаваемых объектами, налогообложения.

Установлено, что в случае несоблюдения указанных выше условий суммы НДС, предъявленные организации при приобретении таких материалов, не подлежат вычету и отражаются в бухгалтерском учете иным образом.

В частности, когда в первичных учетных документах (счетах, счетах-фактурах, накладных, приходных кассовых ордерах, актах выполненных работ и др.), подтверждающих стоимость приобретенных материалов, не выделена сумма НДС, то и в расчетных документах (поручениях, требованиях-поручениях, реестрах чеков и реестрах на получение средств с аккредитива) исчисление ее расчетным путем не производится.

Стоимость приобретенных в таких случаях материалов, включая предполагаемый по ним НДС, учитывается в целом на счетах учета материалов и в последующем списывается в установленном порядке на затраты производства.

Кроме того, согласно п. 2 ст. 170 НК РФ суммы НДС, предъявленные покупателю при приобретении материалов на территории РФ либо фактически уплаченные при ввозе материалов на территорию РФ, учитываются в их стоимости в случаях:

- приобретения (ввоза) материалов, используемых для операций по производству и/или реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

- приобретения (ввоза) материалов, используемых для операций по производству и/или реализации товаров (работ, услуг), местом реализации которых не признается территория РФ;

- приобретения (ввоза) материалов лицами, не являющимися налогоплательщиками, НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате НДС;

- приобретения (ввоза) материалов для производства и/или реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п. 2 ст. 146 НК РФ.

Рассмотрим операции по приобретению материалов за плату и принятию их на учет при соблюдении всех норм ПБУ 5/01 и требований налогового законодательства.

Пример 1. Допустим, что организация приобрела за плату у организации-поставщика материалы на сумму 35 400 руб., в том числе НДС — 5400 руб. Затраты по доставке материалов на склад организации составили 2360 руб., в том числе НДС — 360 руб.

Материалы предназначены для использования в производстве продукции, облагаемой НДС. Все первичные учетные и расчетные документы оформлены правильно, и в них выделена отдельной строкой сумма НДС.

№ п/п

| Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1 | Отражена стоимость приобретенных материалов согласно расчетным документам поставщика (без учета НДС) | 10-1 | 60 | 30 000 |

| 2 | Отражена сумма НДС, предъявленная поставщиком материалов | 19-3 | 60 | 5 400 |

| 3 | Отражена стоимость услуг транспортной организации по доставке материалов (без учета НДС) | 10-1 | 60 | 2 000 |

| 4 | Отражена сумма НДС, предъявленная транспортной организацией | 19-3 | 60 | 360 |

| 5 | Произведена оплата поставщику за материалы (включая НДС) | 60 | 51 | 35 400 |

| 6 | Произведена оплата услуг транспортной организации по доставке материалов (включая НДС) | 60 | 51 | 2 360 |

| 7 | Предъявлены к вычету суммы НДС, уплаченные по принятым на учет материалами транспортным услугам | 68-1 | 19-3 | 5 760 |

| 8 | Отражено списание материалов при их отпуске в основное производство | 20 | 10 | 32 000 |

Теперь рассмотрим операции, отражающие поступление приобретенных за плату материалов, с использованием счета 15 «Заготовление и приобретение материальных ценностей».

В данном случае поступление материалов отражается записью по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

При соблюдении условий примера 1 операции по приобретению материалов с использованием счета 15 и принятию их на учет оформляются следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | Отражена покупная стоимость приобретенных материалов согласно расчетным документам поставщика (без учета НДС) | 15 | 60 | 30 000 |

| 2 | Отражена сумма НДС, предъявленная поставщиком материалов | 19-3 | 60 | 5 400 |

| 3 | Отражена стоимость услуг транспортной организации по доставке материалов (без учета НДС) | 15 | 60 | 2 000 |

| 4 | Отражена сумма НДС, предъявленная транспортной организацией | 19-3 | 60 | 360 |

| 5 | Произведена оплата поставщику за материалы (включая НДС) | 60 | 51 | 35 400 |

| 6 | Произведена оплата услуг по доставке материалов (включая НДС) | 60 | 51 | 2 360 |

| 7 | Материалы оприходованы по учетным ценам | 10-1 | 15 | 32 000 |

| 8 | Предъявлены к вычету суммы НДС, уплаченные по принятым на учет материалами транспортным расходам | 68-1 | 19-3 | 5 760 |

| 9 | Отражено списание материалов при их отпуске в основное производство | 20 | 10 | 32 000 |

Сумма разницы в стоимости приобретенных материально-производственных запасов, исчисленной в фактической себестоимости приобретения (заготовления) и учетных ценах, списывается в дебет или кредит счета 16 «Отклонение в стоимости материальных ценностей» со счета 15 «Заготовление и приобретение материальных ценностей».

Накопленные на счете 16 «Отклонение в стоимости материальных ценностей» разницы в стоимости приобретенных материально-производственных запасов, исчисленной в фактической себестоимости приобретения (заготовления), и учетных ценах списываются (сторнируются — при отрицательной разнице) в дебет счетов учета затрат на производство (расходов на продажу).

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Отражена сумма отклонений фактической себестоимости приобретения материалов от учетной цены (стоимость материалов по учетным ценам ниже их фактической себестоимости) | 16 | 15 |

| 2 | Списана в производство сумма выявленных отклонений | 20 | 16 |

| или | |||

| 1 | Отражена сумма отклонений фактической себестоимости приобретения материалов от учетной цены (стоимость материалов по учетным ценам выше их фактической себестоимости) | 15 | 16 |

| 2 | Сторнированы суммы списанных в производство материалов на сумму выявленных отклонений | 20 | 16 |

По-иному будет отражаться учет и вычет НДС в ситуациях, когда имеет место хотя бы один из перечисленных ниже случаев:

1) материалы предназначены для использования в производстве продукции, освобожденной от НДС;

2) материалы приобретаются организацией, не являющейся налогоплательщиком НДС в соответствии с налоговым законодательством;

3) материалы предназначаются для передачи в уставный капитал другой организации и др. (т. е. предназначены для операций, не признаваемых реализацией материалов в соответствии с п. 2 ст. 146 НК РФ).

В этих случаях суммы НДС, уплаченные при приобретении материалов, учитываются в их стоимости и отражаются следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Отражена покупная стоимость приобретенных материалов согласно расчетным документам поставщика (без учета НДС) | 10-1 | 60 |

| 2 | Отражена сумма НДС, предъявленная поставщиком материалов | 19-3 | 60 |

| 3 | Произведена оплата за материалы (включая НДС) | 60 | 51 |

| 4 | Сумма НДС учтена в стоимости приобретенных материалов | 10-1 | 19-3 |

Возможна ситуация, когда организация приобретает материалы с целью их использования для производства продукции, облагаемой налогом на добавленную стоимость, а затем использует данные материалы для производства продукции, освобожденной от обложения налогом на добавленную стоимость.

В данной ситуации организация после принятия материалов к бухгалтерскому учету могла произвести вычет НДС.

Если в дальнейшем организация использует данные материалы для производства продукции, освобожденной от обложения НДС, то в соответствии с налоговым законодательством организации необходимо будет восстановить суммы НДС, ранее принятые к вычету в установленном порядке.

С 1 января 2006 г. в соответствии с п. 3 ст. 170 НК РФ применительно к материалам восстановлению подлежат суммы НДС в размере, ранее принятом к вычету. Восстановление сумм налога производится в том налоговом периоде, в котором материалы были использованы для производства продукции, освобожденной от обложения НДС.

Суммы налога, подлежащие восстановлению в таких случаях, не должны включаться в стоимость материалов, а должны учитываться в составе прочих расходов в соответствии со ст. 264 НК РФ.

Восстановленные суммы НДС должны увеличивать сумму НДС, подлежащего уплате в бюджет данной организацией.

| < Предыдущая | Следующая > |

Метод ФИФО. Пример расчета

Это самый популярный метод расчета себестоимости. В нем используется принцип очереди. Предполагается, что первыми списываются товары, которые были поставлены раньше. Отсюда и название метода FIFO (англ. «first in, first out» — «первый пришел, первый ушел»). При этом, за исключением случаев, когда важен срок годности, не обязательно сначала отгружать товары из более ранней поставки — это используется в расчетах как допущение. То есть себестоимость товаров, которые продаются первыми, считается по цене остатков из самой «старой» поставки. Когда остатки количественно исчерпываются, списание ТМЦ идет уже по цене следующей по времени поставки, затем — следующей, и так далее.

Пример расчета по методу ФИФО

Возьмем наш магазин «Канцтовары» с шариковыми ручками и точно такую же ситуацию, которая приведена выше. У нас есть 370 шариковых ручек по 10 рублей и поставка двумя партиями по 500 ручек – сначала за 9 рублей 50 копеек, потом за 9 рублей. Продано 1100 ручек по 15 рублей. Считаем прибыль.

Первыми уйдут 370 ручек по 10 рублей — это 3700 рублей. Далее уходят 500 ручек по 9.5 рублей — это еще 4750. Остается 230 ручек по 9 рублей, это 2070 рублей.

1100 X 15 – (3700 + 4750 + 2070) = 5980 (руб.)

Как видно из примера расчета по методу ФИФО, показатель прибыли в данном случае ниже, чем в примере со средней стоимостью. Соответственно, налог на прибыль будет меньше.

Разница между учетной ценой МПЗ и их фактической себестоимостью

Разница (отклонение) между учетной ценой материально-производственных запасов и их фактической себестоимостью списывается на счет 16 «Отклонение в стоимости материальных ценностей».

При превышении учетной цены над величиной фактической себестоимости составляется запись по дебету счета 15 и кредиту счета 16.

Дебет 15 Кредит 16 – списано превышение учетной цены материалов над их фактической себестоимостью (экономия).

Если учетная цена запасов оказалась меньше их фактической себестоимости, составляется проводка:

Дебет 16 Кредит 15 – списано превышение фактической себестоимости запасов над их учетной ценой (перерасход).

ФИФО или средняя себестоимость — что лучше?

Оба этих метода вполне рабочие. Однако ФИФО считается более точным, чем метод средней себестоимости. Особенно он выгоден в плане налогов, если цена на закупаемые вами товары постоянно снижается. Тогда стоимость списываемых товаров будет наибольшей, а остатка — минимальной. Поэтому ответом на вопрос, что лучше, ФИФО или средняя себестоимость, в большинстве случаев будет первый вариант.

Инструкция 15 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н:

Счет 15 «Заготовление и приобретение материальных ценностей» предназначен для обобщения информации о заготовлении и приобретении материально-производственных запасов, относящихся к средствам в обороте.

В дебет счета 15 «Заготовление и приобретение материальных ценностей» относится покупная стоимость материально-производственных запасов, по которым в организацию поступили расчетные документы поставщиков. При этом записи производятся в корреспонденции со счетами 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательные производства», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того, откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материально-производственных запасов в организации.

В кредит счета 15 «Заготовление и приобретение материальных ценностей» в корреспонденции со счетом 10 «Материалы» относится стоимость фактически поступивших в организацию и оприходованных материально-производственных запасов.

Сумма разницы в стоимости приобретенных материально-производственных запасов, исчисленной в фактической себестоимости приобретения (заготовления), и учетных ценах списывается со счета 15 «Заготовление и приобретение материальных ценностей» на счет 16 «Отклонение в стоимости материальных ценностей».

Остаток по счету 15 «Заготовление и приобретение материальных ценностей» на конец месяца показывает наличие материально-производственных запасов в пути.

Метод ФИФО в складской программе

Несмотря на то, что метод ФИФО достаточно прост по части понимания принципа его действия, каждый раз считать себестоимость вручную очень трудоемко. Особенно если у вас небольшой бизнес, а вы сами — и директор, и кассир, и бухгалтер, и главный закупщик. Гораздо проще, если вы просто вводите данные о поставках и продажах и тут же получаете результат. Именно так можно работать с сервисом МойСклад. Программа полностью автоматизирует процессы торговли и сама считает себестоимость списанных товаров по методу ФИФО. МойСклад вычисляет рентабельность для каждого товара или товарной группы, хранит и показывает текущие и исторические остатки, а также множество других данных, которые могут пригодиться. Таким образом, вы экономите время и можете быть уверены в точности тех показателей, на основе которых принимаете решения.

Учетная политика компании

Согласно законодательству, организация сама выбирает, как именно считать себестоимость товаров. Важно, чтобы метод, которым вы считаете, обязательно был отражен в учетной политике компании. Об этом говорится в 313 статье Налогового кодекса РФ, а также в пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 октября 2001 г. № 119н.

Изменения в учетную политику можно вносить раз в год. То есть внести их вы можете и раньше, но действовать они по закону начнут в следующем году — в начале нового налогового периода. Учетную политику составляет бухгалтер и утверждает руководитель организации.

Для целей управленческого учета вы свободны применять любой метод расчета себестоимости. Наш совет — использовать тот же, что прописан в вашей учетной политике, — так будет меньше путаницы.

Счет 15 Заготовление и приобретение материальных ценностей

Оприходование материальных ценностей по учетным ценам отражаются по кредиту счета 15.

Дебет 07 (10, 11, 41) Кредит 15 – оприходованы материально-производственные запасы по учетной цене.

Данная учетная цена будет использована в дальнейшем при списании материальных ценностей (на затраты, на счет по учету продаж и т. д.).

Фактическую себестоимость приобретенных материально-производственных запасов отражают по дебету счета 15.

Дебет 15 Кредит 60 – отражена фактическая себестоимость материальных ценностей на основании расчетных документов поставщика.

Прочие расходы, связанные с покупкой материально-производственных запасов — транспортные, консультационные, информационные, также отражают по дебету счета 15. Каждый вид таких расходов должен быть отнесен к конкретной партии материально-производственных запасов. Аналитический учет по счету 15 целесообразно организовать по отдельным наименованиям запасов и местам их нахождения.

Типовые проводки по 15 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Учтена сумма отклонений фактической себестоимости оприходованных МПЗ от учетных цен (экономия) | 15 | 16 |

| Оприходованы МПЗ, произведенные в основном производстве (при использовании счета 15) | 15 | 20 |

| Оприходованы материально-производственные запасы, изготовленные во вспомогательном производстве (при использовании счета 15) | 15 | 23 |

| В стоимости материально-производственных запасов учтены расходы, связанные с их заготовлением и доставкой (в торговой организации с использованием счета 15) | 15 | 44 |

| Учтена покупная стоимость материально-производственных запасов, по которым поступили расчетные документы поставщиков (при использовании счета 15) | 15 | 60 |

| Учтены расходы по заготовке материально-производственных запасов (при использовании счета 15) | 15 | 60 |

| Суммы невозмещаемых налогов и сборов, начисленных в связи с покупкой материально-производственных запасов, включены в их первоначальную стоимость (при использовании счета 15) | 15 | 68 |

| Оприходованы материально-производственные запасы, приобретенные подотчетными лицами (при использовании счета 15) | 15 | 71 |

| Оприходованы материально-производственные запасы, внесенные в качестве вклада в уставный капитал (при использовании счета 15) | 15 | 75-1 |

| Сумма претензии, ранее предъявленной поставщикам материально-производственных запасов, во взыскании которой отказано, списана на увеличение стоимости имущества (при использовании счета 15) | 15 | 76-2 |

| Филиал, выделенный на отдельный баланс, получил материально-производственные запасы от головного отделения организации (в учете филиала) (при использовании счета 15) | 15 | 79-1 |

| Головное отделение организации получило материально-производственные запасы от филиала, выделенного на отдельный баланс (в учете головного отделения организации) (при использовании счета 15) | 15 | 79-1 |

| Оприходованы материально-производственные запасы, полученные в качестве вклада по договору о совместной деятельности (на отдельном балансе деятельности) (при использовании счета 15) | 15 | 80 |

| Оприходованы материально-производственные запасы, полученные для осуществления мероприятий целевого назначения (при использовании счета 15) | 15 | 86 |

| Оприходованы материально-производственные запасы, выявленные при инвентаризации (при использовании счета 15) | 15 | 91-1 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Оприходовано оборудование, требующее монтажа, по учетным ценам | 07 | 15 |

| Оприходованы материалы по учетным ценам | 10 | 15 |

| Оприходованы животные по учетным ценам | 11 | 15 |

| Учтена сумма отклонений фактической себестоимости поступивших материально-производственных запасов от учетных цен (перерасход) | 16 | 15 |

| Оприходованы товары по учетным ценам | 41 | 15 |

| Списаны за счет страхового возмещения затраты по приобретению застрахованных материальных ценностей | 76-1 | 15 |

| Переданы затраты по приобретению материальных ценностей филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 15 |

| Переданы затраты по приобретению материальных ценностей филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 15 |

| Переданы участнику простого товарищества затраты по приобретению материальных ценностей при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 15 |

| Затраты по приобретению материальных ценностей, выбывших в результате продажи или списания (при использовании счета 15), учтены в составе прочих расходов | 91-2 | 15 |