Отчетность работодателя

Денис Покшан

Эксперт по налогам, бухгалтерии и кадровому учету

Актуально на 5 июня 2018

Организации и индивидуальные предприниматели, имеющие в собственности объекты недвижимости, включая офисные и торговые помещения, не относящиеся к категории льготников согласно нормам регионального законодательства, обязаны уплачивать налог на имущество за 2 квартал 2021. Чтобы подтвердить правильность определения суммы, перечисленной в бюджет, хозяйствующие субъекты заполняют декларацию, которую направляют в установленные сроки в фискальный орган.

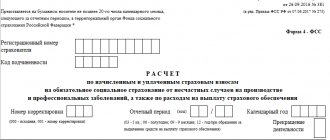

Квартальная «имущественная» отчетность

Для квартальной отчетности по налогу на имущество предусмотрен бланк расчета по авансовому платежу, утвержденный приказом ФНС России от 31.03.2017 № ММВ-7-21/

Расчет состоит из:

- Титульного листа;

- Раздела 1 «Сумма налога, подлежащая уплате в бюджет»;

- Раздела 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства»;

- Раздела 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости»;

- Раздела 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость».

Но пригодится он (расчет) не всем организациям.

Дело в том, что внутригодовые «имущественные» расчеты обязательны только в том случае, если региональные власти предусмотрели такую систему в своих НПА. Отсутствие упоминания об отчетных периодах в региональном законе избавляет организацию от необходимости сдачи расчета. Поэтому еще до того, как вы приступите к оформлению расчета, загляните в региональный закон, посвященный налогу на имущество.

Сделать это необходимо и тем компаниям, которые знают о квартальной «имущественной» обязанности, но давно не освежали нюансы регионального законодательства. Вполне вероятно, что там появилась новая информация, способная оказать влияние на величину квартального «имущественного» аванса. Ведь после отмены федеральной льготы по движимому имуществу регионам передали право на установление льгот по движимому имуществу. Все нюансы они должны предусмотреть в региональном «имущественном» законодательстве.

С 01.01.2018 движимое имущество III и последующих амортизационных групп (т. е. со сроком полезного использования свыше 3 лет), которое принято на учет с 01.01.2013, льготируется только в том случае, если соответствующая льгота установлена субъектом РФ (п. 1 ст. 381.1 НК РФ).

Если такая льгота не будет установлена, налог на имущество по этому движимому имуществу придется платить. По какой ставке – укажет региональный закон, но в любом случае – не выше 1,1% в 2018 году (п. 3.3 ст. 380 НК РФ в ред., действ. с 01.01.2018).

ВАЖНО! Не перепутайте — нужно представлять не квартальную декларацию по налогу на имущество, а авансовый расчет. Срок его сдачи — не позже 30 дней с окончания квартала (п. 2 ст. 386 НК РФ).

Расчеты авансовых платежей по налогу на имущество в 2021 году сдаются в следующие сроки:

- за 1 квартал 2021 г. – 03.05.2018 (с учетом переноса);

- полугодие 2021 г. – 30.07.2018;

- 9 месяцев 2021 г. – 30.10.2018.

Декларация по налогу на имущество за 2021 год сдается не позднее 1 апреля 2021 года.

Как заполнить декларацию по налогу на имущество

Официальную инструкцию по заполнению декларации вы можете скачать по этой ссылке.

Основные правила заполнения декларации

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Декларации по налогу на имущество состоит из Титульного листа, Разделов 1, 2, 3. Все листы обязательны к заполнению, даже если в каких-то разделах отсутствуют сведения (например, нет имущества с кадастровой стоимостью);

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При ручном заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- При подаче декларации за 2021 год код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Место и срок сдачи расчета: соблюдаем правила

Разобраться с этими вопросами поможет пример:

По окончании 1 квартала 2021 года ООО «Танго», ООО «Резерв» и ПАО «Концерн ТТМ» сдали квартальные расчеты по «имущественным» авансовым платежам:

- ООО «Танго» — отправило 17.04.2018 четыре бумажных расчета (по головной компании и трем филиалам);

- ООО «Резерв» — отчиталось 15.05.2018 по «имущественному» авансу одним расчетом в электронной форме;

- ПАО «Концерн» подготовило 9 расчетов и представило 19.04.2018 в ИНФС по месту учета головного офиса и каждого из обособленных подразделений, наделенных имуществом.

Сведения о компаниях приведены в таблице:

| Наименование | Среднесписочная численность за 2021 год, чел. | Количество обособленных подразделений с имуществом, имеющих отдельный баланс | Дополнительные сведения | |

| В пределах региона, где зарегистрирована головная компания | За пределами региона | |||

| ООО «Танго» | 0 | 2 | 1 | Начало деятельности ─ март 2021 года (численность сотрудников — 101 чел.) |

| ООО «Резерв» | 12 | — | — | Микропредприятие |

| ПАО «Концерн ТТМ» | 1 399 | 5 | 3 | Крупнейший налогоплательщик с 2021 года |

Все компании совершили ошибки при сдаче налоговых расчетов по налогу на имущество:

- ООО «Танго» отчиталось на бумаге, хотя среднесписочная численность превысила 100 чел. (п. 3 ст. 80 НК РФ). Для вновь образованной компании этот показатель берется на момент начала деятельности.

- Для ООО «Резерв» бумажный расчет не мог стать поводом для штрафа — при численности не более 100 чел. ему доступны оба способа сдачи отчета (и электронный, и бумажный). Но расчет был представлен с опозданием (позднее установленной в п. 2 ст. 386 НК РФ даты — 30 календарных дней после отчетного квартала).

- ПАО «Концерн ТТМ» вместо 9 расчетов в разные ИФНС обязано сдать один расчет в инспекцию по крупнейшим налогоплательщикам (п. 1 ст. 386 НК РФ).

Кроме того, у ООО «Танго» имелась возможность облегчить отчетные процедуры, сократив число представляемых расчетов по обособленным подразделениям, расположенным в одном регионе (письмо ФНС от 13.09.2017 № БС-4-21/). Необходимость в подаче нескольких расчетов отпадает у таких компаний, если до начала налогового периода с налоговиками согласована возможность сдачи одного «имущественного» расчета и определен адресат его получения.

Как видим, при представлении расчета по налогу на имущество в 2018 году нужно соблюсти ряд важных нюансов: сроки, место и формат сдачи.

Читать также

27.10.2017

Способы сдачи декларации по налогу на имущество

Организации должны сдавать декларацию:

- В ИФНС по месту своего учета.

- В ИФНС по месту нахождения каждого обособленного подразделения.

- В ИФНС по месту нахождения недвижимого имущества, если оно расположено отдельно от головной организации и обособленных подразделений.

Примечание

: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание

: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание

, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Какие отчеты и когда сдавать в ПФР

Далее в таблице представлены сроки сдачи отчетности для ПФР в 2018 году.

| Вид отчета | Период | Срок сдачи |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 15.01.2018 |

| За январь 2018 | Не позднее 15.02.2018 | |

| За февраль 2018 | Не позднее 15.03.2018 | |

| За март 2018 | Не позднее 16.04.2018 | |

| За апрель 2018 | Не позднее 15.05.2018 | |

| За май 2018 | Не позднее 15.06.2018 | |

| За июнь 2018 | Не позднее 16.07.2018 | |

| За июль 2018 | Не позднее 15.08.2018 | |

| За август 2018 | Не позднее 17.09.2018 | |

| За сентябрь 2018 | Не позднее 15.10.2018 | |

| За октябрь 2018 | Не позднее 15.11.2018 | |

| За ноябрь 2018 | Не позднее 17.12.2018 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2021 год | Не позднее 01.03.2018 |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2018 |

Новый отчет о стаже: сдается впервые

С 1 января 2021 года нужно учитывать некоторые изменения в составе и сроках сдачи отчетности. Так, например, до 1 марта 2018 года работодатели впервые должны представить в ПФР новый годовой отчет о стаже работников по форме СЗВ-СТАЖ.

Чтобы не ошибиться, когда и какой отчет сдавать, предлагаем нашим читателям календарь бухгалтера на 2021 год со сроками сдачи основных отчетов. Если пропустить срок, то контролирующие органы могут начислить штраф. А за непредставление отдельных отчетов даже заблокировать расчетный счет.

Далее приведем таблицы со сроками сдачи основной отчетности в 2018 году (календарь).

Меры ответственности

Законодатель предусматривает наказание лишь за несвоевременную сдачу декларации за отчетный период (календарный год). Согласно статье 119 НК РФ нельзя привлечь к ответственности за опоздание по сдаче налогового расчета за квартал, полугодие или 9 месяцев. А вот за несвоевременную подачу декларации полагается два вида ответственности:

- Налоговая. Штраф составляет 200 рублей (ст. 126 Налогового кодекса РФ).

- Административная. Штраф для должностного лица или учредителя в размере от 300 до 500 рублей в соответствии со статьей 15.6 КоАП РФ.

Стоит отметить, что оштрафовать можно только за неуплату или неполную уплату налога на имущество. На авансовые платежи, независимо от их размеров, подобные санкции не распространяются. Расчет штрафа производится в соответствии с суммой, которую налогоплательщик обязан был перечислить до конца марта (крайний срок подачи декларации) – она указана в графе 030 и должна равняться разнице показателей в графах 220 и 230 второго раздела.

Если условие не соблюдается, территориально уполномоченное отделение ФНС запросит более точные данные по всем пунктам и вынесет решение на основании официального ответа представителя организации.

За неуплату налогов могут привлекать как к административной, так и к уголовной ответственности. Штраф за нарушение составляет 20% от суммы, указанной в декларации. Если обстоятельства указывают на умышленное уклонение, ставка возрастает до 40%.

Исключения и льготы

Существует ряд исключений из правил. Пункт 4 ст. 374 НК РФ регламентирует перечень объектов, которые не облагаются налогом. К ним законодатель относит:

- основные средства органов поддержания правопорядка и силовых ведомств;

- земельные участки;

- водные объекты;

- природные ресурсы;

- объекты культурного наследия;

- хранилища радиоактивных отходов;

- экспериментальные энергетические установки;

- ледоколы и атомоходы;

- объекты, связанные с аэрокосмической отраслью;

- судна, внесенные в Российский международный реестр судов;

- основные средства, относящиеся к первым двум амортизационным группам (со сроком полезного использования от одного до трех лет).

Налоговый кодекс РФ предусматривает ряд льгот по налогообложению в статье 381 НК РФ. Помимо условий, создаваемых для развития отраслей хозяйства и социальных сфер, эта часть закона позволяет снизить отчисления практически любой организации, на балансе которой содержится движимое имущество, если таковое не стало собственностью компании в результате ликвидации другого юридического лица или сделки между лицами, ведущими совместную деятельность. Также проделать подобное невозможно, если произошла стандартная реорганизация компании (например, из закрытого акционерного общества в ООО).

Также к числу льготного относится приобретенное через посредника имущество, не являющегося взаимозависимым лицом по отношению к организации.

Бухгалтерская отчетность 2021

Годовую бухгалтерскую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным.

31 марта 2021 года – это суббота. Поэтому организации (вне зависимости от применяемого режима налогообложения) должны представить в ИФНС и органы статистики бухгалтерскую отчетность за 2017 год в ближайший рабочий день. То есть – не позднее 02.04.2018.

Порядок заполнения

Пошаговая инструкция к заполнению налоговой декларации.

Шаг № 1. Титульный лист

Здесь укажите все необходимые сведения от отчитывающейся организации. В верхней части листа внесите ИНН и КПП, затем последовательно укажите:

- Номер корректировки. Если отчет отправляется впервые, то проставьте «0—», для последующих исправлений указывайте «1—» и так далее по хронологии.

- Налоговый период укажите «34», затем пропишите отчетный год.

- Внесите информацию о налоговом органе, в который предоставляется декларация (код).

- Укажите код компании по месту ее нахождения:

В большинстве случаев проставляется код «214».

- Теперь пропишите полное наименование юридического лица, номер контактного телефона и сведения о руководителе предприятия либо о доверенном лице, ответственном за сдачу отчетности.

Нижняя правая часть титульного листа остается незаполненной. Эту часть страницы заполняет инспектор ФНС при приеме налоговой декларации.

Шаг № 2. Переходим в раздел 3

Если в собственности компании имеется имущество, стоимость которого рассчитывается исходя из кадастровой, то необходимо заполнить раздел 3 декларации.

Кадастровая стоимость определяется на 1 января отчетного периода (года). Если в течение календарного года стоимость по кадастру изменялась, то эти изменения учитывать в подсчете налога не следует.

Если кадастровая стоимость части (доли) объекта не определена, то ее следует исчислить прямо пропорционально, исходя из площади доли и общей площади объекта.

Шаг № 3. Разделы 2

ВАЖНО!

В одном отчете может быть несколько разделов 2, это может быть обусловлено следующими факторами:

- объекты имеют разные коды ОКТМО;

- имущество облагается по разным ставкам;

- к базе применяются несколько льгот;

- объекты имеют разные коды имущества.

Среднегодовую стоимость налогооблагаемых объектов указывайте исходя из остаточной стоимости объектов на 1 число каждого месяца отчетного периода (строки 010–140 графы 3). Итоговый расчет среднегодовой стоимости исчислите способом арифметического среднего по этим полям.

Шаг № 4. Раздел 2.1

В данном разделе указываются сведения о налогооблагаемых активах, налог по которому рассчитывается исходя их среднегодовой стоимости.

Здесь укажите:

- кадастровый номер объекта, при его наличии;

- условный номер в соответствии с ЕГРН;

- инвентарный номер, если к имущественному объекту не присвоен кадастровый или условный номер;

- код ОКОФ, в соответствии с общероссийскими классификаторами;

- остаточная стоимость объекта на 31 декабря.

Отметим, что если имущество выбыло до окончания отчетного периода, то сведения о нем в раздел 2.1 включать не следует.

Шаг № 5. Раздел 1

В данном листе укажите сумму налога, подлежащую уплате в бюджет.

Если в регионе установлены авансовые платежи, то в данном разделе следует учесть уже выплаченные транши.

Если сумма авансовых расчетов превысила итоговую сумму налогового обязательства, то в строке 030 ставится прочерк. А переплаченная разница отражается в 040 строке.