Что говорит закон

На основании п. 2 и 6 ст. 288 Налогового кодекса РФ, если компания имеет несколько обособленных подразделений на территории одного субъекта России, то она может не распределять прибыль по каждому из них. Сумму налога к уплате в бюджет этого региона в таком случае определяют по доле прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории субъекта РФ.

При этом организация сама выбирает ту обособку, через которую будет платить налога в бюджет этого региона.

Уведомить о принятом решении ИФНС, в которых компания состоит на налоговом учете по месту нахождения своих обособленных подразделений, нужно до 31 декабря года, предшествующего налоговому периоду.

Уведомления представляют, если:

- организация изменила порядок уплаты налога;

- изменилось количество структурных подразделений на территории субъекта РФ;

- произошли другие изменения, влияющие на порядок уплаты налога.

НДФЛ

С 2021 года платить НДФЛ при наличии у компании ОП разрешено в централизованном порядке, а именно:

- в бюджет по месту нахождения одного из таких ОП;

- или по месту нахождения головной организации, если она и ее ОП имеют место нахождения на территории одного муниципального образования.

О выборе налогового органа нужно уведомить не позднее 1 числа налогового периода все инспекции, в которых фирма-агент состоит на учете по месту нахождения каждого ОП (п. 2 ст. 230 НК РФ).

Уведомить о централизованной уплате НДФЛ в 2021 году нужно налоговиков не позднее 11 января 2021 года. Это первый рабочий день после новогодних каникул. Форму уведомления можно найти в Приложении № 1 к приказу ФНС от 6 декабря 2021 г. № ММВ-7-11/[email protected]

Форма уведомления с 2021 года

Письмом от 26 декабря 2021 года № СД-4-3/26867 ФНС России утвердила новые рекомендуемые форму и электронный формат уведомления об изменении порядка уплаты налога на прибыль организаций (Приложения № 1 и № 2). Этим же письмом закреплены порядок заполнения и представления бланка уведомления (Приложения № 3 и № 4).

По этой причине утратили силу прежние формы уведомлений (письма ФНС от 30.12.2008 № ШС-6-3/986, от 20.04.2012 № ЕД-4-3/6656, от 25.04.2012 № ЕД-4-3/7006).

Отметим, что в новой форме уведомления по налогу на прибыль с 2020 года объединены уведомления, которые ранее были разными бланками:

- о выборе ответственного подразделения (уведомление № 1);

- об обособленных подразделениях, по которым налог не будет платиться через ответственное подразделение (уведомление № 2);

- уведомление для КГН (уведомление № 3).

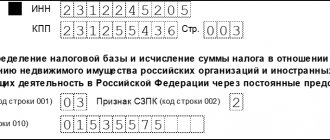

В поле «Признак состава уведомления» титульного листа указывают цифру:

- «1» – если в налоговый орган представляют только уведомление № 1;

- «2» – если подают только уведомление № 2;

- «3» – если представляют только уведомление № 3;

- «4» – если в налоговый орган одновременно представляют уведомления № 1 и № 2.

Фактически состав передаваемой в ИФНС информации остался прежним. Форма уведомления просто стала более структурированной:

- теперь для каждого поля предусмотрены знакоместа;

- нет таблиц или пустых строк для заполнения.

С нашего сайта бесплатно уведомления 1 и 2 об изменении порядка уплаты налога на прибыль организаций с 2021 года можно по прямой ссылке здесь:

УВЕДОМЛЕНИЕ ОБ УПЛАТЕ НАЛОГА НА ПРИБЫЛЬ

Читать также

20.11.2019

Титульный лист

В титульном листе уведомления указываются следующие сведения:

- ИНН и КПП организации;

- код налогового органа, в который подается уведомление (см. схема подачи уведомления);

- дата уведомления;

- код причины представления уведомления (например, код «01» при переходе на уплату налога по месту нахождения ответственного ОП);

- признак состава уведомления (например, если в состав уведомления входит титульный лист и уведомление 1, то выбирается признак «1»);

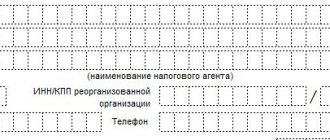

- полное наименование организации в соответствии с учредительными документами;

- номер контактного телефона (без пробелов и прочерков).

В поле «Данное уведомление составлено на ____ страницах»

указывается количество страниц, на которых составлено уведомление. Значение поля заполняется автоматически и пересчитывается при изменении его состава (добавлении/удалении разделов).

При заполнении поля «с приложением подтверждающих документов или их копий на ___ листах»

отражается количество листов подтверждающих документов или их копий. Такими документами могут быть: оригинал или заверенная копия доверенности, подтверждающей полномочия представителя налогоплательщика и др.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:»

отражается:

- Руководитель — если документ представлен налогоплательщиком;

- Уполномоченный представитель — если документ подан представителем налогоплательщика. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Особенности составления

Правила составления уведомления зависят от того, кто является его получателем:

- Внешние пользователи. К примеру, это могут быть контрагенты, ЮЛ, госорганы и лица, которые не работают в компании. Для составления уведомления используется общий бланк для письма. В документе могут присутствовать таблицы. Его необходимо обязательно подписать. Желательно, чтобы на уведомлении стояла подпись. Иногда уведомление отправляется вместе с сопроводительным письмом.

- Внутренние пользователи. К примеру, это могут быть сотрудники компании. Для составления документа используется бланк, в котором присутствуют необходимые реквизиты: название компании, наименование документа.

Как правило, к документу для внешних пользователей предъявляются более строгие требования. На нем должна стоять подпись, печать. Указывается вся полнота информации: реквизиты отправителя и получателя, название фирмы, наименование документа.

Составляющие уведомления

Стандартное уведомление обычно включает в себя эти сведения:

- Дата. Указывается дата подписания документа. При этом используется цифровой способ (к примеру, 09.09.18).

- Регистрационный номер. Представляет собой индивидуальное обозначение каждого исходящего документа. Оно может включать в себя и буквы, и цифры.

- Адресат. Реквизиты получателя нужно будет указывать даже в том случае, если это внутренний документ. Требуется отразить название подразделения, где работает сотрудник, ФИО самого работника.

- Заголовок. Он должен быть кратким и отражающим содержание документа.

- Текст уведомления. Нужно зафиксировать информацию, о которой требуется уведомить получателя.

Уведомление подписывает руководитель компании или лицо, имеющее право на подпись. Необходимо также включить в документ расшифровку росписи.

Порядок распределения

Если компания обязана уплачивать ННП отдельно по каждому объекту филиальной сети, то налогооблагаемую базу следует распределить между ГУ и ОП. Итоговый расчет налога на прибыль по обособленным подразделениям напрямую зависит от следующих показателей:

- Распределение среднесписочной численности между ГУ и ОП либо суммы произведенных расходов на оплату труда между головным офисом и филиалами. Иными словами, используется трудовой показатель. Определяется в процентах как отношение среднесписочной численности работников в филиале либо расходов на оплату труда по ОП к аналогичным числовым показателям по организации в целом.

- Остаточная стоимость имущественных активов или имущественный показатель. Значение вычисляется как отношение остаточной стоимости имущества, которое принадлежит ОП, к совокупной стоимости имущественных активов в целом по организации.

Следовательно, долевой показатель прибыли, приходящейся на ОП, определяется по формуле:

Доля прибыли по ОП = (удельный вес трудового показателя + удельный вес имущественного показателя) / 2.

Полученный показатель — налогооблагаемая база для ОП. Умножьте значение на ставку, чтобы получилась доля налога на прибыль по обособленному подразделению, подлежащая уплате в бюджет.

Отметим, что компания самостоятельно определяет состав показателей в своей учетной политике. Так, например, при отсутствии объектов основных средств в собственности филиала принимается значение, равное нулю.

(АВАНСОВЫХ ПЛАТЕЖЕЙ) ЧЕРЕЗ ОТВЕТСТВЕННОЕ ПОДРАЗДЕЛЕНИЕ

Порядок уведомления налоговых органов о решении уплачивать налог через одно из обособленных подразделений (головной офис) ст. 288 НК РФ не установлен.

Вместе с тем, как это сделать, разъяснено в Письме ФНС России от 30.12.2008 N ШС-6-3/986. Письмо носит рекомендательный характер. Однако налоговики на местах, скорее всего, будут руководствоваться им в своей практической работе (см., например, Письмо УФНС России по г. Москве от 17.02.2010 N 16-15/016328). Поэтому рассмотрим порядок, изложенный в названном Письме ФНС России.

В частности, для уведомления налоговых органов вам необходимо:

1. Направить в налоговый орган по месту нахождения ответственного обособленного подразделения уведомление. Поскольку его форма не установлена, уведомлять можно в произвольном порядке. На наш взгляд, в этом случае можно воспользоваться формой, рекомендованной в Письме ФНС России от 30.12.2008 N ШС-6-3/986.

В уведомлении необходимо указать:

— полное наименование организации в соответствии с учредительными документами;

— ИНН/КПП по месту нахождения организации;

— полное наименование обособленных подразделений;

— адреса мест нахождения обособленных подразделений;

— КПП, присвоенные налогоплательщику налоговыми органами по месту нахождения обособленных подразделений;

— наименование и код субъекта РФ, на территории которого находятся обособленные подразделения.

Также нужно отметить причину, по которой уведомление представляется в налоговый орган.

Кроме того, в этом уведомлении надо указать сумму ежемесячных авансовых платежей в бюджет субъекта РФ, которую должно перечислить ответственное подразделение в I квартале. Эта сумма определяется как величина ежемесячных авансовых платежей всех обособленных подразделений, расположенных в одном субъекте РФ, включая ответственное подразделение, подлежащая уплате ими в IV квартале налогового периода, предшествующего налоговому периоду, с которого ваша организация переходит на уплату налога через ответственное подразделение.

Уведомление подписывается руководителем организации либо представителем, полномочия которого подтверждены в установленном порядке (п. 3 ст. 29 НК РФ).

2. Копию уведомления необходимо представить в налоговую инспекцию, в которой состоит на учете головной офис.

Если головной офис и обособленные подразделения расположены в одном субъекте РФ и принято решение уплачивать налог на прибыль через головной офис, то уведомление представляется только по месту нахождения головного офиса.

3. Уведомить налоговые органы по месту нахождения обособленных подразделений о том, что через указанные подразделения налог уплачиваться не будет. В свою очередь указанные налоговые органы должны закрыть соответствующие карточки «РСБ» и передать их в налоговый орган по месту нахождения ответственного подразделения (Письмо ФНС России от 28.12.2005 N ММ-6-02/2005).

Указанные уведомления необходимо направить в налоговые органы до 31 декабря года, предшествующего налоговому периоду, с начала которого налог будет уплачиваться через ответственное подразделение (абз. 2 п. 2 ст. 288 НК РФ).

Напомним, что ранее данный срок законодательно закреплен не был. Поэтому Минфин России разъяснял, что уведомить налоговые органы нужно до начала налогового периода (Письма от 02.12.2005 N 03-03-04/2/127, от 21.04.2006 N 03-03-02/88). Однако при возникновении споров судебные инстанции указывали, что налогоплательщик каким-либо сроком не ограничен, поскольку Налоговый кодекс РФ подобных требований не содержит (см., например, Постановление ФАС Западно-Сибирского округа от 29.01.2007 N Ф04-9099/2006(30278-А70-15)).

Отметим, что вы вправе изменить ответственное обособленное подразделение, через которое уплачиваете налог. Но сделать это можно лишь с начала нового налогового периода, за исключением случаев ликвидации такого подразделения. Этот вывод следует из Письма Минфина России от 04.02.2008 N 03-03-05/7, где чиновники рассматривали срок направления уведомлений при выборе организацией ответственного подразделения.

Если вы уже применяете порядок уплаты налога через ответственное подразделение и ранее уведомляли об этом налоговые органы, повторно сообщать об этом вы не обязаны (Письма Минфина России от 25.01.2010 N 03-03-06/1/22, от 04.02.2008 N 03-03-05/7).

Кроме того, вы обязаны уведомлять налоговые органы обо всех изменениях, которые влияют на порядок уплаты налога по обособленным подразделениям (п. 2 ст. 288 НК РФ, ст. 7 Федерального закона от 22.07.2008 N 158-ФЗ (далее — Закон N 158-ФЗ)).

Например, это касается случаев, когда вы ликвидировали одно из обособленных подразделений или создали таковое на территории данного региона. В случае создания подразделения вам нужно сообщить в налоговый орган о том, через какое обособленное подразделение вы будете уплачивать налог по новому подразделению. Сделать это нужно в 10-дневный срок после окончания отчетного периода, в котором вы создали обособленное подразделение. Аналогичные действия вам нужно совершить, если вы ликвидировали ответственное подразделение (абз. 2, 7 п. 2 ст. 288 НК РФ, ст. 7 Закона N 158-ФЗ).

Отметим, что, по мнению Минфина России, в таких случаях уплачивать налог в региональный бюджет через выбранное ответственное подразделение можно уже по итогам отчетного (налогового) периода, в котором оно было создано (Письмо от 25.01.2010 N 03-03-06/1/22).

ПРИМЕР

уведомления налоговых органов об уплате налога в бюджет субъекта РФ через ответственное подразделение

Ситуация

Организация «Альфа» зарегистрирована в г. Москве, состоит на налоговом учете в ИФНС России N 28 по г. Москве и имеет ИНН 7728916548, КПП 772801001. Организация «Альфа» имеет два обособленных подразделения в Московской области:

— «Бета» в г. Фрязино, состоит на налоговом учете в МРИ ФНС России N 16 по Московской области и имеет КПП 505002001;

— «Омега» в г. Королеве, состоит на налоговом учете в МРИ ФНС России N 2 по Московской области и имеет КПП 501803001.

С 2010 г. организация «Альфа» решила платить налог на прибыль в бюджет Московской области через обособленное подразделение «Омега» в г. Королеве.

Сумма ежемесячных авансовых платежей, подлежащих уплате в I квартале 2010 г. в бюджет Московской области, составила 123 000 руб., в том числе по подразделению «Бета» — 93 000 руб., по подразделению «Омега» — 30 000 руб.

Решение

Уведомление N 1 организация «Альфа» заполнит в одном экземпляре и представит его:

— в МРИ ФНС России N 2 по Московской области (оригинал);

— в ИФНС России N 28 по г. Москве (копию).

В свою очередь, уведомление N 2 организация заполнит по обособленному подразделению «Бета», через которое налог в бюджет Московской области уплачиваться не будет. Данное уведомление организация «Альфа» представит в МРИ ФНС России N 16 по Московской области.

Образцы заполнения уведомлений N N 1 и 2 приведены соответственно в приложениях 1 и 2 к настоящему разделу.

- Приложение 1 к разделу 22.4.1.1

- Приложение 2 к разделу 22.4.1.1

Пример расчета для ОП

Рассмотрим пример расчета налога на прибыль для обособленного подразделения на следующих условиях:

ООО «Весна» (г. Москва) имеет филиал «Зима» (г. Санкт-Петербург). Совокупная налогооблагаемая база в расчетном периоде — 5 миллионов рублей.

Значения расчетных показателей:

| Наименование показателя | Числовое значение | |

| В целом по компании | В том числе по ООО «Зима» (филиал) | |

| Среднесписочная численность работников | 150 | 50 |

| Затраты на оплату труда | 12 000 000 | 4 400 000 |

| Остаточная стоимость имущества | 50 000 000 | 18 000 000 |

В учетной политике ООО «Весна» определено, что для распределения базы по ННП используется показатель среднесписочной численности и остаточной стоимости ОС.

Удельный вес трудового показателя = 50 / 150 × 100% = 34%.

Удельный вес имущественного показателя = 18 000 000 / 50 000 000 × 100% = 36%.

Доля прибыли = (34% + 36%) / 2 = 35%.

Определяем налоговую базу по ННП для филиала = 5 000 000 × 35% = 1 750 000 рублей.

Исчисляем налог на прибыль ОП «Зима» = 1 750 000 × 17% = 297 500 рублей.