Отчетность работодателя

Денис Покшан

Эксперт по налогам, бухгалтерии и кадровому учету

Актуально на 24 сентября 2018

Отчет 4-ФСС за 9 месяцев 2021 года по страховым взносам сдается по-прежнему во внебюджетный фонд, хотя по большинству видов взносов получателем информации будет налоговая инспекция. Утверждена ли новая форма 4-ФСС с отчетности за 3 квартал 2021 года? Как правильно заполнить и в какие сроки нужно сдавать данную отчетность? Ответим на вопросы и приведем пример заполнения.

Правовые основания для заполнения формы 4-ФСС

Обязанность сдавать форму 4-ФСС установлена п. 1 ст. 24 закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании…». Предоставлять отчет должны все юридические и физические лица, пользующиеся услугами застрахованных лиц, т.е. наемных работников, которые подлежат социальному страхованию.

К застрахованным лицам относятся (п. 1 ст. 5 закона № 125-ФЗ):

- Работники, с которыми заключен трудовой договор.

- Физические лица, привлекаемые к труду в рамках исполнения наказания, назначенного судом.

- Физические лица, с которыми заключены гражданско-правовые (авторские) договора. В последнем случае исполнитель является застрахованным лицом, если это предусмотрено условиями договора.

Форма отчета 4-ФСС за 9 месяцев 2021 года и порядок ее заполнения утверждены приказом ФСС РФ от 26.09.2016 № 381. Последние актуальные на сегодня изменения были внесены приказом ФСС РФ от 07.06.2017 № 275.

Актуальный бланк отчета 4-ФСС за 3 квартал 2021 года можно бесплатно скачать здесь.

Пример заполнения

Предположим, что выплаты физическим лицам за период составили 270 000 руб. (ежемесячно по 30 000 руб.). Задолженность по взносам за организацией на 01.01.2020 составила 100 руб. Взносы своевременно в полном размере перечислены (ежемесячно — 60 руб., задолженность на 01.01.2020 полностью погашена). Размер страхового тарифа — 0,2%.

ВАЖНО!

Отчетность 4-ФСС следует заполнять нарастающим итогом с начала отчетного периода, то есть года. Следовательно, этот отчет страхователи представляют в Соцстрах всего четыре раза в год: по итогам предыдущего года, за 1 квартал, за 1 полугодие, за 9 месяцев текущего года.

Заполненная форма 4-ФСС за 4 кв. 2020

Порядок представления отчета установлен ст. 24 закона № 125-ФЗ.

Форма его подачи зависит от численности застрахованных лиц. Если она превышает 25 человек, то отчет необходимо сдавать только в электронном виде.

Небольшие организации с численностью до 25 человек могут сдавать форму на бумажном носителе.

В «бумажном» виде 4-ФСС за предоставляется до 20 числа месяца, следующего за отчетным периодом, а электронную версию данного отчета нужно предоставлять не позднее 25 числа. Т.е. отчет 4-ФСС за 9 месяцев 2021 года нужно сдать до 22.10.2018 «на бумаге» (т.к. 20 октября – выходной день) и до 25.10.2018 – в электронном виде.

Также см. “Сроки сдачи 4-ФСС в 2021 году“.

Сроки сдачи 4-ФСС в 2021 году

4-ФСС подается 4 раза в год: по окончании первого квартала, полугодия, девятимесячного периода и года. Срок сдачи формы зависит от вида, в котором она подается. Он же, в свою очередь, зависит от количества застрахованных лиц:

- если их до 25 человек включительно, то можно подавать 4-ФСС на бумаге (в электронном виде тоже можно);

- если 26 и более — только в электронном виде.

Крайняя дата представления формы в электронном виде — 25 число месяца, следующего за отчетным кварталом, в бумажном виде — 20 число. То есть налоговая ненавязчиво, в виде больших сроков, предлагает сдавать именно в электронном виде.

Сроки подачи отчета за периоды 2021 года представлены в следующей таблице.

| Период | В электронной форме | На бумаге |

| I квартал | 20 апреля | 26 апреля (перенос с 25 апреля) |

| Полугодие | 20 июля | 26 июля (перенос с 25 июля) |

| 9 месяцев | 20 октября | 25 октября |

| год | 20 января 2022 | 25 января 2022 |

А если организация не ведет деятельность?

«Нулевой» 4-ФСС за 3 квартал 2021 года нужно сдать, даже если в течение отчетного периода (с января по сентябрь 2021 года включительно) организация не вела деятельность. Никаких исключений для таких случаев в действующем законодательстве нет. В «нулевом» расчете по форме 4-ФСС заполните только титульный лист и таблицы 1, 2, 5.

Выплаты по гражданско-правовым договорам отражайте в таблице 1 формы 4-ФСС, только когда начисляли взносы в пользу физлиц-исполнителей. Начисляйте взносы на травматизм, если такую обязанность предусмотрели в договоре. Когда в договорах подряда или оказания услуг такого условия нет, взносы не начисляйте и выплаты в таблице 1 формы 4-ФСС не отражайте.

Также см. “Нулевой 4-ФСС в 2021 году: образец заполнения“.

Что это за отчет

Речь идет о форме 4-ФСС, которая отражает не только расчет по страховым взносам на случай травматизма, но и данные о пособиях при несчастных случаях, о медосмотрах сотрудников и специальной оценке рабочих мест. Сдавать отчетность в ФСС за 4 квартал 2021 года необходимо на новом бланке с учетом принятых изменений. Расчет и порядок, как заполнить форму 4-ФСС, утверждены в приложении №1 к приказу ФСС №381 от 26.09.2016.

ВАЖНО!

Предыдущие изменения вносились в 2021 году приказом Фонда соцстрахования №275 от 07.06.2017 — чиновники реорганизовали регламент приема документов.

Новая форма размещена в интернете. В разделе «Информация для работодателей» можно скачать бесплатно бланк формы 4-ФСС, на сайте ФСС вы можете воспользоваться этой опцией.

Форма 4-ФСС за 4 квартал 2021 года содержит обязательные и добавочные листы. Обязательные листы заполняют по всем застрахованным лицам, а добавочные — только при наличии данных. К обязательным листам относятся титульный лист, таблицы 1, 2 и 5. К добавочным — таблицы 1.1, 3 и 4.

Суть заполняемого бланка по сравнению с предыдущими отчетными периодами не изменилась, но добавлены некоторые новые значения. На титульном листе появилось новое кодовое поле «Бюджетная организация». В нем организациям бюджетной сферы необходимо указать источник финансирования.

В таблицу 2 добавлены новые строки:

- строка 1.1 «Задолженность за реорганизованным страхователем и(или) снятым с учета обособленным подразделением юридического лица»;

- строка 14.1 «Задолженность за территориальным органом Фонда страхователю и(или) снятому с учета обособленному подразделению юридического лица».

Эти строки являются «зеркальными» — значение показывается в зависимости от того, за кем числится задолженность. Строка отражает сумму по перешедшей задолженности от реорганизованного страхователя или снятого с учета обособленного подразделения.

Куда сдавать 4-ФСС за 9 месяцев 2018 года

Если у организации нет обособленных подразделений, то расчет 4-ФСС за 3 кв. 2021 года сдавайте в территориальное отделение ФСС по её местонахождению (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ). Это место регистрации организации.

Если же обособленные подразделения есть, то форму 4-ФСС нужно сдавать в следующем порядке. Расчет представьте в территориальное отделение ФСС по местонахождению обособленного подразделения, если у такого подразделения есть расчетный (лицевой) счет и оно самостоятельно начисляет зарплату сотрудникам. В форме 4-ФСС укажите адрес и КПП обособленного подразделения.

Как заполнять 4-ФСС 9 месяцев 2018 года

Форма состоит из титульного листа и нескольких таблиц, каждая из которых содержит отдельный блок информации.

В составе отчета 4-ФСС за 3 квартал 2021 года обязательными для заполнения являются только основные листы, содержащие общие сведения о плательщике, страховых взносах и мероприятиях по охране труда:

- Титульный лист.

- Таблица 1, содержащая расчет базы для исчисления взносов.

- Таблица 2, в которой отражается состояние расчетов с подразделением ФСС.

- Таблица 5, включающая сведения о проведенной спецоценке условий труда и медосмотрах.

Остальные таблицы применяются только, если у страхователя есть данные для их заполнения:

- Таблица 1.1 используется, если страхователь временно направляет своих работников для работы у другого юридического лица или ИП.

- Таблица 3 содержит сведения о расходах по обязательному страхованию (например – оплата больничных по несчастным случаям на производстве).

- Таблица 4 отражает информацию о количестве несчастных случаев и профессиональных заболеваний.

По такому же принципу будем рассматривать порядок заполнения отчета – сначала все «обязательные» листы, а затем – «дополнительные».

Образец заполнения формы 4-ФСС за 9 месяцев 2021 года можно скачать здесь.

Изменения в 4-ФСС с 1 квартала 2021 года

В связи с переходом на прямое финансирование выплат работникам из Фонда социального страхования ФСС опубликовал проект ведомственного приказа «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (форма 4-ФСС) и Порядка ее заполнения». Обновленная отчетность начнет применяться с подачи отчетов за 1 квартал 2021 года.

Из обновленной формы 4-ФСС удалили таблицы, содержащие данные о произведенных страхователем расходах за счет страховых взносов. Вместо этого в отчет включили таблицу с информацией о самостоятельных классификационных единицах для тех страхователей, у которых они есть. В таблицу «Расчет сумм страховых взносов» добавлена строка «Исчислено страховых взносов», а строка «Дата установления надбавки» удалена.

Обновлена отдельная таблица сведений для расчета страховых взносов для организаций, предоставляющих персонал в аутсорсинг. В ней появились новые столбцы для указания:

- КПП принимающей организации;

- численности инвалидов среди временно направленных работников;

- сведений о скидках и надбавках к страховому тарифу.

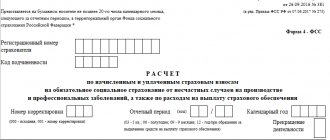

Титульный лист 4-ФСС

Данный раздел 4-ФСС включает в себя общую информацию о страхователе и самой форме.

| Название поле | Что указывать |

| Регистрационный номер | Это идентификатор страхователя, который присваивается при постановке на учет в отделении ФСС |

| Код подчиненности | Показывает, в каком подразделении ФСС страхователь зарегистрирован в настоящее время |

| Номер корректировки | Указывает на то, является ли отчет первичным, или в него уже вносились изменения. Первый вариант отчета содержит в данном поле код «000», последующие – соответственно «001», «002» и т.д. Если после сдачи отчета форма была изменена, то исправленный отчет предоставляется в формате, актуальном на тот период, за который была выявлена ошибка |

| Поле «Отчетный период» | Служит одновременно для заполнения сведений о периоде, за который сдается отчет и для информации о заявках на выделение средств для выплаты страхового возмещения. При «обычной» подаче отчета период заносится в две левые ячейки: девять месяцев – «09» (с января по сентябрь 2021 года). Если же страхователь обращается за получением денежных средств, то заполняются только две правые ячейки поля. В них заносится количество обращений – от 01 до 10. |

| Поле «Календарный год» | Заносится год, к которому относится отчетный период, в четырехзначном формате. Т.е. в данном случае – 2021. |

| Поле «Прекращение деятельности» | Заполняется только в том случае, когда страхователь находится в стадии ликвидации и отчет предоставляется в соответствии с п.15 ст.22.1 Закона № 125-ФЗ. Тогда в поле проставляется буква «Л». Если же страхователь ведет деятельность и предоставляет отчетность в текущем режиме, то данное поле не заполняется |

| Поле «Полное наименование / ФИО» | Для юридического лица указывается наименование организации (обособленного подразделения, отделения иностранной организации) в соответствии с учредительными документами. Для физического – ФИО предпринимателя либо другого страхователя в соответствии с документом, удостоверяющим личность. ФИО указывается без сокращения (отчество – при наличии). |

| Поля «ИНН» и «КПП» | Проставляются соответствующие коды для юридического или физического лица в соответствии со свидетельством о постановке на налоговый учет. ИНН физического лица содержит 12 знаков, а юридического – 10, поэтому для организации в первых двух ячейках следует проставить нули. Поле «КПП» заполняется только для юридических лиц и их обособленных подразделений. |

| Название поле | Что указывать |

| Поля «ОГРН/ОРГНИП» | Указывается основной государственный регистрационный номер юридического лица или ИП в соответствии со свидетельством о государственной регистрации. Номер юридического лица содержит на две цифры меньше, чем у ИП. Поэтому для организации две первые ячейки поля, аналогично ИНН, будут содержать нули. |

| Поле «Код ОКВЭД» | Указывается код вида экономической деятельности по классификатору ОК 029-2014 (КДЕС Ред. 2) с учетом отнесения этого вида к соответствующему классу профессионального риска (постановление Правительства РФ от 01.12.05 № 713). Начиная со второго года деятельности страхователь указывает код, подтвержденный ФСС РФ (приказ Минздравсоцразвития РФ от 31.01.2006 № 55). |

| Поле «Бюджетная организация» | Заполняют страхователи, получающие финансирование из бюджета, в соответствии с источником: – федеральный бюджет – «1»; – бюджет субъекта РФ – «2»; – муниципальный бюджет – «3»; – смешанное финансирование – «4» |

| Поле «Номер контактного телефона» | Указывается телефон для связи страхователя, его представителя или правопреемника, в зависимости от того, кто именно сдает отчет |

| Поля «Среднесписочная численность работников», «Численность работающих инвалидов» и «Численность работников, занятых на работах с вредным или опасными производственными факторами» | Указываются соответствующие показатели, рассчитанные в соответствии с приказом Росстата от 22.11.2015 № 772. |

| Поля «Расчет предоставлен на» и «С приложением подтверждающих документов и их копий на» | Указываются соответственно количество листов самого отчета и подтверждающих документов (при их наличии). |

| поле «Достоверность и полноту сведений подтверждаю» | Указываются: – категория лица, предоставившего отчет; это может быть сам страхователь (1), его представитель (2) или правопреемник (3); – ФИО руководителя предприятия, ИП, физического лица или представителя страхователя; – подпись, дата и печать (при наличии); – если отчет сдает представитель, то указываются реквизиты документа, подтверждающего его полномочия. |

| Поле «Заполняется работником фонда» | Указывается: – способ предоставления (1 – лично на бумажном носителе, 2 – по почте); – количество листов самого отчета и приложений; – дата приемки, ФИО и подпись сотрудника ФСС. |

Таблица 1: расчет базы для начисления взносов за 9 месяцев 2021 года

Таблица 1 называется «Расчет базы для начисления страховых взносов». Она содержит информацию о выплатах в пользу физических лиц, облагаемых взносами и о страховом тарифе с учетом надбавок и скидок (за период с января по сентябрь 2021 года).

- В строке 1 указываются все суммы выплат сотрудникам по трудовым, гражданско-правовым или авторским договорам в соответствии со ст. 20.1 закона № 125-ФЗ. Сведения заносятся нарастающим итогом с начала отчетного периода (столбец 2) и за каждый их трех последних отчетных месяцев, т.е. в данном случае – за июль-сентябрь 2021г. (столбцы 4-6). Аналогично заполняются данные в строках 2 – 3, рассмотренные ниже.

- Строка 2 содержит информацию о суммах выплат, не облагаемых взносами (ст. 20.2 закона № 125-ФЗ). Это могут быть пособия, материальная помощь, компенсация затрат на проезд и т.п.

- Строка 3 отражает базу для начисления взносов и представляет собой разность между соответствующими показателями строк 1 и 2.

- В строке 4 из общей суммы выделяются выплаты в пользу работающих инвалидов.

- В строке 5 указывается страховой тариф. Он определяется индивидуально, в зависимости от класса профессионального риска страхователя.

- В строках 6 и 7 содержится информация о скидках и надбавках к страховому тарифу, которые устанавливаются в соответствии с постановлением Правительства РФ от 30.05.12 № 524.

- В строке 8 содержится дата приказа территориального органа ФСС об установлении надбавки к тарифу.

- В строке 9 указывается итоговый тариф с учетом всех скидок и надбавок. Все данные по тарифам показываются в процентах с двумя знаками после запятой.

Таблица 1

Здесь обобщаются данные по всем видам вознаграждений сотрудников и ставке взноса:

- Стр. 1 включает в себя 4 информативных столбца о суммах выплат физлицам. В столбце 3 проставляется вся сумма с начала года, а столбцы 4-6 показывают суммы, выплаченные в каждом месяце отчетного периода.

- Стр. 2 включает в себя данные, на которые стр. 1 может быть уменьшена (пособия, матпомощь, компенсация затрат на проезд и другое).

- Стр. 3 содержит конечную информацию для расчета взносов, она получается путем вычитания данных стр. 2 из данных стр. 1.

- Стр. 4 содержит данные о выплатах в пользу работающих на предприятии инвалидов.

- Стр. с 5 по 9 содержат информацию о применяемом тарифе, скидках и надбавках, позволяют рассчитать итоговое значение. Если все поля формы заполнены, то стр. 9 = стр. 5 – стр. 6 + стр. 7. Если заполнена стр. 7, то в стр. 8 необходимо указать дату, с которой такая надбавка применяется. Все значения указываются с двумя знаками после запятой.

Таблица 2: расчеты с ФСС за 9 месяцев 2018 года

В таблице 2«Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» отражаются сведения о расчетах между страхователем и подразделением ФСС РФ.

- Строка 1 содержит текущую задолженность страхователя по взносам на начало отчетного периода, т.е. на 01.01.2018. Она должна соответствовать показателю строки 19 таблицы 2 отчета за 2017 год.

- Строка 1.1 используется для отражения задолженности на начало периода, если отчет заполняет правопреемник реорганизованного страхователя или «головная» компания по ликвидированному обособленному подразделению.

- Строка 2 содержит суммы начисленных взносов. Отдельно показываются взносы нарастающим итогом с начала периода и за три последних месяца (июль – сентябрь) помесячно.

- Если за отчетный период подразделение ФСС проводило выездные или камеральные проверки страхователя, то их результаты отражаются в следующих строках:

– в строке 3 – суммы доначисленных взносов;

– в строке 4 – суммы не принятых к зачету расходов за прошедшие периоды.

- По строке 5 указываются самостоятельно доначисленные страхователем взносы за прошлые периоды

- По строке 6 показывают суммы возмещения расходов страхователя, полученные от отделения ФСС.

- По строке 7 отражают суммы, полученные от ФСС РФ в рамках возврата излишне уплаченных или взысканных взносов.

- Строка 8 содержит контрольную сумму показателей строк с 1 по 7.

- Строки 9 – 11 отражают сумму задолженности за подразделением ФСС РФ на конец периода – 30.09.2018, а именно:

– строка 9 – общую сумму;

– строка 10 – в т.ч. за счет превышения расходов;

– строка 11 – в т.ч. за счет переплаты.

- Строки 12 -14 отражают сумму задолженности за подразделением ФСС РФ на начало периода – 01.01.2018, а именно:

– строка 12 – общую сумму, ее показатель должен соответствовать строке 9 отчета за 2021 год;

– строка 13 – в т.ч. за счет превышения расходов;

– строка 14 – в т.ч. за счет переплаты.

- Строка 14.1 содержит сведения о задолженности за подразделением фонда перед реорганизованным страхователем или ликвидированным обособленным подразделением.

- В строке 15 отражаются расходы предприятия, связанные со страхованием от несчастных случаев и профессиональных заболеваний. Суммы указываются за весь отчетный период и за июль-сентябрь помесячно.

- Строка 16 содержит сведения о фактически уплаченных страховых взносах. Они также показываются за период целом и помесячно за три последних месяца. Информация за июль-сентябрь должна содержать даты оплаты и номера платежных поручений.

- В строке 17 отражается информация о списанной задолженности страхователя (в соответствии с ч. 1 ст. 26.10 закона № 125-ФЗ либо другими федеральными нормативными актами).

- Строка 18, аналогично строке 8, является контрольной. Она содержит сумму показателей строк 12, 14.1, 15, 16, 17.

- В строке 19 указывается задолженность за страхователем на конец отчетного периода – 30.09.2018. При наличии недоимки она выделяется в строке 20.

Порядок заполнения 4-ФСС

Подробный порядок заполнения формы представлен во втором приложении Приказа ФСС от 07.06.2017 № 381.

Рассмотрим правила заполнения титульника и таблиц, обязательных для всех страхователей.

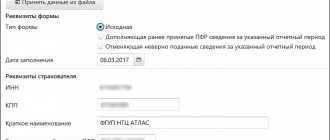

Титульный лист

Заполнять 4-ФСС начинают с титульного листа. Укажите на нем данные страхователя: название фирмы, ИНН и КПП, юрадрес или адрес по прописке, код ОКВЭД, код подчиненности. Тут же укажите период, за который сдаете отчет, и данные получателя.

Важный показатель титульного листа — среднесписочная численность сотрудников. Мы рассказывали, как рассчитать среднесписочную численность работников.

Таблица 1

Чтобы заполнить эту таблицу и правильно посчитать налоговую базу, важно понимать, какие доходы облагаются взносами, а какие — нет. Рассмотрим порядок заполнения по строкам:

- 1 — отразите выплаты, облагаемые взносами;

- 2 — отразите выплаты, не облагаемые страхвзносами, если такие есть;

- 3 — рассчитайте базу для начисления взносов — строка 1 за вычетом строки 2;

- 4 — отдельно выделите облагаемые доходы инвалидов, если они работают у вас на предприятии;

- 5 — укажите класс профессионального риска, присвоенный вашей компании;

- 6 и 7 — укажите размер скидки или надбавки к тарифу соответственно, если они есть. В строке 8 укажите дату приказа ФСС, которым они установлены;

- 9 — укажите величину тарифа с учетом скидки и надбавки.

Таблица 2

В этой таблице рассчитайте сумму взносов к перечислению с учетом обязательств, полученных в отчетном квартале, и задолженности. Заполняйте таблицу на основе данных бухучета страхователя. Рассмотрим порядок заполнения по строкам:

- 1 и 1.1 — отразите долг по взносам на начало расчетного периода и долги, полученные от закрытых обособок или реорганизованных лиц по преемству прав и обязательств;

- 2 — укажите сумму начисленных взносов с учетом тарифа на начало расчетного периода и за 3 месяца;

- 3–7 — заполняйте в особых случаях, например, доначисления взносов в ходе налоговой проверки, перечисления взносов в зачет переплаты, начисления за прошлые периоды и т.д.;

- 8 — укажите сумму строк 1–7;

- 9–14.1 — укажите долги, которые числятся за ФСС на конец и начало расчетного периода;

- 15 — отразите взносы на травматизм и профзаболевания, начисленные нарастающим итогом с начала года;

- 16 — укажите сумму уплаченных взносов и приведите реквизиты платежного поручения;

- 18 — укажите сумму показателей строк 12, 14.1–17;

- 19 — отразите задолженность на конец периода.

Таблица 5

В таблице 5 отражайте результаты спецоценки условий труда (СОУТ) и медосмотров сотрудников. По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2021.

Для проверки правильности заполнения Приказом ФСС от 09.03.2017 № 83 утверждены контрольные соотношения:

- Строка 1 столбец 3 ≥ Строка 1 столбец 4.

- Строка 1 столбец 4 ≥ Строка 1 сумма столбцов 5 и 6.

- Строка 2 столбец 7 ≥ Строка 2 столбец 8.

- Строка 2 столбец 7 = 0, если нет работников, занятых на вредном производстве.

Таблица 5: информация о специальной оценке

По строке 1 таблицы 5 «Сведения о проведенной специальной оценке условий труда и медосмотрах» указывается информация о проведенной спецоценке условий труда (СОУТ):

- В графе 3 указывается общее количество рабочих мест страхователя

- В графе 4 – количество рабочих мест, в отношении которых проведена СОУТ на начало 2021 года.

- В графах 5 и 6 из показателя графы 4 указывается количество оцененных рабочих мест с вредными и опасными условиями труда (3 и 4 класс опасности).

Если на начало года не истек срок действия ранее проведенной аттестации рабочих мест (ст. 27 закона от 28.12.2013 № 426-ФЗ «О СОУТ»), то строка 1 заполняется по результатам аттестации. Если ни спецоценка, ни аттестация не проводилась, то в соответствующих графах проставляются нули.

По строке 2 приводится информация об обязательных медосмотрах работников, которые трудятся во вредных или опасных условиях.

- В графе 7 указывается общее количество таких работников, подлежащих медосмотру, на начало года.

- В графе 8 отражается количество работников, фактически прошедших медосмотры на начало года.

Сведения о медосмотрах заносятся в соответствии с п. 42, 43 Порядка, утвержденного приказом Минздравсоцразвития от 12.04.11 № 302н.

Отчет 4-ФСС: кто сдает и для чего

4-ФСС — обязательный ежеквартальный отчет для всех юридических лиц и индивидуальных предпринимателей, которые начисляют взносы на травматизм за своих сотрудников по трудовому или гражданско-правовому договору. Также его сдают и физические лица, которые нанимают по трудовому договору официальных помощников. Например, личного повара или водителя.

Отчет нужен для расчетов страховых взносов по производственным травмам и профессиональным заболеваниям застрахованных сотрудников компании. В расчете учитывается информация по несчастным случаям и о пройденных спецоценке условий труда и медицинских обследованиях работника. Также в форме есть страховые взносы по фиксированной ставке, информация о затратах работодателя по оплате больничных.

Бухгалтерская форма 4-ФСС появилась в 2021 году. 4-ФСС была утверждена в сентябре 2021 и вступила в силу с января 2021 года. В июне 2021 года ФСС обновил форму приказом от 7 июня 2021 № 275, с тех пор она неизменна. В титульном листе добавилось поле, которое заполняют бюджетные организации. Остальные изменения коснулись разделения сфер ответственности между ФСС и ФНС. С Соцстраха сняли часть расчетов, и теперь раздел по нетрудоспособности (временной, по болезни или в связи с материнством) перешел к ФНС.

В 2021 году форма 4-ФСС содержит следующие разделы:

- титульный лист;

- расчет базы для начисления страховых взносов;

- таблицу для работодателей, которые временно передают своих сотрудников другим компаниям;

- расчеты по обязательному социальному страхованию от производственного травматизма и профзаболеваний;

- таблица с фактическими расходами на обязательное страхование от несчастных случаев и профессиональных заболеваний;

- данные по количеству застрахованных сотрудников, которые пострадали в связи со страховым случаем на рабочем месте в течение отчетного периода;

- общая информация по спецоценке условий для трудовой деятельности и состояния рабочих мест, информация об обязательных медосмотрах работников на начало года.

Таблица 1.1: информация о заемном персонале

Таблица 1.1«Сведения, необходимые для исчисления взносов страхователями, указанными в п. 2.1 ст. 22 закона № 125-ФЗ» – первая из «необязательных» частей отчета. Ее заполняют только те страхователи, которые временно направляют своих сотрудников для работы у другого юридического лица или ИП.

Каждая строка таблицы соответствует одному предприятию (ИП), на которое направлены работники

- Графы 2,3,4 содержат соответственно номер в ФСС, ИНН и ОКВЭД принимающего субъекта.

- В графе 5 указывается общая численность временно направленных работников.

- Графы 6 – 13 содержат базу для начисления страховых взносов, т.е. выплаты в пользу указанных работников. Суммы показываются за весь отчетный период и отдельно – помесячно за июль-сентябрь. Из каждого показателя выделяется сумма выплат в пользу инвалидов.

- В графах 14 и 15 указывается размер страхового тарифа принимающего субъекта, без учета и с учетом скидок (надбавок).

Таблица 3: расходы на обязательное социальное страхование

Эту часть отчета заполняют те страхователи, которые самостоятельно производят расходы по страхованию от несчастных случаев и профессиональных заболеваний.

В графах 3 и 4 указывается соответственно количество оплаченных дней (там, где это применимо) и сумма выплаты. По строкам таблицы отражаются виды расходов:

- По строкам 1 и 4 – пособия по временной нетрудоспособности в связи с несчастными случаями на производстве и профессиональными заболеваниями.

- По строкам 2, 3, 5, 6 из строк 1 и 4 выделяются выплаты внешним совместителям и пострадавшим в другой организации.

- По строке 7 указываются расходы на оплату дополнительного отпуска для санаторно-курортного лечения.

- По строке 8 из строки 7 выделяются затраты на отпускные работникам, пострадавшим в другой организации

- В строке 9 отражается финансирование предупредительных мер по сокращению травматизма и профессиональных заболеваний в соответствии с Правилами, утвержденными приказом Минтруда от 10.12.12 № 580н.

- В строке 10 суммируются все виды расходов. Она представляет собой сумму строк 1,4,7,9.

- В строке 11 справочно отражаются суммы начисленных, но не выплаченных на отчетную дату пособий. Пособия, начисленные за последний месяц (сентябрь 2021г.), если по ним еще не истек срок выплаты, в данную строку не включаются.

Таблица 4: сисленность пострадавших в связи со страховыми случаями

Эту таблицу заполняют только те страхователи, у которых в 2018 году происходили несчастные случаи на производстве или были выявлены профессиональные заболевания.

- По строке 1 заполняются данные об общем количестве несчастных случаев на основании актов по форме Н-1 (постановление Минтруда от 24.10.2002 № 73)

- По строке 2 выделяются несчастные случаи со смертельным исходом.

- По строке 3 отражаются сведения о зарегистрированных случаях профессиональных заболеваний (постановление Правительства РФ от 15.12.2000 № 967).

- По сроке 4 указывается общее количество пострадавших, т.е. суммируются показатели строк 1 и 3.

- По строке 5 выделяется количество пострадавших по случаям, закончившимся только временной нетрудоспособностью.

Несчастные случаи и профессиональные заболевания относят к отчетному периоду, исходя из даты проведения экспертизы по проверке указанных фактов.

Возможные штрафы

Штрафы за нарушения при сдаче отчета 4-ФСС за 9 месяцев 2018 года установлены ст. 26.30 закона № 125-ФЗ.

Непредставление отчета за 3 квартал 2021 года наказывается штрафом в размере 5% суммы страховых взносов за последние три отчетных месяца за каждый полный или неполный месяц просрочки. Минимальная сумма штрафа – 1000 рублей, максимальная – 30% от указанной суммы взносов.

Также страхователь может быть оштрафован за сдачу отчета «на бумаге», если он обязан сдавать форму в электронном виде. В данном случае размер штрафа составит 200 руб.

Кроме того, на ответственных должностных лиц может быть дополнительно наложен административный штраф в размере от 300 до 500 руб. (ст. 15.33 КоАП).

А вот правовые основания для блокировки счетов налогоплательщика у контролирующих органов в данном случае отсутствуют. Форма 4-ФСС не является налоговой декларацией, поэтому положения п. 3 ст. 76 НК РФ на нее не распространяются. Эта позиция изложена в письме Минфина РФ от 21.04.2017 N 03-02-07/2/24123.

Вывод

Отчет 4-ФСС за 9 месяцев 2021 года содержит информацию о начисленных и уплаченных страховых взносах «за травматизм», а также дополнительные сведения, связанные с охраной труда на предприятии. Обязательными для заполнения являются титульный лист и таблицы 1,2,5. Остальные разделы формы заполняются при наличии данных. Формат представления и порядок сдачи зависит от численности застрахованных лиц. За нарушение регламента предоставления отчета предусмотрены штрафные санкции.

Читать также

16.12.2016

4-ФСС – новая форма за 3 квартал 2017

Похожие публикации

С 01.01.2017 г. в ведение налоговых органов перешли все страховые взносы, кроме взносов на соцстрахование от производственных травм и профзаболеваний, уплачиваемых в ФСС. Отчитываться по взносам на «травматизм» по-прежнему следует в Фонд соцстраха. В этой статье мы расскажем об актуальной форме 4-ФСС для отчета за 9 месяцев 2021 г., которая в прошлом году в очередной раз изменилась, и приведем образец ее заполнения.