Нет наверно нет такой коммерческой организации, которая бы не была знакома с КБК и его структурой. Сдавая отчетные документы различного характера в государственные органы, бухгалтера постоянно сталкиваются с тем, что заполняя платежки указывают в них КБК.

Сам код представляет собой набор цифр, которые и позволяют направлять деньги адресату. Если, например, сотрудник казначейства увидел в платежном поручении КБК 18210301000013000110, он уже понимает, о чем идет речь, и отправляет адресату (182) налоговому органу денежные средства.

Эта система была разработана Министерством Финансов РФ и стала универсальной при приемке платежей государственного характера. Под контролем оказывается каждый рубль, и можно отследить откуда и куда поступают деньги.

Компании, занимающиеся торговлей на территории Российской Федерации или оказывающие услуги, должны уплачивать налог на добавленную стоимость (НДС), это является обязательным условием для тех, кто решает стать предпринимателем.

Но не всегда в хозяйственной деятельности бизнесмена, все проходит гладко. Если случилось так, что в компанию пришло извещение с требование оплатить налог, и в нем указано КБК 18210301000013000110, значит где-то была допущена ошибка и основной налог не был уплачен вовремя. Теперь же приходится платить штраф.

КБК для уплаты НДС для юридических лиц в 2020-2021 годах

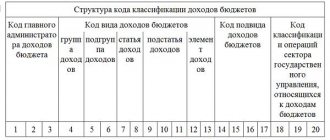

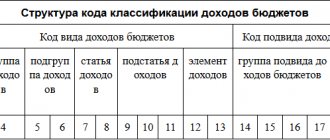

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода.

В 2021 году применяется перечень КБК из приказа Минфина от 29.11.2019 № 207н, а в 2021 из нового приказа Минфина от 08.06.2020 № 99н.

Смотрите, какие КБК изменились в 2021 и в 2021 году.

В 2021 году действовали КБК из приказа Минфина от 08.06.2018 № 132н.

Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью этого приказа найти нужный КБК.

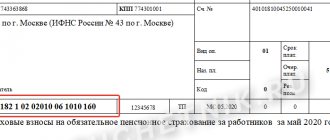

Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 0300 110. С помощью приложения 3 определяем администратора дохода — это федеральная налоговая служба, код 182. Сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте. Таким образом, получим искомый КБК — 182 1 0300 110.

О том, чем грозит несвоевременная уплата НДС, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

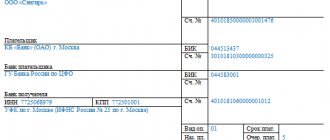

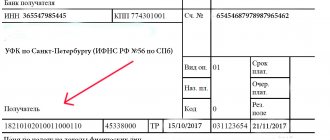

Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа.

КБК по НДС в 2020-2021 году остаются такими же, как и ранее:

- налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России — 182 1 0300 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) — 182 1 04 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) — 153 1 04 01000 01 1000 110.

КБК по налогам и страховым взносам в 2021 году

Министерство финансов Приказом от 07.12. 2021 № 230н внесло поправки в коды бюджетной классификации: для одних произвелась незначительная коррекция, другие – исключили. Изменения вступили в силу с 1 января 2021 года. Они затрагивают, в частности, следующие разделы:

- Налог на прибыль предприятий – касается фирм, работающих с зарубежными компаниями и получающих от них доходы.

- УСН – изменения затронули организации, использующие объект налогообложения «доходы минус расходы». Минимальный налог и авансовые платежи будут производиться на отдельный КБК.

- Страховые взносы – с 2021 года администрированием займется налоговая инспекция (за исключением взносов «на травматизм»), поэтому комбинация некоторых цифр изменится.

Поскольку в 2021 году появляются новые КБК, прежние станут недействительными. С 1 января 2021 года бухгалтер не сможет пользоваться старыми значениями даже при совершении платежа за предыдущий период, иначе денежные средства не будут считаться уплаченными.

Предотвратить неприятности при совершении финансовых операций поможет наша таблица КБК на 2021 год, подготовленная финансистами на основании данных Минфина РФ. Но если бухгалтер все-таки воспользуется сведениями за 2021 год, допущенную ошибку можно исправить (потребуется уточнять платеж).

КБК для уплаты пени и штрафов по НДС в 2020-2021 годах

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Ниже приведены КБК для уплаты пени и штрафов по НДС в 2020-2021 годах. Пока они остаются такими же, как и ранее.

| Вид налога | Пени по НДС | Штрафы по НДС |

| Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) | 182 1 0400 110 | 182 1 0400 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 0400 110 | 153 1 0400 110 |

Заполнить платежку на пени по НДС вам помогут рекомендации и образец от экспертов КонсультатПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Если налогоплательщик ошибся в указании КБК, ст. 78 и 79 НК РФ дают право либо вернуть уплаченные суммы, либо произвести зачет с другими налогами при наличии недоимки по ним. Также в п. 7 ст. 45 НК РФ дается возможность уточнить платеж, если в КБК была допущена ошибка, но деньги поступили на счет Федерального казначейства.

Что лучше: уточнение платежа или зачет, узнайте здесь.

А здесь вы найдете образец заявления на уточнение КБК.

В 2020-2021 годах сумму пеней нужно рассчитывать по правилам, введенным с 01.10.2017.

Узнайте подробности из материала «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней? Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

КБК: особенности и предназначение

Код бюджетной классификации (КБК) – комбинация цифр, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений. Характеризует определенную денежную операцию и является удобным способом для группировки расходов/доходов, поступаемых в бюджет. Создана на основании Бюджетного кодекса РФ.

Благодаря КБК ведомства могут правильно интерпретировать информацию о совершаемом платеже (цель, адресат и т. д.). Корректно написанный КБК позволяет:

- безошибочно совершать платежные операции;

- отследить историю перемещения денежных средств;

- облегчить работу сотрудников государственных служб;

- грамотно планировать бюджет и управлять финансовыми потоками;

- фиксировать задолженность по платежу.

Код бюджетной классификации – гарантия того, что в 2021 году деньги поступят на нужный счет, а компании или индивидуальному предпринимателю не выпишут штрафных санкций.

Итоги

Корректное использование КБК важно в работе с налоговыми платежами. Уточнить любой нужный код всегда можно в действующем нормативном документе. Перед тем как оформить платежное поручение на перечисление пеней, уточните соответствующий код КБК (их 3 вида), а также проверьте правильность расчета суммы пеней — сейчас их рассчитывают по специальному алгоритму.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

КБК: где указывать?

Рассматриваемая комбинация цифр (КБК) отражается в отдельном поле платежных поручений, предназначенных для отчисления в 2017 году налоговых платежей и страховых взносов, пеней и штрафов. Это поле в 2021 году – 104. При заполнении документа важно правильно указывать комбинацию цифр, ведь допущенная ошибка влечет за собой не только административную ответственность, но и необходимость уточнять проведенные платежи.

Когда плательщик понимает все цифры, вероятность неправильно заполнить данные минимизируется. Поэтому давайте попробуем разобраться в их значении.

КБК в случае спецрежима

Какие КБК для юридических лиц и предпринимателей, если используется специальный режим?

ИП

Предприниматель использует те же коды классификации, что и юрлица.

Организация

Для юрлиц КБК на спецрежимах следующие:

| Какой налог | КБК |

| УСН доходы | 18210501011011000110 |

| Упрощенка доходы за вычетом расходов | 18210501021011000110 |

| Вмененка | 18210502010021000110 |

| Единый с/х налог | 18210503010011000110 |

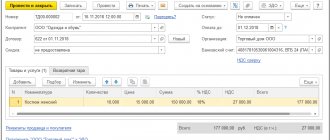

Как заполнить платежку по уплате налога

Заполнение платежного поручения на уплату налога является еще одним важным моментом. Ведь от корректности его заполнения зависит попадет платеж по назначению или нет.

Платежные поручения заполняются соответственно регламенту Центробанка и Минфина и имеют обязательные для заполнения поля. Рассмотрим какую информацию нужно указать в полях платежного поручения.

| Поле платежного поручения | Как заполнить поле |

| Статус плательщика | Для юридических лиц предусмотрен статус 01 |

| Сумма налога | Величина налога проставляется без копеек, целым числом |

| Вид операции | 01 |

| Очередность платежа | Очередность закреплена на законодательном уровне. В первую очередь со счета списываются средства для погашения задолженности по алиментам, исполнительным листам, заработной плате. Налоги и прочие платежи имеют очередность 05. |

| Код УНП | 0 |

| КБК | Выбираем нужный КБК из официально утвержденных |

| Код ОКТМО | Указывается ОКТМО, присвоенное компании |

| Основание платежа | Здесь нужно указать текущий период (ТП) |

| Квартал | Указывается тот квартал, за который налог перечисляется в бюджет |

| Номер и дата документа | В случае уплаты пеней в обоих полях ставим 0 |

| Назначение платежа | Указываем какой именно налог и за какой квартал перечисляется |

Заполнение платежного поручения не составит труда, главное заполнить все необходимые поля документа.

В какой момент появляются пени по НДС

Как известно, НДС – налог квартальный. Обычно по итогам квартала высчитывается его сумма и делится на три равных части для уплаты в бюджет ежемесячно. Перечисление налога происходит до 25 числа каждого месяца.

Иногда, в основном по объективным причинам, компания не может перечислить налог в срок. В большинстве случаев это происходит из – за элементарной нехватки денег на счетах организации. Налог, конечно, будет перечислен, но срок для этого уже будет нарушен.

Вот здесь и начинают начисляться пени – определенное количество денежных средств, взимаемое в связи с несвоевременной уплатой налога.

Еще одна ситуация, когда могут появиться пени – неполное перечисление суммы налога. Это может произойти либо вследствие ошибки в расчетах, либо из – за недостатка средств. В любом случае пени начинают начисляться.

Для того, чтобы минимизировать последствия при просрочке платежа, необходимо рассчитать величину пеней, перечислить суммы недоимки и пеней в бюджет, а также, при необходимости, подать уточненную декларацию.

Расчет величины пеней по НДС

Если уплата налога просрочена, то начинается начисление пеней. Они рассчитываются за каждый день просрочки платежа, в процентах от той суммы, которая не перечислена в бюджет.

Расчет пеней для компаний не так давно изменился. При их подсчете нужно учитывать два момента:

- Если просрочка составляет не более 1 месяца (то есть 30 дней), то ставка, по которой будет проведен расчет, принимается равной 1/300 ключевой ставки Центробанка

- Если просрочка превысила 1 месяц, то ставка будет складываться из двух частей:

– просрочка до 30 дней считается исходя из 1/300 ключевой ставки

– просрочка свыше 30 дней (начиная с 31 дня) рассчитывается исходя из 1/150 от ключевой ставки.

Сумма пени рассчитывается в рублях и копейках. Пени нужно перечислить незамедлительно после обнаружения недоимки.

Что делать, если платеж отправлен не на тот КБК

Человеческий фактор всегда имеет место, от ошибок не застрахован никто. В случае неверного указания КБК платеж зависает в невыясненных. По большому счету, деньги в бюджете, просто не попали на соответствующую статью. В таком случае налогоплательщик вроде бы исполнил свое обязательство, однако, поскольку деньги ушли непонятно куда, конкретная статья дохода не пополнилась, налоговая инспекция начинает начислять пени на такой платеж.

В случае, когда платеж теряется из – за неверного указания КБК, нужно писать в налоговый орган заявление об уточнении реквизитов платежа. Обычно налоговая инспекция без проблем уточняет платеж и аннулирует все те пени, которые успела начислить за такой платеж.

Порядок уточнения платежа не сложен, однако, во избежание лишних проблем, лучше с первого раза и очень внимательно заполнять платежные поручения.

В заключении стоит отметить, что КБК является важным реквизитом при осуществлении расчетов с бюджетом. Они утверждены на законодательном уровне и периодически изменяются. Коды для уплаты пеней по НДС не изменились по сравнению с 2021 годом. КБК позволяет отправить бюджетный платеж именно на ту статью дохода бюджета, куда он предназначался. Актуальные коды КБК всегда можно найти в интернете, их необходимо периодически проверять, особенно перед отправкой платежей в бюджет.

Обновления в страховых взносах

Все КБК в отношении страховых взносов, которые контролируются Налоговой Службой, в 2021 году были обновлены.

За периоды, предшествующие 2017-му году, будут определенные КБК, а начиная с 2021 года уже другие.

К примеру, для взносов за ноябрь 2016-го, уплачиваемых в следующем году, производить оплату нужно по коду, соответствующему КБК за периоды до 2021 года.

Пенсионные

КБК на пенсионные взносы:

| Код | Наименование платежа |

| 18210202010061000160 | На выплату страх. пенсии, за периоды до 2017 |

| 18210202010061010160 | На выплату страх. пенсии, за периоды после 2017 |

| 18210202020061000160 | Накоп. пенсия |

| 18210202031061000160 | Страх. пенсия за периоды от 2002 до 2009 года |

| 18210202032061000160 | Накоп. пенсия за периоды от 2002 до 2009 года |

| 18210202080061000160 | Взносы компаний, в которых трудятся летчики гражданских авиационных судов |

| 18210202120061000160 | Доплата к пенсии для работников угольной промышленности |

Обязательное страхование

КБК для медвзносов:

| КБК | Наименование платежа |

| 18210202101081011160 | Периоды до 2021 года – взносы за работающее население |

| 18210202101081013160 | Периоды после 2021 года |

Соцстрахование

КБК для соцвзносов:

| КБК | Название платежа |

| 18210202090071000160 | Взносы на соцстрахование в связи с неспособностью к труду или в связи с беременностью, за периоды до 2017 |

| 18210202090 071010160 | После 2021 года |

| 39310202050 071000160 | Взносы на страхование от несчастных случаев на работе и возникновения проф. заболеваний |

Платежи в пенсионный фонд и ФФОМС

КБК при совершении фиксированных отчислений в Пенсионный фонд и ФОМС:

| Код | Платежная операция |

| 18210202140061100160 | Взносы на ОПС с суммы доходов плательщика за периоды до 2017 |

| 18210202140061200160 | После 2017 |

| 18210202140061110160 | Взносы в фикс. размере, периоды после 2017 |

| 18210202150061000160 | Накоп. пенсия, фикс. размер взносов |

| 18210910010061000160 | Фиксированные платежи на выплату страх. пенсии за периоды до 2010 года |

| 18210202103081011160 | Взносы на ОМС для работоспособного населения в фикс. размере, за периоды до 2017 |

| 18210202103081013160 | После 2017 |

Истекли 1.01. 2021 года

Истекли следующие КБК:

| Операция | Код |

| Взносы ОПС | 18210202010061000160 |

| Взносы на случай временной нетрудоспособности | 18210202090071000160 |

| ОМС | 18210202101081011160 |

| ОПС в фикс. размере для ИП за себя | 18210202140061100160 |

| Доп. страх. взносы для трудящихся на вредных условиях | 18210202131061010160 |

| Страх. взносы на травматизм | 39310202050071000160 |

Периоды от 1.01.2017 года

Коды:

| Операция | Код |

| Взносы ОПС | 18210202010061010160 |

| Взносы на случай временной нетрудоспособности | 18210202090071010160 |

| ОМС | 18210202101081013160 |

| ОПС в фикс. размере для ИП за себя | 18210202103081013160 |

| Доп. страх. взносы для трудящихся на вредных условиях | 18210202131061010160 |

| Страх. взносы на травматизм | 39310202050071000160 |