ПСН – спецрежим, приемлемый исключительно для ИП. Право работы на патенте регламентируется законами региональных властей. Являясь весьма прогрессивной, ПСН существенно облегчает жизнь предпринимателя – освобождает его от ведения бухгалтерии, уплаты всех основных налогов, сдачи обязательной налоговой отчетности.

Порядок и сроки перечисления платежей за патент регулируется ст. 346.51 НК РФ. Существует два варианта платежа в зависимости от продолжительности действия разрешения:

- При патенте с периодом действия до полугода оплата производится одним полноразмерным платежом до завершения действия патента;

- За патент на период от 6 до 12 месяцев оплата может осуществляться в два этапа — треть суммы уплачивается в первые 90 дней и две трети – до окончания срока патента.

Кто имеет право работать на ПСН?

Согласно ст. 346.44 НК РФ, патентная система налогообложения — самостоятельный налоговый режим, применять который вправе индивидуальные предприниматели в добровольном порядке.

Важно, что патентная система налогообложения может применяться не во всех субъектах РФ. Применять ее можно лишь в тех регионах, где возможность применения ПСН допускается законодательством данного субъекта федерации.

С 2021 года федеральное законодательство позволяет местным властям самостоятельно устанавливать критерии для применения ПСН. Соответственно, в различных регионах условия применения ПСН будут отличаться. Поэтому с 2021 года региональные власти могут на свое усмотрение устанавливать следующие критерии применения ПСН:

- общая площадь сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков, принадлежащих ИП на праве собственности;

- общее количество автотранспортных средств и судов водного транспорта;

- общее количество объектов стационарной и нестационарной торговой сети и объектов общественного питания и/или их общей площади.

Также в отличие от 2021 года в 2021 году регионы имеют возможность самостоятельно уменьшать или увеличивать размер потенциально возможного годового дохода, от которого зависит стоимость патента. Размер потенциально возможного дохода зависит от одного или нескольких перечисленных ниже физических показателей:

- средняя численность наемных работников;

- единица количества автотранспортных средств, судов водного транспорта;

- 1 тонна грузоподъемности транспортных средств;

- одно пассажирское место;

- 1 квадратный метр площади сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков;

- один объект стационарной и нестационарной торговой сети, объект общественного питания и/или 1 кв. метр площади объекта торговой сети и объекта общепита).

Кратко о специфике патентной системы налогообложения

Система налогообложения по патенту (ПСН) введена в РФ с 01.01.2013 (гл. 26.5 НК РФ). Суть ее состоит в том, что предприниматель уплачивает фиксированный процент от потенциального дохода, определенного для места ведения деятельности (субъекта РФ).

Возможность применять ПСН устанавливается на уровне субъекта РФ или на уровне муниципального или районного образования. Для этого местным законодательным органом должен быть принят специальный закон.

ПСН позволяет ИП:

- не платить НДС (кроме таможенного), НДФЛ, налог на имущество (кроме облагаемого по кадастровой стоимости);

- не сдавать налоговую отчетность;

- не вести бухгалтерию (а только книгу доходов по форме, утвержденной приказом Минфина РФ от 22.10.2012 № 135н);

- воспользоваться вычетом в виде суммы затрат на приобретение кассовых аппаратов.

Узнайте, кому из ИП разрешено не применять ККТ до 01.07.2021.

Для применения ПСН ИП понадобится:

- Вести деятельность в той местности, где введена эта система.

- Осуществлять деятельность, которая допускает переход на ПСН. Все виды такой деятельности перечислены в ст. 346.43 НК РФ. Однако в местных законах о патентной системе могут присутствовать вариации (например, виды деятельности из списка будут представлены частично). Поэтому ИП следует ознакомиться еще с местным законодательством по ПСН.

- Получать доход от видов деятельности по всем патентам не более 60 млн руб./год.

- Иметь не более 15 человек наемных работников (по всем видам деятельности ИП).

- Подать в свою налоговую заявление о переходе на ПСН (за 10 дней до начала соответствующей деятельности).

- Оплачивать патент в установленные сроки:

- патенты сроком до 6 месяцев — полностью до истечения срока патента;

- патенты сроком от 6 до 12 месяцев — 1/3 в течение первых 90 дней, 2/3 — до истечения срока патента.

Узнайте о плюсах и минусах ПСН из нашей статьи.

Порядок оплаты патента

Оплата патента производится одним из двух способов:

1. Если срок выдачи патента составляет менее 6 месяцев, то полная его стоимость должна быть оплачена не позднее срока окончания действия ПСН.

2. Если срок действия патента составляет более 6 месяцев, то 1/3 от общей стоимости патента оплачивается в срок до 90 календарных дней с момента начала применения ПСН, оставшаяся сумма оплачивается не позднее срока окончания действия патента.

3. С 2021 года патент можно будет приобретать на срок менее месяца. Срок оплаты патента короткого действия законодателем еще не установлен. Но можно предположить, что стоимость патента сроком действия менее одного месяца необходимо будет оплатить до окончания срока его действия.

Стоимость патента, как и конкретные сроки его оплаты, указываются непосредственно на бланке выданного патента.

С 2021 года патент можно приобретать на срок менее месяца, порядок оплаты патента короткого действия пока не определен.

Где применяется КБК 18210504010021000110

Патентная система, как и другие виды налогообложения, обладают своими определенными нюансами и достоинствами. Но, несмотря на особенные черты, также как и других случаях, оплата налога происходит только по специально выделенному для этого коду. И чаще всего в качестве него применяется КБК 18210504010021000110.

Да, патентная система относится к одним из молодых. Ведь введена она была лишь в 2013 году, и возможно это является также одной из причин, почему на данный момент она все еще не пользуется среди ИП особой востребованностью. А ведь достоинств у этой системы предостаточно. В первую очередь, стоит сказать о декларации. Если в других применяемых системах обложения ее заполнения является обязательным и в случае не выполнения данного обязательства налогоплательщика ожидают пени и штрафы, то в ситуации с патентной системой, все эти сложности отсутствуют. Так как подача декларации в ситуации с патентной системой не осуществляется.

Не надо также заботиться и о своевременном отчислении взносов в ПФР и ФСС, при условии, что деятельность не связана с розничной торговлей либо сдачей в аренду недвижимости. У каждого ИП есть возможность пользования одновременно несколькими видами патентов, действие которых распространяется на определенные регионы. На выбранные патенты ИП самостоятельно может установить их срок действия. Но стоит учесть, что длительность действия патента не может превышать 1 год.

Перечисления налога – стоимости патента осуществляется в виде аванса, который должен оплачиваться ИП исключительно в момент действительности патента, а не по итогу деятельности. Патент не является своего рода ограничением, от применения других видов систем налогообложения. Поэтому, каждый ИП имеет полное право при желании соединять оформленный патент с другими нужными налоговыми системами начисления.

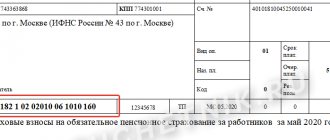

КБК для патента в 2021 году: таблица

В таблице приведены КБК для оплаты патента в 2021 году, а также КБК для оплаты пеней и штрафов:

| Назначение | Обязательный платеж | Пени | Штраф |

| оплата в бюджеты городских округов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| оплата в бюджеты муниципальных районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| оплата в бюджеты Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| оплата в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Оплата в бюджеты внутригородских районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

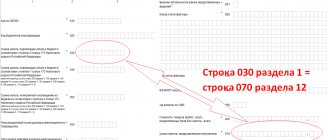

Напомним, что КБК для оплаты патента в 2021 году указывается в поле 104 платежного поручения.

В завершение напомним о важном изменении в ПСН с 2021 году. В 2016 году состав услуг для применения ПСН определялся на основании ОКУН. Но с 01.01.2017 ОКУН был заменен ОКВЭД-2 и ОКПД-2. В 2020 году выбор кодов ОКВЭД для ПСН необходимо осуществлять из общероссийского классификатора 029-2014 (КДЕС Ред. 2), утвержденного Приказом Росстандарта от 31.01.2014 N 14-ст в ред. от 10.07.2018.

Как исправить ошибку в реквизите КБК

Иногда при уплате сбора граждане допускают ошибку в номере шифра, который указывается в платежке. Такая погрешность не является критичной, но исправить ее нужно. Для этого бизнесмен:

- Оформляет заявление на уточнение платежа в ФНС, для которой предназначается сумма. Формат заявки не регламентируется Законодательством РФ, поэтому заявление пишут в свободной форме. Главное — указать информацию о платежке и об ошибочном объекте. После этого нужно написать верные сведения.

- Перед отправкой приложить копию поручения.

- Налоговики рассматривают заявку в течение пяти рабочих дней. Если сотрудники ФНС сомневаются в указанных сведениях, они вправе провести сверку информации.

Если до принятия положительного вердикта работниками инспекции бизнесмену начислили пени, то штраф аннулируется согласно п. 7 ст. 45 НК РФ ФЗ № 146 от 31.07.1998 (ред. 27.12.2018).

Коды, обозначающие тип платежа в инспекцию для индивидуальных предпринимателей, применяющих ПСН, обновляются также как и другие, но на 2021 год действительны шифры, установленные в 2021 году. Несмотря на это, перед каждой отправкой налоговых средств лучше проконсультироваться в налоговой о достоверности действующих кодов либо посмотреть на официальном ресурсе ФНС и сайте Консультант плюс.

Тоже может быть полезно:

- Расчет стоимости патента

- Сколько налогов платит ИП в 2021 году?

- Какие налоги платит ИП?

- Изменения для ИП в 2021 году

- Изменения УСН в 2021 году

- Изменения ЕНВД в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Налоговая ставка по расчету патента

Ставка налога по расчету патента равна 6% по всей РФ, за исключением республики Крым и г. Севастополь. Для них установлена ставка налога, равная 4%.

Кроме того, некоторые субъекты РФ устанавливают налоговые каникулы в виде нулевой налоговой ставки для некоторых предпринимателей, например:

Дополнительно местные власти вносят свои ограничения применения нулевой ставки. К ним относятся:

- Численность сотрудников;

- Доход от выбранного льготного вида деятельности.

Ответственность за неуплату

В зависимости о того, в какой период ИП оформил патент зависит степень ответственности за неуплату за него. Выделить можно два периода:

Рассмотрим по каждому периоду подробнее.

Если патент получен в период до 30.11.2016 года, то пеню и штраф ИП платить не будет. Для предпринимателя предусмотрена ответственность в виде лишения права применять ПСН. Автоматически он переводится на общую систему налогообложения с той даты, с которой был получен патент.

Если патент получен в период с 01.12.2016 года, то права применять ПСН предприниматель не лишится, а к нему будут применены штрафные санкции и начислены пени (

Потенциальный доход

Потенциально возможный доход предпринимателя за год устанавливается самостоятельно региональным законодательством.

Обычно утверждают его на календарный год, но если на очередной год местные власти не утверждают новые суммы, то действуют те, что установлены в предыдущем году.

Устанавливаемые местными властями максимальные суммы не должны превышать предела, утвержденного федеральными властями. Так, изначально базовый уровень дохода составлял 1 000 000 рублей. Данная сумма увеличивается на коэффициент- дефлятор ежегодно и в 2017 году равна 1 425 000 рублей.

Однако, местные власти могут увеличивать данный предел для некоторых категорий предпринимателей. Так, например, до 10 раз может быть увеличен потенциально возможный доход для таких видов деятельности, как сдача в аренду помещений, находящихся в собственности, для розничной торговли или общепита.

В 5 раз может быть увеличена сумма дохода для городов-миллионников. А в 3 раза – для предпринимателей, оказывающих ритуальные услуги, фармакологическую деятельность и др.