Характеристика счета 62

62 счет бухгалтерского учета – это аналитический счет, обобщающий информацию по всем покупателям организации, включая юридические лица и физические. С помощью сч. 62 бухгалтер предприятия в любой момент и на нужную отчетную дату может с одной стороны сформировать величину задолженности за реализованную продукцию, услуги, а с другой выявить, на какую сумму планируются отгрузки.

Таким образом, можно сказать, что счет 62 «Расчеты с покупателями и заказчиками» представляет собой зеркальную копию сч. 60. А сформированные у продавца обороты и сальдо дублируют данные покупателя. Полученная информация наглядно используется сторонами сделки при проведении сверок путем составления актов.

- По способу расчета – по факту отгрузки, предоплатой, взаиморасчетом и пр.

- По срокам расчетов – просроченный долг или нет.

- По наличию векселя – дисконтирован (учтен) в банке, просрочен или срок погашения еще не наступил.

https://www.youtube.com/watch?v=0GzYgLnYMX4

Бухгалтерская служба организации вправе решить самостоятельно, как именно использовать счет 62 «Расчеты с покупателями и заказчиками» с учетом законодательных норм приказа № 94н от 31.10.00 г. Главное – это обеспечить внешних и внутренних пользователей достоверной и оперативной информацией. Если деятельность ведется группой взаимосвязанных предприятий счет 62, проводки приведены ниже, ведется обособленно в части таких операций.

Счет 51 в бухгалтерском учете: значение, проводки и примеры

51 «Расчетный счет» применяется организациями и индивидуальными предпринимателями для отображения операций по взаиморасчетам с контрагентами – физическими и юридическими лицами в валюте РФ с использованием расчетных счетов компании, открываемых в кредитных учреждениях.

51 счет в бухгалтерском учете – это сбор информации о проводимых безналичных расчетах с контрагентами – физическими и юридическими лицами посредством банковских счетов. Здесь отображаются следующие основные операции:

- Поступление денежных средств — оплаты покупателей и заказчиков за предоставленные товары или оказанные услуги;

- Внесение торговой выручки сверх установленных кассовых лимитов;

- Оплата поставщикам за сырье, материалы, товары

- Расчеты по оплате труда

- Расчеты с бюджетами (перечисление взносов, налогов, пени) и т.д.

Внимание! Сч.51 отображает сведения о расчетах только в валюте Российской Федерации.

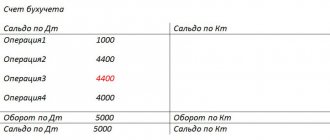

Сч.51 в бухгалтерском учете является активным, то есть по дебету отображается безналичные поступления денежных средств (оплата покупателей, внесение выручки, возвраты поставщиков) в корреспонденции с соответствующими счетами (62, 50 и т.д.), по кредиту – расходование средств (банковские комиссии, платежи поставщикам, погашение кредитов и займов, уплата налогов и т.д.)

Базовые принципы учета

3. инструкциями, рекомендациями и т.п., методическими указаниями по ведению бухгалтерского учета, которые принимаются Минфином РФ, федеральными органами исполнительной власти.

1. федеральным законом, постановлениями Правительства, указами Президента, которые прямо или косвенно регулируют постановку бухгалтерского учета в организациях.

2. положениями (стандартами) по бухгалтерскому учету, в которых излагаются принципы и основные правила бухгалтерского учета.

- инструкциями, рекомендациями и т.п., методическими указаниями по ведению бухгалтерского учета, которые принимаются Минфином РФ, федеральными органами исполнительной власти.

Основной счет, который фигурирует при расчетах с контрагентами, – одноименный счет 62. На нем отражаются расчеты за отгруженные товары, заказанные услуги. Счет будет синтетическим. Он в большинстве случаях является активным. На ДТ счета 62 отражается сформированный дебиторский долг, образующийся по отгрузке товаров, на КТ счета фиксируется погашение задолженности.

Счет 62 будет пассивным тогда, когда фирме был передан аванс по договору об оказываемых услугах. Для обобщения сведений о расчетах открывается субсчет «Полученные авансы». При отгрузке продукции используется эта проводка: ДТ62 КТ90. Когда долг покупателя выплачивается, он будет списан с КТ62 в ДТ50-52.

Фирма может заключать соглашения с покупателями или контрагентами, предполагающие предоплату. Если фирма получила аванс, она должна предъявить расчетную документацию на полную стоимость продукции или услуг. Выплаченный аванс направляется на снижение долга покупателя/контрагента. Кредиторский долг по авансам погашается после реализации товара, когда фирма предъявляет расчетные бумаги клиентам. Рассмотрим проводки, которые используются при отгрузке товара:

- ДТ51 КТ62. Принятие к учету кредиторской задолженности.

- ДТ62 КТ90. Погашение кредиторского долга.

По каждой проводке указывается сумма. К примеру, это может быть размер кредиторского долга.

Распространенные хозяйственные операции, проводки по ним

- Перечисление денежных средств поставщикам — оплата за оборудование, материалы, товары и т.д.

- Средства по взаиморасчетам с покупателями за товары или оказанные услуги

Дт51 Кт62 – внесение оплатыДт62 Кт51 – возврат излишне перечисленных сумм

- Расчеты с сотрудниками

Дт70 Кт51 – перечисления работникам заработной платыДт71 Кт51 – выдача подотчетных сумм

Дт69 Кт51 – уплата взносов

- Перечисление налогов, штрафов, пени в бюджет РФ

- Внесение кассовой выручки в кредитное учреждение сверх установленных лимитов по кассе

- Перечисления денежных средств для погашения кредитов и займов, уплата процентов по ним

- Комиссии банка за обслуживание компании, проведение операций

Наталья Васильева, 2017-02-13

Особенности учета расчетов с покупателями (счет 62)

Дебет сч. 62 отражает стоимость отгруженных товарно-материальных ценностей, то есть здесь формируется дебиторская задолженность покупателя перед организацией (выручка от продажи).

Дебет сч.62 корреспондирует с кредитом счетов учета продаж или прочих доходов, расходов. Сч.90 «Продажи» используется при реализации покупателю товаров, продукции, когда это является обычным видом деятельности организации. Сч.91 «Прочие доходы и расходы» используется при разовых продажах активов: основных средств, материалов, нематериальных активов, когда это не является обычным видом деятельности предприятия — проводки Д62 К90/1 или Д62 К91/1.

Кредит сч. 62 отражает получение оплаты от покупателя, то есть погашение имеющейся задолженности. Кредит сч.62 корреспондирует с дебетом счетов учета денежных средств (сч.50, 51, 52, 55) – проводки Д50 (51, 52, 55) К62.

Стоимость реализованных товарно-материальных ценностей отражается по дебету сч.62 с учетом НДС.

Если организация является плательщиком данного налога, то необходимо его начислить в соответствии с применяемой ставкой и платить его в бюджет. Начисление налога на добавленную стоимость отражается с помощью проводки Д90/3 (91/2) К68/НДС (в зависимости от того, что продается). Уплата налога отражается с помощью проводки Д68/НДС К51.

Данные проводки отражаются при обычной продаже, когда организация отгружает ТМЦ, а покупатель после этого их оплачивает.

В этом случае сч.62 ведет себя, как активный: по дебету отражается дебиторская задолженность (актив), по кредиту погашение задолженности (уменьшение актива).

| Дебет | Кредит | Наименование операции |

| 62 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог к уплате с реализованных товаров |

| 62 | 91/1 | Отражена стоимость реализованных основных средств, нематериальных активов, материалов |

| 91/2 | 68/НДС | Начислен налог с реализованных активов |

| 51 (50) | 62 | Получена оплата от покупателя |

Возможен и другой вариант расчетов с покупателями, когда организация сначала получает предоплату от покупателя (аванс), после чего производит отгрузку. Учет расчетов будет вестись несколько по-другому.

Прежде всего, открывается дополнительный субсчет 2 «Авансы полученные. При этом на первом субсчете ведется учет расчетов в общем случае.

Получение предоплаты отражается с помощью проводки Д51 К62/2, при этом формируется кредиторская задолженность продавца перед покупателем.

Если организация является плательщиком НДС, то с полученного аванса она должна выделить налог для уплаты его в бюджет. Для этого можно воспользоваться дополнительным счетом 76, на котором открывается субсчет «НДС с авансов полученных». Проводка по начислению налога к уплате с полученного аванса имеет вид: Д76/НДС с авансов К68/НДС, выполняется проводка в день получения аванса.

Далее организация продавец производит отгрузку товаров, продукции, активов, погашая эту задолженность – проводка Д62/1 К90/1 (91/1).

С реализованных товаров также нужно начислить НДС к уплате проводкой Д90/3 К68.НДС, проводка выполняется в день отгрузки.

После того, как отгрузка произведена, необходимо зачесть полученный аванс в качестве оплаты за отгруженные ценности с помощью проводки Д62/2 К62/1.

Что касается НДС, то видим, что налог начислен к уплате дважды: с аванса и с реализации. Конечно, в двойном размере уплачивать организация его не будет, поэтому необходимо вычесть НДС с аванса, для этого выполняется проводка Д68/НДС К76/НДС с авансов.

В случае получения предоплаты от покупателя сч.62 будет вести себя как пассивный: по кредиту формируется кредиторская задолженность (пассив), по дебету погашение задолженности (уменьшение пассива).

Именно поэтому сч.62 является активно-пассивным, так как может вести себя как пассивный и как активный счет.

| Дебет | Кредит | Наименование операции |

| 51 | 62/2 | Получена предоплата от покупателя (включая НДС) |

| 76/НДС с авансов | 68/НДС | Начислен налог с аванса |

| 62/1 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог с реализованных товаров |

| 62/2 | 62/1 | Зачтен аванс в счет погашения задолженности |

| 68/НДС | 76/НДС с авансов | Принят к вычету НДС, в связи с реализацией товара, оплаченного авансом |

Главная {amp}gt; бухучет {amp}gt; Особенности учета расчетов с покупателями (счет 62)

Расчеты с покупателями осуществляются на 62 счете бухгалтерского учета. В чем особенности учета расчетов с покупателями, бухгалтерские проводки по 62 счету разберем в этой статье. Также рассмотрим, как учитываются векселя и авансы, полученные от покупателя?

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам доб.445 — Москва — ПОЗВОНИТЬ 7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬ здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Отгрузка товара покупателю, оказание услуг или выполнение работ формирует дебиторскую задолженность покупателя перед организацией продавцом. Дебет 62 счета показывает как раз величину этой задолженность. Долг возникает в связи с тем, что отгрузка покупателю происходит раньше, чем поступает оплата за него.

Учет на 62 счете

Выручка, полученная организацией продавцом от продажи товаров и готовой продукции, признается доходом организации от обычных видов деятельности и отражается проводкой Д62 К90/1. Данная проводка выполняется на стоимость отгруженной продукции, товаров, указанную в прилагаемых первичных документах.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

Выручка, полученная организацией продавцом от продажи основных средств, материалов и прочих активов, в том случае, когда данная реализация носит разовый характер и не относится к основным видам деятельности организации, признается прочими доходами предприятия и отражается проводкой Д62 К91/1. Подробнее о продаже основных средств читайте в этой статье.

Если продавец является плательщиком НДС, то в продажную стоимость включается налог, который относится на себестоимость продаваемых товаров, продукции, активов и подлежит уплате в бюджет.

Если реализуются товары или продукция, то НДС начисляется проводкой Д90/3 К68.НДС.

Если реализуются активы, и это не является обычным видом деятельности предприятия, то выполняется проводка Д91/3 К68.НДС.

28 августа 2014 Учет расчетов

В предыдущей статье мы разобрались с поставщиками, теперь перейдем к покупателям. Как ведется учет покупателей, в чем особенности расчетов с ними, какие проводки по счету 62 отражают взаиморасчеты с покупателями в общем случае, при получении от них авансов или векселей.

Покупатели – это физические или юридические лица, которым организация продает товары, продукцию и прочие материальные ценности и активы. Учет расчетов с покупателями ведется на 62 счете бухгалтерского учета. На сч.62 может вестись аналитический учет по каждому отдельному покупателю. На этом же счете могут отражаться оказанные услуги и выполненные работы.

Счет 62 – активно-пассивный, то есть на нем ведется учет активов и пассивов. Подробнее этот счет анализировался в этой статье, почитайте.

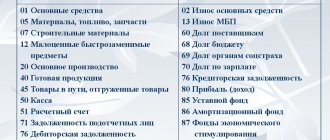

На счете 62 могут быть открыты несколько субсчетов:

- Субсчет 1 – для учета расчетов в общем случае;

- Субсчет 2 – для учета полученных авансов;

- Субсчет 3 – для учета полученных векселей.

НДС с выданного аванса у покупателя

После перечисления предоплаты вы получите от поставщика «авансовый» счет-фактуру. На его основании у вас есть право принять налог к вычету. Но соблюдайте условия из п. 12 ст. 171 НК РФ:

- оформление счета-фактуры соответствует требованиям;

- есть документ, подтверждающий оплату;

- условие о предоплате есть в договоре.

У покупателя в бухучете при перечислении аванса должны быть следующие проводки:

Дт 60 Кт 51 — аванс перечислен поставщику;

Дт 68 Кт 76 — НДС с «выданного» аванса принят к вычету.

Полученный «авансовый» счет-фактуру зафиксируйте в книге покупок. НДС с аванса указывайте в строку 130 раздела 3 декларации по налогу.

Принять «авансовую» фактуру к вычету можно только в том квартале, в котором её получили. Перенести ее на будущее нельзя. Правило о переносе вычетов на срок до 3 лет на авансы не распространяется (Письмо Минфина РФ № 03-07-11/67480 от 17.10.2017 года).

Как улучшить бухучет расчетов

Организация учета с покупателями/заказчиками не лишена недостатков. Однако это направление можно и нужно совершенствовать. Рассмотрим недочеты, которые характерны для рассматриваемых операций:

- Недостаточный контроль работы бухгалтера со стороны управленческого состава. Если руководитель не пренебрегает контролем, больше шансов, что бухгалтер будет соблюдать нормативные акты.

- Счет-фактура должен быть выставлен в течение 5 суток после отгрузки продукции. После истечения этого срока документ считается недействительным. Однако очень часто фирма выставляет счет-фактуру позже этого срока.

- Ошибки зачисления средств, направленных в компанию.

- Несвоевременное проведение или просто отсутствие инвентаризации расчетов. Это приводит к тому, что очень поздно обнаруживаются просроченные долги. То есть не предпринимаются меры по погашению задолженности.

- Перегруженность бухгалтеров, что приводит к путанице.

- Правила учета, которые можно истолковать двояко.

- Постоянные изменения в документах, регулирующих правила учета.

- Отсутствует налаженная система проверки документов.

- Несогласованная работа отделов. К примеру, документы из отдела продаж поздно поступают в бухгалтерский отдел.

Выявление недочетов – первый и главный шаг на пути к налаженной системе расчетов. Второй шаг – их устранение. То есть руководителю нужно уделять больше времени контролю бухгалтерского отдела. Важно проследить, чтобы документы подготавливались вовремя. Важно правильно составить учетную политику, не изменять ее постоянно.

ВАЖНО! Стандартное направление совершенствования учета – автоматизация. Она поможет уменьшить количество ошибок.

Счет 51 «Расчетные счета» корреспондирует со следующими счетами Плана:

по дебету

- 50 «Касса»

- 51 «Расчетные счета»

- 52 «Валютные счета»

- 55 «Специальные счета в банках»

- 57 «Переводы в пути»

- 58 «Финансовые вложения»

- 60 «Расчеты с поставщиками и подрядчиками»

- 62 «Расчеты с покупателями и заказчиками»

- 66 «Расчеты по краткосрочным кредитам и займам»

- 67 «Расчеты по долгосрочным кредитам и займам»

- 68 «Расчеты по налогам и сборам»

- 69 «Расчеты по социальному страхованию и обеспечению»

- 71 «Расчеты с подотчетными лицами»

- 73 «Расчеты с персоналом по прочим операциям»

- 75 «Расчеты с учредителями»

- 76 «Расчеты с разными дебиторами и кредиторами»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 86 «Целевое финансирование»

- 90 «Продажи»

- 91 «Прочие доходы и расходы»

- 98 «Доходы будущих периодов»

- 99 «Прибыли и убытки»

по кредиту

- 04 «Нематериальные активы»

- 50 «Касса»

- 51 «Расчетные счета»

- 52 «Валютные счета»

- 55 «Специальные счета в банках»

- 57 «Переводы в пути»

- 58 «Финансовые вложения»

- 60 «Расчеты с поставщиками и подрядчиками»

- 62 «Расчеты с покупателями и заказчиками»

- 66 «Расчеты по краткосрочным кредитам и займам»

- 67 «Расчеты по долгосрочным кредитам и займам»

- 68 «Расчеты по налогам и сборам»

- 69 «Расчеты по социальному страхованию и обеспечению»

- 70 «Расчеты с персоналом по оплате труда»

- 71 «Расчеты с подотчетными лицами»

- 73 «Расчеты с персоналом по прочим операциям»

- 75 «Расчеты с учредителями»

- 76 «Расчеты с разными дебиторами и кредиторами»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 81 «Собственные акции (доли)»

- 84 «Нераспределенная прибыль (непокрытый убыток)»

- 96 «Резервы предстоящих расходов»

- 99 «Прибыли и убытки»

Обратная связь

ПОЗНАВАТЕЛЬНОЕ

Сила воли ведет к действию, а позитивные действия формируют позитивное отношение

Как определить диапазон голоса — ваш вокал

Как цель узнает о ваших желаниях прежде, чем вы начнете действовать. Как компании прогнозируют привычки и манипулируют ими

Целительная привычка

Как самому избавиться от обидчивости

Противоречивые взгляды на качества, присущие мужчинам

Тренинг уверенности в себе

Вкуснейший «Салат из свеклы с чесноком»

Натюрморт и его изобразительные возможности

Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д.

Как научиться брать на себя ответственность

Зачем нужны границы в отношениях с детьми?

Световозвращающие элементы на детской одежде

Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия

Как слышать голос Бога

Классификация ожирения по ИМТ (ВОЗ)

Глава 3. Завет мужчины с женщиной

Оси и плоскости тела человека — Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д.

Отёска стен и прирубка косяков — Когда на доме не достаёт окон и дверей, красивое высокое крыльцо ещё только в воображении, приходится подниматься с улицы в дом по трапу.

Дифференциальные уравнения второго порядка (модель рынка с прогнозируемыми ценами) — В простых моделях рынка спрос и предложение обычно полагают зависящими только от текущей цены на товар.

Оборотно-сальдовая ведомость по 62 счету на примере

Кроме того, существует субсчет для обособленного учета полученных векселей (62.03). В случае, если поставщиком от покупателя получен вексель, предусматривающий выплату процентов, то сумма процентов отражается по бухгалтерскому счету 91 «Прочие доходы и расходы». Погашение основной суммы долга отражается проводкой Дт счета 51 (для валютных счетов ДТ 52) и Кт 62.

Для удобства бухгалтера, аналитика по счету 62 ведется в разрезе каждой накладной, направленной покупателю, а также отдельно по каждому контрагенту и договору с ним. Кроме того, классифицировать операции можно по следующим критериям:

- способ расчета (наличие аванса или оплата по факту отгрузки, оказания услуг);

- срок оплаты (просроченная оплата или ее срок не наступил);

- наличие векселя (вексель учтен в банке, срок его погашения не наступил либо оплата по векселю просрочена).

Бухгалтер вправе самостоятельно выбирать критерии, на которых будет построен аналитический учет счета 62 на предприятии.

Что мы видим из этой ОСВ?

Например, контрагент «ООО Рога и копыта» за 2021 год произвел оплату в нашу пользу на сумму 61’114,56 рублей, а мы отгрузили ему товаров или оказали услуг на сумму 27’110,68 рублей. Конечная кредиторская задолженность перед покупателем составляет 34’004,88 рублей.

На счете 62 должен быть обеспечен аналитический учет по следующим параметрам:

- По выставленным счетам.

- По каждому контрагенту.

- По группам аффилированных лиц (с которыми потом должна составляться консолидированная отчетность).

- По характеристикам оплаты (полученные предоплаты, постоплата).

Данные задачи решаются, в том числе, через открытие субсчетов к счету 62.

Субсчета обычно обозначаются дополнительной цифровой кодировкой из одного или двух знаков, добавляемых к основному коду счета. В исходном плане счетов единый стандарт создания субсчетов по счету 62 не предусмотрен. Но в результате широкого использования компьютерных программ присвоение кода субсчета на практике происходит примерно одинаково.

Например:

- Счет 62.1 (или 62.01 в большинстве актуальных версий бухпрограмм) назначается для учета расчетов по постоплате. Когда товар отгружен (услуги оказаны), а оплата еще не поступила. Сальдо по 62.1 — дебетовое и означает, что покупатель (заказчик) должен организации за уже выполненную ею часть сделки.

- Счет 62.2 (или 62.02) используется для учета поступивших платежей в счет будущих отгрузок (выполнения работ, оказания услуг). Сальдо — кредитовое и характеризует размер обязательств организации перед контрагентами, перечислившими предоплату по сделкам.

Больше об автоматизации бухучета читайте в материале «Обзор программ для учета расходов и доходов организации».

- Счет 62.01 – оплата, поступившая в общем порядке;

- Счет 62.02 – авансы от покупателей.

Счет 51 «Расчетные счета»

Счет 51 «Расчетные счета» предназначен для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации на расчетных счетах организации, открытых в кредитных организациях.

По дебету счета 51 «Расчетные счета» отражается поступление денежных средств на расчетные счета организации. По кредиту счета 51 «Расчетные счета» отражается списание денежных средств с расчетных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет расчетного счета организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по расчетному счету отражаются в бухгалтерском учете на основании выписок кредитной организации по расчетному счету и приложенных к ним денежно-расчетных документов.

Аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету.

Аналитический учета на 62 счете и его субсчета

Аналитический учет предполагает использование лицевых и материальных счетов. Они объединяют детальные сведения об операциях. Рассмотрим проводки в рамках аналитического учета:

- ДТ62 КТ90/1. Долг по товару, который был отгружен.

- ДТ62 КТ90/1. Сторнирование размера недостач, обнаруженных при приемке товара.

- ДТ62 КТ76/2. Взыскание клиентом сумм недостачи.

- ДТ62 КТ91/1. Долг покупателей за материалы, объекты ОС, ценные бумаги и прочее.

- ДТ62 КТ90/1. Начисление платежей по лизингу.

- ДТ50-52 КТ62. Поступление денег от контрагентов.

- ДТ50, 51 КТ62. Аванс в счет будущей поставки товаров.

- ДТ52 КТ62. Аванс в валюте в счет будущей поставки.

- ДТ62 КТ68. Начисление НДС на аванс.

- ДТ68 КТ62. Зачет НДС с аванса при отпуске товара, который был оплачен.

- ДТ51 КТ62. Поступление денег в счет оплаты реализованных товаров.

- ДТ52 КТ62. Поступление валюты за реализованный товар.

- ДТ62 КТ50, 51. Возврат от клиентов средств, оплаченных в избыточном объеме.

- ДТ62 КТ50, 51. Возврат аванса клиентам.

- ДТ62 КТ90/1. Начисление комиссионного вознаграждения.

- ДТ76 КТ62. Зачет вознаграждения.

- ДТ62 КТ62. Уступка прав требований.

Основанием для проводок является бухгалтерская справка, отчет комиссионера и прочее.

НДС с полученных авансов у поставщика

Рассмотрим ситуацию с НДС, когда покупатель перечислил аванс поставщику. В течение 5 дней с момента получения предоплаты оформите счет-фактуру на аванс в двух экземплярах (п. 3 ст. 168 НК РФ). Первый отдайте клиенту, второй зарегистрируйте в книге продаж.

В фактуре укажите НДС. Для его расчета используйте формулу:

НДС = Аванс × 20/120

Ставку 20/120 меняют на 10/110, если продают товары с НДС 10 % (перечень смотрите в п. 2 ст. 164 НК РФ). Если аванс получен за поставку товаров с разными ставками НДС, то налог считайте по общей ставке 20/120.

НДС с аванса в счет передачи имущественных прав рассчитайте по формуле:

НДС = (Аванс Расходы на приобретение прав) × 20/120

Начислите НДС в день получения аванса. Этот день станет моментом определения базы для расчета налога.

Сумма аванса из счета-фактуры попадает в графу 3 строки 070 раздела 3 декларации по НДС. Сумма НДС с аванса попадает в графу 5 той же строки.

Кроме того, в бухучете строим проводку:

Дт 51 Кт 62 — покупатель перечислил предоплату;

Дт 76/62 Кт 68 — с аванса начислили НДС.

Дебет 91.2 Кредит 62

Прочие расходы. Расчеты с покупателями и заказчиками

- Списание дебиторской задолженности в пользу финансового агента (фактора), при передаче фактору долговых прав (денежных требований) в отношении покупателей или заказчиков: Отражается сумма факторинга, причитающегося к получению, т.е. переданная/проданная дебиторская задолженность. Такой же проводкой клиент фактора отражает процент по факторингу.Проводится на основании договора факторинга и товарных накладных.

Факторами (финансовыми агентами) обычно выступают банки, инвестиционные компании и другие кредитные организации.

Схема проводок, отражающих передачу/продажу долговых прав фактору:

- Дт 91.2 Кт 62 – на сумму факторинга, причитающегося к получению (т.е. за вычетом средств, выделенных на уплату процента по факторингу и средств, зарезервированных фактором на случай недобросовестности дебитора);

- Дт 76 Кт 62 – на сумму факторинговых средств, зарезервированных фактором;

- Дт 91.2 Кт 62 – на сумму процента по факторингу;

- Дт 51 Кт 66 – на сумму денежных средств, полученных от фактора;далее, по мере поступления извещений от фактора:

- Дт 66 Кт 91.1 – отражается погашение долгов дебиторами, по мере поступления извещений;

- Дт 91.2 Кт 76 – начисляются расходы на оплату услуг фактора по ведению регистра счетов покупателей (за счет средств, ранее зарезервированных фактором), без НДС;

- Дт 19 Кт 76 – НДС на объем услуг фактора;

- Дт 68 Кт 19 – НДС к возмещению;

- Дт 51 Кт 76 – сумма неиспользованного фактором резерва поступает на счет.

В случае лишь частичного исполнения дебитором своих обязательств, сумма непогашенной задолженности удерживается фактором за счет резерва (см. выше пров. Дт 76 Кт 62) и, соответственно, в учете клиента отражается той же проводкой, что и расходы на оплату услуг фактора:

- Дт 91.2 Кт 76после чего оставшаяся от резервных средств сумма поступает на счет: Дт 51 Кт 76, или, – если таковой оказалось недостаточно, – соответствующая сумма факторинга, в порядке регресса, списывается в пользу фактора: Дт 66 Кт 51.

Факторинг с правом регресса, по существу, означает предоставление клиенту кредита (хотя формально кредитом не признается, – см. гл. 43 ГК РФ), а факторинг без права регресса означает покупку долговых прав у клиента. И в том, и в другом случае, фактор получает инвестиционный доход – процент/вознаграждение по факторингу.

В Инструкции к действующему Плану счетов (№ 94н) данная проводка (Дт 91 Кт 62) в числе корреспонденций не указана.

Проводка Дт 62 Кт 62 означает всегда проведение изменений по расчетам. Возможных вариантов три:

- Дебет 62 Кредит 62 между субсчетами.

Пример

входит в группу компаний, готовящих консолидированную отчетность. Расчеты с компаниями своей группы «Технотрейд» учитывает по счету 62.4. У фирмы есть контрагент ООО «Запчасти», у которого кредитовое сальдо по счету 62.2. получила информацию о том, что ООО «Запчасти» вошло в ту же группу на дату образования сальдо.

- Дебет 62 Кредит 62 между контрагентами.

Пример

ООО «Строймонтаж» выполнило ремонтные работы для заказчика 1 на 100 000 руб. и заказчика 2 на 80 000 руб. Заказчики являются аффилированными лицами, в результате чего оплата по обоим договорам в размере 180 000 руб. поступила от заказчика 1. ООО «Строймонтаж» приняло эту оплату, закрепив ее условия в дополнительном соглашении с заказчиками. Для корректного отражения расчетов бухгалтер ООО «Строймонтаж» сделал проводку Дт 62 / заказчик 1 Кт 62 / заказчик 2 на 80 000 руб.

- Дебет 62 Кредит 62 по двум сделкам.

Пример

ООО «Строймонтаж» подрядилось выполнять работы на нескольких объектах одного заказчика. На объекте 1 работы завершены, но не все оплачены. За объект 2 поступила предоплата, но работы еще ведутся. Заказчик предложил зачесть часть предоплаты за объект 2 в счет погашения его задолженности за объект 1. По соответствующему допсоглашению ООО «Строймонтаж» сделает у себя в учете проводку Дт 62 / заказчик / объект 2 Кт 62 / заказчик / объект 1 на остаток задолженности заказчика по объекту 1.

Возврат аванса покупателю

Продавец может вернуть аванс покупателю. Основания для этого разные — от соглашения сторон до решения суда. НДС с возвращенного аванса можно принять к вычету, после отражения возврата в учете и расторжения договора.

Возврат аванса подтвердите документами, например платежным поручением с выделенным НДС на перечисление денег покупателю. Платежку зарегистрируйте в графе 7 книги покупок.

В бухучете постройте следующие проводки:

Дт 62 Кт 51 — возврат аванса покупателю;

Дт 68 Кт 76 — принят к вычету НДС.

Использовать вычет можно в течение года, право на возмещение налога в течение трех лет тут не действует.

НДС к вычету занесите в строку 120 раздела 3 декларации.

Синтетический учет

При отгрузке товара продавцом и предъявлении расчетных документов используются эти проводки:

- ДТ62 КТ90. Признание дохода от продажи.

- ДТ90/3 КТ68. Начисление НДС.

- ДТ51, 50, 52 КТ62. Поступление оплаты.

Другие проводки будут использоваться в том случае, если переход права собственности будет выполнен в дату поступления средств в фирму:

- ДТ51, 50, 52 КТ62. Поступление средств на счет фирмы-продавца.

- ДТ62 КТ90/1. Признание дохода фирмы.

- ДТ90/3 КТ68. Начисление НДС.

Проводка ДТ50 КТ90/1 применяется только в рамках розничной торговли, когда соглашение о сделке и сделка заключаются одномоментно.

Этапы учета

Учет – многосоставная операция, предполагающая составление документов, внесение проводок.

Отгрузка товара осуществляется на основании приказа, отправленного на склад, и накладной на отпуск продукции. Последний документ оформляется в двух экземплярах. На основании накладной бухгалтерский отдел оформляет платежное требование для расчетов. Счета-фактуры выписывает любая фирма вне зависимости от того, облагается ли продукция налогом. НДС начисляется на основании счета-фактуры. Однако и покупателю нужен этот документ. Требуется он для возмещения суммы НДС.

Если учет товара проводится по мере поступления выплат, выполняются эти проводки:

- ДТ43 КТ20. Оприходование товара по фактической себестоимости.

- ДТ45 КТ43. Отгрузка товара покупателю.

- ДТ62 КТ90. Получение выручки от реализации.

- ДТ90 КТ68. Начисление НДС на выручку.

- ДТ51 КТ62. Поступление платежа от покупателя.

- ДТ 90 КТ45. Списание фактической себестоимости товара, который был отгружен.

Если учет проводится по мере отгрузки, выполняются эти проводки:

- ДТ43 КТ20. Оприходование товара на склад.

- ДТ62 КТ90. Отгрузка и предъявление расчетных бумаг.

- ДТ90 КТ68. Начисление НДС.

- ДТ90 КТ43. Списание фактической стоимости.

- ДТ51 КТ62. Оплата отгруженного товара.

При заключении соглашений устанавливается франко-место. Оно подразумевает установление лица, которое будет оплачивать расходы за транспортировку продукции.

Аналитический мониторинг

Согласно действующему законодательству, юридические лица имеют право открывать любое необходимое для осуществления деятельности количество счетов, как в российской, так и в иностранной валюте. Данные об открытии автоматически передаются в инспекцию ФНС, в которой компания зарегистрирована.

Анализ поступающих и расходуемых безналичных денежных средств осуществляется в разрезе каждого отдельного расчетного счета, открытого организацией.

В целях проверки правильности ведения взаиморасчетов и заполнения сведений в бухгалтерском учете фирмы в кредитной организации запрашивается выписка (через систему Банк-клиент или лично через оператора отделения). В выписке отображаются все проводимые операции и платежные документы к ним. Остатки на начало и конец периода, а также все обороты в бухгалтерском учете должны быть идентичны информации из банка.

Внимание! Кредитные организации устанавливают свои дополнительные тарифы за обслуживание компании, суммы списываются автоматически в первый или последний день месяца в зависимости от политики банка – данные суммы отображаются в бухгалтерском учете как расходы на услуги банков в корреспонденции со сч.91.02.

Основные проводки по счету 62

- В бухгалтерском учете основные средства отражаются:

по первоначальной стоимости;

- по рыночной стоимости;

- по остаточной стоимости;

- по степени ликвидности.

- В бухгалтерском балансе основные средства отражаются:

- по первоначальной стоимости;

- по рыночной стоимости;

- по остаточной стоимости;

- по степени ликвидности.

К основным средствам относят активы организации, если они:

Основными операциями по счету 62 являются отражение расчетов с покупателями в общем порядке, на основании полученной предоплаты, а также при наличии векселя. Рассмотрим каждый из этих случаев на примере.

Допустим, между ООО «Фактотум» и ООО «Вестра» заключен договор на поставку ТМЦ на сумму 34 000 руб., НДС 5186 руб. Себестоимость товара 23 000 руб. Договором предусмотрено, что покупатель ООО «Вестра» оплачивает ТМЦ после отгрузки.

| Дт | Кт | Описание | Сумма | Документ |

| 62/1 | 90/1 | Отражена выручка от продажи ТМЦ | 34 000 руб. | Товарная накладная |

| 90/2 | 41 | Списана себестоимость ТМЦ | 23 000 руб. | Калькуляция себестоимости |

| 90/3 | 68 НДС | Начислен НДС 18% | 5186 руб. | Товарная накладная |

| 51 | 62 | От ООО «Вестра» поступила оплата за отгруженный товар | 34 000 руб. | Банковская выписка |

| 90/9 | 99 | Отражена прибыль от поставки ТМЦ | 5814 руб. | Товарная накладная, калькуляция себестоимости |

| Дт | Кт | Описание | Сумма | Документ |

| 51 | 62/2 | От ООО «Гамма» поступил аванс по договору поставки | 36 000 руб. | Банковская выписка |

| 76 Авансы полученные | 68 НДС | Начислен НДС с аванса 18 % | 5492 руб. | Банковская выписка |

| 68 НДС | 76 Авансы полученные | Восстановлен НДС 18%, начисленный с аванса | 5492 руб. | Банковская выписка, товарная накладная |

| 62/1 | 90/1 | Отражена выручка от поставки канцтоваров | 36 000 руб. | Товарная накладная |

| 62/2 | 62/1 | Зачтен аванс, полученный от ООО «Гамма» | 36 000 руб. | Банковская выписка, товарная накладная |

| 90/3 | 68 НДС | Начислен НДС 18% для перечисления в бюджет | 5492 руб. | Банковская выписка, товарная накладная |

Если покупатель не согласен осуществлять предоплату, а также не имеет возможности оплачивать за товар по факту его отгрузки, то в таком случае поставщик получает от заказчика вексель, который выступает обеспечением дебиторской задолженности.

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90/1 | Отражена выручка от продажи мебели | 114 000 руб. | Товарная накладная |

| 90/3 | 68 НДС | Начислен НДС 18% от выручки | 17 390 руб. | Товарная накладная |

| 62/3 | 62/1 | От ООО «Антика» получен простой вексель | 114 000 руб. | Вексель простой |

| 51 | 62/3 | От ООО «Антика» поступила оплата за мебель | 114 000 руб. | Банковская выписка |

Аналитический учет счета 62, организованный с учетом всех необходимых критериев, обеспечит точное и прозрачное ведение счета 62.

Когда НДС с авансов не начисляют

НДС с авансов не начисляют в случаях, перечисленных в п. 1 ст. 154 НК РФ:

- организация, получившая предоплату, не плательщик НДС;

- реализуемые товары освобождены от НДС;

- реализуемые товары облагаются НДС по ставке 0 % (для экспорта);

- длительность производственного цикла продаваемых товаров более 6 месяцев (длительность цикла должна быть подтверждена справкой Минпромторга РФ, а сам товар должен входить в Перечень из Постановления Правительства РФ № 468 от 28.07.2006 года);

- место продажи товаров за пределами РФ.

С Контур.Бухгалтерией учет НДС становится проще. Ведите учет полученных и выданных авансов, начисляйте НДС, оформляйте вычеты и зачет. Регулярно заносите операции в систему, чтобы в конце квартала получить автоматически сформированную декларацию по налогу. Ее можно будет бесплатно сдать в налоговую прямо из сервиса. Также в Бухгалтерии можно вести расчеты сотрудниками и бухгалтерский учет, формировать отчетность, проверять контрагентов и получать консультации экспертов. Новые пользователи получают 14 дней работы в сервисе в подарок.