Очень часто бывает так, что компания совершает за один день по несколько десятков сделок. И оплата за товар не всегда происходит одновременно с передачей товара. Возможен такой вариант, когда товар уже передан, а деньги за него придут только через определенный срок.

Для этого бухгалтерами используется особый способ учета таких доходов и расходов: принцип двойной записи. У каждой операции с денежными средствами и товаром есть две стороны: приходная и расходная, которые бухгалтеры называют дебетом и кредитом соответственно. Проводкой же называется процесс проведения операции сначала по кредитному счету, а затем по дебетовому.

Как начисляется материальная помощь

Материальная помощь выплачивается за счет собственных средств предприятия, т.е. не относится на себестоимость продукции, работ, услуг.

Для обобщения информации обо всех видах расчетов с работниками организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предписывает использовать счет 73 «Расчеты с персоналом по прочим операциям».

Финансисты неоднократно разъясняли, что расходы организации на осуществление культурно-просветительных мероприятий, отдыха, развлечений и другие, аналогичные расходы, к числу которых можно отнести и выплату материальной помощи, в соответствии с упомянутым пунктом 11 ПБУ 10/99 являются прочими расходами (письма Минфина России от 20.10.2011 N 07-02-06/204, от 19.06.2008 N 07-05-06/138, от 19.12.2008 N 07-05-06/260). В связи с чем такие расходы следует учитывать в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»:

Дебет 91-2 Кредит 73 — начислена материальная помощь.

Многие работодатели выплачивают материальную помощь своим бывшим сотрудникам, отработавшими продолжительное время и вышедшим на пенсию. Расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами»:

Дебет 91-2 Кредит 76 — начислена материальная помощь бывшему работнику.

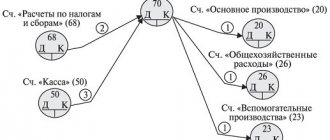

В случае, когда выплата материальной помощи предусмотрена положением об оплате труда (например, выплата материальной помощи к отпуску для всех сотрудников), то ее начисление отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д.:

Дебет 20 (26, 44) Кредит 70 — начислена материальная помощь к отпуску.

Начисление материальной помощи сотрудникам предприятия проводится в бухгалтерском учете следующей проводкой:

Дебет 91 «Прочие доходы и расходы» Кредит 70 «Расчеты с персоналом по оплате труда» — начислена материальная помощь.

Если акционерами или участниками общества было принято решение о расходовании прибыли (по сути, произведено распределение прибыли), то начисление материальной помощи — Дебет 84 «Прибыль предприятия» Кредит 70 «Расчеты с персоналом по оплате труда».

Начисленная материальная помощь может быть выплачена как вместе с заработной платой по единой ведомости, так и отдельно.

В случае выплаты материальной помощи вместе с заработной платой на ее выплату не нужно составлять отдельную ведомость. Если же материальная помощь выплачивается не в сроки выплаты заработной платы и ее получают одновременно трое и более человек, то необходимо составить платежную ведомость. В остальных случаях материальная помощь выплачивается по расходному кассовому ордеру.

Выплата материальной помощи сотруднику через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса» — выплачена материальная помощь работникам предприятия из кассы предприятия.

Если акционерами или участниками общества было принято решение о распределении части прибыли на выплату материальной помощи, то начисление материальной помощи бывшим сотрудникам предприятия, а также другим физическим лицам, не состоящим в трудовых отношениях с предприятием:

Дебет 84 «Прибыль предприятия» Кредит 76 «Расчеты с разными дебиторами и кредиторами» — начислена материальная помощь бывшим сотрудникам предприятия.

Выплата материальной помощи не сотрудникам предприятия может также производиться по ведомости или по расходному кассовому ордеру.

Выплата материальной помощи через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 50 «Касса» — выплачена материальная помощь лицам, не являющимся работниками предприятия.

Выплата может быть произведена не только через кассу предприятия, но также путем перечисления денег с расчетного счета на лицевой счет в банке.

Проводка в бухгалтерском учете:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетный счет» — перечислена материальная помощь с расчетного счета предприятия лицам, не являющимся работниками предприятия.

Если начисляемая материальная помощь подлежит обложению налогом на доходы с физических лиц, то облагаемая часть материальной помощи приплюсовывается к основной зарплате, выплачиваемой данному сотруднику в этой организации, и облагается в общеустановленном порядке по ставке 13%. В учете начисление подоходного налога отражается следующими проводками:

Дебет 70, 76 Кредит 68, субсчет «НДФЛ» — удержан НДФЛ с материальной помощи.

Проводки по выплате заработной платы

Трудовое законодательство в нашей стране предусматривает право граждан на получение зарплаты не менее двух раз в месяц. Первая выплата в текущем месяце считается авансом, и она обязана составлять не меньше 40% от суммы дохода, который полагается работникам.

Оплата может производиться несколькими способами:

- Наличностью из кассы предприятия.

- Переводом денежных средств на дебетовый счет работников в обслуживающем организацию банке.

- Натурой.

Остаток зарплаты может быть выдан сотруднику только лишь после того, как на счет №70 Кредита начислена эта зарплата, и с дебетового счета №70 удержаны все налоги.

Производится выплата зарплаты или через кассу предприятия, или через обслуживающий банк переводом денег на дебетовый счет в банке работника.

Таким образом, проводка примет вид: Д70 К50 (для кассы) или 51 (для расчетных счетов).

Но эта проводка подходит лишь для выплаты зарплаты в денежном виде.

Проводка же для зарплаты натурой выглядит так:

Д 70 К 43 где счет №43 называется «Готовая продукция».

Следует учесть, что зарплата продукцией или товаром может выдаваться, если только это предусмотрено в трудовом или коллективном договоре. Осуществляется такая выплата по заявлению от сотрудника. По закону она не должна превышать 20% от суммы полагающегося работнику заработка.

Премии

Премии — это выплаты стимулирующего характера, которые выплачиваются работникам за добросовестное выполнение трудовых обязанностей или достижение определенных трудовых показателей. Премии выплачиваются в сроки, установленные коллективным договором или локальным нормативным актом вашей организации (ст. ст. 129, 191 ТК РФ, Письмо Минтруда от 14.02.2017 N 14-1/ООГ-1293, Информация Роструда).

В соответствии со ст. 144 ТК РФ — премирование может быть предусмотрено системой оплаты труда. Принятая на предприятии система оплаты труда может предусматривать выплату премий определенному кругу лиц на основании установленных конкретных показателей и условий премирования. Именно такие премии включаются при расчете среднего заработка. При выплате разовых премий круг премируемых лиц не определен в системе оплаты труда. Данные премии не включаются при определении среднего заработка. Премии начисляются на основании приказа о премировании.

Премии, предусмотренные системой оплаты труда, должны быть утверждены в локальным нормативным документом, то есть в положении о премировании, принятом в организации. Данное положение должно содержать: показатели премирования; условия премирования; размеры и шкалу премирования; круг премируемых работников; источник премирования. В соответствии с положением о премировании, конкретными результатами работы сотруднику определяется размер премии.

Разовые поощрительные премии начисляются по решению администрации предприятия. Для их начисления не требуется положение о премировании, их начисление также оформляется приказом.

В соответствии с источником финансирования премии могут выплачиваться за счет прибыли, а также могут включаться в состав затрат предприятия.

Дебет 84 Кредит 70 — акционерами или участниками общества было принято решение о распределении прибыли, в частности выплате премии за счет образовавшейся на момент распределения прибыли.

В остальных случаях она начисляется за счет того же счета, что и непосредственно зарплата данного сотрудника:

Дебет 20 Кредит 70 — начисление премии рабочим основного производства.

Дебет 23 Кредит 70 — начисление премии рабочим вспомогательного производства будет отражено проводкой.

Дебет 25 Кредит 70 — начисление премии сотрудникам, обслуживающим основное производство.

Дебет 26 Кредит 70 — начисление премии сотрудникам управленческого.

Дебет 91 Кредит 70 -начисление премии по работам, расходы на которые не учитываются в составе расходов.

Дебет 08 Кредит 70 — начисление премии рабочим по затратам капитального характера.

Начисляемые премии учитываются в совокупном доходе сотрудника при определении налоговой базы по налогу на доходы физических лиц и облагаются в общеустановленном порядке по ставке 13%. В учете начисление подоходного налога отражается следующей проводкой:

Дебет 70 Кредит 68, субсчет «НДФЛ» — удержан НДФЛ с премии.

Ответственность за нарушение выплаты аванса

Как уже говорилось ранее, на работодателе лежит ответственность за выплату заработной платы минимум два раза месяц (он может платить и пять, и шесть раз в месяц, хоть каждый день). Если же организация производит выплату вопреки законодательству только один раз, то её действия являются правовым нарушением и руководители данной компании могут быть привлечены к ответственности.

Любой сотрудник компании имеет полное основание обратиться в трудовую инспекцию, по факту нарушения его прав.

В соответствии с кодексом административных правонарушений (статья 5) предусматривается мера наказания в виде штрафа:

| Субъекты правонарушения | Размер штрафа при первом нарушении, рубли | Размер штрафа при повторном нарушении, рубли |

| Должностные лица | 1 000,00 – 5 000,00 | 10 000,00 – 20 000,00 |

| Индивидуальные предприниматели | 1 000,00 – 5 000,00 | 10 000,00 – 20 000,00 |

| Юридические лица | 30 000,00 – 50 000,00 | 50 000,00 – 70 000,00 |

Учет начислений за выходные и праздники в бухгалтерском учете

Доплаты за работу в выходные дни, а также праздники в бухгалтерском учете отражаются по тем же счетам, как и начисление основной зарплаты.

Дебет 20 Кредит 70 -начисление доплаты за работу в выходные (праздничные) дни рабочим основного производства отражены проводкой -.

Дебет 23 Кредит 70 — начисление доплаты за работу в выходные (праздничные) дни рабочим вспомогательного производства.

Дебет 25 Кредит 70 — начисление доплаты за работу в выходные (праздничные) дни сотрудникам, обслуживающим основное производство.

Дебет 26 Кредит 70 — начисление доплаты за работу в выходные (праздничные) дни сотрудникам управленческого аппарата.

Дебет 08 Кредит 70 — начисление доплаты за работу в выходные (праздничные) дни по затратам капитального характера и т.п.

Суммы доплат за работу в выходные и праздничные дни облагаются налогом на доходы физических лиц, а также подлежат включению в базу для расчета страховых взносов.

Надо ли начислять налог на премию от общественной организации

Премия, выплачиваемая общественной организацией за какие-либо достижения, может предназначаться как юридическому, так и физлицу. Налог с премии в обоих случаях должен удерживаться организацией, выплатившей премию, с учетом того, что у физлица необлагаемой будет сумма, не превышающая 4 000 руб.

Доход, полученный в такой ситуации физлицом, у его работодателя никак не отразится. А вот если премию получило юрлицо, то оно у себя в БУ учтет ее как прочий доход:

Дт 76 Кт 91.

Если при выплате премиальных налог на доходы удержан выплатившей премию организацией, то получатель премии для целей НУ этот доход учитывать не будет. Но если удержания налога не было, то его придется начислить самостоятельно.

Начисление пособия по временной нетрудоспособности

В соответствии со ст. 183 ТК РФ при временной нетрудоспособности работодатель выплачивает работнику пособие по временной нетрудоспособности в соответствии с федеральными законами. Так, Федеральным закон от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон N 255-ФЗ) регламентирует порядок назначения и выплаты пособия по временной нетрудоспособности.

Согласно с пп. 1 п. 1 ст. 2 Закона N 255-ФЗ — право на получение пособия по временной нетрудоспособности имеют работники, которые подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

1) лица, работающие по трудовым договорам, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества;

2) государственные гражданские служащие, муниципальные служащие;

3) лица, замещающие государственные должности Российской Федерации, государственные должности субъекта Российской Федерации, а также муниципальные должности, замещаемые на постоянной основе;

4) члены производственного кооператива, принимающие личное трудовое участие в его деятельности;

5) священнослужители;

6) лица, осужденные к лишению свободы и привлеченные к оплачиваемому труду.

Пособие по временной нетрудоспособности выплачивается:

1) застрахованным лицам за первые 3 дня временной нетрудоспособности за счет средств страхователя (работодателя), а за остальной период, начиная с 4-го дня временной нетрудоспособности — за счет средств бюджета Фонда социального страхования Российской Федерации;

2) застрахованным лицам, добровольно вступившим в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии со статьей 4.5 Закона N 255-ФЗ, за счет средств бюджета Фонда социального страхования Российской Федерации с 1-го дня временной нетрудоспособности.

Пособие по временной нетрудоспособности относится к расходам по обычным видам деятельности на основании пунктов 5 и 8 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н.

Начисление пособий по временной нетрудоспособности отражается следующими бухгалтерскими записями:

Дебет 20, 25, 26, 44 и т.п. Кредит 70 — в части пособия, которое выплачивает компания за первые три календарных дня временной нетрудоспособности;

Дебет 69, субсчет «Расчеты с персоналом по оплате труда», Кредит 70 — в части пособия, выплачиваемого за счет средств ФСС России.

Отображение в проводках начисленной зарплаты

Стоит рассмотреть основные проводки, которые используются для отображения начисленной заработной платы (указанные суммы проводок взяты произвольно).

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 (23, 25, 26, 29) | 70 | Сумма заработной платы, которая начислена работникам основного производства (вспомогательного и обслуживающего, а также сотрудникам управления и обслуживания предприятия и цехов) | 200000 рублей | Справка-расчет |

| 44 | 70 | Величина заработной платы, которая начислена сотрудникам торговой сферы | 85000 рублей | Справка-расчет |

| 69 | 70 | Начисление работникам пособий из внебюджетных фондов (например, по причине болезни, из-за производственной травмы или по беременности и родам) | 17000 рублей | Справка-расчет |

| 91 | 70 | Заработная плата начислена сотрудникам, которые трудятся в необычной для предприятия сфере деятельности (например, занимаются обслуживанием переданных в аренду объектов) | 34000 рублей | Справка-расчет, договор аренды |

| 96 | 70 | Выплаты работникам начислены из резерва средств для предстоящих платежей и расходов (к ним относятся отпускные, награды за выслугу лет и т. п.) | 48000 рублей | Справка-расчет |

| 97 | 70 | Заработная плата начислена сотрудникам, которые занимаются работой с расходами, отнесенными в счет будущих периодов (чаще всего это различные виды разработки и испытания новой продукции, а также научные исследования) | 29000 рублей | Справка-расчет, акт о выполненных работах |

| 99 | 70 | Начисленная зарплата работникам, которые занимаются устранением последствий ЧС (аварий, стихийных бедствий, катастроф) | 19000 | Справка-расчет, акт о выполненных работах |

Очевидно, что в этом случае все операции отображаются по кредиту счета 70 и по дебету соответствующих ситуации счетов.

Как получить больничный лист в поликлинике — полная инструкция. Если вы хотите узнать, как долго вам будут платить декретные, то наша информация вам пригодится.

Что такое государственная пенсия и как оформить ее инвалидам, читайте тут.

Бухгалтерский учет начислений отпускных

Учет начислений отпускных в бухгалтерском учете производится на тех же счетах, где и начисления самой заработной платы сотрудника. Исключение составляют случаи, когда отпуск начисляется «авансом», то есть, например, отпускные начисляются в июне, а в период отпуска входят и дни июля. В подобных случаях сумма начислений рассчитывается за каждый период отдельно и начисляется двумя проводками:

Дебет 20 Кредит 70 — начислена сумма отпускных за март;

Дебет 97 Кредит 70 — начислена сумма отпускных за апрель.

В дальнейшем, по окончании апреля, расходы будущих периодов будут отнесены к текущим расходам. Это отразится в учете следующей проводкой:

Дебет 20 Кредит 97 — учтена сумма отпускных за апрель в текущих расходах предприятия.

Виды премий, влияющие на отражение их в учете

Понятие «премия» подразумевает достаточно широкий спектр применения этого определения, несмотря на то что в каждом конкретном случае оно будет соответствовать по смыслу одному и тому же значению: вознаграждение.

Вознаграждение, называемое премией, может начисляться в качестве:

- денежного или иного материального поощрения за какие-либо достижения, полученные конкретными людьми или организациями;

- разницы в цене, установленной на один и тот же товар;

- суммы, уплачиваемой покупателем продавцу за право в течение установленного периода времени купить у него конкретный актив (ценные бумаги) по оговоренной стоимости;

- средств, которые платятся страхователем страховщику при заключении договора страхования.

Каждая из этих групп имеет свои особенности отражения в бухгалтерском (БУ) и налоговом (НУ) учете.

Как оформить документы на премию работнику, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Компенсация стоимости обучения за счет работодателя при увольнении работника

Работник обязан возместить затраты вашей организации на его обучение в случае увольнения без уважительных причин до истечения срока, установленного ученическим или трудовым договором. Сумму компенсации работником затрат на обучение исчислите пропорционально фактически не отработанному после окончания обучения времени, если иное не предусмотрено трудовым договором или соглашением об обучении, и отразите задолженность работника в бухучете на дату увольнения.

Возмещаемую работником сумму включите в состав прочих доходов (п. 7 ПБУ 9/99 «Доходы организации»). Такой доход должен быть отражен в бухучете в отчетном периоде получения письменного согласия работника на частичное возмещение расходов на обучение (п. п. 10.2, 16 ПБУ 9/99).

Для учета расчетов с работниками по операциям, не связанным с оплатой труда, в том числе по возмещению стоимости обучения при увольнении, предназначен счет 73 «Расчеты с персоналом по прочим операциям».

Погасить задолженность работник может путем внесения наличных денег в кассу, перечисления на расчетный счет организации.

Он также может представить в бухгалтерию заявление с просьбой удержать имеющуюся задолженность перед работодателем или ее часть из заработной платы. Такая операция не будет являться принудительным удержанием по смыслу ст. 137 ТК РФ. Поэтому на него не распространяются нормы, предусмотренные положениями ст. ст. 137, 138 ТК РФ, об ограничении видов и размера удержаний из заработной платы. Аналогичная точка зрения относительно возможности погашения по заявлению работника суммы предоставленного кредита за счет заработной платы высказана в Письме Роструда от 26.09.2012 N ПГ/7156-6-1.

Проводки по отражению компенсации работником расходов на его обучение следующие:

Дебет 73 Кредит 91-1 — Отражена признанная работником задолженность по частичному возмещению расходов на его обучение;

Дебет 70 Кредит 73 — Удержана из заработной платы сумма частичного возмещения расходов на обучение;

Дебет 50 (51) Кредит 73 — Погашена задолженность работника путем внесения наличных в кассу организации (путем перечисления денег на расчетный счет).

Если компенсацию затрат на обучение вы получаете после увольнения работника, то расчеты с ним следует вести на счете 76 «Расчеты с разными дебиторами и кредиторами». В таком случае на дату увольнения работника сумму задолженности перенесите со счета 73 в дебет счета 76.

Типовые ошибки, допускаемые работодателями

Ошибка №1. Невыплата компенсации за задержку по зарплате

Даже если работодатель невиновен в задержке заработной платы, ему все равно придется платить компенсацию в размере не меньше чем одна трехсотая от актуальной ставки рефинансирования. Выплата должна производиться со следующего дня после наступления срока выплаты зарплаты и до момента погашения задолженности перед персоналом. При этом при превышении срока задержки по заработной плате персонал имеет право приостановить выполнение своих должностных обязанностей.

Ошибка №2. Пренебрежение расчетными листами

В каждой организации должна быть официально утверждена форма расчетного листа.

Расчеты по удержанию и вычетам из з/платы

⇐ ПредыдущаяСтр 3 из 9Следующая ⇒

1. Основными задачами учета труда и его оплаты являются:

— точный учет личного состава работников, отработанного ими времени и объема выполняемых работ;

— правильное исчисление сумм оплаты труда и удержаний из нее;

— учет расчетов с работниками п/п, бюджетом, органами соц.страхования, фондами обязательного медицинского страхования, пенсионным фондом;

— контроль за рациональным использованием трудовых ресурсов, оплаты труда;

— правильное распределение трудовых затрат м/у объектами калькуляции;

— составление отчетности по труду и ее представление в соответствующие органы и др.

На каждом п/п должно быть разработано и принято собственное Положение по оплате труда в соответствии с коллективным договором, заключаемым между

администрацией и представителями трудового коллектива. В нем предусматриваются формы оплаты труда всех категорий работников, ставки и расценки, а также система поощрения каждой категории работников за результаты труда. В основу Положения должны быть заложены такие принципы, при которых каждый работник без принуждения становится заинтересованным в постоянном повышении производительности труда.

— З/плата должна стать главным мотивом активности трудовой деятельности;

— З/плата должна быть не меньше определенного размера, устанавливаемого законодательством — МРОТ;

— З/плата должна стимулировать трудовую деятельность работника;

— Доходы работника должны обеспечивать ему достойную жизнь — принцип социальной защищенности.

2. Все финансово-хозяйственные операции организации, в том числе и начисление з/платы, должны быть документально оформлены и обоснованы. Первичный учет численности персонала организации осуществляется на основании следующих документов:

— Приказ (распоряжении) о приеме на работу (ф.№ Т-1

), который является основанием для приема на работу. Лицо, ответственное за учет личного состава работников организации, в соответствии с приказом о приеме на работу заполняет на каждого вновь прибывшего личную карточку (ф.№ Т-2), делает запись в трудовой книжке, а в бухгалтерии открывается лицевой счет;

— Личная карточка (ф.№ Т-2),

в ней содержатся общие сведения о работнике, ФИО, дата и место рождения, образование; сведения о воинском учете, назначении и перемещении, повышении квалификации, переподготовке, отпуске и др.доп.сведения;

— Приказ (распоряжение) о переводе на другую работу (ф.№ Т-5)

применяется при оформлении перевода работника из одного структурного подразделения в другое;

— Приказ (распоряжение) о предоставлении отпуска (ф.№ Т-6)

применяется для оформления ежегодного и других видов отпусков, предоставляемых работникам в соответствии с трудовым кодексом РФ, законодательными актами и положениями, коллективным договором и графиком отпусков;

— Приказ (распоряжение) о прекращении трудового договора (контракта) (ф.№ Т-8)

издается при оформлении увольнения работников;

— Табель учета использования рабочего времени и расчета з/платы (ф.№ Т-12), табель учета использования рабочего времени (ф.№ Т-13)

фиксируют использование рабочего времени всех работающих в данной организации. Табель по ф.Т-13 используется в условиях автоматизированной обработки данных. Табель ф.Т-12 заполняется вручную табельщиком. Эти табели составляются в одном экземпляре и передаются в бухгалтерию. На основании табелей рассчитывается з/плата, составляется статистическая отчетность по труду.

Отметки о причинах неявок на работу или неполном рабочем дне, о работе в сверхурочное время, о простое, о выполнении гос.обязанностей и др. отклонений должны вноситься в табель только на основании документов (листки нетрудоспособности, справки, приказы о выполнении гос.обязанностей, листки о простое и т.п.).

3. Расчеты с персоналом по оплате труда учитываются на счете 70 «Расчеты по оплате труда». По кредиту данного счета отражаются начисления по оплате труда, премий, пособий за счет Фонда социального страхования, пенсии работающим пенсионерам и другие доходы, а по дебету счета — удержания из начисленной суммы оплаты труда, выдача причитающихся сумм работникам.

Аналитический учет начисления указанных выплат ведется в лицевых счетах работников (форма № Т-54) и расчетно- платежных ведомостях (форма № Т- 49). Лицевые счета на каждого сотрудника открываются при приеме на работу и ведутся в течение календарного года, в конце года лицевой счет сотрудника закрывается и открывается новый. Срок хранения лицевых счетов составляет 75 лет. Ежемесячно бухгалтерия организации заносит в лицевые счета сведения о начисленной заработной плате, произведенных удержаниях и суммах, подлежащих выплате. Основанием для заполнения лицевых счетов является табель учета использованного времени.

Операцию по распределению суммы оплаты труда, включаемой в издержки производства и обращения, оформляют бухгалтерской записью в зависимости от того, в каких производствах занят работник, а именно:

Д07 К70 — за работы, связанные с доставкой и разгрузкой оборудования, требующего монтажа;

Д08 К70 — работникам, выполняющим работы по доставке, модернизации и реконструкции, созданию основных средств и нематериальных активов, а также приобретению животных;

Д10 К70 — работникам, выполняющим роботы по заготовке материалов;

Д20К70 — работникам основного производства;

Д23 К70 — работникам вспомогательных производств;

Д25 К70 — обслуживающему и управленческому персоналу цехов;

Д26 К70 — административно — управленческому персоналу производственных организаций;

Д28 К70 — за исправление брака;

Д29 К70 — сотрудникам обслуживающих производств и хозяйств, состоящих на балансе организации (столовых, прачечных и т.д.);

Д44 К70 — работникам коммерческого отдела производственных организаций;

Д84 К70 — при начислении дивидендов сотрудникам организации;

Д86 К70 — при начислении заработной платы за счет средств целевого финансирования;

Д91/2 К70 — при начислении заработной платы, не включаемой в состав расходов на производство и продажу (например, выплата премий за счет чистой прибыли; или за работы по демонтажу ликвидированного объекта);

Отпускные начисляются в корреспонденции с различными счетами затрат в зависимости от того, в каком структурном подразделении работает сотрудник, уходящий в отпуск:

Д20,23,25,26,29,44…К70.

Но если отпуск приходится на два месяца (часть в одном, а часть в — следующем), то та часть, которая относится к следующему месяцу, должна быть отражена так: Д97 К70.

Начисление пособий по временной нетрудоспособности, выплачиваемых за счет средств Фонда социального страхования, оформляется записью: Д69/1 К70.

Т.о., начисление заработной платы отражается по кредиту счета 70, а корреспондирующий с ним счет определяется исходя из того, какие работы выполняет сотрудник.

Различные виды удержаний из заработной платы в бухгалтерском учете начисляются следующим образом:

Д70 К68/1 — налог на доходы физических лиц;

Д70 К71 — подотчетные суммы;

Д70 К73/1 — суммы в счет погашения ранее выданных авансов;

Д70 К73/2— суммы в счет погашения задолженности по возмещению материального ущерба, причиненного работником организации;

Д70 К73/3 — за товары, проданные организацией работнику в кредит;

Д70 К76/1 — суммы страховых платежей с целью их последующего перечисления в страховую компанию (например, по заявлению сотрудника);

Д70 К76 — алименты, иные удержания по исполнительным листам и т.д.

4. Различают два вида заработной платы: основную и дополнительную

.

К основной

относится з/плата, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты и надбавки.

Дополнительная з/плата

представляет собой выплаты за неотработанное время, предусмотренные трудовым законодательством: оплата очередных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, выходное пособие при увольнении и т.п.

Основными формами оплаты труда являются повременная, сдельная и аккордная.

Повременная

— это форма оплаты труда, при которой з/плата работника зависит от фактически отработанного времени и тарифной ставки работника.

Повременная форма оплаты труда бывает двух видов — простой повременной и повременно-премиальной.

При простой повременной оплате труда заработок рабочего определяют, умножая часовую или дневную тарифную ставку его разряда на количество отработанных им часов или дней.

При повременно-премиальной оплате труда к сумме заработка по тарифу прибавляют премию, которая устанавливается в процентном отношении к тарифной ставке.

При сдельной форме

труд работников оплачивается по сдельным расценкам в соответствии с количеством произведенной продукции (выполненной работы и оказанной услуги).

• прямая сдельная — когда труд работников оплачивается за число единиц изготовленной ими продукции и выполненных работ, установленных с учетом необходимой квалификации;

• сдельно-прогрессивная — при которой оплата повышается за выработку сверх нормы;

• сдельно-премиальная — оплата труда включает премирование за перевыполнение норм выработки, достижение определенных качественных показателей: сдачу работ с первого требования, отсутствие брака, экономию материалов;

Аккордная форма

— это з/плата за объем выполненных работ с указанием предельного срока их выполнения в комплексных бригадах (слесари, токари, наладчики и др.). Дается объем работы и оплата. Аккордная оплата труда должна вводиться для отдельных групп рабочих в целях создания материальной заинтересованности, в дальнейшем повышении производительности труда и сокращении срока выполнения работ.

5. 1) Документальное оформление и оплата простоя.

Время вынужденных перерывов в работе, в течение которого рабочие находятся на предприятии, но не могут быть использованы называется простоем.

Виновниками простоя могут быть рабочие, администрация завода, цеха, поставщики материалов, энергии и т.п.

Простой по вине работника не оплачивается и документами не оформляется. Время простоя не по вине работника, если он предупредил администрацию о начале простоя, оплачивается из расчета не ниже 2/3 тарифной ставки установленного работнику разряда или оклада.

Оформляется это время листком о простое, в нем указываются причины и виновники простоя, его продолжительность, тарифная ставка рабочего, размер оплаты и сумма.

2) Документация на брак продукции и его оплата.

Полный брак по вине работника не оплачивается, а частичный оплачивается по пониженным расценкам в зависимости от степени годности продукции.

Месячная з/плата работника в этом случае не может быть ниже 2/3 тарифной ставки установленного ему разряда (оклада).

Если брак произошел вследствие скрытого дефекта в обрабатываемом материале, а также брак не по вине работника обнаруженный после приемки ОТК, оплачивается этому работнику наравне с годными изделиями.

3) Доплата за работу в ночное время.

В соответствии со ст. 96 ТК РФ ночным считается время с 22°° до 6°° утра. К работе в ночное время не допускаются: беременные женщины, женщины имеющие детей в возрасте до 3-х лет, работники моложе 18 лет, другие категории работников в соответствии с законодательством, а инвалиды привлекаются с их согласия при отсутствии мед. противопоказаний. Продолжительность смены в ночное время сокращается на один час без последующей отработки.

Часы ночной работы оплачиваются в повышенном размере предусмотренным коллективным договором предприятия, но не ниже установленного трудовым законодательством (ст.154 ТК РФ).

4) Оплата за работу в сверхурочное время.

Сверхурочной — считается работа сверх установленной законом продолжительности рабочего дня.

К сверхурочной работе допускаются в исключительных случаях и с разрешения профкома предприятия.

К сверхурочным работам не допускаются беременные женщины, женщины имеющие детей в возрасте до 3-х лет, работники моложе 18 лет, работники обучающиеся без отрыва от производства и т.п.

Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы — не менее чем в двойном размере за каждый час сверхурочной работы или по желанию работника оплату можно заменить предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно (ст. 152 ТК РФ). Сверхурочные работы не должны превышать для каждого работника 4-х часов в течении двух дней подряд и 120 часов в год. Размеры оплаты за сверхурочную работу могут устанавливаться в трудовом или коллективном договорах

Например:

Токарь 6 разряда, его часовая тарифная ставка 10,711 руб., он в январе отработал сверхурочно:

10 января — 4 ч 2 + 2

12 января — 3 ч 2 + 1

18 января — 2 ч 2

26 января — 1 ч 1

7 ч 3ч

(в 1,5 разм.) (в двойном размере)

10,711*7* 1,5+10,711*3*2 = 112,46 + 64,26 = 176,72 руб. — оплата за сверхурочную работу.

5) Оплата за работу в выходные и праздничные дни.

Работа в выходные и праздничные дни компенсируется работнику предоставлением другого дня отдыха или по соглашению сторон в денежной форме. Оплачивается не менее чем в двойном размере ст.153 ТК РФ.

6) Оплата за время выполнения государственных обязанностей

.

Время выполнения гос.обязанностей отмечается в табеле и подтверждается справкой (народный заседатель в суде, работа в военкомате и т.д.).

Работающему на окладе дни выполнения гос.обязанностей оплачивается по среднедневному заработку.

Для сдельщиков по среднедневному заработку за два предыдущих месяца.

Оплата больничных.

Его источником являются средства органов соц.страхования. Основанием для расчета является табель учета рабочего времени и листок о временной нетрудоспособности лечебного учреждения.

С 1 января 2008 года предельный размер пособия по временной нетрудоспособности составляет 17250 рублейза один календарный месяц.

Для начисления пособия по беременности и родам максимальный размер составляет 23400 рублейза один календарный месяц.

Для начисления пособия необходимо количество дней болезни, страховой стаж работы и средний заработок, рассчитанный за последние 12 каллендарных месяцев, предшествующих месяцу болезни.

В страховой стаж включаются периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы, а также периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Исчисление страхового стажа производится в календарном порядке.

При страховом стаже работы до 5 лет установлен размер пособия 60% среднего заработка, от 5 до 8 лет — 80%, свыше 8 лет — 100 %.

Пособия начисляются в размере 100 %:

— вследствие трудового увечья или профессионального заболевания;

— работающим инвалидам ВОВ и др. инвалидам, приравненным по льготам к инвалидам ВОВ;

— лицам, имеющим на своем иждивении трех и более детей, не достигших 16 лет (учащиеся — 18 лет);

— чернобыльцам;

— по беременности и родам и др.

Например:

У сотрудника Макарова М.М. временная нетрудоспособность длилась с 5 по 15 января 2008 года (11 календарных дня). Оклад работника составляет 25000 руб.,других выплат в этом периоде не было. Все 12 месяцев отработаны полностью. Страховой стаж работника – 6лет2мес.

Общая сумма выплат, учитываемых при расчете среднего заработка, составляет: 25000 руб.* 12 мес.= 300000 руб.

Календарных дней – 365 дней.

1) Средний дневной заработок составляет: 300000 руб. : 365 = 821,92 руб.

2) Дневное пособие составляет: 821,92 руб. * 80% = 657,54 руб.

3) Пособие по времен. нетруд. составит: 657,54 руб. * 11дней = 7232,94 руб.

4) Максимальный размер пособия по временной нетрудоспособности составляет: ( 17250 руб. : 31) * 11дней = 6120,96 * 80% = 4896,77руб.

В связи с тем, что исчисленная сумма пособия превышает максимальный размер, пособие по временной нетрудоспособности выплачивается в минимальном размере 4896,77руб.

Проводки:

Д20 К70 – 890,32руб. – начислено пособие по временной нетрудоспособности за счет предприятия (первые два дня);

Д69/1 К 70 – 4006,45 руб. — начислено пособие по временной нетрудоспособности за счет средств органов соц. страхования (последующие дни).

Оплата отпускных.

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 каллендарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней). Эта норма действует 6 октября 2006 года.

Для расчета отпускных этот среднедневной заработок умножают на число дней отпуска. Если сотрудник работал расчетный период не полностью, то сначала среднемесячное число календарных дней (29,4) умножают на количество полностью отработанных месяцев. К этому результату прибавляют количество календарных дней в тех месяцах, которые отработаны полностью. Чтобы рассчитать это количество дней, необходимо число фактически отработанных дней по календарю пятидневной рабочей недели умножить на коэффициент 1,4.

Если работник за расчетный период и до него не имел фактически отработанных дней и начисленных за это сумм, то средний заработок исчисляется исходя из зарплаты, начисленной за фактически отработанные дни в месяце отпуска.

Пример.

В организации установлена 5-дневная рабочая неделя. Сотруднице предоставляется очередной отпуск на 28 каллендарных дней с 1 ноября 2007 года. Расчетным периодом будет время с 1 ноября 2006 года. Оклад сотрудницы составляет 10000 руб. В сентябре 2007 года в течение 5 дней она была в командировке. Всего за расчетный период работнице выплатили 117619 рублей (без учета времени и сумм в командировке).

В сентябре было отработано 16 рабочих дней (21-5), это составит 22 каллендарных дня (16х1,4).

Средний заработок будет равен :

117619руб. : (2904 х 11мес. + 22дн.) = 340,53 руб.

Расчет суммы отпускных : 340,53 руб. х 28дн. = 9534,84

Д 20 К 96 – создание резерва на оплату отпусков рабочих цехов основного производства.

Д 96 К 70 — начислены отпускные работника за счет ранее созданного резерва.

Д 20 К 70 — начислены отпускные, если нет созданного резерва.

⇐ Предыдущая3Следующая ⇒

Виды премирования

Премиальная выплата – это дополнительное вознаграждение за достигнутые производственные или иные показатели, в бухгалтерском учете премии включают в состав заработной платы.

Порядок выплаты регулируется положением об оплате труда, положением о премировании или иным локальным нормативным актом организации. Премиальное начисление бывает:

- постоянным (выплачивается ежемесячно) или разовым;

- установленным в процентном отношении к окладу или в фиксированном размере;

- связанным с результатами работы сотрудника или выплачиваемым в связи с праздничной датой.

Ответы на распространенные вопросы

Вопрос №1. Какие органы власти имеют право проверять работу бухгалтера по расчету заработной платы?

- Всё, что связано с персоналом и соблюдением трудового законодательства будет проверять Трудовая инспекция;

- При наличии выявленных нарушений по оплате труда, организация может рассчитывать на проверку со стороны Налоговой инспекции;

- В рамках проверки корректности начисления страховых взносов во внебюджетные фонды может организовать проверку Инспекция фондов социального страхования;

- Прокуратура также может организовывать как плановые, так и неплановые проверки для контроля выполнения трудового законодательства.

Вопрос №2. Если компания использует спецрежим, необходимо ли уплачивать авансы по заработной плате?

Выплата заработной платы регламентируется трудовым кодексом и никаким образом не зависит от налоговых режимов, используемых субъектами малого и среднего бизнеса. Специальный режим дает преимущества только по уплате налогов в бюджет государства, но не освобождает от уплаты зарплаты.

Вопрос №3. Нужно ли учитывать аванс по оплате труда в расходах?

Аванс представляет собой часть оплаты труда, которая в свою очередь начисляется раз в месяц. В расходах учитывается вся зарплата, фактически сумма аванса уже там учтена, поэтому учитывать аванс отдельно приведет к задвоению сумм и необоснованному завышению расходов.