Для кого доступен переход на ЕСХН

Налоговое право предусматривает применение спецрежима для коммерческих структур, соответствующих следующим параметрам:

- юридические лица или ИП, занимающиеся воспроизводством и реализацией продукции, относимой к разряду сельскохозяйственной;

- доля реализации сельхозпродуктов в валовой выручке составляет не менее 70% (для всех видов продукции).

Исходя их функционала и организационно-правовой формы субъекта бизнеса, к плательщикам ЕСХН относятся:

- ООО и ИП, имеющие коды ОКВЭД сельхозпроизводителей;

- потребительские кооперативы сельскохозяйственной направленности (перерабатывающие, сбытовые, животноводческие, садоводческие);

- артели, занимающие ловлей и переработкой рыбных и иных водных биоресурсов.

Важно: для отнесения к разряду сельхозпроизводителей необходимо комплексное наличие трех факторов – продукция должна производиться, перерабатываться и реализовываться претендентом на применение ЕСХН. Отсутствие одной составляющей дает основание отказать налогоплательщику в переходе на сельхозналог.

Рыболовецкие хозяйства в российских моногородах и поселках, где этот вид деятельности является градообразующим, для использования льготного режима должны соответствовать дополнительным критериям:

- количество работников рыбохозяйственных предприятий (включая проживающих с ними членов семьи) должно составлять не меньше половины общего числа жителей города/поселка;

- списочная численность работников, участвующих в рыбохозяйственной деятельности ограничена – не более 300 человек в год;

- рыболовство должно осуществляться при помощи собственных или арендованных (зафрахтованных) промысловых судов.

Обратите внимание: для рыболовецких предприятий (ИП) сохраняется требование использования ЕСХН при объеме реализации сельхозпродукции (улова рыбы), составляющем 70% от валового дохода.

Пример расчета сельхозналога за 2020 год

Разберем на примере, как безошибочно посчитать налог за 2020 год.

ООО «Березка» с 2021 года осуществляет деятельность в качестве сельхозпроизводителя. За первые три года вся стоимость сельхозтехники была отнесена на расходы по правилам п. 4 ст. 346.5 НК РФ.

В течение 2021 года покупатели перечислили обществу за сельхозпродукцию 1 620 000,00 руб. (условимся, что ООО применяет освобождение от НДС).

Также организацией были понесены и оплачены следующие расходы:

- зарплата, включая взносы на обязательное соцстрахование — 650 000 руб.;

- ГСМ и другие материальные расходы — 260 000 руб.;

- взносы на добровольное страхование урожая от засухи — 30 000 руб.;

- арендные платежи — 360 000 руб.;

- канцтовары — 25 000 руб.;

- сертификат качества — 40 000 руб.

За первое полугодие авансовый платеж не был уплачен в бюджет, поскольку сумма расходов была значительно выше величины доходов.

За год доходы составили 1 620 000,00 руб., расходы: 650 000 + 260 000,00 + 30 000,00 + 360 000,00 + 25 000,00 + 40 000,00 = 1 365 000,00 руб. Все эти расходы соответствуют тем, что приведены в ст. 346.5 НК РФ.

Налог рассчитывается исходя из ставки 6% по формуле:

Налог = (Доходы — Расходы) × 6%.

Налог = (1 620 000,00 — 1 365 000,00) × 6% = 15 300,00

Таким образом, 15 300 руб. необходимо перевести в бюджет до 31 марта 2021 года.

Запрет на использование единого сельхозналога

В отдельных случаях налоговое законодательство не допускает применение льготного режима даже при соблюдении вышеприведенных условий. Не разрешено использовать ЕСХН сельхозпроизводителям, которые, помимо основной деятельности, выполняют следующие работы:

- производят товары, облагаемые акцизными сборами (табачные изделия, алкоголь);

- занимаются игорным бизнесом.

Кроме того, запрещено переходить на уплату ЕСХН сельскохозяйственным организациям, входящим в бюджетную структуру.

Отчетность КФХ при ЕСХН: отчетные формы для внебюджетных фондов

Если КФХ не имеет наемных работников, то его взаимодействие с внебюджетными фондами осуществляется в порядке, определяющем взаимодействие с соответствующими фондами индивидуальных предпринимателей. То есть отчитываться в ПФР не нужно. При этом ИП на ЕСХН обязательно должны уплачивать страховые взносы в фиксированном размере.

Если у КФХ есть наемные работники, то хозяйство должно будет отчитываться:

1. Перед ПФР, предоставляя:

- форму СЗВ-М — ежемесячно (до 15-го числа месяца, что идет за отчетным);

- форму СЗВ-ТД — ежемесячно до 15 числа за предыдущий отчетный период.

2. Перед ФСС, предоставляя в фонд форму 4-ФСС — по итогам каждого квартала до 20-го числа следующего за отчетным периодом месяца на бумаге. В случае если в КФХ работает более 25 человек, то его отчетность в ФСС должна сдаваться по электронным каналам связи. При этом она может быть сдана на 5 дней позже, чем осуществляется сдача бумажного варианта отчетности.

Деятельность КФХ на ЕСХН регламентирована большим количеством нормативных актов. Подтвердить правильность написанного вы можете с помощью материалов системы «КонсультантПлюс». Получите бесплатный пробный доступ к системе и посмотрите разъяснения эксперта НП «Палата налоговых консультантов» А. В. Анищенко.

Процедура перехода на ЕСХН

Если организация или ИП соответствует всем критериям, соответствующим статусу сельхозпроизводителя, то налогоплательщик вправе заявить фискальным органам о своем намерении использовать льготный спецрежим.

Обратите внимание: переход на ЕСХН не носит обязательный характер и выполняется налогоплательщикам на добровольных началах.

Когда надо заявить о применении ЕСХН

Единый сельхозналог рассчитывается по итогам налогового периода – календарного года. По этой причине заявить о переходе на ЕСХН при использовании иных методик налогообложения можно до начала нового отчетного периода.

Предельными сроками подачи заявления в налоговый орган являются:

- для действующих ООО/ИП – 31 декабря;

- для новых субъектов хозяйственной деятельности – на протяжении 30 дней с момента регистрации.

Помните: нарушение сроков уведомления о переходе на ЕСХН является основанием для непризнания налогоплательщика субъектом спецрежима и начисления всех налогов по прежней схеме налогообложения.

Налоговые ставки и сроки уплаты

Расчет единого сельскохозяйственного налога происходит с применением следующей формулы:

ЕСХН= налоговая база*6%,

где под «налоговой базой» следует понимать сумму доходов от деятельности с учетом вычета всех произведенных расходов, выраженных в денежном эквиваленте;

6% – фиксированная налоговая ставка.

Важно заметить и то, что предприниматели также могут уменьшать налоговую базу в том случае, если величина их расходов будет выше доходов. Налоговая база может быть уменьшена на сумму, равнозначную величине убытков, но не больше, чем на 30%.

Как составить уведомление о применении ЕСХН

ФАЙЛЫ

Заявление-уведомление об использовании единого сельхозналога составляется налогоплательщиком по форме № 26.1-1 самостоятельно.

Для отметок налогового органа предусмотрен отдельный блок, в котором инспектор указывает дату поступления документа и регистрационный номер.

В головной части уведомления заявитель указывает обязательные сведения:

- наименование субъекта;

- ИНН и КПП налогоплательщика, уведомляющего о переходе на ЕСХН;

- номер (код) налоговой инспекции по месту нахождения/регистрации заявителя;

- признак налогоплательщика.

Составление уведомления не доставляет проблем заявителю, однако следует обратить внимание на следующие нюансы:

- признак заявителя выбирается в зависимости от времени подачи уведомления;

- если уведомление передается в контролирующий орган вместе с основным пакетом документов на регистрацию, то следует указать цифру «1»;

- при передаче заявления в течение месяца (30 дней) после регистрации – цифра «2»;

- при переходе с другого налогового режима – цифра «3».

Вновь созданные ИП и организации, указывающие в качестве признака заявителя «1» или «2», подписывают уведомление, заверяют печатью и передают в налоговую инспекцию.

Для плательщиков, ранее применяющих другую схему налогообложения и планирующих перейти на ЕСХН с 1 января следующего календарного года, необходимо представление сведений о доле валовой выручки, относящейся к реализации сельскохозяйственной продукции. В этом же поле указывается период, за который рассчитанная доля составляет не менее 70%.

Уведомление о применении ЕСХН может быть передано непосредственно в фискальный орган (руководителем организации, предпринимателем или доверенным лицом), отправлено по почте или по телекоммуникационным каналам связи.

Имейте в виду: если заявление №26.1-1 передается уполномоченным лицом, то необходимо наличие доверенности, заверенной в нотариальной конторе.

Кто имеет право применять ЕСХН?

В соответствии с п. 2.1 ст. 346.2 НК РФ, единый сельскохозяйственный налог в 2021 году могут применять производители сельскохозяйственной продукции, к которым относятся:

- юрлица и ИП, комплексно занимающиеся производством сельхозпродукции, первичной и последующей переработкой и реализацией (если субъект занимается только переработкой сельхозпродукции – он не сможет перейти на ЕСХН), доля доходов от реализации сельхозпродукции в общем доходе которых составляет не менее 70% (в течение года, предшествующего переходу);

- хозсубъекты, оказывающие вспомогательные сельхозуслуги , доля дохода от которых составляет не менее 70% (к таким услугам относится подготовка полей, посев семян, возделывание земли, а также выпас животных, обследование и уход за ними и т.д.);

- сельскохозяйственные кооперативы с соблюдением того же 70-процентного лимита;

- субъекты рыбного хозяйства (при условии, что количество нанятых работников не превышает 300).

Полный перечень продукции, относящейся к сельскохозяйственной, утвержден Постановлением Правительства РФ от 25.07.2006 № 458.

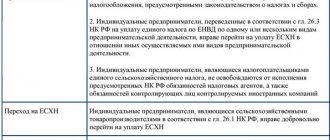

Перейти на ЕСХН не могут организации и предприниматели, которые:

- выпускают подакцизную продукцию;

- занимаются организацией азартных игр;

- относятся к бюджетным, казенным или автономным учреждениям.

Начало работы по ЕСХН

ИП и фирмы, работающие по общей или упрощенной системе налогообложения, переходят на ЕСХН, начиная с 1 января года, следующего за годом подачи уведомления. Те же, кто получил статус ИП или юридического лица и сразу заявил о намерении применять ЕСХН, используют этот режим с начала производственной деятельности.

Когда теряется право на применение ЕСХН

Утрата статуса сельхозпроизводителя и, соответственно, права на применение льготного аграрного спецрежима, возможна в следующих случаях:

- уменьшение обязательного 70%-ного барьера доли реализованной с/х продукции в валовом доходе;

- нарушение требований к сельхозпроизводителям, имеющим право применять спецрежим;

- прекращение деятельности, дающей право на применение ЕСХН;

- переход на другую форму налогообложения.

Поскольку налоговым периодом для сельхозналога признается календарный год, все решения относительно утраты права на использование ЕСХН принимаются после 31 декабря. При отказе от дальнейшего применения специального режима (вне зависимости от обстоятельств) субъект хозяйственной деятельности обязан оповестить об этом фискальную службу следующим образом:

- при нарушении критериев плательщика ЕСХН – путем подачи заявления об утрате права на спецналог по форме № 26.1-2;

- при желании использовать общую или упрощенную системы налогообложения – по форме № 26.1-3;

- при прерывании деятельности, относящейся к сельскому хозяйству – по форме № 26.1-7.

Сведения по приведенным формам должны быть переданы в налоговый орган на протяжении ограниченного периода – с 1 по 15 января нового календарного года.

НДС или ЕСХН: давайте посчитаем

Постоянный эксперт ПРЕДСЕДАТЕЛЯ, директор ООО «Аудиторская Алексей ЛУЗЯНИН продолжает разговор о выборе налогообложения в 2019 году: какую систему предпочесть сельхозпроизводителю и каковы первые шаги в новой системе?

– Итак, все уже знают, что с 1 января 2021 года большинство сельскохозяйственных организаций будут уплачивать НДС. Это было определено на основании норм Федерального закона № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ и отдельные законодательные акты РФ».

Но этот Закон дал многим сельхозорганизациям право на выбор системы налогообложения, и возникло ещё больше вопросов: что лучше для моего предприятия, что выгоднее? А ведь этот выбор очень важен: порой речь идёт о сотнях, тысяч и миллионах излишне уплаченных налогов при ошибочном выборе. Поэтому сегодня большинство руководителей сельхозорганизаций решают: остаться плательщиками Единого сельскохозяйственного налога (ЕСХН) и одновременно уплачивать НДС – или перейти на общий режим налогообложения (уйти с Единого сельскохозяйственного налога). А возможно, ваши параметры позволяют пока ещё не платить НДС, и вы спокойно продолжаете уплачивать ЕСХН.

Что же выбрать? Давайте разберёмся.

Итак, согласно внесённым изменениям, если за 2021 год доход от реализации товаров (работ, услуг) вашей организации превысит 100 млн руб., вы обязаны будете наряду с исчислением ЕСХН начислять и уплачивать НДС. А в дальнейшем порог выручки для перехода на уплату НДС будет всё ниже и ниже.

Исходя из этих норм, уже сегодня большинство руководителей сельхозпредприятий могут понять, будет его организация уплачивать НДС или нет. Рассмотрим варианты налогообложения, которые могут выбрать и крупные, и небольшие сельхозорганизации.

Для малых

Итак, если за 2021 год доход от реализации товаров (работ, услуг) вашей организации не превысит 100 млн руб., у вас есть 2 основных варианта:

1. Продолжать применять ЕСХН (то есть продолжать вести учёт и рассчитывать ЕСХН в том же порядке, как и раньше), отодвинув мысли об НДС на «светлое» будущее.

2.В добровольном порядке независимо от того, что выручка менее 100 млн руб., перейти на уплату НДС, при этом можно начислять НДС с одновременным использованием ЕСХН, а можно перейти на общий режим налогообложения (выбор между этими двумя вариантами рассмотрим ниже).

Очевидно, что большинство небольших хозяйств выберут первый вариант. Но нужно понимать, что такой ежегодный выбор не будет вечен, ведь рано или поздно все сельхозпроизводители перейдут на уплату НДС – это написано как в самом Законе, так и между его строк.

Ведь если вы продолжите уплачивать ЕСХН, сумма самого ЕСХН вырастет значительно. Об этом подробно написано в одном из прошлых номеров журнала (смотрите журнал ПРЕДСЕДАТЕЛЬ №6(79), стр. 50. Он также есть в архиве на сайте журнала www.predsedatel-apk.ru – прим. ред.). Ведь в расходы теперь не будет включаться сумма НДС от поставщиков. То есть даже если вы не плательщик НДС, а поставщик, вам выставил счёт-фактуру с НДС, этот НДС в расходы при расчёте ЕСХН не принимается. Таким образом, суммы рассчитанного налога будут расти с каждым годом, и вы рано или поздно начнёте задумываться: а может, уже перейти на уплату НДС и сохранить одновременно уплату ЕСХН? Ведь, как показывает практика, НДС (за счёт того, что покупаем мы материалы со ставкой 20%, а продаём со ставкой 10% большую часть продукции) будет к вычету и перекроет уплату ЕСХН.

Конечно, не все сельхозорганизации, которые ещё могут не переходить на уплату НДС, добровольно согласятся начислять НДС, но это – право каждого, и каждый должен сделать расчёт, взвесив все за и против. На мой взгляд, пока можно использовать ЕСХН. Однако при автоматизированном учёте и чётком контроле поставщиков можно переходить и на уплату НДС, ведь экономически это выгоднее.

Для больших

Ну а теперь поговорим о тех, кто превысил в 2021 году порог в 100 млн руб., и будет уплачивать НДС. Все те проблемы и сложности, о которых мы говорили выше, сразу возникнут для плательщиков НДС. Поэтому уже сейчас стоит подготовиться, ведь потом уже времени не будет. Самый главный момент – постараться полностью автоматизировать бухгалтерский учет.

Сегодня НДС не может быть без автоматизации и должного контроля за поставщиками. Если у вас этого нет, вы столкнётесь с огромным количеством проблем в налогообложении, а точнее – просто с огромными доначислениями налогов.

Для начала нужно определиться с системой налогообложения. Здесь возможны лишь два варианта:

Вариант 1: остаться плательщиком ЕСХН и при этом одновременно перейти на уплату НДС. Наиболее приемлемый вариант для сельхозпроизводителя, но лишь в том случае, если сельхозорганизация имеет накопленный убыток по ЕСХН или видит, что сумма начисляемого единого налога очень несущественна (это наиболее частый вариант).

Главное при выборе данного варианта – уплачивают ли в регионе сельхозпроизводители налог на имущество или нет. Если уплачивают, то независимо от суммы ЕСХН – это ваш вариант, ведь, как правило, сумма налога на имущество будет очень значительная.

В одном из предыдущих номеров журнала (смотрите №6(79), стр. 50, – прим. ред.) мы предложили нашим депутатам рассмотреть вопрос о льготе по налогу на имущество в Новосибирской области, и благодаря тому, что не только мы, но и многие поставили этот вопрос, – данная проблема вызвала большие споры в нашем Законодательном собрании, и мы очень надеемся, что она будет разрешена в пользу сельхозтоваропроизводителя.

Вариант 2: перейти на общий режим налогообложения. При этом варианте организация прекращает платить ЕСХН, но в этом случае наряду с НДС возникнет к уплате налог на имущество, поэтому если, наконец, будет принята льгота по налогу на имущество для сельхозпроизводителей в нашем регионе – это ваш вариант. Кроме того, при общем режиме налогообложения рассчитывается налог на прибыль с реализации несельскохозяйственной продукции (работ, услуг). Это тоже нужно учитывать и просчитать предполагаемую сумму уплаты данного налога.

Разберём выбор варианта на примере. Возьмём сельхозорганизацию с выручкой 150 млн руб. и с остаточной стоимостью имущества 30 млн. руб., которая будет выбирать среди двух последних вариантов, так как будет уплачивать НДС. Находится она в Новосибирской области, где льгота по налогу на имущество для сельхозпроизводителей пока не установлена.

Очевидно, что суммы НДФЛ, страховые взносы, земельный и транспортный налоги остаются одинаковыми при любой системе налогообложения. Сумма НДС также будет одинаковой при этих вариантах, но мы остановимся на ней, так как её итоговое значение влияет на выбор системы налогообложения. Попробуем рассчитать сумму налогов при каждом варианте.

Налог на имущество:

При ЕСХН + НДС налог на имущество не начисляется.

В режиме ОРН за год будет начислена сумма налога около 450 000 руб. (при средней ставке налога 1,5 %).

НДС:

При использовании ЕСХН + НДС и при использовании ОРН сумма НДС будет одинаковой. При этом, как правило, возникает задолженность бюджета перед предприятием. Допустим, на нашем предприятии за год получилась сумма к возмещению из бюджета в размере 120 000 руб. (рассчитана как разница между суммой, принятой к вычету, и начисленной суммой налога с реализации). Почему так получается? Все бухгалтеры это прекрасно понимают: реализация сельхозпродукции облагается в большей части НДС по ставке 10 %, а при приобретении ТМЦ, основных средств, услуг к вычету принимается НДС по ставке 20 %, – большинство сельхозорганизаций при чётком учёте будут получать НДС к возмещению из бюджета.

*Здесь еще один важный нюанс – находясь на ЕСХН многие не интересовались: уплачивают ваши контрагенты НДС или нет, и у плательщиков ЕСХН стало много поставщиков, которые НДС не уплачивают, а это нужно срочно менять, ведь к вычету НДС вы теперь принимать не сможете.

ЕСХН:

Если предприятие продолжит использовать ЕСХН, возникнет обязанность по уплате единого налога. И здесь ещё раз обращаю ваше внимание: обязательно посмотрите, есть ли у вас накопленный убыток с предыдущих лет (раздел 2.1 вашей декларации за предыдущий год). Если он накоплен в достаточном размере, можно смело использовать ЕСХН и НДС, ведь единого налога к уплате не будет. Более того, будет очень обидно, когда сумма этого накопленного убытка будет потеряна, ведь в дальнейшем, если вы вновь захотите перейти на ЕСХН, она уже в расчёт приниматься не будет. Кроме того, многие сельхозорганизации планируют в 2021 году большое приобретение основных средств (не важно, за счёт собственных денег или кредитов) – в этом случае будет серьёзная экономия на налогах: ведь большая сумма НДС будет к вычету и сумма расходов для ЕСХН будет значительной (в большинстве случаев перекроет полученный доход, в результате чего по ЕСХН будет убыток).

ОРН:

При этой системе вы должны заплатить налог на прибыль. По итогам расчётного периода сумма налога на прибыль составит 300 000 руб. Данная сумма определена по прибыли, которая получена от реализации продукции (работ, услуг), не относящейся к сельскохозяйственной продукции (к примеру, аренда помещения, услуги автотранспорта, услуги пилорамы, реализация покупной сельскохозяйственной продукции и т.д.). Как известно, прибыль, полученная от реализации сельскохозяйственной продукции, налогом на прибыль не облагается.

Что же получается по произведенным расчётам?

Согласно учётным данным нашего предприятия, за расчётный период начислены следующие суммы налогов при применении общего режима налогообложения (см. таблицу):

Таким образом, при общем режиме налогообложения организация начислит сумму налогов в размере 630 000 руб. В случае применения ЕСХН и НДС сумма налогов будет возмещаться из бюджета, то есть бюджет нам отдаст 120 000 руб. Экономия очевидна, поэтому нашей организации выгоднее перейти с 1 января 2021 года на использование ЕСХН и НДС, но не на общий режим налогообложения.

Разумеется, каждая организация должна сама сделать свой расчёт, для ваших данных он может быть совершенно противоположными.

НДС: почти не страшно

Многие бухгалтеры, находясь на уплате ЕСХН уже более 10 лет, забыли НДС, и некоторые из них очень боятся этого налога. Конечно, любые серьёзные изменения пугают, и не зря есть китайское проклятье: «Чтобы вам жить в эпоху перемен». Но исчисление НДС – не такой сложный процесс, и любой из вас сможет работать в новых условиях общего режима налогообложения или ЕСХН и НДС. Но для начала уже сегодня очень рекомендую сделать следующее:

1. Автоматизировать учёт, если он ещё не автоматизирован, ведь современная бухгалтерская компьютерная программа (например «1С: Предприятие», причём лучше последняя её версия – 8.3) чётко формирует книгу покупок и продаж.

2. Наладить документооборот.

3. Наладить систему работы с поставщиками-плательщиками НДС для принятия НДС.

Немного остановимся на самом НДС. Как вы понимаете, НДС считается как разница между суммой, которую ваша организация начисляет с реализации товаров (работ, услуг) и суммой НДС, которую вы принимаете к вычету от поставщиков. Что касается расчёта НДС с реализации, то здесь не так всё сложно: главное – правильно определить ставки и выставлять своим покупателям счета-фактуры. Особое внимание и сложность составляют суммы НДС к вычету (от поставщиков), ведь по ним, как правило, самое большое число споров с налоговыми органами. Вычетом признаётся та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой службой этих вычетов. В большинстве организаций итоговая сумма НДС будет к вычету (а это логично, если НДС к вычету в основном будет по ставке 20% с 2021 года, а к уплате – по 10 %, ведь в основном вы реализуете сельхозпродукцию). Это становится причиной для налоговых служб контролировать вас в разы серьёзней. Ну вот очень не любят наши налоговые органы, когда не вы уплачиваете НДС, а вам он возвращается!

Часто бывает так, что налоговая проверка выносит решение, по которому «вычёркивается» НДС из сумм, подлежащих вычету, и, соответственно, доначисляется неуплаченная сумма НДС. Такое может произойти, если в счёте-фактуре допущены ошибки. А допустить их не так уж сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик. Либо если поставщик не уплатил НДС с выставленного вам счёта-фактуры в бюджет (уклонился от уплаты налога, что вам проверить просто невозможно).

В связи с этим система документооборота должна быть налажена таким образом, чтобы все поставщики проверялись, по каждому из них имелось досье с данными учредительных документов, свидетельств, решений и т.д, которые подтверждали бы, что это надёжный и законопослушный контрагент.

Также должна быть построена система принятия счетов-фактур от поставщиков. Часто бывает, что ваш контрагент несвоевременно передаёт счёт-фактуру (хотя товар от него уже получен). Здесь нужно чётко обеспечить подотчётных лиц доверенностями на получение счетов-фактур, требовать от них их получения от поставщиков, в противном случае вводить жёсткий регламент, чтобы даже если счета-фактуры передаются не сразу, подотчётное лицо вместе с бухгалтером отслеживали бы факт прихода счёта-фактуры от поставщика.

Если вы перешли на уплату НДС, то все договоры должны быть оформлены с указанием, что вы являетесь плательщиком НДС или ваш поставщик – плательщик НДС. Поэтому нужно проанализировать все имеющиеся договоры и просмотреть, чтобы в них стояла цена с учётом НДС.

Практика показала, что сельхозорганизации совершенно не интересовались, у плательщика НДС или неплательщика они приобретают товары, – для ЕСХН это было не важно. И у многих сегодня возникла ситуация, когда большинство контрагентов – неплательщики НДС (особенно часто это бывает, когда контрагентами выступают районные поставщики, которые обслуживали в основном сельхозорганизации своего района). Если у вас будет большая доля организаций-поставщиков, не являющихся плательщиками НДС, сумма НДС к уплате выйдет большая. В связи с этим руководителю нужно поставить вопрос в части дальнейшей работы организации только с поставщиками-плательщиками НДС. Необходимо проанализировать всех поставщиков и поставить вопрос перед отделом снабжения о замене тех или иных поставщиков, которые не являются плательщиками НДС. Ведь выгоднее будет покупать у плательщиков НДС, чтобы принять налог к вычету. И так как договоры со многими поставщиками уже заключены, необходимо внести в них корректировку и при необходимости расторгнуть. В обязательном порядке запросите у ваших поставщиков данные: будут они плательщиками НДС в предстоящем году или нет.

В заключение хочется отметить, что для того, кто своевременно подготовится, переход на новую систему пройдёт спокойно. А быть готовым – значит заранее наладить всю работу так, чтобы этот «страшный» НДС не стал для предприятия непосильным грузом.

Удачной Вам работы!

Перерасчет налогов при утрате права на спецрежим

После завершения отчетного года налогоплательщик, который нарушил требования, предъявляемые к сельхозпроизводителям, обязан произвести перерасчет налоговых платежей.

Вместо уплачиваемого в течение года ЕСХН, организации или ИП придется рассчитать и заплатить в бюджет основные виды налогов:

- налог на имущество (при наличии основных средств);

- НДС;

- налог на доходы (НДФЛ);

- налог на прибыль.

Все декларации по доначисленным налогам должны быть поданы в срок до 31 января, в этот же период необходимо погасить все бюджетные обязательства.

Одновременно с формированием и представлением в ФНС деклараций по общей системе налогообложения, бывший сельхозпроизводитель обязан составить уточненный расчет по ЕСХН (авансовым платежам) за 1 полугодие. Уплаченные суммы будут признаны переплатой по сельхозналогу.

Вернуться к применению ЕСХН можно по прошествии одного года после утраты права на его применение (либо добровольного отказа).

Изменения, произошедшие в 2021 году

Новый закон от 27.11.2017 № 335-ФЗ, принятый Госдумой, привнес ряд изменений в порядок уплаты данного налога. Главным нововведением стало то, что с 2021 г. на плательщиков ЕСХН была возложена обязанность уплаты налога на имущество, а с 2021 г. они должны стать плательщиками НДС.

Правила работы с НДС в 2021 г. остаются прежними – плательщики ЕСХН освобождены от его уплаты, а также:

- если НДС принят к вычету до перехода на уплату ЕСХН – его нельзя восстановить;

- НДС, предъявленный после ухода со спецрежима, не подлежит вычету (п. 8 ст 346.3 НК РФ).

С 2021 г. налогоплательщики ЕСХН смогут воспользоваться правом на освобождение от уплаты НДС (при наличии на то оснований) в соответствии с положениями ст. 145 Налогового кодекса РФ.

Обязанность уплачивать имущественный налог также повысила нагрузку на сельхозбизнес. С 2021 г. предприниматели и юрлица, выпускающие сельскохозяйственную продукцию, смогут не платить данный налог только на имущество, используемое непосредственно при производстве, переработке и реализации сельхозпродукции.