Кому нужно сдавать декларацию по НДС в 2017 году

Декларацию по НДС в 2021 году должны составлять организации и ИП, в том числе посредники, которые (п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ):

- признаются плательщиками НДС;

- являются налоговыми агентами по НДС.

При этом могут не сдавать декларацию по НДС в 2021 году:

- организации и ИП, применяющие УСН, ЕСХН, ЕНВД или патентную систему налогообложения;

- организации, освобожденные от уплаты НДС (у которых за последние 3 месяца сумма выручки без учета НДС не превысила 2 млн. рублей);

- налогоплательщики, представляющие упрощенную налоговую декларацию (у которых нет операций с НДС или нет движений по расчетным счетам).

Срок сдачи декларации по НДС и сроки уплаты НДС за 3 квартал 2021г.

25.02.2020.

Срок предоставления расчета 6-НДФЛ за 4 квартал 2021 года.

Все работодатели (организации и индивидуальные предприниматели-работодатели, являясь налоговыми агентами по НДФЛ, обязаны подать отчетность за 4 …

16.02.2020.

Уплата стаховых взносов за январь 2021г.

Работодатели-страхователи должны перечислять страховые взносы не позднее 15 числа месяца, следующего за месяцем начисления взносов (п. 3 ст. 431 НК …

5.02.2020.

Отмена ЕНВД в 2021 году – новые данные

Многие предприниматели применяют ЕНВД, как удобный и надежный способ сохранить значительную часть своего дохода. Однако, неминуемо приближается срок …

4.02.2020.

Отчет СЗВМ срок предоставления за январь 2021 года

С 01 января 2021г. форма СЗВ-М предоставляется в отделение Пенсионного фонда по месту учета работодателя не позднее 15 числа следующего месяца. …

4.02.2020.

Сроки хранения первичных документов – изменения в 2020 году

С 18 февраля 2021 года утрачивает силу приказ Минкультуры России от 25 августа 2010 года № 558 о перечне типовых управленческих архивных документов, …

3.02.2020.

С 2021 года бухбаланс в Росстат не сдается

Процесс подачи бухгалтерской отчетности значительно упростился и ускорился одновременно за счет перехода на электронный способ передачи данных. …

31.01.2020.

Единая декларация по налогу на имущество — почему нельзя подать

Компания может иметь несколько объектов недвижимости и стоять на учете в ФНС по адресам их регистрации. В таком случае НК позволяет отчитываться по …

30.01.2020.

Камеральная проверка — повод для беспокойства

Если пришло уведомление о проведении камеральной проверки после того, как была сдана декларация, то это может означать, что налоговый инспектор …

УСН доход в виде недвижимости. Нужен ли учет?

Если ИП или организация с УСН получили доход в натуральной форме, к примеру в виде объекта недвижимости, то необходимо произвести учет этой …

Формат обмена документами при регистрации ККТ — изменения

ФНС изменила формат обмена документами при регистрации ККТ. Соответствующий приказ № ЕД-7-20/[email protected] от 04.02.2020 изменяет рекомендуемый формат …

Облагается ли налогом продажа земли при применении ЕХСН

Нередки случаи, когда предприниматели на ЕХСН разово продают принадлежащие им участки для поправки своих финансовых дел. Возникает вопрос о учете …

Жалоба в вышестоящий орган ФНС теперь по новой форме

На основании ст. 138 НК РФ ИП и организации в праве подавать жалобу в вышестоящий орган ФНС на действия или бездействия ФНС на решения по итогам …

Взыскание штрафов ПФР через суд – важное изменение в законе

Каждый работодатель обязан своевременно и в полном объеме подавать в ПФР сведения о работниках. Невыполнение требований норм статьи 17 закона от …

Cроки сдачи декларации в 2021 году: таблица

Декларацию по НДС в 2021 года сдавайте не позднее 25 числа месяца, следующего за отчетным кварталом. Приведем сроки сдачи в таблице.

| Отчетный период | Срок сдачи декларации в 2021 году |

| 4 квартал 2021 года | не позднее 25.01.2017 |

| 1 квартал 2021 года | не позднее 25.04.2017 |

| 2 квартал 2021 года | не позднее 25.07.2017 |

| 3 квартал 2021 года | не позднее 25.10.2017 |

НДС за 3 квартал 2021

Какие изменения в форме НДС за 3 квартал 2021 года?

Форма декларации по НДС не изменилась. Отчитаться в ФНС за 3 квартал 2021 года нужно по форме декларации, действующей с 12 марта 2017 года и утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected], в редакции приказа ФНС от 20.12.2016 № ММВ-7-3/[email protected] Эта же форма сдавалась налогоплательщиками за 1 и 2 кварталы 2021 года.

Кто сдает НДС за 3 квартал 2021 года?

Декларации по НДС представляют юридические лица и ИП, а также посредники, признанные плательщиками НДС. В ряде случаев декларацию подают те, кто НДС не уплачивает (например, компании на УСН), если в отчетном периоде они выставляли счета-фактуры с выделенным НДС.

Срок уплаты НДС за 3 квартал 2021 года

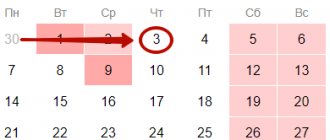

Срок уплаты НДС не изменился. Компании и ИП должны уплачивать налог равными частями в размере 1/3 от общей суммы НДС за отчетный период. Крайний срок, когда необходимо сделать перечисление в бюджет – 25-ое число каждого месяца.

Уплачивая налог, руководствуемся правилом (согласно п. 7 ст. 6.1 НК РФ) – если крайний срок уплаты налога выпадает на выходной или праздничный день, то он переносится на первый, следующий за выходным, рабочий день.

Если все таки опоздали с уплатой налога, то штраф составит 20% от суммы недоимки. В случае, если будет доказана умышленная неуплата НДС, то штраф возрастет и будет варьироваться от 20 до 40 процентов от суммы налога, подлежащего уплате. Налоговики вправе также приостановить операции по банковским счетам.

Можно перечислить НДС досрочно: например, уплатить полностью налог в срок уплаты первого платежа или 1/3 налога в рамках первого перечисления, а остальные 2/3 суммы НДС – в срок уплаты второго платежа. Штрафных санкций со стороны налоговиков такая схема не повлечет.

Не рекомендуем отложить перечисление всей суммы НДС, например, на третий платеж – тогда начисления пеней точно не избежать.

Срок уплаты НДС за 3 квартал 2021 года

| Номер платежа | Крайний срок перечисления НДС в бюджет |

| Первый | 25 октября 2021 года |

| Второй | 27 ноября 2021 года |

| Третий | 25 декабря 2021 года |

Специальные сроки уплаты НДС за 3 квартал 2021 года

Импорт из стран ЕАЭС. Отдельные сроки уплаты НДС установлены для плательщиков налога, ввозящих импорт из стран ЕАЭС. Перечисление налога в бюджет осуществляется до 20-го числа месяца, который идет за месяцем принятия к учету импортированной продукции. Например, в октябре 2021 года ввезенный товар был принят на учет, а заплатить налог будет необходимо не позднее 20 ноября.

Покупка у иностранного контрагента. Исключение по срокам уплаты для налоговых агентов по НДС действует в случае приобретения продукции у иностранной компании, не состоящей на налоговом учете в России. Здесь действуют особые правила перечисления НДС в бюджет. Налог необходимо перечислять в бюджет в тот же день, когда происходит оплата иностранному контрагенту по сделке.

Ошибочно выставленный счет-фактура. Специальные правила распространяются на индивидуальных предпринимателей и компании, которые применяют ЕНВД и УСН и, таким образом, освобождены от налога по закону. По общему правилу они вообще не должны перечислять НДС. Тем не менее, в ряде случаев в выставляемых ими покупателям счетах-фактурах отдельной строкой выделяется НДС. Тогда упрощенцы и вмененщики берут на себя обязанность по перечислению налога и обязаны уплатить НДС в том месяце, который следует за кварталом, в котором выставлялись счета-фактуры с НДС. Крайний срок – не позднее 25-го числа месяца, следующего за этим кварталом. Налог вносят в в полном объеме, без разбивки на части. Если в 3-ем квартале 2021 года ошибочно выставлялись счета-фактуры с выделенным НДС, надо перечислить всю сумму НДС не позднее 25 октября 2017 года.

Срок сдачи декларации по НДС за 3 квартал 2021 года

Декларация по НДС подается только в электронном виде с применением систем Электронной отчетности. Подача декларации на бумаге будет приравнена к несдаче отчета.

Декларацию представляют не позднее 25 числа месяца, следующего за отчетным периодом. НД по НДС за 3 квартал 2021 года необходимо сдать не позднее 25 октября 2021 года. Декларация по НДС направляется в ФНС по месту учета головной компании или ИП.

Опоздание со сдачей декларации будет грозить компании штрафом в размере 5% от суммы налога за каждый полный и неполный месяц, начиная с крайнего дня подачи отчета. Штраф не может превысить 30% от суммы налога, но и не может быть менее 1000 рублей.

Существует практика назначения штрафа за несвоевременную отправку нулевой декларации по НДС. Также ФНС может блокировать расчетный счет компании за несдачу НД по НДС спустя 10 рабочих дней после завершения сроков представления отчета.

Срок сдачи журнал учета полученных и выставленных счетов-фактур в 2021 году

В 2021 году журналы учета полученных и выставленных счетов фактур обязаны сдавать посредники, действующие в интересах третьих лиц от своего имени. Ими являются:

- комиссионеры;

- агенты;

- экспедиторы (привлекающие третьих лиц без собственного участия);

- застройщики (привлекающие третьих лиц без собственного участия).

Срок сдачи журнала учета полученных и выставленных счетов-фактур – не позднее 20 числа месяца, следующего за истекшим кварталом. Далее в таблице приведем сроки сдачи журнал учета полученных и выставленных счетов-фактур в 2021 году.

| Отчетный период | Срок сдачи журналов в 2021 году |

| 4 квартал 2021 г. | не позднее 20.01.2017 |

| 1 квартал 2021 года | не позднее 20.04.2017 |

| 2 квартал 2021 года | не позднее 20.07.2017 |

| 3 квартал 2021 года | не позднее 20.10.2017 |

Как избежать сложностей при отправке декларации

Во-первых, важно определить, как будет происходить выгрузка данных из учетной системы и преобразование в необходимый формат xml. При большом объеме операций заполнить декларацию лично бухгалтеру будет достаточно сложно. Для этих целей оптимально использовать специальный программный продукт, конвертирующий информацию (из таблиц Excel в xml-формат). Например, сервис НДС+ (Сверка) преобразует xls-, xlsx- и csv-файлы в установленный налоговым органом формат.

Во-вторых, чтобы не столкнуться с ошибками при выгрузке файлов или передаче декларации, важно, чтобы все данные были введены правильно. Для этого необходимо вносить сведения в книги покупок и продаж, а также заполнять счета-фактуры согласно всем установленным требованиям (Постановление Правительства РФ от 26.12.2011 № 1137).

В-третьих, при отправке электронной декларации важно не допустить «перевеса». Декларации с приложениями могут весить вплоть до нескольких гигабайт, а значит, на подготовку и отправку такого объема уйдет много времени. Следует предварительно проконтролировать, справится ли с такими задачами компьютер и интернет-канал.

Способ сдачи в 2021 году

Декларации по НДС нужно сдавать в ИФНС исключительно в электронном виде через уполномоченных операторов связи. И это никак не связано с численностью работников организации и распространяется на всех, кто должен составлять декларации по НДС. Бумажные декларации в 2021 году не считаются сданными (письмо ФНС России от 31.01.2015 № ОА-4-17/1350).

Исключение составляют налоговые агенты, не являющиеся плательщиками НДС и не ведущие посреднической деятельности с оформлением счетов-фактур от своего имени. Им можно сдавать декларации по НДС на бумаге (п. 5 ст. 174 и п.3 статьи 80 НК РФ).

Также см. «Пояснения к декларации по НДС с 2021 года: образец».

Читать также

03.07.2017

Что включает декларация

Декларация включает титульный лист и 12 разделов.

Титульный лист и раздел 1 декларации представляют все налогоплательщики (налоговые агенты).

Разделы 2 — 12, а также приложения к разделам 3, 8 и 9 декларации включаются в состав декларации при осуществлении налогоплательщиками соответствующих операций.

Чтобы отправить декларацию в ФНС по телекоммуникационным каналам связи, нужно выгрузить данные в формате xml, который установлен налоговой службой. После этого они объединяются в архив и одним пакетом передаются в ФНС.

Кто может являться плательщиком НДС

Плательщиками НДС могут быть как юридические лица, так и индивидуальные предприниматели, которые выбрали общую систему налогообложения. А так же плательщиками НДС являются те налогоплательщики, которые импортируют товар из-за границы, вне зависимости от того на какой системе налогообложения находятся.

Так же условно плательщиков НДС можно разделить на две группы:

- Внутренний – подразумевается уплата налога НДС внутри страны;

- Внешний – налог оплачивается при ввозе товара на территорию РФ из-за границы.

Актуальный бланк декларации (2020 год)

Новая декларация по НДС утверждена Приказом ФНС России от 29.10.2014 N ММВ-7-3/ с внесением изменений в нее Приказом ФНС России от 28.12.2018 N СА-7-3/ Новая форма декларации по НДС уже применяться с представления налоговой декларации по НДС за 1 квартал 2021 года.

При этом никаких изменений в части бланка с 1 января 2021 года в декларацию не вносилось. Поэтому в 2021 году продолжает применяться, условно, старая форма отчетности по НДС.

Также см.:

Последствия просрочки подачи отчетности по НДС

Нарушение сроков отчётности по указанному налогу является налоговым правонарушением, которое предусматривает санкции. А именно — налогоплательщик обязан оплатить налоговый штраф. Важно, что сумма штрафа не фиксированная, а гибкая, так как зависит от не уплаченной суммы налога и составляет 5% от такой суммы. Обратите внимание, что несмотря на это такой штраф должен не превышать 30% от суммы не выплаченного налога, но не менее 1000 руб.

Надеемся, что наша статья была полезна и интересна. И теперь у вас не возникнет трудностей при определении правильного срока подачи декларации по налогу. Не следует нарушать налоговое законодательство и подавайте декларации вовремя.

Как ФНС сверяет данные по счетам-фактурам

Для налоговых органов важно найти для каждого счета-фактуры экземпляр второго контрагента и сверить их друг с другом. Если при проверке обнаруживается, что счета-фактуры чем-то различаются, ФНС запрашивает у юридического лица или ИП соответствующие пояснения.

После этого у компании есть пять дней для того, чтобы отправить в ответ декларацию с уточнениями или документы, содержащие подтверждения сведений, указанных в счетах-фактурах. В противном случае организация будет наказана соответствующим штрафом (п. 1 ст. 126 НК РФ).

Как заполнять

Кстати, заполнение нулевой декларации по НДС происходит по тем же правилам, что и отчетности с показателями деятельности. Например, в строках, которые вы заполняете, информацию вносят с первой ячейки. А затем ставят прочерки: столько, сколько нужно.

После заполнения титульного лист в первом разделе вносят обязательные реквизиты: ИНН, КПП, ОКТМО. Разумеется, оба листа надо подписать и проставить даты их оформления.

Далее мы привели образец нулевой декларации по НДС:

Когда начисляется НДС

НДС начисляется при операциях, признаваемых объектом налогообложения. К таким операциям можно отнести:

- продажа товаров, работ или услуг;

- безвозмездная передача права собственности на товары, результаты выполнения работ, оказания услуг;

- передача на территории России товаров, работ или услуг для собственных нужд, если расходы на них не приняты при исчислении налога на прибыль;

- строительно-монтажные работы для собственных нужд;

- импорт товара.

Срок уплаты НДС организациям импортерам продукции из ЕАЭС и др стран

| Период | Срок уплаты |

| Декабрь 2019 | 20.01.2020 |

| Январь 2020 | 20.02.2020 |

| Февраль 2020 | 20.03.2020 |

| Март 2020 | 20.04.2020 |

| Апрель 2020 | 20.05.2020 |

| Май 2020 | 20.06.2020 |

| Июнь 2020 | 20.07.2020 |

| Июль 2020 | 20.08.2020 |

| Август 2020 | 20.09.2020 |

| Сентябрь 2020 | 20.10.2020 |

| Октябрь 2020 | 20.11.2020 |

| Ноябрь 2020 | 20.12.2020 |

| Декабрь 2020 | 20.01.2021 |