Что собой представляет рентабельность совокупного капитала

Под рентабельностью совокупного капитала понимается финансовый показатель, отражающий то, насколько прибыльными для предприятия являются вложения в его активы. При этом данные вложения формируются за счет совокупного капитала — как собственного, так и заемного. Именно этим обусловлено наименование рассматриваемого показателя как «рентабельность совокупного капитала».

Чтобы рассчитать рентабельность совокупного капитала, нужно использовать формулу:

РСК = Ф2300 / БСР1600,

где: РСК — рентабельность совокупного капитала;

Ф2300 — строка 2300 отчета о финрезультатах (прибыль до налогообложения).

Показатель БСР1600 определяется как:

БСР1600 = (Б1600 (НП) + Б1600 (КП)) / 2,

где: Б1600 (НП) — показатель в строке 1600 баланса (все активы) в начале периода;

Б1600 (КП) — показатель в строке 1600 в конце периода.

Рентабельность совокупного капитала очень похожа на такой показатель, как рентабельность активов.

Изучим его особенности.

Что показывает WACC и где используется

Показатель средневзвешенной стоимости капитала применяется для проведения анализа в следующих основных направлениях:

- Ставка дисконтирования для расчета остальных параметров проекта. Основное назначение WACC в процессе финансового и инвестиционного анализа – это применение его в качестве ставки дисконтирования при расчете показателей NPV, DPP, IP, ФКК и прочих.

- В целях стратегического управления показатель используется для оценки динамики изменения стоимости предприятия, как индикатор качества управления собственным и заемным капиталом компании. Для этого WACC сопоставляется с рентабельностью активов ROA. Исходя из результатов сравнения, можно сделать следующие выводы о эффективности управления капиталом:

- WACC больше ROA, это говорит о снижении экономической добавленной стоимости и общей потере стоимости компании;

- WACC меньше ROA, это означает, кто активы используются эффективно и стоимость организации растет;

- Оценка прибыльности сделки слияния или поглощения М&А. Для этого общий показатель средневзвешенной стоимости капитала после слияния сравнивается с суммой WACC отдельных активов до их слияния или поглощения.

- В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Основные проблемы, которые возникают в процессе практического применения средневзвешенной стоимости капитала организации:

- Проблемность оценки планируемой доходности собственного капитала. Так как способов и методов прогнозирования величины собственного капитала много, то полученные результаты могут существенно различаться между собой.

- WACC нельзя рассчитать для ситуаций, когда предприятие находится в убытке или проходит процедуру банкротства.

- Средневзвешенная стоимость капитала практически неприменима к оценке стоимости капиталов компаний – стартапов и венчурных проектов различного типа. Это связано с тем, что подобные проекты еще не обеспечены историей стабильных поступлений денежных средств и формированием периодической прибыли. Поэтому построить достоверный прогноз доходности собственного капитала невозможно. Для таких случаев часто применяются специальные методы экспертной или балльной оценки.

Рентабельность активов: отличие от РСК

Рентабельность активов рассчитывается по формуле:

РА = Ф2400 / БСР1600,

где: РА — рентабельность активов;

Ф2400 — значение в строке 2400 отчета о финрезультатах (чистая прибыль).

Таким образом, принципиальная разница между показателями РСК и РА заключается в том, что в числителе формулы РСК присутствует значение, отражающее прибыль до налогообложения, а в числителе формулы РА — чистая прибыль.

В чем же разница между указанными видами прибыли?

Фактически она минимальна. Чистая прибыль — это прибыль до налогообложения, уменьшенная собственно на налоги, величина которых определяется применяемой схемой налогообложения. Например:

- при ОСН это 20% от прибыли;

- при УСН — 6% от выручки или 15% от прибыли;

- при ЕНВД — определяемая по сложной формуле фиксированная сумма.

Таким образом, показатель РСК практически всегда больше, чем РА, при анализе результатов хозяйственной деятельности предприятия за один и тот же отчетный период. Если, к примеру, при рассмотрении РСК и РА на 2 предприятиях одного холдинга окажется, что показатель РА на первом выше, чем РСК на втором, это может свидетельствовать о существенно более эффективной схеме управления на первом предприятии и, как следствие, стать фактором для принятия собственниками различных организационных решений по руководству вторым предприятием.

Каким образом может интерпретироваться величина показателя РСК в чистом виде?

Уровень доходности предприятия

Нынешний рынок динамично развивается, и одни тенденции стремительно сменяются другими, поэтому каждая компания, руководство которой ориентировано на стабильный рост, должна мониторить экономические показатели организации. Полученные в результате такого анализа данные позволят грамотно планировать работу производства, что, в свою очередь, приведет к максимальному росту прибыли.

В свою очередь, степень эффективности предприятия можно оценить только посредством определения такого обобщающего показателя, как уровень рентабельности. Вычисляя доходность предприятия, можно дать точную оценку ее финансовым результатам и уровню развития в целом. Рентабельность подразумевает вычисление прибыльности предприятия с различных позиций, что позволяет отобразить работу всех составляющих компании.

Рентабельность совокупного капитала: оптимальная величина

В ряде случаев данная величина может оцениваться при сопоставлении с нормативной — установленной локальными актами для конкретного предприятия или сформировавшейся на уровне отрасли и принятой в качестве нормативной.

При оценке результатов хозяйственной деятельности предприятия может анализироваться и динамика рентабельности совокупного капитала. Ее рост будет приветствоваться заинтересованными в росте бизнеса лицами. Уменьшение (до уровня ниже приемлемых значений) может стать фактором для принятия данными лицами решений о корректировке подходов к управлению бизнесом, направленной, в частности, на стимулирование прибыли, формирующей показатель Ф2300.

Оценка результатов хозяйственной деятельности по показателю РСК, как правило, дополняется оценкой исходя из другого важного показателя — рентабельности собственного капитала, который определяется по формуле:

РСоК = Ф2400 / Б1300,

где: РСоК — рентабельность собственного капитала;

Ф2400 — показатель в строке 2400 отчета о финрезультатах (чистая прибыль);

Б1300 — показатель в строке 1300 баланса (общий объем собственного капитала).

В случае если показатель РСК приближается к величине РСоК, это может говорить о том, что предприятию удается эффективно формировать активы без привлечения внешнего заемного капитала. Это может быть положительно оценено собственниками бизнеса.

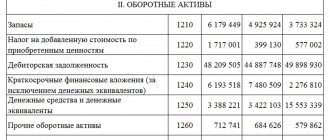

Калькуляция значения СК по обновленной форме бух. баланса

Существует несколько способов определения суммы СК. Наиболее простым и понятным является расчет по бух. балансу. Он основывается на суммировании значений тех показателей, которые собственно формируют сумму СК (о них было рассказано выше) за вычетом стр. 1320 (акции, выкупленные у акционеров).

Речь идет о четырех значениях: УК, РК, ДК и НП, которым соответствуют балансовые строки 1310, 1340, 1350, 1360, 1370. Балансовая формула расчета в этом случае будет следующей:

Чтобы получить сумму СК за год, следует сложить значение СК на начало и на конец требуемого периода (года). Калькуляция производится по формуле:

Сокращения в формуле 2: СК – свой капитал за весь год, СК н.г. – свой капитал на начало соответствующего года, СК к.г. – свой капитал на конец этого же года.

Помимо приведенных вариантов расчета существует также еще один способ, применяемый с учетом предписаний Минфина РФ, представленных в Приказе № 84н 28.08.2014 (с изм. от 21.02.2018). Настоящий нормативный документ устанавливает порядок определения стоимости ЧА (чистых активов), который должны соблюдать ООО, АО, ГУП, МУП, производственные и жилищные накопительные кооперативы, а также хоз. партнерства.

Из установленного Минфином порядка на практике применяются положения, которые определяют состав активов и обязательств, учитываемых при калькуляции. Итак, согласно действующему порядку, рассчитывая значение СК, учитывают:

- все активы (кроме тех, которые отображают долги учредителей либо акционеров по уставным взносам);

- все обязательства (кроме доходов последующих периодов, в особенности, связанных с гос. помощью и безмездным получением имущественных объектов).

Руководствуясь этими нормами, при калькуляции берут данные из стр. 1600 (активы), 1400 (долговременные обязательства) и 1500 (кратковременные обязательства). Подсчет значения производят по формуле:

Сокращения в формуле 3: ДУ – сумма долга учредителей хоз. общества, ДБП – сумма доходов последующих, будущих периодов.

При калькуляции СК следует также принять во внимание базовую формулу, которая достаточно проста и выглядит следующим образом:

Валюта баланса – это итоговая сумма по всем составляющим счетам бух. баланса. Причем суммарная сумма активов = суммарной сумме пассивов.

Итоги

Рентабельность совокупного капитала отражает прибыльность вложений, сформированных за счет всех источников, в активы фирмы. Исчисляется по данным бухгалтерского баланса и отчета о финрезультатах компании.

Ознакомиться с иными формулами расчета рентабельности в бизнесе вы можете в статьях:

- «Определяем рентабельность собственного капитала (формула)»;

- «Как рассчитать рентабельность продукции?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пример 2. Калькуляция значения СК по общей формуле

Предположим, имеются данные из бух. баланса по внеоборотным, оборотным активам (ВА и ОА), а также долговременным и кратковременным обязательствам (ДО и КО). Сумма активов равняется сумме пассивов (А=П). Следует скалькулировать сумму СК по формуле 4 (Валюта баланса–Обязательства организации).

| Условные данные для калькуляции | Собственно калькуляция | Результат подсчета |

| ВА: 17 000 тыс. рос. руб.; ОА:10 500 тыс. рос. руб.; ДО: 1050 тыс. рос. руб.; КО: 9 000 тыс. рос. руб. | Расчет первый. А=П= ВА + ОА = 17 000 + 10 500 = 27 500 Расчет второй. СК = А(П) – ДО – КО = 27 500 – 1 050 – 9 000=17 450 | Итого, сумма СК=17 450 тыс. рос. руб. Следовательно, по стр. 1300 указывают «17 450» |

Особенности показателя в нашей стране

Расчет значения средневзвешенной ставки в нашей стране имеет определенную особенность: WACC=СКд*(СК+2%)+ЗКд*(ЗК+2%)*(1-Т), где:

- СКд – доля собственного капитала, %;

- СК — собственный капитал, %;

- ЗКд – доля заемного капитала, %;

- ЗК — заемный капитал, %;

- Т — налоговая ставка, %.

Стоимость заемных средств оценивается как усредненное значение ставки рефинансирования в нашей стране, которая устанавливается Центральным банком. Для подсчета усредненного показателя используют период 12 месяцев.

Использование показателя для оценки инвестиционных проектов

WACC используется как ставка дисконтирования для расчета доходности инвестиционных проектов. В данном случае ценой собственного капитала выступает рентабельность альтернативных проектов, так как именно она выступает показателем, и значение выгоды, которая была упущена. Подобного рода расчеты дают возможность принимать различные проекты по инвестированию.

Рассмотрим конкретный пример при использовании формулы WACC.

Основные исходные данные для расчетов:

- доходность проекта А – 50%, риск 50%;

- доходность проекта В – 20%, риск 10%.

Высчитаем доходность проекта В из доходности проекта А: 50% — 20% = 30%.

Проводим сравнение расчетов доходности:

- по А: 30%*(1-0,5)=15%;

- по В: 20%*(1-0,1)=18%.

Получается, что, при желании получить доходность 15%, мы рискуем половиной капитала, вложенного в проект В. С другой стороны, при реализации малорискованных проектов гарантирована доходность 18%.

Выше мы рассмотрели варианты оценки инвестиций при использовании теории альтернативных затрат.