Все индивидуальные предприниматели обязаны вести Книгу доходов и расходов, сокращенно КУДиР, за небольшим исключением. О специфике документа для разных налоговых режимов поговорим в статье.

Сначала — об исключении. Исключение составляют ИП, применяющие ЕНВД. Они могут не заполнять Книгу при условии, что работают только на ЕНВД. Однако при совмещении ЕНВД с другими налоговыми режимами ИП обязан обеспечить раздельный учет имущества и операций, то есть заполнять КУДиР по каждому налоговому режиму.

Министерство финансов РФ совместно с налоговой службой разработали 4 формы КУДиР:

- для ИП на ОСНО;

- для ИП на УСН;

- для ИП на ПСН;

- для ИП на ЕСХН.

Книга учета доходов и расходов для ИП является налоговым регистром, формирующим базу для расчета налогов в связи с применением спецрежимов.

Правила ведения книги доходов и расходов

Записи в книгу вносятся только при наличии соответствующей оправдательной первичной документации. Если документа нет, то сведения об операции вносить в книгу не допускается.

- Обязанность ИП предоставлять достоверные и полные сведения, обеспечить непрерывность их отражения в специальной книге. Корректность отображения необходимых показателей в течение периода позволит предпринимателю правильно посчитать базу и величину с/х налога.

- Организации, работающие на ЕСХН, обязаны вести бухучет в полном объеме с применением бухгалтерских учетных регистров, последовательно отражая каждую совершенную операцию с помощью двойных записей. Если ООО можно по необходимым критериям отнести к малым предприятиям, то от ведения бухучета это не избавляет, однако учетную деятельность можно вести в упрощенном виде. Читайте также статью: → “Какие виды деятельности на ЕНВД подходят для ООО?”.

Итоги

Соблюдение правил ведения КДР при ЕСХН позволяет своевременно и в полном объеме отражать принимающие участие в расчете сельхозналога доходы и расходы. Особое внимание необходимо уделить расходам — их документальному подтверждению, экономической целесообразности и соответствию списку разрешенных Налоговым кодексом затрат.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Правила заполнения книги учета при ЕСХН

К оформлению учетной книги предъявляются следующие требования:

- Заполнение проводится русским языком, сведения о документах на иностранном языке подлежат переводу на русский;

- Должна быть обеспечена хронологическая последовательность, достоверность, непрерывность записей;

- Оформление книги ведется на протяжении календарного года, по окончании которого учетные записи вносятся уже в новую книгу;

- Внесение информации в книгу возможно только при наличии первичной бумаги;

- Внесение исправлений в бумажный вариант учетной книги возможно при заверении каждой корректировки подписью и печатью ИП (при наличии печати), а также при указании даты внесения изменений. Причем исправления должны быть обоснованны.

Особенности применения ЕСХН

Сельхозналог может использоваться только хозяйствами, для которых соответствующая деятельность является основной. Доля доходов от реализации сельскохозяйственной продукции должна быть 70% или больше.

Действующие КФХ, пользователи УСН или ОСНО, на ЕСХН могут перейти с начала нового календарного года. Новым компаниям рекомендуется подавать заявление на смену режима налогообложения одновременно с регистрационными документами.

Отчитываться перед налоговой пользователям ЕСХН приходится раз в год – в марте. В декларацию ЕСХН вносятся сводные данные, согласно книге учета доходов, расходов. При этом важно учитывать наличие ограничений по допустимым затратам.

Ставка сельхозналога составляет 6%. Платится он в два этапа: авансовый платеж – до 25 июля текущего года, фактический – до 1 апреля года, следующего за отчетным. В случае просрочки налогоплательщику начисляется пеня.

Штрафные санкции предусмотрены и за непредставление декларации, неуплату налогов. Забыли сдать отчет и рассчитаться с бюджетом? Будьте готовы заплатить 20% от начисленной суммы налога.

Способ ведения книги учета для ИП

Допускается электронный и бумажный способ ведения учетного журнала, решение об удобном методе оформления принимается предпринимателем самостоятельно. Каждый способ ведения книги имеет свои особенности, которые нужно учитывать при организации учетной деятельности.

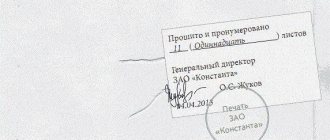

Бумажный формат учетной книги должен иметь последовательную нумерацию страниц, прошивку всех листов. На последней странице ставится общее число листов книги, , данная запись заверяется личной подписью ИП, если имеется печать, то ее нужно поставить рядом с подписью.

До начала ведения бумажного экземпляра книги необходимо представить ее в налоговую для получения отметки налогового специалиста и печати ФНС.

Электронно оформляемая книга в конце периода, признаваемого налоговым, выносится на бумажный носитель, после распечатки на последнем листе пишется число страниц книги, данная запись заверяется подписью ИП.

Далее книгу нужно отнести в отделение ФНС, где будет поставлена заверяющая подпись налогового специалиста и печать налоговой. Заверение в ФНС нужно совершить в течение четырех месяцев с момента окончания налогового периода (до конца марта).

Все вышеуказанные действия позволят избежать обмана, исключит удаление листов, их добавление, изменение показателей, используемых в расчетной процедуре налоговой нагрузки при ЕСХН. Читайте также статью: → “Условия применения ЕСХН + плательщики, расчет».

| Содержание: 1. Ведение учетной политики ЕСХН на предприятии 2. Ведение книги доходов и расходов при ЕСХН для ИП и организации 3. Условия применения ЕСХН + инфографика, расчет 4. Пошаговая инструкция регистрации ЛПХ 5. Налогообложение КФХ: сравнение режимов ОСНО, УСН, ЕСХН 6. Как перейти на ЕСХН с общего режима и УСН? Инфографика 7. Как зарегистрировать КФХ: пошаговая инструкции 8. Применение ЕСХН для КФХ: инфографика, пример расчета, сроки уплаты |

Порядок заполнения КУДиР для ИП в 2021 году

Заполнение учетных книг является одной из ключевых обязанностей предпринимателей. Формы КУДиР разработаны для ИП и организаций, перешедших на специальные режимы налогообложения.

В документы вносят данные обо всех хозяйственных операциях, влияющих на фискальную нагрузку. Базовые правила разработаны федеральными ведомствами давно. Однако представителям бизнеса регулярно приходится сталкиваться с изменениями.

В 2021 году работать нужно с обновленной учетной книгой. В журнале появились дополнительные разделы.

Коррективы направлены на совершенствование систем учета и адаптацию к развитию правового регулирования.

Требования к наличию учетного регистра предъявляются на упрощенной системе и едином сельскохозяйственном налоге. Кроме того, журнал доходов ведут обладатели патентов. В каждом случае порядок внесения данных в книгу будет особым.

РежимПравила оформления КУДиРПравовая основа УСНЗаполнение основного раздела книги отличается для разных категорий «упрощенцев». Отражать коммерческие затраты в графе 5 необходимо при удержании налога с чистой прибыли.

Для коммерсантов на УСН с расчетной базой в виде валового дохода требование неактуально.

Вносить в эту строку нужно лишь информацию о расходовании бюджетных субсидий и преференций. В Москве, Петербурге и Севастополе бизнесмены должны документировать торговые сборы (раздел 5). Таблицу страховых взносов заполняют все плательщики. Работодатели отражают суммы, перечисленные за наемных сотрудников.

Коммерсанты без персонала указывают только фиксированные взносы.

Третий раздел заполняют предприниматели, получившие отрицательный результат в отчетном году. Удостоверять книгу печатью ИФНС не нужноФорма журнала утверждена . Обязанность ведения книги закреплена ЕСХНЕжегодно до 31 марта сельхозпроизводители предъявляют журнал в территориальную налоговую инспекцию.

Удостоверение является обязательным условием действительности ( и ).

На титульном листе

Заполнение титульной страницы для ИП при ЕСХН

На титульном листе книги учета заполняется:

- Год, за который вносятся данные;

- Дата, с которой началось ведение книги;

- Код формы по ОКУД;

- Реквизиты ИП, включающие ФИО (без сокращений, как в паспорте), ОКПО (из уведомления органа госстатистики), ИНН (присвоенный налоговой при постановке на учет);

- Единица измерения – берется из ОКЕИ, для рублей соответствует код 383;

- Элементы адреса, где зарегистрирован ИП – данные вносятся на основании подтверждающей бумаги;

- Реквизиты счетов и банков, где они заведены.

Общие учетные моменты

Так или иначе бухгалтерский учет фермерского хозяйства крутится вокруг товарно-материальных ценностей. Специалисты контролируют данные о поступлении, об использовании материалов. Особое внимание уделяется затратам при получении продукции, определению себестоимости. Специфика деятельности КФХ требует учитывать при отражении бухгалтерских данных естественную убыль сырья или сельхозпродукции.

Первичные данные, как правило, в учете отражаются в количественном измерении. Определение себестоимости произведенной продукции имеет ряд особенностей. Свои нюансы в данном случае имеют растениеводство, животноводство, переработка сырья.

Заполнение 1-го раздела книги учета

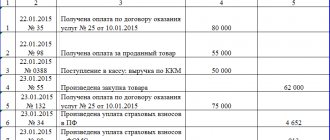

В первом разделе непосредственно приводятся сведения о доходных и расходных показателях, внешне раздел представлен табличной частью. Заполнение таблицы по графам рассмотрено в таблице.

| Номер графы | Заполняемая информация |

| 1 | Последовательная нумерация записей, начиная с «1» и далее по порядку |

| 2 | Реквизиты первичной бумаги, которая послужила основанием для фиксации операции, в ходе которой ИП получил доход или расход, учитываемый в налогооблагаемой базе при ЕСХН (дата и номер, указанные на документе) |

| 3 | Краткое пояснение сути операции |

| 4 | Размер доходного показателя, полученного в результате указанной операции. Показываются только те расходы, которые включаются в базу для исчисления налоговой нагрузки при ЕСХН, согласно НК РФ:

Не учитываются:

|

| 5 | Размер расходного показателя, возникшего при совершении отражаемой операции. Также показываются только те траты ИП, которые учитываются при налогообложении, их перечень приведен п.2 ст. 346.5. |

Итоги подводятся по результатам первой и второй половины календарного года, далее производится суммирование итогов за полугодия, результат вносится в итоговую нижнюю строку таблицы – «итого за год». Показатели обобщающих строк применяются при определении базы и расчета единого с/х налога.

Инвентаризация в фермерских хозяйствах

Ведение учета в фермерских хозяйствах затруднено в связи с постоянным движением активов, изменением стоимости, естественной убыли. Для получения достоверных данных состояния имущества, оборотных активов в КФХ регулярно проводятся инвентаризации. Частота и перечень проверяемых объектов, активов определяется КФХ в зависимости от индивидуальных характеристик ведения деятельности.

В КФХ проводится контроль состояния:

- Имущества, включенного в состав основных или оборотных активов.

- Состава, поголовья скота, учитываемого в основном стаде и молодняке.

- Материалов, предназначенных для посева и текущего использования.

- Расчетов с внешними контрагентами.

- Прочих активов хозяйства.

Процедура инвентаризации осуществляется комиссией, утвержденной главой фермерского хозяйства. Выявленные в процессе мероприятия данные фиксируются в инвентаризационной описи.

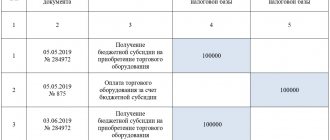

Заполнение 2-го раздела книги учета

В данном разделе нужно показать расходную информацию следующего содержания:

- Средства, потраченные на основные средства (их возведение, создание, покупка, изготовление), вложения в их модернизацию. Показываются только данные по ОС, задействованным в предпринимательской деятельности;

- Средства, потраченные на активы нематериального вида (создание, покупка), используемые в деятельности ИП.

Сведения приводятся по состоянию на последнее число периода, признаваемого отчетным и налоговым, по каждому объекту отдельно. Сведения для заполнения табличной части второго раздела берутся из технических паспортов внеоборотных активов. Заполнение граф таблицы:

| Номер графы | Заполняемая информация |

| 1 | Номер записи |

| 2 | Наименование объекта |

| 3 | Дата внесения полной оплаты за объект, указывается на основании платежной бумаги (поручение, квитанция к ПКО) |

| 4 | Дата передачи бумаг в госорган на проведение регистрационной процедуры, заполняется только в отношении тех активов, для которых есть необходимость регистрации прав собственности в государственном порядке |

| 5 | Дата, когда актив оприходован – принят к учету или введен в эксплуатацию |

| 6 | Стоимость, включающая все траты на приходуемый актив, купленный или созданный во время работы на ЕСХН. Запись вносится в том периоде, в котором наступило последним одно из перечисленных событий:

Если показываются данные о проведенной реконструкции или модернизации существующего актива, то следует придерживаться того же порядка в определении даты отражения данных о расходах. |

| 7 | Количество лет, в течение которых актив будет эксплуатироваться по назначению. Графа заполняется только по тем активам, которые поступили к учету до работы на ЕСХН. |

| 8 | Остаточная стоимость по активам, поступившим до ЕСХН, определяется по правилам, предусмотренным НК РФ, в зависимости от того, с какого режима ИП перешел на ЕСХН, применяется соответствующая статья НК РФ:

Дата отражения стоимости должна попадать в тот период, в котором наступило последним одно из перечисленных ниже событий:

|

| 9 | Число полугодий, на протяжении которых оприходованный и оплаченный актив использовался. |

| 10 | Доля стоимости, которая включается в расходы за период, признаваемый налоговым. Для определения данной величины берутся правила, предусмотренные пп. 2 п.4 ст. 346.5. |

| 11 | Доля стоимости НМА или ОС, которая включается в расходы в полугодии, определяется путем деления доли стоимости, включаемой в расходы за год, на число полугодий, указанных в гр.9. |

| 12 | Доля расходов, включаемая в базу для каждого полугодия: Показатель гр.6 или 8 * показатель гр.11 / 100 |

| 13 | Доля расходов, включаемая в базу за год: Показатель гр.6 или 7 * показатель гр.9 * показатель гр.11 / 100 |

| 14 | Величина расходов, учтенная в базе за прошедшие года (берется из гр.13 книги за прошлые года). Графа не заполняется, если актив поступил в период работы на ЕСХН. |

| 15 | Остаток расходов, которые будут списаны в будущих периодах (гр.8 – гр.13 – гр.14). Графа не заполняется, если актив поступил в период работы на ЕСХН. |

| 16 | Дата, в которой произошло снятие актива с учета в связи со списанием или выбытием. |

Итоги по таблице поводятся за каждое полугодие и год по графам 6, 8, 12-15.

Страховые взносы КФХ и периодичность отчетности

Суммы начисленной заработной платы персоналу хозяйства облагаются страховыми взносами, перечисляемыми в фонды. Ставка каждого из вида взносов определяется в зависимости от выбранной системы налогообложения. Взносы и отчетность по ним перешли под администрирование ИФНС. В ФСС контроль осуществляется только по отчислениям по травматизму и профзаболеваниям, о чем необходимо представлять сокращенный отчет.

| Отчетность | Куда представляется |

| Итоговый расчет в ФСС за 2021 год | ФСС |

| Расчет в ФСС с 2021 года | ФСС в части отчислений на травматизм |

| Итоговый расчет РСВ-1 за 2021 год | ПФР |

| Форма СЗВ-М начиная в 2017 | ПФР ежемесячно |

Начиная с 2021 года отчетность по отчислениям в фонды будет представляться в ИФНС. Форма отчетности будет представляться поквартально и объединять данные по отчислениям во все фонды.

книги КУДиР

- Образец КУДиР УСН для ООО и (ИП), а так же инструкция по заполнению КУДиР УСН;

- Образец КУДиР для ОСНО (ИП), а так же инструкция по заполнению КУДиР ОСНО;

- Образец КУДиР для ЕСХН (ИП), а так же инструкция по заполнению КУДиР ЕСХН;

- Образец КУДиР для ПСН (ИП), а так же инструкция по заполнению КУДиР ПСН.

Я выкладываю все действующие образцы КУДиР и инструкции как их правильно заполнять на свой Яндекс Диск и Вы в любое время сможете их оттуда скачать.

Как перейти на единый сельхозналог

Регистрация компании (ИП, КХ или ООО) по системе ЕСХН носит уведомительный характер. Достаточно указать этот вид налогообложения при регистрации в территориальном налоговом органе и подтвердить обоснованность его применения в регистрационных документах (учредительный договор или устав субъекта предпринимательства). Возможно, потребуется документ, подтверждающий возможность использования ЕСХН (договор на долгосрочную аренду земли либо подобный документ).

Если при регистрации не указали ЕСХН как вид налогообложения, то на исправление даётся 30 дней. После этого к компании будет применена основная форма (ОСН). После этого переход на ЕСХН будет возможен только с нового календарного года. Для этого заявление в налоговый орган нужно будет подать до 15 декабря (с учётом времени, необходимого на обработку заявления о переходе).

Возможен переход на новую систему налогообложения путём реорганизации предприятия или ликвидации и старого и организация компании на иной форме собственности. Этот путь сложнее.

Главное требование к применению ЕСХН, чтобы более 70% дохода компания или КХ (крестьянское хозяйство) получали от основной деятельности. Вторым условием является ограничение числа наёмных работников. Не более 300 человек в год.

Но эта цифра приемлема для ИП, а для ООО и КХ такое количество сотрудников — это нереальное условие. Запрещается ЕСХН для предприятий государственной формы собственности.

Видео: какие условия нужно выполнить, чтобы перейти на ЕСХН

Условия, при которых может применяться система ЕСХН

Чтобы иметь право перейти на налогообложение по рассматриваемой системе, можно организовать полный цикл сельскохозяйственного производства — от выращивания до реализации:

- производство с/х продукции;

- первичная обработка;

- глубокая переработка;

- реализация готовой продукции.

Допустимо исключить из цикла какое-либо звено. Но ключевым моментом является производство сельхоз. товара. Во время применения ЕСХН фирма не должна заниматься подакцизными товарами и игорным бизнесом. Только при этом условии возможно применение единого сельхозналога.

Для применение единого сельхозналога необходимо не только самостоятельно перерабатывать сельхозпродукцию, но и производить её

Получение ОКВЭДов для ООО и ИП

При выборе ОКВЭДов на соответствующем листе заявления о регистрации юридического лица, следует указать все необходимые коды. Но основным должен быть код, содержащий первые две цифры 01–03 (растениеводство, животноводство, лесоводство, рыбоводство и сопутствующие отрасли). Если необходимых ОКВЭДов у компании нет, следует уточнить или дополнить их перечень.

Степень детализации может быть до семи цифр, но для подтверждения сельскохозяйственной направленности бизнеса, достаточно четырёх цифр. Это соответствует требованиям к заполнению формы ОКВЭД. Эти же сведения должны быть поданы и в органы статистического учёта по месту регистрации.

Законодательная база применения ЕСХН полностью регламентируется соответствующими статьями Налогового кодекса и поправками к нему согласно ФЗ-84 от 06.04.2015.