Отчетность работодателя

Денис Покшан

Эксперт по налогам, бухгалтерии и кадровому учету

Актуально на 30 мая 2018

С 2021 года платежи, которые ранее уплачивались во внебюджетные фонды (за исключением отчислений на случай производственного травматизма) перешли под администрирование налоговой инспекции. Компании и ИП обязаны направлять в налоговые органы отчетность, раскрывающую порядок определения размера возникших обязательств. Действующими правилами строго оговорено, кто сдает расчет по страховым взносам, в какие сроки и как заполняется утвержденная форма.

Расчет страховых взносов в ФНС 2021 – актуальный бланк

Принятый относительно недавно (с 01.01.17 г.) отчет Расчет по страховым взносам в 2021 году действует по Приказу № ММВ-7-11/[email protected] от 10.10.16 г. Документ заполняется по начисленным в пользу граждан суммам вознаграждений, а также по СВ (страховые взносы) за период. При этом подавать данные необходимо ежеквартально по всем видам страхования, кроме травматизма. В настоящее время в разработке находится обновленный бланк ЕРСВ, но, когда точно будут приняты изменения, об этом пока неизвестно.

Скачать единый расчет по страховым взносам 2021 – можно здесь:

(Бланк) Единый рачет по страховым взносам

Общий тариф продлён на 2021 год

С 1 января 2021 года Закон от 27.11.2017 № 335-ФЗ (далее – Закон № 335-ФЗ) с изменениями в Налоговый кодекс РФ обязал некоторые организации на упрощёнке по-новому считать долю доходов для применения пониженного тарифа страховых взносов.

Данные изменения по страховым взносам с 2021 года скорректировали правила расчета доли доходов для признания вида деятельности организации основным (п. 6 ст. 427 НК РФ в новой редакции).

Нужно по-прежнему сумму таких доходов делить на общий размер доходов. Но внесено важное уточнение: в общий размер доходов (т.е. знаменатель формулы расчета) нужно включать доходы, которые предусмотрены ст. 251 НК РФ.

То есть, не формирующие налоговую базу.

Сразу скажем, что ставки страховых взносов в 2021 году остались на прежнем уровне (ст. 425 и 426 НК РФ). Это 30 процентов, которые включают:

- 22% – взносы на ОПС;

- 5,1% – взносы на ОМС;

- 2,9% – взносы на соцстрах.

Изменение с 2021 года заключено в том, что на основании Закона от 27.11.2017 № 361-ФЗ общая ставка 30% будет действовать по 2020-й год включительно (ст. 425, 426 НК РФ).

Также см. «Тарифы страховых взносов в 2021 году: таблица ставок».

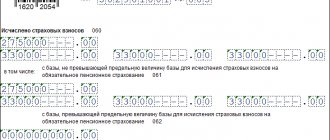

| Строка | Показатель |

| 210 | Размер выплат и иных вознаграждений за каждый из последних 3-х месяцев отчетного или расчетного периода |

| 220 | База для взносов на ОПС в рамках предельной величины за эти же месяцы |

| 240 | Исчисленные взносы на ОПС в рамках предельной величины за эти же месяцы |

| 250 | Результат по строкам 210, 220 и 240 |

| 280 | База для исчисления пенсионных взносов по доптарифу за каждый из последних 3-х месяцев отчетного или расчетного периода |

| 290 | Размер исчисленных пенсионных взносов по доптарифу за эти же месяцы |

| 300 | Результат по строкам 280 и 290 |

Учтите, что суммарные показатели в перечисленных строках по всем физлицам должны соответствовать сводным данным в Подразделах 1.1 и 1.3 расчёта по взносам.

Также см. «Сдача расчёта по страховым взносам в 2021 году: сроки».

На основании постановления Правительства РФ от 11.12.2017 № 1514 с 1 января 2021 года

пилотного проекта ФСС по прямым выплатам продлён до 2021 года включительно. Однако новые регионы, как было изначально запланировано, в него не войдут. Причины такого решения неизвестны.

Таким образом, расширение пилотного проекта ФСС приостановлено. Прямые выплаты от фонда остаются лишь в 33 регионах России, а в остальных продолжает действовать зачётная схема.

Новая редакция п. 2 ст. 432 НК РФ (Закон № 335-ФЗ) устанавливает новый срок перечисления пенсионных взносов ИП без персонала и специалистами частной практики с доходов от 300 000 рублей.

Ранее этот срок был – не позже 01 апреля следующего года. Но с отчетности за 2021 год его перенесли 01 июля.

Подробнее об этом см. «Срок уплаты страховых взносов ИП за 2021 год».

На основании Закона от 27 ноября 2021 года № 353-ФЗ пониженные тарифы страховых взносов с 2021 действуют для резидентов особой экономической зоны в Калининграде (на ОПС – 6%, на соцстрах – 1,5%, на ОМС – 0,1%). Это новый пункт 11 статьи 427 НК РФ.

Применять их можно в течение 7 лет с месяца, который идёт за месяцем включения в реестр резидентов ОЭЗ. Данная льгота будет действовать по 2025-й год включительно.

В строках 160 – 180 Подраздела 3.1 проставьте код по видам обязательного страхования:

- «1» – если физлицо, по которому заполняют Раздел 3, является застрахованным лицом;

- «2» – физлицо не застраховано.

По строке 060 приложения № 6 указывается сумма доходов, определяемая в соответствии со статьей 346.15 Кодекса нарастающим итогом с начала отчетного (расчетного) периода.

По строке 070 приложения № 6 указывается сумма доходов от реализации продукции и (или) оказанных услуг по основному виду экономической деятельности, определяемая в целях применения подпункта 3 пункта 3 статьи 427 Кодекса.

По строке 080 приложения № 6 указывается доля доходов, определяемая в целях применения пункта 6 статьи 427 Кодекса. Значение показателя рассчитывается как отношение значений строк 070 и 060, умноженное на 100.

В целях соблюдения соответствия условиям, указанным в пункте 7 статьи 427 Кодекса, плательщики заполняют строки 010 — 050 графы 1 приложения № 7 при представлении расчета за каждый отчетный период, строки 010 — 050 графы 2 приложения № 7 при представлении расчета за расчетный период.

По строке 010 приложения № 7 отражается общая сумма доходов, определяемая в соответствии со статьей 346.15 Кодекса, с учетом требований, указанных в пункте 7 статьи 427 Кодекса.

По строке 020 приложения № 7 отражается сумма доходов в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности, поименованной в подпункте 7 пункта 1 статьи 427 Кодекса, определяемых в соответствии с пунктом 2 статьи 251 Кодекса.

По строке 030 приложения № 7 отражается сумма доходов в виде грантов, получаемых для осуществления деятельности, поименованной в подпункте 7 пункта 1 статьи 427 Кодекса, определяемых в соответствии с подпунктом 14 пункта 1 статьи 251 Кодекса.

По строке 040 приложения № 7 отражается сумма доходов от осуществления видов экономической деятельности, указанных в абзацах семнадцатом — двадцать первом, тридцать четвертом — тридцать шестом подпункта 5 пункта 1 статьи 427 Кодекса.

По строке 050 приложения № 7 отражается доля доходов, определяемая в целях применения пункта 7 статьи 427 Кодекса, которая рассчитывается как отношение суммы строк 020, 030, 040 к строке 010, умноженное на 100.

Федеральная налоговая служба разработала новую форму РСВ (расчета по страховым взносам). Проект приказа опубликован на Едином портале для размещения проектов нормативно-правовых актов.

В проекте приказа предусмотрено, что он вступает в силу с 1 января 2021 года и будет применяться, начиная с отчетности за 1 квартал 2021 года. Но на начало отчетной компании 1 квартала 2018 года приказ о внесении изменений в форму РСВ находится на стадии публичных обсуждений.

Подробнее о новой форме РСВ мы напишем, когда проект приказа с изменениями действующей формы РСВ будет окончательно утвержден и опубликован.

Таким образом, для сдачи отчета за 1 квартал 2021 года используется ранее действующая форма, утвержденная приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected] Последний день подачи формы РСВ (расчета по страховым взносам) за 1 квартал 2021 года — 3 мая 2018 г., поскольку 29.04-02.05.2018 — праздничные дни.

Абсолютно все страхователи при представлении формы РСВ (расчета по страховым взносам) заполняют следующие части отчета:

- титульный лист;

- подраздел 1.1 приложения № 1 раздела 1 – пенсионные взносы;

- подраздел 1.2 приложения № 1 раздела 1 – взносы в ОМС;

- приложение № 2 раздела 1 – взносы по соцстраху на случай временной нетрудоспособности и в связи с материнством;

- раздел 3 — персонифицированные сведения о застрахованных лицах.

Несмотря на то, что новым бланк Расчета по страховым взносам 2021 назвать нельзя, некоторые изменения в его заполнении для резидентов Особой экономической зоны в Калининградской области учесть нужно. Как заполнить форму Расчета по страховым взносам организациями-резидентами ОЭЗ в Калининградской области при применении ими пониженных тарифов страховых взносов в соответствии с пп.

14 п. 1 ст. 427 НК РФ?.

| Код категории застрахованного лица | В отношении каких застрахованных физлиц указывается |

| КЛН | Физлица, на которых распространяется ОПС, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда |

| ВПКЛ | Иностранные граждане или лица без гражданства (за исключением ВКС), временно пребывающие на территории РФ |

| ВЖКЛ | Застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории РФ, а также временно пребывающие на территории РФ иностранные граждане или лица без гражданства, которым предоставлено временное убежище |

ПОДРОБНЕЕ: Освобождение ИП от уплаты страховых взносов

Приведенные выше рекомендации необходимо принять во внимание организациями-резидентами ОЭЗ в Калининградской области при заполнении формы Расчета по страховым взносам за 1-ый квартал 2018 и последующие отчетные периоды

Налоговая декларации по прибыли изменена с отчетности за 2017 год. То есть уже сейчас отчитываться по году нужно будет по новой форме декларации. Проект изменений есть на сайте regulation.gov.ru.

Серьезных изменений не предполагается, поэтому вряд ли эта декларация вызовет сложности. В основном будут учтены налоговые поправки 2021 года. В частности, в декларации появляется правило: уменьшать базу по прибыли на убытки прошлых лет можно только в пределах 50 процентов. Также, обновят листы для консолидированных групп компаний и контролируемых организаций.

За 2021 год нужно будет сдавать новую форму декларации по налогу на имущество. Форма и порядок ее заполнения утверждены приказом ФНС России от 31 марта 2021года № ММВ-7-21/[email protected], который вступил в силу 13 июня 2021 года.

В новой декларации появился раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». В нем предусмотрены строки для внесения кадастрового номера, кода ОКОФ, остаточной стоимости объекта недвижимого имущества.

С отчетности за 2021 год по транспортному налогу нужно сдавать новую форму. Она утверждена приказом ФНС России от 5 декабря 2016 г. № ММВ-7-21/[email protected]

Новый бланк декларации теперь имеет специальные строки, где нужно указать суммы «платоновской» платы, на которую можно уменьшить транспортный налог с 1 января 2021 года. В разделе 2 декларации нужно указать в отдельных строках: «Дату регистрации транспортного средства»; «Дату прекращения регистрации транспортного средства (снятия с учета)» и «Год выпуска транспортного средства».

На нашем сайте мы уже писали о новом Расчете по страховым взносам по взносам за I квартал 2021 года. Подчеркиваем, этот Расчет придется сдавать только в апреле 2021 года.

Ближе к отчетности за 1 квартал мы вернемся в этой теме. А сейчас, коротко об изменениях в Расчете по страховым взносам.

Поправки будут в разделе 3 расчета, который предназначен для персонифицированных сведений. Там появится новый реквизит «Тип корректировки».

Нужно будет ставить отметку о том, какую форму сдаем: исходную, корректирующую или отменяющую. А в приложение 2 к разделу 1 будет добавлен новый реквизит «Код тарифа плательщика».

Куда сдавать расчет по страховым взносам 2021

Контрольный орган для сдачи ЕРСВ – это территориальное подразделение ИФНС. При этом подача формы выполняется юрлицами по адресу нахождения компании, физлицами (ИП) – по адресу проживания. Отдельный регламент сдачи предусмотрен для фирм с ОП (обособленные подразделения).

Расчет по страховым взносам обособленного подразделения в 2018 г. подается ОП самостоятельно только в тех случаях, если расчеты с гражданами выполняются филиалом. Если же все выплаты начисляются и выдаются в головной компании, составление и сдача ЕРСВ также осуществляется в ИФНС по адресу вне зависимости от наличия у ОП собственного счета в банке, а также бухбаланса.

РСВ и отчет 4-ФСС: правила сдачи разные

Отчет 4-ФСС должны сдавать:

- Все юрлица (и их обособленные подразделения) — поскольку они автоматически встают на учет в ФСС в качестве плательщиков взносов на травматизм (подп. 1 и 2 ст. 6 закона «О страховании от несчастных случаев» от 24.07.1998 № 125-ФЗ).

- ИП, которые зарегистрированы в ФСС как плательщики взносов на травматизм (подп. 3 и 4 п. 1 ст. 6 закона 125-ФЗ). ИП перестает быть страхователем по программам от травматизма, если снимется с регистрации в ФСС в качестве плательщика взносов на травматизм (подп. 3 и 4 п. 3 ст. 6 закона 125-ФЗ). Не имеет значения, есть ли заключенный договор с работником и есть ли выплаты по нему. Пока у ИП есть регистрация в ФСС, ему нужно сдавать форму 4-ФСС (даже если не нужно сдавать РСВ). В свою очередь, необходимость сдачи формы 4-ФСС не устанавливает для ИП обязанности сдавать РСВ. Бывает, что те или иные региональные представительства ФНС запрашивают у ИП рассматриваемый расчет по взносам, исходя из того факта, что такие ИП отчитываются в ФСС, поскольку имеют по тем ли иным причинам актуальную регистрацию там. Но это требование неправомерно, если у ИП нет действующего контракта с физлицом: именно на его основании, как мы уже отметили выше, предприниматель признается лицом, производящим выплаты.

- Физические лица без статуса ИП, нанимающие официальных помощников по трудовым договорам: водителей, садовников и пр.

Работодателю важно не только выбрать правильный адрес и соблюсти сроки сдачи расчета по страховым взносам 2021 года, но и представить отчет в нужном формате. Он может быть бумажным или электронным.

Расчет по страховым взносам 2021 – срок сдачи

Общепринятые сроки по расчету страховых взносов в 2021 году утверждены в п. 7 стат. 431. Здесь определено, что крайней датой подачи данных является 30-ое число последующего за периодом месяца. То есть, отчитывается ли компания за год или квартал, ЕРСВ подается строго до 30-го. Перенос возможен при совпадении крайних дат представления формы и официальных праздников и/или выходных.

Когда подается расчет по страховым взносам 2021 – сроки:

- Итоговый ЕРСВ за 2021 г. – до 30.01.18 г.

- Квартальный расчет по страховым взносам за 1 квартал 2021 г. – до 03.05.18 г. по причине переноса выходных дней и майских праздников.

- Полугодовой расчет за 1 полугодие 2021 г. – до 30.07.18 г.

- Девятимесячный расчет за 9 мес. 2021 г. – до 30.10.18 г.

- Итоговый ЕРСВ за 2021 г. – до 30.01.19 г.

Имейте в виду, что за нарушение нормативных сроков подачи ЕРСВ компания/ИП может быть оштрафована налоговыми органами. Ответственность предусмотрена государством в п. 1 стат. 119 НК. Величина минимальной санкции составляет 1000 руб., максимальной – 30 % от суммы СВ к уплате по отчету. При этом обычный штраф равен 5 % от указанной величины сборов за все полные и неполные месяцы неуплаты взносов.

Срок подачи РСВ-2020 за 4 квартал 2021 года

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2021 года будет соответствовать 01.02.2021 (перенос с 30.01.2021, т.к. этот день выпадает на субботу).

А отчетность за периоды 2021 года нужно будет сдать не позднее 30.04.2021, 30.07.2021, 01.11.2021 и 31.01.2022 (все даты приходятся на будние дни, кроме отчета за 9 месяцев и за год).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 10 человек (п. 10 ст. 431 НК РФ). При численности 11 сотрудников и больше электронный способ представления отчетности становится обязательным.

Порядок заполнения единого расчета ЕРСВ

Налоговый расчет по СВ составлен по типу деклараций. Следовательно, документ имеет титульник, а также разделы для расчета базы для обложения взносами и отражения начислений. Данные по входящим/исходящим остаткам и уплаченным суммам, как было в 4-ФСС, отсутствуют. Общие требования к отражению всех сведений приведены в Приложении 2 к Приказу № ММВ-7-11/[email protected] Рассмотрим распространенные вопросы при составлении ЕРСВ:

- Как указывать в расчете по страховым взносам 2021 признак выплат – соответствующий код (1 или же 2) приводится по стр. 001 Прил. 2 разд. 1 для обозначения способа расчетов с гражданами. При прямой системе указывается 1, зачетной – 2.

- Нужно ли отражать дивиденды в расчете по страховым взносам 2018 – поскольку такие суммы не включаются в базу для обложения СВ по нормам стат. 420, равно как и не упомянуты в необлагаемых суммах по нормам стат. 422, указывать этот вид вознаграждения гражданам в ЕРСВ не требуется.

- Как обозначить в расчете по страховым взносам 2021 код тарифа – значение этого кода в части применяемого плательщиком СВ тарифа приводится по стр. 001 Прил. 1 к разд. 1. И по стр. 270 разд. 3. Действующая кодировка приведена в Приложении 5 к Приказу. К примеру, для плательщиков взносов по основному тарифу и на общем режиме предназначен код 01, а для упрощенцев – 02 и т.д. Если же в течение периода компания использовала разные тарифы, требуется сформировать число листов Приложения 1 по количеству применяемых тарифов.

- Должен ли содержать расчет по страховым взносам 2021 приложение 3 – указанные листы формируются только в тех ситуациях, когда у работодателя возникают затраты по ВНиМ. В прочих случаях этот раздел не подается.

Как заполнять расчет по страховым взносам 2018

Заполнение РСВ

Немаловажно то, что с начала 2021 года должна предоставляться форма, утвержденная приказом ФНС России № ММВ-7-11/551 от 10.10.2016 в виде единого расчета РСВ-1, РСВ-2, РВ-3, часть 4-ФСС. Расчет страховых взносов, составленный на старом бланке, приниматься для проверки не будет.

Форма будет считаться не сданной, если в отчетности для ПФР:

- по каждому сотруднику пенсионные взносы не будут совпадать с итоговой суммой взносов;

- внесены неверные данные застрахованных лиц.

В новом бланке предусмотрены три важных раздела и титульный лист. К каждому разделу, в свою очередь могут быть составлены приложения. Обязательными для заполнения являются:

- титульный лист;

- раздел 1 — вносятся данные о начисленных страховых взносах;

- подраздел 1, приложение 1 – порядок исчисления взносов;

- подраздел 1.2, приложение 1 – расчет взносов в ОМС;

- раздел 1, приложение 2 – расчет взносов в ФСС по причине временной нетрудоспособности и по декрету;

- раздел 2 — данные о взносах крестьянских и фермерских хозяйств;

- раздел 3 – персонифицированный учет по каждому работнику.

Порядок заполнения расчета по страховым взносам указан в специальной инструкции. Ответственное за составление формы, лицо, может воспользоваться бланком в формате exel, который можно легко скачать в интернете, или осуществить заполнение расчета при помощи специальной программы, которую можно скачать на официальном портале налоговой службы или получить при личном посещении ФНС России.

Обновленная в 2021 году и актуальная с первого отчетного периода 2018 года форма 4-ФСС характеризуется тем, что:

- на ее титульном листе появилась графа, где фиксируются сведения об уровне бюджета, на котором осуществляет деятельность работодатель в статусе бюджетной организации;

- в таблице 2 формы появилась строка 1.1, в которой должны отражаться данные о долгах работодателей, прошедших процедуру реорганизации (либо о долгах бывшего обособленного подразделения компании);

- в таблице 2 появилась строка 14.1, где отражается долг ФСС перед работодателем либо бывшим обособленным подразделением компании.

В результате изменились зависимые от указанных элементов формы 4-ФСС строки таблицы 2, а именно:

- строка 8 (в приведенной в ней формуле теперь учитываются показатели по новой строке 1.1);

- строка 18 (там теперь учитываются показатели по строке 14.1).

Разумеется, претерпели изменения и правила заполнения формы.

Остановимся на некоторых моментах заполнения расчета по страховым взносам:

- Расчет должен быть заполнен чернилами черного, синего или фиолетового цвета (п. 2.15 Порядка заполнения расчета, утв. Приказом ФНС от 10.10.2016 N ММВ-7-11/[email protected] (далее — Порядок)).

- Текстовые поля заполняются печатными заглавными буквами (п. 2.16 Порядка)

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001» (п. 2.10 Порядка).

- Ошибки в расчете нельзя исправлять при помощи корректирующего или иного аналогичного средства (п. 2.17 Порядка).

- Нельзя распечатывать расчет двусторонним способом (п. 2.18 Порядка).

- Скрепление листов расчета, приводящее к порче бумажного носителя, недопустимо (п. 2.19 Порядка).

- При отсутствии каких-либо количественных или суммовых показателей в соответствующем поле ставится «0», в иных случаях — прочерк (п. 2.20 Порядка).

- Если работодатель представляет первичный расчет, то в поле «Номер корректировки» она должна указать «0—». При подаче первого уточненного расчета указывается «1—», второй – «2—» и т.д. (п. 3.5 Порядка).

Более подробно ознакомиться с правилами заполнения РСВ вы можете в вышеупомянутом Порядке.

Как выполняется корректировка расчета по страховым взносам 2018

Уточненный расчет по страховым взносам 2021 требуется при обнаружении бухгалтерами неточностей в первичном документе, ведущих к занижению облагаемой базы по СВ и сумм к уплате. При этом не нужно включать в расчет по страховым взносам 2021 раздел 3, если не было ошибок в личных данных граждан. Если же подобные несоответствия допущены, требуется подать корректировку по персонифицированным сведениям в отношении физлиц, по которым обнаружены ошибки. Подробнее об уточненках по ЕРСВ – здесь.

Что включать в отчет

Вне зависимости от категории работодателя и типов взносов, которые подлежат отражению в РСВ, в состав документа включаются:

- Титульный лист.

- Раздел 1 полностью, а также:

- подразделы 1.1 и 1.2, которые относятся к приложению № 1 к данному разделу;

- приложение № 2 к данному разделу.

- Раздел 3 полностью.

То есть если РСВ нулевой (например, при отсутствии выплат по зарплате или хозяйственных показателей организации вообще), то заполняются только указанные его компоненты.

Раздел 2 имеет узкую специализацию: его заполняют (полностью) только главы крестьянских (фермерских) хозяйств.

Если работодатель уплачивает страховые взносы с применением доптарифов (ст. 428 НК РФ), то он также заполняет подраздел 1.3, относящийся к приложению № 1 к первому разделу. А если применяется льготный тариф (ст. 427 НК РФ), то в дополнение к указанным выше обязательным элементам отчета добавляются приложения с 5-го по 7-е к первому разделу.

Если работодатель платил больничные или декретные, то он добавляет в отчет:

- приложение № 3 к первому разделу;

- приложение № 4 к первому разделу — если за счет федерального бюджета производились специальные выплаты, назначаемые сверх обычного объема пособий, установленных законодательством о социальном страховании.

Например, к числу таких специальных выплат относится дополнительный отпуск для лиц, пострадавших вследствие аварии на ЧАЭС (п. 5 ст. 14 закона «О социальной защите граждан, пострадавших при аварии на ЧАЭС» от 15.05.1991 № 1244-1).

Ознакомиться с примером расчета страховых взносов в 2021 году вы можете, прочитав специальную статью на эту тему.

Как подается расчет страховых взносов ИП в 2021 году

Бизнесмены с наемными физлицами отчитываются в общем порядке. Если предприниматель занимается бизнесом в одиночку, он не обязан подавать ЕРСВ в контрольные органы. Но за ним сохраняется обязанность по уплате государству фиксированных взносов. Величину таких сумм легко определить самостоятельно или с помощью специальных сервисов.

Чтобы у вас был правильный расчет страховых взносов в 2021 году, предназначен калькулятор вычисления фиксированных платежей. В процессе определения сумм задействован актуальный федеральный МРОТ для расчета страховых взносов ИП на 2021 год. Перечислить обязательства «за себя» в бюджет предпринимателю следует до конца года.

Вывод – в этой статье мы разобрались, на каком бланке формируется в 2021 г. отчет ЕРСВ за 2021 г. Отдельно приведено, как следует проверять КС взносов и как подается корректирующий расчет по страховым взносам 2021. Чтобы не столкнуться с необходимостью платить штрафы, следует не только соблюдать утвержденные законодательством сроки подачи данных, но и проверять отчет перед отправкой в ИФНС в целях выявления возможных ошибок, неточностей и несоответствий.

РСВ от юрлица: контракт с директором есть

У юрлица в любом случае должен быть директор, иначе от своего имени оно не сможет вступить ни в какие правоотношения. В случае если учредитель хозяйственного общества и директор — разные люди, то со вторым обязательно заключается трудовой договор. Без договора труд руководителя будет считаться принудительным, что запрещено ст. 4 ТК РФ.

Гражданско-правовой договор с директором заключать не следует — поскольку, в силу специфики должности руководителя, он выполняет трудовую функцию постоянно, и это предполагает заключение именно трудового контракта по ТК РФ. Если трудинспекция узнает об иной форме договора, заключенной с гендиректором, то может оштрафовать фирму за то, что она не оформила надлежащим образом трудовой договор — до 100 тыс. руб. (п. 4 ст. 5.27 КоАП РФ).

Если с директором заключен , то применяется общее правило по ст. 419 НК РФ — фирма будет признана производящей выплаты физлицу и, как следствие, будет обязана декларироваться по РСВ.

Но если директор — единственный учредитель, то трудовой договор может не заключаться (письмо Роструда от 04.09.2015 № 2065-6-1, определение ВАС РФ от 05.06.2009 № ВАС-6362/09). Доходом учредителя станут дивиденды, на которые не начисляются страховые взносы. Как быть со сдачей РСВ в этом случае (если условиться, что директор — единственный учредитель, не нанимает в фирму работников или подрядчиков)?