Чем отличаются рекламные расходы нормируемые и ненормируемые

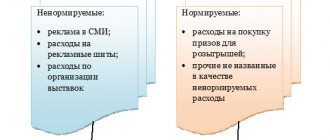

Рекламные расходы, которые учитываются при налогообложении, делятся на две группы:

- ненормируемые расходы, то есть те, которые можно учитывать полностью;

- нормируемые расходы, то есть те, в отношении которых существует порядок признания.

Налоговый кодекс РФ в п. 4 ст. 264 содержит более подробную классификацию.

Как документально зафиксировать расходы?

Основное внимание следует уделить документальному оформлению произведенных рекламных расходов: по возможности вместе с договором и актом следует иметь в наличии и сами рекламные материалы (образцы рекламных листовок, буклетов, каталогов, сувенирной продукции, разработанные макеты, фотоотчеты, эфирные справки и т. п.).

В отношении документального подтверждения факта раздачи на выставках и других мероприятиях рекламной продукции (листовок, буклетов, каталогов и т. п.) необходимо отметить следующее:

- если распространение рекламной продукции осуществляется собственными силами организации, то подтверждающим документом может служить отчет ответственного лица о количестве рекламной продукции, распространенной за определенный промежуток времени;

- если же распространение рекламной продукции осуществляется сторонней организацией, то подтверждающим документом является акт оказания услуг.

Ненормируемые рекламные расходы

Разрешено включать в состав расходов в полном объеме фактических затрат следующие виды рекламных расходов:

- реклама, которая размещается через средства массовой информации (телевидение, радио, печать, интернет);

- наружная реклама (световая, рекламные щиты стенды и т. п.);

Расходы на наружную рекламу учитываются по особым правилам. Каким? О них рассказали эксперты КонсультантПлюс:

Получите бесплатный доступ к К+ и узнаете все подробности по наружной рекламе.

- реклама, осуществляемая путем участия в выставках, ярмарках, а также путем оформления витрин, экспозиций, демонстрационных залов и комнат образцов;

- производство рекламных каталогов и брошюр, в которых содержатся сведения о продукции, товарах, услугах или работах, предлагаемых компанией, или о ней самой;

- сознательное снижение цены (уценка) товаров, потерявших свои качества при экспонировании.

Можно ли в целях налога на прибыль учесть в качестве рекламных расходы на клейкую ленту с логотипом организации, используемую для упаковки товара? Ответ на данный вопрос дал советник государственной гражданской службы РФ 3 класса Разгулин С. В. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

В ненормируемой части есть некоторые уточнения. Минфин России, используя при аргументации положения абз. 4 п. 4 ст. 264 НК РФ, причислил к брошюрам и каталогам листовки, буклеты, лифлеты и флаеры. Свою позицию специалисты министерства отразили в письмах Минфина России от 12.08.2016 № 03-03-06/1/42279, от 12.10.2012 № 03-03-06/1/544, от 02.11.2011 № 03-03-06/3/11 и от 20.10.2011 № 03-03-06/2/157. То есть затраты по изготовлению таких материалов допускается учитывать в составе ненормируемых расходов.

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Нормируемые рекламные расходы

В объеме не более 1% суммы выручки от реализации (рассчитывается согласно ст. 249 НК РФ) следует включать в состав расходов следующие виды:

- расходы по изготовлению либо приобретению призов, которые вручаются при их розыгрышах во время массовых рекламных кампаний;

- другие рекламные расходы.

Приведенный список имеет одну интересную особенность. Дело в том, что перечень ненормируемых расходов носит закрытый характер и не допускает дополнений, а расходы на рекламу нормируемые не лимитируются, и этот список всегда открыт.

По этой причине в расходах можно учитывать любые затраты, носящие признаки рекламных расходов, даже если они не приведены в Налоговом кодексе. Просто они попадут в разряд «нормируемые расходы на рекламу». Подтверждения данному тезису можно найти в постановлениях ФАС Московского округа от 21.03.2012 № А40-54372/11-91-234 и от 14.03.2012 № А40-63461/11-99-280.

В качестве примера можно привести такой вид рекламы, как рекламно-информационные материалы, доставляемые в виде массовых и безадресных почтовых отправлений. Затраты по оплате услуг курьеров или почты можно вполне отнести к расходам на рекламу, и, согласно положениям абз. 5 п. 4 ст. 264 НК РФ и письму Минфина России от 12.01.2007 № 03-03-04/1/1, это будут рекламные расходы нормируемые.

Направленность неопределенному кругу лиц

НК РФ не содержит конкретного закрытого перечня рекламных расходов, названы лишь те виды, которые не относятся к нормируемым. Так что при применении мало-мальски оригинального рекламного хода приходится доказывать налоговикам, что осуществленные расходы носят рекламный характер. Один из существеннейших критериев отнесения информации к рекламной — это направленность неопределенному кругу лиц. Реклама всегда адресна, т.е. предназначена для некоторого круга потребителей, определенного по признаку возраста, пола, социального и материального положения и т.п. Однако с точки зрения распространения она не должна иметь конкретного адресата и должна быть легко доступной любому потребителю. Возьмем, к примеру, рекламу на квиточках на оплату коммунальных услуг. Минфин России считает, что реклама, размещаемая на таких квитанциях, предназначена для конкретных лиц. Следовательно, затраты налогоплательщика, связанные с ее размещением, не признаются расходами на рекламу и не учитываются при налогообложении (Письмо от 10.09.2007 N 03-03-06/1/655). По этому поводу есть и другое мнение. Закон о рекламе не содержит понятия «неопределенный круг лиц». По мнению ФАС России, т.е. государственного органа, на который возложен контроль за соблюдением законодательства о рекламе, под неопределенным кругом лиц понимаются лица, которые не могут быть заранее определены в качестве получателей рекламной информации и конкретной стороны правоотношения, возникающего по поводу реализации объекта рекламирования. Предназначенность ее для неопределенного круга лиц означает отсутствие в рекламе указания на некое лицо или лиц, для которых реклама создана и на восприятие которыми направлена (Письмо ФАС России от 05.04.2007 N АЦ/4624). Если учесть, что: — коммунальный квиток может попасть в руки не только владельца квартиры или квартиросъемщика, но и любого другого лица (члена семьи, работника почты, банка и т.д.); — рекламодатель готов продать товар (выполнить работу, оказать услугу) любому обратившемуся, а не только держателю квитка, — то напрашивается вывод, что реклама на квитках, — это все-таки реклама. Увы, предсказать итог противостояния с налоговиками по этому вопросу довольно сложно.

Когда следует применять положения международных соглашений

В деловой практике встречаются обстоятельства, при которых международным соглашением об избежании двойного налогообложения определен учет рекламных расходов на других принципах, отличающихся от тех, которые предусмотрены НК РФ. В таких случаях, согласно ст. 7 НК РФ, следует придерживаться договорных положений.

В частности, соглашение между РФ и ФРГ предусматривает, что рекламные расходы, которые понесла российская организация с участием компании из Германии, разрешается учитывать при расчете налога на прибыль в полном объеме. Условие предусмотрено лишь одно: размер такого вычета не может превышать величины расходов независимых компаний при аналогичных условиях деятельности.

Подтверждение этому утверждению можно найти в письмах Минфина России от 05.03.2014 № 03-08-РЗ/9491, от 01.03.2013 № 03-08-05/6124 и от 11.01.2013 № 03-08-05. Авторы писем разъясняют, что при соблюдении вышеупомянутого условия даже нормируемые расходы на рекламу могут быть учтены в полном объеме. Данный принцип должен соблюдаться при любом размере доли немецкой компании.

Вечеринки и концерты — это не реклама

Налогоплательщик финансировал проведение развлекательных мероприятий (вечеринок, концертов и т.п.), во время которых и при подготовке к которым размещалась информация о нем самом и его услугах. Суд указал, что концерт или вечеринка сами по себе не могут быть признаны рекламой либо способом ее распространения. Это самостоятельные развлекательные мероприятия, непосредственной целью которых является предоставление услуг по ознакомлению с творчеством исполнителей, по интересному времяпрепровождению и т.п. Рекламой же, как указано судом, является распространяемая во время этих мероприятий информация об организации и ее услугах, и эта информация сама по себе не связана с целью вечеринки или концерта. Прибавим к этому отсутствие доступности неопределенному кругу лиц — и поймем, почему налогоплательщик проиграл суд (Постановление ФАС Московского округа от 11.03.2009 N КА-А40/1269-09).

Затраты на рекламу учитываются в составе прочих расходов

В соответствии с подп. 28 п. 1 ст. 264 НК РФ рекламные расходы следует относить в состав прочих расходов, которые связаны с производством и реализацией. При этом они, согласно п. 1 ст. 318 НК РФ, являются косвенными. В зависимости от метода начисления момент признания таких расходов будет отличаться:

- Если юридическое лицо пользуется в бухучете методом начисления, то расходы на рекламу следует относить к прочим в том отчетном либо налоговом периоде, в котором они произведены. Момент фактической оплаты (в любой форме) здесь значения не имеет (п. 1 ст. 272 НК РФ).

- Если применяется кассовый метод, то расходы на рекламу следует признавать после того, как произведена фактическая оплата (п. 3 ст. 273 НК РФ).

Отдельно стоит указать, что если рекламные расходы обусловлены оплатой услуг сторонних компаний, то их можно учесть 2 различными способами:

- на момент предъявления документов, на основании которых следует произвести расчеты (счет-фактура и акт выполненных работ);

- на последний день отчетного либо налогового периода.

Оба варианта правомерны в соответствии с п. 7.3 ст. 272 НК РФ, что подтверждено в письме Минфина России от 29.03.2010 № 03-03-06/1/201.

Учет рекламных конструкций

Затраты на создание или покупку рекламной конструкции (например, стенда, щита) формируют первоначальную стоимость этой конструкции. В зависимости от срока использования и установленного учетной политикой лимита стоимости имущества, признаваемого объектом основных средств, учитывайте рекламную конструкцию:

- на счете 10 «Материалы» в качестве материалов;

- на счете 01 «Основные средства» как объект основных средств (п. 5 ПБУ 6/01).

Суммы, учтенные на счете 10, можно списать единовременно в момент ввода рекламной конструкции в эксплуатацию:

Дебет 44 субсчет «Расходы на рекламу» Кредит 10 субсчет «Рекламные материалы»

– списаны затраты на рекламную конструкцию.

Стоимость рекламной конструкции, признанной объектом основных средств, списывайте через амортизацию:

Дебет 44 субсчет «Расходы на рекламу» Кредит 02

– начислена амортизация по рекламной конструкции.

Независимо от вида рекламы суммы, накопленные за месяц на счете 44, спишите на себестоимость продаж как коммерческие расходы (п. 9 ПБУ 10/99). Для этого в бухучете сделайте проводку:

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу»

– списаны рекламные расходы на себестоимость продаж.

Нормируемые расходы на рекламу: расчет предельного размера

Как уже отмечено, признание в отчетном периоде расходов на рекламу нормируемых возможно лишь в той сумме, которая не превышает 1% выручки от реализации, определяемой, в свою очередь, согласно ст. 249 НК РФ.

В п. 1 данной статьи есть норма, которая требует причисления выручки от реализации к доходам. Однако в соответствии с абз. 2 п. 1.2 ст. 248 НК РФ при определении итоговой суммы дохода надо вычесть из поступившей выручки все суммы налогов, которые предъявлены покупателю. Имеются в виду НДС и акцизы.

То есть предельный размер нормируемых расходов на рекламу рассчитывается от суммы выручки от реализации за минусом суммы НДС и акцизов. Подтверждение этому тезису можно найти в письме Минфина России от 07.06.2005 № 03-03-01-04/1/310.

Пример

Организация получила в отчетном периоде выручку от реализации услуг в сумме 530 000 руб. (НДС в том числе). Для начала определим сумму НДС, которая находится в составе выручки:

530 000 руб. × 20/120 = 88 333 руб.

Затем найдем разницу:

530 000 руб. – 88 333 руб. = 441 667 руб.

Теперь, наконец, определим сумму предельного размера рекламных расходов:

441 667 руб. × 1% = 4417 руб.

В пределах этой суммы и допустимо учитывать в расходах рекламные затраты.

Если у вас есть доступ к К+, проверьте правильно ли вы определили норматив. Если доступа нет, получите бесплатный пробный доступ к системе и переходите в Готовое решение.

О том, как рассчитывается этот предел при УСН, читайте в материале «Как учесть расходы на рекламу при УСН».

Вычет по НДС не нормируется

С 1 января 2015 г. НДС по всем нормируемым (в том числе рекламным) расходам, за исключением расходов, указанных в абз. 1 п. 7 ст. 171 НК РФ (командировочных и представительских расходов), можно принимать к вычету в полном объеме на основании соответствующего счета-фактуры и при условии, что рекламные услуги приняты к учету.

Сказанное следует из действующих положений подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ (см. также на эту тему постановление Президиума ВАС РФ от 06.07.2010 № 2604/10 по делу № А75-5296/2009 и письмо Минфина России от 02.06.2014 № 03-07-15/26407).

Как отражаются рекламные расходы в бухгалтерском учете и отчетности

В бухгалтерском учете рекламные расходы — это расходы по обычным видам деятельности, которые отражаются в составе коммерческих затрат. На такое отражение нацеливают подп. 5 и 7 положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н).

Что касается плана счетов, то такие расходы рекомендуется отражать по дебету счета 44 «Расходы на продажу» (инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н). Для целей бухучета они не имеют нормируемого характера.

Сумма рекламных расходов в налоговой декларации по налогу на прибыль отражается всегда в одном месте независимо от используемого метода определения доходов и расходов. Эта сумма формирует данные, указываемые в строке 040 приложения 2 к листу 02 декларации (утв. приказом ФНС России 19.10.2016 № ММВ-7-3/[email protected]).

Налоговики: а связь где?

Часто претензии налоговиков связаны с тем, что отсутствует связь между деятельностью налогоплательщика и характером публикаций. Показательно в этой связи следующее дело. Налогоплательщик оплатил изготовление и размещение на местном радиоканале персональных поздравлений своим работникам. Налоговики сочли, что такие поздравления не связаны с деятельностью организации и не направлены на получение дохода, несмотря на то что во время трансляции данной программы наряду с поздравлениями звучали объявления о наборе на работу, а также давалась иная информация, связанная с деятельностью налогоплательщика. С учетом этого суд решил, что понесенные налогоплательщиком расходы обоснованны и могут быть учтены для целей налогообложения (Постановление ФАС Северо-Западного округа от 13.09.2010 по делу N А26-12427/2009).

Как правильно учесть рекламные расходы при нарастании прибыли в налоговом периоде

Налоговая база по прибыли в течение налогового периода определяется нарастающим итогом (п. 7 ст. 274 НК РФ). Естественно, в связи с постепенным увеличением суммы выручки будет расти и предельный размер нормируемых рекламных расходов, который можно учесть при расчете налога.

В письме Минфина России от 06.11.2009 № 03-07-11/285 говорится, что образовавшиеся сверхнормативные расходы на рекламу, которые нельзя было учесть в прошедшем отчетном периоде, можно учесть в течение календарного года в последующих отчетных периодах (п. 44 ст. 270 НК РФ).

В бухучете в таких обстоятельствах образуется вычитаемая временная разница, представляющая собой отложенный налоговый актив, равный сумме сверхнормативных рекламных расходов (пп. 8–11, 14, 17 положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Пример

Обстоятельства:

, занимающаяся торговлей, израсходовала на изготовление призов, которые затем были разыграны в ходе рекламной кампании, 21 000 руб. (в том числе НДС 3 500 руб.) Компания освобождена от необходимости платить НДС в соответствии со ст. 145 НК РФ.

Выручка «Сигмы» по кварталам составила:

- за 1 квартал — 1 590 000 руб.;

- за полугодие — 2 380 000 руб.

Отражение в учете:

Согласно п. 2 ст. 285 НК РФ по налогу на прибыль отчетными периодами считаются 1 квартал, 6 месяцев и 9 месяцев.

Если других рекламных расходов в указанных периодах не было, расчет предельной величины нормируемых расходов на рекламу будет выглядеть следующим образом.

- В 1 квартале, поскольку сумма выручки 1 590 000 руб.:

- предельный размер рекламных расходов: 1 590 000 руб. × 1% = 15 900 руб.;

- сумма рекламных расходов, которую можно признать в этом отчетном периоде, также равна 15 900 (поскольку она меньше всей суммы расходов 21 000 руб.).

- предельный размер рекламных расходов: 2 380 000 руб. × 1% = 23 800 руб.;

- признать еще удастся: 21 000 руб. – 15 900 руб. = 5 100 руб.

Но можно было бы списать в расходы и большую сумму затрат на рекламу, если бы их стоимость была больше. Для полугодия эта величина составила: 23 800 – 21 000 = 2 800 руб.

В бухучете приведенные операции найдут следующее отражение:

Дт 10/6 Кт 60 – оприходованы призы на сумму 21 000 руб. (НДС включается в их стоимость, поскольку компания работает без НДС);

Дт 44 Кт 10/6 – стоимость призов (21 000 руб.) списана на затраты.

Кроме того, на конец первого квартала 31.03 надо сделать проводку:

Дт 09 Кт 68 — отражается признанный и отложенный налоговый актив 1020 руб. ([21 000 – 15 900] × 20%).

А по итогам полугодия 30.06 текущего года составляется проводка:

Дт 68 Кт 09 — отложенный налоговый актив списывается в сумме 1020 руб.

Сроки хранения рекламных материалов

Рекламодатели (изготовители или продавцы товара либо иные определившее объект рекламирования и (или) содержание рекламы лица — п. 5 ст. 3 Закона о рекламе) должны хранить рекламные материалы и их копии (как уже было отмечено, это образцы печатной продукции (буклеты, листовки), экземпляры печатных изданий с размещенной в них рекламой, скриншоты интернет-страниц с рекламными баннерами, фотоотчеты по наружной рекламе, видео- и аудиозаписи рекламных роликов, эфирные справки по рекламе на телеканалах — письмо ФАС России от 28.04.2011 № АК/16266), а также договоры на производство, размещение и распространение рекламы в течение года — со дня, когда была распространена реклама или со дня окончания сроков действия таких договоров (подп. 8 п. 1 ст. 23 НК РФ). Однако, на наш взгляд, безопасней — в течение четырех лет (если не было убытков в налоговом периоде).

За нарушение срока хранения рекламных материалов и соответствующих договоров предусмотрен штраф (ст. 19.31 КоАП РФ):

— для организации — от 20 000 до 200 000 руб.;

— для ее руководителя (предпринимателя) — от 2000 до 10 000 руб.

Итоги

Рекламные расходы при расчете прибыли могут быть учтены в полном объеме в случае, если они есть в перечне из п. 4 ст. 264 НК РФ. Если произведенных затрат на рекламу там нет, они принимаются к учету в сумме, равной 1% от объема выручки.

В бухгалтерском учете рекламные издержки списываются в полном объеме. Если сумма нормируемых затрат больше 1% от выручки, между налоговым и бухгалтерским учетом образуются временные разницы.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Рекламные и представительские расходы: соблюдение норматива при исчислении налога на прибыль

04.09.20

Статья размещена в газете «Первая полоса» № 8 (124), сентябрь 2021.

Рекламные и представительские расходы в той или иной степени присутствуют в деятельности каждой организации. Без рекламы сложно найти клиентов и деловых партнеров, а представительские расходы неизбежны при проведении переговоров с действующими и потенциальными контрагентами. Рассмотрим особенности налогообложения указанных расходов в целях исчисления налога на прибыль.

При исчислении налога на прибыль расходы организации должны быть экономически обоснованы и документально подтверждены. При этом некоторые расходы принимаются не в полном объеме, а с учетом ограничений, установленных гл. 25 НК РФ. К числу таких расходов относятся, в частности, представительские расходы и расходы на определенные виды рекламы.