Индивидуальные предприниматели и организации обязаны выплачивать разные налоги. Они классифицируются на исчисленные и удержанные. Это два самых разных вида. Поэтому многих интересует, что это сумма налога исчисленная и удержанная.

Сумма исчисленного налога – это величина, которую работодатель перед выплатой заработной платы вычитает из неё налог, он в будущем будет удержан из совокупного дохода и направляется в госказну. Другими словами, исчисляемый налог следует оплачивать с зарплаты индивидуального предпринимателя либо сотрудника структуры.

Удержанный налог представляет собой величину, которую работодатель удержал с полученного подчинённым дохода в качестве налогового агента. На сегодняшний день между суммой налога исчисленной и удержанной 6 НДФЛ не проводят большой разницы. Исчисление налога осуществляется при получении ежемесячной зарплаты, а удержание выполняется при получении оплаты за выполненную работу. Примечательно, что величины каждого налога не обязательно совпадают.

Сумма налога исчисленная и удержанная 2 НДФЛ начисляется при формировании налоговой базе в отдельности по всем сотрудникам. На основе полученной суммы рассчитывается величина налога, которая будет удержана. Когда будут сделаны исчисления, бухгалтерия организации произведёт перечисления заработной платы и НДФЛ.

Исчисленный и удержанный налог: определения, различия

Исчисленный вычет представляет собой вычисленную сумму. Это когда работодатель прежде, чем выплатить зарплату работнику, вычитает из нее налог, который впоследствии удерживается из общего дохода и направляется в государственную казну. Проще говоря, исчисляемый вид взимается с заработной платы работника структуры или индивидуального предпринимателя. Удержанный налог – это сумма, которую начальник удержал с дохода подчиненного как налоговый агент. Сегодня эти два понятия сильно не отличаются. Исчисление налога делают во время получения ежемесячной заработной платы, а удержание происходит тогда, когда работник уже получил зарплату. Однако это не значит, что суммы обоих налогов всегда одинаковые.

Перед тем как удержать НДФЛ, создается налоговая база отдельно по каждому работнику. На основании полученной суммы исчисляется сумма налога, которая подлежит удержанию. После исчислений бухгалтерия компании выполняет перечисления зарплаты и НДФЛ.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены виды отчетности, которую необходимо сдавать за работников по НДФЛ.

Обратите внимание!

Если компания или ИП выплачивает денежные средства

более 10 физлицам

, то с 1 января 2021 формы 6-НДФЛ и 2-НДФЛ нужно сдавать строго

в электронном виде

. Ранее такая обязанность возлагалась на тех, у кого работает 25 и более человек.

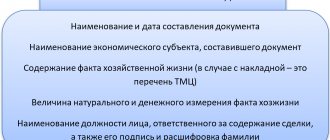

Регистр налогового учёта

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа ().

Справка по форме 2-НДФЛ

Ежегодно, до 1 марта

, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. Справку за 2021 год необходимо подать до 1 марта 2021 года.

Обратите внимание!

Срок сдачи формы 2-НДФЛ изменился с 2021 года. Ранее до 1 марта нужно было подать только справку с признаком «2» (означает, что налог не удержан агентом), а 2-НДФЛ с признаками «1» и «3» подавались до 1 апреля.

Удержание подоходного налога

В 2021 году в налоговое законодательство были внесены некоторые изменения по поводу перечислений средств в государственную казну. Однако исчисления и удержания не изменились. Поправки коснулись исключительно сроков начисления в бюджет. Таким образом, выплаты происходят не позднее следующего дня после выдачи зарплаты. Учитываются выходные и праздничные дни. Срок с учетом отпускных составляет не позднее последнего числа месяца. Как правило, государственные компании выплачивают заработную плату два раза в месяц:

- аванс – за первую отработанную половину;

- конечный расчет – за вторую отработанную половину.

Именно поэтому многих интересует: удерживают ли сбор с аванса? Налоговым органом не полагается взимать деньги с аванса работников.

Налогообложению подвержен только полный доход.

Понятие исчисления налога

Каждый такой платеж должен содержать ряд обязательных элементов. К ним относятся налоговые периоды, ставки, сроки, база, порядок уплаты, объект налогообложения (к примеру, доходы физических лиц). Неотъемлемой частью налога выступает и порядок его исчисления.

Базовые нормы, регламентирующие его, содержатся в ст. 52 НК РФ.

Нормы НК РФ не содержат общее определение этого элемента. Однако, его можно получить, проанализировав основные особенности:

- определенный свод правил. Их содержание имеет серьезные юридические последствия для обязанных лиц;

- указанный порядок предполагает назначение лица, на которое возлагается обязанность исчисления. В зависимости от вида налоговых платежей или сборов, обязанное лицо может отличаться. При расчете подоходного налога таковым, в отдельных случаях, выступает работодатель;

- эти правила регулируют процесс, в ходе которого происходит консолидация данных об объектах налогообложения, периоде, налоговой базе, о том, какие применяются ставки, а также об особенностях налогоплательщика или других характеристиках, позволяющих применить те или иные льготы, снижающие ставки или освобождающие от уплаты. Итогом проводимых подсчетов должна стать точно определенная сумма, которую необходимо уплатить.

Исходя из основных особенностей, можно получить следующее определение. Порядок исчисления налога – это определенный свод правил, согласно которым устанавливается обязанность того или иного субъекта привести все необходимые арифметические расчеты, объединяющие объекты налогообложения, периоды, ставки и базу, с учетом того, какие льготы полагаются налогоплательщику.

Нужна консультация налогового юриста?

Помощь специалиста с 20 летним опытом

+7

Когда не удерживается налог

Многие думают, что налог удерживается во всех случаях. Но это не так. Бывает, что удержать его просто нереально. Вот, к примеру, ситуация: магазин разыгрывает призы в виде своей продукции. Допустим, разыгрывается мобильный телефон. Поскольку в данном случае никто не платит никаких денег, удержание налога не имеет места. По закону магазин обязан сообщить об этом не только победителю, но и ИФНС. Сделать это необходимо не позднее первого числа первого весеннего месяца, который следует за проведением розыгрыша приза.

Исчисление налогоплательщиком суммы налога, подлежащего уплате за налоговый период

Обязанность самостоятельно исчислять подлежащую уплате сумму автоматически возлагается на субъектов налогообложения. К примеру, ст. 166 НК РФ устанавливая этот элемент НДС, прямо не возлагает соответствующую обязанность на организацию. В ней речь идет лишь о применяемой методике расчета НДС. Это не означает правовой пробел. Все плательщики скрупулезно исчисляют НДС самостоятельно, руководствуясь общими нормами закона.

Помимо НДС, существуют и другие платежи, которые плательщик исчисляет самостоятельно. В большинстве случаев, налог на прибыль подлежит определению самими организациями. Такое положение логично, поскольку коммерческие компании контролируют этот параметр. Прибыль является не просто объектом налогообложения, но и целью их деятельности.

НДФЛ исчисляется плательщиками самостоятельно далеко не во всех случаях. В отличие от налога на прибыль, доходы физических лиц нередко вытекают из отношений с организациями. В таких случаях действует иной порядок расчета. Однако некоторые доходы физических лиц, обязывают последних рассчитывать НДФЛ самостоятельно.

Наиболее распространены ситуации, когда продается определенное имущество.

Если доходы физических лиц получены от продажи недвижимости или транспорта, они обязаны исчислить обязательные платежи, даже когда имеющиеся льготы освобождают их от уплаты этих сумм.

Налоги, объектом которых выступает определенное имущество (в случае уплаты земельного и транспортного налогов) исчисляются плательщиком самостоятельно, если он относится к числу организаций.

Аналогична ситуация и при специальных режимах. В частности, порядок исчисления единого налога на вмененный доход предполагает самостоятельные действия субъекта налогообложения.

Предусмотрено ли наказание за не перечисление

Всем известно, что сборы надо платить. Они являются обязательными для всех, кроме категорий граждан, которые имеют льготы. Что касается неперечисления или неудержания налога, то за это предусмотрены штрафные санкции. Нельзя, чтобы частный предприниматель или компания не взимали налоги либо же взимали, но не выплачивали в бюджет. Также не допускается, чтобы предприниматель не вносил сборы. За такие действия его могут привлечь к административной ответственности. Сумма штрафа будет зависеть от суммы не удержанного и не перечисленного налога. Как правило, размер составляет 20% от суммы.

Исчисление сумм налоговым органом

Такой порядок исчисления налога устанавливается в специальных нормах НК РФ. Обычно он связан со следующими условиями:

- налогоплательщиком выступает физическое лицо;

- объектом налогообложения является определенное имущество (недвижимость, а также уплата земельного и транспортного налога).

Ст. 52 НК РФ предусматривает особую процедуру исчисления. Налоговые органы получают информацию о наличии у гражданина земельного участка, транспорта или недвижимости и, на основании арифметического метода, определяют суммы, которые требуется оплатить.

Обязанность оплаты возникает в случае получения налогового уведомления. Этот документ, помимо подлежащих внесению в бюджет сумм, должен включать данные об объекте налогообложения (имущество), периоде, базе, а также предусматривать сроки исполнения соответствующей обязанности. Фактически в них включаются и ставки.

Допускается формирование сводного уведомления, с указанием сумм и соответствующих элементов имущественного, земельного и транспортного налогов.

При этом, сроки внесения в бюджет зависят от требований соответствующих глав НК.

Уведомление может направляться как в виде заказного письма, так и в электронной форме через авторизованный личный кабинет плательщика. Оно должно высылаться не менее, чем за 30 дней до того, как наступят сроки уплаты.

Возможны ситуации, когда этот документ по тем или иным причинам не направляется. Именно для таких случаев предусматривается обязанность собственника имущества сообщить о его наличии в инспекцию. До 2021 г. действует правило о том, что обязанность уплат возникает только с того периода, в котором передается сообщение.

Автор статьи

С каких доходов взимается налог

Нужно знать, что заработные платы все облагаются налогом. Единственное, есть виды денежных поступлений, которые не налогооблагаемые:

- стипендии;

- социальные доплаты;

- пенсии и пенсии по инвалидности;

- декретные;

- пособия по безработице;

- алименты;

- разные компенсации.

Во время отпуска сбор рассчитывается по средней зарплате. Максимальная сумма рассчитывается в том случае, когда работник попадает под несколько категорий сразу. Минимальный налог с зарплаты составляет 13%. Сотрудник получает зарплату уже с вычетом НДФЛ. Если у него имеются задолженности по кредиту, алименты и прочие удержания, то они также взимаются, и работник получает заработную плату с учетом этих вычетов.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом

с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается

календарный год

.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца, за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка

для расчёта подоходного налога составляет:

- 13%

— практически для всех доходов, выплачиваемых сотрудникам (включая дивиденды), в общей сумме до 5 млн рублей включительно. - 15%

— с выплат более 5 млн рублей. - 30%

— с выплат иностранным работникам.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Особые виды удержаний

Некоторые работодатели для стимулирования работников предусматривают премиальную систему труда. К примеру, гарантированный оклад — это лишь небольшая часть заработка, остальная сумма определяется исходя из показателей работы специалиста.

Все большей популярностью пользуется система штрафов для сотрудников (образец — оплата труда в крупных корпорациях, сети универсамов, холдингах и т. д.). Такая система оплаты труда направлена на мотивацию специалистов к достижению намеченных целей. Иными словами, если работник не выполнил план либо допустил какой-либо проступок, наниматель вправе наказать специалиста рублем.

Однако, по мнению трудовой инспекции, такая система считается незаконной, так как взимание штрафа с работника приравнивается к невыплате части заработной платы, даже если само наказание подкреплено приказом и прочими документами. За это работодателя могут наказать по ст. 5.27 КоАП.

Как вести учет

Бухгалтерский учет удержаний из заработной платы отражайте следующими типовыми проводками:

| Операция | Дебет | Кредит |

| Начислена зарплата | 20 | 70 |

| Удержан НДФЛ | 70 | 68 |

| Удержана сумма по исполнительному листу | 70 | 76.41 |

| Сумма по исполнительной бумаге перечислена в пользу получателя | 76.41 | 51 |

| Удержаны суммы неиспользованного подотчета | 70 | 71 |

| Отражено погашение выданного займа | 70 | 73.1 |

| Удержан профсоюзный взнос | 70 | 76 |

Как взыскать подотчетные суммы

Переплата аванса по командировочным расходам или по подотчетным деньгам — ситуация распространенная. Спланировать будущие траты до копейки практически невозможно, поэтому неизрасходованные подотчетные средства постоянно встречаются в работе бухгалтера.

По сути, работник должен вернуть деньги сам. Но это в идеале. Если подчиненный не желает самостоятельно вернуть подотчетные деньги, работодатель может удержать переплату из его заработка.

ВАЖНО!

Удержать из зарплаты можно не только суммы переплаты, но и задолженность по неутвержденному авансовому отчету. Например, если работодатель не утвердил авансовый отчет из-за отсутствия подтверждающей документации.

План действий обозначен в Письме Роструда от 09.08.2007 № 3044-6-0. Чтобы произвести удержания из заработной платы подотчетных сумм:

- в течение одного месяца с момента истечения срока возмещения образовавшейся переплаты издайте приказ об удержании денег с зарплаты работника.

ВАЖНО!

Если срок упущен, то производить взыскания подотчетных сумм с заработка неправомерно. В такой ситуации возместить переплату можно только через суд.

- после издания приказа об удержаниях ознакомьте должника с распоряжением под подпись. Работник должен прописать в приказе, что он согласен с взысканиями из зарплаты. В противном случае придется обращаться в суд.

Подотчетные деньги, не возвращенные работодателю, не являются доходом работника и не подлежат обложению НДФЛ, так как это задолженность перед нанимателем.

Если работник не вернет долг по подотчетным деньгам в течение месяца со дня истечения срока, установленного для их возврата, начислите на невозвращенную сумму страховые взносы. Затем страховые взносы можно будет зачесть, если сотрудник не вернет деньги. Или вернуть, если подотчетник предоставит подтверждающие документы (Письма ФСС от 14.04.2015 № 02-09-11/06-5250, Минтруда от 12.12.2014 № 17-3/В-609).

Можно ли не удерживать

Рассмотрен ответ на вопрос, удержанная сумма налога — что это. Существует ряд обстоятельств, в связи с которыми возможность удержания подоходного налога отсутствует. Например, компания проводит розыгрыш среди своих клиентов, а призом является продукция данной организации. Так как денежные средства в этом случае не фигурируют, то удержать НДФЛ не получится.

Важно знать: Если у налогового агента отсутствует возможность удержания налога из зарплаты сотрудников, то он должен направить соответствующее уведомление в ИФНС и непосредственно работнику не позднее 1 марта следующего расчетного периода (года). Форма извещения разработана при участии федеральных органов власти.

Добровольные отчисления

Некоторые суммы могут быть удержаны с работников в добровольном порядке. Например, профсоюзные взносы, которые сотрудник решил перечислять в профсоюзную организацию. Или добровольные взносы на страховое обеспечение граждан. Самый распространенный вариант — уплата взносов на формирование накопительной части пенсии в негосударственные пенсионные фонды.

Также в группу можно отнести и суммы, удержанные с работника в пользу погашения ссуд, кредитов и займов, выданных предприятием ранее. Например, специалист получил от нанимателя беспроцентный заем. Погашение его проводится за счет удержаний из начисленной заработной платы в фиксированном размере.

Удержание любых сумм на основании письменного заявления работника, а также по соглашению между сотрудником и его работодателем также относятся в группу добровольных взысканий.

Нормативная база удержаний

Все виды законных удержаний из доходов работников закреплены в действующем законодательстве. В первую очередь особенности применения удержаний из зарплаты прописаны в Трудовом кодексе России, а именно в статьях 130, 136–138 и 248 ТК РФ. Помимо трудового законодательства, порядок изъятий регламентирован в Налоговом и Семейном кодексах РФ, а также в некоторых федеральных законах:

- Закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве».

- Закон от 21.07.1997 № 118-ФЗ «О судебных приставах».

- Закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

- Закон от 19.05.1995 № 81-ФЗ «О государственных пособиях гражданам, имеющим детей».

Именно эти НПА являются законодательной основой в части регулирования вопросов по удержанию из заработка российских граждан.

Оговорки насчет значений

Также возможно возникновение таких ситуаций, когда исчисленный налог оказывается меньше удержанного и наоборот. Такие ситуации вполне допустимы и при правильном расчете налогов, поэтому, считать такие случаи ошибочными не стоит. Разберемся, почему могут возникнуть такие ситуации.

Если удержанный налог меньше исчисленного, то необходимо проверить в программе настройки. Сначала стоит внимательно изучить налоговую карточку (1-НДФЛ). Нужно здесь найти первый месяц из всех 12, в котором случилось первое расхождение между типами налогов.

Здесь проблема вполне могла появиться вследствие изменения положения галочки по принятию исчисленного налога в качестве удержанного при начислении налога. Это можно увидеть в настройках учетных параметров.

Это не все. Нужно затем перепровести снова все выплаты и начисления в верной последовательности – ЗП, отпускные, больничные. После проведения этих операций отчетность примет правильный вид.

Тот же самый способ работает и при несовпадении значений. Также стоит проверить наличие/отсутствие галочки о принятии исчисленного налога в качестве удержанного, после чего заняться перепроводкой всех платежных документов. Обычно после проведения такой операции значения начинают совпадать, но для этого необходимо соблюдать верную последовательность выполнения операций и быть максимально внимательными.

Если удержание прошло, а перечисление – нет

Что делать трудящемуся лицу, если с него удержали больше средств, чем начислено. Если данная ошибка доказуема, то имеется возможность:

- подачи заявления в инспекцию по труду;

- обращения с жалобой в прокуратуру;

- подачи заявки в ФНС по месту нахождения организации.

При этом свою позицию придется доказывать с помощью достоверных документов. Для этого могут пригодиться выписка из банка о поступлении денег на счет, расчетные листки, данные из персонального кабинета веб-портала ФНС.

Таким образом, рассмотрены основные нюансы, касающиеся исчисления и выплаты платежей в ИФНС, включая вопрос, что такое исчисленный налог. Не следует забывать о такой обязанности работодателю, а сотрудник должен внимательно изучать расчётные листки, выданные ему бухгалтерией предприятия.